BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+1.46%

LTC/HKD+1.46% ADA/HKD+3.95%

ADA/HKD+3.95% SOL/HKD+1.52%

SOL/HKD+1.52% XRP/HKD+4.85%

XRP/HKD+4.85%原文作者:陳默|MarcoChan

經歷過DeFi的夏日與寒冬,無數的協議在時代的潮水中褪去,而借貸業務總能表現得歷久彌新。

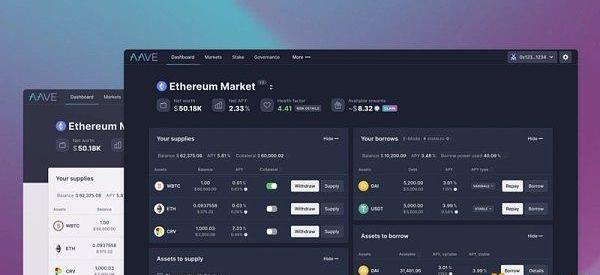

今天我們來說說AaveV3的多鏈擴張和穩定幣戰略。

內容提要

1、Aave基礎業務邏輯

2、Aave利率調節模型拆解

3、什么是Aave閃電貸

4、AaveV3-多鏈借貸邏輯詳解

5、GHO-Aave穩定幣戰略

Aave基礎業務邏輯

Aave使用流動池的方式完成借貸業務。當所有存款人都將欲借出的資金存入流動池后,Aave會依照資金比例發aToken(例如你存入Dai,你會拿到aDai)給存款人,直到存款人想取回資產時Aave才會將aToken收回并銷毀,aToken的好處是它是通用的ERC20標準代幣,可以理解為存款的一張生息存款憑證。它可以支持自由地交易或再抵押自己存在Aave中的資產。

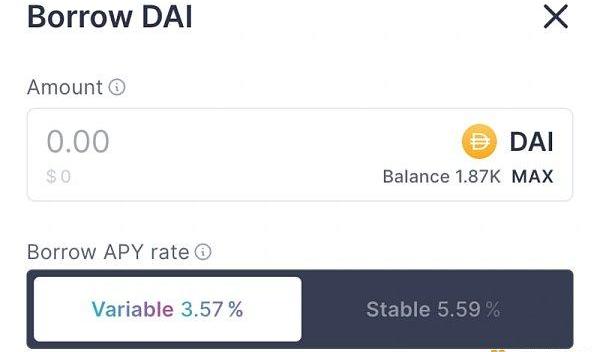

Aave的借貸業務是超額抵押性質,借款方需要在存入足夠的抵押品后即可以從流動池借出資金,借貸利率將跟隨市場供需自動調節,如果可借出的資產變少,這時借款利率就會自動上升,在AaveV2中支持借款人選擇浮動利率和固定利率兩個選項。

Aave借款利率選項

Aave利率調節模型

利率是用于平衡借和貸的調節器,它一般與資金池中的資金使用率有關。

當資金充裕時:低利率以鼓勵借貸。

當資本稀缺時:高利率以鼓勵償還債務和額外供應。

特別之處在于,Aave具有獨特設計的「斜度借貸利率函數」,它取決于Aave的流動性池中某項資產被借走的比例,也就是該項資產的利用率。Aave認為當某項資產的利用率不斷升高時,其資金池也面臨流動性風險,所以它基于不同類型的資產在利用率較高時采用高斜度利率函數來調節借貸需求。

Messari創始人:美國SEC主席領導下的SEC是一個極度不道德的組織:金色財經報道,Messari創始人Ryan Selkis發推特稱,美國SEC主席Gary Gensler領導下的SEC是一個極度不道德的組織。今年將花費50%的時間來教育領導人了解本屆政府金融監管機構的惡意行為,由于知識分子的懶惰和政府腐敗,美國走上了錯誤的道路。[2023/5/17 15:08:03]

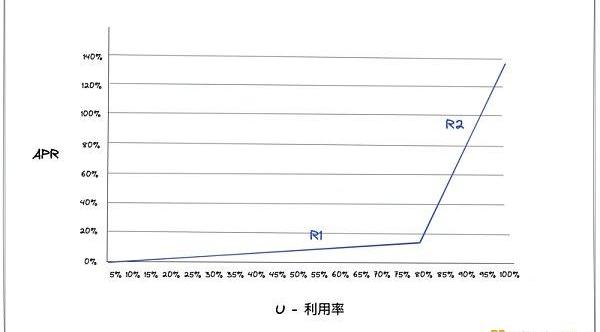

舉例說明,我們這樣來定義幾個變量,即

U:該代幣的資金池利用率

UU:最佳利用率

R0:初始利率

R1:低斜度利率

R2:高斜度利率

借款利率

U

當該代幣利用率U低于最優利用率UU時,則證明資金充沛。隨著利用率從0升至UU,利率將從R0線性升至R0+R1。

U>UU:借款利率=R0+R1+(U-UU)、(1-UU)R2

當該代幣利用率U高于最優利用率UU時,則證明資金稀缺。隨著利用率從U升至100%,利率從R0+R1線性升至R0+R1+R2。

其中,R2遠遠大于R1,當資金利用率急劇升高超過最優利用率,接近100%時,借款利率將以高斜度上升,目的是盡量避免資金池內流動性枯竭。

低斜度利率R1與高斜度利率R2

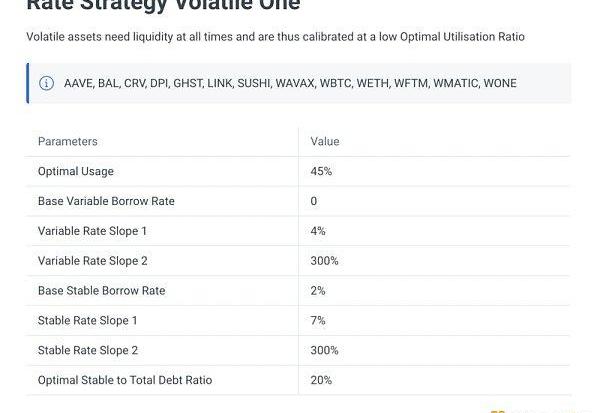

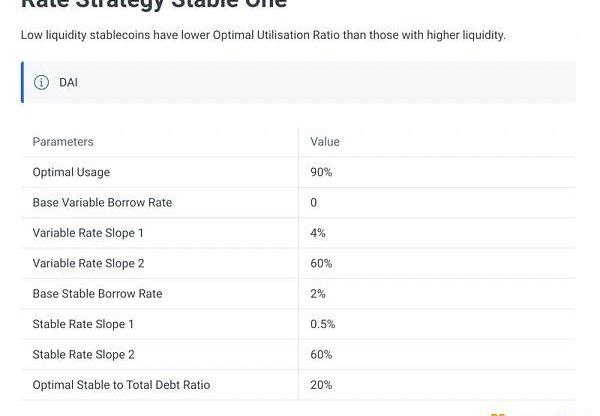

Aave根據某項資產的風險特征,會對不同的代幣給出不同的最優利用率UU、R0,R1和R2。例如,波動性高的代幣或者流動性更差的代幣更需要流動性,所以應盡可能避免其利用率過高的情況。因此最優利率用UU不能設定太高,通常會定在如45%-60%,同時R2往往非常高,比如300%。相應的穩定幣價格波動小,流動性好,因此UU相對定高一些,且R2相對較小,比如60%。

此外,Aave還會根據市場行情對UU、R0,R1和R2進行調整。這種參數調整是通過AaveDAO來治理的。

TwitterScan與愛奇藝旗下Web3項目Producer C達成合作:12月13日消息,TwitterScan宣布與Producer C達成合作。據悉,TwitterScan是Web3去中心化社會識別平臺,由MetaScan Labs創立,于今年9月完成456萬美元種子輪融資。Producer C(寄生熊貓)為愛奇藝孵化虛擬IP。[2022/12/14 21:42:35]

波動性資產最優利用率-UU

穩定資產最優利用率-UU

存款利率

通常存款利率跟當前的借款利率有關,Aave會從借款利率中征收一部分作為儲備資產,剩余部分將作為存款人的收益分配給atoken。

存款利率=U*(固定利率借款比例利率+浮動利率借款比例利率)*(1-儲備率)

Aave閃電貸-DeFi達摩克利斯之劍

Aave是第一個在DeFi領域提出和實現「閃電貸」的協議。這項極具爭議性的創新也為后來DeFi世界中的諸多大事件埋下伏筆。

要了解什么是閃電貸,首先需要普及一個概念叫做:原子性。通常來講如果一個交易過程的動作是連貫的,不可分割且不可消減,它就是原子的。簡單來說就是:要么交易內的所有動作都執行,要么什么都沒有發生。沒有中間狀態。

閃電貸利用原子性,允許用戶在不提交抵押品的情況下進行借款。那么如何解決借款人違約不還款的問題?首先閃電貸嚴格來說是一筆包含多個連續動作的交易。比如最簡單的在閃電貸借入資金后,在A平臺買入然后在B平臺賣出存在價差的資產,最后把借款資金歸還留下套利利潤,這樣一筆最簡單的閃電貸無成本套利就完成了,當然這里你需要支付借款金額的0.09%的費用。所有的交易都必須在一個區塊內完成,如果在一個區塊內最終沒有歸還借款,所有交易將會回滾,就像什么也沒發生一樣。比如剛才的例子套利失敗了導致在最終無法償還借款,那么你所損失的僅僅是手續費而已。但是相同的情況如果你使用自己的資金去套利,那么一旦套利失敗則有可能受到本金的損失。所以閃電貸的出現極大的提高了套利效率,降低了套利的資金門檻,同時還為借貸市場輸送了一定的手續費收入。

以太坊核心開發者會議將在今晚舉行,擬就下次網絡升級范圍達成一致:金色財經報道,以太坊核心開發者Tim Beiko在推特上表示,“今年最后一次以太坊核心開發者會議(AllCoreDevs)將在UTC時間12月8日14:00(北京時間12月8日22:00)舉行,這將是一個大事件,團隊希望就下一次網絡升級的范圍達成一致。”[2022/12/8 21:31:16]

相應的其副作用的威力也極大,大到可以摧毀整個協議。隨著DeFi的發展,閃電貸也變成了黑客的圓月彎刀,因為只要編寫好一整套交易執行邏輯,閃電貸在一個區塊內可以賦予借款人巨額資產完成N筆鏈上操作,黑客在獲取天然的免費資金后開始無限“測試”市場上的項目。比如當一筆巨額資金進入一個交易池后可導致短暫的價格失真,如果于此同時其他協議引用了這個報價,再或者這個報價用于鑄造某種資產,那么就會產生被攻擊的漏洞,毫不夸張的說據不完整統計,閃電貸攻擊事件造成的資金損失已經超過上億美元。后來有部分協議被迫犧牲用戶體驗和性能,把關鍵部分的功能通過2個區塊來完成。總之閃電貸在極大地推進了DeFi發展的同時,也在鏈上給金融市場籠罩了一片黑云,有人說閃電貸就像懸在DeFi頭上的達摩克利斯之劍,DeFi成熟之時或許才是撥云見日。

閃電貸與達摩克利斯之劍

非編碼使用閃電貸-Furucombo

AaveV3-多鏈借貸門戶

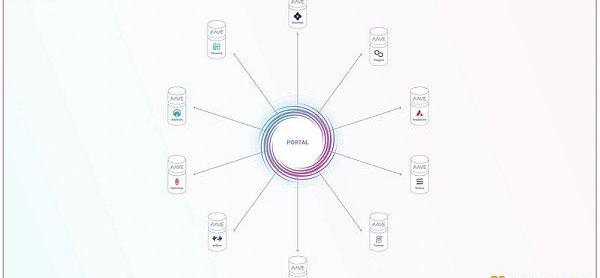

隨著越來越多的公鏈、側鏈、Layer2的涌現,Aave立足于以太坊率先開啟多鏈借貸業務,截至目前Aave已經支持6條鏈的借貸業務(Arbitrum、Optimsism、Polygon、Fantom、Harmony)。最新版本的AaveV3提供了更高的資本效率、更高的安全性和跨鏈功能,同時引入了一系列關鍵功能。

1門戶

號稱Aave最備受期待的功能,門戶功能需要由Aave治理投票選出“白名單”跨鏈橋協議,該協議將用于促進跨鏈借貸,允許資產通過不同網絡在AaveV3市場之間無縫流動。即通過白名單跨鏈橋協議在一條鏈上鑄造Aave的「aTokens」,并在另一條鏈上銷毀它們。簡單來說門戶功能將支持你在Arbitrum上存入ETH進行質押,然后在Polygon上進行借款。跨鏈借貸的出現將整個協議的借貸業務提升一個層級,多鏈共享流動性的情況對于比較依賴TVL的借貸賽道來說,馬太效應或許將迅速傳染到各條區塊鏈中。

一批元宇宙產業項目簽約落戶江寧高新區:金色財經報道,9月3日,中國·江寧首屆元宇宙產業發展高峰論壇舉行。活動中,一批元宇宙產業項目簽約落戶江寧高新區,多項元宇宙研究最新成果發布。

此次高峰論壇以“擁抱元宇宙 一起向未來”為主題,由中國移動通信聯合會元宇宙產業委員會指導,市工業和信息化局、市科學技術局、市投資促進局、江寧區政府主辦,江寧高新區管委會、區商務(投促)局、江寧傳媒集團、南京靈境元宇宙研究院承辦。[2022/9/4 13:08:03]

門戶功能目前隨著V3在3月的上線已經到達可部署狀態,但至今用戶仍然無法使用,主要原因是目前并沒有完成白名單跨鏈橋的集成,雖然在3月已經公布了門戶跨鏈橋的治理框架。但論壇上的相關提案并不多,同時出于安全性考慮在治理提案和技術執行上團隊都較為慎重,也不排除尋求更多合作方式的可能。

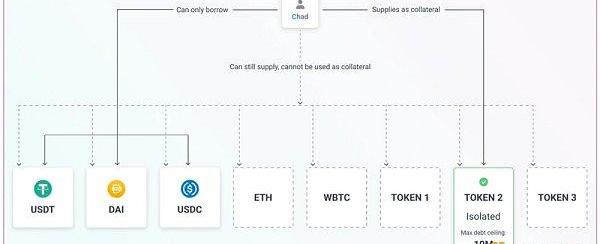

2隔離市場

Aave正面臨來自Euler、Kashi和Rari等借貸平臺越來越大的壓力,這些平臺可以通過無許可的借貸池更好地滿足長尾或外來資產的需求。因此,AaveV3引入了“隔離市場”,它允許Aave通過治理更快速地上市新抵押品,但新抵押品(隔離資產)只能作為單一的抵押品進行借貸,即用戶只能使用該資產作為抵押,向協議提供其他資產仍然可以賺取存款收益,但不能將這些資產用于抵押品。同時其借貸金額的上限由DAO嚴格控制并且只能借入Aave通過治理許可的穩定幣。

比如Chad提供TOKEN2作為抵押品。TOKEN2是一種隔離資產,最高債務上限為1000萬美元,USDT、DAI和USDC作為通過了治理許可的可借用資產。在提供TOKEN2作為抵押品后,Chad將能夠借入最多1000萬美元的USDT、DAI和USDC。即使Chad提供另一種資產,比如ETH、WBTC,由于隔離模式的存在系統不會允許Chad以這些資產為抵押借款。但Chad仍將通過提供的ETH和WBTC賺取收益。另外一方面,Chad在禁用TOKEN2作為抵押品后,可退出隔離模式,Chad仍然可以繼續使用其他資產作為抵押品進行借貸。

趙長鵬:Binance使用Reuters WorldCheck作為KYC工具:金色財經報道,Binance首席執行官趙長鵬在社交媒體稱,Binance自2018年以來就一直使用湯森路透的Reuters WorldCheck作為“了解你的客戶”KYC驗證工具之一。[2022/7/11 2:05:49]

隔離市場是Aave增強市場競爭力同時兼顧安全性的一項措施,越來越多的平臺開始支持長尾資產的借貸業務,這些資產的波動性和不確定性更強,但是市場需求仍然旺盛。主流資產的波動性和安全性更加可靠但是市場空間已經比較有限。隔離市場可以在隔離風險的同時循序漸進,逐漸滿足市場的發展需求。

Aave的創始人Kulechov補充道:“隨著時間的推移,隨著資產的成熟,隔離市場的上限可以提高,并最終關閉特定資產的隔離模型。因此,它支持資產可擴展性,”

3高效模式(eMode)

高效模式支持借款人在同類資產中獲得最高的借貸能力,LTV最高可達98%,這里的“同類”資產可以理解為穩定幣類(美元、歐元、日元),ETH類(alETH、ETH、stETH)等,在Aave存入美元穩定幣,然后以eMode模式借出歐元穩定幣EURS,這相當于完成了一筆鏈上外匯交易。

GHO-Aave穩定幣戰略

Aave在2022年7月7日在治理論壇發表了關于發布去中心化穩定幣GHO的意見貼,首先Aave提出了自己對穩定幣市場的看法,以及為什么要發行去中心化穩定幣?

Aave認為在過去的幾年里,穩定幣市場已經達到了Crypto領域的核心地位,現在的市值約為150B美元,?穩定幣提供了一種快速、高效、無邊界且能夠保持穩定的方式在區塊鏈上轉移價值,同時去中心化穩定幣的重要之處在于提供了一種透明度和抗審查的特質,這一點在去中心化世界中尤為重要,可以預見的是未來的Web3.0世界一定會誕生屬于自己的去中心化的價值計量單位,所以目前諸多頭部協議和區塊鏈都有發行穩定幣的潛在動機。

下面詳細講解GHO穩定幣的機制:

(由于GHO尚未上線,資料全部來源于官方治理論壇)

1超額抵押

作為以太坊主網上的去中心化穩定幣,GHO將由用戶創建。與Aave協議上的所有借款一樣,用戶必須提供抵押品才能鑄造GHO。相應地,當用戶償還借入頭寸時,協議會銷毀GHO。

2全部收入進入國庫

GHO鑄幣過程中產生的所有利息將直接轉移到AaveDAO國庫,而不會分給借貸市場。

3促進者

GHO最特別的地方是引入了促進者的概念。促進者具有無需信任地生成和銷毀GHO代幣的能力。如果該提案獲得批準,那么任何促進者都必須得到AaveGovernance的批準。對于每個促進者,將會被設置一個存儲桶,它代表特定促進者可以產生的GHO的上限。第一個促進者將為Aave協議,這項類似開綠燈的特質可能會為Aave帶來更多強大合作協議。

4AAVEGovernance控制利率

GHO的借款利率將由AaveDAO決定。

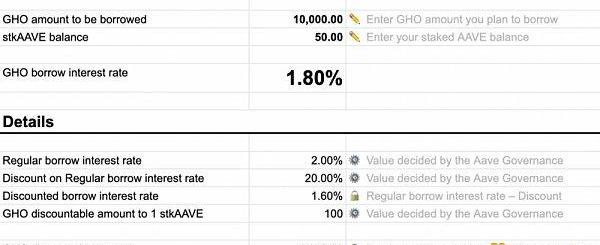

5skAAVE折扣

初始折扣策略允許安全模塊參與者獲得GHO借款利率的折扣。官方目前給出了當質押50stkAAVE的情況下借款10,000GHO的最終借款利率算法。其中AaveGovernance將控制

常規借款利率

常規利率通用折扣(0%-100%)

1個sktAAVE對應可享受的GHO折扣額度

根據下表中數據進行拆解:

用戶計劃將借款10,000GHO,質押了50sktAAVE,常規借款利率為2%,通用折扣為20%,1sktAAVE可享受100GHO的借款折扣。

用戶將獲得50*100=5,000GHO借款折扣額度,另外5,000GHO將按照常規利率借款

通用折扣后借款利率為2%*(1-20%)=1.6%

用戶最終獲得的借款利率為:(5000*1.6%+5000*2%)、10000=1.8%

GHO-stkAAVE折扣計算表

從GHO的論壇提案上來看,GHO在抵押模型上與MakerDAO的DAI類似,宏觀上均使用超額抵押的模型。但其存在許多細節上的差異:

AaveDAO控制權、收入高、幾乎是全賦能

促進者的進入使GHO在某種情況下為信用穩定幣

結合V3的eMode高效模式等于為GHO構建了天然的低滑點兌換途徑

結合V3的門戶功能使GHO可以不經過額外跨鏈橋的情況下在多條鏈上轉移

值得注意的是,GHO與AaveV3的契合度非常高,可以說幾乎任何一個新功能都能夠為穩定幣GHO提供相應的便利條件,倘若GHO成長為一個高市值的穩定幣。那么隨著人們通過Aave協議和任何其他促進者鑄造GHO,AaveDAO將以收取全額費用的形式獲得大量收入。在經歷了牛市和熊市轉換的過程后,市場驗證了那些有充裕的國庫儲備的協議往往能夠在低迷的環境中生存的更好。

相應的市場也存在許多反面的聲音:

促進者的進入是否會造成全局抵押不足風險

由AaveDAO來控制利率的合理性及可行性

從目前的提案內容來看,促進者是在一定的額度范圍內具有無需信任生成GHO的能力,其潛在的威脅可能是雖然表面看正常的用戶是超額抵押的,但是促進者的進入具體規則是怎樣的,無需信任是否意味著具備無抵押鑄造GHO,這個環節針對促進者是否有更細致的風控管理。另外一方面由于所有的借款利率均由AaveDAO的國庫收取,那么作為Aave的持有者天然的希望利率維持在一個較高水平,這種潛在的治理傾向性是否會使市場的借貸驅動力下降從而導致資本效率低下。

總體來看,Aave的穩定幣布局似乎象征著頭部協議進入多鏈市場的互卷,在設計上將其本身的市場優勢發揮得淋漓盡致,同時更加注重AaveDAO的賦能和治理,想象空間拉滿。但其另外一方面,具體的實施細節方案仍然沒有落地,當前文檔中存在很多未知的細節問題。而且V3的門戶功能目前也沒有真正投入使用,這項計劃首先需要AaveV3達到完全體的成熟狀態,任重道遠,可能時間比我們想象的要長。

我們期待多鏈借貸的未來。

來源:金色財經

Tags:AAVEAVE穩定幣DAOaave幣的中文叫什么aave幣怎么挖礦香港推出穩定幣是真的嗎還是假的ShineDAO

元宇宙,一個有著科幻和未來感的名詞。首次出現是在1992年國外的科幻小說《雪崩》中,作者描繪了一個龐大的虛擬現實世界,在這里,人們可以用數字化身來活動交往,并模擬現實世界中的生存模式.

1900/1/1 0:00:00從2021年起,數字藏品可謂是多行業的“紅人”,曾多次在藝術節、收藏界、投資界、科技界掀起熱浪.

1900/1/1 0:00:001.金色前哨|加息落地鮑威爾發表提振市場言論BTC短時上漲美聯儲結束了為期兩天的會議,美聯儲主席杰羅姆鮑威爾宣布再次加息0.75個百分點,因為決策者試圖為幾十年來的高通脹水平降溫.

1900/1/1 0:00:00波卡創始人GavinWood詳述Polkadot的下一代治理系統如何管理日常決策。原文標題:《Gavin親筆|Gov2:波卡的下一代去中心化治理》撰文:GavinWood,波卡創始人編譯:Pol.

1900/1/1 0:00:00概述 zkSync是以太坊的擴展和隱私引擎。它目前的功能范圍包括以太坊網絡中ETH和ERC20代幣的低gas傳輸、原子交換和限價訂單以及原生L2NFT支持.

1900/1/1 0:00:001.美聯儲加息直接影響的是短期利率,而長期利率則由市場決定-至少部分如此。在QE的時候,美聯儲會印錢買Bond,這樣就增大了長期bond的需求,也壓低了Bondyield.

1900/1/1 0:00:00