BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-1.31%

ETH/HKD-1.31% LTC/HKD-1.42%

LTC/HKD-1.42% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.67%

XRP/HKD-2.67%作者:Ignas

2022年,加密貨幣市場在牛市途中突遇攔路熊,整個市場急轉直下,哀鴻遍野。在這樣的背景下,大多數DeFi代幣的情況甚至比比特幣或以太坊的表現還要糟糕。

至少從2020年10月份開始,DeFi代幣的價格相對于ETH就一直處在下跌的趨勢中。通過追蹤主要DeFi代幣的DeFiPulse指數,我們可以發現,DeFi代幣相對于ETH的價格僅在過去一年中就下跌了69%。

來源:https://www.coingecko.com/en/coins/defi-pulse-index

之所以大多數DeFi代幣對ETH的表現不佳,我們可以解釋為大部分DeFi代幣經濟學的高度通貨膨脹設計,以及這部分協議缺乏對代幣持有人的收入再分配。例如,Uniswap的UNI代幣只能作為治理代幣,其協議產生的交易費用并不會分配給UNI的持有人。

相比之下,在撰寫本文時,以太坊驗證者通過質押ETH所獲得的收益率是大約為4.2%。此外,由于以太坊跌的費用燃燒機制,ETH通貨膨脹率很低甚至為負數。

LiveArt官推疑似被盜,發布虛假LADYS、BEN Token空投網站:5月11日消息,藝術NFT平臺LiveArt官方推特疑似被盜,并發布多條包含虛假LADYS、BENToken空投網站的推文。用戶需警惕資產被盜。[2023/5/11 14:57:05]

通過保證以太坊網絡的安全來獲得獎勵:質押對于以太坊生態系統來說是公共事業。任何擁有一定數量ETH的用戶都能在幫助確保網絡安全的通知獲得收益。

也正因為上述現象,我嘗試分析了25個主要DeFi協議的路線圖,想看看這些協議有什么下一步的具體計劃。正如鐵子們所看到的那樣,大多數DeFi協議正在重新設計他們的代幣經濟學,致力于通過新的迭代從而建立更有效的協議,并尋求進一步將他們的故障點去中心化。

DeFi協議在未來的下一步規劃是什么?

在這項研究中,我分析了25個主要的DeFi協議。

并且,我在最后的評估中將一些大市值的協議排除在外,這么做主要是因為它們沒有關于下一步規劃的具體信息,而且缺乏對路線圖缺失的解釋,或者社區對Discord上的問題沒有回應。

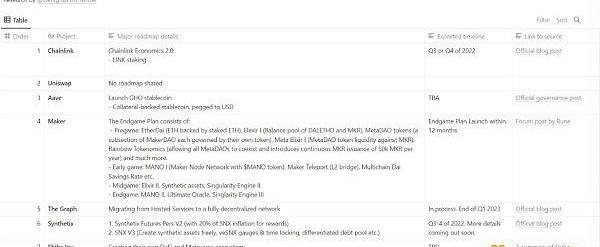

主要DeFi項目的未來計劃

鐵子們可以在這份表格?中查看完整的項目列表、路線圖細節、時間表和信息來源。隨著更多細節的出現,我將更新該表,如果你想為研究做出貢獻,歡迎在推特上與@DeFiIgnas聯系。

SushiSwap CEO:Sushi當前持有約3060萬美元資產:2月28日消息,SushiSwap 新任 CEO Jared Grey 在社交媒體發文表示,目前 Sushi 持有約 3060 萬美元的資產。我們的銷毀率約為 500 萬美元/年。此外,我們有望在新費用收入中獲得約 1400 萬美元的年化回報。[2023/3/1 12:35:04]

未來DeFi協議的七大趨勢有哪些?

協議所屬的穩定幣的增長

如果你查看了上面提供的這份表格,你可能會驚訝的發現我把屎幣也列入到了分析范圍內,難道它不是一個meme幣么?

有趣的是,Shiba一直在圍繞其其品牌建立一個完整的DeFi生態系統,包括他們自己的第二層區塊鏈、Shibaswap交易所、元宇宙和他們自己的穩定幣SHI。

屎幣圍繞其$SHIBmeme代幣正在構建生態系統:自動做市商$BONE代幣的挖礦非同質化代幣強大的Shibarmy社區第二層網絡稱為Shibarium穩定幣SHI元宇宙和Shiba收集卡牌游戲獎勵代幣TREATShiba并不是唯一一個有穩定幣野心的項目。繼最近推出NEAR、Tron、Waves區塊鏈穩定幣之后,DeFi協議Aave和Curve也在計劃推出自己的穩定幣。

Fetch.AI與博世啟動1億美元基金會以推動Web3的采用:金色財經報道,Fetch.ai與德國工程巨頭博世(Bosch)聯合推出 1 億美元基金會,旨在研究、開發和利用 Web3 技術,用于跨越移動、工業和消費領域的實際用例。[2023/2/21 12:19:46]

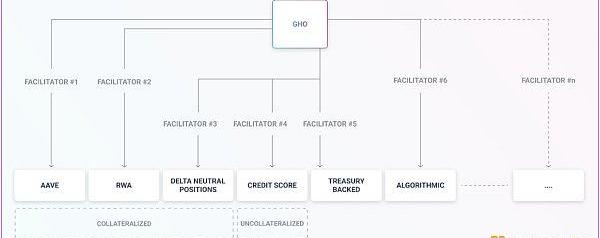

雖然官方公布的關于CurveUSD的信息不多,但Aave已經透露了其GHO穩定幣的機制。

協議擁有的穩定幣為協議增加了一個新的收入來源,同時也為代幣帶來了額外的用例,增加了其需求,并提高了流動性提供者的收益。

如果協議擁有的穩定幣被廣泛采用,那么它就應該會吸引更多的資本到協議,因為流動性提供者現在可以釋放鎖定的資本,并在原生協議之外提取價值。

增加對ve代幣經濟學的采用

CurveFinance開創了所謂的ve代幣經濟學,即代幣持有者將其代幣質押一段時間,以便為自己創造更高的收益,并對流動性挖礦分配進行投票。

這種模式為DeFi解鎖了新的玩法,流動性挖礦代幣的獎勵被立即出售阻止了雇傭兵進行DeFi挖礦,現在有更多的項目正在選擇ve代幣經濟學。

YearnFinance預計將在8月中旬推出veYFI,其鎖定期為4年,鎖定的代幣將不能轉讓。

RON上漲觸及1美元,24小時漲幅13.27%:金色財經報道,行情數據顯示,RON(Ronin Network)上漲觸及 1 美元,現報價 0.988 美元,24 小時漲幅 13.27%。行情波動較大,請做好風險控制。[2023/1/30 11:35:40]

Synthetix將使用veSNX計價器進行通貨膨脹加權。

Pancakeswap也將“很快”推出vCAKE用于獎勵權重投票。

如果CompoundFinance將來也過渡到ve代幣經濟學,我也不會感到驚訝,因為他們由于雇傭兵挖礦而完全停止了流動性挖礦這攤生意。

最后值得注意的是,ve代幣經濟學吸引了“聚合”層協議,如Convex的Curve和AuraFinance的Balancer。我們可以預期這種聚合協議也會進一步推出veSNX、veYFI和vCAKE。

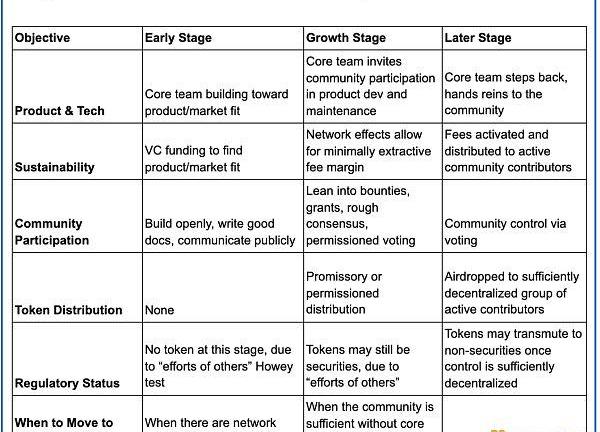

專注于漸進式去中心化

2020年,a16z寫了一份關于加密貨幣應用的漸進式去中心化的有影響力的指南,這份指南在2022年仍然非常有意義。

漸進式去中心化口袋指南

隨著項目建立產品和市場適應性、財務可持續性、參與性社區和監管合規性,他們應該尋求減少他們的單點故障——中心化。

區塊鏈數據公司Thirdwave完成700萬美元種子輪融資:9月14日消息,區塊鏈數據公司Thirdwave宣布完成700萬美元種子輪融資,Framework Ventures領投,Animoca Brands、Play Ventures、Shima Capital、Hustle Fund和Oceans Ventures參投。

據悉,Thirdwave主要為Web3公司、加密項目和協議、以及DAO提供區塊鏈數據服務,包括鏈上活動、客戶數據、社交渠道信息、網站內容分析等,幫助游戲開發者和Web3構建者更深入了解行業。(Techinasia)[2022/9/15 6:56:41]

在這一背景下,許多協議已經宣布了明確的路線圖:

dYdX宣布了第四個版本,其任務是完全去中心化的協議。它包括一個完全去中心化的、鏈下的、訂單簿和匹配引擎。

TheGraph正在努力‘更改托管服務’,將所有中心化的托管服務遷移到去中心化的網絡。預計將在2023年第一季度進行遷移。

Ren正在逐步去中心化其RenChain,因為它目前大部分是中心化的。

Lido投票不限制質押ETH的數量,但該協議計劃通過采用分布式驗證器技術來實現去中心化。

Maker對去中心化的野心通過最近拒絕“管理委員會"的投票和宣布最終的游戲路線圖可見一斑。該提案包括創建MetaDAO。

推出新的迭代升級的協議

加密貨幣和去中心化金融的發展速度很快。你要么快速適應變化,要么被甩在后面。

為了跟上快速發展的市場,幾個協議即將推出重大升級,以改變其協議的工作方式。

具體內容如下:

SynthetixV3將允許自由創建合成資產,轉移到veSNX計量器和時間鎖定,為特定資產池提供抵押品并從中收取費用的差異化債務池,而無需接觸每一種資產。

CompoundFinance將推出CoumpoundIII,以單一可借資產和其他資產作為抵押。

NexusV2將允許財團建立在互助的基礎設施之上。創造了代表質押,并且其覆蓋政策將以NFT的形式出現。

dYdXV4將作為一個獨立的區塊鏈,基于CosmosSDK和Tendermint權益證明共識協議開發。

Sushi2.0已經成為了一家混合交易所,有一堆創新的金錢樂高協議和NFT市場Shōyu即將推出。

YearnV3將在今年9月中旬左右推出,它將具有更好的安全性、靈活性的新代幣經濟學和策略。

RocketPool正在悄悄地建立至少3個大規模的擴展解決方案,以增長其質押的ETH。

GMX正在開發X4協議控制的交易所,PvP自動做市商和支持任何有Chainlink預言機的交易。

未來是多鏈共存的

這一點非常明顯,甚至Compound也為其CompoundIII制定了多鏈戰略。

然而,協議僅僅是簡單的部署在幾個鏈上已經沒有什么競爭優勢了。為了更好的改善多鏈體驗,一些協議在整合本地資產方面更進一步,沒有第三方橋。

Sushi最近推出了基于Stargate的SushiXSwap去中心化交易所。

Ren正在與Catalog合作,建立一個基于Ren區塊鏈的Metaversal交易所。其愿景是創建最安全的跨鏈去中心化交易所,內置流動性機制和類似于中心化交易所的功能,讓用戶輕松的在最流行的區塊鏈上交換資產。

MakerDAO的EndGame具有MakerTeleport——第二層網絡橋系統,可以從OptimisticRollups快速進行提現。

Lido在第二層網絡上運行stETH

Convex支持側鏈/第二層網絡上的加速池。

增加UniswapV3的影響力

Uniswap的V3引入了中心化的流動性,流動性可以被分配到一個價格區間,從而提高了資本效率。

雖然這種改變對用戶體驗來說不是最好的,但這個勢頭一直在回升。

Osmosis正在努力實現中心化流動性機制,KyberSwap最近推出了具有相同功能的KyberSwapElastic。

更重要的是KyberSwap的Elastic為流動性提供者提供了不同的費用層級。這是Uniswap的V3首先推出的一項創新。

擴大代幣使用案例

DeFi和更廣泛的加密貨幣社區批評DeFi協議缺乏代幣用例。

注意,一些協議已經推出了一些改進措施,使代幣對持有者更有吸引力:

Chainlink宣布經濟學2.0,其中包括了LINK的質押。

CAKE的代幣經濟學將CAKE的上限定為7.5億個代幣,推出了加速挖礦收益、IFO效益和權重投票。

Maker在其他協議縮減流動性挖礦同時,將為MKR甚至DAI持有者推出流動性挖礦。Maker的很多挖礦收益即將到來,請確保你在這里閱讀完整的路線圖細節。

還有一件事,即使在頂級DeFi項目中,協議團隊建設的透明度和清晰度也非常不同。

一些項目有非常清晰的路線圖和實施細節,而一些項目根本沒有披露他們的路線圖,或者溝通不暢。

DeFi將繼續存在

盡管市場出現崩潰并進入到了熊市,但DeFi團隊正在進行重大的改進,希望能使DeFi代幣能更具吸引力。我將關注這些路線圖的進展,所以請在Medium和推特?上關注我。

來源:金色財經

原文標題:《鏈上數據對二級市場投資的價值》撰文:歐科云鏈&LUCIDA「歷史不會重演,但總會驚人的相似.

1900/1/1 0:00:00特定應用鏈興起背后的理論。撰寫:RainandCoffee編譯:TechFlowintern在過去的幾周里,Cosmos生態系統出現了復興,因為應用程序和創始人們要么決定建立他們自己的特定應用鏈.

1900/1/1 0:00:00北京時間周四凌晨2點,美聯儲將公布利率決議及政策聲明,目前市場預計美聯儲將加息75個基點,使聯邦基金利率升至2.25%至2.50%的目標區間.

1900/1/1 0:00:00日前,國家網信辦根據《區塊鏈信息服務管理規定》,公布了348個備案編號,其中包括近百家數字藏品相關企業,超過150個數字藏品相關服務.

1900/1/1 0:00:00簡介 自從去年夏季的瘋狂漲勢后,NFT正面臨有史以來的市場冷靜期。我們在第一篇文章中調查了藍籌股NFT的表現,這篇文章中將繼續研究推動NFT市場價格變化的宏觀趨勢.

1900/1/1 0:00:00首先動蕩的國際局勢 自打美國內憂外困、地位受到威脅以來,在各個方面出手不斷。主要集中在軍事和貨幣方面,這兩者是相輔相成的,互補效應很強.

1900/1/1 0:00:00