BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+3.8%

ETH/HKD+3.8% LTC/HKD+2.1%

LTC/HKD+2.1% ADA/HKD+3.28%

ADA/HKD+3.28% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+0.62%

XRP/HKD+0.62%今天早上比特幣再度突破6萬美元,這是繼3月14日以來再次突破6萬美元。

如果周末能夠保持漲勢,下周美股的區塊鏈概念股又要瘋狂了(今晚美股休市)。不僅如此,越來越多機構參與到數字貨幣的活動中,并且參與的方式各有不同。有些像特斯拉(TSLA.US)和MicroStrategy(MSTR.US)那樣直接買入比特幣,有些推出數字貨幣相關的基金,還有些公司的業務干脆就直接參與到區塊鏈的活動中,例如生產礦機的嘉楠科技(CAN.US),從事數字貨幣挖礦的RIOT和MARA。

但是最早的比特幣投資工具GBTC卻一直處于折價狀態,這究竟是怎么回事呢?我們一起來看看。

Grayscale Bitcoin Trust(GBTC.OTC)

GBTC是灰度(Grayscale)推出的比特幣信托基金,也是第一個將數字貨幣包裝成金融產品并通過監管的產品。GBTC在2013年9月25日創立,在2015年5月5日OTC市場上市。GBTC本質是一個信托基金,但是兼具一級市場和二級市場公開投資的方式與ETF相似,所以很長的一段時間被認為是比特幣ETF,但其實并不是。

比特幣全網未確認交易數量為14879筆:金色財經報道,據BTC.com數據顯示,目前比特幣全網未確認交易數量為14879筆,全網算力為288.52 EH/s,24小時交易速率為3.59交易/s,目前全網難度為38.79 T,預測下次難度下調1.43%至38.79 T,距離調整還剩11天10小時。[2023/2/1 11:39:30]

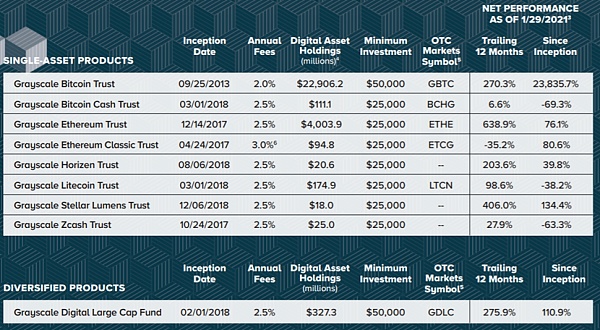

灰度除了比特幣信托基金,還有其他數字貨幣的信托基金,包括比特幣現金、以太坊、萊特幣等等。

來源:灰度產品介紹

當然,灰度也不一定根據一種數字貨幣就設立一個信托基金,有的信托基金持有多種數字貨幣,以下是灰度持有數字貨幣的情況。灰度一共持有13種數字貨幣,總共持倉市值約為456.62億美元。可以說,灰度是持有數字貨幣倉位最大的機構投資者,更是持有最多比特幣的機構投資者,一共持有比特幣65.46萬枚。

穆迪:薩爾瓦多政府發行比特幣債券帶來重大風險:12月7日消息,穆迪表示,薩爾瓦多政府發行比特幣債券給潛在投資者和傳統債券持有人帶來了重大風險。 (金十)[2021/12/7 12:55:16]

來源:bybt網站

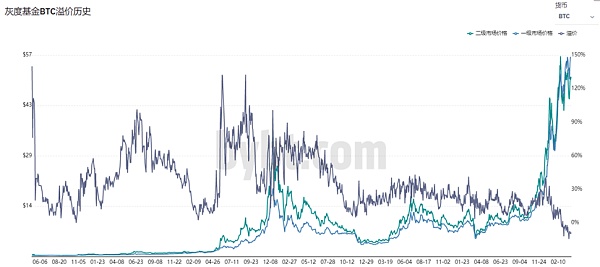

仔細看上圖的話,可以發現灰度的比特幣信托基金GBTC處于折價狀態,但其實以前有很長的一段時間GBTC處于大幅溢價狀態,甚至在2017年的時候溢價率超過100%。

這是因為在很長的時間中,市場上只有GBTC可以作為投資比特幣的金融工具。大家想獲得比特幣的風險敞口,但是又不想直接買幣的話,就只能買GBTC。這就能解釋為什么2017年GBTC的溢價率可以超過100%,因為2017年是比特幣牛市,大家急于獲得比特幣的風險敞口。

前UFC選手:比特幣只會升值,美元只會貶值:金色財經報道,前UFC選手Ben Askren在推特上表示:“很多人沒有意識到比特幣只會升值,而美元只會貶值。”[2020/11/18 21:07:57]

不過現在情況變了,越來越多的機構進場,這些機構也發行了比特幣基金,雖然很多沒有上市,不過投資者同樣可以通過申購這些產品獲得比特幣的風險敞口。甚至,第一支比特幣ETF Purpose Bitcoin(BTCC)在加拿大多倫多交易所上市了。

GBTC不再是唯一的選擇,溢價自然就消失了,而出現折價則是因為GBTC不完善的投資機制導致的。

對于正常的ETF,有認購和贖回機制保證ETF股價很好地跟蹤ETF的凈資產價格。以標普500 ETF為例,投資可以通過認購買入ETF的份額,這些份額代表了一籃子資產,標普500 ETF的話就是500支成分股,也可以直接在二級市場上買入ETF的股份。賣出的時候可以通過二級市場直接賣出,也可以通過贖回份額,不過贖回的時候獲得的是一籃子資產,也就是那500支成分股。

聲音 | Morgan Creek創始人:特朗普無法改變比特幣貨幣政策等:Morgan Creek創始人Anthony Pompliano剛剛發推文并@美國總統特朗普。Pompliano稱:“您無法更改比特幣的貨幣政策、供應計劃、利率或交易歷史記錄。比特幣沒有CEO或員工,沒有人會回應客服投訴。但您總能依靠比特幣。它永遠不會下線。”[2019/7/13]

這種機制會產生套利空間,投資者套利會使得ETF很好地跟蹤凈資產價值。

例如投資者發現標普500 ETF的二級市場價格高于凈資產(一籃子資產)價格,投資者可以通過認購ETF的份額,然后轉化成二級市場股份賣掉,這樣就可以賺取到二級市場的溢價。同時,因為投資者認購ETF的份額會拉高凈資產價格,賣出二級市場的股份會壓低股價,ETF的二級市場價格和凈資產價格就能重新對應起來。

反過來也一樣,如果投資發現二級市場價格低于凈資產價格。投資者可以買入二級市場股份,然后通過贖回操作獲得ETF的凈資產賣掉,這樣也同樣可以套利。

行情 | 比特幣全網未確認交易7260多筆:據btc.com數據顯示,目前比特幣全網未確認交易數量為7260筆,比特幣全網算力目前為48.51EH/s,24小時交易速率為交易2.62/秒。截至目前比特幣全球均價為5965美元,最近24小時跌幅為4.85%。[2018/8/14]

這兩個操作統稱為ETF套利,ETF的認購和贖回機制保證了投資者可以套利,投資者的套利活動又可以消除ETF二級市場價格和凈資產的價格誤差。

但是對于GBTC來說就不行了,因為GBTC只有認購機制沒有贖回機制。

美國SEC不允許投資者通過二級市場買入比特幣,如果GBTC具有贖回機制,投資者買入GBTC二級市場的股票后,通過贖回機制就可以獲得GBTC的凈資產,也就是比特幣,那不就相當于可以通過二級市場買入比特幣了嗎?所以GBTC是沒有贖回機制的。

沒有贖回機制的GBTC,當二級市場價格低于凈資產價格時,投資者就不能進行套利,折價就會一直存在。

最近,GBTC還把認購機制也停掉了。如果把ETF或者信托基金的凈資產看成一個池子里的水,那么認購和贖回就像這個池子里的進水口和出水口。認購和贖回都停止了,GBTC池子里的水也就靜止了。

來源:GBTC官網

正常來說,對于基金管理人來說,即使二級市場價格不能反映凈資產價格,管理人起碼不會停掉“進水口”,因為進來的水越多,基金規模越大,管理費可以收越多,因此我猜測有兩種可能。

第一種是GBTC可能將有重大變化,為了合規等監管問題,GBTC需要先停下手上的操作。往樂觀方向猜測的話,這可能和灰度真正的比特幣ETF有關系,因為他們最近發布了關于ETF的崗位信息。

第二種可能是認購GBTC份額的投資者少了,認購GBTC份額的投資者一般是機構投資者,機構投資者的選擇一般更加多元化。想要跟蹤比特幣價格的話,去買加拿大的比特幣ETF BTCC就好了。并且管理費更加便宜,只有0.4%,而GBTC的管理費是2%。

此外,過去GBTC存在很高溢價的時候,有不少機構通過GBTC做套利。即認購買入GBTC的份額,然后轉換成二級市場股票賣掉。現在溢價消失了,這種套利就做不了了,這部分做套利的機構自然就不會認購GBTC的份額了。

但如果你是一個普通投資者,依然想通過二級市場跟蹤比特幣也不是沒有辦法的。從下圖可以看到,從今年2月份開始因為GBTC出現折價,所以漲幅比比特幣要低。不過概念股嘉楠科技、RIOT和MARA的幅度明顯比比特幣和GBTC都要高的多。

行情來源:Tradingview

那么,可以通過同時買入GBTC和概念股跟蹤比特幣價格。不過要注意的是,概念股的占比一定要小。概念股波動很大,在比特幣下跌的時候會跌更多,這就對組合造成負面影響。

總的來說,雖然GBTC現在有折價,不過是美國二級市場上能買到最好跟蹤比特幣的金融工具了,除非你能買到BTCC。

從爆款應用到堅固底層。 北京時間 3 月 30 日,鏈游《NBA Top Shot》開發團隊 Dapper Labs 宣布完成 3.05 億美元融資,投后估值升至 26 億美元.

1900/1/1 0:00:00在最近的The Delphi Podcast 視頻中,億萬富翁、達拉斯獨行俠隊老板Mark Cuban透露了他個人投資組合中加密貨幣的分配比率.

1900/1/1 0:00:00Placeholder是一家投資開放區塊鏈網絡和Web3服務的風險投資公司。這篇文章主要探討的是:支撐一個加密貨幣網絡資本的初始分布是什么樣子的?在最近Placeholder和USV團隊進行的一.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為56180美元,24小時漲幅為1.8%.

1900/1/1 0:00:00BTC行情分析 最近區塊鏈的法律草案層出不窮,韓國、印度、老美還有其他林林總總的小國家,再加上日本準備開始搞官方加密貨幣交易所.

1900/1/1 0:00:003月29日,EOS創始人Dan Larimer(BM)發表針對新治理系統EdenOS路線圖的建議.

1900/1/1 0:00:00