BTC/HKD+3.16%

BTC/HKD+3.16% ETH/HKD+3.12%

ETH/HKD+3.12% LTC/HKD+5.15%

LTC/HKD+5.15% ADA/HKD+4.72%

ADA/HKD+4.72% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD+3.1%

XRP/HKD+3.1%過去的一年里,我們見證了NFT領域的爆發性增長,但我們也意識到一個不可忽視的事實:NFT(non-fungibletokens)收集得越多,投資組合的流動性就越低。隨著NFT技術的普及,更多新穎應用的出現,為了最大程度地釋放資本效率,NFT金融化的需求也越來越強烈。

事實上,NFT屬于低流動性資產,與房地產十分相似。在現實世界中,房產往往被作為貸款的抵押品。想象一下,把支持NFT的貸款類比成房屋抵押貸款,用戶可以將這些低流動性資產作為抵押品來進行借貸。而促成這一過程的媒介就是NFT抵押借貸協議。本文將重點圍繞此類協議開展,重點敘述其定價機制及針對不同類型交易方的借貸方式。

要想成為抵押品,NFT必須在價值上獲得足夠的共識,并且要讓主流認為它不會很快貶值。那么這就需要高交易量和始創者的良好聲譽,二者缺一不可。市面上比較受認可的抵押品包括CryptoPunk、BAYC、MAYC、Azuki和Doodles,也就是所謂的'藍籌'NFT系列。把這些'藍籌'NFT比做房貸,它們無疑是中心城市,而最稀有的'藍籌'就是中心城市里的豪華住宅區。

易綱:截至6月底數字人民幣交易量為1.8萬億元,流通量約165億元:7月20日消息,中國人民銀行行長易綱在新加坡舉行的2023年MAS講座上表示,截至6月底數字人民幣交易量為1.8萬億元,自2022年1月首次推出數字人民幣以來,大約1.2億個錢包已經進行了約9.5億筆交易,平均交易金額約為260美元。此外截至6月底,約有165億數字人民幣在流通中,僅占中國貨幣供應量的0.16%。[2023/7/20 11:06:48]

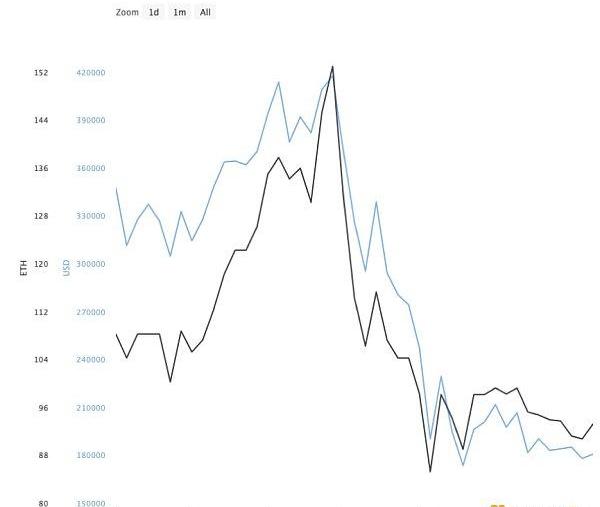

然而,NFT是高度不穩定的資產,即便是"藍籌"收藏品,其價值也會出現大幅波動。在Otherdeed之前,BAYC的底價已經創下了ETH估值的歷史新高,但之后又出現了超過50%的跌幅。制定抵押借貸協議時面臨的挑戰是:如何公正地對NFT抵押品進行定價?現有玩家采取的解決方案如下:

元隆雅圖:公司已在香港設立子公司元隆國際,開展元宇宙創新業務:金色財經報道,元隆雅圖在互動平臺表示,公司已在香港設立子公司元隆國際。公司正在積極研究和探索在合規的前提下,以IP為核心,利用公司在NFT數字藏品、數字虛擬人、元宇宙空間運營等方面積累的優勢,開展元宇宙創新業務。[2023/6/11 21:30:04]

https://www.coingecko.com/en/nft/bored-ape-yacht-club

時間加權平均價格(TWAPs)

像Chainlink這樣的預言機會公布銷售價格和底價的時間加權平均價格,從而綜合出一個混合價格,以此對NFT進行評估。這一模型通過在預定的時間段內取多個價格的平均值來緩解異常事件帶來的影響,從而降低惡意操控的可能性。

0x4C9f開頭地址售出76枚MAYC,約206萬美元:金色財經報道,據NFT Whale Alert監測,0x4C9f開頭地址售出76枚MAYC系列NFT,兌換為981.49枚以太坊,約206萬美元。[2023/4/14 14:03:20]

然而,利用TWAPs對NFT進行估值這一方法有明顯的不足--TWAPs只能應用于市場活躍、交易量大、不易受到預言機攻擊的收藏品。TWAPs的資本效率也較低,因為為了避免極端市場條件的影響,協議只傾向于設置一個較小的貸款價值比。

例如:BendDAO,JPEG'd,DropsDAO,PineProtocol,DeFrag

同行評估

同行評估法,即由用戶對NFT進行評估,并對NFT的價值進行預測。P2P評估法可以適用于大部分NFT收藏品,它不像TWAPs,會對收藏品的質量加以限制。它通過個人或策展人委員會的獎勵激勵措施,實現NFT價值發掘,并對NFT抵押品進行合理定價。然而,獎勵激勵帶來的估值成本明顯高于其他方法,且過程效率較低,結果也可能不準確。

區塊鏈技術應用平臺 IOST 現已推出 On-Chain Governance v2.0:2月24日消息,區塊鏈技術應用平臺 IOST 宣布推出 On-Chain Governance v2.0,其升級內容包括:優化提案流程、降低提案門檻,升級鏈上治理 UX。主網賬戶持有 1000 枚以上的 IOST 用戶可自主發起 IOST 生態發展提案,由全節點合伙人全民投票決定。該治理機制還允許所有社區成員通過投票選出 IOST 節點伙伴來間接參與 IOST 治理,節點合伙人獲得的票數將影響其在治理門戶中的決策權重。[2023/2/24 12:27:31]

例如:TakerProtocol,UpshotV1

流動性池定價

同行評估的問題之一就是無法提供NFT的實時價格。而這種情況不會出現在流動性池定價。每個投入協議的NFT都由池中有效貸方積極交易,從而產生恒定的NFT現貨定價,與池中總ETH相等。一旦NFT被借款人鎖定在池子里,交易者就可以向池子里存入ETH,直到達到他們預估的NFT價格。如果NFT被高估,公開拍賣時,交易者可能會損失ETH;相反,如果NFT被低估,交易者會填滿池子,直到達到該NFT的真實市場價值,以便在出售時獲取利潤。通過鼓勵對NFT池進行投機,NFT定價會更加公正。

澳大利亞擁有219臺加密ATM,排名全球第四:1月1日消息,CoinATMRadar數據顯示,在2022年的最后三個月,澳大利亞部署了99臺加密貨幣ATM。截至2023年1月1日,澳大利亞共有219臺活躍的加密ATM,以7臺的差距超過薩爾瓦多位列全球第四,前三名分別是美國、加拿大以及西班牙。

此外,全球加密貨幣ATM總數為38,602臺,其中僅2022年就安裝了6,071臺ATM。(cointelegraph)[2023/1/1 22:19:53]

例如:Abacus

上述枚舉的案例雖然不屬于非金融交易貸款協議,但這些定價機制在確定最大貸款額以及是否執行清算事件方面發揮了至關重要的作用。一旦確定了NFT的價值,根據交易方的類型,協議可以分為兩種類型。

P2P借貸

該方式理論上適用于所有NFT,且更容易確定NFT的潛在價值。假使存在一個開放市場,那么借貸協議就是提供這個市場的推動者。一方面,NFT持有人可以按照他們的期望條款進行借貸;另一方面,資金提供者可以瀏覽平臺并決定把錢借給誰。一旦有人接受貸款提議,就會建立合同,而用于抵押的NFT將轉移到由協議保護的托管賬戶;同時,貸款將連同本票NFT也會一起轉移給借款人。

貸方和借方就貸款期限、LTV比率和APR等貸款條款達成協議,能降低系統風險,因為違約只可能發生在貸方和借方,而不是整個系統。然而,由于需要貸方和借方雙方共同達成協議,盡管該種方式靈活可定制,但它具有較低的流動性和擴展性。

例如:NFTFi,Arcade,MetaStreet

P2Pool借貸

與可能永遠不會被接受的“bid-and-ask”貸款不同,P2Pool更像是“讓市場決定”:集中貸方提供的流動資金,根據各方的供需情況,分攤借款人支付的利息。如果借款人無法償還貸款,或價格下跌導致NFT抵押品面臨清算,協議將拍賣NFT,所得款項將返還給借款人。

通過P2Pool,借款人可獲得的資金量將大大增加,同時,借款人可以立刻獲得流動資金,無需貸方確認條款。然而,這也意味著他們需要依靠預言機的價格信息生成貸款條款。由于長尾NFT資產對價格操縱更為敏感,該方法僅適用于主流NFT。

例如:JPEG’d,DeFrag,BendDao,MetaLend,Pine,DropsDAO

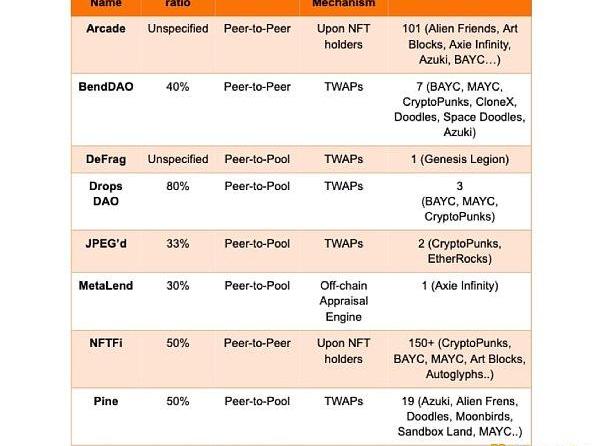

為便于比較,在評估NFT借貸協議時,我列出了一個表格,其中囊括了一些重要指標。有的協議會設置貸款價值比上限以減少違約的可能性,而對于流動性和需求更大的NFT,LTV比率通常會更高。由于P2P協議的覆蓋面比大多數P2Pool協議更廣,兩種借貸方式支持的NFT收藏品差異很大。值得注意的是,大多數協議在調整定價機制和LTV比率的同時,也在不斷擴大其支持的收藏品。

盡管NFT抵押借貸協議有許多爭議,但我們仍舊期望,會有更多NFT借貸和金融化原件進入該領域,為NFT收藏家提供釋放數字收藏品更大價值的途徑。進一步看,如果有一天借貸協議鎖定了可持續的NFT數量,這些協議可能會擁有一定程度上的NFT定價權。這一領域還有許多未開發的潛力,毋庸置疑的是,金融化將是NFT今年最強勁的風口之一。

來源:金色財經

Tags:NFTIOSTATMOSTGalactic Arena: The NFTverseiost幣最新價格ATMN價格BOST幣

嚴格來說,這篇文章說的是一個宏觀面的東西,并不是具體的微觀操作,希望讀者將其看做加密哲學或者加密投資思想,而非實際運用的投資策略.

1900/1/1 0:00:00原文編譯:胡韜&餅干鏈捕手7月8日,Celsius暴雷事件再度迎來重磅爆料,0xb1推特帳戶背后的KeyFi前首席執行官JasonStone宣布正式起訴Celsius.

1900/1/1 0:00:00限價訂單簿 在任何給定的時間,在一個特定的交易場所,可以滿足新到達市場訂單的限價訂單累計交易量,被稱為流動性.

1900/1/1 0:00:00基于以太坊的去中心化金融協議AAVE推出一種GHO的穩定幣,用戶將能夠使用他們的押金或押金穩定幣來鑄造該穩定幣.

1900/1/1 0:00:00近期整個加密市場呈現出一種持續低迷的態勢,在這種高通脹的市場環境下,投資者恐慌指數暴漲,風險偏好與流動性的改變,導致風險資產迎來大規模的拋售,加密資產作為風險資產的代表首當其沖.

1900/1/1 0:00:00前言 Acala網絡的aUSD—Honzon協議是Polkadot與Kusama生態中去中心化的流動性工具,本質上是通過一籃子的加密資產進行超額抵押來生成多鏈穩定資產——aUSD.

1900/1/1 0:00:00