BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.03%

ADA/HKD+1.03% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD+0.41%

XRP/HKD+0.41%DeFi熱潮已成為過去時,但數據上,這個市場的規模仍舊是NFT等市場角色所不能超越的。作為區別于傳統金融模式的DeFi,凡涉及用去中心化手段進行金融活動的都可以稱為DeFi,這里就包括龐大的加密代幣市場。其作為構建Web3金融市場最火爆的應用之一,將會永恒存在。

什么是DeFi

很多人都曾參與到DeFi中,共同創造了2020年的DeFi之夏。在最高峰時期,DeFi的流動性數據最高峰曾破千億美金關口。這種上漲的趨勢從2020年9月一直持續到2021年下半年,受整體市場情緒影響,隨后DeFi出現了下降趨勢。

Axie Infinity推出游戲經驗積分AXP和游戲等級機制Axie Level:7月20日消息,Axie Infinity推出經驗積分Axie Experience Point(AXP)和游戲等級機制Axie Level,旨在將Axie轉變為可以隨著時間推移不斷發展和優化的動態鏈上NFT。7月19日開始,用戶可通過參與Axie Origins游戲來賺取AXP,每場排位戰的贏家將獲得150枚AXP,一旦經驗積分累積到13,310枚AXP,就會按照等級機制Axie Level將Axie的鏈下級別移動到鏈上,進一步增加游戲深度和個性化。[2023/7/20 11:06:07]

(圖片:來源DeFiPulse)

追逐市場紅利期間,DeFi的討論更多聚焦于如雨后春筍般涌現的項目,激進野蠻。時至今日,市場平靜且冷靜,反而是重新學習DeFi的好時候。DeFi(DecentralizeFinance)中文稱為去中心化金融,相對于CeFi來說,它完全以去中心化的形式運轉,具有可互操作性、可組合、可編程及無障礙的普惠性,世界各地的人們都可以以DeFi點對點的方式參與金融活動。

加密總市值約為9564億美元:金色財經報道,據CoinGecko數據,當前加密總市值約為9564億美元,過去24小時下跌0.1%。24小時交易量約為342.5億美元,當前BTC占比為38.4%,ETH占比16.2%。[2022/10/17 17:28:37]

老牌比特幣其實就是去中心化的加密貨幣形式,完全有別于依賴機構或銀行等中心化組織的法幣模式。通過工作量證明共識機制,任何人都可以成為礦工并賺取項目激勵,以共同保護網絡的安全,而比特幣僅也只是DeFi最為初始的表現形式。關于DeFi的最初解讀,某借貸產品聯合創始人BrendanForster曾經于2018年發表的《AnnouncingDeFi,ACommunityforDecentralizedFinancePlatforms》中提到,DeFi需要符合四個要件:建立在去中心化區塊鏈上,為金融產業,程式碼開源及具有健全的開發者平臺。該觀點描摹了DeFi的初模樣。

約100家政府機構在Celsius破產案中被列為債權人:8月4日消息,據8月2日美國紐約南區破產法庭披露的文件顯示,約100家政府機構在Celsius破產案中被列為債權人。[2022/8/4 3:37:14]

DeFi真正得以流行來自于流動性挖礦概念的誕生。流動性挖礦直白理解就是客戶通過提供金融流動性便可以賺到真金白銀。簡單來說,作為一個用戶,我們可以通過持有某代幣,并通過某個協議進行交互,即從事協議與協議之間的交易活動,越好的交易頻率和流動性,越能獲得更多的激勵。隨著交易頻次的快速上升,DeFi市場的規模將越來越大,同步地,用戶的收益也會越來越多,從而形成了一種短期內的正循環。

最重要的,DeFi在早期的用戶培養上非常友好,很多項目方通過提供流動資金池,允許用戶可以借出或交換代幣,雖然還會收取一些費用,但用戶起碼有了可進入的機會,并在其中收獲獎勵。這也推動了更多的用戶跑步進入。如此一步步構建了去中心化金融堆棧,支撐起了去中心化的貨幣和網絡。而非以往的中心化托管人之間交易加密貨幣。

機構分析:通脹數據使美聯儲官員本月晚些時候可能會就加息100基點問題進行討論:7月14日消息,新鮮出爐的火爆通脹數據使美聯儲官員本月晚些時候可能會就加息100基點問題進行討論。投資者增加了對7月會議上加息100基點的押注,如果屬實,這個幅度將是美聯儲近代史上之最。摩根大通首席美國經濟學家Michael Feroli表示,“我認為他們有時間,如果他們愿意的話,可以把市場預期改成100個基點。對于為什么他們應該放慢腳步或采取所謂的循序漸進做法,我覺得美聯儲沒有給出充分理由”。他說,“如果真的在7月加息100基點,9月加息75基點,我認為今年晚些時候的經濟增長前景可能會惡化。目前,我傾向于認為數據的主要影響可能是促使美聯儲更靠前加息”。(金十)[2022/7/14 2:11:27]

DeFi如何建設Web3

嶺南金融博物館推出基于區塊鏈技術的數字文創產品:金色財經消息,在第11屆金交會期間,嶺南金融博物館推出了基于區塊鏈技術的數字文創產品。(南財視頻)[2022/6/26 1:32:09]

DeFi的繁榮多以TVL的數量指標來體現,其中不乏泡沫存在。但好的趨勢是,通過可組合和可編程,越來越多的系列性金融產品被創造出來,延展出更為龐大的市場生態,形成了Web3的價值協議層,為Web3應用提供融資、支付、發行、上市、抵押借貸、合成資產、衍生品等基礎設施。而這一價值協議層面的豐富度將為Web3更上層的應用爆發做鋪墊。

作為數字經濟時代的下一趨勢,Web3堆棧非常龐大,而我們可以將DeFi置于非常重要的位置。一方面,區塊鏈技術真正引發行業重視的重要原因,在于加密貨幣的市場價值,而同樣作為價值表現形式的DeFi市場,則進一步推動市場在接受去中心化這一技術方案的可行性,給傳統的金融市場新的范式啟迪,吸引更多的人才和用戶進入DeFi市場。

從更宏觀的方面看,DeFi憑借區塊鏈技術創建的開放透明金融體系,其特點在無須許可的開放性和交易數據的透明性方面,并且可以支持全天候交易,相比于傳統金融架構,更有利于降本增效。當然,在金融體系的整體運轉上,DeFi還沒有形成完整閉環,同質化產品的玩法相對單一,沒有與實體產業進行真正的價值閉合。

DeFi項目案例學習

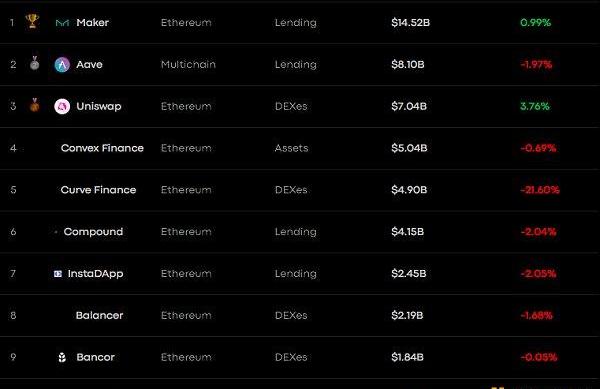

目前市場上的DeFi協議眾多,而較為流行的當屬Uniswap、Compound、AAVE等,它們作為早期布局的老牌項目,在DeFi熱潮中獲得關注。

MakerDAO早期是被認為針對各種以太坊代幣發行DAI貸款的協議,在2020年之后,MakerDAO發生轉變,其提出了鑄造一種治理代幣并將其分發給流動性提供者,進而推動了包括DAI穩定幣在內所有資產的需求,由此收益耕種就出現了。收益耕種的代幣釋放設置有恒定比率,市場上漲時,會增加代幣的美元價值,從而增加流動資金池的活躍度,反過來增加DAI需求,而在市場下跌時,DAI又可以作為避險資金,總體趨勢是上漲的。目前隨著Layer2和側鏈的發展,MakerDAO正在拓展到每個多鏈世界中。

Uniswap是基于智能合約的去中心化交易所代表,承擔著DeFi世界入口的作用,最高市值曾高達300億美金,它的運行完全是智能合約自動執行,不可篡改式完成用戶之間的交易。由于其成交價格受托管資產數量比例決定,所以交易行為將影響托管的資產數量。除了進行交易,Uniswap的另一功能在于用戶可以添加流動池,即用戶可自行上架資產交易對。而最為重要的創新是AMM自動做市商,并經過了V1、V2、V3版本的不斷升級,在UniswapV3版本中,除了最核心的聚合流動性之外,也帶來了多級費率控制,范圍訂單以及歷史預言機等功能,大大提高了資本效率。

ConvexFinance是一個建立在去中心化交易所Curve基礎上的收益協議,目前處于市場前排,其主要服務于兩類用戶,一類是CRV通證的持有者,另一類是Curve的流動性提供者。本質來說,他將二者的力量結合起來,使雙方都能從中獲利,即讓市場上的CRV持有者質押通證,為流動性提供加成,二者共享加成后的流動性挖礦收益,稱得上是一站式平臺。

來源:金色財經

Tags:EFIDEFDEFIAXIAlchemist DeFi AurumDefend Animals Foundationdefi幣種AXIS幣

7.6比特幣行情解析 大餅昨日高位觸及20500附近承壓回落,很可惜空單沒能給到進場機會,低位跌至19300一線止跌反彈,晚間行情再次拉升至20745一線激進進場的朋友完美獲利1000點.

1900/1/1 0:00:00隨著電子網絡技術的不斷發展,全球經濟秩序也發生了一定的變化,向著電子化、虛擬化方向發展,而作為新互聯網科技下衍生出的一種新型貨幣-數字貨幣.

1900/1/1 0:00:00縱觀人類發展史,就是一部圍繞著有限資源爭奪與重新分配的過程,這也是推動人類世界不斷向前發展的原動力.

1900/1/1 0:00:00又是壞消息接二連三在加密貨幣市場蔓延的一天。隨著三箭資本(ThreeArrowsCapital)被一家英國法院下令進行清算,BlockFi清算3AC10億美元貸款的細節也在今天浮出水面,破產的后.

1900/1/1 0:00:00原文:MetaPortal我們經常聽到加密游戲將自己稱為國家。通常,他們這樣做是為了表示社區和人們在敘述背后聚集在一起的感覺。似乎很少關注一個國家的經濟方面。貨幣、財政和貨幣政策、人口增長等.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:361.8億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:47.

1900/1/1 0:00:00