BTC/HKD+1%

BTC/HKD+1% ETH/HKD+2.32%

ETH/HKD+2.32% LTC/HKD+2.44%

LTC/HKD+2.44% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD+0.67%

XRP/HKD+0.67%更多優質內容請點擊「Odaily星球日報」官網進行閱讀:https://www.odaily.news/

原文作者:Kluxury

DeFi行業自2020年興起以來,相較于現貨交易市場、借貸市場等,衍生品細分賽道的發展一直比較緩慢,然而衍生品一直都是全球金融市場最重要的部分之一,為投資者提供多元化收益途徑、對沖市場風險提供了不可或缺的作用,其市場規模往往是現貨市場的數十倍。

因此DeFi衍生品被認為是DeFi最具前景的市場之一,如果在此基礎上結合同樣具有巨大想象空間的DAO協議以及結合NFT的GameFi挖礦玩法,是否能給DeFi賽道帶來一些創新的變化?

1、基本概況

1.1項目簡介

PoutineX作為一款鏈上衍生品賽道的DeFi平臺類項目,目前主要的核心業務PoutineExchange還是在永續合約交易市場,以此為中心,逐步發展跨鏈、借貸、資產聚合等業務。同時還將部署PoutineDAO作為自治組織協議,并引入GameFI結合NFT的游戲化挖礦T2E+,未來實現PoutineX生態徹底去中心化自治的愿景。目前Beta版本已首先上線BSC。

1.2團隊情況

poutine為加拿大魁北克省國民小吃,PoutineX團隊位于魁北克省蒙特利爾市,為公益性NGO組織旗下的實驗室,其核心團隊成員均為加拿大人,并在證券、合規、企業融資、資產管理和軟件開發等各方面有10-15年經驗。團隊曾創立全球領先永續合約CEX,達萬億交易體量獲得多項榮譽。

1.3融資情況

2022年6月10號,去中心化協議PoutineX完成500萬美元種子輪融資,PilgrimCryptoVentures領投,PolycoinDigitalFund等機構和個人投資者參投。籌集的大部分資金將用于優化去中心化永續合約協議PoutineExchange的產品及強化其運營并投入自有流動性及GameFi等方建設。

融資機構

2、產品介紹

PoutineX生態主要由三個獨立的核心產品組成:

去中心化衍生品交易平臺Poutine.Exchange

借貸、債券、DEFI2.0組合等金融服務Poutine.Finance

去中心化DAO治理PoutineDAO

2.1Poutine.Exchange

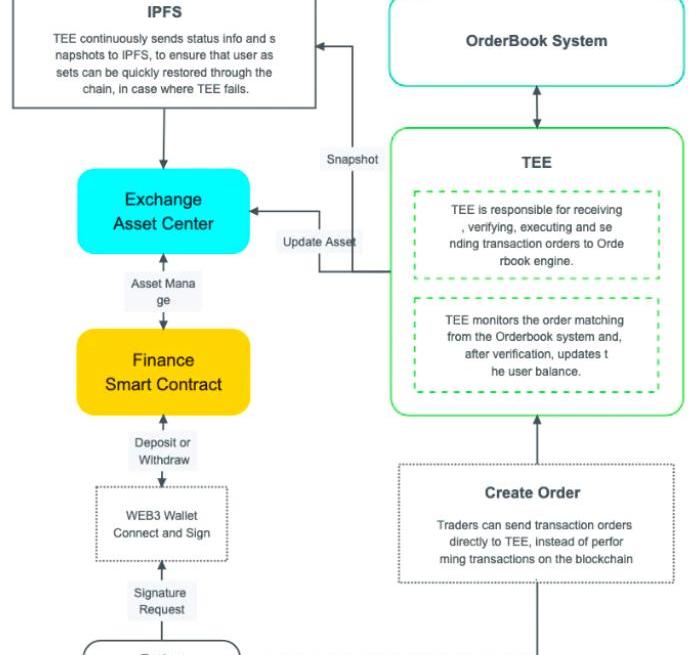

Exchange構建了去中心化的合約交易市場,通過Orderbook訂單簿系統重構并實現CEX的各種優秀功能,用戶可在沒有插針等作惡手段、高安全、高性能、公平公正的環境下實現合約交易,這也是目前項目的主打產品,beta版本已經上線BSC鏈,后續將陸續部署Arbitrum、以太坊主網等公鏈。

Exchange架構

PoutineOrderbook系統由四個核心部分組成:Poutine區塊鏈網絡、TrustedExecutionEnvironment,、Orderbook引擎和?IPFS

Wrapped GPT遭到漏洞攻擊:金色財經報道,據CertiK官方推特發布消息稱,Wrapped GPT遭到漏洞攻擊,攻擊者起初從Tornado Cash提取10枚BNB并已盜取了約8.25萬美元。[2023/7/12 10:50:19]

Exchange架構

產品亮點

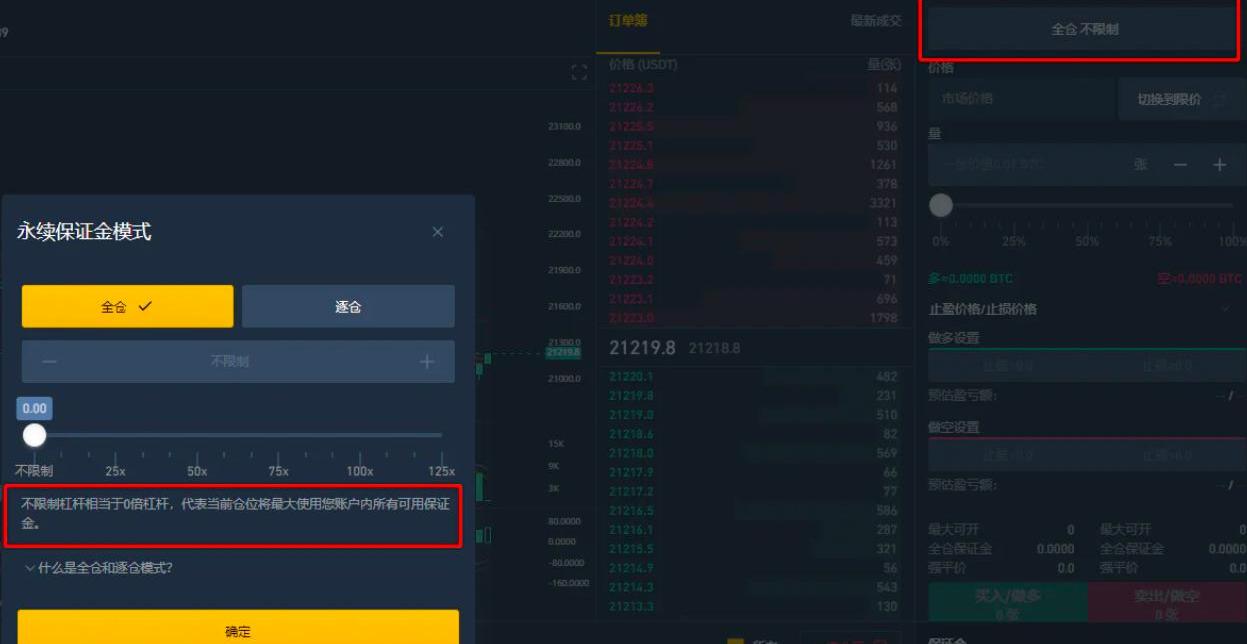

首創的保障金模式

保證金模式支持全倉不限制杠桿模式、全倉杠桿模式、逐倉模式這三種模式,能滿足不同類型用戶的需求。除了交易所常有的全倉、逐倉、125倍杠桿以外,Poutine.Exchange可以實現全倉不限制杠桿。

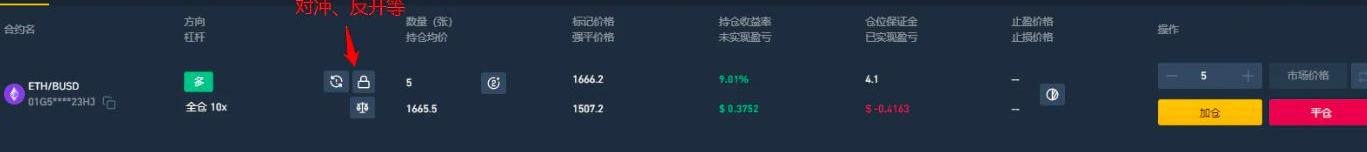

多倉位獨立模式

每個合約都可以擁有一個以上的倉位,并且不限制方向與杠桿率。用戶可以在交易過程中,根據行情變化和交易策略,分別對各個倉位進行獨立操作與管理;并且各個倉位之間均相對獨立,面板數據更加直觀且具有多樣性。

合理的強平邏輯

Poutine.Exchange采用部分強平的策略,用戶在合約交易過程中,系統會自動嘗試減少倉位保證金,將之轉移至保險賬戶;當倉位到達強平標記價格時,會觸發強制平倉,系統會提交一半的委托進市場,試圖嘗試平倉,若無法立即成交,則保險賬戶接管該合約倉位。即減少倉位保證金后,當觸及強平時釋放一定風險后,利用特有系統手段有機會給用戶保住一定倉位。

多形式的融合功能

Poutine.Exchange結合了鏈下CEX高資金利用率、多功能交易和鏈上DEX不可篡改、去中心化等特點,開發出一套由OrderBook的訂單匹配和自有AMM流動池模型互相切換的交易系統。用戶在享有鏈上低滑點、低費率的同時,還有一鍵反手、一鍵對沖等附加功能。

2.2Poutine.Finance

Exchange作為PoutineX生態的主營業務,Finance則圍繞Exchange需求不斷提供創新的數字資產金融服務,核心為多鏈、多協議、多資產超額質押保證金貸款,以及跨鏈資產提取兩個核心服務,希望通過協議可組合性的方式構建DeFi2.0。

資產存取

用戶可以通過Finance協議存入USDT、DAI、USDC和BUSD四種穩定幣,將這些資產作為Exchange交易的保證金,并在后續可跨鏈提取相應資產。

資產借貸

PoutineX生態將與領先的DeFi協議合作,允許用戶將他們的資產作為抵押品,并借用其等值的一部分,其中包括主流DeFi項目的IBtoken和LPtoken。其中穩定幣為等額抵押、其余代幣為超額抵押,預估抵押覆蓋率為125%。

區塊鏈安全公司Chaos Labs完成2000萬美元種子輪融資:金色財經報道,區塊鏈風險分析公司Chaos Labs周二宣布完成2000萬美元種子輪融資,PayPal Ventures和Galaxy Digital領投,Coinbase、Uniswap、Lightspeed、Bessemer,以及Balaji Srinivasan和Naval Ravikant等天使投資人參投。

據悉,該公司團隊成員包括前以色列特種部隊成員,其10個公開客戶包括一些DeFi領域的頭部公司,如Aave、Chainlink和Uniswap。(Fortune)[2023/2/21 12:19:59]

后續可能合作的DeFi項目

LP債券和質押挖礦

用戶質押主流LP代幣,獲得以折扣價購買Token的權利;又或者抵押Token,獲得二池收益;本質均是通過Bond權益和高APY收益來吸引用戶提供更多的流動性,并以協議鎖住對應Token的流動性,控制市場流通盤,以期達到正向螺旋。

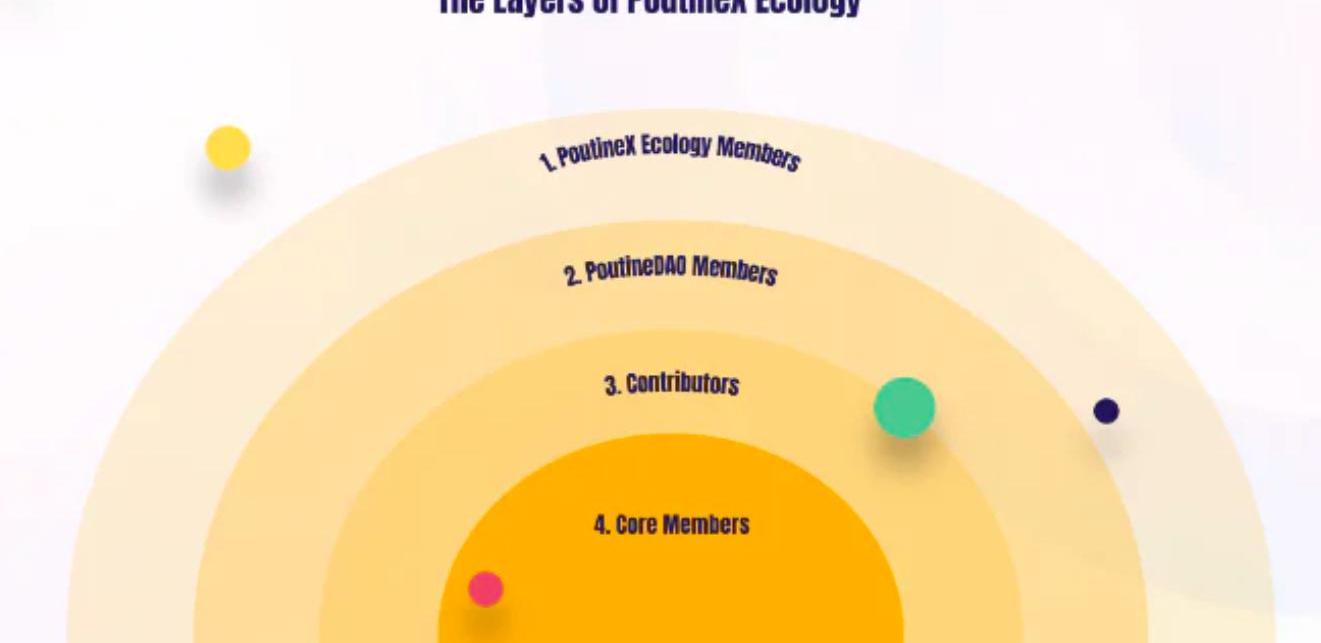

2.3PoutineDAO

PoutineDAO以PoutineX社區為基礎創新性建立,由持有生態代幣的社區成員參與組成,共同治理整個ProtocolX大生態。

PoutineX生態的資產和代幣的管理、利潤及金庫資產和生態權力100%歸PoutineDAO所有

PoutineDAO從建立之初即啟動去中心化自治,DAO成員具PoutineDAO提案權、投票權

PoutineDAOV2將建立獨立委員會,除了基本的社區激勵生態,同時還有協議自治生態和投資生態。

3、操作流程

Poutine.Exchange目前只在BSC鏈上線Beta版,主要開放BTC、ETH、EOS、LTC等10個代幣交易對的Trade功能。本質上該產品與傳統交易所的合約功能相似,用戶存入保證金后,根據策略自行選擇買漲或買跌合約。

操作步驟:

1、登錄Exchange網站,連接錢包并簽名。beta.poutine.exchange/next

2、Deposit存入保證金,目前支持USDT、USDC、BUSD3種穩定幣

3、選擇交易對,設定模式、杠桿率、價格、倉位、止盈止損位等

4、成功后即可在數據版面觀察或進行各功能一鍵操作

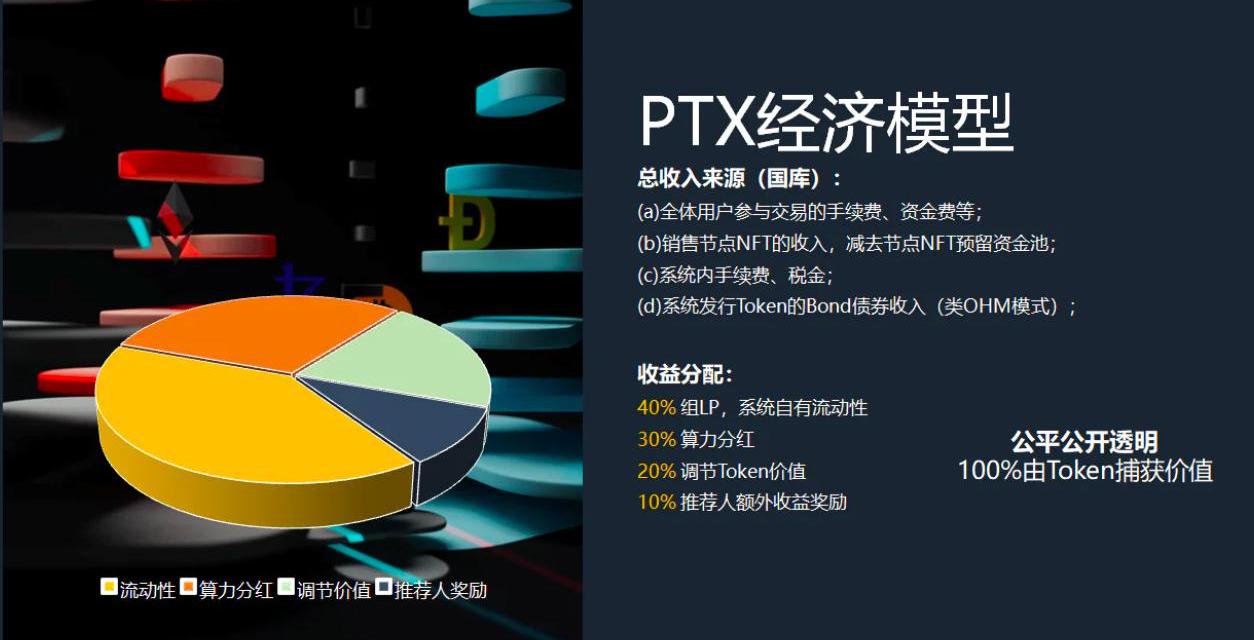

4、經濟模型

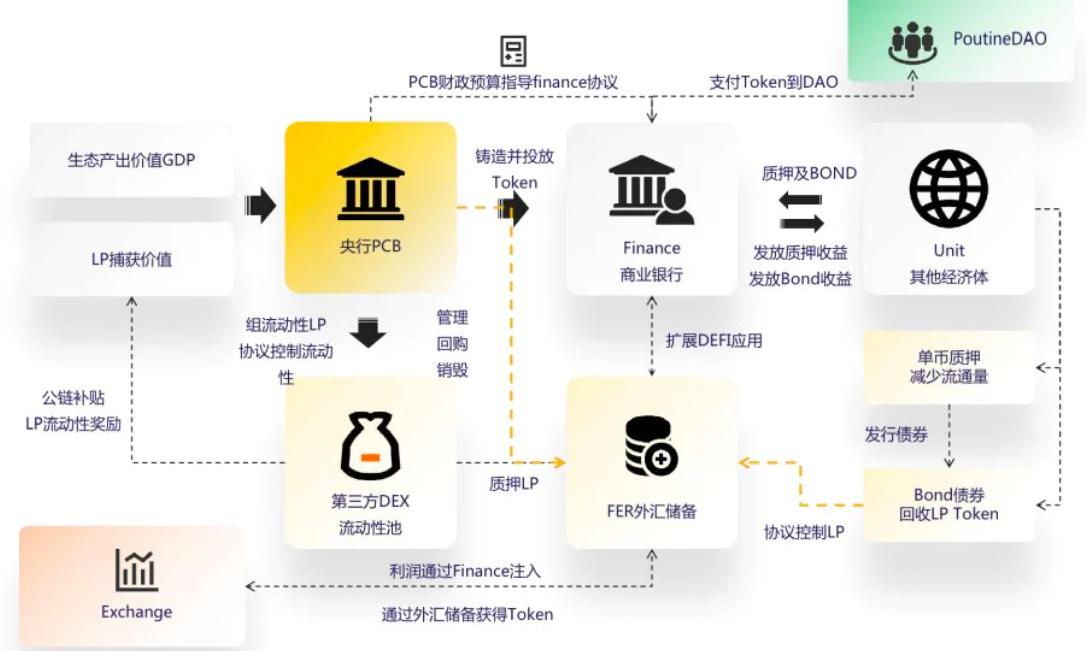

PoutineX生態經濟模型主要以PCB為核心,鑄造Token在Exchange、Finance、PoutineDAO三大產品之間流轉,形成生態循環。

經濟模型運行機制圖解

4.1基礎模型:

Messari:1inch在2022Q3交易量幾近減半,收入環比下跌84%:10月19日消息,據區塊鏈分析公司Messari發布的1inch 2022年三季度報告顯示,該DeFi協議的總交易額在7月至9月期間下降了45.5%,從495億美元降至270億美元;此外,1inch的總收入為10.3億美元,比第二季度協議記錄的67.5億美元收入下降了84%。

1、在交易量方面,1inch在2022年第三季度處理了460萬筆交易,與二季度持平。

2、在鏈上交易方面,以太坊在1inch協議總交易量中占比超過84%,始終保持主導地位,Polygon和BNB Chain分列第二和第三位,據悉,三季度是自2021年第四季度以來Polygon的總交易量首次環比超過BNB Chain。

3、在用戶量方面,1inch三季度總用戶數較上一季度溫和增長2.4%至220萬用戶,日均用戶約為23,500個地址,與上一季度持平。大多數用戶使用Polygon網絡,其次是Ethereum和BNB Chain。[2022/10/19 17:32:17]

央行PCB鑄造發行Token,根據生態運行公式,分配一定數量Token代幣給Finance,Finance再通過項目Token為激勵,開啟存借款、質押、LP債券等DeFi業務并不斷吸引用戶及資金,最后DeFi業務的發展、創造的價值可以反哺整個生態。

創造的價值主要來源于:

Exchange:用戶進行永續合約交易所需支付的交易手續費、資金費等用戶交易支出

Finance:用戶超額質押借貸利息、強制清算手續費及購買Bonds債券所支付的手續費等

PoutineDAO:提案及投票所產生的收益,部分DAO生態貢獻者產生的收益

由PoutineX生態PCL控制的第三方DeFi平臺的TokenLP池所捕獲的自有流動性收益

有了價值的來源,就是項目Token最好的背書,Token價格穩定并爭取持續提高的趨勢,生態代幣總市值MCap不斷提高,因此Token激勵也能更加吸引DeFi用戶和DAO成員加PoutineX生態。其Token主要用途:

生態經營成本:社區運營及PoutineX.Lab團隊(DAOcoreteam)薪水及辦公、差旅、IT開支、折舊等可統計成本

品牌PR及市場成本:包括市場合作所需支付的宣傳流量、市場策劃設計、活動策劃勞務等成本

Finance挖礦支出,包括存款、單幣Staking及LTB模式所支付的用戶收益等

社區活動、DAO貢獻者等以Token方式支付的賞金

4.2特殊模型:

主流DeFi項目里,絕大多數都是采用由用戶提供流動性的AMM機制,在這種情況下,一旦大量用戶因幣價波動、激勵收益等原因撤離資金,流動性池將迅速減少,造成項目死亡螺旋。

因此被人們稱為MercenaryAttack的“挖提賣”模式必然會帶來死亡螺旋,于是開始出現MeritCircle、Illuvium這種鎖倉獎勵的模式,但這并不能從本質上解決死亡螺旋的問題,只是變相拉長了項目的生命周期。而在DeFi2.0時期,OlympusPro開創了流動性協議的方式,用這種ProtocolOwnedLiquidity的方式來鎖住流動性。

在此基礎上,PoutineX學習了OHM的流動性協議的機制,并結合PCB和三大平臺的模式,形成適合自身的ProtocolControlledLiquidity機制。

Tether:做空USDT的對沖基金未能如期獲得回報:金色財經報道,USDT 發行方 Tether 批評一些對沖基金做空該穩定幣并稱空投押注未能如期獲得回報,反而需要支付巨額交易費用。由于投資者自今年五月 Terra 崩盤后恐慌退出穩定幣市場,一度導致 USDT 與美元短暫脫錨,價格曾跌至 0.95 美元,結果促使幾家對沖基金在市場做空 USDT,希望制造“數十億美元的壓力,導致大量資金外流損害 Tether 的流動性,并最終以低得多的價格回購 USDT”。

但據 Tether 稱,由于對 USDT 的運作機制缺乏基本了解,這些對沖基金已經在空頭押注中損失了數百萬美元。Tether 表示:“這些對沖基金之所以想做空 USDT,是因為他們不相信 USDT 能為交易者提供足夠的資金支持,但交易者已經表示他們愿意看多 USDT,而且能在永續市場中從做空 USDT 的對沖基金那里獲得費用收入,做空基金的資金被鎖定而且無法獲利。”( beincrypto)[2022/7/31 2:50:01]

BondingProcess:通過一定時間后釋放打折的Token來捕獲用戶的LPToken

ForeignExchangeReserve:由Finance及Exchange收到的非生態代幣的其他的數字資產存入FER儲備,協議控制流動性

PCB央行可通過調整參數、Exchange活動、Finance釋放、FER出售或回購等手段來調控PuntineX生態的經濟模型

PoutineXTokenFund:去中心化投資委員會建立的區塊鏈世界投資基金,將募集資金投入到生態外的優秀項目,從中得到的利潤再注入經濟循環,提升MCap及Token價值

4.3代幣經濟模型:

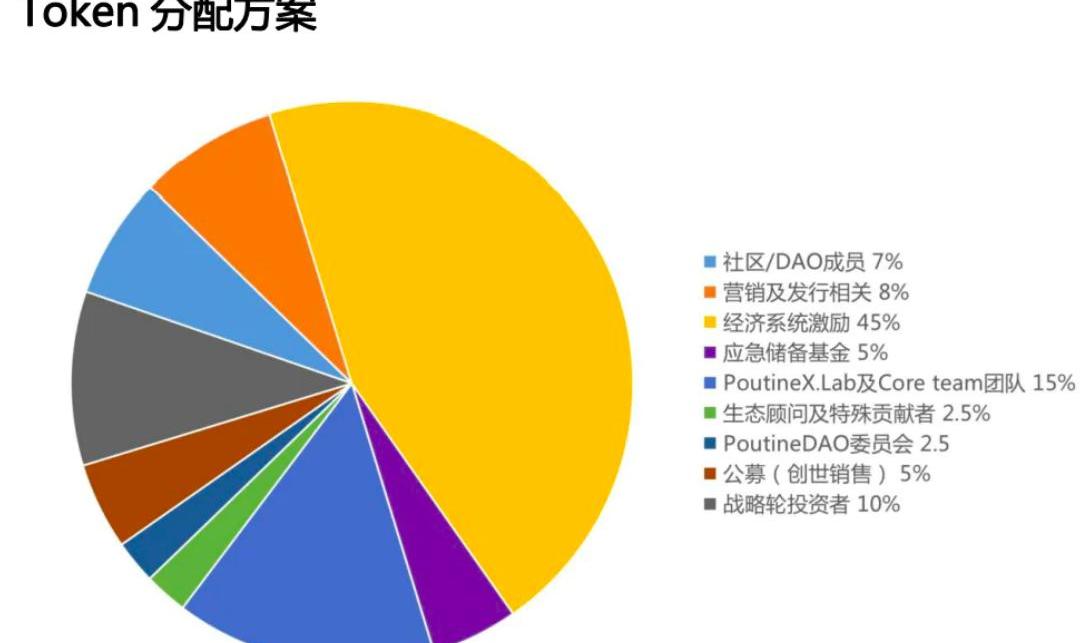

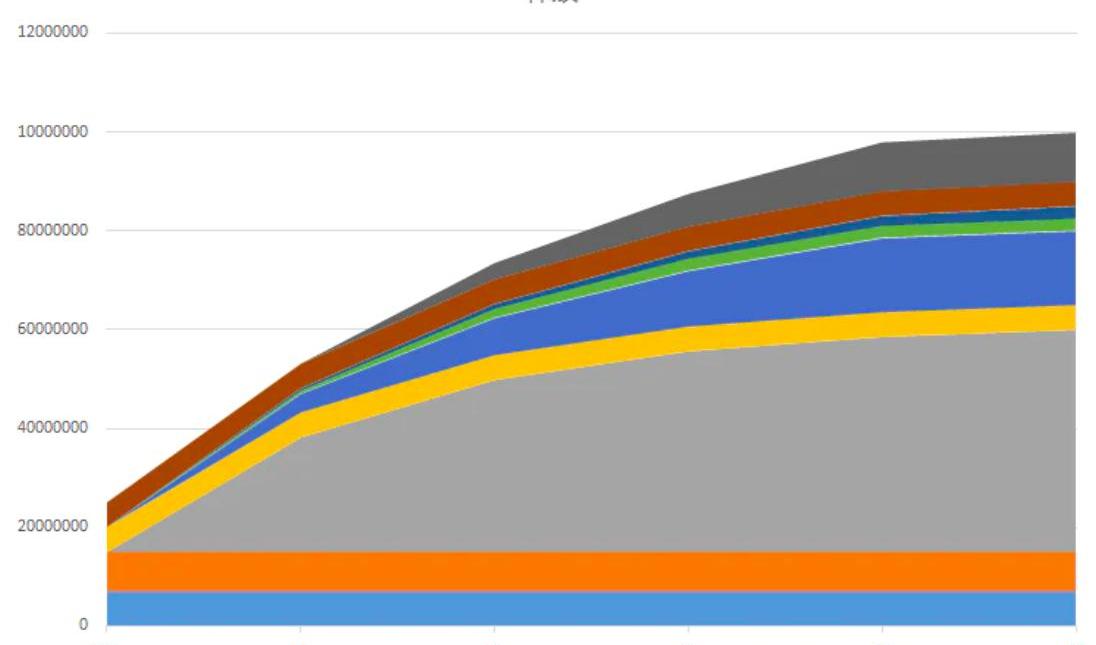

項目代幣:PTX,ERC20Token,各鏈總量1億枚,首發BSC鏈,第一批將在BSC上鑄造2000萬枚,后續將在各鏈上分批鑄造

主要賦能:TradetoEarn的各項收益及費用代幣,DAO治理的投票模式

分配情況:

按照項目方初步分配情況,社區/DAO7%、營銷及發行8%、應急儲備基金5%、公募5%,是無鎖定期的;45%經濟系統激勵以每年減半的策略分5年釋放;PoutineX.Lab及Coreteam團隊15%鎖倉1年,之后4年內以每季度等比例解鎖;PoutineX生態顧問及特殊貢獻者2.5%鎖倉半年,之后2年內以每季度等比例解鎖;PoutineDAO委員會2.5%成立后5年內以每月等比例解鎖;戰略投資人10%鎖倉1年,之后3年內以每季度等比例解鎖。

初始流通盤25%,之后一年內會逐步釋放23%左右。

TGE釋放周期

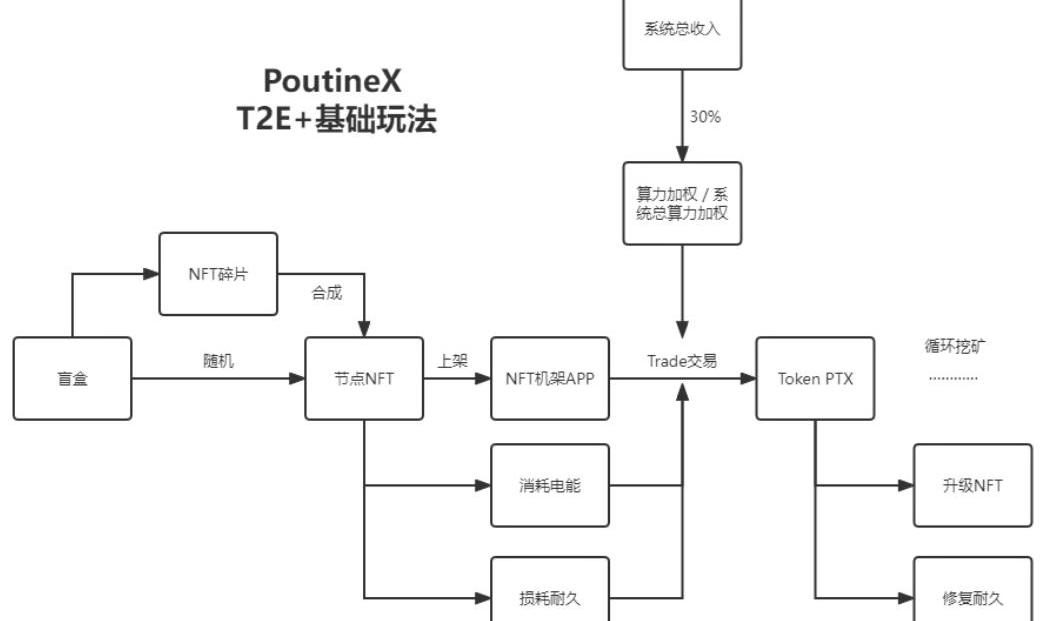

5、T2E+機制

PoutineXTradetoEarnPlus,簡稱T2E+,是基于Poutine.Exchange的合約交易,融合NFT、Gamefi的玩法,以趣味性的方式釋放代幣PTX,利用代幣收益吸引用戶的同時還通過可玩性、博弈性來增加用戶粘性。

5.1玩法簡述

BitGo與Parallel Finance合作為美國機構推出首個NFT托管平臺:6月22日消息,數字資產安全和流動性提供商 BitGo 周三宣布,已與去中心化借貸和質押協議 Parallel Finance 合作為開發商、零售市場和機構推出了 NFT 熱錢包和托管解決方案。BitGo首席產品官Chen Fang表示,這是第一個可以與熱錢包配對的美國合格托管解決方案。客戶可以通過 BitGo 的新錢包服務與 OpenSea 和 LooksRare 等去中心化市場進行交互,類似于 MetaMask 用戶可以集成他們的錢包的方式。[2022/6/22 1:24:38]

系統總收入均注入DAO金庫,利益歸屬所有T2E+用戶:

規則:

根據用戶正常在Poutine.Exchange進行合約交易耗費的手續費及資金費,全額返回Rebase價值等額的PTX,其中Rebase價值是根據前一個Rebase周期內的系統總收入/PTX釋放的數量來決定。

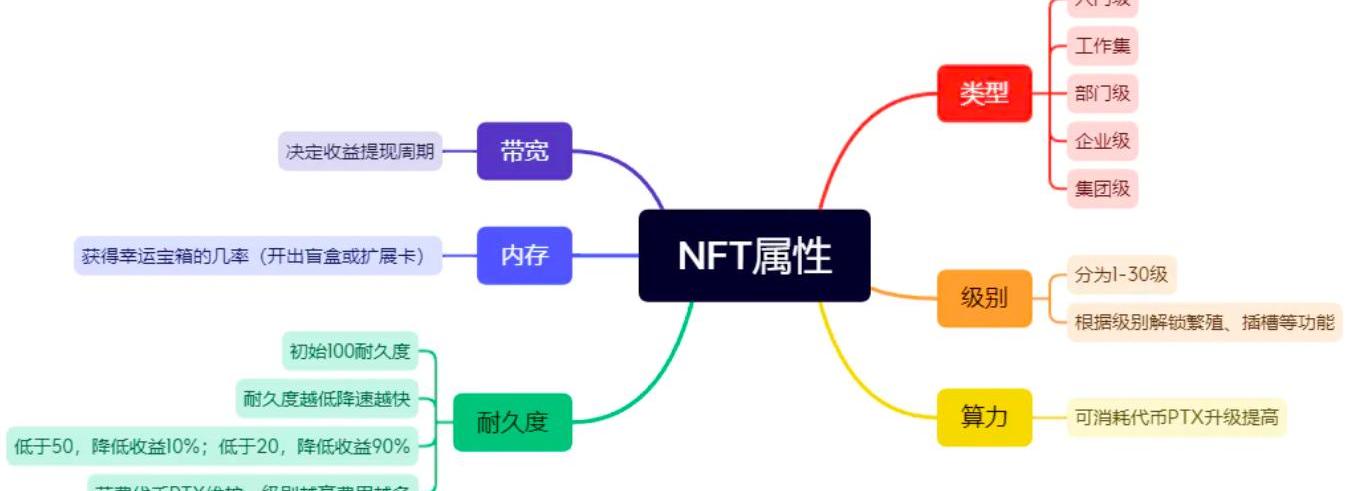

對用戶來說,合約交易中的開倉、未平倉合約金額等其他指標因素,節點NFT的四個屬性及電能、日上限、傳輸、插槽等均對交易挖礦的收益產生影響。

5.2輔助手段:

1、NFT碎片化和擴展化

開幸運寶箱可隨機抽取得到NFT盲盒或或者NFT碎片、POAP;

NFT盲盒可FreeMint得到不同級別及稀缺度的NFT;

通過交易挖礦掉落或者PTX內購得到幸運寶箱;

POAP可以作為擴展卡插入插槽,從而提高NFT屬性;

NFT碎片可以承載資金,但又不產生代幣收益;擴展卡讓資金又增加一個可承載的池子,兩種方式都能讓整個模型可承載的資金量增加,減少代幣拋壓。

2、帶回購的交易市場

除了基礎的交易、租賃市場外,生態內還設置NFT資金池,該池的總金額滿足以地板價,回收系統內各種級別的全部NFT所需。當用戶急需流動性的時候,可以通過系統提供的NFT報廢通道,銷毀NFT以獲得對應的地板價金額。

眾所周知,在Gamefi賽道里,NFT是整個游戲經濟模型最大的蓄水池,承載了極大的資金壓力,而當蓄水池壓力持續增大時,極易造成NFT市場崩盤、死亡螺旋。因此合理的回購機制就顯得尤為重要,對項目而言,通縮NFT市場,降低崩盤風險;對用戶而言,合理的虧損帶來即使的流動性。

3、繁殖、插槽、耐久、電能等增量玩法

NFT的類型和內存屬性,都是變相增加隨機性

等級解鎖的繁殖、插槽玩法,增加tradetoeran的可玩性

因為是根據總算力的比值來計算收益,算力機制帶來博弈性

耐久度的設定解決NFT無限生息帶來死亡螺旋的問題

NFT自身屬性和圍繞玩法的多樣性,最核心的是增加代幣PTX的賦能場景,驅動用戶將代幣的拋壓轉換為游戲的復投,增加用戶粘性同時形成內循環。

4、冷卻時間

節點NFT上架需要冷卻24小時

PTX收益傳輸時間由節點NFT帶寬決定

適度的鎖倉期是為了減緩代幣的拋壓,這點在很多項目都有套用,其本質算是一套治標不治本的方案,但這里給NFT增加帶寬屬性,讓收益解鎖期不在固定,而由用戶決定是否降低。

5、返傭Promocode平臺

節點NFT被動或主動下架后,用戶將獲得手續費折扣,Promocode推薦人將獲得收益

Promocode推薦系統將與P2E+有機結合,在上架狀態時,被推薦人產生的手續費收益將合并到你的PTX總收益獎勵

5.3小結:

縱觀PoutineX整個TradetoEarn+的模式,內容已經足夠豐富,基于Stepn的“X2E”的機制下,結合自身Trade屬性,增加了許多亮點:NFT算力計算規則的忠誠度權重機制、用戶算力之間的博弈性、Trade杠桿帶來的高效性、Dishboard公開數據的透明性等。

但PoutineX仍然一款衍生品交易所為主的DeFi產品,只是融合GameFi的玩法,開創具有游戲性的交易賺錢Web3新模式。相較于GameFi一直被人詬病的旁氏,T2E+是擁有大量手續費、交易滑點收益、NFT和POAP價值增長等實際價值做支撐;相較于DeFi傳統的“挖提賣”模式,T2E+又疊加隨機、博弈、杠桿等因素,構建較為復雜的多模因子經濟模型。

PoutineX作為web3創新游戲化交易挖礦的產品,它不僅僅局限于100%利潤返還、Dishboard公開數據、按Rebase周期分享給PoutineDAO成員等,未來還準備將PoutineX生態的資產和代幣的管理、利潤及金庫資產和生態權力100%釋放、返還給PoutineX社區和PoutineDAO的成員。實現共同Build“創新Web3.0”的愿景。

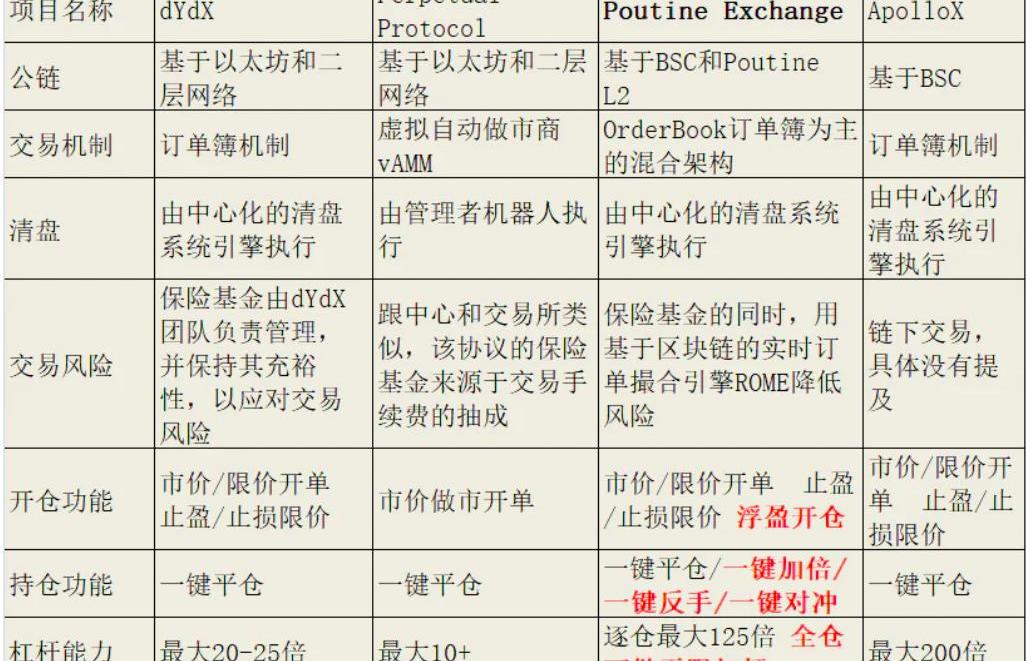

6、競品分析

6.1行業概述

PoutineExchange的細分賽道為DeFi衍生品賽道中永續合約的產品。

現狀:

永續合約是一種創新型金融衍生品,是在交割合約的基礎上發展而來,不過較之前者還是有很多不同。永續合約類似于一個擔保資產市場,它的價格接近標的參考指數價格,沒有到期交割日的概念。只要合約不爆倉,你就可以一直持有。鏈上加密貨幣永續合約賽道還處于早期發展階段,其底層資產種類數量有限,主要集中在BTC和ETH這兩個標的資產。由于永續合約交易系統的復雜性、風險控制能力以及對金融知識的專業化程度較高,目前永續合約的大部分交易量仍然在中心化交易所上。

衍生品項目TVL排行

相比于中心化衍生品交易平臺,去中心化衍生品市場還未能聚集到類似的流動性,還處于發展萌芽階段,部分協議正在不斷的開發中。目前衍生品賽道在整個DeFi生態中的資金占比還是非常少,一共僅有26個項目協議,吸引2.14B的鎖倉總價值,用戶數量也并不多。

按照最直接的撮合方式來分類,主要可以分為兩個方式:

虛擬AMM:代表項目PerpetualProtocol。通過對AMM模型進行改造,形成資金池或者虛擬資金池的模式,交易者通過與池子中的資產進行交互來做多或者做空。

訂單簿:代表項目?dYdX。在訂單簿模式下,用戶的交易成本取決于對手盤口的深度。

6.2競品項目對比

dYdX:

dYdX是一個領軍性的去中心化交易所開發商,它的使命是創造公開、安全并功能強大的金融產品。為了更深程度地實現交易規模擴大,dYdX與StarWare攜手建立了二層網絡,采用擴展性引擎。作為半中心化交易所,它目前是三者市場占有率最高的,支持幾乎所有幣對。

Perpetual?Protocol:

Perpetual?Protocol是一個由虛擬自動做市商vAMM驅動的去中心化協議,該項目旨在創建由加密資產衍生品構建的新穎的去中心化金融工具。該項目支持幾乎所有主流幣對,并已經有初步完善的代幣挖礦機制。

ApolloXFinance:

ApolloXFinance是一個去中心化的加密貨幣交易平臺。與其他去中心化交易所采用的常見自動做市商模型不同,ApolloXFinance采用訂單簿模型,同時支持現貨和期貨交易。通過使用鏈下訂單簿和鏈上結算,其協議旨在創建一個不受任何中心化組織控制的高效、公平和去信任的金融市場。

橫向對比:

我們以目前的衍生品賽道中比較主流的項目dYdX、PerpetualProtocol和ApolloXFinance來跟PoutineExchange做對比分析。

作為加密貨幣衍生品合約交易所,所有四個平臺都提供永續合約交易,并且也提供保證金杠桿交易服務。其資金費率、清盤、結算機制大同小異,皆沿用傳統中心化交易所的模式,在此基礎上稍加改造,形成獨特的模式。

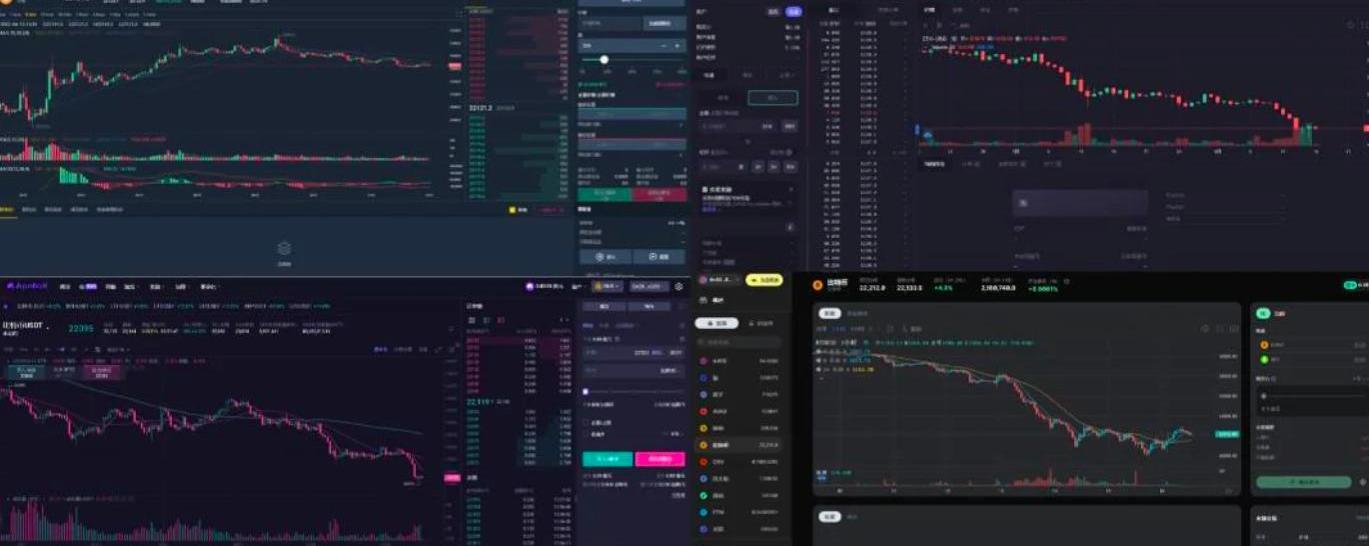

UI界面對比

永續協議和dYdX兩者都是相對完備成熟的交易所,并擁有可觀的交易量,并且支持幾乎所有主流幣種交易對。PoutineExchange仍處于初期試驗階段,但在UI界面、貨幣對等方面也相差無幾。就網絡擴展性而言,Perpetual?Protocol和dYdX是基于以太坊和衍生網絡xDai,ApolloX是鏈下訂單簿和BSC鏈上結算,而PoutineExchange則是基于自身Layer2上的可信執行環境(TEE),目的是實現低交易費和更快的處理速度,后續可部署在多條鏈上結算。

除此以外,PoutineExchange還具有以下特點:

不限制方向與杠桿的多倉位模式

保障金模式下可做到全倉不限制杠桿

純撮合機制可降低用戶強平風險,有機會保留部分倉位

一鍵反手、一鍵對沖等諸多便捷功能

浮盈加倉、保證金可重復開倉功能

做市深度:

ETH/USDT深度對比

由于有多家業內老牌做市機構的支持,PoutineExchange的做市深度絲毫不遜色于上述幾家主流合約交易所。

由上可見,PoutineX作為最后一個面世的新生代產品,其衍生品永續合約交易功能得到極大的豐富和提升,非常接近排名前列CEX的合約功能及UI體驗。而作為一個去中心化的衍生品交易協議的革新者,其打破了衍生品DEX行業基礎交易功能薄弱的的短板。

6.3小結

衍生品賽道一直是被公認低估的賽道,但由于用戶的習慣和相應產品的技術、功能等因素,其用戶和資金量一直沒能從中心化交易所往鏈上所轉移。因此很多項目都希望通過“交易挖礦”的方式來吸引用戶使用產品,從而逐漸改變用戶習慣,形成真實需求;但單純的模式的“交易挖礦“一定是會帶來極大的副作用,即大量溢出的代幣對整個項目價值造成巨大的壓力。而當項目方激勵的獎勵不夠高的時候,而當項目方激勵的獎勵開始下降的時候,又因為衍生品DEX的功能簡單及交互體驗一般,用戶又回到了中心化交易所。

PoutineExchange在此問題上尤為重視,據團隊內部人員透露,除了Beta版本目前已上線的系列,在月底還將逐步上線郵箱即時注冊、錢包賬戶出入金、APP版本等,給用戶提供方便的同時,繼續針對下沉市場,增強PoutineExchange的用戶流量入口,完善整個生態。

7、總結

PoutineX?的出發點或許就是希望通過T2E的游戲化交易挖礦實現利益驅動、Gamefi的可玩性、Olympus的博弈性等方式來不斷的吸引用戶,讓他們將一些真實需求帶到鏈上;并不斷完善、升級產品功能以滿足用戶需求。

但這僅僅只是第一步,實現以Poutine.Exchange為核心,構建整個生態框架;中期將以Poutine.Finance作為爆發點,與其他Web3項目合作,發展存借款、LP質押、現貨合約交易、垮橋、保險等多元化金融平臺;最終由PoutineDAO組織和社區共同去中心治理。項目早期就已經設計了大量的DAO組織內部生態的機制,比如在社區基礎上建立PoutineDAO、PoutineDAO有四級圈層及身份、獨立委員會負責PoutineX生態資產等等。當然最重要的就是,DEX的管理權力、資產及利潤100%歸社區的DAO全體成員所有,持續不斷創造共同價值的這一愿景和目標。

因此,在我看來,PoutineX不僅僅是一個衍生品賽道的創新產品,更是一個Web3的生態項目,這或許就是Web3.0大時代下,項目利潤及資產歸屬全體社區成員,共同實現DeFi+DAO+GameFi繁榮的一次有益的Web3.0生態社會化實驗。

項目鏈接:

Beta測試:http://beta.poutine.exchange/next

Twitter:?https://twitter.com/PoutineLab/

實驗室官網:?https://poutinex.org/

原文鏈接

來源:金色財經

Tags:TININEUTIOUTstartingpointdigifinex公司創始人SafuTitanoSPROUT價格

》早間九點左右給到比特幣20400位置看多?,以太坊1060附近看多,目前行情已經經歷十個小時,比特幣幣價最低20325,以太坊1066,?比特幣幣價最高21370?以太坊幣價最高1118.

1900/1/1 0:00:00頭條 ▌美聯儲:某些穩定幣暴跌及加密貨幣近期表現表明加密市場結構的脆弱性6月17日消息,美聯儲在其貨幣政策報告中指出,某些穩定幣暴跌及加密市場近期表現,表明了加密市場結構的脆弱性.

1900/1/1 0:00:00皮之不存,毛將焉附。 在加密熊市背景下,NFT市場已經從「我們都會成功」變成了「我們都會死去」.

1900/1/1 0:00:00在近期的加密市場大崩盤中,加密借貸平臺Celsius是公認的最重要導火索之一,如今被普遍認為資不抵債、瀕臨破產.

1900/1/1 0:00:00對于Web3的參與者而言,最擔心的情況無疑是項目方作惡。無論是大環境遇冷還是遭受黑客攻擊,對于“老韭菜”而言還是勉強可以接受的。“認虧不認騙”可以說是大家內心的真實寫照.

1900/1/1 0:00:00總部位于新加坡的加密對沖基金三箭資本出現了問題,但目前尚不清楚這是否意味著該公司資不抵債,正如在加密領域傳播的謠言所暗示的那樣.

1900/1/1 0:00:00