BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.27%

ADA/HKD+0.27% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD-0.1%

XRP/HKD-0.1%毫無意外地,DeFi市場的總鎖倉價值(TVL)突破了1000億美元,去年年底行業機構的預測變為現實。

DeBank 4月29日數據顯示,包含以太坊、BSC、xDai、Polygon鏈上的各類DeFi應用,已經鎖住了價值1038.6億美元的加密資產。該網站的統計尚未計入Heco鏈上的鎖倉價值,如若加上該鏈上鎖住的78.9億美元,各主流鏈上支持的DeFi總鎖倉價值已經達到1117.5億美元。

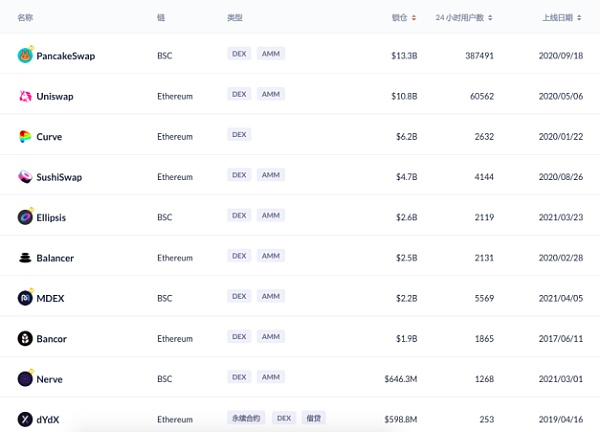

從各鏈上應用類型看,鎖倉量高度集中于去中心化交易所(DEX)和借貸兩個應用場景中,其中BSC鏈上的DEX應用PancakeSwap的鎖倉價值達到了133億美元,超越了以太坊鏈上的王牌DEX Uniswap。目前,超過100萬美元TVL的DEX達到63個。

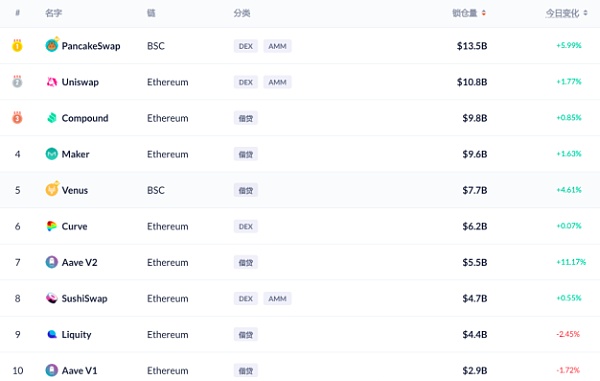

以太坊鏈上的Compound仍然是借貸場景中的頭部應用,鎖倉價值達98億美元。有人氣的借貸應用在以太坊、BSC和Heco這三大主流鏈上約40余個。

顯然,DEX和借貸已經成為鏈上的紅海市場,開發者們想要從這兩個領域中突圍,一來需要創新型的產品,二來需要治理代幣能展現優異表現,二者往往密切相關。

去中心化衍生品、收益聚合器類應用也有殺成紅海的跡象,有21個之多的衍生品應用出現在三大鏈上,收益聚合類應用更是超過了29個。DeFi用戶痛點集中的資產跨鏈無論從鎖倉量還是應用數量上看,仍屬于藍海市場。

北京:將在區塊鏈等領域培育形成3至5個千億級新興服務集群:金色財經報道,《北京市“十四五”時期現代服務業發展規劃》已于11月18日正式發布,規劃提出,到2025年北京現代服務業增加值占地區生產總值比重將達到70%左右,服務貿易規模超過1.3萬億元。數字經濟增加值年均增速7.5%左右,在人工智能、區塊鏈、綠色金融等領域將培育形成3至5個千億級新興服務集群。[2021/11/19 6:59:50]

自去年4月DeFi爆發以來,這個被視為區塊鏈最佳落地場景的市場規模不斷壯大。

4月29日,根據DeBank的數據,以太坊、BSC、xDai、Polygon 4條公鏈上的總鎖倉價值(TVL)達到1038.6億美元,相比一年前的7.43億美元,增長了138倍。這還沒算上去年底上線的Heco鏈的鎖倉量,DeFiBox數據顯示,當前Heco鏈的TVL為78.9億美元,僅一條鏈的鎖倉量就相當于一年前所有DeFi協議鎖倉量的10倍多。

DeFi市場規模呈現出爆發式增長趨勢。去年底,多家行業機構曾預測DeFi總鎖倉市值將在2021年超過1000億美元,如今半年不到,這一目標已然實現。

在這一蓬勃發展的市場中,鏈上價值流通的樞紐——去中心化交易所(DEX)貢獻了龐大的鎖倉量。DeBank顯示,當前以太坊、BSC、xDai、Polygon 4條公鏈上,共計47個DEX的TVL超過100萬美元,其中建立在BSC鏈上的PancakeSwap力壓Uniswap,以133億美元的TVL居首。緊隨其后的是以太坊上的DEX「三巨頭」Uniswap、Curve以及SushiSwap,TVL分別為108億美元、62億美元和47億美元。

華安證券:數字人民幣產業投資空間或達千億:11月7日消息,華安證券計算機行業高級分析師夏瀛韜在節目上表示:整個數字人民幣加起來也是一個過千億市場,在這個里面有幾類公司是比較有機會。第一類是金融機具類公司,這些公司相對來說是非常有,在整個升級換代過程當中是明顯受益的。第二類公司是銀行、IT、信息建設的這些公司,比如說像傳統銀行、IT這些企業,這些都是非常受益的。第三個方面就是數字機構,可能也是基于這個數字人民幣新的支付場景,也會有一定受益。還有第四類我們剛才也介紹了,數字人民幣本質上來說也會用到一些加密算法里面來做一些增新和基于密碼學,確保安全交易過程。所以說一些安全加密企業也會受益于數字人民幣整體一個推進和建設。第五類就是下游應用場景企業,比如做校園信息化企業,做其他一些餐飲信息化企業等等,這些企業在整個升級改造過程當中也會參與進去,也會有一定新增項目和訂單產生。所以說基于數字人民幣可能是千億以上市場,我們主要重點關注是這五類企業投資機會。(東方財富網)[2021/11/7 6:36:29]

DeBank上TVL前十名DEX一覽

還有Heco鏈上,16個DEX的鎖倉量已經超過100萬美元,排名前三位的是MDEX、BXH和Depth,TVL分別為22億美元、5.66億美元以及3.48億美元。

加密貨幣總市值突破2千億美元:據金色財經數據顯示,全球加密貨幣總市值約為2085.67億美元。加密貨幣市場中占比排名第一的是比特幣,市值約合1333億美元,當前市值占比為63.91%;以太坊排名第二,市值約為186億美元,市值占比為8.93%;瑞波幣排名第三,總市值約為87億美元,市值占比為4.17%。[2020/4/8]

僅統計上述主流公鏈中超過100萬美元TVL的DEX,便達到63個。4月29日,它們的TVL之和達到了521.37億美元,占到了DeFi目前1117.5億美元總鎖倉價值的46.6%。

不夸張地說,DEX撐起了當下DeFi市場的半壁江山。這一數據也體現出DEX賽道競爭的激烈。

單以TVL論,PancakeSwap、Uniswap和穩定幣兌換協議Curve是這個領域的前三甲。而從流通市值來看,Uniswap治理代幣UNI的市值位居所有DEX榜首,達到了220.5億美元,位居加密資產市值排行榜第9位,緊隨其后的分別是CAKE(47.85億美元)、SUSHI(18.21億美元)、1INCH(8.43億美元)和CRV(7.7億美元)。

比對DEX的TVL排行和流通市值排行可以看到,治理代幣的市值與TVL有一定關聯,但又不完全取決于TVL。

一個典型的案例是,誕生于Heco鏈上的MDEX目前已在BSC鏈上完成了部署,TVL疊加后達到了44億美元,但其治理代幣MDX的價格呈現下行態勢。業內人士分析,雙引擎挖礦雖給挖礦用戶提高了產量,但也放大了拋壓,導致價格下行不利于凝聚共識。

動態 | 2019年中國國際服務貿易交易會成果豐碩,意向簽約金額超千億美元:新華社記者從2019年中國國際服務貿易交易會上獲悉,本屆交易會共實現意向簽約項目總數440個,意向簽約金額1050.6億美元。相關部門、行業協會等在會上發布近30項行業發展報告、發展指數、榜單排名等;相關機構和企業發布10項新技術、新模式、新成果,包括中國聯通的5G生態應用方案和模式、中國電信的5G+VR看世園等技術應用、思源公司基于區塊鏈技術的“秘郵”系統等[2019/6/1]

在業內人士看來,除了TVL外,持幣者更應關注各家DEX能否給治理代幣賦予更多的價值支撐,其中既包括應用場景的拓展,也有市場共識的積累。「比如UNI,它目前不再通過流動性挖礦產出,減少了市場拋壓,且作為市場公認的DEX龍頭,有很強的共識和強大的社區,一些項目也會向UNI持幣者發放空投,UNI還可以用作『鏟子』參與到一些項目的流動性挖礦之中。」

不難看出,DEX想要突圍,不僅在于有多少資金鎖在里面,還需要結合治理代幣在產品創新、場景拓展等方面做提升。此外,根據市場需求平衡治理代幣的產出量也是一門學問。

DEX百花齊放給予了鏈上用戶充分的交易選擇,但畢竟DEX只是一個價值流轉的基礎設施,DeFi市場更大的想象空間在于各類應用的涌現。

從DeBank統計的TVL排行榜可以看到,TVL前十名的DeFi協議中,除了4個DEX之外,其余6席皆被借貸類應用占據。其中,Compound是借貸板塊的龍頭,TVL達到98億美元,排在它之后的是Maker、Venus、AaveV2和Liquity,TVL分別為96億美元、77億美元、55億美元以及44億美元。

瑞波幣閃崩引爆虛擬貨幣市場恐慌情緒 單日蒸發千億美元:coinmarketcap報價顯示,周一瑞波幣一度暴跌35%,跌破2.10美元,較不久前創下的歷史高點3.85美元跌幅達45%。以太幣借機奪走了瑞波幣虛擬貨幣市場總市值第二把交椅的寶座。瑞波幣現價報2.36美元,漲幅0.42%。

韓國民眾熱衷炒作虛擬貨幣,當地虛擬貨幣價格比海外市場高出一大截,被戲稱為「泡菜溢價」(kimchi premium)。最近韓國當局嚴管虛擬貨幣引發投資者擔憂;此時國際虛擬貨幣的主要報價網站,又決定排除韓國交易所報價,導致價格遭到大幅修正,瑞波幣帶頭閃崩,并引發各類虛擬貨幣相繼跳水,一夕間蒸發總市值高達1500億美元。[2018/1/9]

TVL前十協議中借貸應用占到6個

如果說DEX撐起了DeFi鎖倉量的半壁江山,那么借貸協議就是這個開放式金融市場在應用層的門面。

蜂巢財經統計,在當前主流公鏈中,具有一定用戶和資金規模的借貸應用約40余個,TVL之和超過400億美元,占到了DeFi目前1117.5億美元總鎖倉價值的36%。

需要注意的是,dYdX、DDEX等應用既屬于DEX板塊,又提供借貸服務,因此在分別計算DEX和借貸應用的總TVL時,會有一部分資金重合。

借貸類應用在區塊鏈上的爆發并不令人意外。參照傳統金融市場,借貸本就是最高頻的金融場景之一。而由于其相比保險、衍生品等應用在操作邏輯上更加簡單,也更適合在當前的區塊鏈上部署。

去中心化借貸市場的繁榮,給予了BTC、ETH等加密資產更多的價值支撐。以往,這些資產更多的用途在與市場炒作和支付交易手續費。在借貸市場爆發后,持幣者可以存入主流加密資產獲得利息,也可抵押這些資產借出其他Token進行流動性挖礦來捕獲更高的收益。

不少行業大V認為,BTC如今已成為一種生息資產,也進一步擴升了市場需求。

由于當前借貸應用大多需要超額抵押,導致資金利用率較低。Alpha Homora、Booster等杠桿挖礦應用也應運而生,它們在借貸的基礎上,通過加大杠桿,提升了用戶的資金利用率,讓用戶得以在資金有限的情況下,放大資金量從而獲得更高收益。

但用戶需要注意的是,使用杠桿挖礦,無常損失也會隨之放大,在行情劇烈波動時會面臨清算風險。此外,資金體量放大后,交易滑點也成倍增加,用戶需警惕因滑點過大造成資金損耗。

在DEX和借貸應用齊頭并進之時,收益聚合器、衍生品等板塊也陸續興起。其中,聚合器也是當下的一個熱門賽道。

DeFiBox數據顯示,已經有29個聚合收益應用出現在各個鏈上。TVL排名第一的是建立在BSC上的PancakeBunny,總鎖倉價值為67.1億美元,排在其后的分別是InstaDapp和yearn(YFI),TVL分別為37.6億美元和28.5億美元。

收益聚合板塊TVL排行榜

聚合收益概念從去年流動性挖礦爆發以來開始興起,YFI是這個領域的先行者。它通過智能尋找和切換收益較高的流動性挖礦池,幫助用戶捕獲更高的收益,YFI也被用戶形象地比喻為「機槍池」。

在聚合收益板塊發展的過程中,越來越多的聚合器應用誕生,策略也在不斷演進,比如在Heco和BSC雙鏈部署的CoinWind,早期支持用戶進行單幣挖礦,用戶只需存入單個幣種,協議會自動與其他幣種配對成LP進行挖礦,以此降低用戶的操作成本和持幣成本。

由于收益聚合器本身依托于外界的各個流動性挖礦池實現業務邏輯,其天然就需要與其他協議進行連接。當下,聚合收益正在融合DEX、借貸、杠桿挖礦為一體,它們的出現也提升了DEX和借貸場景的資金聚集力。值得注意的是,聚合收益應用集中出現在Heco鏈上,這或許與Heco鏈上手續費較低有關。

由于聚合收益的組合性和產品邏輯較為復雜,需要鏈上調用智能合約的頻次較多,高頻交易下,低手續費將帶來用戶友好度。

Heco鏈上的聚合收益應用常常會與MDEX組合,相互調用智能合約。以跨鏈部署的MDEX為例,在BSC版本上,Swap一次的手續費約1.1美元;而在Heco鏈上,Swap一次的手續費僅為0.01美元。當然,這也與作為鏈上GAS的BNB和HT的價格高低有關。

除了聚合器,衍生品板塊也有爆發跡象,根據DeFiBox的數據,有21個衍生品應用建立在以太坊、BSC和Heco鏈上,其中的頭部應用Synthetix的TVL達到19.6億美元。

而當DEX、借貸、聚合收益成為DeFi的紅海場景之時,跨鏈板塊顯得寥寥。DeFiBox的統計中,這一板塊上僅有2個已經捕獲用戶和資金的產品,分別為Ren和NerveNetwork,鎖倉總量僅為6.185億美元,尚屬藍海市場。

事實上,資產跨鏈著實是DeFi市場用戶的一大剛需。由于各個鏈上的挖礦收益時常變換,用戶資金往往要在以太坊、BSC、Heco等公鏈上來回劃轉。由于資產跨鏈技術目前尚不成熟,資產跨鏈需要較高的操作成本并產生一定的交易手續費。

盡管交易所已經為各自背書的鏈上吸引資金放開了主流資金「所轉鏈」的限制,但鏈鏈互轉暫未實現。目前,已經有不少DEX、聚合收益及資管應用在研發一鍵跨鏈的功能,未來,無論是哪條鏈、哪個應用,誰能率先解決資產的跨鏈流轉,誰就有可能在用戶市場中占據一席之地。

當然,在DEX、借貸、聚合器、跨鏈等賽道之外,保險、NFT、募資平臺、基金資管等場景也開始在鏈上部署,盡管它們的市場規模尚小,但隨著區塊鏈性能的提升以及用戶量的持續增加,DeFi整體的市場規模有望再上一層樓,千億美金的總鎖倉價值或許僅僅是一個開始。

比特幣因為不能產生正向現金流,而被巴菲特等老牌投資者所反對。對于比特幣的持有者,如果僅持有原生比特幣,則無法使用各類DeFi協議,享受不到流動性挖礦帶來的收益.

1900/1/1 0:00:00佟掌柜的朋友們·海外項目專場,成都站熱辣約飯時間:北京時間2021年4月26日 14:30 ~ 20:00地點:四川成都世紀城新會展中心附近(需憑邀請函入場) 冠名:Beer 聯合主辦:Casp.

1900/1/1 0:00:00歷史似乎正在重現,在以往每一個加密貨幣牛市,當比特幣增值或停滯不前時,山寨就像瘋了一樣跳起來。以狗狗幣為代表的動物幣的暴漲為山寨幣高潮的來臨吹響了號角.

1900/1/1 0:00:00原文標題:《CEHV』s Blockchain OSI Model Thesis》互聯網經歷了幾十年的發展,企業的估值體系以及投資邏輯都已經足夠完善.

1900/1/1 0:00:00當加密市場轟轟烈烈的大牛市逐漸深化,市場中的資金押注方向、散戶的投資偏好有明顯內卷傾向(注:內卷一般用于形容某個領域中發生了過度的競爭,導致人們進入了互相傾軋、內耗的狀態.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為53674美元,24小時漲幅5.46%.

1900/1/1 0:00:00