BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD+0.74%

LTC/HKD+0.74% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD-2.07%

XRP/HKD-2.07%在牛市中,交易者們也難免迷失方向。昨天全村的人們可能還在喊著:「沖呀!」,今天可能就看到一群人擠滿天臺。

是的,你很難預測市場,或者說,你很難每把都梭準。

那除了做時間的朋友外,還有什么別的策略能夠避免市場波動帶來的系統性風險呢?

答案,或許是市場中性策略。

在傳統金融市場中,量化機構已經將市場中性策略運用得爐火純青。當然,經驗老練的交易者也將這套策略帶入到了加密世界中。然而,DeFi 的賦能讓加密資產的想象空間沒有封頂,加密世界中的玩法可能比你想象中的更多。

Gamma Point Capital 作為加密對沖基金,深度參與加密市場的二級投資、高頻做市及套利,以及流動性挖礦。本文中,Gamma Point Capital 的創始人 Sanat Rao 總結了如何在加密世界中高效利用各類工具進行中性策略交易。

律動 BlockBeats 將原文進行了翻譯,供加密交易者們借鑒學習:

2020 年是動蕩的一年,由于新冠疫情的威脅,各國經濟受到重挫,美聯儲將利率調低至近于零,以幫助加快經濟的復蘇。全世界的儲蓄銀行利率都來到了歷史的最低水平。

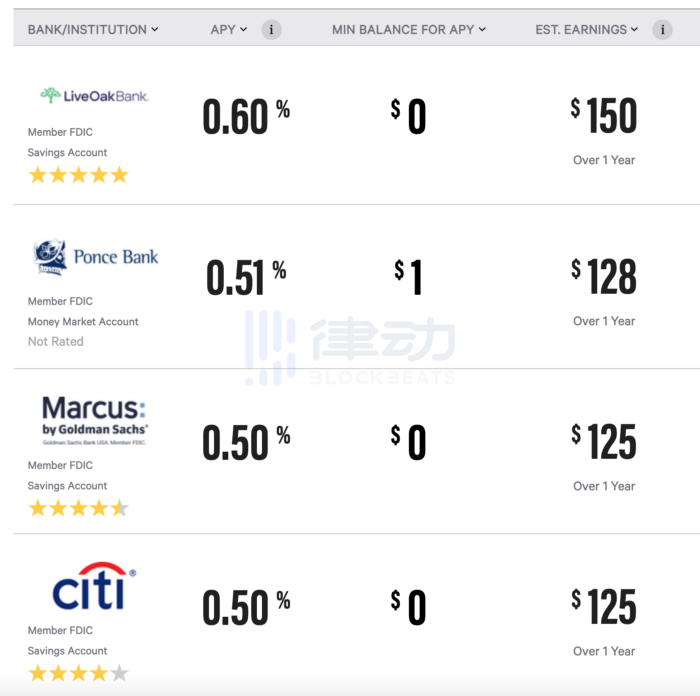

根據 Bankrate 的數據顯示,2021 年 4 月銀行提供的最高年化利率僅為 0.5%。

相反,加密貨幣市場正在通過其強大的衍生品市場和借貸市場迅速地機構化。去中心化金融(DeFI)已迅速成為加密市場的「殺手級應用」,并將在未來改變金融服務的架構——DeFi 使用鏈上智能合約,完全繞開傳統中心化金融中介并以更有效,更透明的方式重建其原語(銀行,交易所,資管經理等)。

這些發展給加密世界帶來了驚人的固收機會。

市場中性策略是指策略頭寸的收益與市場方向無關,對于希望通過高夏普比率測得的高風險調整后收益的投資者而言,它是理想的選擇。理想的市場中立策略是在不承擔市場方向風險的情況下產生回報,因此可被視為固定收益策略。

行情 | ETH 出現劇烈波動:據Bitfinex數據顯示,上漲: ETH 現報價110.05美元,5分鐘變化超過$1.75,波動較大,請做好風險控制[2019/2/8]

本文介紹了在加密和 DeFi 市場中如何使用市場中立策略獲得固定收益的方法。

注意事項:

本文未列舉所有市場中性策略。例如,我們不涉及使用期權策略來獲取收益等等。

為簡單起見,我們從低復雜度到高復雜度梳理了推薦的策略,從基礎的加密儲蓄存款開始,至對沖流動性挖礦模型結束。

CeFi 和 DeFi 借貸

年化收益率范圍:?6-12%

復雜度:低

中心化借貸平臺(CeFi)

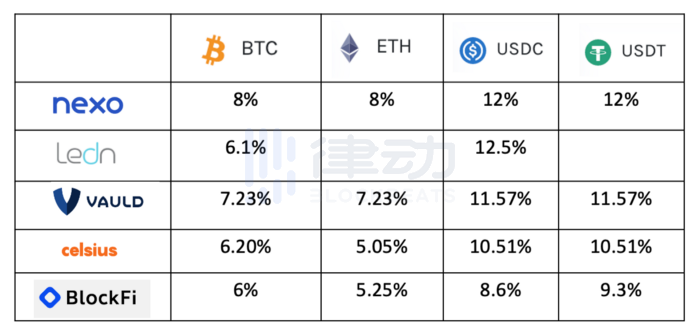

在加密生態系統中最早啟動的借貸平臺是大型專業加密借貸平臺,例如 Blockfi,Celcius 和 Vauld。投資者可以在這些公司開設賬戶(類似于銀行儲蓄賬戶),存放其加密資產并賺取利息。

在撰寫本文時,這是 USDC,BTC 和 ETH 等一些頭部加密資產的貸款人收益:

投資者應注意,這些平臺并非由 FDIC 承保,并承擔所有傳統的交易對手方風險(這些借貸平臺將您存入的資產借給可能違約的借款方)以及更廣泛的「系統性」加密風險。對于尋求相對低風險的投資者來說,這是不錯的切入點。

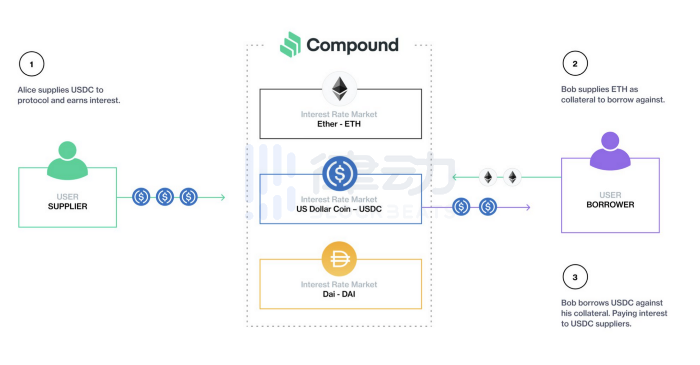

DeFi 借貸協議

傳統的借貸行業依靠承銷和具有法律約束力的合同來決定違約風險并提高信用度。例如,當您向銀行申請貸款時,您需要提供工資表,信用記錄等,然后由銀行確定您是否獲批貸款。一旦獲批,您需簽署一份能夠被法院強制執行的法律合同。

在去中心化金融中沒有中介機構,用戶可以匿名貸款,取代替中介機構的是智能合約和超額抵押清算機制。借款人提供的抵押品總價值要大于借款的價值,貸款者可以通過公開市場來清算抵押品。這些機制由軟件強制執行,對于任何人都一樣,與借款人的信譽無關。

行情 | ETH 出現劇烈波動:據Bitfinex數據顯示,下跌: ETH 現報價127.00美元,5分鐘變化超過$1.43,波動較大,請做好風險控制[2018/12/26]

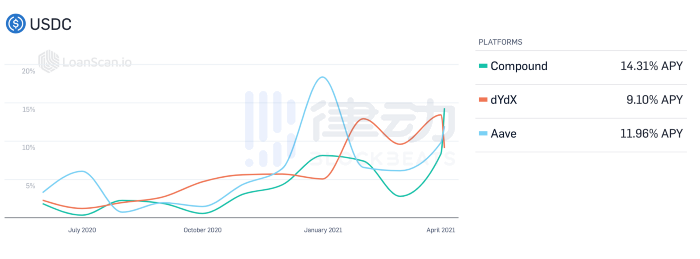

Compound,Aave 和 MakerDAO 是早期的去中心化借貸平臺,且仍然是當今的市場領導者。下表顯示了 Compound 的工作方式示例:

圖片來源:Compound Finance

作為對承擔高加密風險及 DeFi 中對借出穩定幣的大量需求的回報,貸款方通過「貸款給智能合約」來獲得比傳統 CeFi 平臺高得多的收益。下圖顯示了 3 個頭部平臺上 USDC 的貸款利率。這些利率始終高于中心化借貸機構。

圖片來源:Loanscan.io

總而言之,貸方將其美元轉換為 USDC(穩定幣),并將這些資產存儲在 Compound 中可獲得 14.31%的利息!當然,利率會定期變動,并且貸方需承擔所有的 DeFi 風險(智能合約風險,抽毯子風險等)。

年化收益率范圍:?20%-50%

復雜度:中

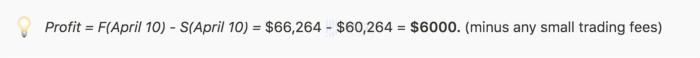

在傳統商品和外匯市場中,基差交易(也稱期現交易)是一種眾所周知的套利策略。大多數大型加密交易所(Binance,FTX,OKEX 等)以及傳統交易所(如 CME)上都能找到加密資產的期貨合約。

通常,期貨合約的交易價格要高于現貨市場(這種現象在金融術語中稱為期貨溢價)。基差這個術語是指在時間 t 時的期貨價格 f(t)和現貨價格 S(t)之間的差價。

在牛市階段,散戶投資者對于利用杠桿購買 BTC 和 ETH 期貨合約有著很大的需求。此時 t =α,F(α)>> S(α),基差很高。基差交易者會購買現貨(即做多比特幣)并出售期貨合約(即做空期貨),從而完全對沖的頭寸。

行情 | ETH出現劇烈波動:據Bitfinex數據顯示, ETH 價格上漲,現報價$135.98,5分鐘變化超過$1.37,波動較大,請做好風險控制。[2018/11/21]

在到期時(t =ε),期貨價格和現貨價格會收斂。即 F(ε)= S(ε),交易者可以平倉(買回期貨合約并賣出現貨)。通過在到期日前持有基差倉位,交易者獲得了 Basis(?α?)的凈利潤。由于此利潤沒有價格方向性風險,因此我們可以將其視為固定收益回報!

本質上,基差交易者在時間 t =α時向散戶投資者提供杠桿,并從中賺取收益率 Basis(?α?)!

舉一個簡單的例子:

在 2021 年 4 月 10 日(t =α),BTC 現貨交易價格為 60,264 美元,BTC 6 月 25 到期期貨合約價格為 66,264 美元。

即 F(α)= $ 60,264 和 S(α)= $ 66,264

交易者購買 1 枚比特幣并將其用作抵押品以在幣安上出售約 663 張 BTC0625 合約(每張合約價值= 100 美元)。由于 1 BTC 多頭頭寸被空頭期貨合約頭寸對沖,因此交易者的風險已被完全對沖。

在 6 月 25 日到期日來臨時,這兩種工具的價格一定會收斂(除非發生系統性風險)。

通過在 6 月 25 日之前持有此基差頭寸,交易者穩定獲利=基差(?α?)

在 3 個月內(約 77 天)獲得 9.94%的收益,相當于 47.19%的年化回報!

只要交易所(在此情況下為幣安)在此期間內沒有破產,這就是無風險收益。這是因為一旦鎖定現貨和期貨價格,它們的價格就會收斂,因此它們之間的價差減去交易費用就是收益。

此圖顯示了過去幾個月的 BTC 滾動基差。在牛市階段,該基差已遠高于 30%。

行情 | BTC 出現劇烈波動:據Binance數據顯示,下跌: BTC 價格$5788.87,1小時變化超過$70.05,波動較大,請做好風險控制[2018/11/15]

圖片來源:Skew.com

與往常一樣,此交易的復雜之處在于擇時開倉(當底層資產的整體情緒看漲時),及在交易執行過程中針對滑點的優化。

3. 永續合約費率

年化收益率范圍:?10%-160%

復雜度:高

永續合約又被稱為 PERP,是加密市場獨有的衍生工具。永續合約與期貨合約相似,但有兩個區別:

1. 永續合約沒有到期日,并且;

2. 永續合約價格會密切跟蹤基礎資產的現貨價格。

永續合約使交易者可以在無需持有實際資產的情況下對資產價格進行投機。例如,用戶如果預測基礎資產(BTC)的價格上漲,則可以通過購買 BTC-PERP 合約來建立杠桿多頭頭寸;如果用戶預測 BTC 的價格下跌,則可建立空頭。

永續合約資金費率是一種讓合約價格與標的資產現貨價格保持一致的機制。資金費率的支付是永續合約中多頭與空頭之間的一系列連續支付行為,但也可以是一種產生收益的方法。

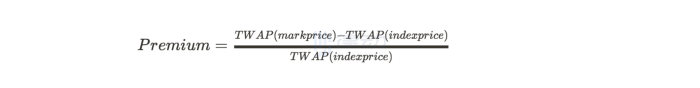

資金費率溢價:

在給定的時間間隔(通常每八小時一次)內,交易所會計算永續合約的時間加權平均價格(TWAP)以及現貨的 TWAP 價格。資金費率溢價的計算公式為:

如果溢價> 0 時,則市場看漲,多頭需向空頭支付資金費率,從而激勵那些站在市場對立面的空頭,讓標記價格推向指數側。

如果溢價 <0 時,則市場看跌。這導致空頭向多頭進行支付,從而激勵那些站在市場對立面的多頭,讓標記價格更接近指數價格。

行情 | BTC 出現劇烈波動,請密切關注行情:當前 BTC 價格¥44638.68,5分鐘變化超過¥484.80,波動較大,請密切關注行情走勢,做好風險控制,數據來自 Bitfinex 。[2018/8/16]

資金費率利息(一)

若從利息角度去看資金費率,其利率是永續合約報價貨幣和基礎貨幣借貸利率之差。因此,利率可被看作持有永續合約頭寸的成本。大多數交易平臺使用固定金額的利率(例如,幣安每 8 小時利率 = 0.01%)

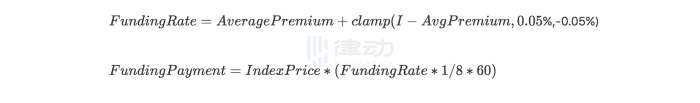

資金費率及費率支付

資金費率公式是相對復雜的。幣安使用以下公式:

交易者可以利用永續合約來賺取資金費率,如下所示:

確定某合約一段時間內(例如,3 天或 1 周等)資金費率始終大于 0。

買入 x 數量的現貨(例如,BTC)并用其作保證金以賣出 x 份永續合約(例如,BTC-PERP)。交易者現在 BTC 頭寸的價格波動風險就被對沖了。

只要資金費率> 0,交易者將根據上述公式每 8 小時賺取一筆資金!

毋庸置疑,這是一個復雜交易持倉,需要不斷監控,但如果執行得當,回報將是十分豐厚的。例如,在過去 3 個月中,Delta 交易所 SUSHI -PERP 合約每 8 小時的資金費率平均為 0.15%。這會是每月 13.5%?==?162%APY 的收益。

圖片來源:Delta 交易平臺

年化收益范圍:10%-300%

什么是流動性挖礦

流動性挖礦是指使用加密資產為不同 DeFi 協議提供流動性以產生收益。大致來說,DeFi 世界中有 3 種收益形式:

交易費用:「農民」(又名流動性提供者)向 DeFi 資金池提供流動性資金并賺取一定比例的交易費用。例如,Uniswap 對每筆代幣交易收取 0.3%的費用,并將該費用按比例轉移給流動性提供者。

治理代幣激勵:流動性提供者還可獲得協議的治理代幣作為激勵。例如,杠桿挖礦協議 Alpha Homora 當前向在 3 月 31 日至 4 月 14 日兩周內建立杠桿挖礦頭寸的流動性提供者分發 237,500 個 ALPHA 代幣。

質押費用:某些協議會向鎖倉(也稱為「質押」)治理代幣的用戶提供額外的激勵措施。例如,質押 SUSHI 代幣用戶可獲得 0.05%的交易費用。

流動性挖礦是一項高風險活動,對所有參與者來說都具有極高的風險,包括智能合約風險和抽毯子風險。流動性提供者需要考慮 3 類財務風險:

價格風險:流動性提供者將代幣 A 和 B 存入一個池中以賺取費用,顯然流動性提供者會受到這些代幣價格變動的影響(因為流動性提供者持有 A 和 B 的多頭頭寸)。

無償損失:這是流動性提供者遭受的損失,因為代幣對之間的價格與其進入池中時的價格不同。這是無償損失的簡單說明。

Gas 價格:區塊鏈網絡(例如以太坊)中的 Gas 是支付給礦工以執行智能合約中的指令的費用。在需求旺盛的時期,Gas 價格可能飛漲,并吞噬了 DeFi 流動性挖礦的收益。

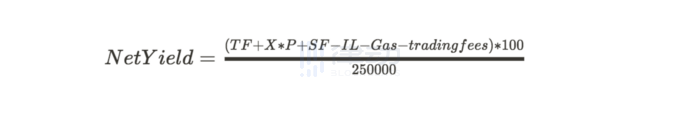

因此,流動性挖礦的凈利潤可計算為:

如我們所見,凈收益率嚴重受到 A 和 B 的價格變動影響。但我們可以利用期貨合約對此風險進行對沖。

對沖挖礦范例

以下概述了通過流動性挖礦獲得可預測收益的過程:

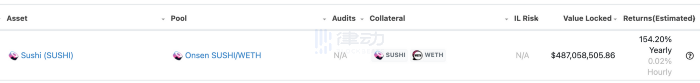

圖片來源:CoinGecko

在上圖中,某流動性提供者注意到,Sushiswap 上的 Onsen SUSHI / WETH 池目前 APY 高達驚人的 154.2%。

此用戶的資本為 25 萬美元。他在 DEX 或 DEX 聚合器(如 1inch)上購買了 100,000 美元的 SUSHI(代幣 A)和 100,000 美元的 WETH(代幣 B)。

然后,此用戶在中心化交易平臺(例如 FTX),賣出 25,000 美元的 SUSHI-PERP(4 倍杠桿)和 25,000 美元的 WETH-PERP(4 倍杠桿)合約頭寸。這樣可以確保從 A 和 B 的頭寸價格變動風險被對沖。[但如果 A 或 B 的價格急劇上漲,那么 4 倍杠桿確實會使其面臨清算風險]

該用戶將 A 和 B 放入 Sushiswap 池中。

該用戶每隔固定的時間就提取他收到的 X 個 SUSHI 獎勵代幣,并將 SUSHI 再次進行質押。

4 個月后,該用戶從池中撤回資金(獲得交易費和代幣),平倉期貨頭寸,并出售 A 和 B 代幣換回法幣。該用戶并以當時的價格 P 在市場上出售了其質押的 X 枚 SUSHI 代幣。

該用戶的凈收益為:

不用說,套保挖礦的過程難度是相對較高的。作為回報,流動性提供者頭寸不受到幣價波動的影響,可賺取市場中性收益。

如今的加密生態系統在去中心化金融的加持下為人們提供了獲取豐厚收益的機會。

但重要的是首先需要注意這些收益機會存在的原因:

對于杠桿的需求:加密貨幣市場中的散戶投資者在牛市期間對杠桿需求是十分高的,從而提高收益。為他們提供這種杠桿流動性的交易者則有機會賺取收益。

DeFi 激勵機制:新的 DeFi 池將通過向早期的流動性提供者提供其治理代幣來完成「流動性冷啟動」。

使用門檻低:DeFi 中的借款人,貸款人,流動性提供者以及交易者可以相互自由地進行交易,不受任何法規或國家的限制。隨著越來越多的參與者涌入,各協議會獲得更多的交易費,并將其作為收益分配給流動性提供者。

隨著更多更大的機構入場,以及大量資金的進入,這些收益機會可能隨著時間的推移而變少。我認為,我們仍處于加密市場中性階段的早期,這些機會仍將在未來幾年內繼續存在。

那些尋求高額的「風險調整后收益」的投資者可通過在其投資組合中添加中性策略來獲得更優的回報。

DEX交易量在2021年第一季度出現了拋物線式的增長。本季度DEX交易量達到2170億美元以上,比2020年第四季度增長236%,比2020年第一季度增長高達8012%.

1900/1/1 0:00:00https://beaconcha.in/epoch/32302從 epoch 32302 開始,信標鏈丟失了大量區塊提議.

1900/1/1 0:00:00以太坊市值超越比特幣的話題又重燃。但目前還存在技術前景不確定性、機構不看好以及競爭對手較多的三個問題.

1900/1/1 0:00:00眾所周知,DeFi通過其可組合性和無需許可性來促進開放的鏈上金融活動,通過各個DeFi協議,迅速形成一個更加高效的貨幣市場.

1900/1/1 0:00:00金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核來自Glassnode和Bitcoinmagzine,提供9個鏈上指標來判斷市場處于牛/熊市的什么階.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00