BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-1.98%

LTC/HKD-1.98% ADA/HKD-1.03%

ADA/HKD-1.03% SOL/HKD-1.38%

SOL/HKD-1.38% XRP/HKD+1.17%

XRP/HKD+1.17%所謂先破后立,數字人民幣的破與立分別指向過去和未來,破的是懸而未決的現實痛點,立的則是日漸清晰的升維路徑。

“醉翁之意不在酒,在乎山水之間也。”5月,支付寶對部分用戶上線了數字人民幣模塊,同時在選擇添加錢包運營機構的頁面,除了六大行外,網商銀行的圖標也已被點亮。這足以體現出,作為數字經濟時代公私解決方案的混合體,數字人民幣對于取代早已成熟的第三方支付機構意興闌珊,其用意在于更高維度的金融穩定與貨幣競爭。相比2017年央行以“斷直連”事后監管第三方支付機構的潛在風險,數字人民幣是一次主動的超前出擊,其后續影響也勢必更為深遠。所謂先破后立,數字人民幣的破與立分別指向過去和未來,破的是懸而未決的現實痛點,立的則是日漸清晰的升維路徑。

一破支付行業之割據,營造公平開放的支付環境。第三方支付機構依托于網購崛起,在網上交易信任匱乏的年代承擔起擔保交易的職責,以聚合性填補了中國信用卡市場的空白。此后,圍繞支付場景第三方支付機構向線下擴張,以先發優勢與網絡效應不斷發展壯大。根據艾瑞咨詢數據,2020Q4中國第三方移動支付交易規模增長至71.2萬億,而2019年支付寶和財付通占第三方移動支付交易的份額為93.8%,形成“雙寡頭”格局。

然而,第三方支付機構的繁榮背后卻存在三大隱患,或干擾金融穩定與安全:其一為信息黑箱,2017年“斷直連”前,第三方支付機構在多個商業銀行開設備付金賬戶,而機構內余額的消費者交易記錄并不透明;其二是備付金付息問題,第三方支付機構獲取用戶存放的大量流動性,卻并不對此付息;其三為超范圍經營,第三方支付機構通過在多個銀行開設的備付金賬戶辦理跨行資金清算,變相行使中央銀行或清算組織的跨行清算職能。

支付寶上線“數字人民幣紅包”小程序:金色財經報道,支付寶已上線“數字人民幣紅包”小程序 ,依托于支付寶平臺領先的安全風控能力,可有效防止黑灰產和虛假作弊行為,首批在溫州支持申搶,據了解,從6月24日晚上8點起連續3天。[2022/6/25 1:30:48]

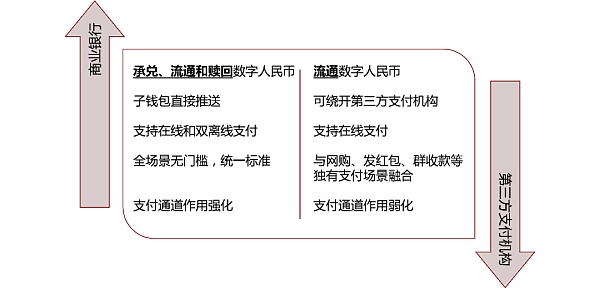

2017年監管啟動“斷直連”,先是設立網聯覆蓋第三方支付機構的交易記錄,此后逐步提高備付金集中交存至央行的比例,2019年1月14日實現支付機構備付金100%交付央行,以此有效防止第三方支付機構主導的信貸無序擴張。如果說2017年的“斷直連”是監管對于第三方支付機構潛在風險的事后應對,那么數字人民幣則更像是在監管與創新賽跑途中的主動出擊,將從更高維度上重塑支付格局。數字人民幣將數據主權讓渡回央行監管的傳統金融體系之下,同時強化市場機制在貨幣流通過程中的作用。伴隨互聯網企業的流量與數據優勢逐漸失效,零售層面的支付壁壘與市場分割將會大概率被打破,合資質的金融機構由此站在同一起點,開展圍繞數字技術與創新能力的市場化競爭。圖1:依托于互聯網的第三方支付機構獨有優勢將被削弱

資料來源:IMF,Wind, ICBC International

深圳寶安推出1億元數字人民幣購車補貼:金色財經報道,深圳寶安區將送出針對購車用戶送出數字人民幣消費補貼,其中8000萬元用于個人消費者購車基礎補貼,2000萬元用于購車抽獎活動。(深圳商報)[2022/4/24 14:45:22]

二破人民幣國際化之阻礙,建立適配數字經濟的金融基礎設施。2020年中國已經是全球第一大貿易國與第二大經濟體,但人民幣的國際貨幣地位仍與美元存在不小差距。自811匯改后,人民幣國際化便陷入瓶頸期,人民幣國際支付的市場份額長期停滯在了2%左右。IMF研究認為,當前美元的全球儲備貨幣地位仍舊穩固,主要是基于其金融市場的開放深度以及過去多年形成的強大貨幣使用慣性,但是以史為鑒,以數字貨幣為首的科技進步或將成為快速掙脫慣性的重要力量。

數字人民幣是央行的數字形式負債,其優勢不只在于提升支付效率,更在于降低基于中介機構的信用風險和流動性風險敞口。面向數字經濟主導的世界,數字人民幣致力于成為新一代的金融基礎設施,它不僅是用戶實現數字化需求的載體,也是貨幣適應于數字化世界的起點。當前,中國已在數字經濟領域取得先發優勢,若能將貨幣支付與多樣化數字服務相結合,以前沿服務帶動貨幣使用,有望成為國際支付的最佳入口,從根本上提升人民幣的國際競爭力,另辟蹊徑動搖美元的國際儲備貨幣地位,降低對美元主導的全球銀行系統的依賴。

全國首個數字人民幣法院訴訟費繳納場景落地成都:11月9日消息,全國首個數字人民幣繳納訴訟費業務場景落地成都。作為首個體驗者,趙律師表示:“以前僅在電視、網絡中見過對數字人民幣的相關報道,今天實實在在地體驗了數字人民幣支付,手機一掃訴訟費通知書上的二維碼,就能顯示訴訟費繳納金額進行支付,操作起來方便快捷。”

據悉,這是在人行成都分行、成都市地方金融監管局指導下,成都市錦江區人民法院聯合中國工商銀行打造的數字人民幣創新應用場景,以“一案一人一錢包”的方式為每個案件單獨開立錢包,支持當事人掃描錢包二維碼以數字人民幣方式完成訴訟費繳納。(中國新聞網)[2021/11/9 6:41:29]

三破政策傳導之時滯,提供由總量向結構的精準調控工具。傳統的貨幣政策與財政政策以總量型為主,大開大合向實體經濟的傳導存在時滯,資金流向難以監測易引發金融系統的資金空轉。此外,在疫情沖擊、經濟衰退、金融風險的三重壓力之下,各國政策空間也逐漸逼近極限。

2020年,中國的“直達性”經濟政策成為創新亮點之一,貨幣政策強調“直達實體經濟”,財政政策強調“直達市縣基層”。所謂直達,一是要迅速,二是要精準。數字人民幣的推出將以自主可控助力政策直達,成為打破傳導時滯、實現精準滴灌的重要工具。

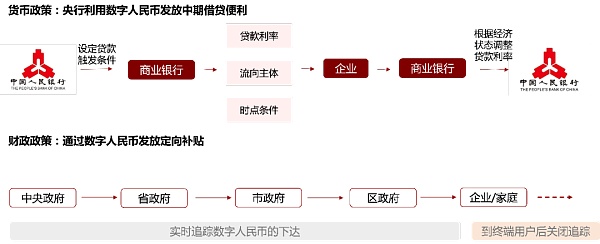

一方面,數字人民幣完善了對發行貨幣全流程的監測,通過大數據分析為貨幣政策與財政政策的制定提供量化參考。另一方面,數字人民幣的可追溯性與可拓展性,為政策定向傳導提供了技術支持。例如,此前財政補貼通過銀行賬戶體系下發至各級政府,地方政府再將資金定向分配至紓困企業與人群,但由于地方政府向上匯報存在時滯,或出現資金下達效率較低以及資金使用偏差的情形。而在應用數字人民幣的理論情境中,央行能夠追蹤每筆資金是否合理使用,并在資金抵達終端用戶后,關閉追蹤功能以保護用戶后續使用的隱私。從央行公布的專利來看,數字人民幣還具備加載智能合約的技術條件,可根據經濟狀態、貸款利率、流向主體和時點條件觸發,從而有效避免貨幣空轉,提升金融服務實體經濟的能力。(詳見附圖2)

易寶支付在廈門航空官網上線數字人民幣業務:11月17日消息,第三方支付機構易寶支付向《證券日報》記者證實,已全面開通數字人民幣受理業務,正式在廈門航空官網上線。許可已開通數字人民幣支付服務的用戶,在支付方式中選擇“數字人民幣”下單購買機票。(證券日報)[2021/11/17 21:56:48]

圖2:基于公開專利學術推測數字人民幣在貨幣政策與財政政策中的可能應用

資料來源:PBOC, ICBC International

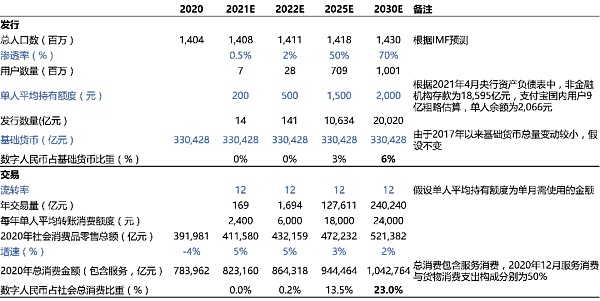

第一,學術測算下發行規模或超2萬億。數字人民幣整合商業銀行和第三方支付機構等各類支付渠道,并依托于已經成熟的線上線下支付場景全面滲透。結合數字人民幣可在事業單位作為各類補貼的發放形式,數字人民幣的普及速度或將超預期。基于支付寶當前約65%的全民滲透率,我們假設十年內數字人民幣滲透率或將達到70%。值得注意的是,雖然滲透率高,但為了防止出現“狹義銀行”及潛在的擠兌風險,數字人民幣單人的平均持有額度將始終受限。公開材料顯示,匿名情形下的數字人民幣總余額上限為1萬元,實名使用上限則為50萬元,如要獲取更高額度,可能還需要額外的登記手續,因此數字人民幣主要覆蓋的仍是日常消費需求。基于70%滲透率以及單人平均持有額度2,000元的假設測算,2030年數字人民幣發行數量或超過2萬億,占基礎貨幣比重約為6%。而從交易層面,數字人民幣的年支付額或將超過20萬億,占社會總消費比重超過20%(詳見附圖3)。

現場丨李禮輝:數字人民幣或發展成為全球性數字貨幣:金色財經現場報道,10月27日,第六屆區塊鏈全球峰會于上海開幕,峰會上中國銀行前行長李禮輝演講表示,我國試點中的法定數字貨幣采用中心化管理和間接發行模式,采用“賬戶松耦合”加數字錢包的方式,具有脫網交易的技術優勢,能夠為公眾提供安全性高、流動性好的支付工具,讓日常生活更簡單,也有可能跨境“溢出”,發展成為全球性數字貨幣。[2020/10/27]

圖3:基準假設下數字人民幣發行與交易規模的學術測算

第二,加速傳統金融機構數字化轉型。數字人民幣是適配數字經濟的新型金融基礎設施,隨之也將促進國內金融系統的整體升維。一方面數字人民幣將發揮“鯰魚效應”,全新金融基礎設施的搭建注入新鮮血液,激勵傳統金融機構加速數字化轉型。伴隨商業銀行底層IT系統的改造升級,各部門之間的數字協同將更為流暢,全流程數字化有望帶來業務辦理效率和風險管理能力的雙重提升。另一方面數字人民幣也催生“倒逼效應”,數字人民幣加速金融系統的迭代升級,倒逼傳統金融機構在業務探索中引入科技元素,在注重優化客戶端使用體驗的同時,全面提升風險識別能力,開發適應于數字經濟時代的領先金融服務。在數字人民幣營造的起點公平競爭環境下,金融科技企業的既有經驗也為傳統金融機構的數字化轉型提供了樣本和參考,助力金融機構跳脫出傳統模式謀求進化。

第三,開啟企業互信支付時代。過去十年,平臺型的消費互聯網快速發展,但其本質仍著眼于提升傳統經濟活動的效率,且日前已呈現出流量紅利見頂的展開期尾部特征。隨著數字經濟時代來臨,以萬物互聯互通為核心的產業互聯網有望成為新一輪產業革命的主導力量。產業支付與產業互聯網相伴相生,基于產業互聯網更高的數量級與機密性,產業支付也需給出相適配的新型解決方案。數字人民幣所帶來的支付清結算系統升級,恰好與區塊鏈全程可追溯的特性耦合,打造安全、高效、互信的升維支付環境,激發數字經濟的新一代潛能。3月1日,北京微芯區塊鏈與邊緣計算研究院日前與中國人民銀行數字貨幣研究所簽署戰略合作協議。雙方將基于中國首個自主可控的區塊鏈軟硬件技術體系“長安鏈”,推進數字人民幣企業應用。基于自主可控的長安鏈推進數字人民幣的企業應用,將能從根本上解決企業與企業之間的支付與可信問題,賦能產業互聯網加速進化。

第四,搶灘國際數字貨幣競爭。2020年4月,依托于互聯網生態的Libra(現已更名為Diem)以退為進,棄幣保鏈,致力于成為數字經濟時代的金融基礎設施。緊隨其后,依托于美元使用慣性的數字美元項目發布了第一份白皮書,提出數字美元可以在數字經濟時代幫助美國維持美元作為國際儲備貨幣的地位。IMF報告指出,以單一貨幣為錨的數字貨幣的貨幣替代效應甚至會比傳統法幣更強。由此可見,新一代國際貨幣體系的升維競爭已然開啟,而數字貨幣就是最重要的抓手之一。相較Diem和數字美元,數字人民幣卻是理想談得少,落實做得多,當前其試點范圍已經拓展至“10+1”,即10個城市+1個冬奧會場景,或以先發優勢彎道超車。一方面,數字人民幣借鑒了Diem的互聯網生態效應,立足于國內數字經濟的既有優勢,積極與領先的互聯網企業合作,通過不同應用場景加速滲透;另一方面,數字人民幣廣泛吸取各國研發經驗,在技術細節處不斷打磨。日前,中國央行參與了BIS的多邊央行數字貨幣橋研究項目,探索不同國家央行數字貨幣系統的互操作性,有望借此在央行數字貨幣的全球規則制定中掌握主動權。

參考文獻

Boswell, E., Gamba, A., Hakobyan, S., Lusinyan, L., Meads, N., & Wu, Y. Reserve Currencies in an Evolving International Monetary System.Digital Money Across Borders: Macro-financial Implications, IMF, 2020

程實系工銀國際首席經濟學家、董事總經理;高欣弘系工銀國際宏觀經濟分析師

本文僅代表作者觀點

責任編輯 馮濤 Tao.feng@ftchinese.com

圖片來源 Getty Images、作者提供

文丨程實、高欣弘

Tags:數字人數字貨幣ION區塊鏈數字人民幣穩定幣CNYD即將上線中國數字貨幣叫什么幣Portion區塊鏈是什么多選題

買賣或使用比特幣等虛擬貨幣,存在市場、交易、技術、合規等四大風險,閱讀前請保證你是能足夠理解這個市場和其中風險的,以下內容為個人見聞和思考,不可作為任何依據.

1900/1/1 0:00:00受訪者: Elena Sinelnikova—Metis CEO&聯合創始人、加拿大金融科技和區塊鏈最佳女性獎入圍者Kevin Liu—Metis聯合創始人 Metis團隊其他人員 采訪.

1900/1/1 0:00:00在 5 月 19 日的波卡社區大會 Polkadot Decoded 中,Parity 核心開發者.

1900/1/1 0:00:00以太坊 Layer 2 生態將迎來百花齊放的局面,如何在各 Layer 2 之間以及與 Layer 1 通信或成為一個核心問題.

1900/1/1 0:00:00最近三個中國互聯網金融協會、中國銀行業協會以及中國支付清算協會關于防范虛擬貨幣交易炒作風險的公告協以及總理劉鶴主持召開國務院金融穩定發展委員會第五十一次會議:打擊比特幣挖礦和交易行為.

1900/1/1 0:00:00背景 2016年,當Gavin博士首次將Polkadot(波卡)的概念提出時,人們還不以為然,覺得這只是一個充滿趣味性的“實驗性”項目,直到又過了4年后,波卡早期投資者已經完整熬過了一輪牛熊.

1900/1/1 0:00:00