BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+1.66%

ETH/HKD+1.66% LTC/HKD+1.03%

LTC/HKD+1.03% ADA/HKD+2.07%

ADA/HKD+2.07% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+0.69%

XRP/HKD+0.69%在 Uniswap V3 上線初期,很多最早加入為 V3 做市的 LP 們享受了極高的手續費收益率。但是好景不長,整個加密市場在 5 月下旬遭遇了價格的大幅下跌,許多 V3 的 LP 們發現,自己持有的做市頭寸,不但全部變成了交易對中價格相對更低的那一個,且整個頭寸在市場波動中的虧損程度,相較于在 V2 做市大幅增加。

那么,Uniswap V3 的 LP 所承擔的風險相較于 V2 有什么變化,投資者又應該如何更好的理解這種風險?本文希望從做市活動最基本的原理開始,分析 Uniswap V3 將給投資者帶來哪些變化。

如何客觀地看待「提供流動性」,是一個極為關鍵的問題。成為 Uniswap 的流動性提供者(LP),雖然可以獲得交易的手續費收入,但與此同時還要承擔不同幣種比例變動與價格變化的風險。因此,僅僅依靠收益率作為投資決策的唯一指標,顯然有著嚴重的缺陷。

那么,如何才能更全面的評估提供流動性的利弊?這里,我們建議參與者切換到一個全新的視角來思考整個問題。那就是,將提供流動性視為投資者采用的一種投資組合管理策略。

這種策略,一方面不需要依靠基金經理的主觀判斷進行人為操作,另一方面又會依據市場價格變化,依據固定算法動態地調整投資者的持倉比例。這種既吸收了被動管理基金無需人工干預的精髓,又結合了積極主動調倉機制的新型投資組合管理策略,我們將其重新命名為「積極的被動資產管理策略」。

鮑威爾:穩定幣是央行應該監管的一種貨幣形式:金色財經報道,美聯儲主席杰羅姆鮑威爾在6月21日的聽證會上回應國會女議員馬Maxine Waters詢問穩定幣發行商是否應獲得美聯儲許可和監管時發表聲明稱,監管機構將支付穩定幣視為一種貨幣形式,并認為中央銀行應該對其進行監管。貨幣可信度的最終來源是中央銀行,美聯儲在決定任何形式貨幣(包括穩定幣)的未來時應該發揮強有力的聯邦作用。讓美聯儲允許州一級創造大量私人資金方面發揮微弱作用將是一個錯誤。

鮑威爾沒有詳細說明美聯儲對監管穩定幣的看法,但他最后的聲明暗示央行并不看好私營公司發行穩定幣。國會可能會在未來幾個月推動聯邦層面的新規則,將穩定幣納入央行的監管網。[2023/6/22 21:52:53]

在此視角下,曾經的 LP 們將不再被視為交易平臺的流動性提供者,而是被視為希望將自己資產保值增值的投資人。那么,評價其是否應該成為 LP 的標準,也將從單一的做市收益率,轉變為投資組合的預期回報,以及投資過程中可能承擔的風險大小。

那么,成為這種「積極的被動資產管理」基金的投資者,將會面對哪些主要風險?

選擇一個合理的業績評價基準,是評估某個投資組合風險收益情況最為關鍵的前提假設。我們評估一只信用債券的風險回報情況,可以選擇無信用風險的國債利率作為評價基準;評估一只主動管理的股票投資基金,可以選擇同期股市大盤的綜合指數。一般來說,選擇何種基準用于評估投資表現,主要取決于投資者在未參與本項投資時,所擁有的其他最優選擇,也就是我們常說的「機會成本」。

Moonbeam主網宕機,超1個小時未生產新區塊:4月6日消息,區塊瀏覽器顯示,波卡智能合約平臺Moonbeam主網出現宕機事故,目前已超1個小時未生產新區塊。Moonbeam官推表示,在美國東部時間上午10:45左右開始的升級之后,Moonbeam網絡遇到了區塊生產問題,該問題正在調查中。[2023/4/6 13:47:06]

那么評估這只名為 LP Position 的「基金」,投資者應該選擇哪種指標作為評價基準呢?

以 ETH-USDC 交易對為例。對于看多 ETH 的投資者,全倉持有 ETH 便可以作為他的評價基準;對于看空 ETH 的投資者,全部持有美元便可以作為他的評價基準;對于預期 ETH 價格不會發生明顯波動的投資者,保持現狀不參與做市,便可以作為他的評價基準。

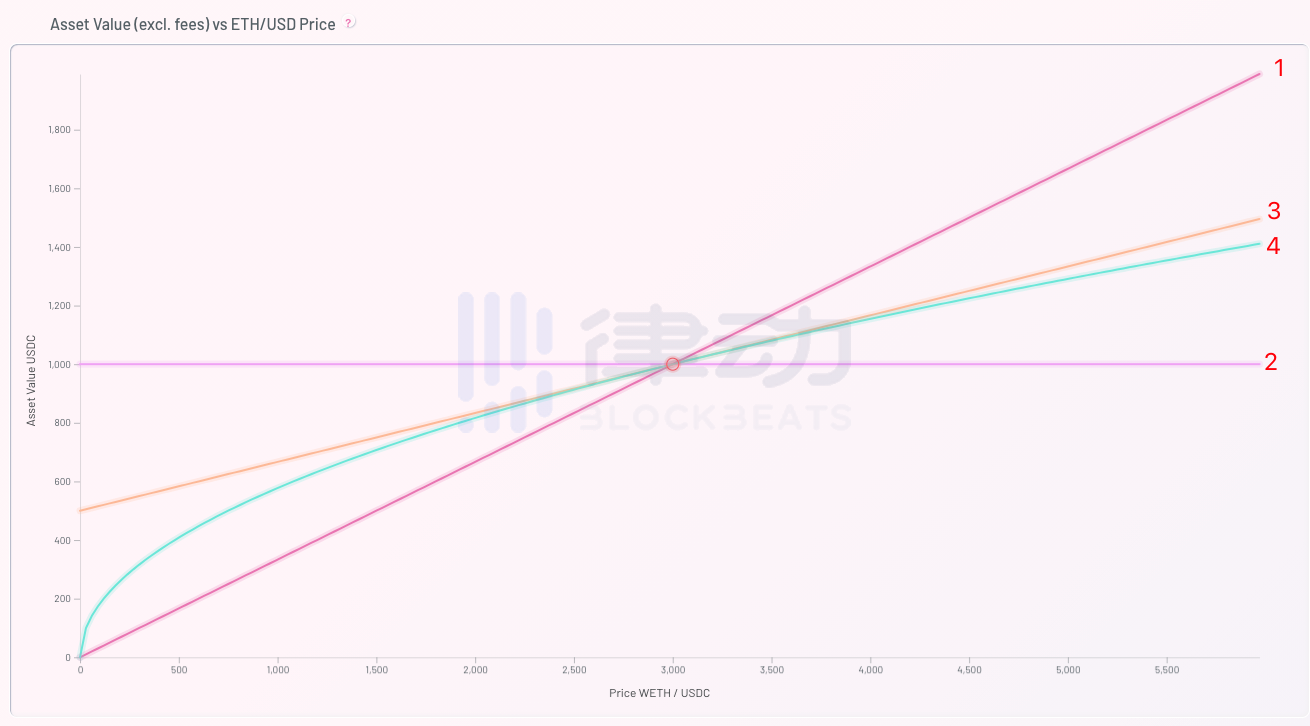

由此,我們構建了以下四種不同的投資策略(初始總金額皆為 1000 美元):

1.100% 持有 ETH

2.100% 持有 USDC

3.50% 持有 ETH,50% 持有 USDC

4. 使用 50%ETH 與 50%USDC 購買「LP Position 基金」參與做市

在不考慮手續費的情況下,以縱軸表示投資組合的期末市值,橫軸顯示期末可能出現的不同 ETH 價格。我們可以將以上四種投資組合期末市值,在不同 ETH 期末價格時的表現做成一張函數圖像。

數據:FTX黑客仍在以太坊上持有約2.8億美元加密資產:11月15日消息,加密情報平臺Arkham Intelligence數據顯示,截止目前為止FTX黑客相關錢包仍在以太坊上持有約2.82億美元加密資產,包括持有2.14億美元的ETH、4800萬美元的DAI,此外其他網絡還有4400萬美元的BNB、400萬美元的USDT(Avalanche)和380萬美元MATIC。

該攻擊者嘗試使用不同的DEX聚合器,包括1inch、Cowswap和DODO exchange,為了防止滑點,被迫批量出售PAXG、LINK和MATIC。此前報道,11月12日,FTX被攻擊,攻擊黑客已竊取價值1.89億美元的ETH和DAI。[2022/11/15 13:05:31]

可以看出,如果 ETH 的期末價格相對于期初價格(3000 美元)未發生變化,則四種策略的期末市值也將保持不變(1000 美元)。但若 ETH 價格下跌,則策略 2(持有 USD)為最優選擇;若 ETH 價格上漲,策略 1(持有 ETH)為最優選擇。

這其中非常值得注意的是,如果投資者選擇策略 4(綠線),也即用 1000 美元購買名叫「LP Position」的基金參與做市,則該基金的期末市值除價格的起始點以外,始終都會低于策略 3(黃線)。而這部分差異,也就是我們常說的「無常損失」。無常損失所反映的,便是這只名為「LP Position」的基金,在價格變化時的主動調倉管理,預期會給投資者帶來的額外虧損。

Women Ape Yacht Club#0以90ETH價格成交,創該系列迄今最高交易記錄:8月29日消息,據NFTGo.io數據顯示,Women Ape Yacht Club#0以90ETH的價格成交,約合134,212.66美元,創下該NFT系列迄今最高交易記錄。此外,買家還以82ETH的價格買入Women Ape Yacht Club#7。

Women Ape Yacht Club是一個“母猿”主題的NFT系列,總計發行10,000枚NFT,該項目聲稱1萬只“母猿”對應了1萬只“無聊猿”BoredApe,并希望幫助“無聊猿”可以找到自己的生活伴侶,不過Women Ape Yacht Club已澄清她們不隸屬于YugaLabs、BAYC或Larva Labs。[2022/8/29 12:54:42]

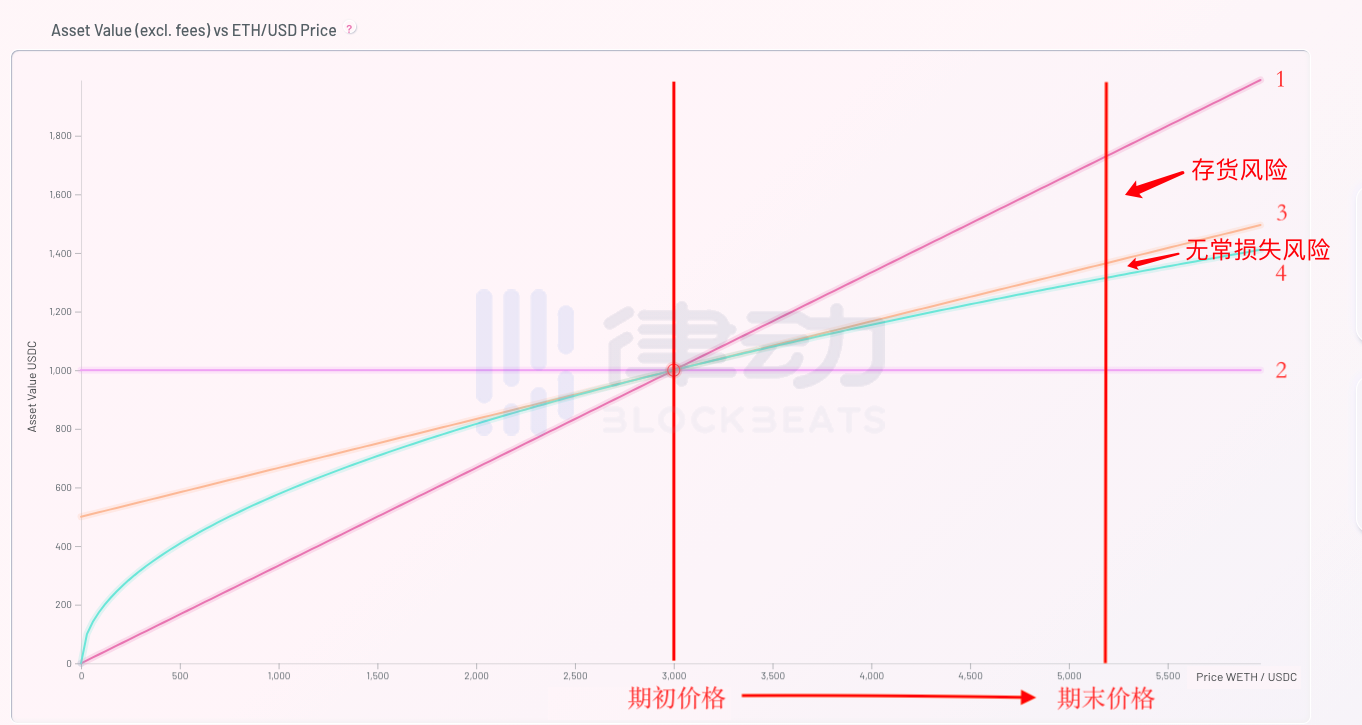

讓我們重新回到投資者的視角。假設投資者 A 預期未來 ETH 的價格上漲,那么如果其在期初購買了「LP Position」基金,在 ETH 價格真的發生上漲時,投資者 A 將會承擔哪些風險?

由于投資者 A 購買了「LP Position」基金,所以在價格上漲時將會承擔基金帶來的無常損失風險,也即策略 3 與策略 4 的差額。同時,由于其最優策略應為全倉持有 ETH,則其為購買「LP Position」基金兌換的 50%USDC,將無法享受后續 ETH 上漲帶來的收益,因此這部分持倉將給投資者 A 帶來「存貨風險」損失,也就是策略 1 減去策略 3 的差額部分。

Web3基礎設施提供商NodeReal完成1600萬美元A輪融資,Sky9 Capital領投:5月19日消息,web3一站式基礎設施提供商Nodereal宣布完成1600萬美元A輪融資,Sky9 Capital領投。NodeReal是一家區塊鏈和Web3技術初創公司,成立于2021年,總部位于新加坡。它旨在授權開發人員、創新的Web3應用程序和大型Web2應用程序以可擴展的解決方案探索區塊鏈。[2022/5/19 3:27:35]

所以對于投資者 A 來說,購買「LP Position」基金做市帶給他的存貨風險,將遠遠大于無常損失風險。由此我們可以總結出如下結論:

1. 對于預期 ETH 價格上漲的投資者,購買「LP Position」基金將會使其承擔極大的存貨風險。故而其最優策略應該是遠離做市活動,尋找其他 ETH 本位的投資工具(如參與以太坊 2.0 的 PoS 質押活動)。

2. 對于預期 ETH 價格下跌的投資者,同理也應遠離做市活動,以免被動持有 ETH 從而承擔其價格下跌的存貨風險。其最優策略應該是尋找穩定幣本位的理財或挖礦活動。

3. 對于預期 ETH 價格會保持穩定的投資者來說,持有 ETH 還是 USDC 對其來說沒有太大差別(因為其預期兩者間價格波動很小)。因此使用兩個幣種來購買某種「理財產品」賺取收益,會是一個不錯的選擇。

可是我們剛剛提到,購買這種名為「LP Position」的基金,相對于不購買的凈收益為負(策略 4 期末市值永遠小于策略 3)。那么投資者為什么還要成為 LP,從而幫助交易平臺做市呢?

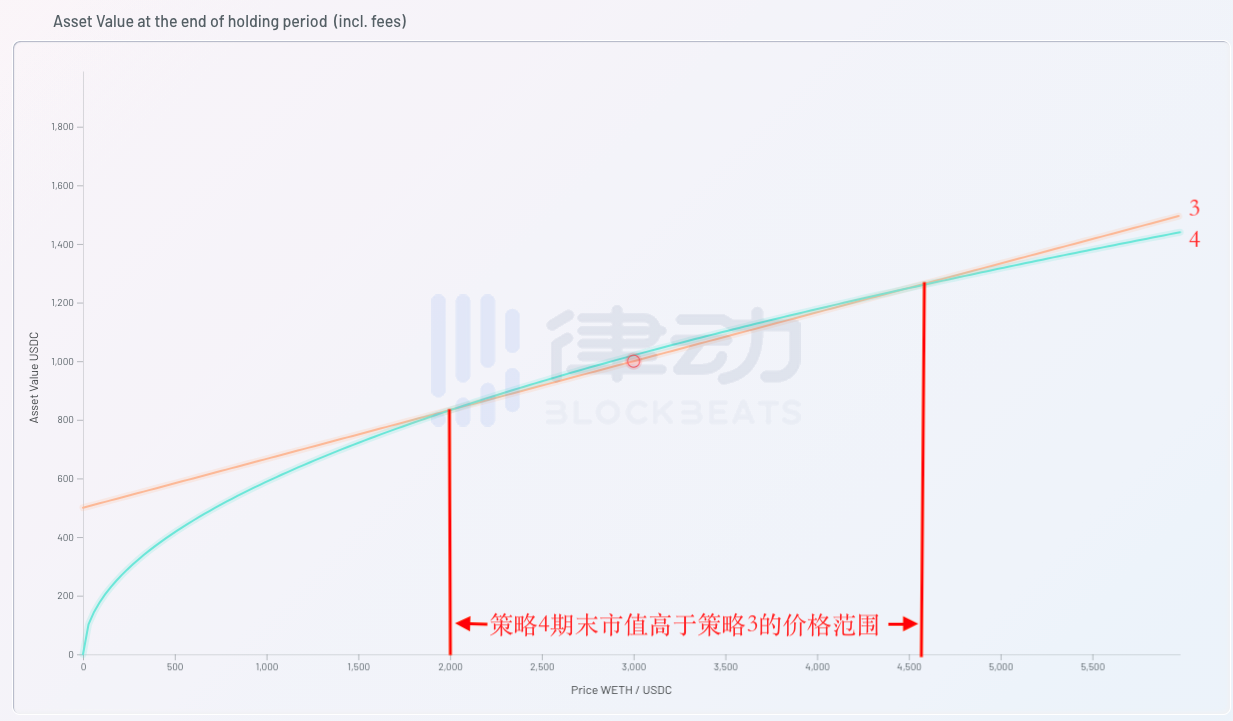

在上文中,我們為了簡化模型,忽略了手續費對期末市值的影響。現在讓我們重新將手續費的影響納入考量范圍,看看在真實情況下的不同策略,會給投資者的期末市值帶來什么改變。

我們發現,當重新將手續費納入考慮范圍后,購買「LP Position」基金參與做市便有了意義。因為有了手續費收入作為補償,在一定的價格范圍內,策略 4(綠線)的期末市值終于高于了策略 3(黃線)。于是投資者購買「LP Position」基金參與做市活動的邏輯也得到了明確:投資者為了獲取在一定期末價格范圍內的正收益,從而不得不承擔期末價格波動超出此范圍后虧損的風險。

也就是說,參與做市活動能夠取得正收益的前提,便是投資者對于資產期末價格不會發生大幅波動的預期。一旦資產的期末價格超出了安全范圍,那么投資者的投資組合將會承擔相應的虧損風險。這也便是為什么有人將提供流動性做市,稱為「做空波動性」的原因。

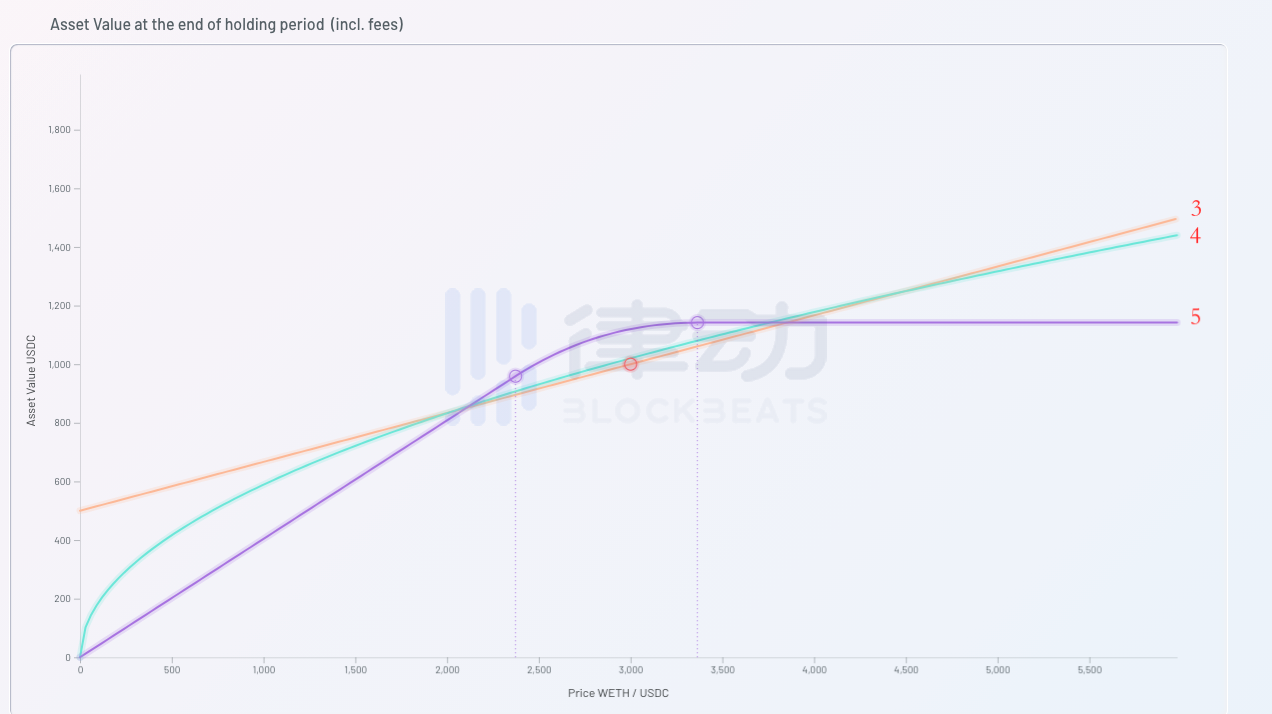

在上文的論述中,我們一直以 Uniswap V2 的經典模型作為評價做市活動時的參考標準。但我們知道,Uniswap 在最新的 V3 版本中,大大提高了資金的使用效率,其期末收益曲線的形狀,也必然將與之前的 V2 版本有所不同。下面我們便來重新更新一下之前的期末收益圖像,引入策略 5,也就是使用同樣資金購買 Uniswap V3 版本提供的「LP Position 基金」的期末收益情況。

通過上圖可以很明顯的看出,相較于之前的策略 4(Uniswap V2),策略 5(Uniswap V3)不但大大提高了在價格穩定時投資者的收益水平,也大大增加了當期末價格超出安全范圍后,投資者的虧損程度。所以說,Uniswap V3 既是投資者收益的放大器,也是風險的放大器。V3 版「LP Position 基金」的投資者,在享受更高投資收益的同時,也必然要承擔當期末價格脫離安全范圍時更多的無常損失。

高收益必然帶來高風險,這個在金融學中亙古不變的定律,即使在區塊鏈的世界中,也依然沒有絲毫地改變。

通過上文的論述,我們已經清晰地了解到流動性提供者(LP)得以盈利的基本前提假設,那就是:自己參與做市的交易對,在自己預期的投資期內不會發生較大的價格變動。如果這個前提假設在投資期內被證偽,那么投資者的期末市值,往往會低于不參與做市而一直持有起初資產組合的期末市值。

這種對于低波動性的默認假設,在當前加密貨幣投資行業中無處不在。例如我們常常能見到某些項目挖礦活動的年化收益率超過 1000%,在這些極端收益率的背后,其實往往都隱含著對相關代幣價格始終不會發生變化的假設。

很多投資者在參與了一些所謂「高收益率」的活動后,往往會感覺自己最終的收益情況并沒有達到最開始的預期,甚至還出現了虧損。其根本原因往往并不是項目方的收益率的計算過程有問題,而是對于低波動性的「前提假設」不正確。

當前的加密行業依然是一個極為新興的投資領域,各種產品價格的波動性極高,故而任何對于低波動性的假設,都有可能使投資者付出慘重的代價。在這里我并不是想討論 Uniswap V3 模式的缺陷,相反我認為 Uniswap V3 版本是行業內極為重要的創新,因為他給了投資者主動選擇承擔更高風險,并獲取相應更高收益的權力。將風險承擔的最終選擇權交還給市場,這是 Uniswap V3 在底層邏輯上最為重要的創新。

不過對于參與到 V3 做市活動中的普通用戶來說,一定要明白這只是在風險與收益兩者之間的重新權衡。不要單純地見到別人的收益率,就在不了解其內在風險邏輯的前提下盲目進入,并最終承擔自身無法承受的無常損失。

為摸底四川虛擬貨幣“挖礦”相關情況,澎湃新聞了解到,國家能源局四川監管辦公室已下發通知,將于6月2日上午召開小范圍調研座談會.

1900/1/1 0:00:00本周技術周刊包含以太坊、Kusama、Filecoin、zkSync、Swarm五個網絡的技術類新聞.

1900/1/1 0:00:00一、事件概覽 北京時間6月3日11時11分,鏈必安-區塊鏈安全態勢感知平臺(Beosin-Eagle Eye)輿情監測顯示,BSC鏈上項目PancakeHunny遭遇黑客攻擊.

1900/1/1 0:00:00本報訊 記者冉光雯報道 日前,省發展改革委官網發布了《云南省支持區塊鏈產業發展若干措施實施細則(試行)》,全省將大力支持區塊鏈新基建發展.

1900/1/1 0:00:00現在正是將 @optimismPBC 和 @arbitrum 拉出來較量一下的時候了.

1900/1/1 0:00:00當前NFT市場熱度很高,一方面說明NFT技術確實具有解決包括確權、物品特定化、數字物品交易智能化等問題的能力,另一方面也說明通過NFT技術應用實現讓藝術家直接面對市場、讓消費者可以很方便地交易.

1900/1/1 0:00:00