BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+3.1%

ETH/HKD+3.1% LTC/HKD+0.94%

LTC/HKD+0.94% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+0.5%

XRP/HKD+0.5%隨著今年第一季度加拿大數字貨幣ETF市場頻頻傳出好消息,萬眾期待的比特幣ETF作為加密市場的合規投資工具再次掀起討論熱潮。投資者們對于加密市場投資工具多樣化的需求越發強烈,紛紛猜測美國證券交易委員會(SEC)是否能在今年通過多家機構提交的上市申請。如果不能,SEC的顧慮又有哪些?

首先讓我們以美國ETF的運行機制為例,從認識比特幣ETF開始。

「ETF運行機制及特點介紹」

ETF全稱為交易型開放式指數基金,1993年,第一支ETF(SPDR標準普爾500指數)在美國誕生,隨著資本市場的快速發展,截至2020年底,全球ETF市場規模已接近8萬億美元,過去十年,年均復合增長率達到18.4%,其中,作為發源地的美國,擁有2413只ETF產品,規模合計5.47萬億美元,占比超過68%。

動態 | 山東摧毀用比特幣交易網絡制販團伙:近日,山東東營墾利歷經2年的時間,破獲一起特大網絡販賣案,摧毀一個制販團伙。據辦案人員介紹,嫌疑人通過國外的比特幣平臺購買比特幣后,將比特幣代碼發送給上線,上線在確認收到后,再進行下一步的發貨。一筆筆交易,就在比特幣的流轉中,覆蓋全國。隨著趙某的落網,在2018年11月至2019年11月先后又將這個團伙的33名犯罪嫌疑人抓獲,總共繳獲大麻10余公斤,搗毀種植窩點4處,追繳資5萬元及吸食工具一宗。目前,趙某等34人因涉嫌販賣罪被采取刑事強制措施。[2019/11/28]

美國大多數ETF受《1940年投資公司法》的約束,其對基金發起人的治理結構、流動性與估值、杠桿、信息披露等都做出了嚴格的要求,這與ETF的設計初衷以及運行機制產生了沖突,因此每只ETF上市交易都需要參照豁免條例機制,由美國SEC逐個批準通過。為進一步簡化流程,2019年SEC發布了ETF新規,ETF的發行從審批制走向注冊制。

聲音 | Grin創始人:Grin核心開發團隊與比特幣Core無關:隱私幣 Grin 的創始人 Ignotus Peverell 在該項目論壇發帖,否認了關于“比特幣 Core 成員參與了 Grin 開發團體”的傳言。 Ignotus Peverell 表示,Grin 的核心開發成員均與比特幣 Core 團隊無關,Grin 的核心開發成員中,除了 Ignotus Peverell 與 Antioch Peverell 二人為匿名開發之外,其余實名的核心開發者都不是任何已知的比特幣 Core 開發人員。[2019/3/25]

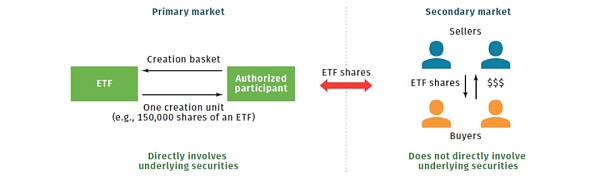

圖1.美國ETF運行機制 圖源:《美國ETF市場解析》,中信建投證券

聲音 | John Hyland:SEC不太可能批準比特幣相關的任何類型基金:據Businessinsider報道,針對昨日9項ETF提案被拒,ETF行業早期領頭人、Bitwise資產管理公ETF產品負責人John Hyland表示,美國證券交易委員會(SEC)不太可能批準與比特幣相關的任何類型的基金。另外,他表示:“我有點驚訝于美國SEC將Direxion和GraniteShares捆綁在一起做出相同的回應,而不是等到9月再回應。”[2018/8/24]

美國的ETF市場采取一級與二級市場分離的機制(見圖1)。一級市場上,只有授權參與人(AP)可以進行ETF份額的創設和贖回,是ETF的流動性來源。授權參與人通常是有一定資金實力的大型機構。在二級市場上,授權參與人可以向投資者轉售獲得的ETF份額以獲利,這個過程也可以反向進行。

聲音 | 硬幣資本Eric Meltzer:比特幣應該少投拿穩:硬幣資本Eric Meltzer今日表示,比特幣不是用來交易的,是用來存儲價值。他說,有朋友在咨詢他是否應該“梭哈”比特幣,他建議千萬不要,最好是少投拿穩。他認為,持有比特幣可能需要好幾年,甚至10年才能看到它價值的巨大提升,但是基本生活要維持,因此寧可少投一些,但是“拿得特別穩”。[2018/7/20]

在這樣的流動性創造機制下,授權參與人既保障了二級市場的流動性,又通過一級市場與二級市場間的套利機制,確保了ETF市場價格與凈值的趨同。對于個人投資者而言,則可以通過券商直接在二級市場買賣ETF,并且區別于共同基金的是,ETF支持日內多次買賣交易,做空以及保證金購買等。

「比特幣ETF的重要意義」

個人投資者:提供低門檻且更安全便捷的交易途徑

正如美國商品期貨交易委員會 (CFTC) 前主席Timothy Massad在Bloomberg發文所言:“比特幣ETF將成為散戶投資者投資加密貨幣的一種方式,而無需實際購買它并處理托管的復雜性。”

投資比特幣ETF就相當于間接購買了比特幣,兩者在收益上是一樣的。但相較傳統的交易途徑:一方面,交易門檻更低,免去了投資者學習數字貨幣交易平臺或場外交易操作、錢包存儲以及私鑰管理的學習成本;另一方面,避免了平臺風險(交易所被盜及監管不足)和自持風險(保存失當)。

具體來說,ETF擬上市交易所與托管機構簽訂的共享監管協議保證了比特幣現貨交易以及ETF二級市場交易受雙重監管保護,從而減輕平臺風險。并且,整個投資過程完全不用自己持幣,也避免了自持風險。

機構投資者:提供比特幣合規投資通道和更多投資組合的可能性

據北大金融法研究中心學者彭雨晨分析,比特幣ETF得到SEC放行創立上市意味著比特幣得到了傳統金融界的認可,交易市場趨于成熟,為未來比特幣金融吸引增量投資者和資金提供了強力“背書”效應。

這意味著傳統的基金公司也可以通過ETF帶來更多進場資金間接實現比特幣的投資組合,并產生更多衍生品需求。例如,美國市場非常重要的機構投資者——養老基金,就因為政策限制無法參與加密市場的直接投資。但如果將比特幣包裝成ETF,養老基金就可以將其作為合規的加密市場投資工具納入投資組合。

行業生態:實現產業推動者和交易所共贏

除了個人和機構投資者,比特幣ETF產業中的其他環節也能從中獲益。BloombergETF研究分析師James Seyffart表示客戶正在尋求某種方式進入加密市場,對比特幣ETF的需求不斷增加。因此,資產管理機構(即產業推動者)希望能夠在其專業領域內提供這種服務。

此外,比特幣ETF的利好消息也在一定程度上刺激幣價走高。持有或看好比特幣的產業推動者,例如Winklevoss兄弟,可以通過比特幣持倉獲利。

最后,ETF擬上市交易所方面則更為清晰,通過后可以直接獲取一定手續費。能實現多方共贏也正是比特幣ETF被創立以及不斷被各方推動的根本原因。

監管:利于行業的透明度和完整性提高

由于比特幣不是期貨合約交易的證券或商品,SEC和CFTC無權為Coinbase、Kraken和其他美國加密貨幣交易所制定標準,這意味著投資者保護薄弱。沒有防止欺詐、操縱和其他濫用行為的規則。

鑒于此,前美國CFTC主席Massad提出SEC可以使用比特幣ETF批準程序來提高比特幣行業的透明度和完整性。具體方式包括使ETF價格基于符合某些規定標準的(類似于證券和衍生品交易所)的指數;以及類似于共享監管協議(surveillance-sharing agreements)或者場內監管組織成員(Intermarket Surveillance Group membership)等監管條件。如此一來,比特幣ETF將對投資者和監管者都有利,加密市場也將越來越規范。

通過上述對比特幣ETF機制以及重要意義的解讀,相信大家應該對它有了初步的了解。下周將繼續解析目前加拿大市場上已落地運行的ETF的市場數據以及與灰度比特幣信托的比較。

注:《How to DeFi:Advanced》是CoinGecko今年7月出版的DeFi經典讀物《How to DeFi》的進階版.

1900/1/1 0:00:00加密貨幣交易所之間的競爭非常激烈,在相當長時間里,一種經營策略這個“狂野世界”中似乎從未奏效,即——擁抱監管。但現在,情況似乎有所不同了.

1900/1/1 0:00:00中新經緯客戶端7月15日電 (張猛)14日,話題#安徽全面關停虛擬貨幣挖礦項目#登上微博熱搜。據悉,安徽將從嚴控制新上高耗能、高耗電項目,全面清理關停以各種名義建設的虛擬貨幣挖礦項目.

1900/1/1 0:00:00金色財經訊,7月16日,在Uniswap官方博客公布的進度更新中,其宣布推出六項新功能和改進,分別是自動收費等級選擇、流動性范圍圖、創建提案用戶界面、30種語言翻譯和眾包工具、Uniswap幫助.

1900/1/1 0:00:00深圳市民可使用數字人民幣乘坐公交出行了!記者昨日從市交通運輸局獲悉,該局聯合中國人民銀行、農業銀行、建設銀行和深圳通有限公司,正式啟動數字人民幣在公共交通綠色出行領域試點應用的工作.

1900/1/1 0:00:00金色財經推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。本期金色硬核(Hardcore)聚焦近期大火的Axie Infinity,作者為JX,其此前先后供職于分布式資本.

1900/1/1 0:00:00