BTC/HKD+1.58%

BTC/HKD+1.58% ETH/HKD+1.3%

ETH/HKD+1.3% LTC/HKD+3.38%

LTC/HKD+3.38% ADA/HKD-0.51%

ADA/HKD-0.51% SOL/HKD+3.64%

SOL/HKD+3.64% XRP/HKD-0.38%

XRP/HKD-0.38%介紹

正如專家所設想的那樣,加密貨幣是一種能夠取代傳統金融的獨立貨幣體系,穩定幣(與美元掛鉤的加密貨幣)今天仍然是在區塊鏈上廣泛流通。據 Coingecko 稱,穩定幣通常占加密貨幣每日交易量的 50% 以上。然而,只有不到 10% 的加密貨幣總市值由穩定幣組成;它們可能更多地用作資產之間的交換媒介,而不是價值存儲。

這些代幣中的大多數是由單一法律實體發行的,并且具有許多 DeFi 用戶旨在避免的中心化風險。但是,如果我們可以將穩定幣本身去中心化呢?說起來容易做起來難。許多協議提出了創建這種去中心化穩定幣的各種創新機制,但能生存下來的卻寥寥無幾。

保持錨定并不等于增

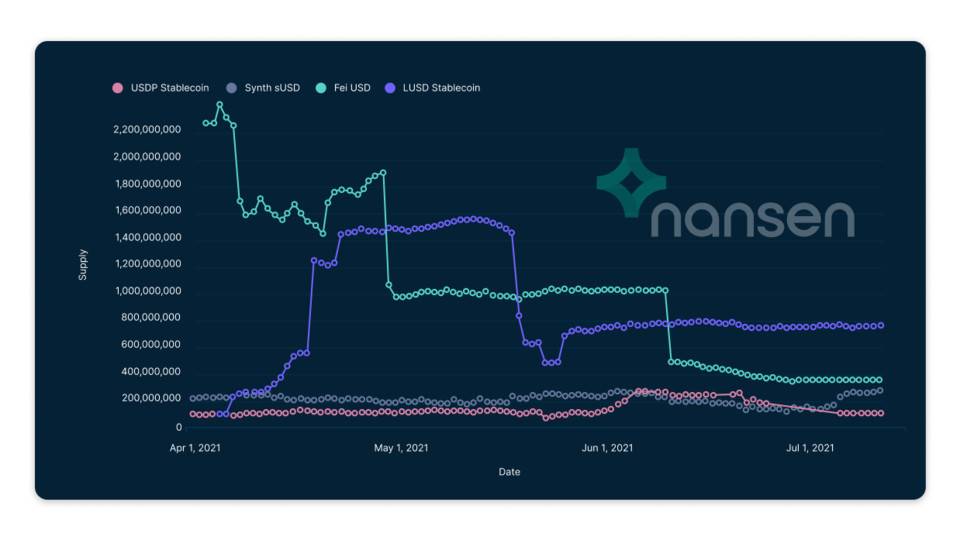

上圖描繪了截至今天具有相對穩定錨定的穩定幣的供應量。即使是那些幸存下來的穩定幣也不能說一定會成功,因為價格穩定只是增長的支柱之一。要取得成功,穩定幣協議必須實現流動性、穩定性和用戶采用率這三個增長目標。

早間數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格40426.18元,最高價達41352.74元,最低價格39524.73元,成交量2.08萬,漲幅0.27%;

ETH最新成交價格2866.89元,最高價達2978.64元,最低價格2764.80元,成交量22.34萬,漲幅0.6%;

BCH最新成交價格4685.26元,最高價達4814.30元,最低價格4524.52元,成交量3.77萬,漲幅0.63%。[2018/6/28]

這篇研究文章深入研究了數據,詳細說明了我們對完美穩定幣模型的難以捉摸的搜索,并就協議如何實現流動性、穩定性和用戶采用這三個目標提出了一些經驗教訓。

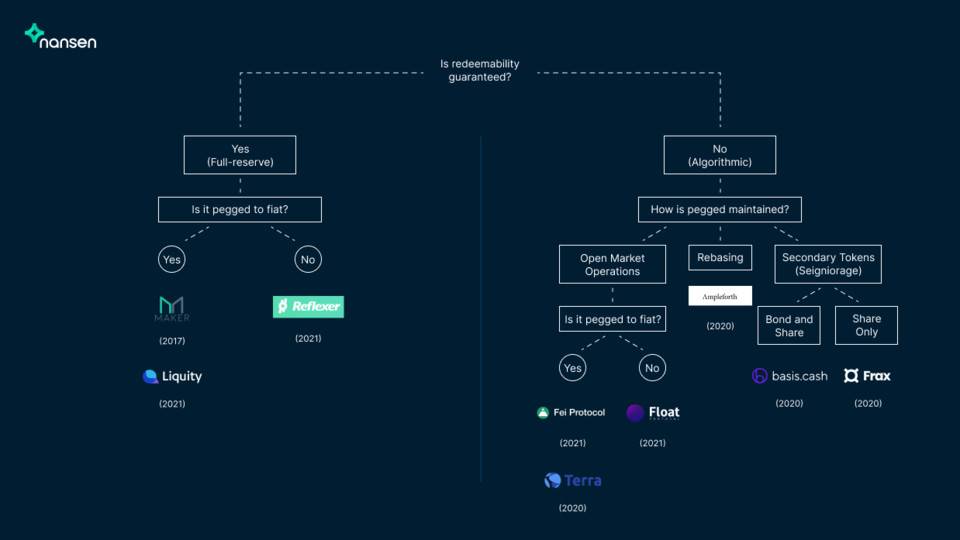

雖然不同的穩定幣協議已經有很多迭代,但它們中的大多數都具有相似的特性。這是我常用的分類框架,用于思考去中心化穩定幣的廣闊領域。請注意,某些技術參數和機制在同一類別的協議之間有所不同。

晨間創新幣行情梳理:根據Bitfinex交易平臺數據顯示,

EOS最新成交價格86.27元,最高價達91.37元,最低價格85.1元,成交量560.35萬,跌幅4.02%;

IOTA最新成交價格10.59元,最高價達11.36元,最低價格10.35元,成交量801.45萬,跌幅3.22%;

DASH最新成交價格1977.13 元,最高價達2045.49元,最低價格1963.52元,成交量0.24萬,跌幅2.2%;

NEO最新成交價格337.42元,最高價達350.66元,最低價格335.67元,成交量4.22萬,跌幅2.75%。[2018/6/7]

可贖回性是指用戶有能力將穩定幣換成等值資產。

MakerDAO 是一種全儲備、與法幣掛鉤的穩定幣協議。有人將儲備資產(例如 ETH)存入 Maker。然后,他可以根據資產的美元估值來鑄造 DAI。大多數加密貨幣資產都是不穩定的,因此 Maker 只允許根據該資產價值的一定百分比發行 DAI。現在,這確保了 DAI 幾乎總是由價值 1 美元的相應資產支持。

24小時加密貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格49212.16元,最高價達52685.05元,最低價格48943.83元,成交量2.63萬,跌幅6.4%;

ETH最新成交價格3827.66元,最高價達4344.32元,最低價格3787.22元,成交量31.01萬,跌幅11.68%;

BCH最新成交價格6375.16元,最高價達7606.39元,最低價格6362.7元,成交量5.58萬,跌幅0.61%。[2018/5/24]

正因為如此,Maker 就像一家全額準備金銀行,保證 DAI 的用戶可以兌換它的價值。這種保證意味著全儲備穩定幣被過度抵押,因此資本效率低下。與其他借貸協議相比,Maker 通常具有較低的貸款價值比率和較高的利率。這意味著鑄造 DAI 的人通常可以在其他地方以更便宜的價格借入美元。

全儲備協議對增長也有一個自然限制:穩定幣供應受到對 ETH 等加密資產杠桿需求的限制。想一想:想象一下,如果今天世界上所有的 USDT 用戶都想轉換為 DAI,但沒有人愿意存入 ETH 來鑄造它們(例如,ETH 可能被鎖定在 staking 中)。根本就沒有足夠的 DAI 可供使用。

早間數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格64333.70元,最高價達65751.4元,最低價格62483.4元,漲幅0.42%;

ETH最新成交價格5199.19元,最高價達5232.97元,最低價格5139.84元,漲幅0.22%;

BCH最新成交價格10992.53元,最高價達11127.04元,最低價格10440.33元,漲幅3.3%。[2018/5/6]

隨著 ETH 價格下跌,全儲備穩定幣供應量下降

算法穩定幣協議旨在繞過這些問題。算法穩定幣協議的定義特征是它不保證用戶可以隨時將其穩定幣兌換為同等市場價值的基礎資產。算法穩定幣通常有 3 種方式保持掛鉤:

公開市場操作。在這里,協議通過智能合約為穩定幣本身交換儲備資產來保護錨定自己,反之亦然。 Fei Protocol 通過在其 Uniswap 流動性池上直接買賣來實現這一點,而 Float Protocol 則進行荷蘭式拍賣。

早間數字貨幣行情梳理:根據Bitfinex交易平臺數據顯示,

BTC最新成交價格96,466.31元,最高價達97,661.82元,最低價格84,511.23元,成交量4.37萬,漲幅6.56%;

ETH最新成交價格5,618.36元,最高價達5,878.47元,最低價格4,870.48元,成交量42.01萬,跌幅1.39%;

BCH最新成交價格17,932.70元,最高價達19,278.00元,最低價格15,105.50元,成交量0.02萬,漲幅8.51%;

ETC最新成交價格266.73元,最高價達281.78元,最低價格243.51元,成交量410.68萬,漲幅0.64%;

LTC最新成交價格1,642.47元,最高價達1,710.70元,最低價格1,442.73元,成交量39.78萬,跌幅0.93%。[2018/1/3]

Rebasing。對于 Ampleforth,穩定幣的供應量將根據錢包擁有的數量按比例收縮和擴張。假設我有 10 個 $AMPL 并且 $AMPL 的總流通供應量為 100。$AMPL 的價格為 1 美元。如果 $AMPL 跌至 0.90 美元,則在重新調整即 rebasing 后我的錢包中只會發現 9 $AMPL,總流通供應量應降至 90 $AMPL。(實際機制要比這更精細)。

二級代幣。在二級代幣模型中,穩定幣脫鉤的風險不斷被二級代幣持有者吸收。讓我們以 Basis Cash 為例。當穩定幣交易價格低于掛鉤時,用戶可以以折扣價將穩定幣換成債券(bond),比如 0.70 美元的債券。一旦重新掛鉤,債券持有人就可以按面值(1 美元)贖回他們的債券。當穩定幣交易高于掛鉤時,新的穩定幣被鑄造并發行給股票代幣的持有者,獎勵承擔此類風險的股東。

自 2021 年以來,出現了一種新的垂直穩定幣:那些根本不與任何法定貨幣的價格掛鉤的穩定幣。這是如何運作的?

這些協議對穩定幣具有可變的目標價格,該價格波動較小且定期更新。那么這個目標價是如何確定的呢?隨著協議對 ETH 杠桿的需求增加和減少,Reflexer 的目標價格(逐漸)增加和減少。由于其贖回機制,它本質上面臨著與困擾早期全準備金穩定幣模型相同的資本效率挑戰。

Float 協議可以歸類為使用二級代幣模型的算法穩定幣。在較高的水平上,Float 的目標價格會隨著其抵押品整體價格的上升和下降(逐漸)上升和下降。

這些模型雄心勃勃,但未經大規模測試。

設計穩定幣協議很困難。

凡是涉及到錢,就會變成一件棘手的事情。穩定幣協議設計通常在理論上得到驗證,但在實踐中卻會變得無效。

由于用戶與穩定幣協議的交互非常復雜,因此適用于較小規模的協議可能不適用于較大規模實施,反之亦然。原因之一是,隨著用戶采用率的增加,不了解協議機制的參與者比例也會增加。正如來自 Framework Ventures 的萬斯所指出的那樣,由于更多的參與者恐慌性拋售,死亡螺旋的可能性更大。

穩定幣協議的增長也依賴于路徑:錨定損失可能會完全破壞對某個模型的信心,一旦發行的治理代幣不能神奇地重新分配給合適的人。在協議的早期,重要的是培養一個強大的用戶社區,他們希望協議能夠長期維持,因此愿意押注于您的穩定幣保持掛鉤。這是一條不可替代的社區「護城河」,需要時間來建設。

最后,參與者無法相互交流,也不知道其他人在區塊鏈上的想法。由于我們對損失的厭惡和大眾心理,用戶實際上更有可能拋售穩定幣,導致它距離掛鉤越來越遠。團隊之間的溝通很強,并且參與者可以同意在某個價格點上收斂,這在一定程度上很重要。在提交 FEI 持有者在任何情況下都可以兌換價值 0.95 美元的 ETH 的提案后,FEI 價格脫鉤的情況迅速逆轉。甚至在提案通過之前,FEI 的價格就從 0.71 美元躍升至 0.85 美元。

作為這兩點的進一步說明,讓我們來看看 $FRAX 和 $IRON。Iron Finance 的一般機制與 Frax Finance 沒有什么不同。但與 $IRON 不同,穩定幣 $FRAX 與掛鉤沒有明顯偏離。

Frax 的實施更加穩健,因為它具有允許用戶鎖定 Frax Shares ($FXS) 和 $FRAX 流動性池代幣的功能。讓一群支持者鎖定他們的資本以吸收 $FRAX 的波動可以起到緩沖死亡螺旋的作用,并向普通 $FRAX 用戶發出信號,表明他們不是在玩囚徒困境游戲。

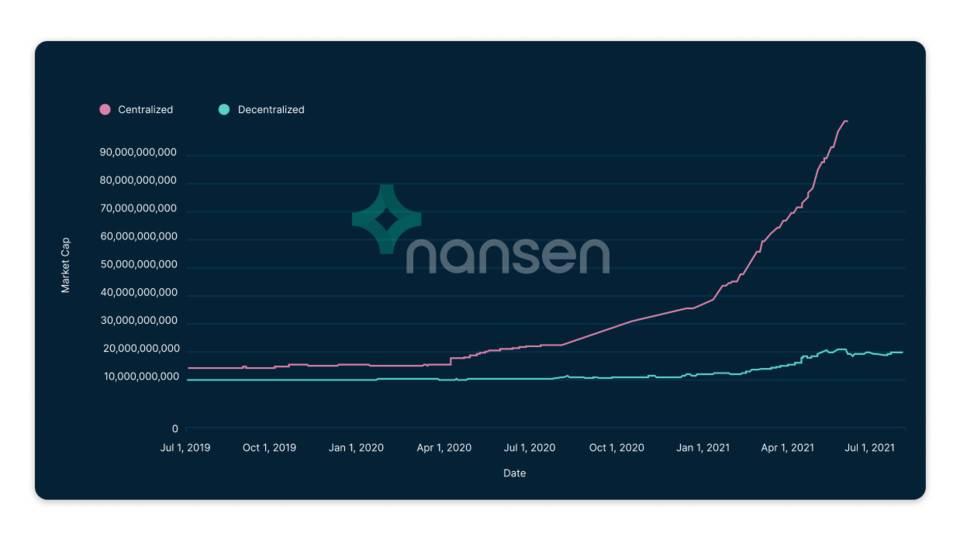

中心化穩定幣(USDT、USDC、BUSD)的供應 vs. 所有去中心化的供應

難怪今天中心化穩定幣的總流通量與去中心化穩定幣的市值比超過 10:1。對于許多人來說,由中心化托管人發行穩定幣的安全性遠遠超過了去中心化穩定幣所涉及的風險。

用戶采用率是否真正增長也值得懷疑,因為許多人將這些穩定幣用作暫時的收益來源。除了 DAI,自 7 月以來,沒有其他去中心化穩定幣擁有超過 3000 個獨一無二活躍發送者!在今年 NYAG 與 Tether 達成和解之后,圍繞 USDT 沒有得到支持的大部分擔憂也已在一定程度上消散。隨著消費者繼續通過 Coinbase 等實體加入 DeFi,使用中心化穩定幣仍然是許多人的事實上的選擇。

盡管如此,對去中心化穩定幣的追求仍在繼續。

原文標題:《 Decentralized Stablecoins: An Unfulfilled Promise? 》

原文來源:Ling Young Loon,Nansen 分析師

之前,我們發布了加密貨幣詐騙,你中招了嗎?(上),今天將繼續分享下篇,希望大家仔細閱讀,遠離騙局.

1900/1/1 0:00:002020年12月1日,以太坊通過啟動信標鏈(Beacon Chain)開啟了向權益證明(PoS)共識機制的過渡之路.

1900/1/1 0:00:00近些天,Uniswap是業內重點關注的對象之一,因為其剔除部分代幣,似乎違背了去中心化平臺無需許可的理念。但剔除代幣或許代表其有其他的業務目標。我們從此前的多個新聞可以推論.

1900/1/1 0:00:00目前的NFT在圈內毫無爭議是一個炙手可熱的詞兒,除非你是一個剛剛入圈的萌新,否則對于NFT概念的定義和解釋,相信你早已爛熟于心.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:685.79億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:24.

1900/1/1 0:00:00尼可羅·馬基亞維利曾說,戰爭在你愿意時開始,卻并不在你樂時結束。狗狗幣的創始人決定了游戲的開始,卻無法左右它的發展和結局。而那個說要將狗狗幣帶上天的男人,在線喊話就能拉爆行情。他,確實要上天.

1900/1/1 0:00:00