BTC/HKD+0.83%

BTC/HKD+0.83% ETH/HKD-0.61%

ETH/HKD-0.61% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD+2%

SOL/HKD+2% XRP/HKD+0.6%

XRP/HKD+0.6%Lido 是一個以太坊 2.0 質押服務平臺,用戶可質押任意數量 ETH,并 1:1 獲得質押代幣 stETH,參與 DeFi 市場其他服務。Lido 的投資機構優質,目前業務數據在賽道內優勢較大,平臺 ETH 的質押量穩步增長,且 stETH 擁有較強的流通性和價格穩定性,利于被其他 DeFi 平臺引入,未來可能與 AAVE、Maker 生態等進行合作,繼續擴大賽道影響力,形成自己的護城河,值得關注。

Lido 是一個非托管式的以太坊 2.0 質押服務平臺。對于用戶來說,可以在 Lido 上以任意 ETH 參與以太坊 2.0 的質押中,無需搭建節點,且質押代幣 stETH 可通過 DeFi 的 AMM 機制自由流通,參與 DeFi 市場其它服務。

Lido 當前在以太坊 2.0 質押服務平臺里面賽道,有幾個方面優勢顯著:

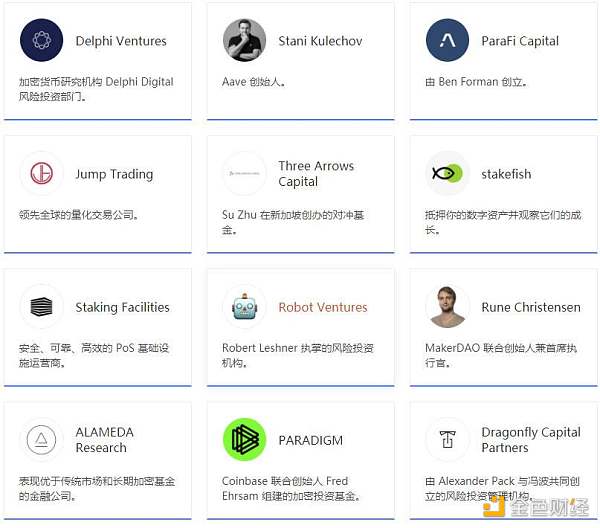

融資機構陣容相當豪華,擁有包括:Coinbase、三箭、Paradigm 以及個人投資者 AAVE,Maker,DCG、SNX 等項目創始人參與投資,累計募資 7,500 萬美元,優質的投資背景對于 Lido 在 DeFi 市場的主動拓展非常有利,例如未來可能與 AAVE、Maker 生態等進行合作。

業務數據領先,截止至 7 月 26 日,全網的 ETH 質押量是 6,603,900 枚,價值約 150 億美元左右。Lido 網絡的 ETH 質押數量約 656 K,日均增長約為 1,000 枚,約占全網已質押的 ETH 總量的 10%,總市值約 14.9 億美元。目前絕大部分抵押的 ETH 都是直接參與 Staking,借助 Staking 項目參與質押的占比較小,總量接近 100 萬枚左右。Lido 雖然僅占比全網量的 10%,但卻是在 Staking 項目里最多的。

并且 stETH 具備較強的流通性,在 Curve stETH/ETH 池中鎖定了超過 10 億美元的流動性,價格穩定性較好,利于被其他 DeFi 平臺引用。相比其他競品,當前 Lido 的業務數據在賽道內優勢較大。

平臺的未來收益可觀,當前平臺收益基本來自用戶在質押中所獲得的獎勵收益,收費范圍在收益的 10%-15% 左右,平臺間相差不大,但手續費是平臺主要的收益來源,擁有質押池越大的平臺,能從用戶質押獎勵中抽取的收益就越高,而 Lido 目前擁有賽道內最大的質押池。

目前存在問題包括:

現階段較突出的問題是質押代幣 stETH 的業務范圍需要拓展。stETH 本身是實時變化的底層資產,較難與現有的 DeFi 體制兼容,團隊為此提出了包裝版 wstETH 來改善該問題。同時 stETH 的生態圈還未有較強的生態項目接入,可參與的生態圈仍需要繼續擴展,目前已向 Aave 和 Maker 提交提案,以期兩個 DeFi 龍頭可以接受將 stETH 作為抵押資產。

Lido 的資金未完全去中心化管理,目前可以任意金額參與以太坊 2.0 質押的平臺,都還需要中介機構來控制用戶資金。平臺為了盡量確保密鑰安全,會通過 MPC 將密鑰行拆分,或多簽形式進行分布式管理,但參與拆分和多簽的數量,成員之間的關系等機制,都會影響到密鑰的去中心化問題,是一種弱去中心化的方式。Lido 所采取的多簽形式,也會存在共同作惡風險,未來平臺能否實現密鑰的去中心化管理,對于用戶資金安全至關重要。

綜上,值得關注。

項目簡介

Lido 是一個以太坊 2.0 質押協議平臺,用戶可在 Lido 上以任意 ETH 參與質押,無需搭建節點也可以獲得收益。現階段質押量有 637 K 枚,基本占據了以太 2.0 質押賽道的大部分市場。

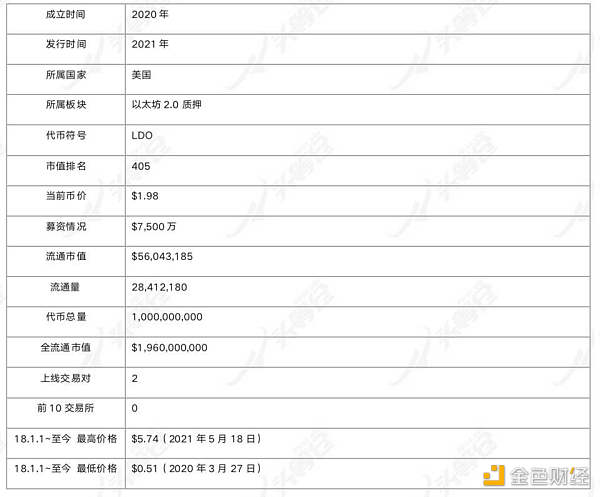

基本信息

來源:CoinGecko

項目詳解

團隊

Lido DAO 官網沒有公布團隊信息,也沒有注冊領英賬號,根據社區信息,該團隊成員主要來自于 P2P Validator。

團隊成員推特,如下:

P2P Validator 是一個非托管式的質押平臺,用戶可以質押各類平臺代幣,賺取收益。目前支持 20 個平臺代幣,包括 ETH、Solana、Cosmos 等,具體如下:

圖 2-1 P2P Validator

資金

Lido 進行過 3 輪融資,累計募資 7,500 萬美元:

從 Semantic Ventures,ParaFi Capital,Terra,Stakefish 和 Staking Facilities 籌集了 200 萬美元;

2021 年 5 月 6 日,Lido 宣布完成由 Paradigm 領投的 7,300 萬美元融資,Paradigm 以 15,120 枚 ETH 的價格(約 5,100 萬美元)從 Lido DAO 金庫中購買了 7,000 萬枚 LDO 代幣,單價約 $0.73。同時有 3,000 萬枚 LDO 代幣由 Coinbase Ventures、Three Arrows Capital、Jump Trading、Alameda Research 和 Digital Currency Group 等共同購買,累計價值約 2,200 萬美元,單價約 $0.73。

Lido 當前并未向社區公布資金情況,但從募資情況看,項目在短中期內的資金充足。

Lido 的投資陣容有一線的投資機構和知名 DeFi 項目的創始人,包括:Coinbase、三箭,蜻蜓,DCG,Paradigm,以及個人投資者 AAVE,Maker,SNX 等項目創始人。更具體信息如下:

美股三大指數收盤漲跌不一 ,標普500指數跌0.39%:金色財經報道,美股三大指數收盤漲跌不一,道指跌0.68%,納指漲0.47%,標普500指數跌0.39%,熱門科技股多數上漲。[2023/4/27 14:29:28]

圖 2-2 融資機構

圖 2-3 融資機構

Lido 的融資機構陣容相當豪華,對于 Lido 在 DeFi 市場的主動拓展非常有利,例如未來可能在與 AAVE、Maker 生態等進行合作,優秀的投資機構也更加關注長期價值。

代碼

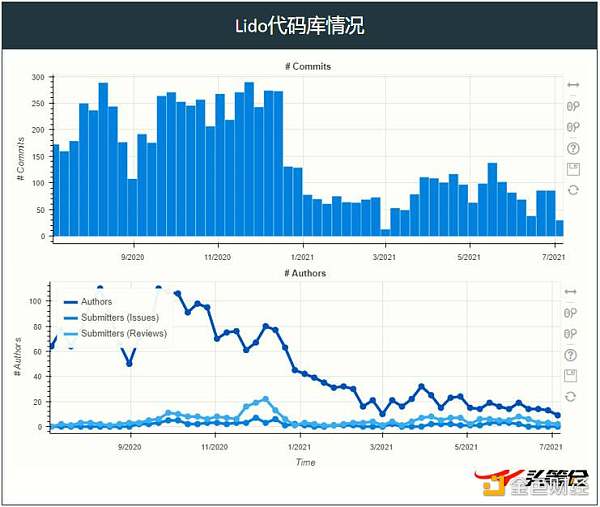

圖 2-4 代碼庫情況,數據來源:https://cauldron.io/

代碼方面,Lido 在 GitHub 有 44 個代碼子庫,官方認證的代碼提交者有 1 人(Mike Mozhaev)。Lido 累計提 17,099 次代碼,擁有提交作者 2,037 名,代碼的迭代更新良好。

業務

Lido 是一個非托管式的以太坊 2.0 質押服務平臺,針對以太坊和 Terra 的流動性抵押解決方案,質押者可以通過 DeFi 的 AMM 機制自由流通 stETH Token,并參與 DeFi 市場其它服務。

業務概述

我們先了解以太坊 2.0 的質押機制:

以太坊 2.0 是以太坊從 Pow 到 Pos 的轉變,而邁向 PoS 機制的第一步是推出可以達成共識的獨立網絡,即信標鏈。作為對系統提供安全保障的質押者,可以從以太坊 2.0 中獲得新的 ETH 獎勵。未來,信標鏈將與以太坊合并,并允許質押者賺取目前歸于 PoW 礦工的交易費以及礦工可提取價值(MEV)。

但以太坊 2.0 的質押規則更強調去中心化,給普通的質押者帶來一定的進入門檻,具體如下:

至少需要 32 個 ETH,且只能以 32 的倍數進行質押;

無法將質押委托給其他驗證者;

目前不能從信標鏈中提取 ETH,即使提款啟用后,解鎖期為 27 小時;

目前所獲得的獎勵取決于網絡的 ETH 質押量,越多的 ETH 意味質押比例收益越少。

這些規則對質押者來說是存在一定阻礙。在其他條件相同的情況下,質押者更希望能夠質押任何數量的 ETH,委托基礎設施運作,并能立即提出質押的 ETH。

所以,為了給用戶提供更便于參與的質押環境,市場上出了中心化質押池和去中心化質押池。原理大致相同,通過將 ETH 匯集在一起,以繞過 32 個 ETH 的最低要求,不需要每個用戶操作自己的驗證器,質押池會處理相應操作。

質押池會進行 ETH 儲備,以滿足用戶提款需求,類似于銀行。并且還能給用戶提供相應的質押憑證,以參與其他的 DeFi 應用,提高資金利用率。

業務機制

Lido 收集到用戶的 ETH 后,會每次在以太坊智能合約上質押 32 個 ETH,DAO 就會從治理控制的注冊表中選擇一個新的驗證者。然后調用存款合約,將 32 個 ETH 分配給該驗證人,并生成 Lido DAO 的提款憑證。

圖 2-5 質押流程圖

Lido 所提供以太坊 2.0 質押服務可解決三個問題:

隨意 ETH 進行質押,無需 32 枚(以太坊 2.0 要求至少 32 枚),而且收益不受數量影響;

不需要搭建節點,同時 Lido 會篩選一批優質節點,減少用戶收益被罰沒的概率;

質押在以太坊 2.0 的 ETH 無法進行流動,并參與增值服務,但通過 Lido 生成 stETH 可以參與 Defi 生態。

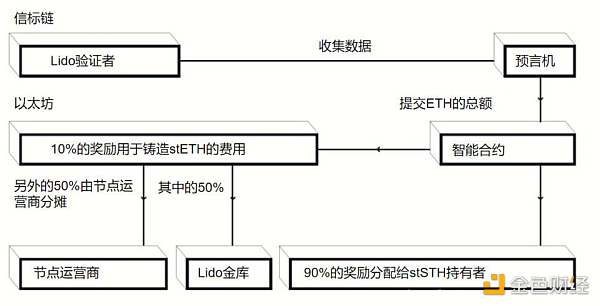

在 Lido 中,stETH 持有只能獲得以太坊 2.0 質押獎勵的 90%,剩余需分配給 Lido 的節點運營商和金庫,整體運行架構如下圖:

圖 2-6 生態架構圖

Lido 的驗證者會負責收集信標鏈上的質押數據,并通過預言機傳入智能合約中,由智能合約對所獲得的獎勵進行分配。所以 Lido 生態主要由三個角色組成,具體如下:

質押者

即用戶,通過 Lido 協議質押 ETH,用戶向智能合約發送 ETH,并獲得 stETH 代幣作為憑證和權益。

stETH 代表一種代幣化的質押存款,stETH 代幣可以持有、交易或出售,質押者 stETH 的余額是基于質押的 ETH 總額加上總質押獎勵,再減去服務費。所以 stETH 代幣數量是基于 Lido 中存儲的 ETH 數量,以及相關的總獎勵和減去懲罰的數量。

Lido 可使 stETH 代幣余額跟蹤相應的信標鏈 ETH 的余額。當提取 ETH 后銷毀 stETH,stETH 始終與 Lido 中質押的 ETH 保持 1:1。每天預言機更新總質押數據后就會更新 stETH 代幣的總額。當以太坊 2.0 升級到第二階段,部署了轉賬和智能合約這些功能時,Lido DAO 也將升級 Lido,允許用戶焚燒 stETH 令牌以換取 ETH。

由于 stETH 的數量是變化的,在和 DeFi 協議合作時,一些 DeFi 協議需要代幣的恒定平衡機制,而 stETH 不恒定并不利于采用,所以 Lido 推出了一鍵包裝服務,把 stETH 包裝成 wstETH,wstETH 保持你的 stETH 平衡固定,并使用一個基礎的份額系統來反映所賺的 Staking 獎勵,以解決 stETH 數量變化問題。

ENS將允許用戶使用MoonPay以法幣購買.eth域名:4月20日消息,以太坊域名服務ENS與加密支付平臺MoonPay達成合作,將允許用戶使用MoonPay以法定貨幣購買.eth域名。(Blockworks)[2023/4/21 14:17:00]

節點運營商

用戶質押 ETH 到 Lido 協議后,所有質押的 ETH 都被劃分為 32 ETH 每份,并分配給節點運營商,由他們負責節點運維。

節點的準入機制

Lido DAO 作為節點運營商的策展人,只有通過 Snapshot 投票的運營商才會被授予白名單。然后節點運營商先進入 Lido 測試網絡進行測試,通過后才進入主網運行 ETH 的節點。Lido 不要求節點運營商質押等量的 ETH。相反,Lido DAO 選擇的節點運營商必須有資產抵押的經驗,風險由 Lido DAO 提供的保險進行兜底。目前看,這種方法將使該體系的資本效率更高。現在擁有白名單的有 8 家運營商。

資金的秘鑰管理

用戶資金存入 Lido 協議智能合約,然后被鎖定在 ETH 質押證明存款合約中。由 Lido DAO 控制的閾值簽名帳戶被指定為提款地址。

目前是由 Lido DAO 控制的多簽負責管理取款憑證,未完全去中心化。取款憑證是一個 ETH2 BLS 密鑰,使用分布式密鑰生成儀式將其拆分為 6-of-11 多重簽名。這不是最優選擇,因為該 6 人也可能出現共同作惡的概率。對此 Lido 官方表示:待 ETH 可提取階段,協議將進行升級,每個用戶將自己控制自己的私鑰,無中間控制層。

驗證者 Oracle

由于信標鏈是一個獨立的網絡,也就是說目前 ETH1.0 和信標鏈其實是兩個相互獨立的網絡,Lido 智能合約無法直接訪問其數據。所以系統的 ETH 1.0 部分和信標網絡之間的通信由 Lido DAO 指定的驗證者 Oracle 執行。

他們監控節點運營商的信標鏈賬戶,并向 Lido 協議的 ETH 1.0 智能合約提交相應數據。以保持 stETH 和信標鏈上質押的 ETH 保持總量一致。

目前 Lido 協議收取 10% 的獎勵分潤,作為平臺服務費。服務費中的 50% 進入 Lido DAO,作為 DAO 資金和保險費,剩下的 50% 獎勵給節點運營商。

生態

除了為用戶提供以太坊 2.0 質押服務外,stETH 所能參與的 DeFi 生態也是項目重要的一環。目前,Lido 已與 Curve,Yearn、ARCx 等達成合作。

圖 2-7 生態合作圖

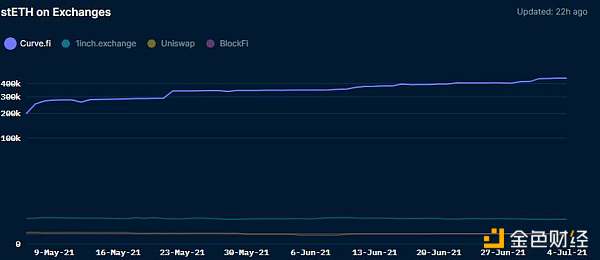

當前,stETH 的流動性主要在 Curve 的 stETH/ETH 池中,占據 stETH 流通量中的 75%,累計有 443,659 枚 ETH,價值約 10 億美元左右,流動性強,價格穩定性較好,可支持大額交易。交易量增長趨勢平穩,如下圖:

圖 2-8 Curve 的 stETH/ETH 池

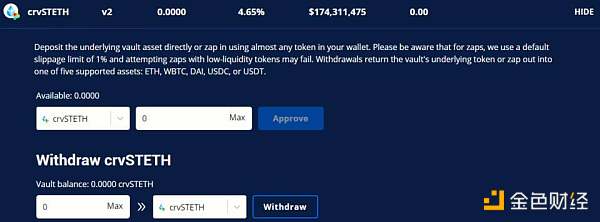

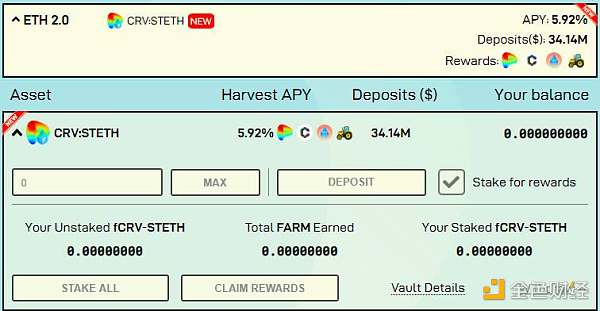

Curve 為 stETH 提供質押憑證 crvSTETH,可參與到 Yearn v2 的機關池中,收益率在 4.65% 左右,目前累計有 174,311,475 美元的流動性。

圖 2-9 Yearn v2

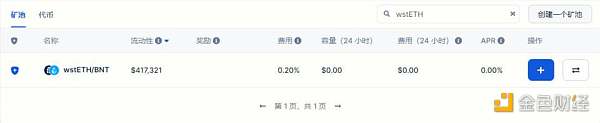

Bancor v2.1 已經集成了 wstETH (stETH 的包裝版),可以單幣質押 wstETH,以賺錢交易費用。用戶所質押的 wstETH 并不會實時反映以太坊 2.0 的質押獎勵,但會在轉回 stETH 后發生變化。當前 Bancor 上 wstETH 的流動性為 417,321 美元。

圖 2-10 Bancor v2.1

收益聚合平臺 Harvest Finance 為 stETH 創建了流動池,用戶可以存入 fCRV-STETH 賺取聚合收益,當前的 APY 在 5.92%,流動性在 34.14 M 美元左右。

圖 2-11 Harvest Finance 的流動池

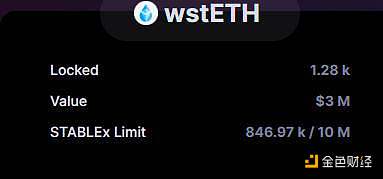

ARCx 是一個去中心化的抵押協議,為 stETH 提供了抵押服務,用戶可抵押 stETH 鑄造 STABLEx。STABLEx 是一個穩定幣,與美元 1:1 錨定,用戶可用 STABLEx 置換流動資金池中的 USDC、USDT 或 DAI,或將 STABLEx 存入儲蓄合同中以獲得回報。當前,ARCx 上的 stETH 的鎖倉量在 1.28 k 個左右,如下圖:

圖 2-12 ARCx 的 stETH 鎖倉量

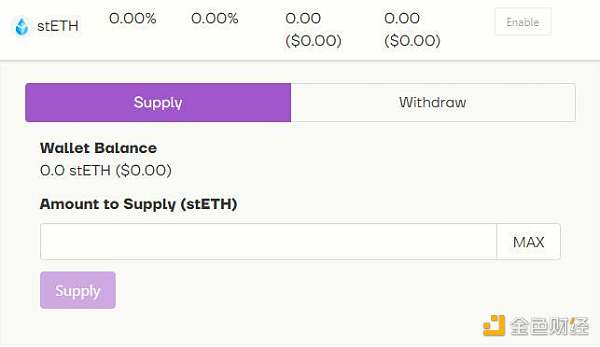

Anchor 是一個類似于 Maker、Compound 的借貸協議,可以發行合成代幣和非合成代幣。目前已經支持 stETH 的抵押,用戶可以將 stETH 作為抵押品提供給 Anchor,以 60% 的抵押率借入其他資產,界面如下:

MetaMask添加了EIP-4361:金色財經報道,MetaMask 增加了與 EIP-4361 或“使用以太坊登錄”的兼容性,該功能使人們能夠安全地使用其加密錢包來驗證網絡服務。旨在為以太坊賬戶持有人提供一種更標準化的方式來驗證自己在鏈下服務上的身份。錢包項目與數字身份和數據提供商 Spruce 就此集成進行了合作。隨著 EIP-4361 的實施,像 MetaMask 這樣的錢包項目的用戶可以簽署一個標準的消息格式來登錄網站。[2023/3/24 13:25:17]

圖 2-13 Anchor 的 stETH 抵押界面

除了上述的項目以外,Lido 團隊已經向 AAVE 跟 MAKER 提交提案,以期兩個 Defi 龍頭可以接受將 stETH 作為抵押資產。希望 AAVE 社區可以同意添加對 stETH (Lido)的支持,當前的支持率在 85%,大概率通過。以及將 stETH 列為 Make 平臺的抵押品,已有 30 人支持了該提案。

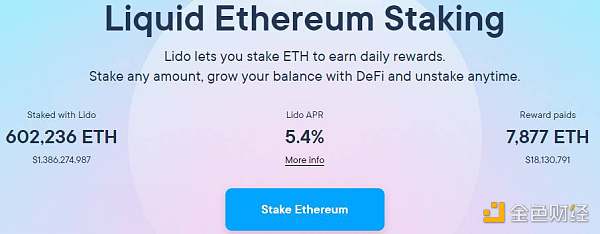

除了以太坊 2.0 質押服務外,Lido 平臺還提供 ETH 和 LUNA 的流動性質押,可賺取 ETH 或 LUNA,未來還會增加 SOL 和 AAVE 的流動性質押。當前 Lido 平臺上的 ETH 鎖倉量為 602,236 枚,累計 1,386,274,987 美元,APR 在 5.4% 左右,如下圖:

圖 2-14 ETH 質押

LUNA 的鎖倉量為 77,147,313 枚,累計 458,334,760 美元,APR 在 3.8% 左右。

圖 2-15 LUNA 質押

總結:Lido 的團隊來自 P2P Validator,具體信息處于匿名狀態。當前獲得了一線機構和知名 DeFi 項目創始人的投資,累計募資 7,500 萬美元。代碼的迭代更新良好。

stETH 是 Lido 的質押代幣,用戶可質押任意 ETH 以 1:1 獲得 stETH。stETH 可在 Curve 的 stETH/ETH 池中交易、參與到 Yearn v2 的機關池中、在 Anchor 平臺作為抵押品,能以 60% 的抵押率借入其他資產等,此外 AAVE 和 Make 已為 stETH 發布了提案,將 stETH 納入到其生態上。

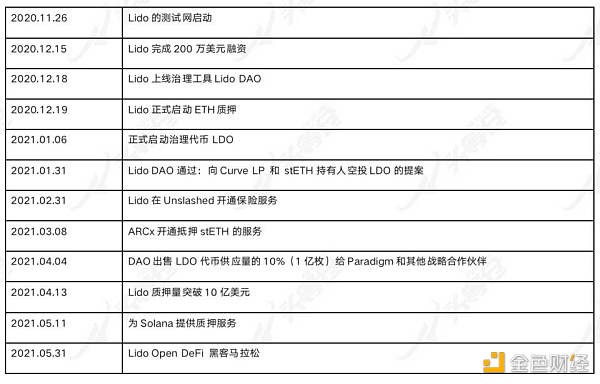

歷史

表 3-1 Lido 大事件

現狀

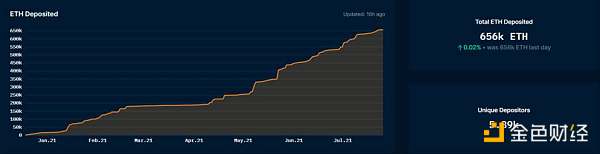

截止 7 月 26 日,Lido 網絡的 ETH 質押數量增長到 656 K,日均增長約為 1,000 枚,占已經質押的以太總量 10%,總市值約 14.9 億美元,擁有 16,904 個以太坊 2.0 驗證節點。

圖 3-1 ETH 存量,數據來源:Nansen

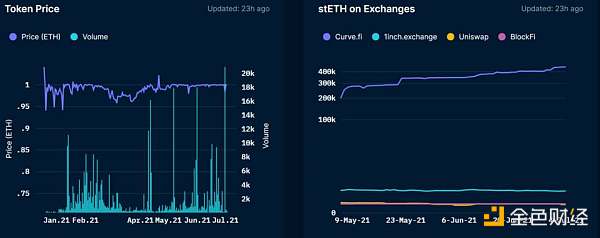

stETH 當前可在 Curve、1inch、Uniswap 以及 BlokFi 的資金池中交易,其中 Curve 的 stETH/ETH 池,占據 stETH 流通量中的 75%,累計有 443,659 枚 ETH,價值約 10 億美元左右。

圖 3-2 stETH 交易量

除了 Curve 的 stETH/ETH 池外,stETH 分布在 Nexus Mutual 的 Yield Token Cover Pool (15,000)、defifu.eth (14,537)、EthlidoPCVDeposit (10,000)等流動池中。

圖 3-3 stETH 流動性分布

未來

Lido 近期在積極和其他 DeFi 平臺開展合作,例如 Inverse Finance。舉辦了社區 Open DeFi 黑客松,支持 DeFi 環境開發,促進 Lido 的 DeFi 生態發展。目前,暫未對外公布相關計劃。

總結:截止 7 月 26 日,Lido 網絡的 ETH 質押數量增長到 656 K,日均增長約為 1,000 枚,占已經質押的以太總量 10%,當前 stETH 的流動性主要分布在 Curve、Nexues Mutual 的 Yield Token Cover Pool (15,000)、defifu.eth (14,537)、EthlidoPCVDeposit (10,000)等流動池中。暫未知曉項目的下一步計劃。

代幣供給

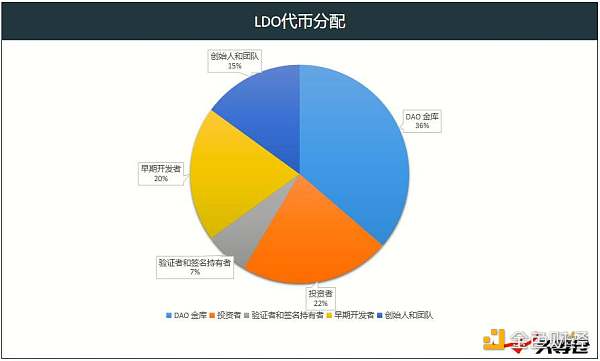

Lido 的 代幣為 LDO,是治理代幣,總供應量為 10 億,當前流通僅為 28,412,180,約占代幣總量的 2.8%。LDO 中有 36.32%(3.632 億)被分配于 DAO 的金庫中,由社區管理,其中:

2021 年 4 月,10% 即 1 億枚 LDO 出售,融資總額約為 7,300 萬美元,鎖定期 1 年,一年后線性釋放。

流動性獎勵(2,494 萬):500 萬(Curve LP 獎勵第一期),500 萬(Curve LP 獎勵第二期),500 萬(Curve 流 LP 獎勵第三期),480 萬(Curve LP 獎勵第四期),24 萬(捐贈國庫),50 萬(提供 DeversiFi 流動性市場),10 萬(ARCx LP 獎勵),25 萬(1inch LP 獎勵),5 萬(Unslashed Finance 保險池),400 萬(空投);

數據:孫宇晨從幣安提取3391萬枚BUSD和1543萬枚USDT:12月13日消息,據鏈上監測Lookonchain信息,孫宇晨錢包地址(0x9f84)在大約9小時之前從幣安提取了33,911,530枚BUSD和15,432,715枚USDT,然后將BUSD轉入PaxosTreasury。之后該地址又將USDT兌換成15,435,455枚USDC并轉移到Circle。[2022/12/13 21:41:29]

6 月 9 日社區提案為 Curve 提供流動性獎勵的第五期為 375 萬。

剩余的 6.368 億被分配于 4 個部分:1) 2.218 億 LDO 用于投資者;2) 6,500 萬 LDO 用于獎勵驗證者和簽名持有者;3) 2 億用于獎勵初始 Lido 開發人員;4) 1.5 億 LDO 用于創始人和未來員工。這些 LDO 代幣將于 2021 年 12 月 17 日解鎖,12 個月的代幣釋放期。比例如下:

圖 4-1 初始代幣分配

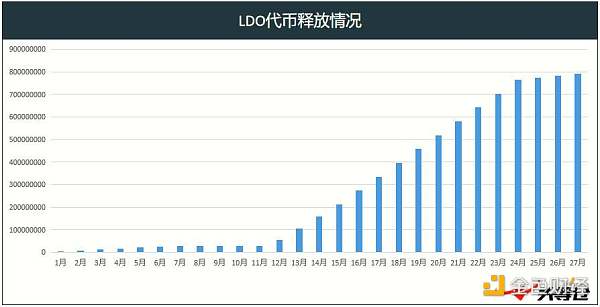

LDO 代幣釋放時間從 2021 年 1 月起,今年的流通量基本為流動性獎勵部分,社區銷售(1 億枚)、投資者以及團隊部分,于年底和明年初開始釋放,具體釋放情況如下圖:

圖 4-2 代幣釋放

代幣需求

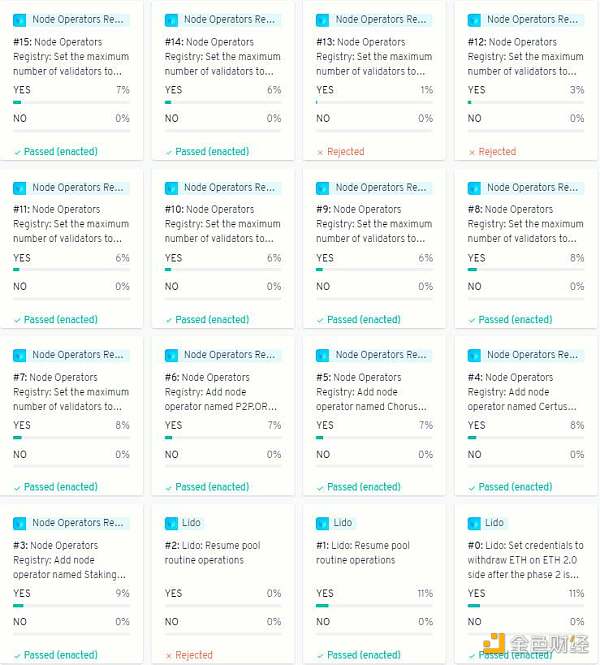

LDO 代幣是 Lido DAO 的治理代幣。可用于對協議參數進行投票,管理不斷增長的 Lido DAO 金庫。當前 Lido DAO 中有 20 項關于社區的提案,用戶可以持有 LDO 參與投票,如下:

圖 4-3 社區提案

代幣持有

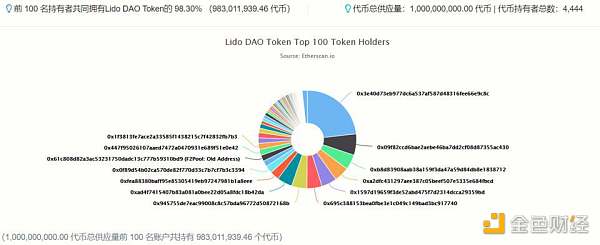

Etherscan 上數據顯示,LDO 當前有 4,444 名持有者,前 100 名持有者共同持有了 LDO 總量的 98.03%,累計 983,011,939.46 枚 LDO。比例如下圖:

圖 4-4 LDO 代幣分配

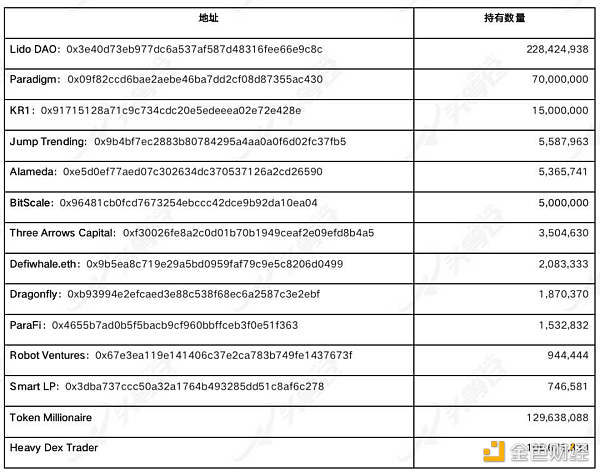

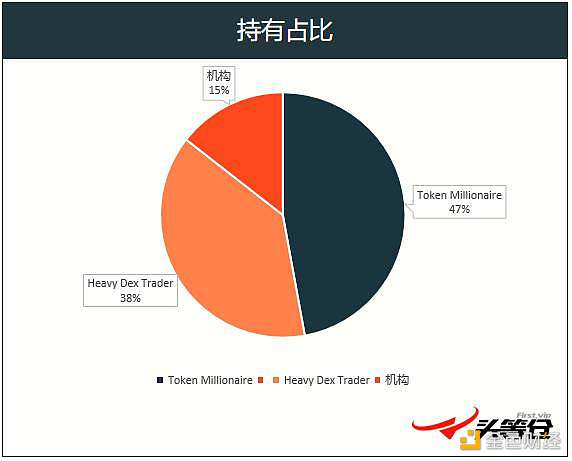

根據 Nansen 的持幣地址信息,我們采取了持有數量占比前 100 名的地址進行數據分析,下表是當前機構地址所持有的 LDO 數量,以及 Nansen 標記為 Token Millionaire 和 Heavy Dex Trader 地址的持有數量總和。

表 4-1 持幣地址信息

注:Token Millionaire 和 Heavy Dex Trader,都是被標記為高交易量的地址,所以我們默認為大戶的持有地址,地址數量較多不一一統計。

在前 100 名中,其中標記為機構的地址共有 9 個,累計持有量為 39,760,894 枚,下圖三者的持有占比:

圖 4-5 持有占比

從表 4-1 和上圖中,我們可看到,在前 100 名地址中,機構的持有占比并不大,相比之下,只有 15%,Token Millionaire 和 Heavy Dex Trader,即大戶的持有量更高,兩者累計持有 235,311,418。除了 Lido 官方外,大戶的持有占比最大,這意味著當前 LDO 的數量主要集中在大戶手上,機構占比較小,散戶更少。

從持有時間上看,持有 LDO 時間在一個月以上地址數在逐步增加,短期交易者的地址在減少,推測可能現象:市場對 LDO 的態度較為樂觀,多數投資者希望中長期持有 LDO,如下圖:

圖 4-6 代幣持有時間

總結:Lido 的代幣為 LDO,是治理代幣,總供應量為 10 億,當前流通僅為 28,412,180,約占代幣總量的 2%,主要的供應量將從年底和明年初開始釋放。當前共有 4,444 名 LDO 持有者,前 100 名持有者共同持有了 LDO 總量的 98.03%,代幣持有較為集中。不過持有 LDO 時間在一個月以上地址數在逐步增加,短期交易者的地址在減少,LDO 的市場需求度在往良性方向發展。

行業概述

以太坊 2.0 概述

以太坊 2.0,也被稱為 Eth2 或「Serenity」,是以太坊區塊鏈的未來升級。以太坊 2.0 將分為多個階段發布,當前處于 2020 年發布的階段 0 (Phase 0),也就是信標鏈上線。每個階段都將以不同的方式改進以太坊的功能和性能。

具體分為 3 個階段:

階段 0:以太坊 2.0 的第一個階段,上線信標鏈。信標鏈負責存儲和管理驗證者的注冊表,并實現以太坊 2.0 的共識機制 PoS。未來,以太坊原本的 PoW 鏈將繼續與新的 PoS 鏈共同運行,以確保數據的連續性不會中斷。

階段 1:預計可會在 2021 年上線。階段 1 首要改進是實現分片鏈集成。分片鏈是一種可擴展性機制,它將以太坊「分解」成 64 條不同的鏈,從而實現并行交易、存儲、及信息處理。

階段 2:預計 2021 年或 2022 年上線。當前,這一階段的定義不及上兩個階段明確,將包括添加以太幣賬戶并支持轉賬和取款、實現跨分片轉賬和合約調用、構建執行環境從而支持在以太坊 2.0 上構建可擴展的應用、以及合并 1.0 的鏈到 2.0 的鏈中,從而徹底結束使用工作量證明。還有更多的階段 2 完成之后的改進在計劃研究和開發。

Solana Labs聯合創始人:預計Saga手機將帶來大量用戶增長:7月18日消息,Solana Labs聯合創始人Anatoly Yakovenko表示,新手機的推出可能會導致潛在用戶數量激增。據此前報道,Anatoly Yakovenko宣布其團隊正在開發一款新Android手機Saga,該設備專注于Web3,將包含一個Web3 DApp商店、集成的“Solana Pay”以促進基于二維碼的鏈上支付、一個移動錢包適配器和一個“seed vault”(用于存儲私鑰)。其成本約1000美元,計劃于2023年初開始交付。(Cryptoglobe)[2022/7/18 2:20:17]

以太坊 2.0 的愿景是提高可擴展性和安全性,同時保持去中心化。為了實現以太坊 1.0 向 2.0 轉變,當前以太坊要做的是將共識層和執行層解耦,未來執行層由現在 ETH 1.0 繼續負責運行,共識層將由信標鏈來完成。

信標鏈將以 Pos 機制成為以太坊 2.0 的共識層,為了安全且可控的從當前的以太坊過渡到以太坊 2.0,在質押規則上設置了一定的門檻。信標鏈的 Pos 共識機制較之前 Pow,更清潔也更具參與性,并且可在以太坊 2.0 上實現大多數人的共識,不是簡單的多數決原則以及財閥式的鏈上治理。這使得以太坊 2.0 的治理難以被控制。它的設計決定了任何實體都難以迫使以太坊 2.0 偏向或審查其他人。

大多數人共識更有利于保持社區團結。在以太坊歷史上曾多次出現,核心開發者在重要問題上發出自己的聲音并希望改變以太坊的發展方向,但社區(部分礦工)不同意,最終它并沒有執行。采用 Pos 后,可減免大型礦工(掌握網絡大部分算力的礦工群)對網絡升級的影響,有多數人決定未來網絡的發展方向而非大型礦工。

以太坊 2.0 正在轉向一個完整、可靠的金融系統,在面臨如政府審查、大量驗證者離線、網絡無法敲定區塊等情況下,仍然保持穩健性,繼續產生區塊。這種穩健性使得即使遇到大規模網絡中斷,以太坊 2.0 上極其重要的事務功能都能保持運行。

在當今可以不負責任地印鈔票和資產瘋狂膨脹的時代,以太坊社區遵循最低可行發行量的政策,以保持鏈的安全性,免受像雙花這樣的攻擊,Eth2 的通貨膨脹率預計低于 1%,遠低于當前的美元通貨膨脹率,讓投資者擁有更可靠的長期經濟獲利和儲蓄的安全性。

同時,以太坊 2.0 允許任何個人、企業或政府運行驗證者節點,不對驗證者集設上限,只需要 32 個 ETH 就可以啟動一個驗證者,加入到以太坊生態社區中,讓社區擁有更高的自我主權。

以太坊 2.0 在未來會成為一個金融可靠的中立基礎設施。在遭遇個人或國家級別的攻擊時它仍然能繼續運作,是構建經濟與金融設施的堅實基礎。

自從 以太坊 2.0 質押上線,很多第三方平臺都為用戶提供了該服務,包括中心化和去中心化平臺。目前比較主流的代表有:中心化平臺有 Binance (不收取手續費)、Kraken 以及 Bitcoin Suisse。去中心化 Staking 平臺有 Stakewise Pool、Rocket Pool 以及 Lido。

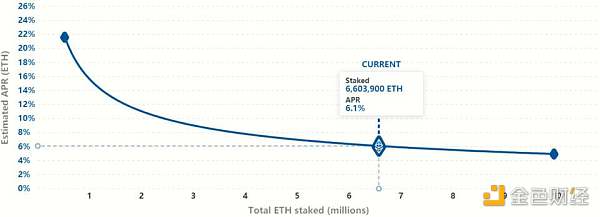

截止至 7 月 15 日,全網的 ETH 質押量是 6,603,900 枚,價值約 150 億美元左右,驗證者總數為 200,184,以太坊官方顯示的 APR 為 6.1%(各平臺的 APR 有所不同)。

圖 5-1 ETH 質押量

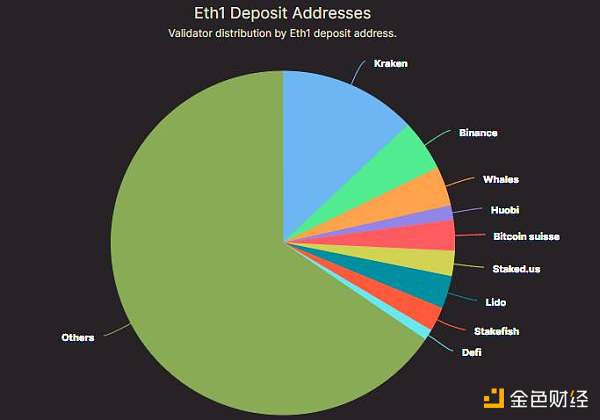

據 Beaconcha.in 數據顯示,目前全網提供以太坊 2.0 質押服務的平臺有 34 個,下圖是當前全網 ETH 質押池的占比情況:

圖 5-2 ETH 質押池占比情況

Kraken 是目前以太坊 2.0 質押市場上最大的質押池,占比 12.98%,擁有 25,224 個驗證者。其次是 Binance (占比 4.84%)、Whales (占比 3.69%)以及 Bitcoin Suisse (占比 2.88%)。

Lido 是目前去中心化 Staking 項目中,質押占比排名較靠前的,約在占比 3.07%。

競爭分析

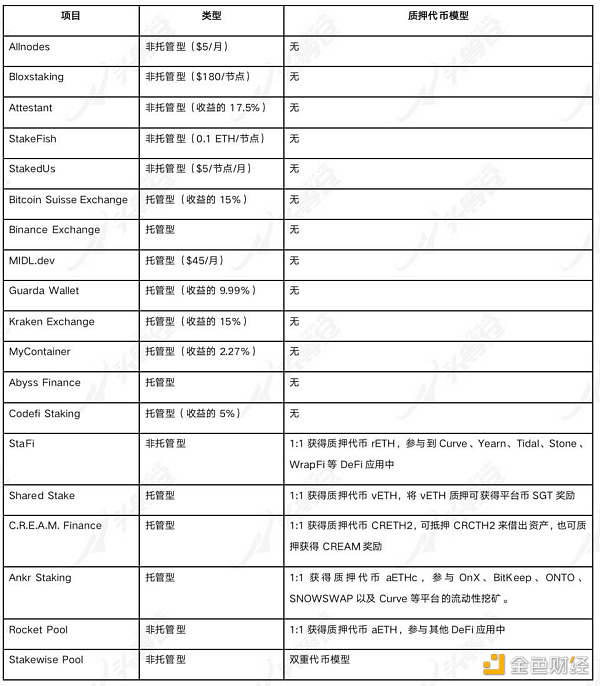

當前提供以太坊 2.0 質押服務的平臺眾多,我們根據 Beaconcha.in 所提供的項目數據,進行信息統計,具體如下:

表 5-1 項目信息

注:托管型指用戶不需要搭建節點,由平臺負責或資金存入平臺,密鑰由平臺中心化管理。同理,非托管型指用戶自己搭建節點,掌握密鑰或資金存入智能合約,但密鑰是分布式管理。

上述的項目中,多數平臺所提供的以太坊 2.0 質押服務偏向商業化,沒有構建質押模型,沒有搭建社區生態,以賺錢用戶的收益比例或每月收取付費服務為主。而像 StaFi、Cream、Lido 這種去中化協議,在提供以太坊 2.0 質押服務同時,創建質押代幣模型,提供了額外的收益方式,注重社區生態發展,強調去中心化管理,豐富用戶的參與體驗,也能提高資本效率。

Lido 以非托管式提供以太坊 2.0 質押服務,同時積極為用戶搭建更豐富的質押代幣生態。Staked.us 和 Stake fish 兩個平臺的 ETH 質押量雖占比較大,但業務方向和 Lido 不一樣,并非競品關系。

StaFi 和 Ankr Staking,兩者和 Lido 的運行模式較為相似,是直接競品關系。Shared Stake 和 C.R.E.A.M. Finance 目前所提供質押代幣生態較為單一,質押機制簡單,沒有創新性,同時平臺的質押量也不高,對比意義不大,所以不參與下文的進一步對比。

Rocket Pool 和 Stakewise Pool 目前在質押代幣生態上進展較慢,但質押機制上有所創新,與 Lido 有所不一樣,可以進一步對比。

StaFi

StaFi 是一個為 Staking 資產提供流動性解決方案的 DeFi 協議,用戶可以在 StaFi 上通過質押 PoS 項目 Token 獲得 Staking 衍生品—rToken,如 rETH,rDOT 和 rATOM 等。rToken 代表質押資產的贖回權,同時也可以直接交易 rToken 資產獲得流動性。

Ankr Staking

Ankr Staking 是 Ankr 旗下的業務分支,Ankr 是一個 Web3 區塊鏈云基礎設施平臺。Ankr Staking 是一個結合了 Staking 和 DeFi 的去中心化的協議平臺。

Rocket Pool

Rocket Pool 是最早期的以太坊 2.0 質押項目,開發多年,致力為用戶創建一個去中心化的低門檻以太坊 2.0 質押的平臺(更詳細信息可參考研報:Rocket Pool)。

Stakewise Pool

Stakewise Pool 是目前唯一采用雙代幣模型的以太坊 2.0 的質押協議。

業務數據對比

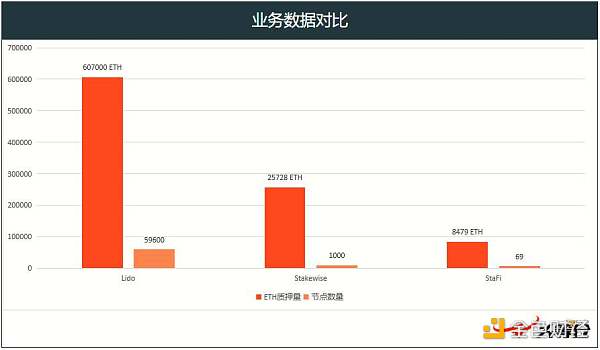

業務數據最直觀的對比,我們選用各平臺的 ETH 鎖倉量和以太坊 2.0 節點數量作為業務數據對比,如下:

圖 5-3 業務對比

注:Ankr Staking 和 Rocket Pool 未公開業務數據,數據截止至 7 月 8 號

從圖 5-1 以及上圖可見,Lido 是當前競品內,ETH 質押量最高的,包括節點數量。其次是 Stakewise,擁有 25,728 枚 ETH,節點數量在 1,000 左右。StaFi 目前業務數據方面表現較弱。

當前 Lido 在業務數據上領先較大,并且 stETH 在 Curve 的 stETH/ETH 池中鎖定了超過 10 億美元的流動性,流通性強,價格較穩定,可利于被其他 DeFi 平臺引用,擴展質押代幣的業務范圍。

質押代幣模型對比

質押代幣模型是指平臺所鑄造的 staked ETH 的代幣模型,代幣模式在不同的池之間的實現不同,會給用戶帶來不同的影響。例如,Lido 的 stETH 代幣與 StakeWise 的 stETH 代幣并非相同屬性,因此在二級市場上定價也會不同。質押代幣模型是以太坊 2.0 質押平臺提供給用戶的額外生態體驗,質押代幣所帶給用戶的生態體驗,關系到用戶的資金利用率問題。

當前的質押代幣模型主要分為兩種模式:單一代幣設計(將質押本金以及獎勵一起捕獲至同一種代幣中);雙重代幣設計(將質押本金以及獎勵分別捕獲至兩種不同的代幣中)。

單一代幣是指以 1:1 的形式提供給用戶質押代幣。這種方式設計簡潔,目前采用廣泛。質押池會基于用戶的存款,為用戶鑄造單一的代幣,以捕獲在同一種代幣下所累積的質押獎勵和懲罰數額。可以通過兩種方式完成:

在以太坊 2.0 上累計的質押獎勵與懲罰,會通過實時變化的代幣余額表現出來,在階段 1.5 中,用戶可以憑借其持有的 staked ETH 代幣以 1:1 的比率贖回 ETH。

在以太坊 2.0 上累計的質押獎勵與懲罰,會通過代幣價格表現出來,在階段 1.5 中,一個單位的質押代幣所能贖回的 ETH 隨著池中的獎勵和懲罰總額變化而波動。

Lido 所采用為第一種,stETH 會隨著質押池中的獎勵和懲罰進行增減,用戶的質押獎勵會被實時捕獲,反映到期地址上的代幣余額上。等到階段 1.5,stETH 可以 1:1 贖回 ETH。

Rocket Pool、StaFi 以及 Ankr Staking 采用為第二種,用戶的質押代幣總額會根據同期 ETH/ETH2 的代幣匯率和質押池中累計的獎懲進行總額變化。隨著池中的獎勵和懲罰總額的增減,用戶的質押代幣余額將保持不變,但是每個質押代幣在池中所能贖回 ETH 的數量會發生改變。例如每枚質押代幣的價格可從 1 ETH 變為 1.1 ETH,這代表著用戶的質押收益。到了階段 1.5,用戶將以最終的 ETH/ETH2 比率,憑借所持有的質押代幣贖回 ETH。

雙重代幣設計是指有兩種分別反映存款和獎勵的質押代幣。隨著質押池中獎勵的增長,deposit (存款) ETH 代幣的余額保持不變。然而當它出現在用戶的地址中,就會觸發 reward (獎勵) ETH 代幣(rwETH)的生成,以映射池中收益的增長。只要用戶持有 deposit ETH 代幣,地址中就會產生 reward ETH 代幣。

到階段 1.5,不管是 deposit ETH 代幣還是 reward ETH 代幣,都能以 1:1 的比率贖回 ETH。而當前使用雙重代幣設計的質押池只有 Stake Wise。

兩種代幣模型的不同在于:

單一代幣模型可以明確獲取用戶的報酬變化,1:1 的方式也利于質押代幣參與其他 DeFi 應用中,或在二級市場進行交易、提供流動性等。

而雙重代幣可將質押余額分配到不同的現金流(本金和利息)中。當用戶獲得獎勵代幣時,他們可以進行本息分離,出售 reward ETH 代幣(未來的現金流),將本金收回,而購買 reward ETH 代幣的用戶可以不用質押也可以獲得質押紅利。

質押模型的不同,并不會直接影響到用戶以太坊 2.0 的質押收益。不同在于使用體驗,單一代幣更利于參與其他 DeFi 應用,特別是 Rocket Pool、StaFi 以及 Ankr Staking 所采用的第二種,用戶的質押獎勵會隨著兌換比例變化,但所持有的質押代幣總額并不會發生變化,更容易與現有的 DeFi 體系兼容。Lido 的質押代幣 stETH 總額會實時變化,并不符合某些 DeFi 應用的要求,所以 Lido 推出 wstETH (包裝版 stETH),便于被其他 DeFi 應用引用。

雙代幣模型則在代幣的買賣上更具操作空間,其可交易性更強,用戶可以短期持有,獲得 deposit ETH 后,可售出部分,以換回本金。因為 deposit ETH 會持續產生 reward ETH 代幣,并不利于存入其他智能合約地址,所以對于雙代幣模型,可用 deposit ETH 參與其他 DeFi 市場,數量總額不會變,但流通量并不大,仍沒有單一代幣(浮動兌換比例)模型更利于被其他 DeFi 引用。

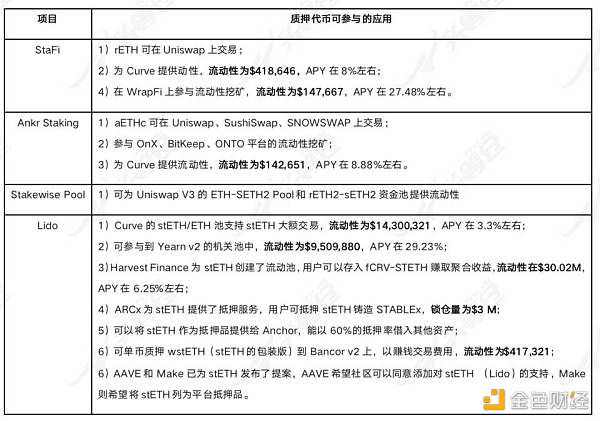

生態參與性對比

以太坊 2.0 這類型項目的質押機制多數相差性不大,除了業務數據外,核心競爭力在于生態的建立,形成自己的護城河與 Defi 生態圈,特別是市場對于平臺質押代幣價值的認可度,以及其他 DeFi 是否樂于將其引入自己生態中,為平臺質押代幣創造多種途徑的生息方式,保證用戶的收益率,才能更多的吸引用戶進行抵押。

生態的建立程度,我們選用質押代幣所能參與的生態圈作為對比,下表是目前各平臺質押代幣,所能參與生態的信息統計:

表 5-2 生態參與性對比

注:Rocket Pool 還處于測試階段,未開放質押代幣的生態參與。部分項目中的池子太小或信息不全,不做數據統計。池中的流動性和 APY 數據截止至 7 月 20 日。

當前各平臺的質押代幣所參與的應用,多數為流動性挖礦或聚合收益,應用范圍較小。只有 Lido 的 stETH 支持以抵押品的形式借入其他資產,但抵押平臺 ARCx 當前規模并不大,只有 $3 M 的流動性。

StaFi 和 Ankr Staking 都在 Curve 有池子,但池子流動性的大小會直接影響用戶的資金利用率。StaFi 的 rETH 在 Curve 的流動性為 40 萬美元左右,Ankr Staking 的 aETHc 在 Curve 的流動性為 14 萬美元,相比之下,Lido 在 Curve 上流動性達到了 143 萬美元,優勢較大,更利于被投資者所采用。

雖然目前 stETH 的流動性較強,但未有較強的生態項目接入 stETH,可參與的生態圈仍需要繼續擴展。生態圈的搭建,一方面靠項目方自己的運營和努力,另一方面就是靠背后資本和資源的介紹和推動,目前 Lido 在第二點上,有絕對的優勢,例如未來 stETH 就有可能接入到賽道龍頭 AAVE 中,因為 AAVE 的創始人是 Lido 的投資方之一。

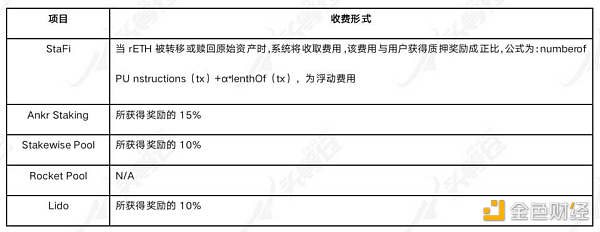

手續費對比

表 5-3 手續費對比

當前平臺所收取的手續費基本采取從用戶的質押收益中扣除。收費范圍在收益的 10%-15% 左右,平臺間相差不大,但手續費是平臺主要的收益來源,所以質押池越大的平臺,其收益越高。Lido 目前的質押池幾乎占據大部分市場,未來收益可觀。

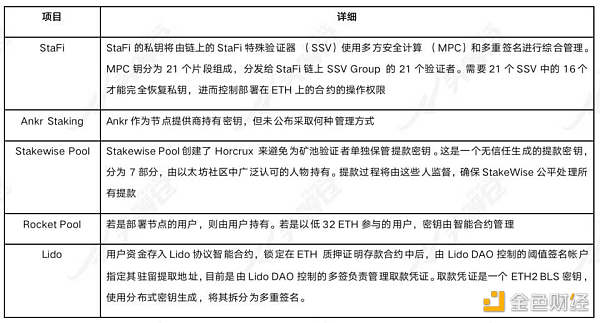

密鑰管理方式對比

密鑰的管理直接關系到用戶的資金安全,也是平臺安全性的直接體現。為了方便讀者理解,我們先簡要介紹以太坊 2.0 密鑰管理規則。

在以太坊 2.0 中有兩個不同的密鑰——驗證者密鑰和提款密鑰,每個密鑰都有公鑰和私鑰兩種。

驗證者私鑰用于對以太坊 2.0 進行鏈上簽名,比如區塊提議和證明,必須保存在熱錢包里。驗證者公鑰用于讓以太坊 2.0 識別驗證者身份,比如存款數據、賬號數據等。

圖 5-4 以太坊 2.0 密鑰

提款密鑰用于驗證者的余額轉移,保存于冷錢包中。當階段 1 和階段 2 實現 ETH 的可轉移后,驗證者的余額需要通過提款密鑰識別,才能轉移 ETH。丟失了這個密鑰意味著無法訪問驗證者余額。所以提款密鑰的管理方式,會直接影響到用戶的資金安全。

下面,我們對比一下各平臺對密鑰的管理方式:

表 5-4 密鑰管理方式的對比

由于目前用戶可以以少于 32 ETH 參與的質押平臺的單個節點,都需要聚合多個用戶的資產才能籌集 32 ETH,但一個節點只能產生一個提款密鑰,且掌握在提供節點的服務商上。所以,無論是通過 MPC 將密鑰進行拆分,還是通過多簽形式進行分布式管理,當前可以任意金額參與以太坊 2.0 質押的平臺,都需要由中介機構來控制用戶資金。

而參與拆分和多簽的數量,成員之間的關系等機制,都會影響到密鑰的去中心化問題,是一種弱去中心化的方式。還沒有一個平臺可以為用戶提供低門檻的同時,實現對密鑰的去中心化管理。

總結:Lido 目前在賽道上占據大部分 ETH 質押量,相對競品,擁有較大領先優勢。質押代幣 stETH 可參與的 DeFi 類型也較為廣泛,后續還會有 AAVE 和 Make 兩個賽道的龍頭項目為 stETH 提供生態服務,賽道優勢顯著。

智能合約風險

用戶的資金由智能合約管理,Lido 目前已經接受了 Quantstamp、Sigma Prime 和 MixBytes 三家公司審計,但并不意味 Lido 的智能合約不存在安全風險。

驗證者風險

驗證者方面,主要是面臨 slashing 和 hostage 風險。因為以太坊 2.0 質押對驗證者存在明確的懲罰機制,若驗證者長期離線或作惡,會使用戶的收益受到消減。為了緩解這些問題,Lido 當前僅與表現優質的節點提供商合作。

密鑰管理風險

當前提款密鑰是由 Lido DAO 以多簽的形式讓 Staking Facilities、Certus One、Argent、Banteg (yearn.finance)、Alex Svanevik (Nansen)、Anton Bukov (1inch)、Michael Egorov (Curve/nucipher)、Rune Christensen (MakerDAO)、Will Harborne (DeversiFi)和 MustafaAl-Bassam (LazyLedger),10 個機構共同管理,密鑰管理雖是多簽形式,但仍然掌握在機構手上。

生態風險

如果 Lido 未能按預期規劃,與其他項目協議建立良好的合作關系,或是后續 stETH 的生態圈逐步減少,那么 stETH 的作用將大大受限,極端情況下,用戶的 stETH 除了贖回質押的 ETH 以外沒有任何作用,無法實現項目所宣傳的提高資金利用率等功能。

Tags:ETHLIDIDOSTEPoolTogetherVSolidusLido Staked ETHMaster CEO

運行在區塊鏈上的智能合約可以提供抗審查和持續運營的能力,但是用戶在接入這些智能合約之前,如何確保前端體驗也能提供同樣的去中心化特性?上周.

1900/1/1 0:00:00紅杉中國從7年前投資火幣開始,陸續投資了比特大陸、Conflux、貝寶金融、分布科技等14個以上的區塊鏈或者加密貨幣項目。“如果能拿到紅杉這樣的頂級投資,那么創業就成功了一半.

1900/1/1 0:00:00如果我問你:銀行、證券交易所、保險公司……這些傳統金融機構在經營什么? 你會如何回答? 銀行在經營鈔票嗎?證券公司在經營股票嗎?保險公司在經營保單嗎?不,其實,他們都在經營一樣東西——信用.

1900/1/1 0:00:00作為 DeFi 領域的頭部去中心化交易所,Uniswap一騎絕塵,穩定占據Dex(去中心化交易所)市場TOP1的席位.

1900/1/1 0:00:00金色財經 區塊鏈7月27日訊? ?近期,比特幣(BTC)多頭看似又回歸了,本周早些時候一度反彈至4萬美元區間,但很快又出現下挫.

1900/1/1 0:00:00這段時間的幣圈,稍顯些乏味,每天的主題主要還是圍繞著DEFI、NFT、layer2這幾個話題,雖然這幾天幣價的反彈讓一些人看到了牛市的希望,但是一波下跌明顯使得熱度不如之前了.

1900/1/1 0:00:00