BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-0.89%

ETH/HKD-0.89% LTC/HKD-1.19%

LTC/HKD-1.19% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD+1.05%

XRP/HKD+1.05%用戶在以太坊區塊鏈中發現的主要用例之一就是無需中介即可在加密資產之間進行兌換的能力。 去中心化交易所或 DEX 是用于此活動的平臺。 它們可以概括為一類應用程序,允許您使用其池中可用的流動性將 ETH 或任何代幣交換為其他代幣。

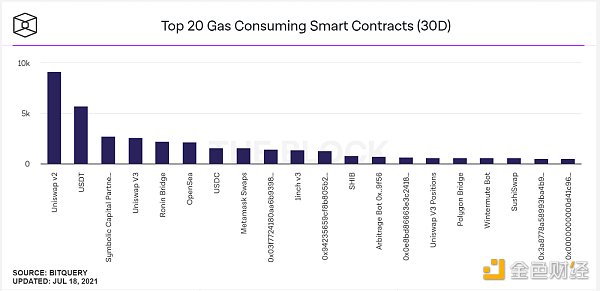

DEX代表了以太坊上最廣泛的gas消耗應用。 根據 The Block 的統計,與代幣兌換相關的合約是消耗區塊鏈資源最多的合約之一。

盡管這些系統具有無需許可的性質、驚人的數量和無可爭議的成功,但在鏈上進行操作成本高昂,對某些用戶來說是一種負擔。 兌換成本可以分解為幾個不同的成本要素:

價格影響

流動性提供商費用

滑點

底層區塊鏈的交易費用

了解這些成本對于資本效率至關重要,并且如果做出正確選擇,用戶或可節省數千美元。

DEX中有幾個可供用戶選擇的協議應用,它們提供相同的代幣兌換核心服務。 本文旨在根據體驗對它們進行對比,也就是使用市場上可用的不同 DEX 時的交易費用成本。

任何鏈上操作都需要根據它消耗的計算資源量來定價。 在以太坊網絡中,gas 是用于衡量用于執行每個特定操作的計算工作量的單位,并直接影響交易成本。 由于每個協議采取不同的方法并且需要執行不同的函數來進行交換,因此每個交易/協議的消耗也不同。

加密貨幣開放專利聯盟針對澳本聰對比特幣白皮書的版權主張提起訴訟:金色財經報道,Square牽頭的加密貨幣開放專利聯盟(COPA)針對澳本聰(Craig Wright)對比特幣白皮書的版權主張提起訴訟。投訴要求法院解決有關澳本聰是否對比特幣白皮書擁有版權所有權的問題。據悉,澳本聰的代表于1月21日向Square發出了停止通知,要求Square停止在其網站上托管比特幣白皮書。當時,COPA代表Square發出了法律回復,其內容可歸結為“證明您是白皮書的創建者中本聰(Satoshi Nakamoto)”。在2月19日的最后期限之前,Wright似乎沒有提供所要求的證明。[2021/4/13 20:12:10]

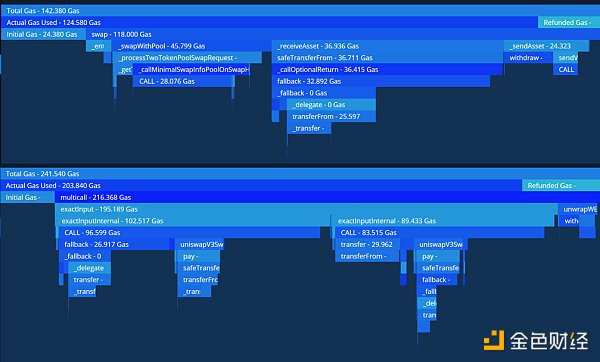

一筆交易可以調用任意數量的函數并與許多不同的智能合約進行交互。 下面,我們可以看到使用 Tenderly 提供的工具進行的兩筆不同交易的 gas 消耗明細。 如您所見,第二筆交易最終比第一筆交易多花費了 70% 的 gas。

兩筆一般兌換交易所消耗 Gas的細節

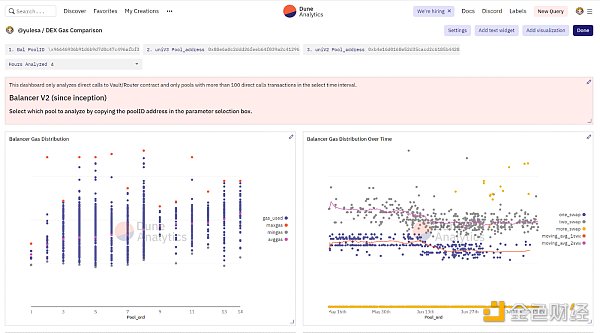

每個 DEX 都有其執行兌換的方法,但可以在它們之間確定一些模式。 為了比較不同 DEX 之間兌換的 gas 成本,每種都選擇了一個代表。 Uniswap V2代表了傳統的恒定產品池,Uniswap V3引入了集中流動性池。Curve采用了混合和自定義曲線池;Balancer V2采用了加權池。 對于他們中的每一個,都設置了一個Dune儀表板:

斯諾登:自2013年以來,美元相對比特幣已貶值99.93%:金色財經報道,愛德華·斯諾登(Edward Snowden)發推文稱:“今天,我得知美元自2013年以來已經貶值了99.93%(相對于比特幣)。”[2020/12/8 14:31:14]

Balancer:https://duneanalytics.com/yulesa/Balancer-Gas

Curve:https://duneanalytics.com/yulesa/Curve-Gas-Usage?

Uniswap V2:https://duneanalytics.com/yulesa/Uniswap-V2-Gas-Usage?

Uniswap V3:https://duneanalytics.com/yulesa/Uniswap-V3-Gas-Usage

儀表板允許通過在選擇框中輸入池地址來單獨檢查每個池。 它還有一個事務表來過濾異常值以進行更詳細的調查。

DEX gas對比儀表板

在分析一個協議的多個池時,只有超過 100 筆交易符合上述標準的池才會被繪制出來,以獲得更相關的結果。 在分析與單個池交互的交易時,交易按兌換中涉及的跳轉次數進行分組。

觀點:比特幣長期持有數量增加,投資者對比特幣信心非常堅定:數字資產管理公司灰度(Grayscale)表示,目前對比特幣的投資模式與2016年初的趨勢一致。灰度研究主管Phil Bonello報告稱,越來越多的投資者持有比特幣。在灰度的持有者與投機者指數中,持有者持幣百分比(一到三年未移動的BTC)在不斷上升。與此同時,投機者代幣的百分比(過去90天內已移動的BTC)呈下降趨勢,就像2016年一樣。根據Bonello所說,持有者持幣數量的增加是潛在的看漲指標,而投機者代幣的增加則是看跌指標。他還指出,比特幣的持有量在一年多的時間里從未達到過這么高的水平。Phil Bonello說:“這一指標表明,當前投資者對比特幣的信心非常堅定。雖然這是一個供應方面的衡量標準,但它也證明了對比特幣作為一種價值儲存手段的需求,而不是交易。似乎投資者對持有比特幣感興趣,盡管其波動性很大。”(The Daily Hodl)[2020/8/23]

涉及多次兌換的交易(在本例中為 2)

兌換執行可以包裝在也執行其他代碼的事務中。 為了排除這種影響,只分析了直接調用協議金庫/路由器合約的交易。 此過濾器用于排除由 DEX 聚合器和合約路由的兌換交易,這些合約捆綁了多個會增加交易成本但與 DEX 協議本身無關的功能。

動態 | eToro首席分析師強烈反對彭博TV主播對比特幣的言論:Bloomberg TV知名主持人、經濟學家Joe Weisenthal昨日對比特幣以及比特幣ETF發表評論稱,使用比特幣時是無法避免非法交易的。如果你的意圖是完全合法、善意或無害的,那么請使用Visa卡。對此,eToro高級市場分析師Mati Greenspan反駁稱,這種以及其他反對比特幣和區塊鏈貨幣的觀點存在“根本性的缺陷”。比特幣被設計成一個開放和自由的網絡,它應該被人們以他們想要的方式使用。但不幸的是,有些人選擇利用BTC從事非法和犯罪活動。隨后,Weisenthal回應稱自己并不是在攻擊比特幣,而是反對那些將比特幣的激進和反傳統根源進行洗白的初創公司創始人。Greenspan表示,Weisenthal還特別敦促立法者在批準比特幣ETF前需要三思,其言論是在為試圖“殺死”比特幣的立法者們遞上屠刀。然而Greenspan指出,Weisenthal的推文實際上引起了積極的反響,只會使人們在Twitter上對比特幣的興趣增強。(U.Today)[2019/10/19]

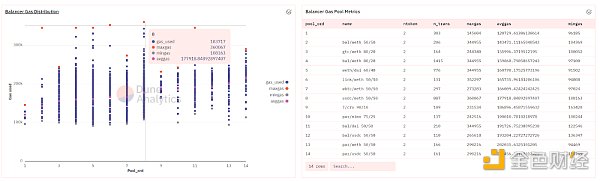

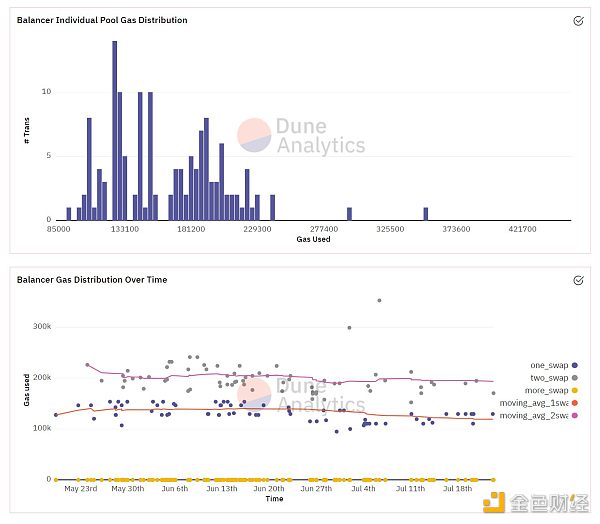

Balancer池分布

Balancer 的大部分交易來自 DEX 聚合器應用程序,例如 1inch、Metamask 等。 由于這些交易被排除在分析之外,這自然會減少可用的數據量。 盡管如此,仍有 14 個池符合至少 100 個直接調用交易的標準。 正如預期的那樣,當單獨評估每個池時,可以看到單跳交換和多跳兌換之間的顯著差異。 另一項發現是,池中代幣的數量不會改變使用它的交易的 gas 支出。 重要的是要記住,Balancer 中的 2 代幣池可能會也可能不會充當預言機——如果它們這樣做了,當存儲價格數據的內存槽被初始化時,gas 成本會更高一些。 這可以在這些池的移動平均圖表上查看。 請注意一旦所有內存插槽都已初始化,平均值是如何突然下降的。

日本稅務局將對比特幣投資者偷稅漏稅進行打擊:日媒報道,日本稅務部門已經收集到部門投資信息,用于判斷比特幣投資者們是否有逃稅漏稅。日本國稅廳的東京和大阪辦公室成立的特別小組已經對收集上來的數據進行了分析,關于資產的信息也被編制進數據庫中。這些數據將用于核對今年2月、3月繳納上來的2017年納稅申報。日本稅務部門還稱,有必要施加額外措施來懲罰那些通過國外交易所來進行復雜交易、以此達到鉆漏洞目的的投資者。[2018/1/6]

分別為 LINK/WET、USDC/WETH 和 WBTC/WETH 礦池分布

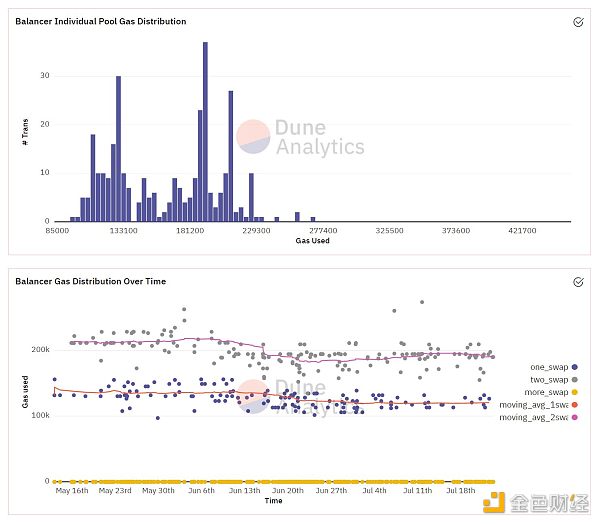

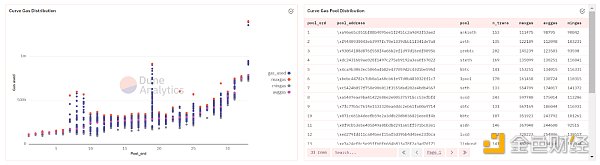

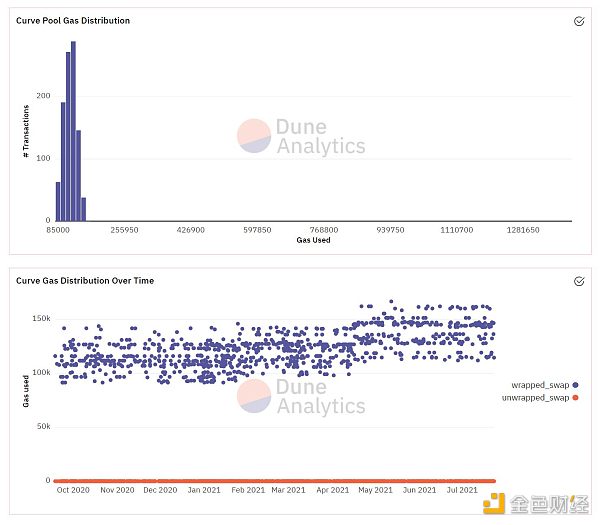

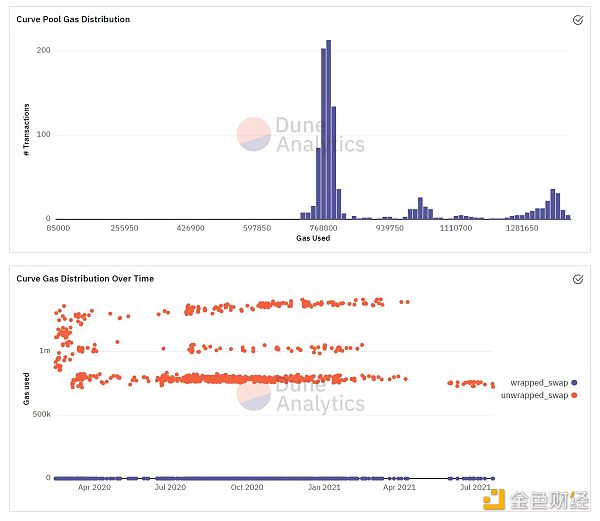

Curve池分布

從本文研究的 DEX 來看,Curve 有一個獨特的機制,這使得這個對比有時會不平衡。 每個 Curve 池(metapool除外)都是為其資產定制的。

Curve顯示了所分析的 DEX 之間最顯著的gas消耗差異。 這得到了部分解釋,因為 Curve 允許交換未封裝的代幣,如 DAI 或 USDC,而這個池設計為不依賴其他協議 IOU,如 cDAI 或 yUSDC,并且封裝和拆包過程是交易的一部分。 結果,雖然池中的資產積累了這些協議的好處,但它使兌換變得更加昂貴。

分別為 3pool、renBTC 和 Tricrypto 池分布

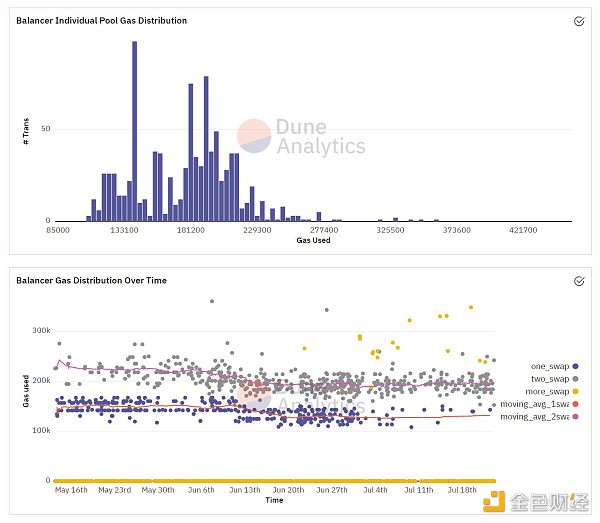

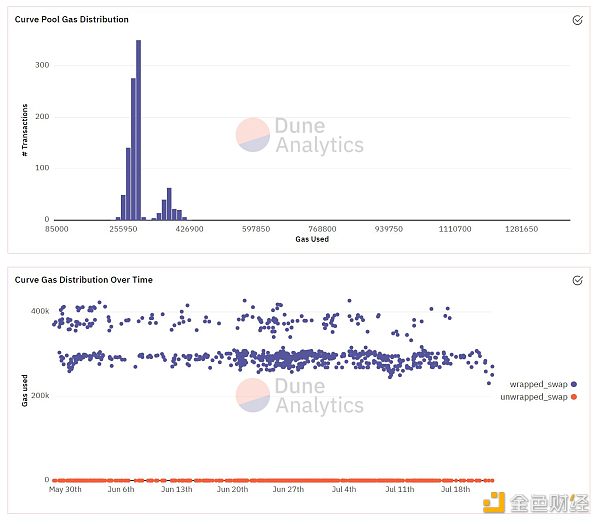

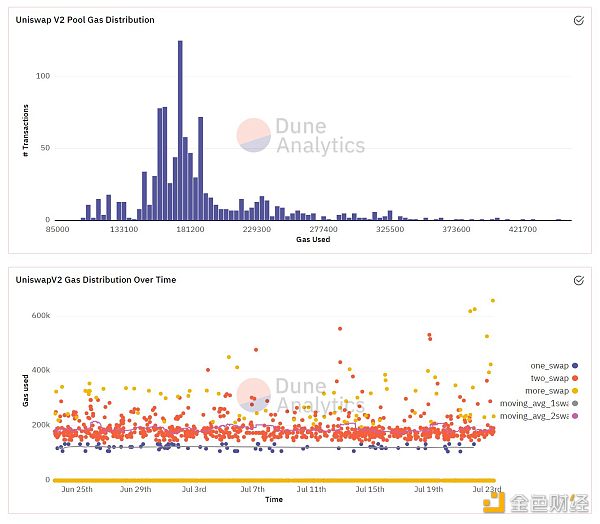

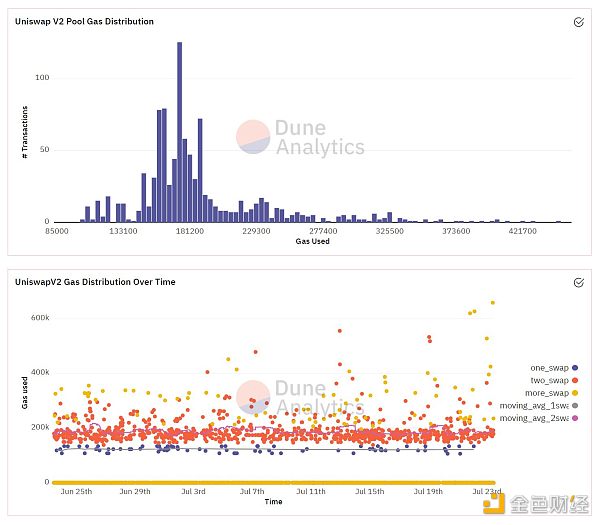

Uniswap V2 池分布

除了是此列表中最古老的協議外,Uniswap V2 還被廣泛采用。 協議中已經創建了 2500 多個池,服務于資產的長尾。 繪制上圖時施加了一些限制,但它們可以描繪協議中的 gas 成本。 一些最受歡迎的代幣,例如穩定幣和 BTC,廣泛用于 ABC <-> ETH <-> WBTC 等交易中的多跳交換。 有時 ABC 轉賬是 gas 密集型的,會增加涉及這些流行代幣的交易中使用的平均 gas。 再一次,在調查每個池時,交易 gas 使用之間最顯著的差異可以分配給每筆交易進行的跳數。

分別為 LINK/WET、USDC/WETH 和 WBTC/WETH 池分布

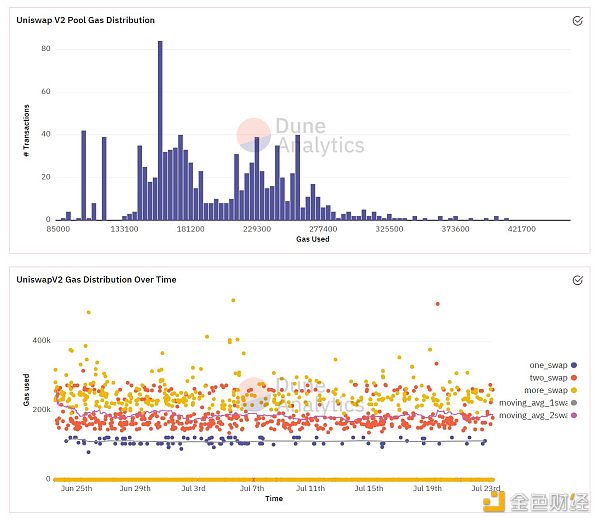

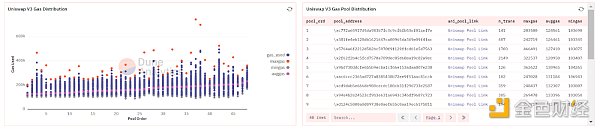

Uniswap V3 池分布

Uniswap 協議V3的最大擔憂之一是交換交易可能會花費更多的 gas。 Uniswap V3 兌換受其造成的價格影響。 相對于可用流動性的訂單越高,它就越能推動價格跨刻度,離散的價格區間代表 0.0001% 的價格上漲或下跌,其中流動性需要調整。 由于大多數交易對價格的影響相對較小,因此交易成本中位數與之前的版本一致。 但是,在處理適度的流動性池時,用戶需要關注訂單對價格的影響。

每個協議的gas成本

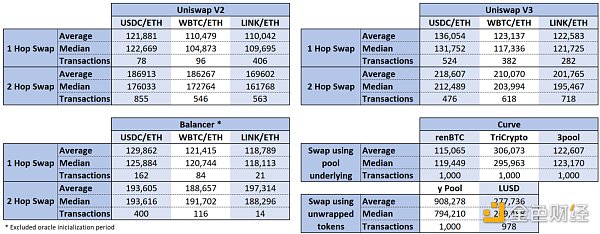

選擇了 Balancer V2 和 Uniswap V2 和 V3 共有的三個對等池來進行詳細比較——USDC/WETH、WBTC/WETH 和 LINK/WETH。由于 Curve 的方法不同,因此選擇了它的一些池來融入圖片,但不會參與比較。

可以觀察到,3 個 DEX 之間消耗的gas沒有顯著差異。觀察到的差異可能與為研究選擇的方法不精確有關。對于 2 次跳轉兌換,差異可歸因于交易中涉及的其中一個代幣合約中的轉移函數的二階效應。

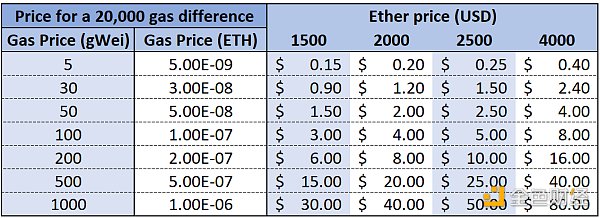

此外,這里有一個表格,計算成本(以美元為單位)、當前 ETH 價格和 DEX 之間觀察到的大致差異。從一個角度來看,在 2000 美元的 ETH 場景中,gas 為 50 gWei,為 WBTC/WETH 2 跳交換選擇 Uniswap V2 而不是 V3 的差異將節省 3.12 美元。對于大于 1040 美元的訂單,典型的 0.3% LP 費用大于此差異。

不同場景的gas成本

該研究表明,所分析的 DEX 之間沒有顯著差異。 對交易使用的 gas 的最大影響是執行交換所必須進行的跳數。 1 跳和 2 跳交換之間的差異比 DEX 之間的差異更有意義。 此外,根據交易規模,兌換成本的其他因素,如 LP 費用或滑點,可能會對總成本產生更顯著的影響。

盡管 Curve 在 gas 支出方面有一些非常有競爭力的池,但它的一些礦池是用底層協議 IOU 設計的,包裝和解包過程會顯著影響它們的掉期

本文作者:Yule Souza Andrade

國際知名投行高盛集團在DeFi(開放式金融)領域落下的腳印被人發現,皆因它向美國證券交易委員會(SEC)提交的一紙申請.

1900/1/1 0:00:00編者注:感謝 ETH 中文站翻譯了以太坊基金會發出的 “倫敦” 升級公告以及 Geth 客戶端團隊的版本更新聲明.

1900/1/1 0:00:00原標題:全球區塊鏈行業投融資火熱 上半年平均單筆融資額1.42億元本報記者 張志偉 見習記者 張 博2021年,全球區塊鏈行業投融資市場火熱.

1900/1/1 0:00:00伊朗負責法律事務的副總統表示,目前的法規并不禁止數字貨幣兌換。據當地媒體報道,該部門已在與 ICT 行業協會的通信中表明了其立場,該協會想知道哪些規則適用于加密貨幣交易.

1900/1/1 0:00:007月30日消息,美國的兩黨基礎設施法案計劃通過加密貨幣稅收籌集約280億美元。據相關人士透露,該稅收將指向加密貨幣持有人及加密貨幣交易所.

1900/1/1 0:00:00最初對于區塊鏈的定義是:區塊鏈是一個去中心化的分布式數據庫,具有去中心化、防篡改、可追溯特性。比起將區塊鏈視為一種技術創新,區塊鏈首先是一種機制設計的創新.

1900/1/1 0:00:00