BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+1.17%

LTC/HKD+1.17% ADA/HKD+0.69%

ADA/HKD+0.69% SOL/HKD+0.49%

SOL/HKD+0.49% XRP/HKD+0.5%

XRP/HKD+0.5%隨著昨天原油價格閃崩,金融市場也開始了大幅跳水。美國股市開盤四分鐘暴跌,標普500指數跌7%,觸發第一層熔斷機制,暫停交易15分鐘;比特幣等加密貨幣全線下跌,從8800美元跌至最低7685美元。

人們紛紛擔心重現“黑色星期一”,金融市場恐慌情緒迅速蔓延。加之今年受疫情影響,全球經濟表現不佳,以美聯儲央行為代表大幅降息,但市場仍不買賬。

金融危機真的要來了嗎?

回顧幾次大型經濟危機:1973滯脹危機,1997年金融危機,2007年次貸危機。

經濟危機的周期越來越短,發生頻次越來越高。而自2007年次貸危機以來,世界經濟雖然沒有出現廣泛的繁榮景象,但也并未出現又一次蕭條。各國央行通過利率和發行貨幣調整經濟、金融市場,也讓經濟發展在一定程度上可控。

金色財經合約行情播報 | BTC縮量盤整,市場觀望情緒較濃:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報6868美元(+0.56%),20:00(GMT+8)結算資金費率為0.010000%。

昨夜至今BTC圍繞著4小時的30日均線做窄幅震蕩。根據火幣交割合約數據,BTC季度合約成交持續降低,幅度較昨日收窄,持倉量亦有所下降,精英多空比穩定,季度合約保持負溢價。市場成交寡淡,整體情緒并不高。

USDT于火幣全球站OTC的報價為7.16元,溢價率為1.43%。USDT溢價率繼續降低。[2020/4/15]

資本發展有其自身規律,僅靠宏觀政策和經濟手段,無法從根本上改變經濟周期。接下來筆者將從經濟發展情況、債務市場情況來對目前的市場進行簡要分析。

金色沙龍 | KuMEX管理合伙人:加密貨幣衍生品交易所通常有兩種不同的穿倉處理方案:今日舉行的金色沙龍圓桌討論中,針對“交易所如何設計合理的風控機制、設計原則是什么”的問題,KuMEX管理合伙人劉恩志表示,風控的話,主要包含兩層含義,一是價格保護機制,二是防止穿倉事件。價格保護機制的話,各個交易所都比較相似,大的方向都是防止fat finger,保護用戶利益。對于穿倉事件的防控與處理,和傳統金融市場不同的是,加密貨幣衍生品交易所通常有兩種不同的穿倉處理方案,一種是分攤機制,一種是自動減倉機制。分攤機制會讓所有盈利的用戶去給某一個高杠桿高風險的用戶買單,這會鼓勵用戶去承擔超過自己風險承受能力的風險,是一種道德風險,這對所有盈利用戶都是不公平的。由于盈利的不確定性,對于專業交易者很難去做風控。自動減倉機制的話,卻可以把這種不確定性降到最低,因為是根據算法有選擇性的去將強平倉位與其對手盤平倉,大部分參與者并沒有感知。而無論分攤或者自動減倉機制,都是屬于兜底的機制。[2020/2/26]

分析 | 金色盤面:BTC/USD 日線突破6600美元:金色盤面綜合分析: BTC/USD 日線突破6600美元,目前上升空間打開,短線雖然會有反復,但這里中期反彈趨勢已經確認,BTC強勢特征明顯。[2018/8/22]

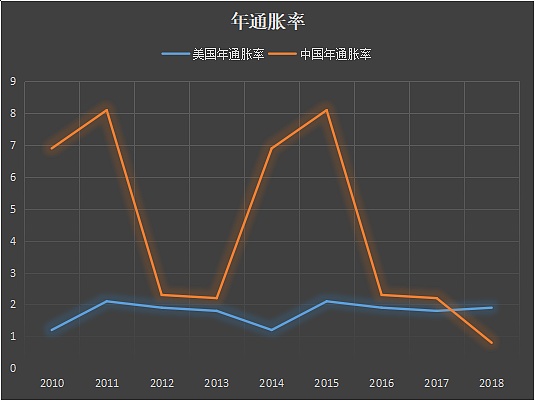

(數據來源:世界銀行統計)

從世界銀行目前數據統計的2010-2018年的發展情況來看,美國經濟發展相對平穩,GDP增速保持在1%到3%之間,失業率自2009年后持續走低,到2018年降至4%以下,通貨膨脹率低于2.5%。

但不可忽視的是美國在這十年間,為了拯救國內經濟增發了數萬億美元,然而這些貨幣并未流入實體企業,GDP增速和國內通貨膨脹率均無明顯提升。錢去哪兒了?

2007年次貸危機前幾年,美元都流向了房地產、與房地產有關的金融領域,那么現在呢?

金色財經現場報道能鏈合眾、資深傳媒人鐘晶晶:在區塊鏈行業的投資就是找對的人:金色財經現場報道,在2018中國區塊鏈高峰論壇以“用什么姿態擁抱區塊鏈”的圓桌論壇上,能鏈合眾、資深傳媒人鐘晶晶表示,“對于傳統投資人而言,我得看懂這個項目才可以進行投資,在區塊鏈行業的投資就是找對的人,在區塊鏈行業的投資速度非常快,像巴菲特大佬們說比特幣沒有價值,是泡沫,我認為區塊鏈行業需要以開放的心態去擁抱,去看待。”[2018/5/20]

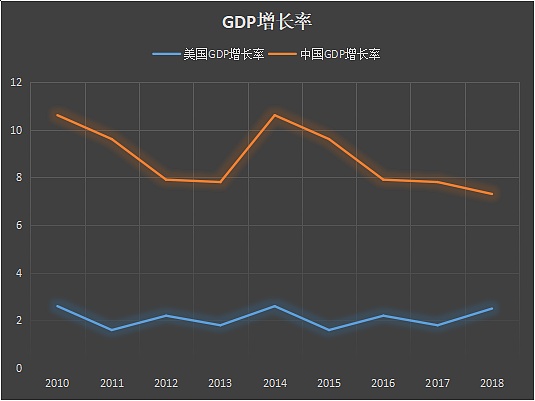

(來源:Tradingview)

金色財經訊:11月10日,迅雷推出玩客幣錢包IOS版。[2017/11/10]

自2009年來,標普500指數漲幅達到393.68%,而標普500企業的盈利卻遠配不上這一數值。就去年第四季度來說,標普500指數漲幅達到9.59%,根據Factset的統計,企業盈利同比增長0.7%。

高盛集團稱:標普500中1%的公司EPS增長了16%,而除去這五家公司,標普500的盈利增速就是零增長。

納斯達克綜合指數、道瓊斯股票價格平均指數……均是類似走勢。很明顯,美聯儲增發的美元大量流向了股票、債務市場,制造了大量的金融泡沫。

當市場上的泡沫發展到一定程度,難以承載導致崩盤后,大量的資金會隨即蒸發,投資者資產急劇縮水,生活水平驟然下降,一旦生產力的發展無法支撐,收入難以抵消負債,就會引發信貸危機。至此,經濟危機爆發。

但現在爆發的是否就是經濟危機呢?

貝萊德首席多元資產策略師接受彭博采訪時表示,經濟擴張的基本面沒有受到根本性破壞,在未來某個時候將看到市場恢復理智。

投資品表現

昨日,在幾大利空消息的沖擊下,金融市場上的投資品價格應聲下落。總結原因有以下幾點:

①主要原因-全球經濟多年低迷、增長動力不足;

②外在原因-受疫情持續擴散影響,今年經濟情勢更加嚴峻;

③直接原因-原油價格暴跌,沖擊美國、俄羅斯能源市場;

④內在原因-投資者風聲鶴唳,受消息面沖擊,大量拋售債務資產。

股票、國債、期貨等投資產品不必再提,一片哀嚎。值得一提的是,一直被人們視作避險資產的國債、黃金,和有“數字黃金”之稱的比特幣。

昨日,10年期美國國債收益率跌至0.5%以下,30年期美國國債收益率跌至0.9%以下,歷史上首次整體跌破1%;黃金的價格不僅沒有明顯上升,反而在今日有所下跌。

(來源:和訊網)

避險資產國債、黃金,與大宗商品走勢一致,并非是首次。上月底,美股道瓊斯工業指數跌幅達到12.36%、歐洲德法英等國股指跌幅也超過10%,布倫特原油跌幅13.5%,而10年期美國國債收率下降33個基點,COMEX黃金價格同期跌幅達3.37%。

國債尚且可以解釋為,美國經濟受疫情、原油價格影響,國內民眾不看好國債收益,但是一直被人們視作避險資產的“黃金”,又是為什么呢?

首先,從黃金的用途來看。黃金具有消費和投資的雙重屬性,很大一部分比例的黃金是用在首飾、奢侈品和工業領域,而這三個領域都會受到經濟大環境的影響,黃金使用量會出現一定程度下滑。

其次,從與其他投資品關系來看。當其他投資品出現劇烈波動時,有的交易所需要用戶增加賬戶內的保證金,有的投資者會直接減少所持的所有投資品倉位,都會導致賣出黃金。

最后,從黃金自身來看。作為投資品,在疫情狀況下全球戒嚴生死存亡之際,人們總是會首選現金和生活必需品,然后再考慮投資品;作為避險品,只能說波動較小卻難以抵抗住全球經濟浪潮,畢竟2008年的時候,黃金也有過30%的下跌歷史。

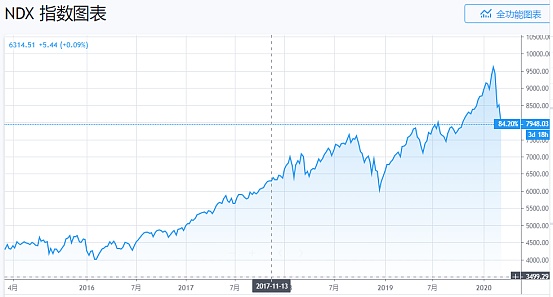

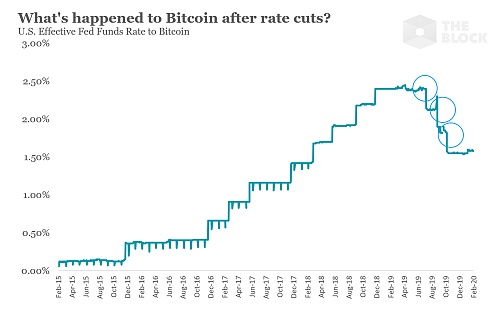

至于比特幣的避險屬性,近來引起了許多人的質疑。

區塊鏈媒體The Block發布研究表示,通過將比特幣價格走勢和美聯儲在2019年的三次降息行為進行對比,該數據表明美聯儲降息與比特幣價格走勢無關,比特幣或不是避險資產。

(來源: Theblock)

LongHash文章分析認為,長期數據表明,比特幣和黃金的價格實際上并不存在相關性。

而金丘區塊鏈研究院院長洪蜀寧發微博稱:黃金價格只反映了短期避險行為,而比特幣只有在長期中才表現出避險屬性。

(杜比尼公園,梵高)前言:在一個高度波動的加密資產市場,短期的暴漲暴跌會讓人懷疑人生。可以從兩個方面來解開心結:一是切換到宏觀視角,比特幣十多年的歷程可以給人更大的視野更長遠的思考模式;二是找到.

1900/1/1 0:00:00何謂“天下大同” 在古代,人民群眾會為君王工作。在那個時代是大家貢獻,權力集中人受益。數百年以前有了工業革命,工業革命以后就有了資本,最后發展到大部分人貢獻,少數人受益.

1900/1/1 0:00:00這兩天,BTC大盤略有反彈,但還未觸及9000美金壓力就又開始跌落,反映的是多頭勢能的不足,市場仍處于調整選擇方向的階段,沒有那么快走出來.

1900/1/1 0:00:00我們正在面臨一場百年一遇的大危機。我們正在面臨一場百年一遇的大危機,危機產生的原因在于:導火索(本月)是全球新冠疫情爆發打擊全球經濟。這是偶然事件,但對全球經濟的打擊巨大.

1900/1/1 0:00:00總部位于馬耳他的加密投資資金Trident因遭受黑客攻擊泄露了多達26.6萬名用戶的數據。 加密投資機構Alphanonce在Clearpool推出借貸池:4月27日消息,加密原生交易和投資公司.

1900/1/1 0:00:00Qinwen 是 Web3 基金會(W3F)中國社區經理,也是 W3F 在亞洲地區的第二號員工。無論何時見到她,她總是時髦和自信,自帶強大氣場.

1900/1/1 0:00:00