BTC/HKD-1.08%

BTC/HKD-1.08% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.67%

LTC/HKD+0.67% ADA/HKD+0.17%

ADA/HKD+0.17% SOL/HKD-3.88%

SOL/HKD-3.88% XRP/HKD-0.53%

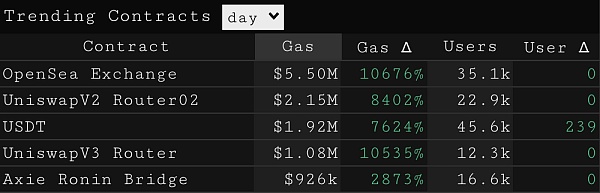

XRP/HKD-0.53%以太坊鏈上活動持續走高,gas費達到3個月以來的最高水平,平均超過80gwei。這主要是由跨DEX的使用和對NFT的興趣驅動的鏈上活動驅動的,并且這場競爭OpenSea已經摘得桂冠,該公司已穩穩領先于Uniswap,坐上日交易量的頭把交椅,現在耗費最高交易費的領域便是NFT。

資料來源:Parsec Finance

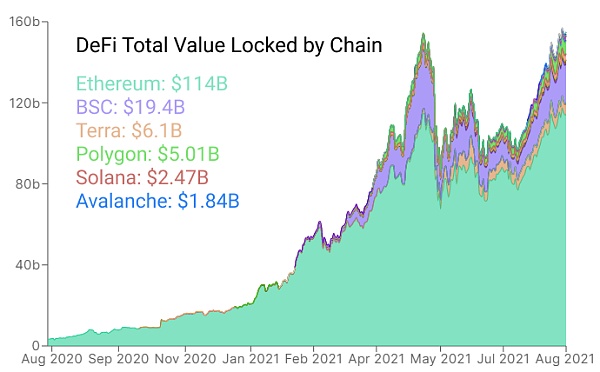

過去幾周更有趣的是,用戶對替代的Layer 1區塊鏈的興趣激增,Avalanche和Solana等平臺代幣價格在30天內大幅上漲,預示著多鏈未來的興起。

近期ETH價格保持在2900美元至3400美元的區間內,少數替代類公鏈項目在過去一個月中價格都出現強勁上漲。主要有:Solana (SOL)、Avalanche (AVAX)、Cosmos (ATOM)和Terra (LUNA) ,上漲均在85%以上。其余大多與BTC和ETH同步發展,Polkadot和BSC等其他Layer 1區塊鏈也出現反彈,不過與SOL、AVAX和LUNA相比,表現仍然稍微遜色。

Glassnode:巨鯨在2.5-3.2萬美元范圍內積累BTC:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,持倉量在1萬枚比特幣以上的巨鯨一直在整個2.5萬至3.2萬美元的價格范圍內積累BTC,這個群組的月度倉位變化峰值約為14萬枚比特幣/月,自2021年11月的歷史前高以來,他們的余額增加了+306,358枚比特幣。Glassnode認為,比特幣市場已經進入了一個與過去熊市周期相吻合的階段,價格勉強維持在變現價格所反映的總成本基礎之上,鏈上交易量的基本面進一步惡化,從歷史上看,這個階段需要8到24個月的時間。[2022/6/18 4:36:39]

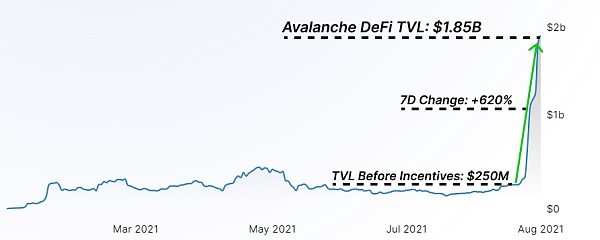

每條鏈上DeFi活動的峰值與原生代幣保持一致。Avalanche的情況尤其如此,其中1.8億美元的流動性挖礦激勵措施引發了該鏈的TVL和原生代幣價格的拋物線走勢,從幾乎為零增加到18+億美元。

資料來源:DeFi Llama

Glassnode:比特幣長期持有者開始拋售,過去一個月已賣出15萬枚BTC:金色財經報道,據區塊鏈分析公司Glassnode最新分析數據顯示,在過去的一個月里,比特幣長期持有者有一個合理的連續賣出率,從持有的1350萬枚BTC的峰值來看,長期持有者已經賣出(假設賣出)了15萬枚BTC,相當于自2021年3月以來積累的數量的5.8%左右。另外,自九月市場低點來看,比特幣長期持有者利潤比例也在增加,贏利的比特幣長期持有者供應量占流通供應量的比例從72.3%上升到75.8%,而浮虧的比例則從9.65%下降到5.80%。[2021/12/2 12:45:53]

值得注意的是,專注于DeFi的鏈中,憑借第五大TVL和第二大市值,Solana擁有最高的MC(市值):TVL比率,每1美元的TVL,該鏈的市值約為8美元,并且較高的MC:TVL比率表明投機溢價相對較高,因為項目估值超過了鏈上部署的資本。

MC:TVL比率

以太坊:3.3

BSC:4.0

Terra:2.0

Polygon:2.0

Solana:8.3

Avalanche:4.6

Glassnode Insights:“6·19”后線上比特幣礦工收入增長57%:8月18日消息,根據Glassnode Insights本周一發布的報告顯示,由于挖礦難度調整等因素,“6·19”后堅持在線挖礦的比特幣礦工收入已經增長了57%,目前約為8.8 BTC/ EH。6月中旬,四川等省比特幣礦工集體斷電,估計有 90% 的中國比特幣礦工進行了遷移,一度導致全網算力暴跌50%。但隨著礦工流向海外,Blockware Solutions首席分析師 Will Clemente認為挖礦競爭也開始減少,對于仍堅持運營的礦工來說,盈利能力變得更高。不過,之后挖礦收益競爭可能會有所加劇,Glassnode 在報告中指出,過去兩個月比特幣算力已經增長了約 25%,挖礦難度也連續增加了兩次,換句話說,相比于兩個月前,現在相同努力得到的BTC報酬會更少。[2021/8/18 22:21:19]

這意味著,如果我們假設在DeFi中鎖定的總價值是評估區塊鏈的重要指標,那么Solana可能是該指標被高估最多的。

1.8億美元的流動性激勵措施推動Avalanche迅速崛起

Avalanche是一個權益證明鏈,在智能合約平臺中聲稱擁有最多的驗證器和最快的完成時間。

Glassnode:幣安出現歷史最大單日比特幣凈流入:據Glassnode數據顯示,幣安出現歷史最大單日比特幣凈流入,達逾2.5萬枚。[2021/5/19 22:19:29]

迄今為止,Avalanche的增長相當緩慢,直到現在為止,其DeFi項目吸引的流動性仍舊有限。隨后該項目宣布將使用其AVAX代幣向流動性供應商提供1.8億美元激勵措施,首批2700萬美元已分配給Aave和Curve,該激勵措施為增加使用量和用戶遷移到網絡都提供了強大的激勵,并且自激勵措施公布以來,流動性一直有所增加。

借貸市場BENQi是Avalanche首個流動性達到10億美元的項目,也是首批加入AVAX激勵措施的項目之一。

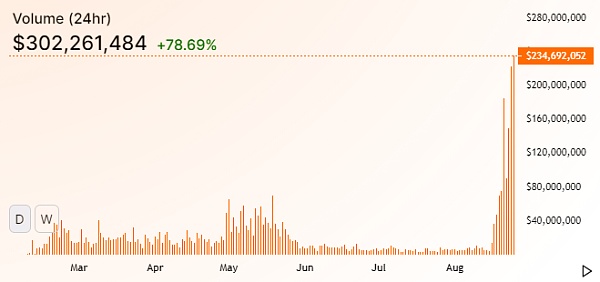

該鏈最大的DEX是Pangolin,第二大DEX是Trader Joe。由于用戶對Avalanche生態系統的興趣增加,Pangolin取得了大幅增長,它的日均DEX交易量從400萬美元增加到3+億美元,增長了75倍。

Glassnode:OKEx暫停提幣服務前有大量BTC轉出:Glassnode發推表示,OKEx在暫停提幣服務之前,有大量BTC流出。glassnode稱,根據其數據,在過去48小時,兩次大批量提幣共轉出一萬枚BTC。[2020/10/16]

資料來源:info.pangolin.exchange

Avalanche的崛起能否長期持續下去?目前,流動性仍然有限,因為Avalanche上只有4個DeFi協議的TVL超過1億美元,其中BENQi占主導地位。Avalanche上的項目仍然是克隆以太坊上的現有項目,通過激勵措施可能會吸引高收益的增長,但達不到長期效果。

Solana:專注于可拓展和生態系統?

較代幣價格而言,作為Layer 1的領跑者,Solana代幣SOL的價格在過去的30天期間從30美元上漲至120美元。Solana在2021年之前專注于DeFi協議的實施,推動了其生態系統的增長,這種增長在很大程度上受到FTX和Alameda Research、Serum DEX的開發者以及Solana生態系統的重要投資者的支持。

目前,在網絡上運行驗證器所需硬件的CAPEX成本約為5000美元。Solana設計人員預計,摩爾定律將在長期內降低計算成本和準入門檻,允許更多驗證器上線并保護網絡安全。他們專注于對高級硬件優化,從而使得網絡能夠擴展,將吞吐量提升至每秒1000個交易,承受更多負載。Solana中的智能合約是使用Rust編程語言構建的。

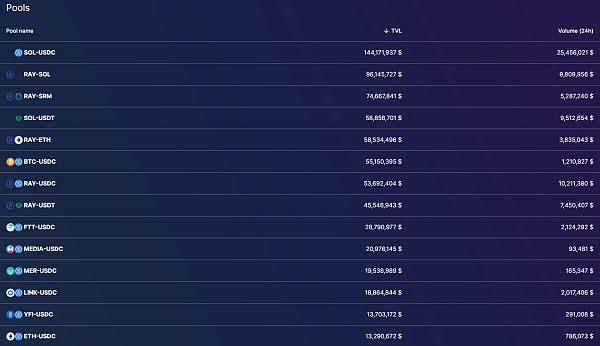

Solana生態系統中最大的DeFi項目是DEX Raydium,擁有約10億美元的TVL,主要是SOL池,也有一些面向以太坊重點項目的流動池。

來源:Raydium?Info

Raydium在交易勢頭強勁的日子里擁有約1.5億美元的成交量,在所有鏈的DEX交易量中排名第 7。

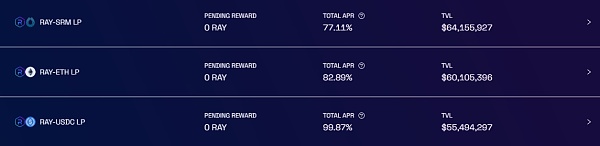

目前,主要的流動性礦池對流動性供應商和質押者的回報都很高,以DEX的代幣RAY支付給質押者作為獎勵。在最大/最低風險池中,APR徘徊在70-100%范圍內;在風險較高的礦池中,APR經常超過200%以上。

來源:Raydium Info

迄今為止,Solana生態系統已為許多借貸協議提供了資金,但尚未成功吸引到任何大量流動性。Solana生態系統主要由以太坊項目的類似項目組成:Sabre(TVL:6億美元)相當于Curve,而SolFarm是一個收益聚合器,類似于Yearn和其他聚合器,目前TVL為2.6億美元。

Solana有5個項目的TVL超過1億美元,但相比之下,以太坊擁有超過60個TVL超過1億美元的項目。

對于需要擴展的項目,Solana無疑是一個有力的替代選擇,盡管就目前而言,它在與以太坊爭奪總流動性方面幾乎沒有實質改變。

Terra:Cosmos生態系統領導者

Terra是一個基于Cosmos IBC的Tendermint區塊鏈,使用Tendermint構建的區塊鏈具有與Cosmos IBC中的任何其他IBC區塊鏈互操作性的優勢。當Agoric、Tendermint區塊鏈啟用安全的JavaScript智能合約和其他Cosmos IBC項目繼續上線時,它們將能夠輕松互通,因為所有這些都建立在Tendermint共識之上的。

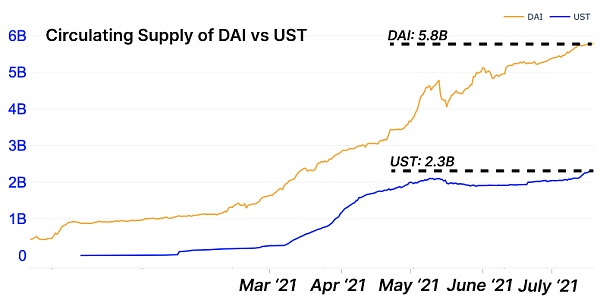

目前,Terra是Cosmos生態系統的領導者。Terra的支柱是Luna,它支持生態系統的UST穩定幣并保護Terra,它的增長受到其兩個主要協議——Anchor和Mirror的刺激,主導借貸協議Anchor的UST代幣是加密領域第二大去中心化抵押穩定幣。

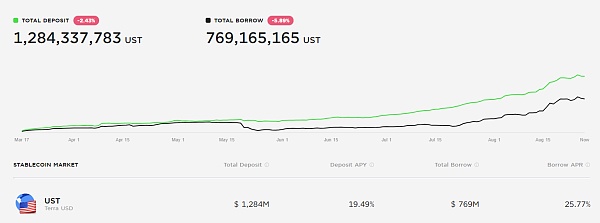

Anchor是Terra最大的DeFi協議,TVL超過34億美元,UST存款為13億美元,Luna和ETH為21美元。目前,貸方對UST存款APY為19%,UST的利用率為60%,UST的13億美元存款中,大約有7.69億美元被借出。

另一個流動性增長明顯的協議是Mirror。類似于Synthetix的鏡像函數,生成現實世界的合成資產,如貨幣和股票等。該協議鎖定了18.4億美元的UST,其合成資產的日交易量超過1000萬美元。Synthetix實際合成資產每日交易量通常不到1000萬美元,SNX鎖定了22億美元。

小結

雖然最近幾周一些替代的Layer 1智能合約平臺的原生代幣紛紛大幅上漲,但相對于以太坊而來,其余各條鏈上的實際流動性仍然有限。并且在Solana、Avalanche和Terra這三者中,目前都沒有超過5個流動性超1億美元的項目。

流動性挖礦激勵確實能夠吸引到資金流入,特別是Avalanche的TVL增長,主要是由于其1.8億美元的激勵政策引發的。另一個觀察結果是,跨鏈的互操作性仍然有限,這意味著在不同鏈上部署到DeFi協議中的每一美元都會造成流動性的碎片化。

隨著一些用戶流到更新和更具實驗性的區塊鏈上,開發人員將不得不評估額外用戶和資金進出以太坊的可行性和壽命。隨著對用戶、注意力和資本的競爭加劇,許多開發人員和協議可能會發現這些權衡是值得的,甚至會在協議設計中找到尚未開發的價值和機會。如果以太坊二層仍難以擴展網絡,或者用戶體驗不佳,那么用戶自然會轉向Solana、Avalanche和Terra等替代鏈。

來源:Glassnode

作者:LUKE POSEY

Tags:SOLAVAANCSolanasol幣是什么幣kava幣發行總量Dancing Bananasolana幣官網

?“沒人在使用這條鏈。相比于以太坊,這條幽靈般的鏈不應該被估值那么高。”——在 Twitter 偶然聽到的一句話。有時人們忘記了市場是向前看的.

1900/1/1 0:00:00當前的鏈游仍處于早期的狀態,我們發現很多鏈游始終無法擺脫以 NFT 為主,做成卡牌類的游戲,但他的發展速度超出了我們的預期.

1900/1/1 0:00:00頭條 ▌美國眾議院投票采納拜登支持的3.5萬億美元預算藍圖美國眾議院周二投票采納一項3.5萬億美元的預算決議藍圖,此前來自白宮的壓力和美國眾議院議長佩洛西的保證團結了陷入分歧的民主黨人.

1900/1/1 0:00:00如果不懂NFT深層價值邏輯,就無法理解OpenSea日益高速增長的成交額,更無法理解Beeple的NFT賣出6900萬美金.

1900/1/1 0:00:00在9月3日央行發布的《中國金融穩定報告2021》中,在“防范化解重大金融風險攻堅戰的主要成果”中強調,互聯網資產管理、股權眾籌、互聯網保險、虛擬貨幣交易、互聯網外匯交易等領域整治工作基本完成.

1900/1/1 0:00:002021年是NFT元年,NFT由一個流行于極客圈的概念,出圈成為今年頂流的風口。“萬物皆可NFT”即是鮮明特色的廣告語,也是特點的概況.

1900/1/1 0:00:00