BTC/HKD+0%

BTC/HKD+0% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.44%

LTC/HKD+0.44% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD+4.4%

SOL/HKD+4.4% XRP/HKD+0.69%

XRP/HKD+0.69%來源:TechFlow深潮

2023年4月,香港交易所官方發布了一份名為《ETF與全球金融市場虛擬資產生態圈的發展》的研究報告。

作為國內乃至全球金融市場都極具影響力的證券交易所,港交所對虛擬資產的研究和實踐都具備較強的代表性和參考性,某種程度上甚至能夠反映傳統金融對于加密世界的態度,以及可行合規的參與方式。

其中,ETF作為一種跟蹤“標的指數”變化、且在證券交易所上市交易的基金類型,也可以將虛擬資產作為標的,從而合規的推出“虛擬資產ETF”——這也是目前港交所與數字貨幣產生聯系的重要方式。

而在這份報告中,討論的話題不僅限于ETF產品概念本身,更涵蓋了全球虛擬資產及其監管制度的發展、世界各地虛擬資產ETF的市場表現、香港本土加密政策演變及香港ETF產品現狀等諸多內容;其數據之全面,資料之翔實,都讓我們覺得香港已經做好了擁抱加密世界的準備。

深潮研究院對該報告了進行了適當的精簡、排序和解讀,將其中的核心觀點提煉出來供大家參考和學習。

一、士別三日:從極客實驗到另類資產,規模、波動與政策一覽

*編者注:原報告的第一部分花了相當長的筆墨來介紹Web3.0的概念以及加密資產的類型和分類,這部分已被我們去掉,直接進入其關于市場洞察的干貨部分。

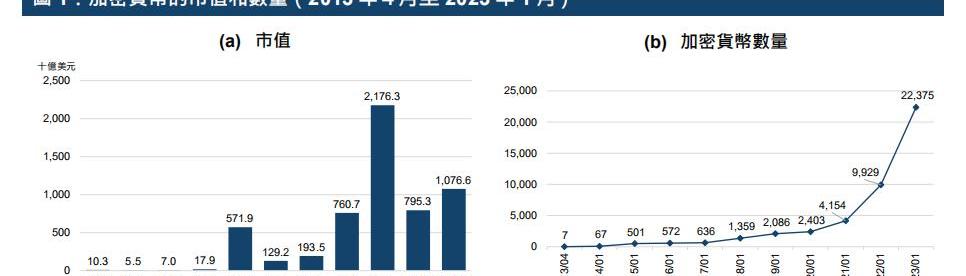

總量上:加密市場最近3年的市值規模的擴大,或是逐漸引起港交所關注的原因:

虛擬資產的市值已從2013年的103億美元增長至2023年1月的10,766億美元;

加密貨幣的數量則從2013年4月的7種大幅增加到2023年1月底的22,375種;

歐科云鏈解讀《海南自貿港總體方案》:區塊鏈產業的政策洼地與制度高地:6月1日,國務院印發了《海南自由貿易港建設總體方案》,其中在多個地方提到了區塊鏈產業相關政策。歐科云鏈研究院認為《方案》將推動海南自貿區成為我國區塊鏈產業的政策洼地與制度高地。從《方案》內容上看,海南自貿港的區塊鏈產業發展將分為兩個階段:在2025年前的第一階段,主要任務是推動區塊鏈和實體經濟深度融合,實現海南“貿易投資自由化便利化”,主要在“產權保護”和“新一代信息基礎設施”兩個方面深耕;在2035年前的第二個階段,將以海南自貿區作為先行試點,建立數據確權、數據交易、數據安全和區塊鏈金融的標準,確保我國在未來跨境數據的國際規則制定中不會處于被動位置。[2020/6/2]

全球持有虛擬資產的人數由2022年1月的3.06億人上升至2022年12月的4.25億人。

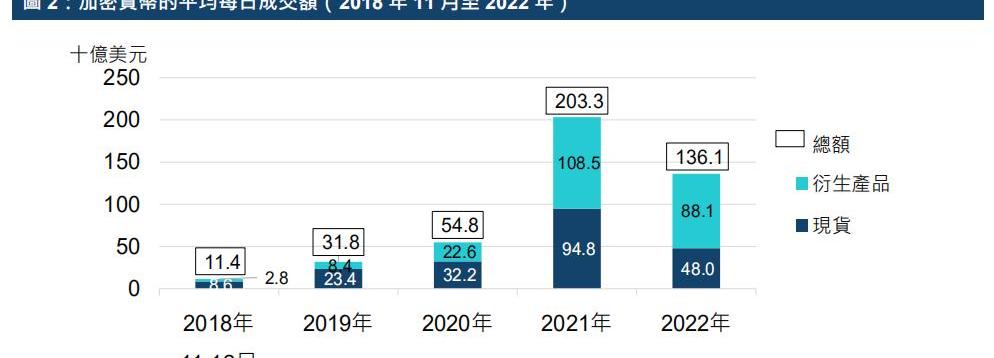

結構上,加密資產的持有者增加,且交易結構上衍生品的比重逐漸擴大:

平均每日成交金額從2019年的318億美元增至2022年的1,361億美元;

現貨的平均每日交易金額于同期從234億美元增長了105%至480億美元,相等于紐約交易所和納斯達克交易所上市股票同期的平均每日成交額總和的?21%左右;

加密衍生品交易在2021年的交易額超過了現貨的交易額,2022年衍生品交易額幾乎是現貨的1倍。

動態 | “Ripple取消OTC交易模式”疑似為解讀錯誤,官方尚未宣布此消息:金色此前報道,推特賬戶XRP Research Center今日發推稱:“Ripple將不再支持OTC模式的代幣買賣,即機構購買者想要購買XRP同樣需要在二級市場上購買XRP。經金色查詢,目前Ripple官方目前還未發出取消OTC交易模式的公告。Twitter中提到的交易很有可能是在9月25日Bittrex與UPbit的合作關系破裂之后,雙方之間進行的正常資金返還。[2019/10/30]

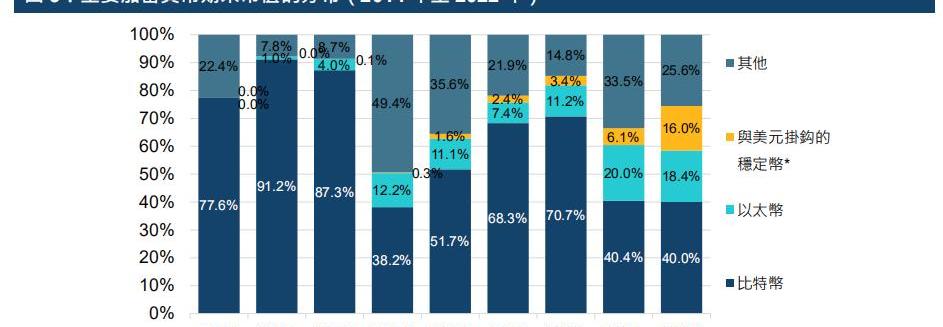

比特幣、以太坊、穩定幣和其他加密資產的市值結構變化:

比特幣的市值呈現縮小趨勢,但依然是中流砥柱;

以太坊的市值逐漸擴大,同期穩定幣也呈現出相同特征;

圖中逐年看趨勢更加明顯

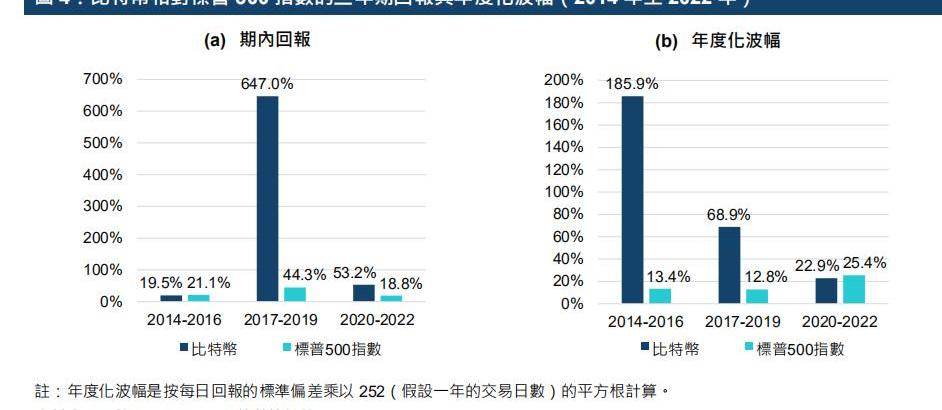

加密資產逐漸成為“另類”投資選擇,相對于主流投資波動極大,收益不穩定:

比特幣的年度化價格波幅的高低位介乎2020年至2022年間的22.9%與2014年至2016年間的185.9%之間;

標普500指數則介乎12.8%至25.4%;

隨著時間推移,比特幣的年度化波幅有下行之勢

“另類”與“主流”之間,相關性到底如何:

動態 | 紐交所為Bakkt測試舉行啟動儀式 外媒解讀此舉表明監管機構已為Bakkt開綠燈:據Trustnodes消息,比特幣結算期貨平臺Bakkt將于7月22日開始測試。7月18日,紐約證交所(NYSE)董事會已舉行比特幣結算期貨啟動儀式。區塊鏈投資基金Pantera Capital首席執行官Dan Morehead表示在Bakkt數字資產峰會(Bakkt Institutional Digital Asset Summit)上表示:“我們坐在紐約證交所的董事會會議室里——這是比特幣的第一次。”Trustnodes評論稱,到目前為止,峰會沒有取得什么成果,也不清楚是否有媒體受邀,但此次活動的舉辦表明,經過數月的漫長過程,Bakkt目前正在推進比特幣期貨的測試工作。Bakkt已經通過自我認證獲得了美國商品期貨交易委員會(CFTC)的批準,經過長時間的談判,舊的規章制度得到了政策上的調整。[2019/7/20]

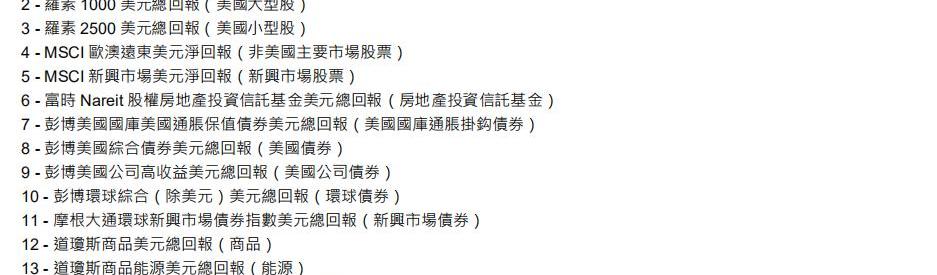

2015年至2022年1月期間,虛擬資產與其他主要資產類別的指數回報之間的平均相關系數為0.15%,

相關性可能隨時間而變化:標普500指數與比特幣價格的每日回報之間的相關系數由2017年至2019年間的0.012上升至2020年至2022年的0.405;

動態 | 肖磊解讀特朗普“攻擊”Libra原因:Libra沒有明確跟美元掛鉤:7月13日消息,財經專欄作家、財經評論員肖磊解讀特朗普“攻擊”Libra原因,他認為特朗普說Libra不可靠,而且需要獲得一張銀行牌照,接受監管。其實這里隱含的意思是,Libra沒有明確跟美元掛鉤,所以不可靠,沒有美國監管機構的批準,就不能干金融的業務。[2019/7/13]

可能因為傳統金融機構對虛擬資產的投資逐漸加碼,造成了相關性的增加。

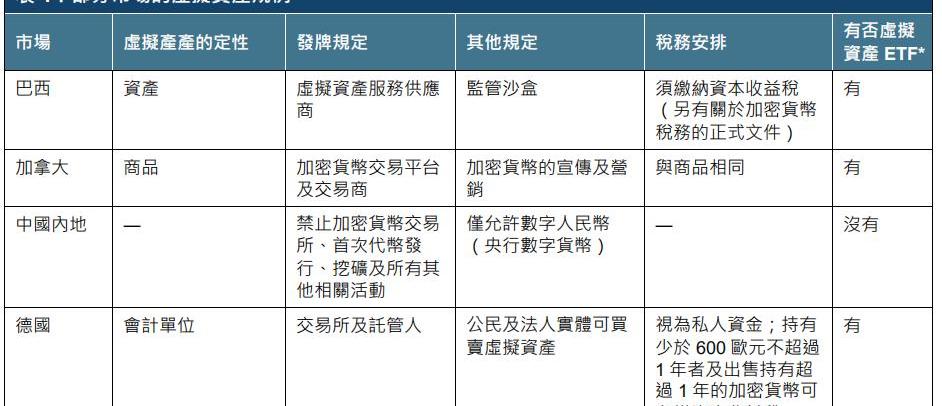

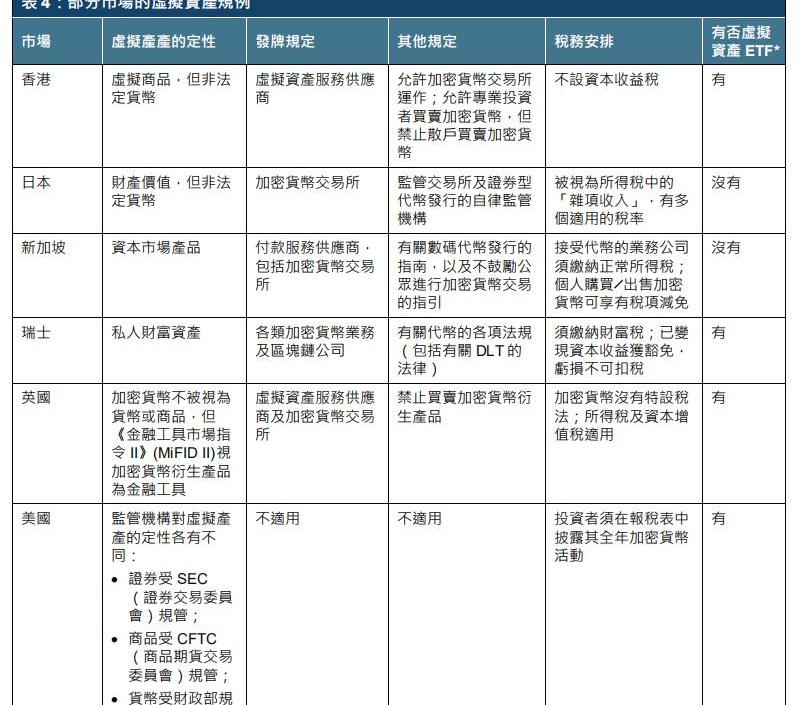

全球監管制度各異,有些地區形成了投資虛擬資產的合規ETF:

二、合規之路:虛擬資產ETF的全球趨勢、相關性與市場表現

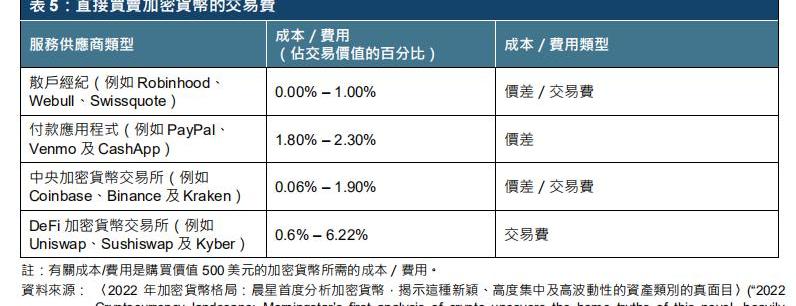

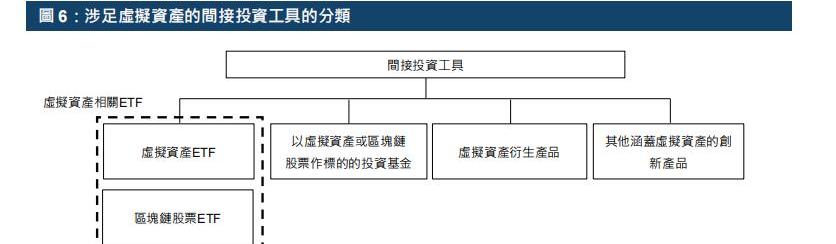

進入虛擬資產市場的所有渠道,已被港交所完全歸納:

直接渠道:通過加密貨幣經紀或加密貨幣交易所買賣加密貨幣,或ICO;

間接渠道:投資區塊鏈公司的股票、加密貨幣期貨+ETF與其他基金

動態 | 比特幣COT持倉周報解讀:Asset Manager賬戶空頭持倉為0 短期維持看多判斷:美國商品期貨委員(CFTC)今日發布了截止5月7日的交易員持倉報告(COT),報告顯示,芝加哥期貨交易所(Cboe)比特幣期貨持倉量共2607手,環比減少103手。杠桿基金多單226手,空單887手,凈空頭數量為661手。芝加哥商品交易所(CME)比特幣期貨持倉量為4388手,環比增加75手,杠桿基金多頭合約為1941手,空頭合約為2692手,凈空頭合約為751手。上周Ass..[2019/5/11]

港交所認為間接渠道中的?ETF更安全、更合規、風險更可控。

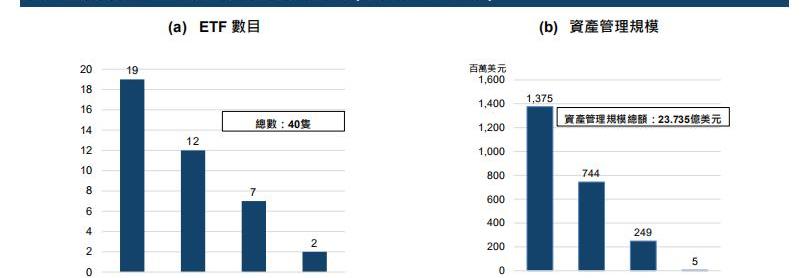

全球資本市場上已有的ETF基金及其市場表現:

于2022年11月底,加拿大、巴西、美國及澳洲多個市場共有40只虛擬資產ETF,涉及資產管理規模總額達24億美元;

虛擬資產?ETF的特征及目前市場規模:

產品本身:實物ETF——持有實物虛擬資產;虛擬ETF——持有期貨合約;

標的類型:BTC+ETH是主流,同時也有DeFi指數;

管理策略:“只限長持”?、“期權組合”、“反向策略”、“加密貨幣指數”

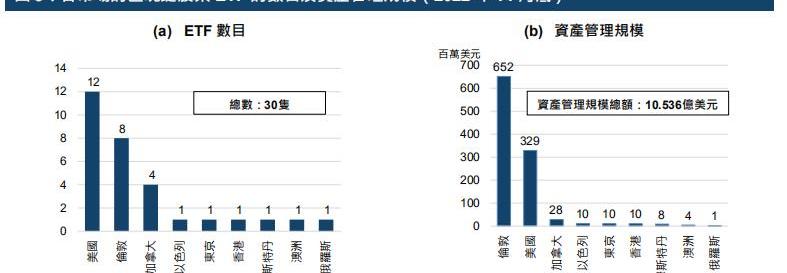

規模和數量上,北美和英國走在前列。

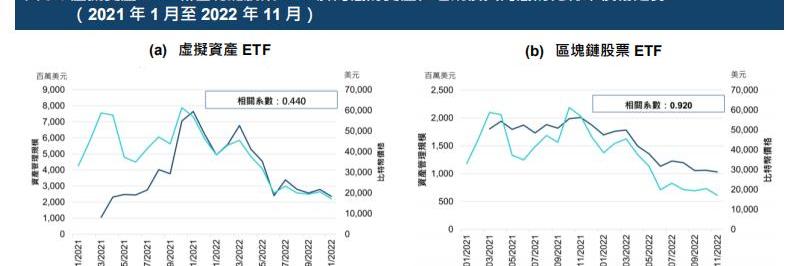

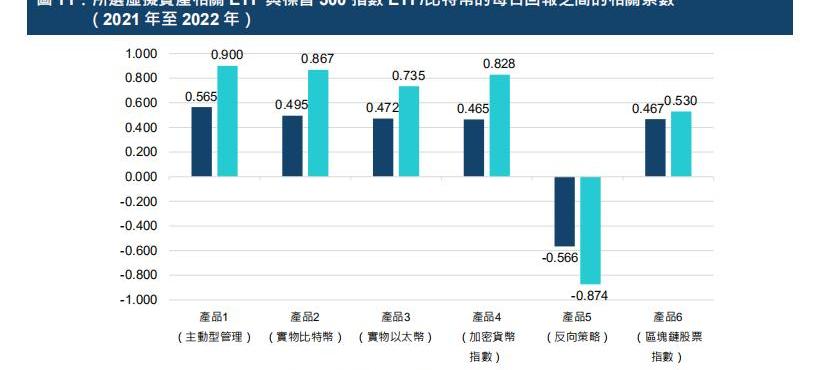

意料之中——ETF與比特幣價格存在一定相關性:

不同管理策略的代表性ETF:

ETF的回報率與傳統證券市場和BTC之間的相關性結論:

虛擬資產ETF與比特幣的每日回報相關性較高,但與所研究的SPDR標普500指數ETF的相關性則只是中等;

區塊鏈股票ETF與SPY和比特幣的每日回報之間的相關性均屬中等,而與比特幣價格回報的相關性稍高;

結論:相較于傳統股本證券投資,虛擬資產ETF可有助實現投資組合多元化,而區塊鏈股票指數ETF亦然

虛擬資產?ETF的波動性:風浪越大魚越貴,但你能否經受住風浪?

ETFVS非上市基金:

相較於非上市基金,ETF往往更具成本效益;

ETF的流動性和透明度都較非上市基金高;

ETF可于交易所的交易時段內任何時間買賣;

ETF的持倉資料通常會每日更新,而非上市基金的資料則不常披露

三、香港態度:本地ETF的監管、實踐與未來決心

1.香港在市場制度結構及政策取得重大進展:

2021年投資者經海外平臺買入100億港元虛擬資產基金,比2020年的800萬港元增加不少;

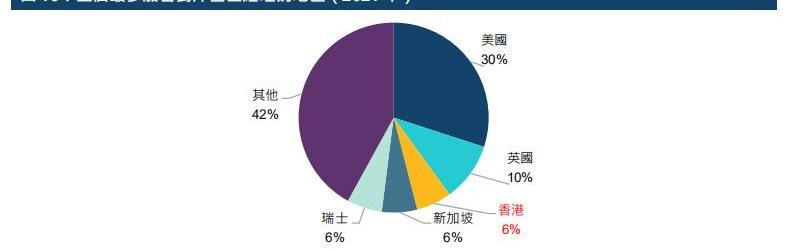

香港在基金管理人的數量上名列第三,擁有全球6%的加密對沖基金經理;

2.監管框架形成的歷史梳理:

2018:證監會推出其虛擬資產監管框架;規定加密資產客戶「僅限于專業投資者」。這些客戶包括獲證監會發牌的交易平臺、STO及虛擬資產基金的客戶。

2022年1月:證監會和香港金融管理局發布《有關中介人的虛擬資產?相關活動的聯合通函》,容許證券經紀及銀行為其客戶提供虛擬資產交易服務。

2022年10月:證監會時任副行政總裁演說,就虛擬資產期貨ETF的發行及STO的事宜提供指引。財經事務及庫務局發表《有關香港虛擬資產發展的政策宣言》,勾劃了多個試驗計劃:

????(1)?為2022年香港金融科技周發行NFT

????(2)?綠色債券代幣化?——讓政府綠色債券發行代幣化,供機構投資者認購

????(3)?數碼港元

2023年2月:證監會就虛擬資產服務供應商的新發牌制度詳情發布咨詢文件。內容包括散戶投資者買賣虛擬資產的產品類型及條件,例如市值、流動性及其他準則的要求,意味著香港的金融服務業有機會將其虛擬資產業務擴展至散戶投資者。

2023年6月:對虛擬資產服務提供者實施新的發牌制度。

*編者注:更多法規制度可以查看報告原文。

3.香港推出的亞洲首批虛擬資產?ETF:

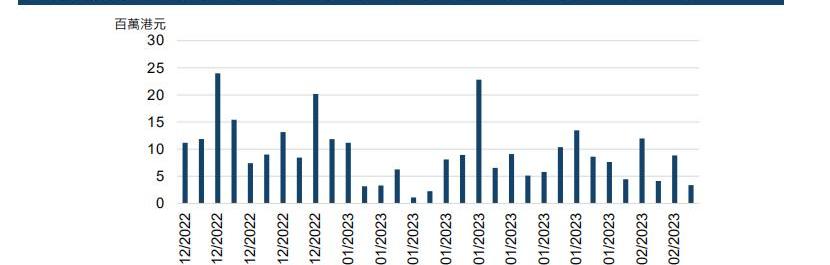

2022年12月16日在香港交易所上市2只ETF:比特幣期貨ETF+以太坊期貨ETF;

2023年1月,香港市場再有第三只虛擬資產ETF上市;

采用主動型管理策略,相關資產是在CME交易的標準化、現金結算的期貨合約;

ETF的平均每日成交額約為?930?萬港元。

投資者通過買賣虛擬資產ETF入市簡便,不像直接買賣虛擬資產須有另一個專用交易賬戶及加密錢包。

反映當局對發展香港虛擬資產生態圈的決心,以及市場對相關產品的需求。展望未來,預期香港市場會推出更多的虛擬資產主題式ETF及其他虛擬資產產品。

四、結語

在Web3.0與區塊鏈技術發展的推動下,虛擬資產在金融體系中成為越來越重要的一環。針對虛擬資產的監管制度也在不斷演進,力求在市場發展與金融穩定之間取得平衡。

現時,投資者可通過加密貨幣交易所或經紀直接進行虛擬資產交易,又或通過投資基金等間接途徑涉足虛擬資產。

全球市場上已經推出了形形式式的虛擬資產ETF,供投資者捕捉加密貨幣及上市區塊鏈公司的投資機遇。

香港市場作為擁有穩健監管制度的國際金融中心,已然一切就緒,準備好把握虛擬資產發展所帶來的潛在機遇。現時香港已設立了基礎性的監管制度,幫助香港虛擬資產生態圈健康發展,亦已有首批虛擬資產ETF上市,作為相關產品創新的起步點。監管制度上的不斷改善,預期會有助香港市場虛擬資產生態圈的發展。

報告中英文版完整內容,來自港交所官網:

中文報告完整版

英文報告完整版

原文標題:TokenTable:TheUltimateSolutionforWeb3FounderstoBuildaCredibleTokenCapTable?作者:ClaireMa.

1900/1/1 0:00:00作者:Coinlive?周三晚上,ECHOOO和Coinlive聯合舉辦了TheGreatWEb3er,這是一場面向Web3領域所有人的社交活動,包括投資者、企業家和各種利益相關者.

1900/1/1 0:00:00作者:BitgetResearch過去一周,市場出現了不少新的熱門幣種和話題。1.市場焦點MarketTrends本周(05.15-05.19)市場最關注的焦點話題為:場內資金活躍度差,市場等待.

1900/1/1 0:00:00作者:Morty,深潮TechFlowMEV是加密世界最重要的議題之一。它是指驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和Gas費用的區塊生產中所能提取的最大價值.

1900/1/1 0:00:00數字資產平臺FalconX正在研發由ChatGPT驅動的機器人“Satoshi”,以比特幣創始人中本聰的名字命名,可根據加密用戶的歷史交易活動、投資組合和興趣為他們提供投資建議.

1900/1/1 0:00:00作者:AFFLUX Web3孵化器AFFLUX從北美地區近100個項目中挑選出30家代表未來Web3趨勢的初創公司,聚焦WEB3專場路演.

1900/1/1 0:00:00