BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-2.18%

ETH/HKD-2.18% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.76%

XRP/HKD-2.76%原文標題《GMX的挑戰者們?》

作者/DODOResearch

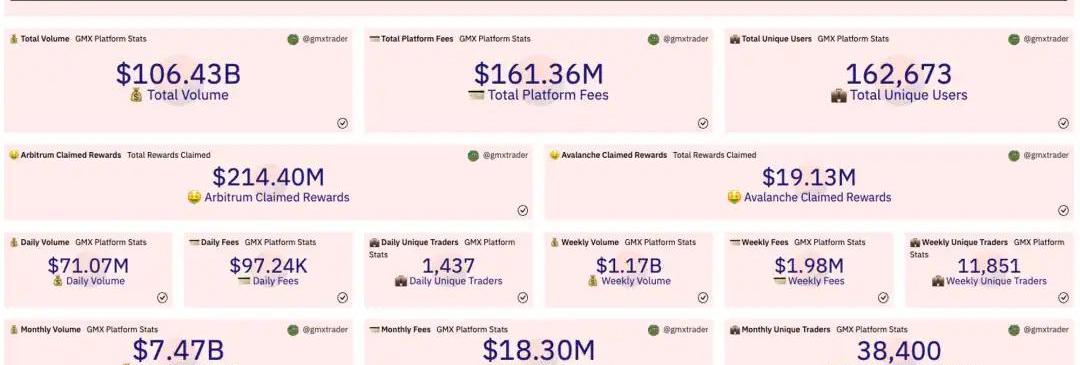

自22年GMXToken上線Binance后,GMX的各項數據接連創下新高。截至目前,GMX的平臺總交易量已超過1000億美金,AUM超10億美金,獨立地址超過16萬,分發給用戶的費用超過1億美金。

https://dune.com/gmxtrader/gmx-dashboard-insights

在正式上線至今近1年半的時間里,GMX一直在質疑的聲音下運行,但在真實收益敘事下,GLP的「對賭」模式漸漸被人們所接受。

截至目前,由Defillama統計的已上線GMXfork協議已經有近20個,分布在不同鏈上,下面我們將挑選七個代表項目進行盤點。

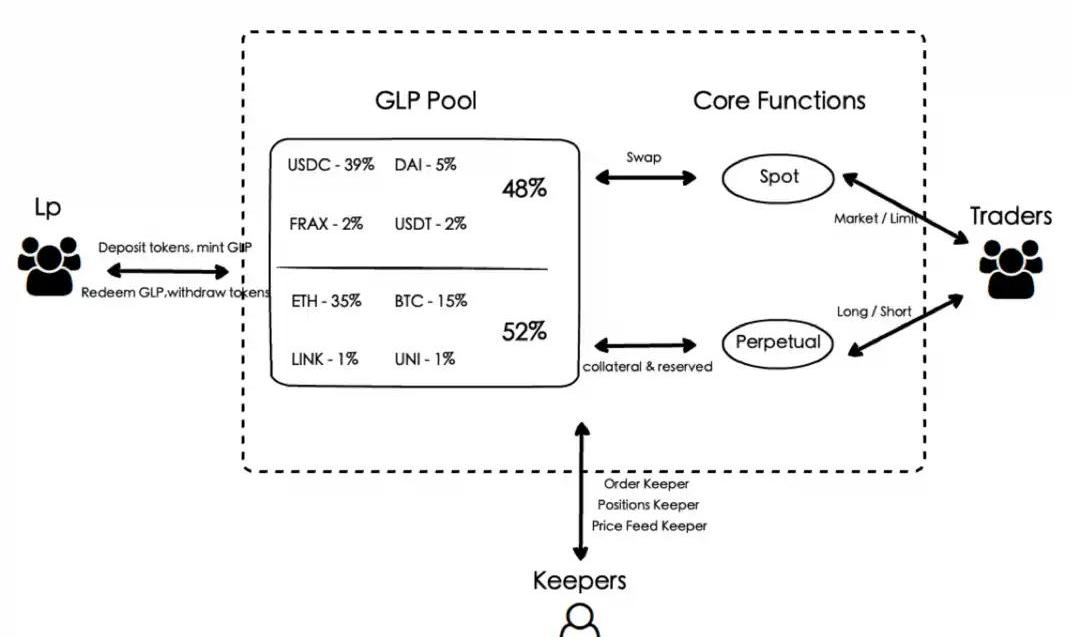

GMX機制圖解

GMX的forks

1.MummyFinance?

MummyFinance是由Fantom基金會支持的GMXfork。機制上,MummyFinance在冷啟動Token的分發上新增了使用NFT發放esMMY并給予了NFT持有人80%的國庫FTM分紅。在費用分配上將MLP的比例由70%下調至60%,其中5%分配給開發團隊,5%用于回購并添加Equalizer的MMY-FTMLP。此外,除了MLP中有FTM作為一攬子資產外,其余機制與GMX相同。

某GMX巨鯨在質押293天后將2000枚GMX換成13.9萬枚USDC:金色財經報道,據SpotOnChain監測,8小時前,某GMX巨鯨在質押293天后解押1.65萬枚GMX(約151萬美元),在解除質押5小時后,巨鯨將2000枚GMX換成13.9萬枚USDC,從2022年7月12日第一次購買以來,直到現在,巨鯨從未賣出過任何GMX。[2023/5/2 14:37:57]

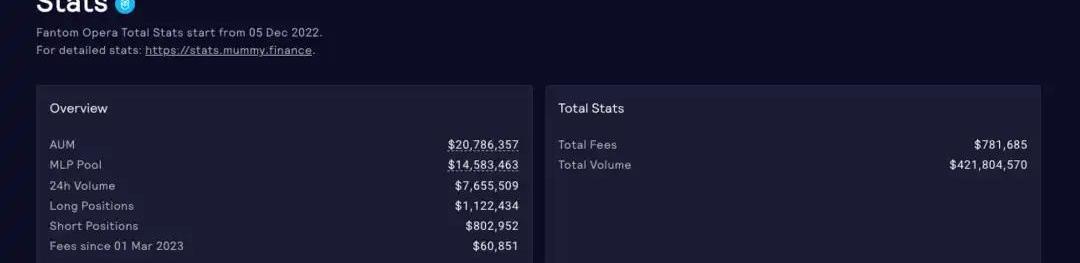

截至目前,Mummyfinance的平臺交易量已超過4億美金,MLP已有近1500萬美金的TVL,產生了約78萬美金的費用,數據并不亮眼。

https://app.mummy.finance/#/dashboard

2.VelaExchange

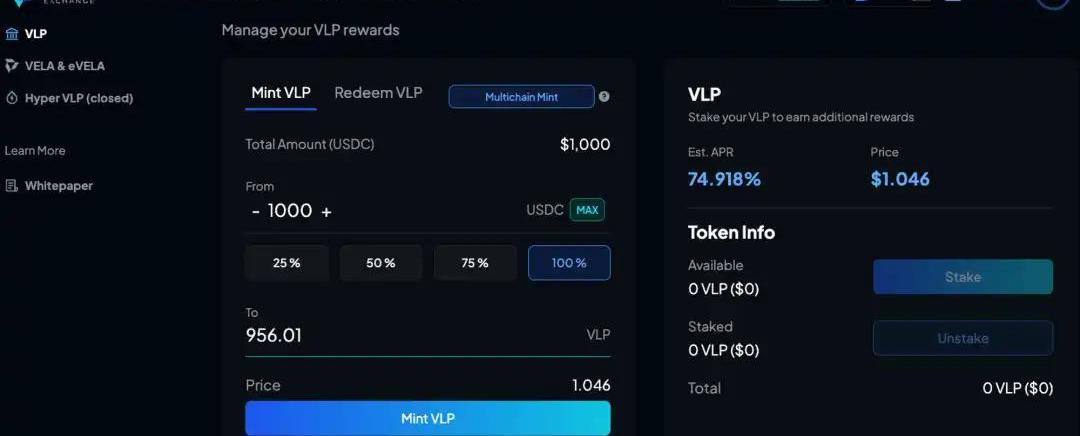

VelaExchange的前身是Dexpool,一個OTC市場。而嚴格意義上講,Vela也不完全是GMXfork,其還融合了GainsNetwork的機制。Vela效仿Gains的gDAI,使用USDC鑄造VLP且可以進一步抵押獲取eVELA。Vela允許用戶交易多品種的資產,并支持用戶更多管理頭寸的功能,例如當前頭寸多次止盈、隨時更改倉位中抵押品的數量、隨時增加已開倉位的杠桿等等。

有別于GMX,Vela的資產喂價相對去中心化一點,僅部分合約地址擁有管理員身份,相對降低了作惡風險,且價格會在每一分鐘或當價格波動多于0.1%時刷新。Vela還增加了GMX沒有的實時資金費率,在用戶開倉后實時計算且在倉位中自動扣除。

GMX 將集成Chainlink的低延遲定價預言機:金色財經報道,據Chainlink官方推特,Arbitrum生態上去中心化衍生品協議GMX社區以 96.28% 的贊成率正式通過了一項提議,將 Chainlink 的低延遲定價預言機集成為鏈上投票的啟動合作伙伴。這種集成將增強 GMX 衍生協議的安全性和用戶體驗。[2023/4/25 14:25:00]

由于沒有波動資產,VLP持有者只有在交易者獲利時才會虧損。協議費用的50%以USDC形式分配給VLP持有人,10%以eVELA形式分配給VLP質押者,5%以USDC形式分配給VELA質押者,10%以eVELA形式分配給VELA質押者,其余25%歸項目所有。

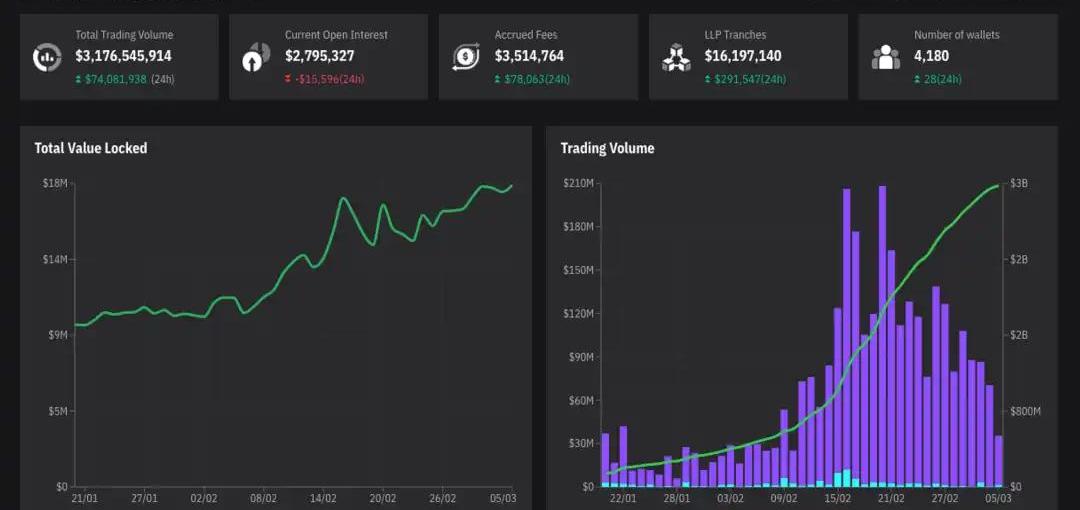

截至目前,擁有VC支持的Vela在上線短短幾周內擁有近30億美金的交易量,產生了僅150萬美金的交易費用。配合近期的交易激勵活動,Vela數據仍呈現明顯的上升趨勢。

https://dune.com/unionepro/vela-exchange-stats

3.Mycelium

Mycelium是由前BitMEX創始人ArthurHayes支持的協議,由TracerDAO合并而來。其GMXfork產品名為Perpetualswap。其中,MLP的經濟模型與GLP幾乎相同,非穩定幣資產的交易費用為0.4%,穩定幣資產為0.03%。MYC質押獎勵來自10%的平臺費用,有14天提取時間。對于LP部分獎勵的esMYC,沒有復投的乘數獎勵;且選擇線性贖回的周期縮短,相比GMX變為6個月。

由dappOS提供支持的去中心化衍生品交易所平臺GMX試點版本即將上線:金色財經報道,由 Web3 操作系統 dappOS 提供支持的去中心化衍生品交易所平臺 GMX 試點版本即將上線,旨在降低用戶在 Arbitrum 和 Avalanche 區塊鏈上訪問 GMX DeFi 功能的門檻,簡化跨鏈 GMX 訪問流程。(雅虎財經)[2023/2/1 11:40:47]

此外,與GMX最大的不同是Mycelium宣稱可交易品種更廣泛,涉及外匯、商品期貨等,但目前除BTC、ETH外僅支持WTI原油期貨。截至目前,Perpetualswap的TVL只有約600萬美金,但總交易量達到17億美金,產生了超過160萬美金的協議費用。

https://swaps.mycelium.xyz/dashboard

4.MUXProtocol

MUX的前身是MCDEX。在徹底轉型做GMXfork的過程中,團隊在其V2版本中做出了一個非常亮眼的改動,即做一個Perp聚合器,自建了流動性路由。允許用戶一鍵開倉將杠桿頭寸合理分配至不同衍生品協議。在聚合交易的過程中,因為不同平臺支持的最大杠桿差異與清算閾值的不同,MUX為用戶提供了額外的保證金已保護用戶蒙受損失。

GMX 2022年度回顧:年度交易總量達850億美元:12月29日消息,衍生品協議GMX發布2022年度回顧。相關數據顯示,GMX2022年度交易總量達850億美元、年度費用收入1.15億美元、年度新增用戶數20萬。GMX表示,計劃于2023年初上線合成資產,對于GMX現存的大部分問題,開發者已有明確計劃,將在2023年初的更新中解決大部分問題。[2022/12/29 22:14:25]

此外,MUX還聚合了用戶的穩定幣與波動資產,利用一部份去做衍生品市場的流動性,其余放到其他生息協議中為用戶賺取額外收益。在未來推出的V3版本中,MUX還將支持跨鏈聚合的功能,統一Arbitrum、Optimism、BNBChain、Avalanche和Fantom之間的衍生品流動性。

截至目前,MUX協議的交易量呈現了相較其他fork協議更健康、穩定地增長趨勢,7日交易量超過6000萬美金,獨立地址數也超過1萬。

https://stats.mux.network/public/dashboard/13f401da-31b4-4d35-8529-bb62ca408de8

5.LevelFinance

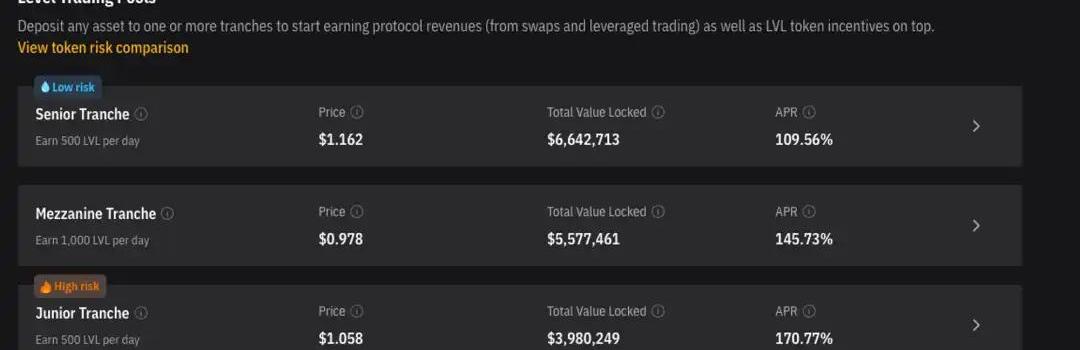

BNBChain上的LevelFinance也是一個十分有特色GMXfork協議。Level利用分級基金的思路,為不同的比例的一攬子資產賦予了不同的激勵與收入分配,為用戶提供了多種配比的ETF選擇。

過去24小時DEX平臺GMX交易費用超比特幣網絡轉賬費用一倍:8月23日消息,據CryptoFees數據,過去24小時,DEX平臺GMX日交易費用為45.79萬美元,超過比特幣網絡轉賬費用22.6萬美元。此外,據DefiLlama數據顯示,GMX當前TVL為6億美元,其中Arbitrum上TVL達5.07億美元。[2022/8/23 12:42:48]

值得注意的是,Level采用了雙Token模型,LVL作為激勵Token補貼所有Tranche,LGO作為純治理Token參與50%協議費用的再分配。此外,Level基本的非穩定幣資產的交易費用為0.2%,穩定幣資產為0.01%,動態范圍為0-0.6%。

截至目前,交易員為Levelfinance貢獻了超過30億的交易量,數據雖不如Vela爆炸,但也穩定運行了近2個月,但其雙Token的博弈設計還有待考驗。

6.ElDoradoExchange

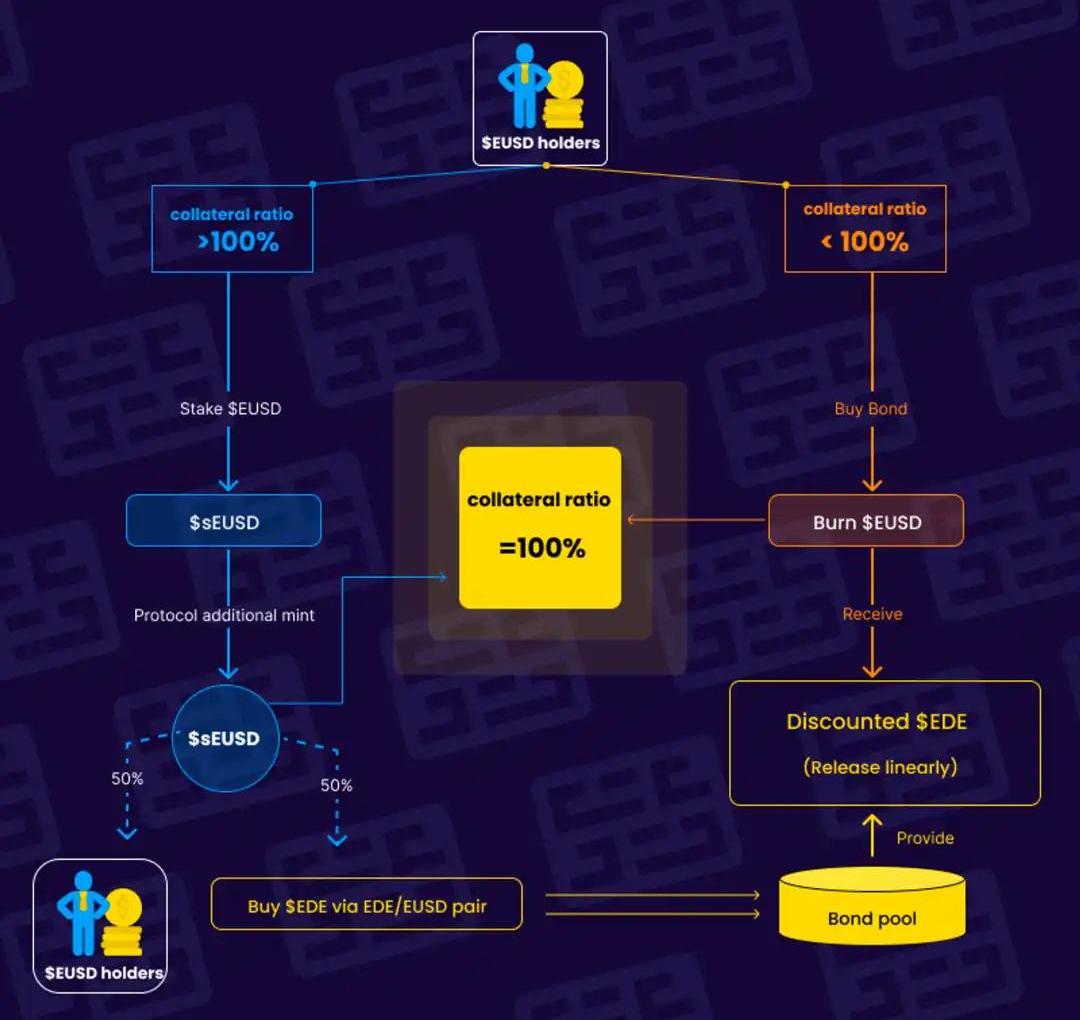

在BNBChain上,除了Levelfinance,還有一個做了微創新的GMXfork—ElDoradoExchange。ElDorado在Level的分級概念上又加入了由協議費用支持的穩定幣EUSD,60%分配給ELP,40%分配給gEDE持有人。

由于EUSD需要維持錨定,因此還有在抵押品價值波動時候維持錨定的Stake&Bond機制:

當價格上漲抵押率大于100%時,啟用Stake機制,用戶質押EUSD獲得利息獎勵,EUSD總量增加,抵押率回到100%;當價格下跌抵押率低于100%時,Bond機制啟動,用戶將EUSD出售給協議獲得相當于打折的EDEToken。協議銷毀用戶出售的EUSD,并將抵押率逐漸拉回100%。

數據上,由于與Level過于同質化,ElDorado數據上被壓了一頭。ElDorado已在嘗試多鏈運行,即將已擴展至Arbitrum。

除了上述協議外,還有像Metavault、Madmex、TethysPerpetual、Lif3Trade、OPX等基本與GMX同質化的Fork運行在各自的生態上。可見絕大多數的GMXfork都是社區項目,GLP與交易員「對賭」的模式收到了社區的認可,伴隨著高額的LP激勵,如此數量的fork是否讓你想起了曾經Defisummer的UniswapV2fork潮呢?

如今的GMX仍有不少缺陷:中心化的預言機喂價、沒有雙邊的資金費率、GLP未平倉合約量的限制、熊市單邊下跌可能的踩踏,也曾發生過在Avalanche上因AVAX深度差預言機價格被操縱,致使GLP蒙受損失的情況。而20年中的UniV2也飽受詬病:LP只能靠協議撒幣補償巨大的無常損失、沒有足夠護城河、資金利用率低等。

可以預見的是,GMX上述機制的不足也將很快被X4的合成資產版本迭代或由新協議做出更靈活的創新。目前,有幾個有資本支持且仍未被廣泛關注的協議值得跟蹤:

Lighter,由a16z支持的衍生品協議,機制不詳。VestExchange,由JaneStreet支持的類GMXfork。PerennialLabs,推出的由合成資產支持的AMM衍生品市場,很多機制非常類似GMX的X4版本,但底層是Opyn。

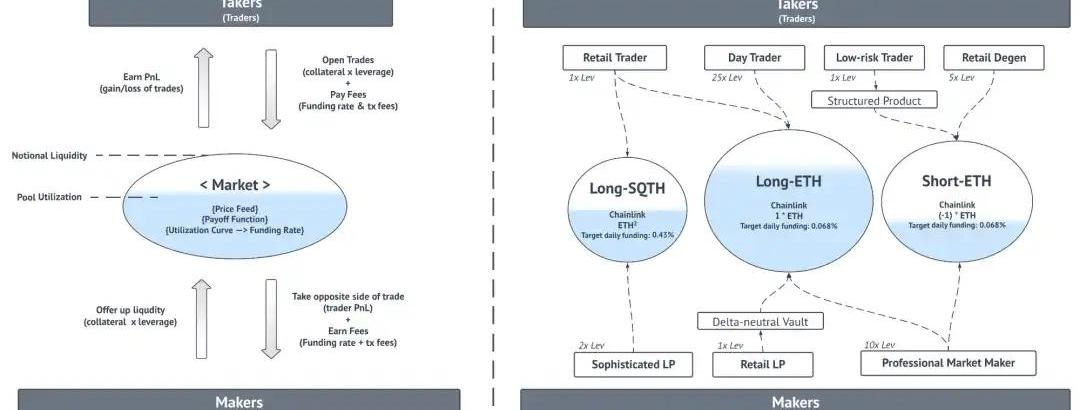

這里面最值得期待的莫過于Perennial。具體來講,Perennial提供了一個無需許可的建立衍生品市場的工具,而并非是單純的提供交易市場。其設置了一套衍生品的交易規則,并允許任何人去設置其中的關鍵參數來建立自己的市場。

Perennial通過點對池的交易模式,讓每個公開的市場都包括了市場建設者、流動性提供者和交易者三個角色。文檔顯示,當前Long-SQTH池就是由Opyn的多簽地址充當運營商。而其他兩個市場:以太坊的多頭和空頭市場,都是由Perennial多簽地址管理。

首先,作為市場的建設者僅會從衍生品市場費用中收取一部分作為收入,而不會被強制要求提供流動性。對市場建立者而言,其需要設置的參數包括了利用率曲線、費用結構、杠桿和最大流動性。其中費用結構和最大流動性都比較好理解,關鍵是利用率曲線和杠桿兩個參數。

利用率曲線,即市場利用率和資金費率之間的函數關系。Perennial表示這項參數參考了Aave與Compound關于借貸利用率和利率的關系,在Perennial中,交易者需要向流動性提供者支付資金費用,而該費用的高低取決于資金利用率,利用率越高資金費用就越高,但在80%前保持較低的增長率,在達到80%之后,為了平衡市場兩邊的流動性,資金費用將大幅升高,而市場僅僅由多空雙方PvP,所有的設計與GMXX4的構想不謀而合。

目前,Perennial還處于初期階段,如果GMXX4出現,二者將成為直接競爭對手。

總的來說,GMX在上線1年半后才全面被社區接受,整個「價值」發現的過程也與Uniswap的出現極為相似。或許某些時候,并不是某個賽道跑不起來,而是時候未到。

伊斯坦布爾大學?TüBlockchain俱樂部團隊開發的Opclave入圍ETHGlobalScaling2023黑客松.

1900/1/1 0:00:00自Web3多鏈錢包BitKeep宣布即將品牌升級為BitgetWallet后,其用戶規模進一步擴大,目前全球用戶數已突破1000萬.

1900/1/1 0:00:00作者:JEFFJOHN、ROBERTS、YVONNELAU原標題:《ThemakingofBinance’sCZ:Anexclusivelookattheforcesthatshapedcryp.

1900/1/1 0:00:00撰文:黑米,白澤研究院 隨著Arbitrum的第一份改進提案已在社區論壇上發布,ArbitrumDAO的治理流程逐漸完善.

1900/1/1 0:00:00作者:DatamallChain隨著區塊鏈和Web3技術的不斷發展,去中心化存儲的重要性也越來越被人們所重視.

1900/1/1 0:00:00由萬向區塊鏈實驗室、HashKeyGroup、PlatON聯合主辦的2023香港Web3嘉年華「全球Web3支付創新論壇」在香港正式召開.

1900/1/1 0:00:00