BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD-1.24%

ADA/HKD-1.24% SOL/HKD-0.61%

SOL/HKD-0.61% XRP/HKD-1.86%

XRP/HKD-1.86%2021年,注定是個不平凡的一年。比特幣自2021開年就屢破新高,創下紀錄,吸引眾多的目光。這些目光當中,吸引力眾多的機構。機構的入場將比特幣價格維持在高位。幣圈也在熱烈討論,比特幣終于迎來了曙光,引來了機構的投資將會把比特幣的應用擴大。

比特幣2021年價格走勢

來源:Coindesk

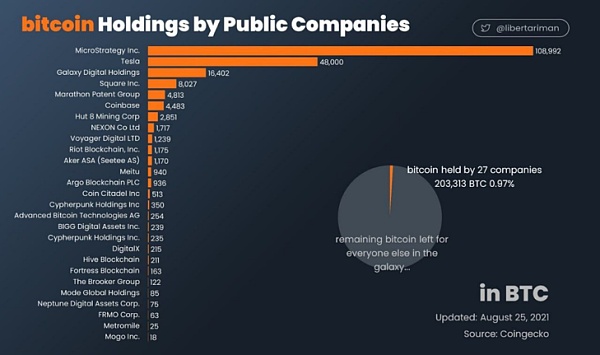

上市公司持有比特幣的數量

來源:Coingecko

持有比特幣前20名的上市公司

來源:01區塊鏈整理

Microstrategy,All in比特幣

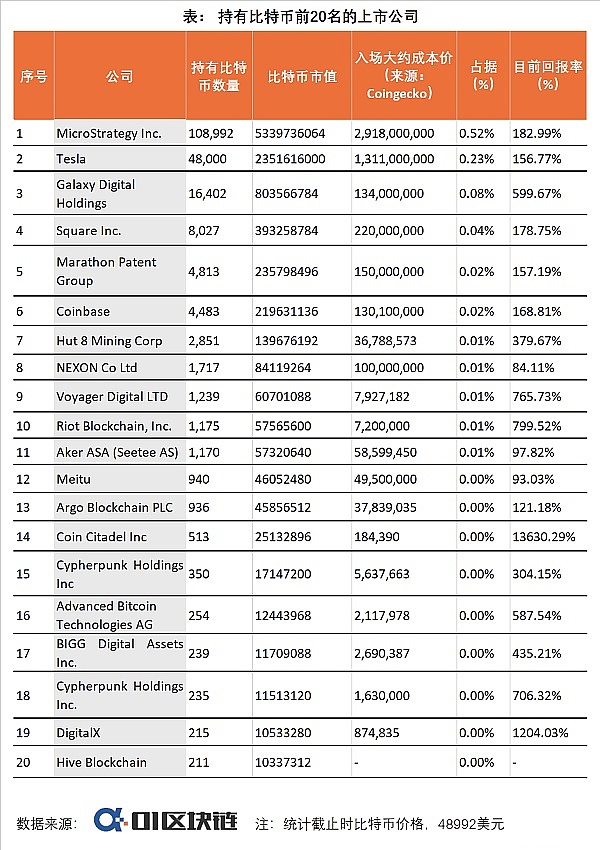

在所有持有比特幣的上市公司當中,Microstrategy是持有比特幣數量最多的上市公司,達到108992枚比特幣,價值大約29億美元。截至發稿時,Microstrategy的市值為68億美元。可以說比特幣占據了該公司一半的市值。大量購買比特幣的“后遺癥”則是Microstrategy股價的走勢與比特幣非常的相似。

Microstrategy股價走勢

許多公司透露購買比特幣是用來多元化資產配置、對抗通脹;而Microstrategy創始人邁克爾·塞勒(Michael Saylor)則像是拿比特幣來豪賭公司以及個人的未來,甚至是利用公司的名義來借錢購買比特幣。2021年6月8日,根據華爾街日報報道,MicroStrategy發售4億美元垃圾債來購買更多的比特幣。8月25日,MicroStrategy 再次以約 1.770 億美元現金購買 3907 個比特幣,平均每枚比特幣價格約為 45294 美元。

CBOE:在獲得美SEC批準之前,對那些比特幣ETF申報文件的審批意見都是無效的:金色財經報道,美國芝加哥期權交易所(CBOE)稱,在獲得美國證券交易委員會(SEC)批準之前,對那些比特幣ETF申報文件的審批意見都是無效的。[2023/7/1 22:12:22]

市場對于MicroStrategy的操作有點摸不著頭腦,都紛紛好奇Microstrategy大肆購買比特幣的背后動機。對此,創始人塞勒則說道:“如果你以 1% 的利率借入數十億美元并將其投資于下一個你認為將成為占主導地位的亞馬遜、谷歌或 Facebook 的大型科技數字網絡,你為什么不呢?”

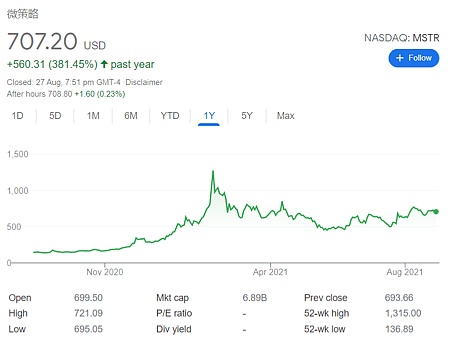

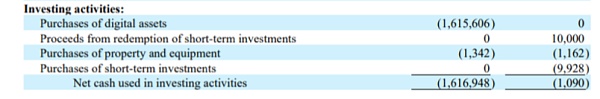

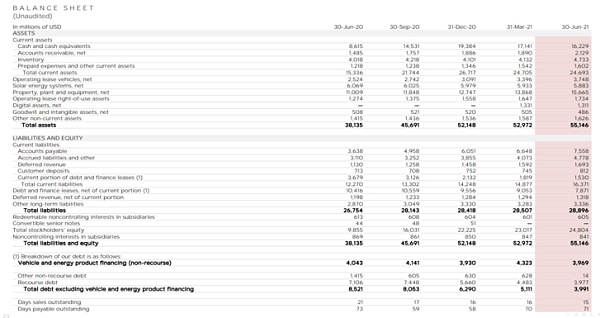

對于一家上市的美國商業情報軟件公司來說,這有點“不務正業”。根據Microstrategy的財報,在現金流量表上公司三個月花出16.15億美元,其中只有134萬美元用來采購固定資產等“真實資產”,也就是說花的錢里99.917%都用來買比特幣了。上個季度則是花出10.86億美元購買比特幣, 44.7萬美元采購固定資產,也就是說99.96%都用來買比特幣了。

Microstrategy第二季度的投資活動

來源:Microstrategy 2021 Q2財報

這些舉動也讓Microstrategy員工們有些許不爽。該公司的定位本來是一家商業情報軟件公司,但現在商業情報軟件投入研發投資活動甚至連買比特幣的錢的零頭都不到,那么試問還是一家商業情報軟件公司嗎?是靠商業情報軟件還是比特幣盈利呢?有員工在求職網站Glassdoor表示“購買比特幣這事怪怪的,我們這些員工就覺著吧,公司有點不務正業。”

Microstrategy購買比特幣始于2020年7月。在當時的季度會議上,塞勒宣布Microstrategy計劃購買比特幣、黃金和其他替代資產,以替代資產負債表上仍持有的現金。2020年8月,Microstrategy就用2.5億美元庫存現金購買了21454枚比特幣。而后,2020年9月和12月,公司又分別斥資1.75億和0.5億美元購買比特幣。證券史上戲劇性的一幕出現在2020年12月11日,Microstrategy發行了6.5億美元可轉債,全部用于買比特幣,開創了上市公司舉債購買比特幣的先例。此外,Microstrategy也成為第一家購買比特幣并納入資本分配策略的上市公司。

美聯儲副主席:美聯儲將垃圾債券納入計劃之中,是為了幫助那些在危機前仍屬于投資級的公司:美聯儲副主席克拉里達表示,美聯儲將垃圾債券納入計劃之中,是為了幫助那些在危機前仍屬于投資級的公司。(金十)[2020/4/13]

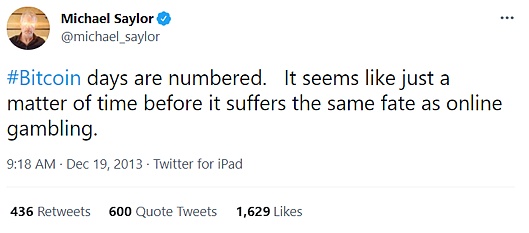

事實上,塞勒早期非常不看好比特幣的發展,甚至發推特諷刺比特幣的未來。他的推特曾說:“比特幣蹦跶不了幾天了。它的下場最終就會跟線上賭博一樣。”

塞勒早期的推特

塞勒畢業于麻省理工學院。創立Microstrategy的愿望是把Microstrategy打造成像通用一樣的商業集團,世世代代永久地傳承下去。為此,他曾多次拒絕了別人的收購請求。Microstrategy曾經非常順利,憑借自己在商業情報分析軟件上的技術優勢,成功登陸Nasdaq證券交易所,塞勒的身價也一度高達70億美元,被美國精英時政雜志《Washingtonian》評論為“華盛頓首都最有錢的男人”。

2020年疫情開始席卷美國,美聯儲開啟“大放水”政策來挽救美國的股市以及經濟。塞勒接受采訪時曾透露Microstrategy在疫情之初賬面上有5億美元的閑置現金。當時的塞勒還沒有對比特幣有興趣。某個雨天他眺望窗外,看了會兒對面的華盛頓紀念碑,就讓下屬去買美國國債了。然而沒多久美國疫情就失控了,成為比中國和意大利更嚴重的國家。為了應對經濟沖擊,美聯儲先是實行了零利率,后來又瘋狂印鈔,這導致了Microstrategy購買的美國國債大量貶值。塞勒就表示:“站在公司的角度上,我們必須保證投資回報率要超過美元貶值程度。想來想去,也就比特幣合格。”

對于Microstrategy來說,購買比特幣是為了增加其投資回報率。疫情的爆發讓Microstrategy接觸了比特幣,以當下的比特幣價格來看,Microstrategy無疑是成功的。

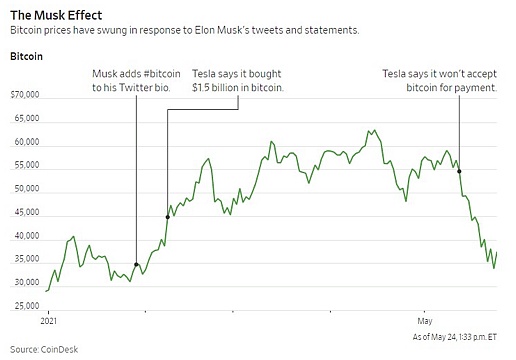

馬斯克(Elon Musk)無疑是當今世界中最有影響力的“網紅”。一則推特就能夠改變比特幣價格的走勢。在特朗普推特被封之前,馬斯克的推特影響力或許是第二名。然而自從特朗普被推特禁言了之后,推特上再難以找出影響力“媲美”馬斯克的另一位人物了。

聲音 | 神魚:礦業的發展離不開那些痛苦的階段:1月3日,F2Pool創始人神魚在魚池大客戶年度答謝宴上發表演講。他向觀眾展示了一張圖,圖中的虛線代表了挖礦痛苦指數(即挖礦盈利情況),并表示,礦業的發展離不開那些痛苦的階段。歷史上有兩次挖礦盈利水平極低的時候,第一次是在2015年底,這些困難逼迫大家從工業園區挖礦轉向水電、大規模挖礦時代;第二次是在2018年底,幣價暴跌,甚至出現礦機按斤賣,這些苦難也催生了低功耗高算力礦機的持續迭代發展。[2020/1/3]

馬斯克對于比特幣價格的影響

2021年2月10日,Tesla宣布購買價值15億美元的比特幣且接受比特幣作為支付手段。此消息一出,比特幣價格上漲了10%以上。Tesla在2021 Q1時的利潤為4.38億美元,按照推算也就是說一年的利潤都去買了比特幣。

時間來到2021年5月,馬斯克在推特中說,由于對氣候變化之擔憂,Tesla已暫停使用比特幣購買特斯拉的計劃。此推文發出后,比特幣應聲下跌超過10%,特斯拉股價也出現下跌。事實上,Tesla在3月份宣布接受加密貨幣時,就曾遭到一些環保團體和投資者的強烈抨擊。馬斯克也表示,特斯拉目前不會出售比特幣,并打算在采礦轉向使用可持續能源后再將其用于結算。

Tesla在今年2月初購買了46000枚比特幣,平均價格為32600美元。今年4月,特斯拉披露在一季度出售了所持10%的比特幣,即4600枚左右,平均售價為59100美元,該筆交易為該公司帶來了2.72億美元的收入,使得Tesla在2021 Q1時實現了1.01億美元的稅前利潤。根據Tesla 2021 Q2財報顯示,Tesla沒有出售任何的比特幣。目前來看,馬斯克兌現了其承諾,即Tesla目前不會出售比特幣;然而未來則難說。

Tesla 2021 Q2財報總覽

在7月21日的The B Word大會上,馬斯克表示Tesla在歐洲的銀行存款是負利率(即每隔一段時間需要給銀行一筆費用),會讓人重新考慮持有比特幣。此外,馬斯克也透露了他本人和SpaceX都持有比特幣。雖然他擔心比特幣對環境的影響,但他總體上支持這種加密貨幣。

聲音 | Cobra:希望那些“shitcoin”從市場中消失:Cobra發布推文表示:許多價值百萬甚至上億美元的社群人數幾乎和我的追隨者數量差不多,我真的希望這些“shitcoin”從市場中消失。只有比特幣和比特幣現金會長期存在。[2018/9/13]

Square:目前將不會購買任何的比特幣

美國支付巨頭Square曾先后于2020年10月與2021年2月之間購買比特幣。2020年10月10日,該公司購買了4709枚比特幣,總價值約5000萬美元,當時這筆投資幾乎占該公司總資產的1%。2021年2月24日,Square再次以1.7億美元買入約3318枚比特幣,平均價為5.12萬美元。兩次交易綜合之后,單枚比特幣的成本價約為27407美元。

該公司曾在一份新聞稿中表示,加密貨幣是一種經濟賦能手段,并可以為世界提供一種參與全球貨幣體系的方式,這與公司的宗旨是一致的。Square的首席財務官Amrita Ahuja說道:“比特幣有可能在未來成為更普遍的貨幣,隨著其利用率不斷增長,我們打算以一種更合規的方式學習與參與。對于一家正朝著建立更具包容性的未來產品的公司來說,這項投資是邁向這條路的關鍵一步。”

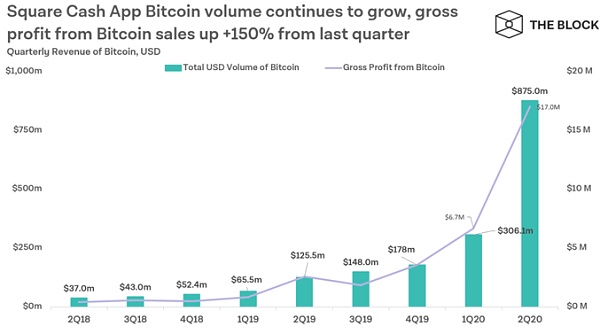

事實上早在2019年Square就成立了一個獨立團隊Square Crypto,致力于為比特幣開源工作做貢獻。Square甚至還發起了一個非營利組織,加密貨幣開放專利聯盟(COPA) ,以鼓勵加密創新和為已有專利的加密產品開放訪問。這一系列對加密貨幣的支持舉動為Square帶來了豐厚的回報。Square允許消費者使用Cash App(Square推出的軟件,專門服務比特幣相關的交易)進行消費并存儲比特幣。Square的比特幣收入也從2019年的5.165億美元增長到去年的47.5億美元。

Square旗下的Cash App持續成長

來源:The Block

Square購買比特幣的消息也引來塞勒的評論。塞勒在Twitter上評論了Square的新聞:“比特幣是很好的儲備資產,我非常欽佩Square的團隊能帶領這個風向。”

以色列證券管理局提案:禁止那些主要投資、持有或挖掘數字貨幣的公司股票交易:據新浪財經援引路透報道,以色列市場監管機構以色列證券管理局(ISA)周四表示,以色列可能禁止特拉維夫證交所一些公司的股票交易,這些被禁止股票交易的公司業務主要是圍繞比特幣和其他數字貨幣的投資。以色列證券管理局已提出一項修正案,禁止那些主要投資、持有或挖掘數字貨幣的公司股票交易。這些公司也不會被允許進入交易所的指數,如果他們繼續在特拉維夫交易所進行交易,將會面臨被摘牌的后果。但該禁令不適用于那些市值超過1億謝克爾(2900萬美元)以及經過3年完整財報審計的公司。該修正案已經得到了ISA委員會的批準,接下來將征集公眾意見。[2018/1/5]

然而隨著比特幣在4月至8月期間經歷低迷期,Square賬面上的比特幣資產開始出現虧損。5月15日Square發布2021 Q1財報,在相關比特幣投資上錄得2000萬美元損失之后,首席財務官Amrita Ahuja表示目前Square沒有進一步購買比特幣的計劃。除此之外,他還提到了比特幣網絡的碳足跡問題,表示這需要在未來得到解決。

Ahuja說到Square持有的比特幣市值曾上升至4.72億美元,但在發布財報時比特幣投資上錄得2000萬美元的損失。用于購買比特幣的2.2億美元占到公司現金余額的5%。

比特幣至今仍然具有著高波動性。縱然其回報率整體上非常可觀,但其“過山車式”的價格走勢不是市場投資者所樂意見到的,這會影響Square的股價。比特幣難以預測的走勢讓Square的整體市值難以預測。此外,Square如今仍然處于高速發展階段。購買比特幣造成的虧損對于Square來說都是難以承受的。這也導致了Square在錄得虧損之后在財報會議上表態沒有進一步購買比特幣的計劃。

Coinbase是如今世界第二大加密貨幣交易所,亦是世界最大的上市加密貨幣交易所。發稿時,Coinbase市值來到了540億美元。

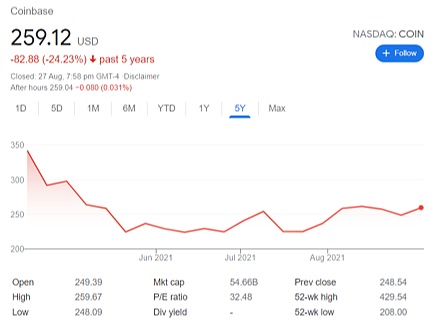

Coinbase股價走勢

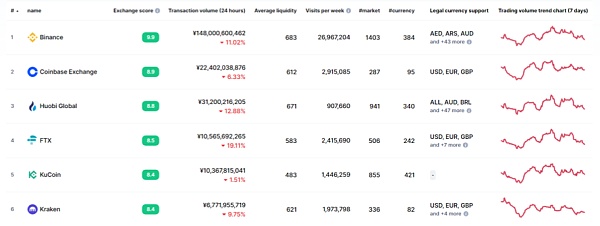

全球前6大加密貨幣交易所

來源:Coin Market Cap

Coinbase建立于2012年,是美國第一家持有正規牌照的加密數字貨幣交易所,由前Airbnb工程師Brian Armtrong一手創立的。2010年,Armstrong偶然閱讀了一本比特幣白皮書,就此打開了加密貨幣的大門。為了更深入地研究,他以9美元的價格購買了1000多枚比特幣,在比特幣的價格跌到2美元的時候,Armstrong也沒有被嚇退離場,一直堅持編寫代碼來購買和存儲比特幣。在2年后的夏天,Armstrong獨自開發了一款錢包,就是Coinbase。此后他持續發展Coinbase并于2021年成功上市。

2021年8月20日Coinbase透露,將購買價值5億美元的加密貨幣,并且未來還計劃將所有利潤的10% 投資于數字資產。Coinbase首席執行官CEO Brian Armstrong表示,隨著時間的推移,該公司希望增加用于購買加密貨幣的利潤比例。公司還強調了對加密行業進行長期投資的承諾,表示未來的投資可能會根據客戶的持有情況來決定。

Coinbase將通過第三方平臺或場外交易平臺進行加密貨幣的買賣,以避免與旗下客戶產生利益沖突。此外,Coinbase還宣布已經積累了40億美元基金,為迎接監管和下一個“加密冬天”做準備。

Coinbase的盈利主要來自于加密貨幣的交易。越多的交易對于Coinbase來說則是越多的營收。無論是市場大漲或是大跌,對于Coinbase來說都能夠從中得利。購買加密貨幣能夠進一步推高加密貨幣的市值。除了能夠抵御風險,加密貨幣還有幾率升值。最后對于Coinbase最重要的就是間接推動營收的增長。購買加密貨幣對于Coinbase來說是一石三鳥的舉動。

2021年3月7日,美圖秀秀的母公司——港股上市公司美圖公司發布公告表示,在公開市場交易中購買了1.5萬枚以太幣以及379枚比特幣,總對價分別約為2210萬美元和1790萬美元,合計為4000萬美元(對應當時約合人民幣2.6億元)。受此消息,隔日3月8日早上,美圖公司股價大幅高開14%。

此外,3月17日其全資子公司Miracle Vision在公開市場交易中進一步購買了1.6萬枚以太幣以及約386枚的比特幣,總對價分別為2840萬美元和2160萬美元,共計5000萬美元。

美圖公司董事長蔡文勝當時在朋友圈發文稱,美圖公司將繼續布局區塊鏈。蔡文勝說:“總要有人第一個吃螃蟹。這應該算香港上市公司第一家購買數字貨幣吧,也算是全球第一家上市公司把以太幣作為數字資產儲備。”

4月8日,美圖再次發布公告表示,公司再次在公開市場交易中購買了約175.7枚比特幣,總對價約為1000萬美元。通過上述三次投資,美圖目前持有超過940枚比特幣,平均買入價約為52610美元,同時還持有31000枚以太幣,平均買入價約為1629美元。至此,美圖公司在加密貨幣的投資總額已達1億美元。

然而此前加密貨幣市場的“腰斬”讓人們質疑美圖公司投資加密貨幣的舉動。有網民調侃Tesla買三萬,而美圖買五萬。加密貨幣市場的暴跌也導致了美圖公司的股價暴跌。截至8月27日收盤,美圖公司股價報1.74港元,自今年最高點已暴跌57.66%。

美圖公司股價走勢

雖然如今加密貨幣市場正在逐漸回溫,但美圖公司可以說是買在了比特幣的高點。市場也不認可其“買幣”行為,股價就很好的反映了出來。對于比特幣來說,縱然其虧損正在收窄,即使未來會逐步走高然而高位開倉成本也會極大的壓縮美圖公司的投資回報率。

對于絕大多數投資比特幣的上市公司來說,對財富增長追求和對通貨膨脹、資產縮水的恐懼都是不小的動機。而隨著機構們的不斷加入,在比特幣支持者當中,比特幣作為一種資產已經越來越成熟安全。看看市面上的其他投資方式,再欣欣向榮的投資標的似乎也無法和比特幣的強勁漲勢相提并論。

對財富增長的欲望驅使著上市公司紛紛進場購買比特幣。摩根大通于1月時曾發布報告表示,比特幣正在成為黃金的競爭對手,一旦比特幣成為市場公認的避風港,那么比特幣將可以吸引到和投資黃金一樣多的錢,理論上比特幣的價格可能可以達到14.6萬美金。

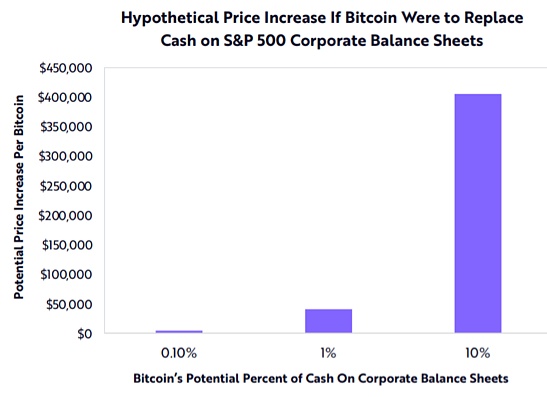

專門投資顛覆性科技的Ark基金公司則是更加的激進,喊出了40萬美元的目標價。Ark基金認為倘若所有標普500成分股里的公司將他們的10%現金投入進比特幣的話,那么比特幣一枚的價格將會上探至40萬美元。

Ark基金對于比特幣的目標價

來源:Ark基金

Square在購買比特幣時也曾解釋過:Square相信加密貨幣是一種增強經濟實力的手段,加密貨幣提供了一種參與全球貨幣體系的方式,這與Square公司的宗旨正好相符。塞勒則闡述了自己大筆購入比特幣的邏輯:“在選擇比特幣投資以前,我曾經考慮過把我們的資產投資到普通貨幣、債券、股票、指數基金、期權、房地產、貴金屬、藝術品等等,但比來比去還是比特幣看起更能成為優良的長期投資資產。”

隨著經濟環境的整體惡化,政府持續印錢發債等導致近年來包括像政府債券這樣的傳統資產出現零收益率甚至負收益率。如此糟糕的收益率推動著投資者在積極尋找新的投資替代方案。越來越多的投資者把比特幣作為應對通脹風險和現金貶值的對沖工具。

作者|?Chenglin Pua(馬來西亞)編審?| 于百程? 排版?|?王紀瓏琰

本周技術周刊包含以太坊、Chainlink、Arbitrum、Optimism、Kusama五個網絡的技術類新聞.

1900/1/1 0:00:00原文標題:《以太坊核心開發者會議更新 006》這次更新與以往的有點不同。首先,我決定轉移到 Mirror 發布更新.

1900/1/1 0:00:00通過資產定價模型找出被低估的資產,這或許是傳統金融人最愛干的事。當他們看到比特幣,這種不會產生現金流的「垃圾」價格一路飆升,市值超越伯克希爾-哈撒韋時,他們會酸酸地說:「這場龐氏騙局很快就要結束.

1900/1/1 0:00:00如今,NFT收藏品的數量越來越多,從映射對應實物的數字藝術到體育交易卡,甚至游戲中的化身服裝。其中,新衍生出的元宇宙(Metaverse)游戲也大受歡迎,為NFT愛好者參與數字世界提供了完美的環.

1900/1/1 0:00:007天后,薩爾瓦多將正式成為世界上第一個采用比特幣作為法定貨幣的國家。盡管它只是一個國內生產總值(GDP)很小的國家,但第一步總是最難邁出的,這個事件造成的多米諾骨牌效應可能會在未來幾年帶來更多杰.

1900/1/1 0:00:00金融的理論基礎是有效市場理論和理性人假設,所以很多對于市場的分析都是基于數學模型以及宏觀經濟來分析。這種分析比較適合進行超長周期的價值投資,但短期市場往往反復無常,尤其是在情緒驅動的加密市場.

1900/1/1 0:00:00