BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.61%

ETH/HKD-0.61% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD-1%

ADA/HKD-1% SOL/HKD-0.35%

SOL/HKD-0.35% XRP/HKD-2.19%

XRP/HKD-2.19%

多項數據顯示,短期內市場將持續處于低迷狀態。期權市場不確定性巨大,期貨市場多數投資者被迫平倉。市場恐慌情緒蔓延,流動性仍未恢復至正常水平,合理的風控機制是生存必要條件。

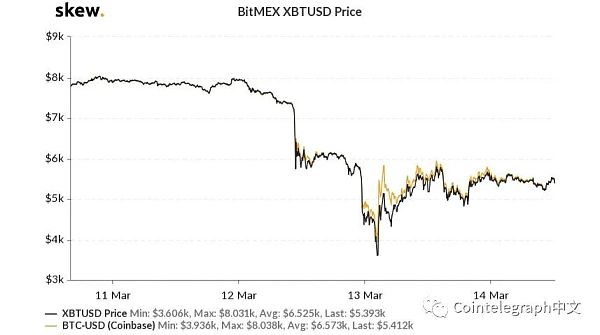

近期比特幣價格大跌引發市場恐慌,買盤流動性急劇緊縮。比特幣價格從7000美元一路跌至5000美元仍未止跌,下探4000美元后迅速反彈至6000美元。在這一巨大起伏的走勢中,市場價值蒸發超過9000萬美元。過去一周我們同時見證了股票市場和數字資產市場大幅下跌,本文撰寫時比特幣價格正在5000美元處震蕩徘徊。

期權市場數據:市場不確定性巨大

OPNX平臺現貨和永續衍生品24小時交易量僅為13.64美元:金色財經報道,由 Zhu Su 等人創立的債權市場 OPNX 平臺上線首日交易量表現不佳,在頭 24 小時內現貨和永續衍生品交易量僅為 13.64 美元。該公司首席執行官Leslie Lamb在后續推文中表示,在 FTX 事件發生后,我們對此進行了深入思考,并重新評估了建立流動性應該是什么樣子。?這意味著不依賴內部做市商,也不優先考慮外部做市商。這就是我們以最低流動性啟動的原因。[2023/4/6 13:47:00]

隱含波動率(IV)作為期權市場最重要的指標之一,可用于衡量比特幣價格未來波動幅度。同時隱含波動率也反映了期權價格的高低,波動率越高,看跌/看漲期權價格越高。

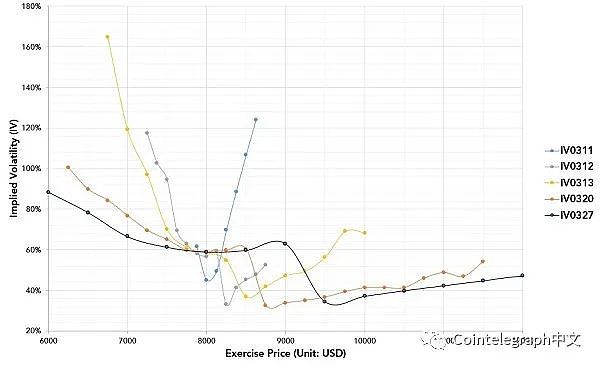

以Deribit交易所 2020年3月11日和13日的期權數據,做出不同到期期限期權隱含波動率曲線圖。不同曲線代表不同到期期限的期權,每條曲線由不同執行價格的期權隱含波動率組成。

幣安停止在南非提供加密衍生品交易:幣安(Binance)正在關閉其在南非的加密交易產品。10月8日,幣安發布了一篇博客文章,宣布立即停止南非用戶的期貨、期權、保證金和杠桿交易。持有未結頭寸的用戶必須在1月6日之前關閉它們。據悉,幣安并未在南非金融部門行為監管局(FSCA)注冊為金融服務提供商,似乎也沒有申請注冊。(The Block)[2021/10/9 5:48:55]

如下圖所示隱含波動率總體呈現出反向傾斜(波動率假笑)。以多條曲線聚攏處為分界點,執行價格較低一端(左端)期權的隱含波動率遠高于執行價格較高一端的期權隱含波動率,表明實值看漲期權和虛值看跌期權價格遠高于虛值看漲期權和實值看跌期權。

這一現象的存在是由于在市場穩定情況下,市場投資者希望比特幣價格不要下跌,但又恐懼比特幣價格下跌,因此大量投資者購買虛值看跌期權對沖風險。需求的增加抬高了虛值看跌期權的價格,也同時抬高了虛值看跌期權的隱含波動率。

英國監管機構已為Kraken子公司頒發衍生品交易許可證:英國金融監管機構已同意總部位于倫敦的加密貨幣交易所Kraken的子公司運營其衍生品平臺。Crypto Facility(也被稱為Kraken Futures),今日宣布,它已獲得英國金融行為監管局(FCA)頒發的多邊貿易設施(MTF)許可證。該許可證將允許機構客戶在期貨平臺上進行交易。該公司表示,這一消息標志著Crypto Facilities成為歐洲第一個也是唯一一個獲得許可、提供杠桿加密貨幣敞口的衍生品平臺。(Coindesk)[2020/7/6]

2020年3月11日3月份到期期權(BTC)隱含波動率曲線

來源:Deribit、TokenInsight

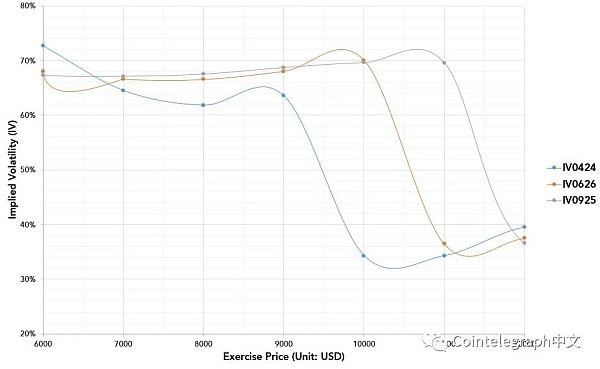

3月11日的數據中,于4月份、6月份和9月份到期的期權隱含波動率曲線顯示三個到期日的期權呈現出一致的向下趨勢,與3月份到期期權隱含波動率曲線圖不同。

動態 | CME監管的比特幣衍生品數量在2019年12月下降了近6.2%:據AMBcrypto 1月29日消息,根據Crypto Compare最近的報告,芝加哥商品交易所(CME)監管的比特幣衍生品數量在2019年12月下降了近6.2%,估計約為39.6億美元。去年12月,CME繼續主導著該產品的交易量,但這一暴跌表明,投資者在12月的活動有所減少。灰度的比特幣信托產品(GBTC)的跌幅是芝加哥商品交易所的3倍,貶值了19.56%。在月度衍生品交易總量方面,OKEx以35.8%的市場份額領先,這相當于超過33億美元的日交易量。火幣以29.16%的市場份額緊隨其后,其次為BitMEX(19.7%)和幣安(11.4%)。不過,盡管日衍生品交易量不及Huobi和OKEx,但BitMEX和Binance的BTC永久期貨市場交易量總和最高,總計占市場份額的62.5%。[2020/1/29]

動態 | 摩根大通與金融公司合作開發新的區塊鏈衍生品解決方案:全球主要投行摩根大通(JPMorgan)開發了一種新的區塊鏈衍生品解決方案,旨在加快現金和抵押品的轉移。11月14日,總部位于加州的金融科技公司Baton Systems宣布,該工具是與公司合作開發的,旨在實現向多個票據交換所的實時轉賬。[2019/11/15]

2020年3月11日4、6、9月份到期期權(BTC)隱含波動率曲線

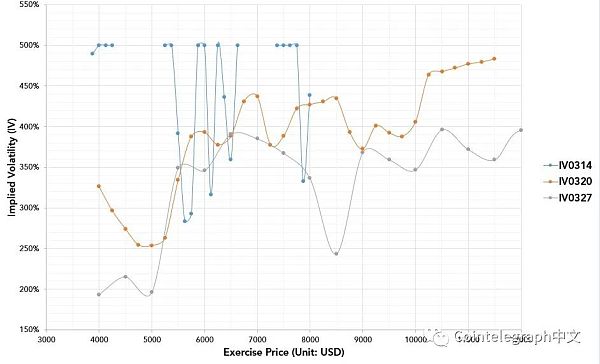

3月11日數字資產市場大恐慌前夕,期權市場隱含波動率存在較為合理的反向傾斜現象。3月13日,數字資產期權隱含波動率曲線發生劇烈變化。到期日為3月14日和20日的期權在此次大恐慌中,期權隱含波動率急劇跳漲,分布在250%至500%區間。3月20日到期的期權呈現出的隨機、高隱含波動率顯示數字資產市場正處于不穩定期。

2020年3月13日3月份到期期權(BTC)隱含波動率曲線

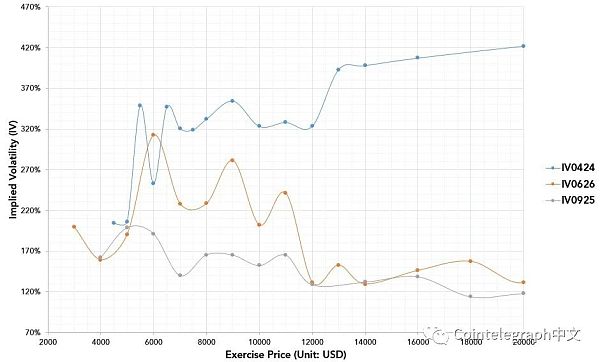

3月13日,4、6、9月份到期期權隱含波動率呈現出與3月份到期期權不同的趨勢。4月份到期的期權呈現出一個正向傾斜的隱含波動率曲線。6月份和9月份到期的期權隱含波動率曲線為不規則走勢。

2020年3月13日4、6、9月份期權(BTC)隱含波動率曲線

短期市場將處于持續低迷的狀態

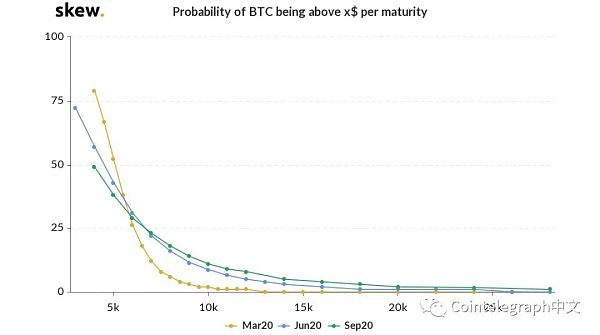

市場預測,3月份內比特幣價格恢復到大跌之前(7500美元)的概率僅有13%,長期來看,2020年9月份比特幣價格超過1萬美元的概率只有12%。在短期內市場將處于持續低迷的狀態。

BTC價格概率分布,March 14th 2020, 8:30PM (GMT+8) 來源:Skew

市場情緒仍然處于恐慌之中?

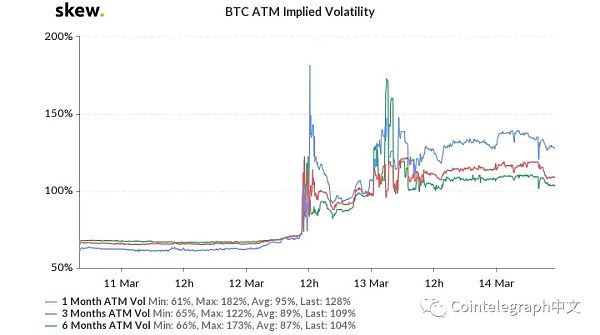

市場拋售開始發生時,由于交易量暴增導致平值期權隱含波動率跳漲。一小時后,突然反轉并且持續下降趨勢達6小時,此后才又慢慢上漲。平值期權隱含波動率的劇烈變化反映出大恐慌期市場的急劇波動。

BTC平值期權隱含波動率期限結構,March 14th 2020, 8:30PM (GMT+8)

來源:Skew

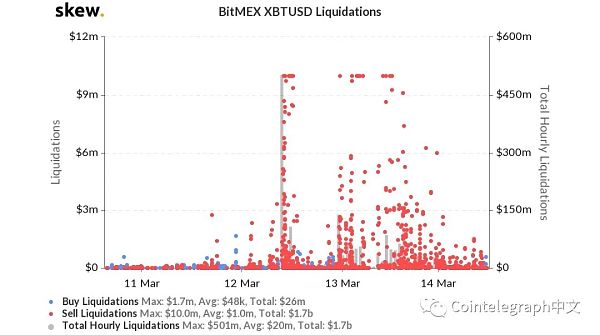

期貨市場數據表明多數投資者被迫平倉

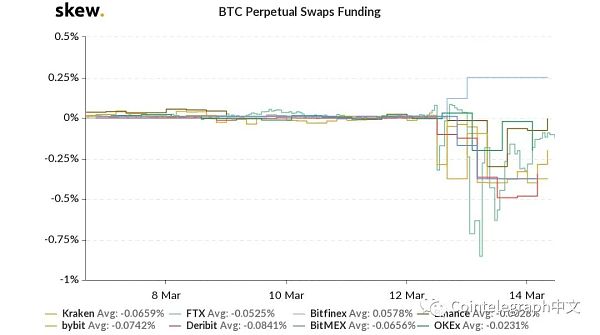

BTC永續合約資金率,March 14th 2020, 8:30PM (GMT+8) 來源:Skew

圖中顯示市場發生拋售時,多家交易所的BTC永續互換合約資金率低于0,鼓勵空頭平倉。盡管當前市場BTC永續互換合約資金率慢慢回到0基準線,但大多仍為負數。

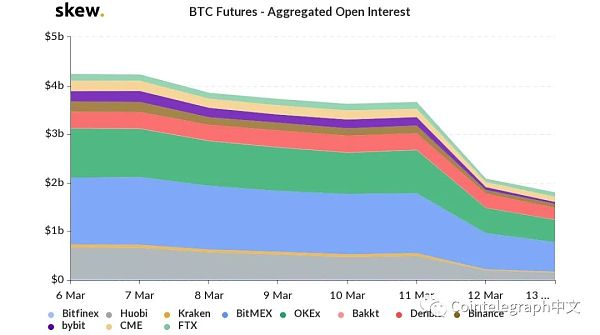

BTC期貨未平倉量,March 14th 2020, 8:30PM (GMT+8) 來源:Skew

BTC期貨未平倉價格,March 14th 2020, 8:30PM (GMT+8) 來源:Skew

BitMEX XBTUSD平倉數據,March 14th 2020, 8:30PM (GMT+8) 來源:Skew

合理的風控機制是生存必要條件

TokenInsight分析認為通過分析衍生品市場數據,當前數字資產市場正處于風險釋放、低信心和高波動階段。市場依然處于恐慌之中,市場流動性仍未恢復至正常水平。

這次的大恐慌顯示在極端市場環境下,合理的風控機制是生存必要條件。

關于作者:

Johnson Xu :TokenInsight 首席分析師,畢業于墨爾本大學金融專業,莫納什大學計算機專業。曾在區塊鏈行業內某頭部交易所從事行業研究,項目分析,此前曾供職于世界200強企業。TokenInsight是?家以數據和技術驅動的區塊鏈金融機構,TokenInsight Research為市場持續提供專業化的評級和研究服務。

昨天14:07,以太經典網絡上第1000萬個區塊產生,ETC正式減產,區塊獎勵由4ETC減至3.2ETC.

1900/1/1 0:00:00前言:ETH2.0有很多新內容新術語,對于剛接觸的讀者來說,會有不少疑惑。本文簡要地將其中比較常用的術語進行簡單闡述,以幫助大家理解。本文適合ETH2.0的初學者閱讀.

1900/1/1 0:00:002020年開年,受疫情和經濟周期影響,國際經濟形勢變化激烈,各國紛紛推出宏觀政策,調整經濟發展。宏觀調控直接決定了國際貿易、金融形勢,繼而影響各行各業.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等全行業動態。本文是其中的產業周刊,帶您一覽本周的區塊鏈產業動態.

1900/1/1 0:00:00本期內容總覽:【本周重要行情回顧+官方解讀】【本周OKEx交易大數據、大V及機構解讀】本周重要行情回顧+官方解讀:在過去一周中,比特幣走出觸底反彈行情.

1900/1/1 0:00:00據 Coindesk 報道,據其獲取的 Solana 的融資簡報(pitch deck)顯示,美國主要的電視服務提供商 DISH Network 和社交巨頭 Kik 建立的支付平臺 Kin.

1900/1/1 0:00:00