BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+5.17%

SOL/HKD+5.17% XRP/HKD+1.37%

XRP/HKD+1.37%ETH2質押機制

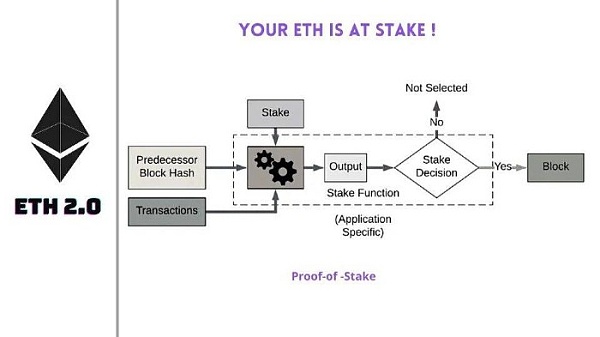

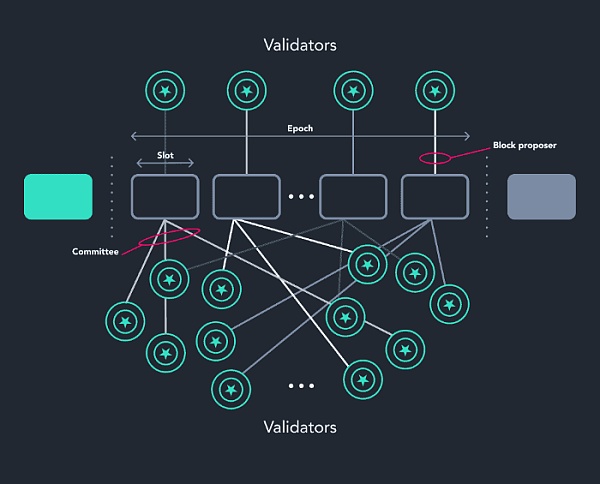

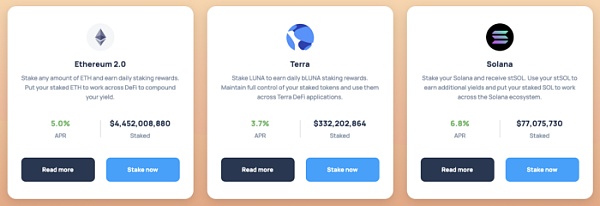

2020年12月1日,以太坊啟動信標鏈,開始從工作量證明向權益證明過渡——以太坊2.0(以下簡稱為ETH2)進入第0階段。以太坊網絡將由質押32個及以上ETH的驗證者保護。以太坊2.0驗證者的職責包括處理交易、記錄交易數據和向主網添加區塊積極、誠實地履行對網絡的職責的驗證者將獲得ETH獎勵;而不履行職責或有惡意行為者,將受到懲罰并失去ETH。

ETH2的主要目的之一是維護一個更加分散的網絡,它通過設置每個驗證者32個ETH的最低質押數額來鼓勵權力的分散。而擁有更多的活躍的驗證者后,ETH2的安全性得到了增強。它還會讓以太坊更方便用戶參與、更具可擴展性、呼應綠色地球理念、促進碳中和和環境保護。此外,最重要的是,它允許ETH持有者作為驗證者獲得更多獎勵。ETH2 質押的特點:

至少需要32個或32的倍數的以太幣

不能將你的質押委托給其他驗證者

目前還不能從信標鏈提取出來

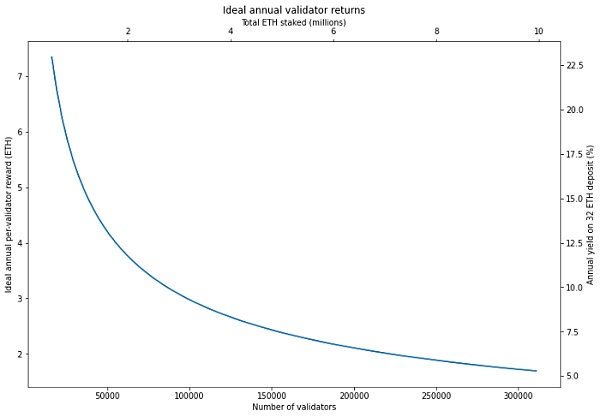

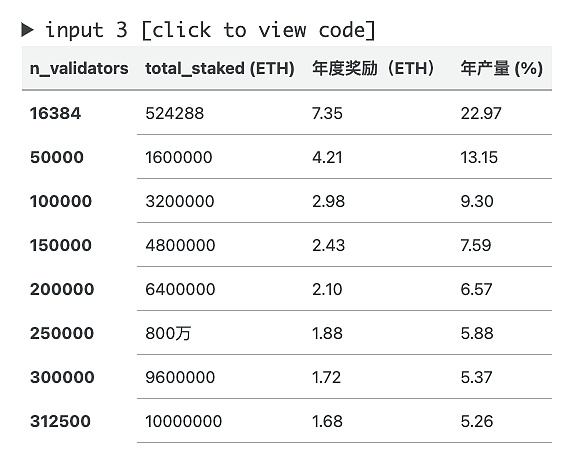

質押到網絡中的以太幣越多,質押者獲得的獎勵越少

信標鏈和主網將在2022年初合并,這將給ETH2帶來新的變化。

ETH2的現狀

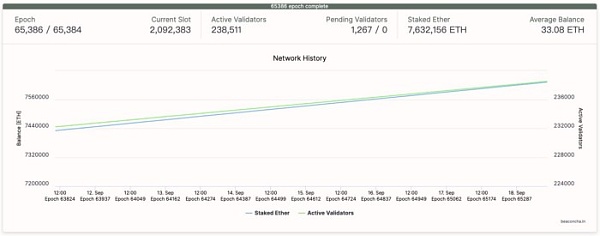

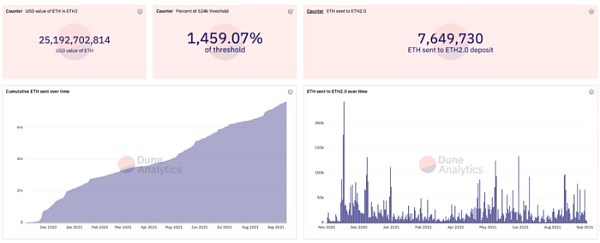

截至撰寫本文之時,信標鏈上質押有超過760萬個ETH,相當于285億美元,活躍的驗證者超過23.5萬個。

beaconcha.in

dune.xyz/hagaetc/eth2–0-deposits

根據Stingrewards的統計,質押32個以太幣的平均年回報率為5.34%,年收益1.7ETH(約5800美元)。

以太坊網絡當前已銷毀近330萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀329.277萬枚ETH。其中,OpenSea銷毀230050.64枚ETH,ETHtransfers銷毀282567.70枚ETH,UniswapV2銷毀175072.65枚。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2023/5/17 15:08:14]

stakingrewards.com/earn/ethereum-2–0

ETH2驗證者分布

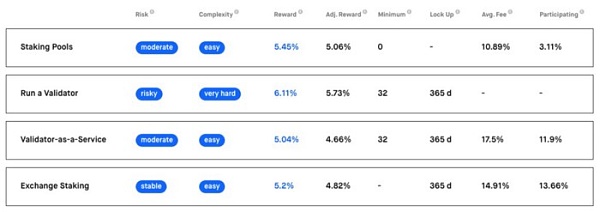

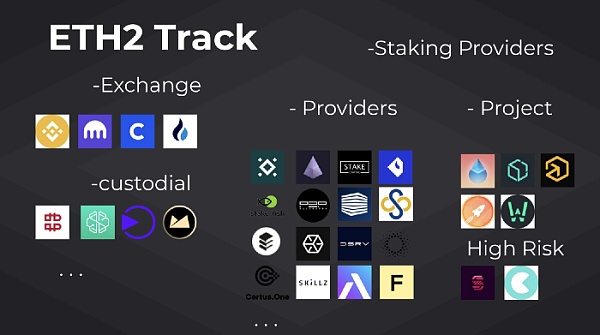

從Duneanalysics和Nansen的數據可以明顯看出,ETH2的驗證者相當集中。最大的驗證者持有超過21萬ETH。中心化交易所是ETH2的主要質押者,擁有大量的ETH2節點。

從分析結果來看,大多數ETH2參與者的情況如下:

以Kraken和Binance為代表的中心化交易所對質押ETH2的用戶收取15%及以上的傭金。

以Coinbase、Midas、SwissBorg和Bitcoin Suisse AG為代表的機構托管也向質押ETH2的用戶收取超過15%的傭金。

在尚未發行代幣的質押服務提供商中,Stakfish、P2P Validator和Stakeholder收取約10%的傭金。

對于已經發行代幣的ETH2質押項目,Lido收取10%的傭金,Rocket Pool收取動態傭金。同時,這些項目還向用戶發行ETH2質押衍生品,以解決被鎖定的ETH目前還無法從信標鏈中提取的流動性不足問題。而Blox非常獨特,它的傭金率是0%。用戶操作難度:?交易所>機構托管> ETH2項目>質押服務提供商> 獨立驗證者

資產安全:?機構托管、獨立驗證者>交易所>質押服務提供商> ETH2項目

傭金率:?交易所、機構托管>質押服務提供商> ETH2項目>獨立驗證者

ETH2質押衍生品:?ETH2項目>交易所

質押服務提供商=獨立驗證者=機構托管= 0ETH2質押有多種方式。“要成為驗證者,你需要能夠在計算機終端上運行命令。生成新的ETH2密鑰對和安裝驗證軟件都是在終端上完成的。”

大多數用戶沒有足夠的ETH滿足最低存入限制。如果用戶現在需要購買更多ETH來進行質押,那么也存在無法通過獲得質押獎勵來收回成本的風險。出于合規目的,機構托管通常要求更高的質押余額門檻和更復雜的KYC流程。中心化交易所對大多數用戶來說最方便,但收取的傭金更高,其ETH2質押衍生品的流動性也比ETH2質押項目的差。ETH2質押項目提供的質押服務沒有那么安全,但他們所提供的ETH2質押衍生品也可以用于Defi等其他應用,并有可能產生更多收益。

Darwinia PC2在Rococo-V1中成功中繼以太坊Ropsten網絡區塊頭:據官方消息,Darwinia PC2在Rococo-V1中成功中繼以太坊Ropsten網絡區塊頭,標志著以太坊和波卡生態實現了通過達爾文網絡,波卡生態橋中心,實現了連通的第一步。Rococo-V1中首筆異構鏈間跨鏈轉賬在Darwinia PC2上完成,波卡的測試網Rococo和以太坊測試網Ropsten網絡實現了跨鏈轉賬,標志著波卡主網未來將可以通過達爾文實現與以太坊完成異構鏈跨鏈轉賬。[2021/4/1 19:35:31]

每個用戶應根據自己的情況和風險偏好選擇質押方式。

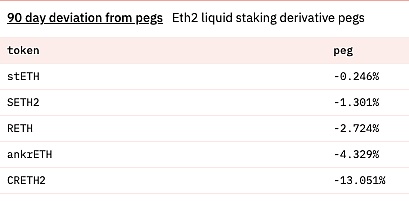

在我看來,資產的安全性比質押收益更重要。如果無法遵守協議,或節點操作不當,會導致以太幣的損失。如果EHT2質押出現安全問題,就有可能失去更多以太幣。以SharedStake?為例,有16000以太幣被質押。然而,由于一個內部漏洞,它的代幣現在幾乎一文不值。

Cream Finance遭受了多次攻擊,包括閃貸攻擊、重入攻擊、DNS攻擊,并遭受了從數百萬美元到數千萬美元不等的損失(rekt.news/cream-rekt)。因此,缺少開發經驗或技術不成熟的ETH2項目,對用戶來說風險更大。特別是ETH2的質押需要更長的持有時間才能實現收益,用戶應該更加小心,盡量避免不太安全的項目。

ETH2質押衍生品的流動性

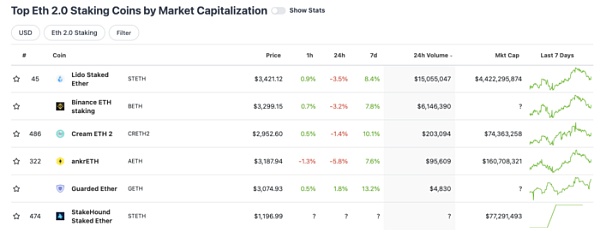

ETH2質押衍生品是由交易所或ETH2項目發行的衍生代幣,以解決ETH2質押者還無法從信標鏈提取出以太幣導致的流動性不足問題。ETH2質押衍生品交易量:

stETH>BETH>crETH2>ankrETH>gETH>STETH

Defi應用的潛在利潤:BETH>ankrETH>stETH>rETH>sETH>BETH

和ETH錨定匯率的偏差:crETH2>gETH>ankrETH>BETH>stETH

ETH2質押衍生品的流動性:BETH>stETH>crETH2>ankrETH>geth

Coingecko

動態 | 11月加密貨幣活躍地址數量排名中 比特幣第一,以太坊未進前三:根據CoinMetrics數據,11月加密貨幣項目活躍地址數量前三名分別是:比特幣、Digibyte,以及ETC。11 月內,比特幣的單月活躍地址數量為72萬,環比增長10%;Digibyte單月活躍地址數量為49萬,環比增長超過2000%,為入選項目中環比增長最多的項目;ETC單月活躍地址數量46萬,與10月份相比幾乎沒有變化。以太坊活躍地址數量排在第4位。 與10月份相比,除Digibyte活躍地址數量增加明顯外,還有另外三個項目活躍地址數量增長幅度超過40%,分別是:Decred、Ripple,以及Cardano。[2019/12/1]

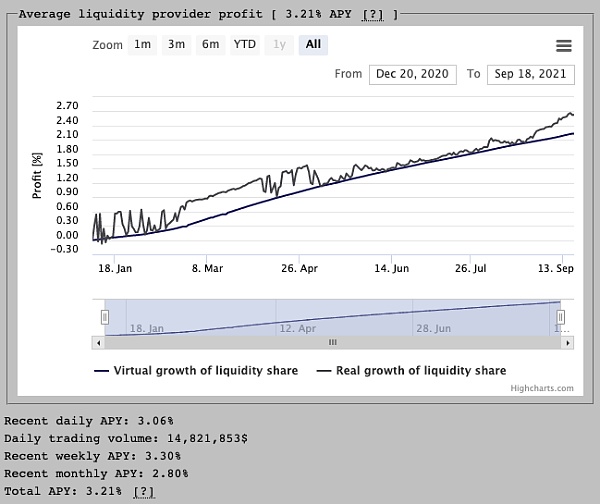

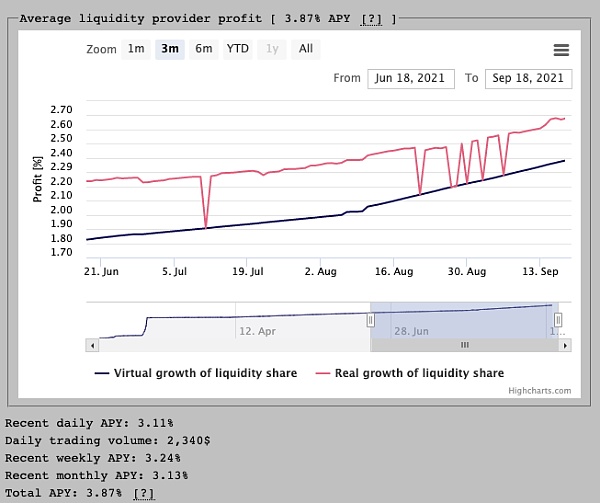

在Curve的LP流動性池中,ETH和stETH的價值約為41億美元。流動性提供者的平均利潤約為3% APY,這對ETH2的質押者來說可額外獲得30%的利潤。

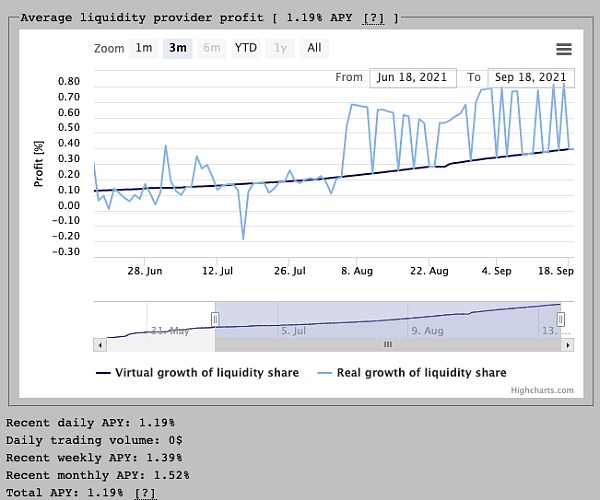

在Curve的LP流動性池中,ETH和ankrETH的價值約為5200萬美元。流動性提供者的平均利潤是穩定的。

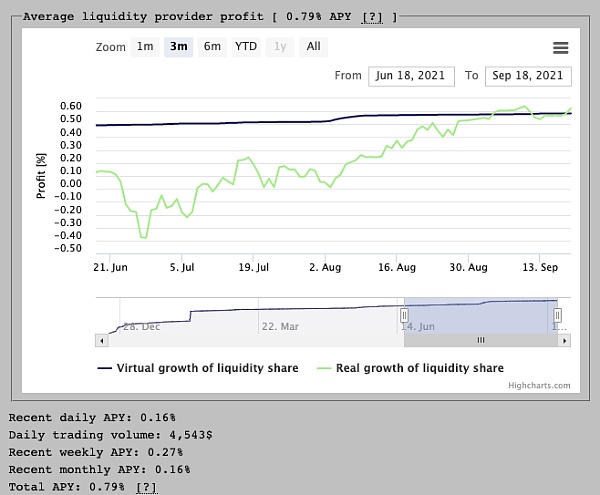

在Curve的LP流動性池中,ETH和rETH的價值約為5700萬美元。交易量很小,流動性提供者的平均利潤很低。

在Curve的LP流動性池中,ETH和sETH的價值約為6億美元。流動性提供者的平均利潤很少。

一個好的ETH2質押衍生代幣應該能夠在其他應用和協議中使用,并產生更多的收益,具有足夠的流動性,并穩定地與ETH價格掛鉤。從上面的統計可以看出,stETH of Lido和BETH of Binance滿足了這些條件。

ETH2質押項目

除了單獨的驗證者,所有的ETH2質押項目都為質押少于32個ETH的用戶提供服務,有些閾值可以低至0.01ETH。隨著40萬ETH通脹獎勵(約13.5億美元),ETH2質押金額的增加,來自其他PoS鏈的更多質押獎勵,ETH2質押項目的實際回報可能非常令人驚訝。

毫無疑問,ETH2質押能夠產生大量的現金流。下一步是對ETH2質押項目進行評估、過濾和選出投資目標。

中心化交易和質押服務提供商所提供的ETH2質押服務只是他們業務的一部分,所以我暫時不討論這些項目。如果你對此感興趣,也可以考慮投資一些相關服務提供商,因為這確實是一項利潤豐厚的業務。

動態 | 以太坊初創公司啟動“SNARK”隱私協議:以太坊隱私初創公司Aztec通過一個名為“Ignition”的加密儀式,宣布啟動其零知識簡潔非交互的知識論證(SNARKs)生成,這家初創公司還宣布完成新一輪融資,A.Capital,Coinbase和Libertus Capital參投。(cointelegraph)[2019/9/15]

Lido (LDO)

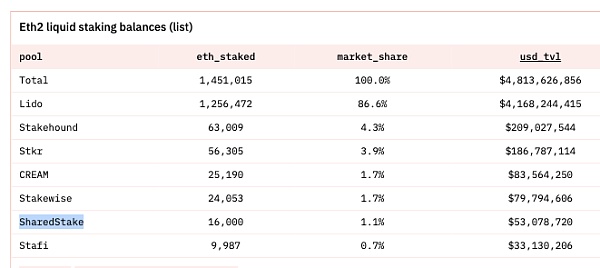

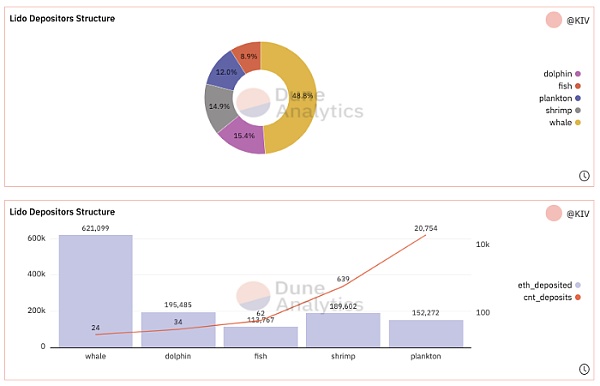

Lido是目前為止最大的ETH2質押池,占所有ETH2質押項目的ETH總質押的86%。Lido也占ETH2總質押的16%。60個質押者貢獻了Lido 60%的質押,其中許多是機構,他們可能也是Lido的投資者。

在Solana最近的一次驗證節點事件中,Lido團隊展示了在Crypto領域出色的節點操作技能和資源聯接能力。假設Lido的質押數量保持不變,可以通過Lido獲得近3億美元的質押獎勵,其中5%(約1500萬美元)由Lido收取,另外5%給Lido的節點運營者。(Lido的ETH2質押并非由Lido運營,而是由聲譽良好的質押服務提供商運營。) Lido的多鏈質押服務進展順利,使得ETH2質押項目更有前景,讓人不禁好奇他們還能實現什么。

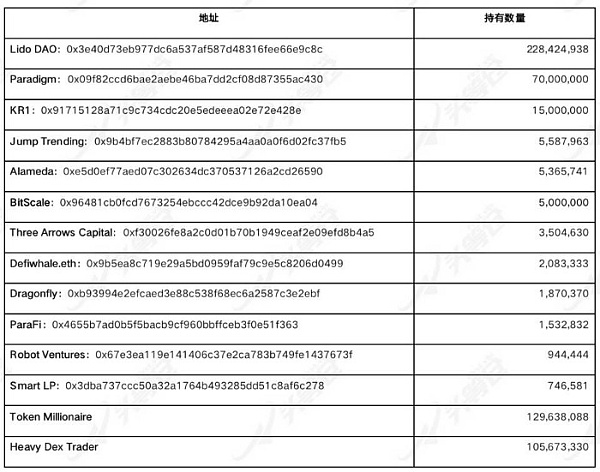

Lido的完全稀釋估值相當高,私人投資者的平均成本是每代幣0.73美元。團隊的代幣將于2021年12月開始釋放。公開出售的價格在1.4美元到1.6美元之間。

根據firstvip,基金持有的頭寸如下:

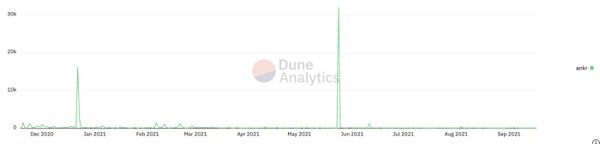

Ankr StakeFi

Ankr StakeFi的質押數量更多是由相關的defi應用程序驅動的。由于推出了可以使用ankrETH作為本金的defi應用程序,該公司的質押數量增加了兩倍。到目前為止,我還沒有找到任何關于其傭金率和費用的文件,但我認為Ankr StakeFi主要是通過在defi中應用ankrETH吸引質押者,可能會收取更高的傭金。但Ankr StakeFi只是其業務的一小部分,而且沒有發行治理代幣。目前我沒有計劃投資Ankr StakeFi作為ETH2質押協議。

Rocket Pool

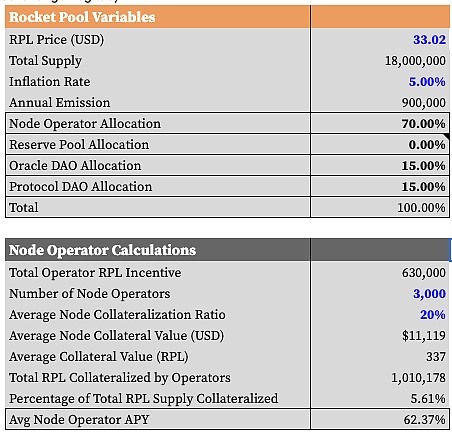

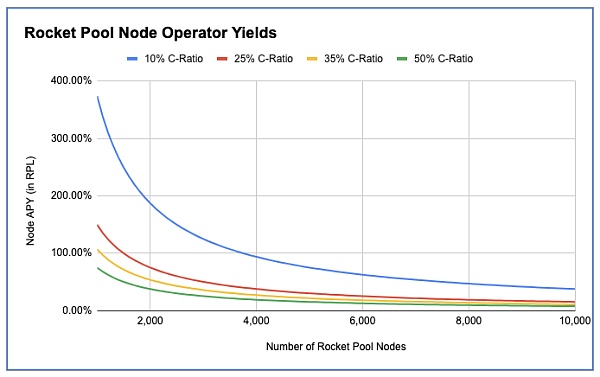

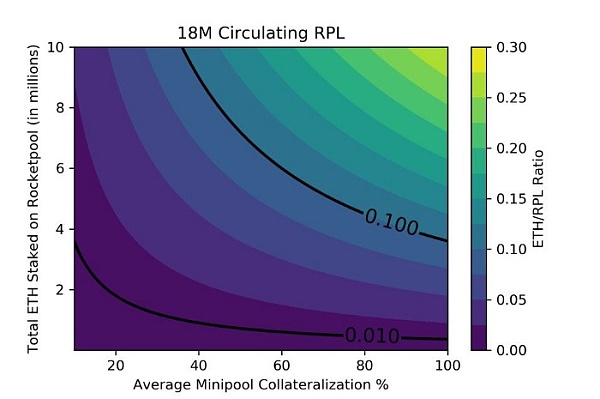

Rocket Pool最初是由David Rugendyke在2016年底創建的。它允許用戶以低至0.01 ETH的質押賺取獎勵,并獲得質押衍生代幣rETH。為了成為協議中的節點運營者,至少需要質押16個ETH,并且該ETH價值的至少10%也必須作為協議的保險承諾,在RPL作為抵押品,以防節點運營者被處罰。每年,Rocket Pool 5%的通貨膨脹獎勵的70%都給予了節點運營者。

動態 | Bittrex將支持以太坊君士坦丁堡及圣彼得堡硬分叉:據Bittrex官方消息,Bittrex交易所將支持以太坊將于區塊高度7280000進行的君士坦丁堡及圣彼得堡硬分叉。[2019/2/26]

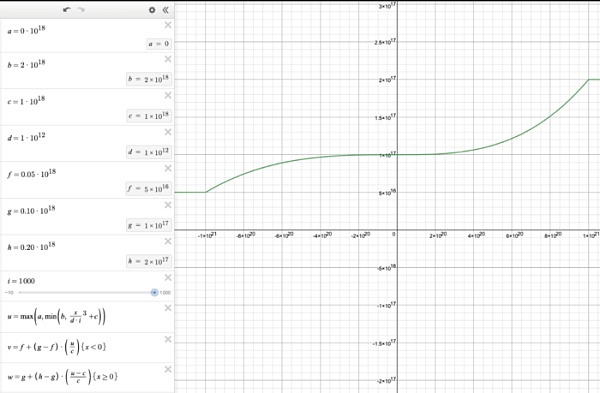

有趣的是,Rocket Pool的節點傭金率不是固定的,它是由節點運營者的數量和質押池中可用的ETH數量決定,在5-20%范圍內。ETH2質押越多,RPL的價格也會越高。但保險承諾機制也可能對Rocket Pool有所限制。目前只有10010 ETH在上面質押。

desmos.com/calculator/mkbg05o7xz

Blox

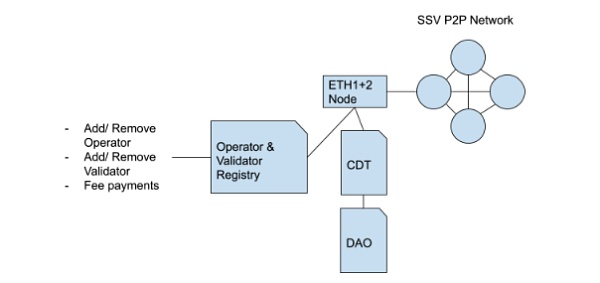

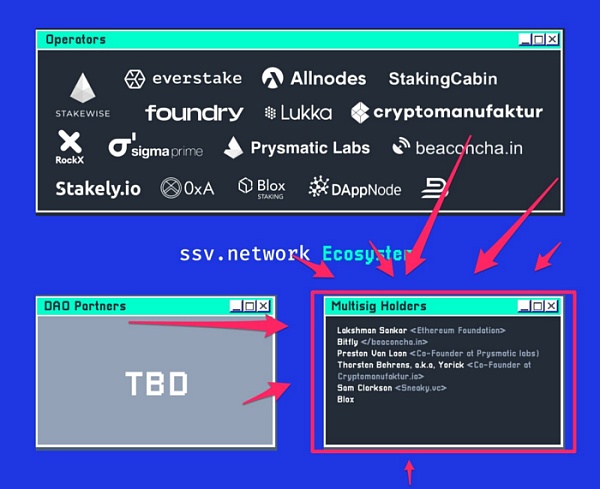

Blox是由Alon Muroch在2018年創建的一個開源的、非托管的ETH質押協議。它的前身是CoinDash,一個加密資產跟蹤平臺,有點像Nansen和Zapper。但它誕生得太早,無法獲得市場的青睞,并已過渡到ETH2質押協議。Blox最近正式轉型為ssv.network,為更加去中心化和去信任化的ETH投資提供途徑。SSV使用一種安全的方法在不可信的節點或操作者之間分割驗證器密鑰,同時維護節點操作。

SSV是一個具有共識層的復雜的多簽名錢包。它是位于信標節點和驗證器客戶端之間的中間層。它有一個“分布式密鑰生成”過程,結果是每個操作員擁有私鑰的單個部分,因此沒有一個單一的操作者可以影響或控制整個私鑰或做出單方面的決定。采用Shamir秘密共享、MPC和伊斯坦布爾拜占庭容錯共識等加密方法和算法增強SSV的設計。

SSV的目標是允許非信任的個人和群體之間以更安全的方式進行操作,優化回報,顯著降低風險和成本,避免單個POS節點運營者的單點故障對其他用戶的影響。開發SSV技術不僅有利于個體利益相關者和節點運營者,也有助于以太坊自身的大規模去中心化。

“SSV的核心是分散風險和減少故障,使單個SSV節點成為一個強有力的網絡,在安全性、有力性和正常運行時間方面優于任何單個質押服務。”— Alon Muroch

目前ETH2的集中質押會導致嚴重的問題,小的事件可能導致主網宕機。由于超過70%的驗證器使用Prysm客戶端,客戶端問題可能會導致丟失塊和更嚴重的后果。Consensys最近推出了一個名為Teku的完整ETH2客戶端。(詳情參閱Eth2 Mainnet事件回顧?)

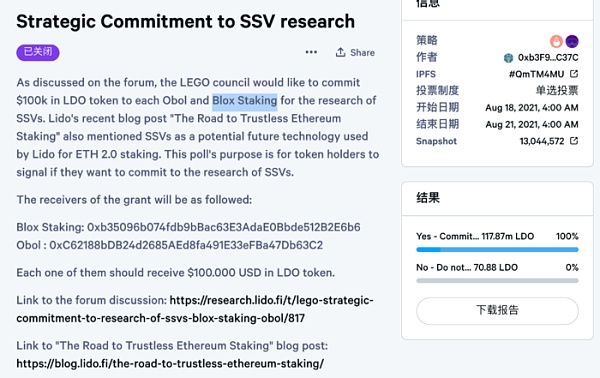

采用SSV技術和ETH2質押分散是不可避免的。Lido和Rocket Pool都選擇了去中心化。Lido是管理和控制Lido DAO的,最近宣布承諾向Blox 質押10萬美元的LDO,用于ssv的研究。

snapshot.org/#/lido-snapshot.eth/proposal/QmTM4MUMyLLFpP1GWY92muTML6LcEwrnUA56uuVWzWjD4q

Rocket Pool通過智能合約管理協議,智能合約的所有者使用多重簽名。它的路徑圖還表明,它將在未來實現完全的權力下放。

基于以上分析,我認為ssv.network將是去中心化的ETH2質押分配的主要組成部分,絕對值得更多的關注和研究。

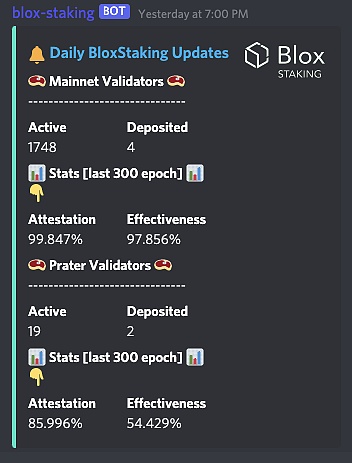

Blox Staking ETH2 Data

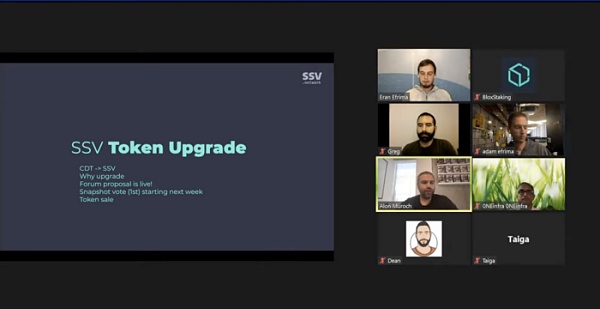

最近與SSV有關的主要事件包括通證升級和DAO多簽持有者的提名。批準的提議將很快付諸實施。與Rocket Pool和Lido一樣,SSV也與多個知名節點運營者合作。在最近的一次社區電話會議中,團隊還提到了通證的銷售。我認為,很有可能會有越來越多聰明的機構和戰略合作伙伴加入并提升品牌。

SSV不收取任何ETH質押服務的傭金。質押者使用SSV支付節點運營者提供的服務費用。運營者收取的一定比例的費用將分配給DAO庫。從根本上說,ETH在SSV網絡中質押越多,支付給運營者和DAO金庫的費用就越多。DAO將能夠使用其資金來促進網絡的增長和發展,從而創造ETH流入和SSV收入的良性循環。

與競爭對手相比,SSV的市值出人意料地低。目前有1748個活躍的運營節點,持有55000個ETH,遠遠超過Rocket Pool。

從上面的數據可以看出:

質押的ETH數量/總市值:

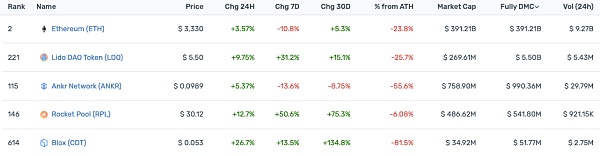

CDT(40.34) > LDO (15.26) > RPL(0.0661)

所持ETH金額/完全稀釋市值:

CDT(21.1) > LDO(0.77) > RPL(0.0593)

代幣流動性:

LDO > CDT > RPL

據Nansen統計,42%的CDT由中心化交易所持有,鏈上鯨魚轉移并不多。沒有關于持倉的進一步分析資料。

結論

ETH2質押項目可以提高ETH長期持有者的被動收益,為質押衍生品創造投資機會。但最重要的是,ETH2的進展是整個ETH生態系統進一步擴展和繁榮的前提。我們期待看到一個更去中心化、更環保、可擴展性更高的以太坊。

可以說,ETH2的質押上限受質押獎勵和ETH總供給的限制。然而,這些項目能夠將其范圍擴展到其他非eth鏈、Defi應用程序,甚至mev。因此,它們的價值不是由ETH2的質押量決定的,而是由于以太坊的巨大前景和預期的尚未發現的應用案例,將被調整到一個更高的高度。

參考列表

Ethereum 2.0 Annotated Specificationhttps://benjaminion.xyz/eth2-annotated-spec/phase0/beacon-chain/#introductionEth2 Mainnet Incident Retrospectivehttps://medium.com/prysmatic-labs/eth2-mainnet-incident-retrospective-f0338814340cSecret Shared Validators on Eth2https://medium.com/coinmonks/eth2-secret-shared-validators-85824df8cbc0Ethereum Proof-of-Stake Consensus Specificationshttps://github.com/ethereum/consensus-specsEthereum Sharding Research Compendiumhttps://notes.ethereum.org/@serenity/H1PGqDhpmhttps://launchpad.ethereum.org/en/faqlaunchpad Validator FAQsWhat’s New in Eth2https://hackmd.io/@benjaminion/eth2_newsThe Ethereum Consensus Layer (Eth2)https://www.bloxstaking.com/documents/eth2/#validator-keysEthereum’s researchhttps://ethresear.ch/https://www.chainnews.com/articles/782792661526.htmMint Ventures :Lido Finance:https://www.chainnews.com/articles/900825198428.htmMEV in eth2 — inequality & attack vectors analysishttps://github.com/flashbots/mev-research/blob/main/FRPs/FRP-15.mdhttps://docs.ssv.network/

注:本文作者為陸遙遠,以下為全文編譯。

(https://medium.com/@luyaoyuan/eth2-staking-discovering-the-value-of-bloxstaking-cdt-979b2440bb17)

9月17日,穩定幣生態Terra基于LUNAtic社區發布了TerraBounties新計劃。作為生態系統的推動者,TFL的特權是擴大對Terra旗艦產品——TerraUSD(UST)算法穩定幣.

1900/1/1 0:00:002021年7月1日,懷俄明州的去中心化自治組織法(Wy. Stat. § 17-31-101 至 17-31-115)生效.

1900/1/1 0:00:002021,DeFi、NFT、元宇宙等加密行業熱點如雨后春筍般涌現,其蓬勃發展更是對傳統金融提出了巨大挑戰,隨之而來的加密貨幣監管態勢也愈發嚴峻.

1900/1/1 0:00:00數據:Ronin Network被攻擊地址已分別向火幣和Tornado.Cash轉入1233枚和4400枚ETH:4月6日消息,據SlowMist統計數據顯示.

1900/1/1 0:00:00原標題:渣打銀行報告:以太坊估值為2.6 萬美元至 3.5 萬美元 ETH比BTC風險更高跨國銀行和金融服務巨頭渣打銀行發布了一份以太坊投資者報告,該公司的分析師看好以太坊.

1900/1/1 0:00:00a16z 公布了更多關于其代幣委托計劃的細節,首次披露了 Kiva 和 Mercy Corps 等新的受益人。這一硅谷重量級風投機構呼吁在 DeFi 代幣持有者間如何分配影響力方面提高透明度.

1900/1/1 0:00:00