BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-1.18%

ADA/HKD-1.18% SOL/HKD+0.84%

SOL/HKD+0.84% XRP/HKD-0.59%

XRP/HKD-0.59%原文標題:《CanAave'sGHOstablecoinhelptheprotocolfurthergrowandovertakeMakerDAOandDAI?》

原文作者:tokenbrice

原文編譯:PANews

幾周前,Aave治理論壇上提出了GHO穩定幣的概念,引發了整個DeFi行業的巨大關注。毫無疑問,作為Aave協議的下一步發展規劃,推出這樣一個去中心化、有抵押品支持、且與美元掛鉤的AaveDAO原生穩定幣想法非常有意義。PANews也曾發文介紹過這一提案。

在AaveDAO和團隊將GHO推向市場并將其打造成與DAI一樣重要的穩定幣之前,讓我們先來看下這款穩定幣的設計理念。不過由于目前掌握的信息還不夠全面,因此本文第二部分內容主要是根據DeFi行業經驗進行的一些推斷。

1什么是Aave原生穩定幣GHO?

由于Aave是大部分借貸人的首選DeFi借貸協議,因此Aave最初設定的一個目標就是吸引足夠多的穩定幣存款。接下來,創建DAO原生穩定幣也是非常自然的事情,因為這樣可以降低借款人的成本。此外,通過鑄造穩定幣,存款人也就不需要為年化收益支付額外的費用了。

Techemynt公司發行首個新西蘭元穩定幣:一家位于新西蘭的公司表示,它已經創建了該國首個合法的穩定幣,該加密貨幣于今天推出,由新西蘭元一對一支持,并由Blockchain Labs部署在以太坊區塊鏈上。新西蘭元穩定幣($ NZDs)由受監管的公司Techemynt發行,該公司與加密對沖基金Techemy Capital有聯系。(CoinDesk)[2021/3/10 18:33:46]

接著,讓我們繼續深入探討治理論壇上提出的GHO主要特征。

1.1超額抵押的美元錨定穩定幣

GHO是一種使用aTokens作為抵押品鑄造的超額抵押穩定幣,因此從某種意義上來說,GHO類似于MakerDAO,但其效率要稍高一些,這是由于所有抵押品都是生產性資本,會產生出一定的利息——具體要取決于借貸需求。

有意思的是,Aave并沒有將“USD”這幾個字眼加在這款穩定幣的名字上。由于美國監管機構向來較為激進,因此從法律角度來看,GHO很可能不想惹出太多麻煩。此外,Aave創始人Stani還暗示GHO未來可能會發生錨定變換,他解釋說:

與某種貨幣進行長期掛鉤是具有局限性的,您可能會希望將錨定物從一種基礎資產換成另一種,并且與美元綁定將是一個很大的限制因素。最重要的是,每個人都已經這樣做了,這似乎有點重復、且帶來了一些限制。實際上,DAI也遵循了相同路徑,并且多年來一直堅持通過與美元錨定來提供流動性資產。

8月穩定幣發行量增至162億美元 USDC市場份額逐步擴大:據DAppTotal.com穩定幣專題頁面數據顯示:截至8月31日,穩定幣總發行量繼續增長,從7月底的130億美元增至162億美元。USDT總發行量為135億美元,較上月環比增加25億美元,其中ERC20-USDT發行量為86.2億美元,TRC20-USDT的發行量為37.5億美元,OMNI-USDT的11億美元。新興穩定幣種的總發行量為27.2億美元,比上月增加6.4億美元。其中USDC總發行量為14.7億美元,占比達到54.4%,繼續保持第一位;TUSD總發行量為3.3億美元,占比12.4%,排第二位;排名第三位的是PAX,總發行量為2.6億美元,占比9.9%;DAI的發行量為2.5億美元,排名第四。綜合而言,USDT繼續保持80+%市場份額;USDC在新興穩定幣中占比過半,和其他新興穩定幣的差距還在進一步擴大。[2020/9/2]

1.2利率模型和質押折扣

利率模型可能是GHO目前為止最不出彩的一個部分,Aave最初的想法是由AaveDAO來直接確定利率,就像在Maker的運作方式一樣,但這種做法很低效,并且會給治理增添不必要的麻煩。而使用一個根據市場情況調整、由算法確定的利率模型將會更加合理,這就像Aave上的其他代幣一樣,由池中的供需關系來決定利率。

通常情況下,DAO是絕對不適合參與系統操作參數管理的,因為這樣就會產生一個具有固定基本利率的混合模型,這種模型只能根據市場情況在一定范圍內進行調整。所以說Aave社區想讓DAO參與利率確定的設想可謂十分荒謬。

Crypto.com歐洲用戶可使用穩定幣為MCOVisa卡充值:Crypto.com表示,歐洲用戶可使用TUSD、TGBP、TAUD、PAX和USDC這五種穩定幣為MCOVisa卡充值,算上BTC、ETH、LTC和XRP,目前持卡人可以使用9種加密貨幣進行充值。據此前報道,Crypto.com宣布在歐洲31個國家推出MCOVisa卡,MCOVisa卡是一種可充值的高端金屬預付卡,允許用戶直接使用信用卡/借記卡對卡片進行充值,無需支付任何費用。此外,持卡人除了可以通過加密錢包充值外,還可以通過SEPA銀行轉賬充值MCOVisa卡。[2020/6/16]

事實上,利率的動態變化可以通過阻止大規模鑄幣事件來保護GHO的錨定,就像Liquity協議上的baseRate可以防止LUSD向下錨定一樣。在Liquity協議上,最初的費用為0.5%,而隨著需求激增,費用就會上漲,當需求穩定之后又會逐漸趨向0.5%。

在本次治理論壇上,Aave還提到了GHO借貸人質押AAVE代幣的折扣問題,他們認為這將會產生進一步的協同增效作用。質押者支付的所有利息最后都將流向AaveDAO,這意味著一旦GHO增長到了可觀的市值,那么它可能就會變成DAO的搖錢樹。憑借與DAI相似的市值以及3.5%的較高平均利率,AaveDAO每天可以從GHO中賺取近15萬美元。

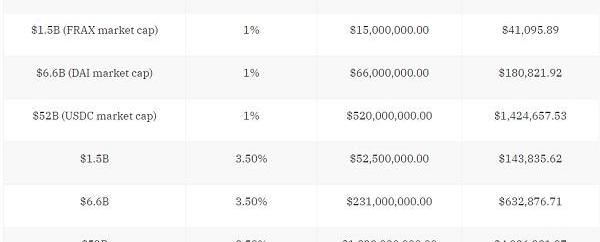

下圖給出了不同GHO市值對應的利率、收益參考值:

動態 | Kinesis Money啟動借記卡項目,以支持其錨定貴金屬的穩定幣計劃:6月4日,貨幣系統提供商Kinesis Money宣布啟動與Contis Group合作的英國和歐盟借記卡項目。Contis Group是一家平臺即服務公司(PAAS),提供端到端的銀行和支付解決方案。Kinesis已選擇Contis作為其歐洲和英國借記卡解決方案的供應商,并已正式啟動開發,計劃于第4季度發布。屆時,Kinesis借記卡將被集成到Kinesis貨幣系統中,該系統計劃于2019年第三季度推出,以為其基于區塊鏈的錨定黃金和白銀的貨幣提供無縫消費和管理。(EWN)[2019/6/7]

表格說明:

1.GHO市值:15億美元=FRAX當前市值,66億美元=DAI當前市值,520億美元=USDC當前市值。

2.GHO平均利率:1%代表極具競爭力,3.5%代表相當高的利率。

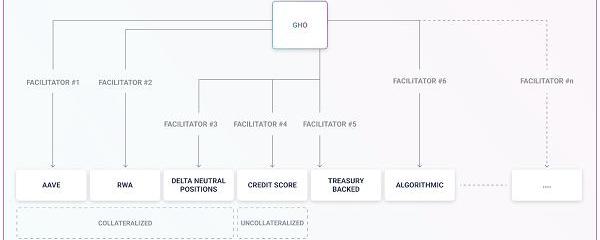

1.3“Facilitators”和風險加權資產

在設計GHO的過程中,團隊提出了“Facilitators”這樣一個概念。該“Facilitator”可以鑄造GHO、且由Aave治理。而第一個“Facilitator”將會是Aave協議本身,緊接著其它協議或者實體都將會進行效仿。可以說這種設計一下子拓展了GHO空間,預計在其發布之后許多其他協議將會相繼申請成為Aave和GHO上的“Facilitator”,這想想就覺得很興奮。

聲音 | BlockFi首席執行官:穩定幣五年內將超越BTC市值:據cryptoglobe報道,加密貨幣借貸初創企業BlockFi首席執行官表示,BTC價格在2019年底將比年初上漲25-200%,并認為穩定幣是有信譽的“美元硬幣”,在五年內將超越BTC市值。[2019/3/31]

值得注意的是,將由DAO來確定每個“Facilitator”的最大GHO鑄造能力。

1.4“去中心化”和無抗審查性

Aave團隊將GHO描述為一種去中心化的穩定幣,甚至還提到了抗審查性。不過,這似乎與GHO并無直接關聯:

隨著加密資產與非加密原生用戶群的進一步整合,穩定幣的采用將會繼續增長。去中心化穩定幣在區塊鏈上提供抗審查的法定貨幣。GHO,一種去中心化的多抵押原生穩定幣,完全由Aave協議支持。

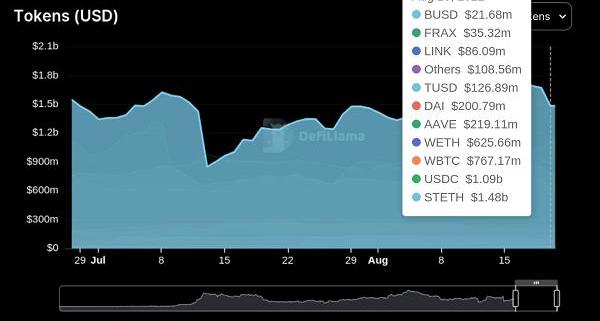

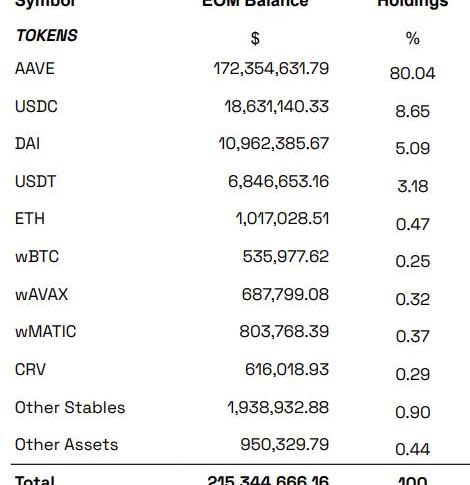

從團隊的描述來看,GHO將像DAI一樣“去中心化”,且由于其抵押品的構成而具有較弱的抗審查性。事實上,假設目前所有可以被當作抵押品在Aave上進行借貸的aToken也可以借入GHO,那么GHO的抵押品將主要由USDC等一些可審查性代幣構成:

上圖資料來源:DeFiLlama

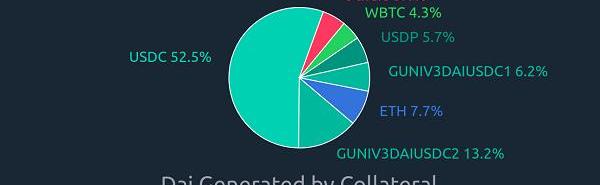

實際上,如果不包括stETH,USDC就是Aave上用得最多的一種抵押品,緊隨其后的是另一個受信任代幣wBTC。盡管如此,Aave上的抵押品構成仍比DAI好得多,后者的抵押品構成中超過50%都是純USDC。

值得一提的是,支持DAI的代幣中有75%以上都是可審查的,另外約25%的代幣則來自其他需要信任的抵押品或是自反流動性提供頭寸。

2上市后,Aave與GHO會是什么樣子?

現在,基本上一切已準備就緒,我們可以進入一個更具“投機性”的階段,并考慮GHO如何在實踐中展開應用。

事實上,Aave協議和GHO之間的交互肯定會令人非常興奮:雖然之前有討論AavexGHO,以及在GHO上啟用eMode交易模式——對選定貨幣對啟用杠桿——但相關細節并不多,所以這里會簡單闡述一些設想。

aGHO應該會成為Aave協議上最令人著迷的抵押品,但如果允許借用GHO,也可能會產生重大的反身風險。因此,最好可以阻止用aGHO鑄造GHO,否則很可能會看到目前在DAI上出現的問題。

盡管如此,Aave協議和GHO之間的交互仍然可以帶來不錯的“穩定幣套利循環”,比如:aUSDC>MintGHO>aGHO>借入另一個穩定幣。借助eMode,Aave和GHO的結合將會助其成為一種非常有效的穩定幣套利協議。此外,GHO利率也將成為一種“基礎穩定幣利率”,這將有助于控制USDC等其他穩定幣的利率。

2.1GHO的流動性策略

穩定幣設計的另一個關鍵部分就是流動性策略,在Aave上,CRV、CVX和BAL都可以作為抵押品,基于儲備因子,這些鎖定在原生協議中的代幣將會在“金庫”中不斷累計,繼而讓AaveDAO能將激勵引導至與GHO相關的礦池。

上圖:Aave“金庫”當前狀態,CRV超61.5萬枚,資料來源:Aave“金庫”報告

現在,Frax正在嘗試“擺脫”USDT和DAI并試圖建立FraxBasepool(FRAX/USDC),以便在Curve上成為其他穩定幣的交易對基礎幣,我們可以設想未來Aave應該也會采取類似的舉措。實際上,目前接觸USDC和DAI的許多項目都在尋求分散自己的流動性,GHO可能也在等待一個“完美時機的到來”,以使DeFi減少對USDC的依賴。

坦率地說,Frax此前在與Curve的“對抗”過程中控制著相當大的治理和規范投票權,但AaveDAO可能無法做到這一點,其儲備“金庫”內的CRV/CVX余額顯然不足以激勵資金池增長到十億美元規模,這意味著AaveDAO需要尋求獲得更多基于流動性激勵驅動的代幣。不過,由于AaveDAO可以從GHO利息收益中獲得大量收入,因此無論GHO的市值最終是多少,他們都應該有足夠手段來支持一定程度的流動性。

最后提一點的是,Aave和Balancer的關系其實“不錯”。首先,自從過渡到AAVE代幣之后,Aave安全模塊中采用的分配規則就一直是“80%AAVE/20%wETHBalancerPool”。其次,Aave的儲備金庫內目前持有20萬枚BAL,而且還計劃增持。因此,我們可以期待穩定幣GHO在Balancer協議上會有精彩表現。不過,相比于Balancer,Aave穩定幣GHO的潛在風險點可能在Cruve上,因為Curve既是“王者”又是“造王者”,所以如果想在Curve上增加GHO流動性,難度應該不低,甚至有可能和Frax一樣被迫選擇“對抗”Curve。

需要注意的是,對于穩定幣來說,流動性策略可能是除了基本協議激勵措施和清算機制之外最重要的因素之一,也是穩定幣能否保持錨定的關鍵。

3總結

希望這篇文章能幫助您更好地了解穩定幣戰爭中的利害關系,隨著GHO發布臨近,Curve穩定幣也將支持超額抵押并在年內推出,今年的穩定幣市場肯定會非常有趣。對于DeFi市場而言,穩定幣規模擴大或許是下一步發展趨勢,而且大多數DeFi協議都在探索自己的原生穩定幣擴張,比如:

1、Frax最初只是一個穩定幣,但現在已經推出了DEXFraxSwap,之后還將上線借貸平臺FraxLend;

2、Aave最初只是一個貨幣市場,但很快就有了自己的原生穩定幣;

3、Curve最初只是一個DEX,但很快添加自己的穩定幣并開始為流動性提供者提供有效的借貸服務。

正如前文所述,歸根結底,DeFi協議之所以開始探索、發行穩定幣,一方面是市場有巨大的需求,穩定幣具有較高產品/市場契合度,另一方面,很明顯,穩定幣能幫助協議獲得更多利潤。

Tags:穩定幣AAVEAVEUSD比特幣是穩定幣嗎為什么Aave BUSDApple Fan Metaverse泰達幣usdt能投資嗎

鏈捕手消息,新加坡數字資產及衍生品交易平臺聚幣Jubi,今日宣布戰略投資區塊鏈基金MetaWebVentures.

1900/1/1 0:00:00鏈捕手消息,Phala資產跨鏈路由SubBridge正式開啟Phala與Ethereum的雙向跨鏈通道,用戶可通過SubBridge將PHA跨鏈傳輸到以太坊網絡.

1900/1/1 0:00:00鏈捕手消息,AAA游戲工作室GunzillaGames完成4600萬美元融資,RepublicCapital?領投.

1900/1/1 0:00:00作者:?頭等倉區塊鏈研究院? 項目概要 X2Y2的細分賽道為以太坊鏈上的NFT綜合交易平臺。X2Y2在產品設計上追求優于Opensea的用戶體驗,除了基礎NFT買賣外,還推出了批量上架、批量購買.

1900/1/1 0:00:00作者:NEOFANTASY自AxieInfinity大獲成功以來,游戲已成為加密行業投資最多的垂直領域之一.

1900/1/1 0:00:00原文標題:《為NFT構建市場微觀結構》 撰文:老雅痞 編譯:RR 我最近一直在探索圍繞NFT不斷發展的市場微觀結構.

1900/1/1 0:00:00