BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+1.07%

ADA/HKD+1.07% SOL/HKD+2.77%

SOL/HKD+2.77% XRP/HKD+1.83%

XRP/HKD+1.83%從傳統市場經濟學派的無摩擦市場假設,到哈耶克的貨幣非國家化,在幣圈的生態系統里或許都變的不一樣了。

傳統的估值模型所呈現的價值錨定,在“幣圈”這一名詞化的體系里,都需要進行修改。

一致認為的“高收益伴隨著高風險”需要得到新的界定,風險是來源于穩定性的收益還是不確定性的損失?

幣圈的價值來源是其高波動率,對待幣圈的估值應當從思考科技型企業的角度出發。

同樣的,DEX的估值還是來源于其所包含的高流動性,這需要從理解流動性的來源出發。

杠桿式流動性Mining

“把流動性作為金融產品的第一性原則,所有的事情都在圍繞如何提高流動性而展開。這是廣義的流動性,衍生出來包括資金效率高、交易體驗好、摩擦力小、流動性成本低等表現。”

DAO加速器Seed Club推出面向加密項目早期測試者社區TestFlight Club:7月7日消息,DAO加速器SeedClub推出面向加密項目早期測試者社區TestFlight Club。該社區旨在幫助項目創始人獲取高質量早期用戶群體,并促進雙方共同推動加密發展及采用。[2023/7/7 22:24:08]

杠桿式流動性Mining,就是杠桿借貸在流動性Mining的延伸,其背后的概念并不復雜,杠桿式流動性Mining有兩個關鍵參與者:

1. LP:將Token存入貸款池以獲得流動性的貸款人。

2. Miner:從這些貸款池借入Token以利用杠桿式流動性Mining的Mining者。

杠桿式流動性Mining也是為數不多的允許抵押貸款的平臺類型之一。它可以通過在協議范圍內限制貸款資金用于綜合交易所的流動性Mining來安全地實現這一目標。

動態 | 美國國會議員列舉加密貨幣創新 并對過度監管加密項目表示關切:美國國會議員Tom Emmer在國會聽證會上提到比特幣、以太坊、門羅幣以及EOS等加密貨幣,并列舉了數字支付技術中一些創新,同時Tom Emmer對過度監管可能扼殺這些創新項目表示關切。此外,國會小組還對勒索軟件、加密劫持攻擊以及數據庫黑客表示了擔憂。(Bitcoinist)[2020/2/2]

雖然這個用例乍一看可能很狹窄,但在實踐中,它占了如今DeFi活動的大多數。

今后貸款申請還可能會繼續擴大。它沒有技術限制,因此一旦出現新的收益來源,LYF協議就將會通過向用戶提供鏈上杠桿來抓住這些機會。

與傳統貸款平臺不同,杠桿式流動性Mining允許低抵押貸款。

聲音 | 美國西北大學教授:Facebook加密項目略顯平淡 或將成為巨頭入局加密的信號:針對Facebook發布白皮書一事,美國西北大學計算機系教授Aleks Kuzmanovic表示,Facebook加入加密世界是件大事,原因有很多。首先,因為這可能會向其他巨頭發出一個強烈的信號,促使其他巨頭采取類似的行動。其次,因為“采用區塊鏈的主流公司”可能比與“試圖擾亂大企業”的區塊鏈采用方式要快得多。換句話說,并不是所有的主流公司都有能力利用自己的加密技術,因此他們更有可能嘗試利用一些現有的區塊鏈生態系統。而從技術方面,Aleks 教授預計區塊鏈純粹主義者和非純粹主義者將從是否足夠分布式治理中找到許多與提議技術有關的問題:Facebook采用的技術真的是創新嗎?1000 TPS是否足夠保證可伸縮性?但是,天秤座項目的關鍵點是,Facebook能夠將其交到用戶手中,而他們擁有數億用戶。[2019/6/19]

這種更高的資本效率不僅意味著Miner的APY更高了,也意味著貸款人的APY變得更高了。因為這種低抵押模式創造了更高的利用率,這是大多數貸款平臺貸款APY的一個主要因素。

分析 | Facebook發布加密項目對于加密市場是極大的利好:今日,Facebook加密貨幣項目Libra白皮書如期發布。對此分析師Potter表示,Facebook進軍加密領域一直是幣圈熱議的話題,同時該事件或影響著Facebook的股價,近期FB整體呈現持續拉升走勢,目前FB收盤報189美元,日漲幅4.24%,據今年第一季業績報告顯示,Facebook在第一季度有月活23.8億,日活15.6億,用戶數均同比增長8%,顯然如此龐大的用戶基數對于加密數字貨幣市場來說是極大的利好,而且Facebook數字貨幣的合作伙伴還包括了Visa及Mastercard等支付巨頭。其他行業的傳統金融巨頭也將有機會重新認識數字貨幣。[2019/6/18]

其好處一目了然,即更高的APY。

這也是為什么Alpaca Finance等杠桿式流動性Mining平臺在TVL上聚集了數十億美元,成為了常用的DeFi平臺。

目前,杠桿式流動性Mining平臺的用戶基礎是多樣化的,不局限于尋求風險的人。

杠桿式流動性Mining還有另一個亮點,它是如何讓用戶能夠通過做空和對沖來創建高級策略的?

換句話說,通過巧妙使用杠桿和頭寸定制,用戶可以在持有空頭甚至市場中性頭寸時產生高收益。

這意味著,杠桿式流動性Mining可以讓你在熊市中盈利。

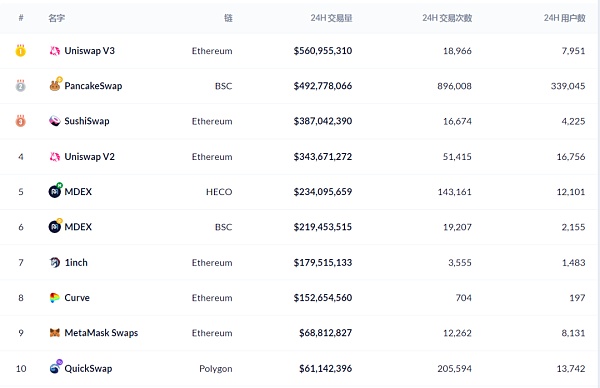

TOP 10 DEX中杠桿流動性Mining在同樣的交易次數下,LP可以獲得更高的收益率

在熊市來到時,杠桿流動性Mining依然可以幫助LP(流動性提供者)獲得相對不錯的流動性回報。

因此這就解決了幣圈在各種市場條件下缺乏可持續性的問題。

杠桿式流動性Mining平臺是解決這一問題的一種方法,也可能會成為少數幾個在熊市期間仍能盈利的DeFi避風港。

抵押借貸加大相關性

抵押借貸是迅速提高幣圈的流動性的方法,也是造成幣圈暴漲暴跌的元兇之一。

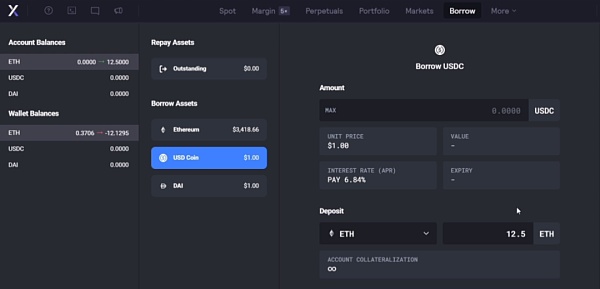

當前抵押借貸是以超額抵押為基礎的。例如,要借貸3000USDC的時候會需要10個ETH,而在借貸平臺中則需要抵押12.5ETH(一般借貸平臺多以125%作為其抵押基礎)。

dYdX中超額抵押借貸

抵押借貸多是以某一種或者某幾種幣種做為抵押基礎的,這樣當其中任意一種幣出現下跌后,其他幣種也可能因為其中的抵押借貸關系而跟著下跌。

因此,基于抵押借貸的高相關性便加劇了加密貨幣的同漲同跌現象。

同時在DeFi中,協議的運轉需要依賴于礦工的可賺取收益,就比如說對Aave Protocol、Compound的清算。

在DeFi抵押借貸協議中,當抵押物價值下降時,如果沒有補足或者出售抵押資產,就會觸發清算程序。

清算人能夠以低于市場價格3%-5%的折扣,獲得如ETH這樣的抵押資產,而這3%-5%的折扣價值就是執行協議的礦工可提取的收益。

基于此機制便會出現諸如:三明治攻擊,搶跑交易等不合理的利用流動性漏洞的攻擊手段。而嚴重的流動性套利行為甚至摧毀了共存的加密共識。

總體來看,當前以DEX為基礎的加密項目,大多是通過引入LP的方式來進行原始流動性啟動的。

流動性提供者的主要收入來自于價差、資金費用支付、交易費用和其它收入。

AMM通過上述信息,跟隨指數價格調整定價、共享流動性、流動性聚集,以及調整價差、資金費用、交易費用等參數,以此來降低流動性提供者的風險,增加收益。

此外,創新多來自于特殊的參數設計,在滿足獲取更高的收益時承擔更低的風險敞口。

但總歸來看,其更高流動性是這類加密項目的估值第一性。

Tags:MININGMINIFACEgemini郭家毅是哪隊教練tiger-kinggemini怎么讀語音FACEMETA

NFT即非同質化代幣,是基于區塊鏈技術的一種資產類型。它代表了某種獨一無二的具體資產的所有權,比如數字藝術品、虛擬游戲物品、稀有收藏品或其他數字或實體資產等.

1900/1/1 0:00:00從今日頭條到加密風投基金Paradigm ,投資人黃共宇(Matt Huang)在VC圈的成績有目共睹.

1900/1/1 0:00:00原標題:《探索元宇宙框架,生產力的第三次革命》 元宇宙框架全探索。 近期,元宇宙的概念引爆了互聯網,元宇宙是一個可以映射現實世界、又獨立于現實世界的虛擬空間.

1900/1/1 0:00:00又到了每月安全盤點時刻!鏈必安-區塊鏈安全態勢感知平臺輿情監測顯示,2021年9月,各類安全事件仍然頻發,成都鏈安科技統計9月發生較典型安全事件超『29』起.

1900/1/1 0:00:00本文由Patract Labs與Polkadot生態研究院聯合出品,本文會涉及一些技術用語,不過我們會用通俗易懂地方式再闡述一下,大家可酌情看重要解釋即可.

1900/1/1 0:00:00以太坊,作為全球市值第二的加密貨幣,崛起于2017年牛市的ICO浪潮,從此坐穩了加密貨幣市場老二的位置,此后以太坊猶如加密世界的操作系統一般,在這個系統上不斷誕生出一個又一個區塊鏈項目.

1900/1/1 0:00:00