BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-2.4%

ETH/HKD-2.4% LTC/HKD-2.14%

LTC/HKD-2.14% ADA/HKD-2.85%

ADA/HKD-2.85% SOL/HKD-3.03%

SOL/HKD-3.03% XRP/HKD-3.47%

XRP/HKD-3.47%本文發布于巴比特,作者為Glendon。

期貨、遠期、期權、掉期。這并非一首新說唱歌曲的開頭,而是金融市場中衍生品的幾個常見例子。復雜的衍生品世界通常是金融精英的專屬領域,倘若使用得當,可以為投資者提供遠超簡單購買和持有資產的風險/回報的收益。如果有一種方法可以讓投資者進入神奇的衍生品世界,而無需了解零息互換中的看漲信用價差,情況會如何?

什么是結構化產品?結構化產品是預先包裝好的混合投資,它使用證券的組合來產生具有吸引力的投資收益,這與通過其他方式獲得的投資收益有所不同。在深入研究RibbonFinance之前,將通過本文介紹這種資產類別的背景和環境。

結構化產品最早出現在20世紀90年代初,是散戶投資者獲得衍生品的一種途徑,現在已經成為一個價值超過7萬億美元的全球產業。作為一種投資類別,它們在傳統金融市場中的聲譽具有爭議性。批評人士指出,雷曼兄弟公司在全球金融危機中破產,并且多家銀行在過去20年中因不當銷售這些產品而被罰款。然而,DeFi提供了一個機會來改善結構化產品市場中現有的一些不足之處,并演示如何在使用得當時,結構化產品可以成為散戶和機構資本配置投資組合的核心組成部分。

A股收盤:深證區塊鏈50指數上漲3.09%:金色財經消息,A股收盤,上證指數報3275.93點,收盤上漲1.84%,深證成指報11100.4點,收盤上漲1.62%,深證區塊鏈50指數報3272.09點,收盤上漲3.09%。區塊鏈板塊收盤上漲1.23%,數字貨幣板塊收盤上漲1.98%。[2023/7/28 16:04:25]

結構化產品簡介

結構化產品大致可分為兩類:結構化存款和結構化投資。結構化產品使投資者既能表達市場觀點,又能根據其特定的風險偏好調整這一觀點。

結構化存款或資本保護產品提供了一種到期時最低價值的保證,并有可能帶來額外的上行回報。構建這種風險/回報結構的一種方法是,將零息債券與一種資產的長期看漲期權相結合。

假設零息債券在1年內到期,面值為1萬美元。當前交易價格比面值折價5%,即9500美元。投資者可以投資1萬美元,并保證從今天起的1年內可以得到相同數額的資金。但是,在這種情況下,他們只需支付9500美元,因此,另外的500美元可以打包購買預先確定的執行價格和期限的一項資產的看漲期權,為投資者提供額外的“無風險”上行敞口。

外媒:2022年烏茲別克斯坦政府向加密公司征收超30萬美元費用:2月4日消息,援引烏茲別克斯坦加密行業監管機構在新聞發布會上透露,獲得許可的加密公司已在2022年期間支付了35億烏茲別克斯坦索姆(超過310,000美元)。目前有五個加密平臺被授權在該國合法運營,國家控制的交易所Uznex和四個較小的交易所,Crypto Trade NET、Crypto Market、Crypto Express和Coinpay。

自去年10月以來,烏茲別克斯坦的加密貨幣服務提供商需要為其活動支付固定的月費,Uznex等加密貨幣交易所需支付10,000多美元,而較小的交易平臺(也稱為“加密貨幣商”)的 500美元左右之間。

此外,根據現行法律,在烏茲別克斯坦運營的與加密貨幣交易相關的個人和組織須納稅。[2023/2/4 11:47:14]

隨著風險范圍的擴大,我們可以量身定制結構化產品,從而使資本處于風險之中,因為“收益提高”和“杠桿產品”投資為投資者帶來了增加的收益/損失的潛力。將在本文后面的加密示例中說明“收益提高”產品的工作原理。

Crypto.com放棄與歐洲冠軍聯賽4.95億美元的贊助協議:金色財經報道,Crypto.com在今年夏天早些時候退出了與歐洲冠軍聯賽(UEFA)的大規模贊助協議。

據報道,該交易將持續5個賽季,每個賽季將花費加密交易所大約1億歐元,或每年9900萬美元,使目前損失的交易總額達到4.95億美元。

在與Crypto.com談判之前,歐足聯一直由俄羅斯天然氣公司Gazprom贊助。在俄羅斯入侵烏克蘭之后,該聯盟于3月取消了這項交易。Crypto.com曾計劃取代Gazprom。(decrypt)[2022/9/1 13:01:42]

加密結構化產品

結構化產品是一個成熟的DeFi市場的核心組成部分。盡管10萬倍的年收益率和食物代幣作為資產類別都是加密貨幣的樂趣和發展的一部分,但想要吸引新的“保守”資本,加密貨幣就必須為不同的市場參與者提供量身定制的各種投資選擇。這并不是說這些產品僅僅是為了吸引機構資本,但是正如我們將在下面的示例中看到的那樣,加密原生代幣同樣是這一新興加密投資類別的目標市場。

微軟Xbox負責人:對P2E游戲持謹慎態度:8月26日消息,微軟Xbox負責人PhilSpencer在接受采訪時表示,他對元宇宙持保持樂觀但對P2E游戲持謹慎態度。PhilSpencer說道:我對元宇宙的看法是,游戲玩家其實已經在元宇宙里玩了30年了,你玩魔獸世界其實和Roblox差不多,還有賽車游戲,大家都在一個共享空間里自由交流。但是,P2E是我覺得需要謹慎對待的事情,因為這種模式在玩家中創造了一支“工人隊伍”,讓某些人可以從中獲利。(Cointelegraph)[2022/8/27 12:51:34]

結構化產品依賴于DeFi本地固定收益和衍生品市場,因此這類產品在經歷12個月才開始在市場上獲得吸引力。Paradigm的丹·羅賓遜撰寫的開創性論文《TheYieldProtocol:On-ChainLendingWithInterestRateDiscovery》提出了首個DeFi原生零息債券,并暗示了不斷演變的市場最終將如何形成DeFi原生收益率曲線。另一方面,YieldProtocol的收益率美元代幣yUSD和名義金融fCash都在構建鏈上零息債券的未來。

加密資管公司 Valkyrie 即將推出風投基金,希望籌集 3000 萬至 5000 萬美元:7月19日消息,加密資產管理公司Valkyrie正在為其即將推出的專注于早期Web2.5公司的風險投資基金籌集資金,希望籌集 3000 萬至 5000 萬美元。該基金主要會投資在美國和以色列的初創公司,如提供 Web2 用戶體驗和 We3 底層加密原生基礎設施的公司、中間件初創公司等。

今年 6 月份,Valkyrie 完成 1115 萬美元戰略融資,BNY Mellon、Wedbush Financial Services、SenaHill Partners、Belvedere Strategic Capital、Clearsky、Zilliqa Capital、C-Squared Ventures 等參投,所籌資金將用于增加員工人數,繼續建設其基礎設施,將更多產品推向市場。( The Block)[2022/7/19 2:24:00]

結構化產品的衍生品部分通常會利用期權。在過去12個月里,DeFi見證了鏈上期權協議的爆炸式增長。與充滿活力的固定收益市場一樣,期權協議是一個核心構件,使越來越多獨特的加密結構化產品成為可能。下面將探討RibbonFinance如何使用Hegic和Opyn作為其結構化產品的構建模塊。

進入RibbonFinance

RibbonFinance是DeFi領域第一個致力于為DeFi市場提供結構性產品的項目。“專注于構建可以通過跨協議組合創建的新金融產品,以幫助用戶獲得比他們自己所能實現的更高的風險回報率。”

為了實現這些目標,RibbonFinance已開始提供如上所述的四類結構化產品。

系列V:波動性

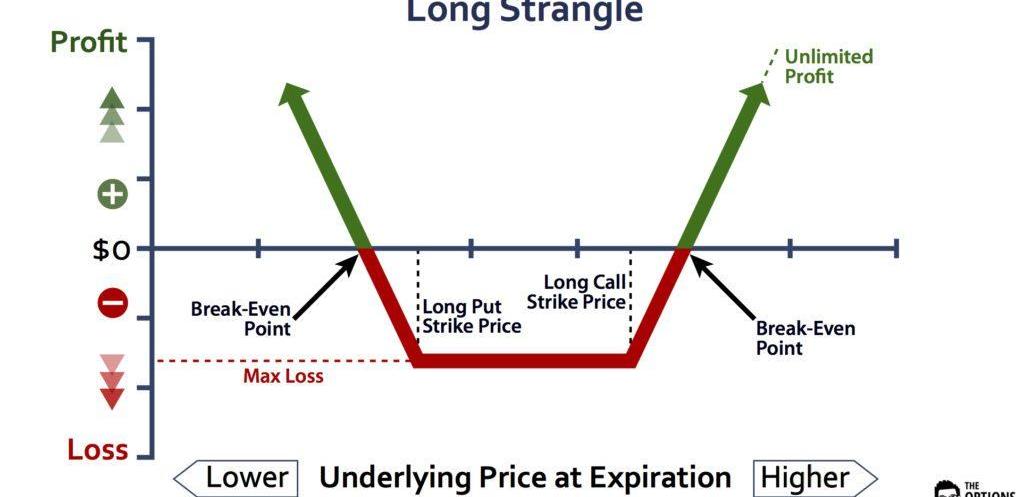

Ribbon提供的第一個產品是一種被稱為"Strangle"的波動性策略。Strangle是一種期權策略,即在同一期限內以不同的執行價格同時買入價外看漲期權和看跌期權。如下圖所示,Strangle是對標的資產波動性的押注。

舉個例子,假設Alice認為ETH在未來一個月會有波動,但是她不確定方向。假設ETH的交易價格為3500美元,Alice可以使用Ribbon波動性產品在市場上建倉,如果ETH在Strangle到期日高于或低于某個執行價格,她的投資就可以獲利。根據上面的收益圖,月末的價格需要大于4000美元或小于3000美元,Alice的持倉才能實現收支平衡。如果ETH的價格小于3000美元或大于4000美元,Alice就能從其投資中獲利。如果ETH的價格大于3000美元和小于4000美元,Alice則會損失她的保費。請注意,在這個例子中,最大的損失是支付的保費。

經驗豐富的期權交易員和DeFi用戶可以自己執行此策略,但是Ribbon通過使用Hegic和Opyn根據交易規模找到最便宜的鏈上價格來為投資者打包這一策略。

鑒于部署這一策略時,以太坊網絡的Gas費用很高,因此該團隊決定停止提供該波動性產品,并將其工作重點放在提高收益率的產品上,他們稱之為"Thetavaults"。

系列Y:Thetavaults

Thetavaults是一組專注于資產收益率提升策略的結構化產品。目前,RibbonFinance允許用戶將ETH和WBTC存入Vault,以產生最高30%的年收益率。為了產生這一APY,RibbonFinance采用了一個備兌看漲策略,即針對標的資產賣出虛值OTM期權,以每周收取溢價。

備兌看漲策略適用于長期持有該資產的投資者。在期權交易中,這通常被視為中性或略微看漲策略,因為賣出OTM期權會限制上行空間。從下面的收益圖可以看出,上行空間的上限是賣出看漲期權的執行價格,減去相關資產的購買價格和所獲得的溢價。與"Strangle"策略不同,最大損失不設上限,相當于標的資產的購買價格減去所獲得的溢價。

從上圖可知,在選擇足夠接近市場價格的正確行權價,確保最大限度的溢價獲取以及期權到期的風險之間存在著一種平衡。RibbonFinance目前管理著行權選擇和到期。實行這一機制的另一個原因是,作為個人在鏈上采取這種策略被證明會非常困難。RibbonFinance與Opyn合作鑄造oToken,然后與做市商合作,將oToken交換為WETH。這意味著Ribbonvault能夠以WETH的形式收取溢價,而做市商以oToken的形式收取溢價。

隨著項目的成熟和發展,這個“管理者”的角色將被下放到社區中,以提供新的方式來處理協議。

資管產品PutsThetaVault

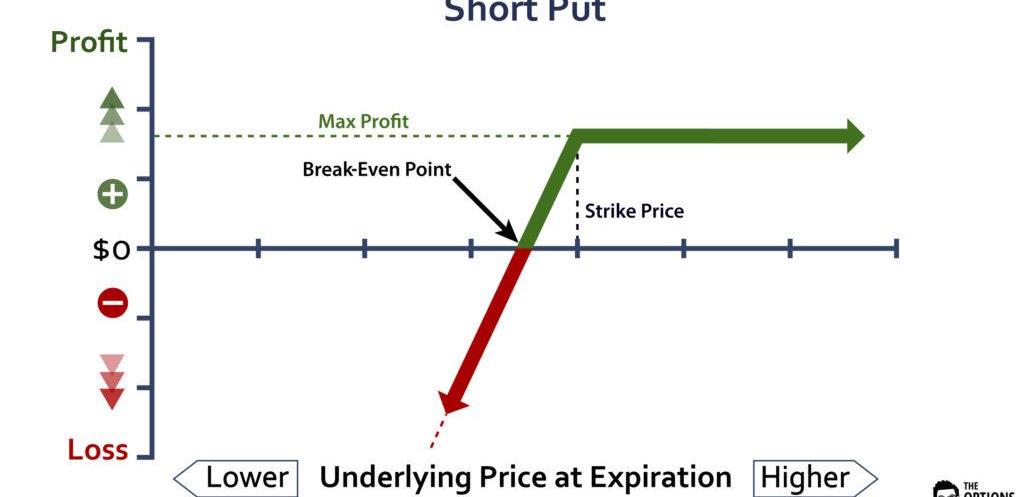

對于那些想要自動進行逢低買入和/或通過他們的USDC產生收益的人來說,這是一種積累策略。該資金庫通過運行一個自動策略,出售ETH看跌期權,在USDC存款中賺取收益。在撰寫本文時,預計年收益率達46%。

該資金庫每周在Opyn上出售的OTM看跌期權,獲取溢價并每周進行再投資,以獲得復合收益率。如果期權到期,資金庫有義務以預先確定的執行價格購買標的資產,即“逢低買入”。第一個PutsVault產品將出售針對ETH的看跌期權,允許用戶通過Ribbon自動獲取溢價和累積USDC的收益,或者在下跌時買入ETH。從下面的收益圖中可以看出,最大的利潤被預先定義為收到的溢價。對于那些看漲某項資產、希望逢低買入的人來說,賣出期權是利用Theta和波動性衰減的一個好策略。

結束語

加密貨幣結構化產品為DeFi帶來了令人興奮的演變。加密貨幣投資者和用戶正在獲得一系列新的產品,其好處包括:增加收益的潛力;提高表達各種市場觀點的能力,以適應你的風險/回報要求和偏好;與傳統金融市場相比,透明度和包容性更強;使復雜的衍生品市場民主化。

隨著加密貨幣的固定收益和衍生品市場的不斷成熟,毫無疑問,RibbonFinance和其他DeFi協議在結構化產品領域的發展將持續到未來。

Tags:BBOBONNCENANRibbon FinanceBON價格Kaizen FinanceProvenance Blockchain

撰文:Groot DeFi的快速發展促成了加密貨幣市場新一輪的牛市,以太坊在這輪牛市中因為大量應用的涌現大放異彩.

1900/1/1 0:00:00本文來自WinCapital。 前言 2020年市場迎來了狂暴的大牛市,以DeFi為中心的整個生態的區塊鏈底層技術完成了閉環,成為了最接近落地的方向.

1900/1/1 0:00:00本文發布于券商中國,作者:巫樂定。“口無遮攔”的埃隆·馬斯克,成了美國證監會(SEC)監管的重點目標.

1900/1/1 0:00:00本文發布于Figment論壇,作者:ElizabethBarnes在過去的幾周中,Keep和NuCypher社區開發了六種令牌設計,可與當前稱為KEANU的新網絡集成.

1900/1/1 0:00:00本文來自孟巖的區塊鏈思考,作者孟巖。 太長別讀版 1.UniswapV3把NFT帶入主流金融應用。2.Uniswap每次版本升級都帶動整個DeFi的升級.

1900/1/1 0:00:00Nabox是一款Web3.0數字身份DeFi應用錢包,目前已支持6條公鏈,具有管理跨鏈資產、跨鏈聚合交易等功能.

1900/1/1 0:00:00