BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.49%

LTC/HKD+0.49% ADA/HKD+0.8%

ADA/HKD+0.8% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+0.37%

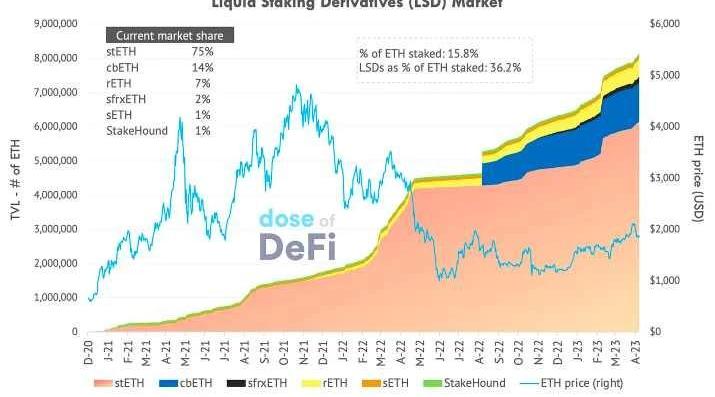

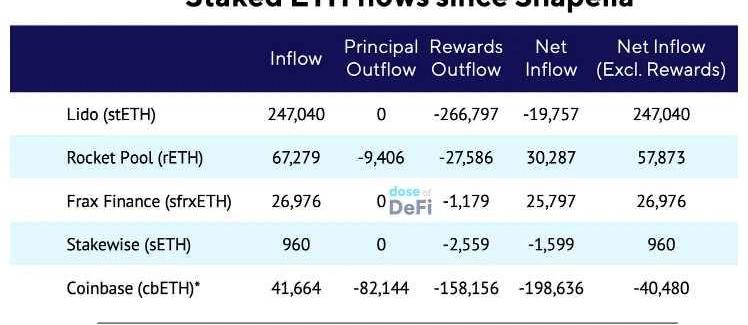

XRP/HKD+0.37%Ethereum的Shapella升級是一個近十年來轉向權益證明的巔峰之作。這個升級使得持有PoS的Ethereum可以進行提款,緊隨其后的是信標鏈在2020年11月的上線和Merge在去年9月的完成,這也標志著權益證明鏈正式被廢棄。2019年和2020年,Ethereum上的DeFi蓬勃發展,ETH在這兩年的總鎖倉價值中提供了超過一半的資金。Ethereum轉向權益證明隨之創造了新的賺取Ethereum收益的機會。信標鏈推出不久之后,新的收益機會便開始顯現了出來——流動性質押衍生品。Lido的stETH,Coinbase的cbETH和Rocketpool的rETH都允許持有Token直接獲得Ethereum質押收益。在過去的兩年中,LSD一直保持增長,其受歡迎程度現在將隨著Shapella的提款功能開啟而加速。然而,這些Token僅僅是一個開始。期待已久的EigenLayer協議,可以通過測試網絡在本月初啟動,它使得Ethereum的重質押獲得額外收益成為可能。該協議可能會顯著降低在Ethereum上構建復雜應用程序的成本。它也可能開啟Ethereum再質押Token的新時代,這將重新定義DeFi協議的核心資產基礎。Ethereum收益的ETF化

Shardeum完成540萬美元融資,估值達2.48億美元:金色財經報道,WazirX聯合創始人兼CEO Nischal Shetty創立的 Layer1區塊鏈Shardeum已籌集540萬美元的新戰略資金。該公司打算利用此次融資來支持其生態系統,并準備在2023年底推出其主網。本輪融資的參與者包括Amber Group、Galxe、J17Capital、TRGC、Jsquare、Bware Labs、Tané Labs、Hyperithm Group和Luganodes。Shardeum 的一位代表表示,該公司的最新估值為2.48億美元。[2023/7/8 22:24:51]

Ethereum質押Token時代的想法已經得到了高度關注。在上個月的MEVnomics.wtf在線峰會上,Gauntlet的創始人TarunChitra闡述了一個引人注目的愿景:「我們必然會有一些ETF化的概念,人們會想要不同類別的ETH收益。將會有:·最高等級的ETH收益——純質押·稍微有些風險但收益更高的ETH——質押加提交預言機更新·更高風險的ETH收益選擇——數據可用性和預言機更新我可以想象人們會將ETH碎片化,分配給不同級別的ETH收益風險。」這一愿景將建立在EigenLayer的ETH再質押協議被廣泛采用的基礎上。EigenLayer將使Ethereum驗證者提供其他基礎設施服務以換取額外的獎勵。EigenLayer不允許這些額外獎勵進行Token化,但Ethereum對于質押的ETH也沒有這樣做。對LSD市場的深入分析將有助于說明如何推出再質押產品,或者如Tarun所說的ETH收益ETF化。LSD:Lido的主導地位

ETP提供商Granite Shares推出比特幣ETP:金色財經報道,ETP提供商Granite Shares通過推出23種新產品來響應不斷增長的需求,其中包括在倫敦證券交易所上市的第一款Spotify和Micro Strategy 3x Long和3x ShortETP。在倫敦上市的新ETP包括3x Long和3x Short ETP,專注于Palantir、AMD和Spotify等美國科技巨頭以及中國科技巨頭阿里巴巴。Zoom有2x長ETP和2x短ETP。其他領域包括大眾汽車,大眾汽車正在擴展到電動汽車和與加密相關的ETP,包括Coinbase、MicroStrategy和Block(Square)。(finextra)[2022/10/14 14:28:01]

當DeFi在2019年作為一個謎因和市場出現時,它有三個明確的市場領域:借貸、DEX和穩定幣。LSD已經鞏固了自己作為DeFi空間第四個主要市場的地位。

安全團隊:ShadowFi未定義合理訪問控制,遭攻擊者利用:據官方消息,9月2日,HyperLab安全團隊在BSC鏈上檢測到ShadowFi Token貶值事件。攻擊者將10,354,936.721195451 SDF token銷毀,隨后將 8.461538282 SDF換成約合$30萬BNB資產。

團隊分析稱,從交易細節可得,攻擊者在交易中調用burnTokens()函數燒掉了SDF,而ShadowFi合約沒有實現權限驗證函數onlyOwner,設置burnTokens為public,導致被攻擊者利用,將代幣全部銷毀。項目方對于burn()這類函數, 沒有定義合理的訪問控制, 導致任意用戶都能調用這個合約, 從而造成不必要的損失。

據悉,Hyperlab圍繞數字錢包這一核心產品及其周邊服務,針對熱錢包安全、冷錢包安全、錢包服務器安全,以及錢包使用者安全等議題開展研究工作,為用戶和企業提供安全解決方案和服務。[2022/9/2 13:05:12]

Lido取得了早期的領先地位,并沒有后退。它吸引了數十家知名的驗證者公司,然后專注于DeFi集成。它還推出了一個Curve穩定池,并向其提供LDOToken激勵以建立鏈上流動性。在2021年和2022年初期,這種強大的鏈上流動性幫助stETH維持了與ETH的1:1掛鉤,盡管在撤回后只能通過Lido兌換為ETH的情況下。一旦建立了鏈上流動性,Lido就開始將stETH整合到借貸協議中。Aave也在2022年2月將其作為質押品加入。這導致了一種流行的遞歸借貸策略:以stETH作為質押,借出ETH,然后用借入的ETH購買stETH——如此反復循環。這成為了一個杠桿化的ETH質押策略,但在Terra和3AC崩潰期間的市場波動日子里,stETH從ETH脫鉤。LSD:剩下的最佳選擇

Liquid Network聯盟新增CoinShares等8個成員:金色財經報道,據Blockstream側鏈Liquid Network官方消息,Liquid Network聯盟已新增8個成員,包括CoinShares、Condensat、INX、JST Capital、Paymium、Petrushev Capital、Sevenlabs和Satoshis Games。至此,Liquid Network聯盟成員總數已達到53個,包括加密貨幣交易所和基礎設施提供商等。[2020/8/27]

·Coinbase的第二大LSD是cbETH,反映了它在穩定幣市場中USDC的第二位置。cbETH于2022年10月推出,具有吸引Coinbase托管ETH的大量零售和機構投資者的優勢。就像它的法定入口使它成為穩定幣市場的主要參與者一樣,對于LSD也是如此。它還收取最高費用。Coinbase最大的擔憂是監管。鑒于Coinbase目前面臨的強烈審查,很難想象Gensler先生會忽略一個承諾收益的Token。但監管并不是Coinbase唯一的問題。隨著幣安宣布進入LSD市場,交易所車道將面臨更多競爭,這一點也是如此。·RocketPool是主要LSD中最分散的。它也是最古老的,起源可以追溯到2016年。重要的是,成為Rocketpool節點運營商是無需許可的。隨著上周發布的Atlas升級,節點運營商只需要8個ETH即可加入協議,使他們參與協議的風險增加。·Frax于去年11月推出其LSD。它相當集中,但打算在未來轉向類似RocketPool的模式。Frax通過有效的流動性挖掘策略以及將其整合到其FraxLend產品中開拓了市場份額。除此之外,至少有六個更小的LSD試圖在不斷增長的市場中打出一片天。我們很難為普通的LSD找到新穎的思路,但EigenLayer和ETH再質押將會收獲贏得市場份額的機會。

動態 | ShapeShift推出加密貨幣節目:據cointelegraph報道,總部位于瑞士的加密交易所ShapeShift宣布為加密愛好者推出名為“Down the Rabbit Hole”的加密貨幣節目,共六集。該交易所2月26日在推特上發布了該節目的預告片。[2019/2/28]

EigenLayer:ETH收益的下一次迭代

EigenLayer由華盛頓大學的教授、UW區塊鏈實驗室主任SreeramKannan創立。在過去幾個月中,EigenLayer已被Vitalik和其他核心Ethereum開發人員引用為解決Ethereum最棘手問題的解決方案。此外,該公司剛剛宣布進行了5,000萬美元的A輪融資,由區塊鏈資本領投。斯坦福大學的學生BridgetHarris很好地解釋了再質押的優勢:「通常情況下,開發者需要在在Ethereum之外進行創新,或者基于EVM進行構建,但必須遵守上述約束條件之間進行選擇,這些項目需要積極驗證服務才能實現適當的驗證。然而,建立AVS會帶來重大的限制。」「EigenLayer提出了一種解決這些問題的方案,即通過再質押和自由市場治理,將Ethereum驗證者集所提供的安全性應用于這些模塊上,以實現集成的安全性。」與其啟動一個網絡,EigenLayer將招募Ethereum驗證者來運行特定應用程序的其他服務。關鍵是利用驗證者背后質押的ETH,以確保它們執行獲得獎勵的任務。要參與其中,驗證者必須將其ETH質押撤回地址分配給EigenLayer。這將使得如果驗證者不按照它同意的特定條件行事,其ETH可能會被削減。通過這種模式,EigenLayer可以作為「Ethereum的分段網絡」,在實施核心協議之前測試新功能。它還可以使驗證者達成共識,實現MEV平滑,或者通過削減試圖獲得超過其公平份額的任何驗證者來重新分配MEV利潤。最終,EigenLayer的核心目標是激勵ETH持有者尋求更高的收益。再質押LSD

在其白皮書中,EigenLayer明確表示,它并未將LSD確定為核心協議。但我們可以看到未來的趨勢,創造基于ETH再質押收益的Token化版本將變得更加困難。LSD都打包了來自Ethereum協議獎勵的相同基礎收益,盡管它們還引入了運行MEV-boost的額外回報。EigenLayer構想了數百種不同的ETH驗證者收益機會。使它們可以互換的確實會是一個挑戰。我們相信,流動性再質押衍生品將采取與當前LSD相同的形式。EigenLayer旨在接受LSDToken本身,因此投資者可以在EigenLayer中質押stETH或cbETH,然后委托給運行更高回報服務的驗證者。這是與現有系統和驗證者集成的好方法,但無法提供足夠的互換性和流動性以與DeFi進行交互,需要新的Token來捕捉額外的回報。對于有志于開發流動性再質押衍生品的人來說,最重要的是圍繞Ethereum應用程序急需的核心服務進行構建:一個既安全又能夠提供高收益的服務。在此之后,重點應該放在LSD市場最初的形成方式上。這個簡單的公式如下:步驟1.招募多個頂級質押公司作為可信驗證者。步驟2.推出一個可以捕捉收益并通過Curve或Balancer建立鏈上流動性的Token。步驟3.確保Token被主要借貸平臺接受作為質押品。這可能看起來并不復雜,但隨著對帶有收益的Token越來越敵視的監管環境,這個方案可能會變得復雜。原地址

Tags:ETHEUMTHEETHERLSETHInfireumtogetherbnb手游下載最新中文版Ethermon

2019年8月12日,東京–今天Wirex日本正式成為日本虛擬貨幣交易協會TYPEII會員。這是一個至關重要且來之不易的一步,因為它使Wirex能為其日本用戶提供愈加完善的服務.

1900/1/1 0:00:00這篇文章是三篇系列文章的第一篇,討論DeFi借貸協議的工作原理——它們的關鍵組成部分、公式和用例.

1900/1/1 0:00:00過去20余年,香港是全球最自由的經濟體之一。Web3數字游民們如今追尋著自由的氣息,匯集在香江兩岸.

1900/1/1 0:00:00“下一代的交易所一定是個去中心化的,通過新的完全去中心化模式構建的交易所,可以幫助整個行業重建信任,幫助區塊鏈項目不再擔心虛增導致經濟模型破壞的問題.

1900/1/1 0:00:00回顧近期行情,比特幣重返3萬美元,帶領市場向上,一眾熱門山寨輪番表演。熱門標的中,OP、BLUR、ARB由Wintermute做市,CFX、MASK、ACH背后則有DWFLabs的身影,甚至有有.

1900/1/1 0:00:00備受期待的Shanghai/Capella硬分叉計劃已于今早進行,質押的ETH可以被提取。本文站在質押者角度,評估了解鎖可能產生的潛在拋售壓力,并討論了在Shanghai升級后可能立即提取和出售.

1900/1/1 0:00:00