BTC/HKD+0.52%

BTC/HKD+0.52% ETH/HKD+1.8%

ETH/HKD+1.8% LTC/HKD+1.41%

LTC/HKD+1.41% ADA/HKD+1.42%

ADA/HKD+1.42% SOL/HKD+0.19%

SOL/HKD+0.19% XRP/HKD-0.36%

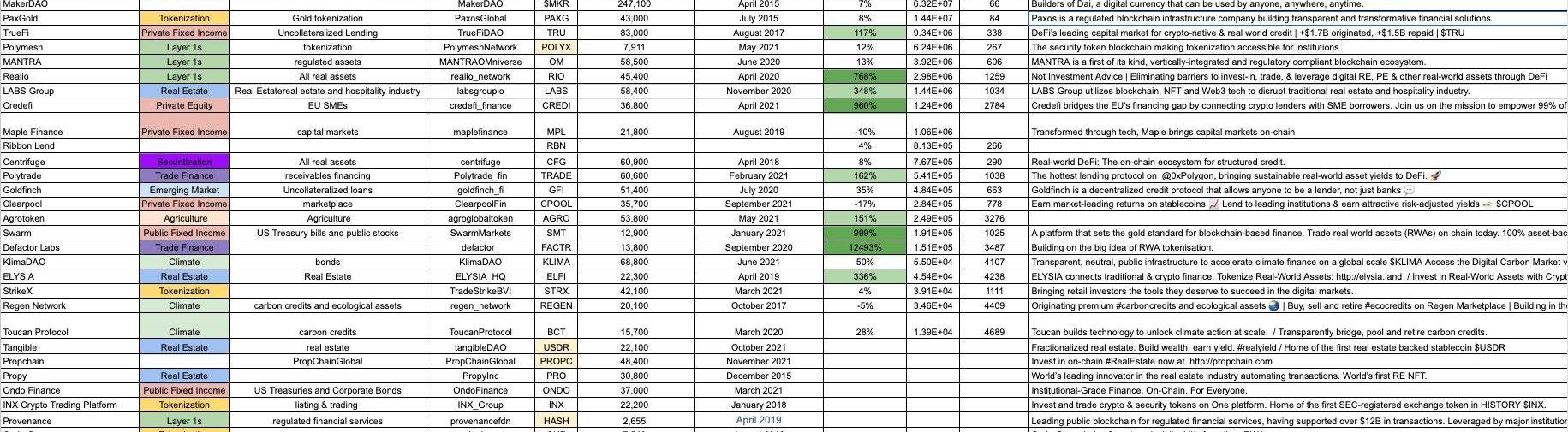

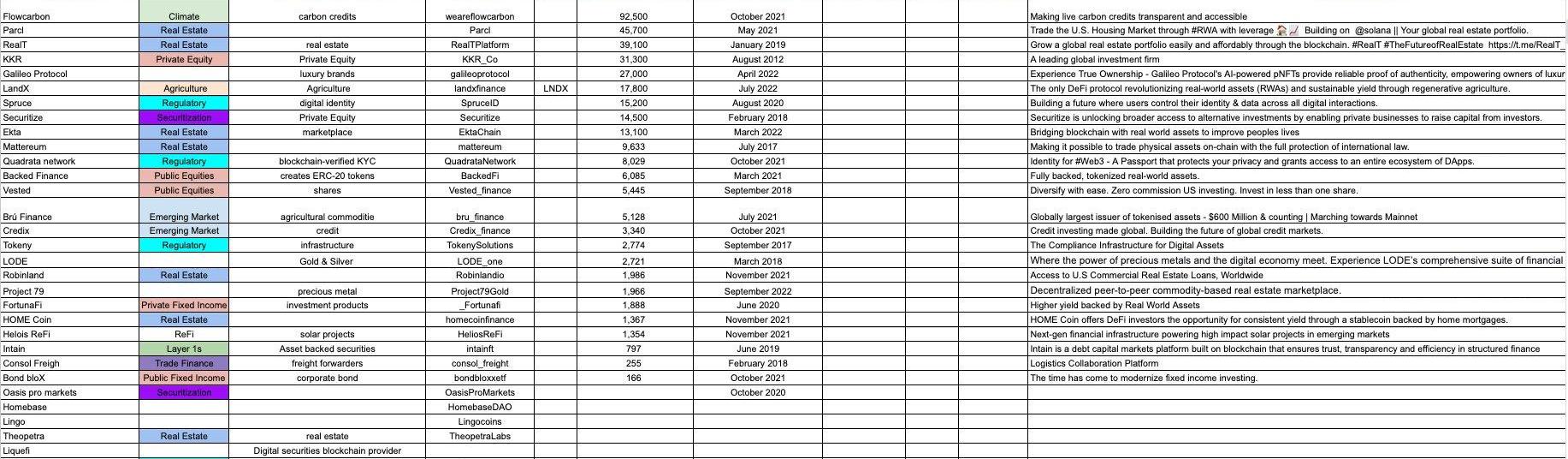

XRP/HKD-0.36%DeFi正在通過對房地產、藝術品等實物資產進行代幣化來改變格局。真實世界資產(RWA)代幣化是一個將有形資產轉換為代幣或NFT的過程,使它們能夠在鏈上進行交易。這為投資者開辟了新的機會,因為RWA有可能提供與加密市場無關的可持續收益,對于尋求多元化投資的投資者來說,這是一個很有吸引力的選擇。而鏈上資本正是要尋求這樣可持續、安全的收益機會,因此RWA代幣化能夠成為下一次DeFi牛市的催化劑。RWA代幣化也有助于釋放流動性,讓資金從傳統市場自由流入加密領域,提升DeFi的潛在價值。如今,各個資產提供商開始走上RWA代幣化敘事的舞臺,在房地產、貴金屬、奢侈品、氣候、私人/公共固定收益、新興市場和貿易融資等行業創造出對代幣化的需求。例如,房地產代幣化——將房地產的部分所有權代幣化,使投資者能夠輕松投資,持有者不僅擁有了部分比例的所有權,還可以獲得房地產租金收入。同時房主也籌集到了資金。隨著DeFi基礎設施項目的成熟,RWA代幣化獲得了進一步發展和創新。MakerDAO、Aave和Chainlink等開創性項目正在帶頭探索DeFi領域內RWA的潛力。雖然對RWA的監管尚不確定,但這一敘事的長期潛力仍然很大,能夠重塑DeFi格局并為加密市場和傳統市場帶來價值。因此,請密切關注這個敘事的后續發展。根據加密研究員CryptoKoryo的整理和匯總,目前市面上的RWA項目超過50個,一些項目的原生代幣,例如$CREDI、$SMT和$FACTR在過去3個月內上漲了10倍以上。不過,大多數項目還沒有推出代幣。因此,這一敘事目前還有哪些機會?下面讓我們進一步探索。

一、房地產代幣化

LABSGroup($LABS)LABSGroup是一個房地產代幣化平臺,允許房主將自己的房屋代幣化以在沒有中介的情況下籌集資金,投資者也能通過二級市場接觸到其他更高流動性的房地產代幣。此外,LABSGroup還推出了一個Web3度假平臺Staynex,使度假村、酒店和別墅能夠代幣化為NFT——Staynex通行證。Staynex通行證為持有人提供了實用性,不僅可以使他們能夠靈活地進行全球旅行,隨時住店,還可以從房間租賃中獲得收益。

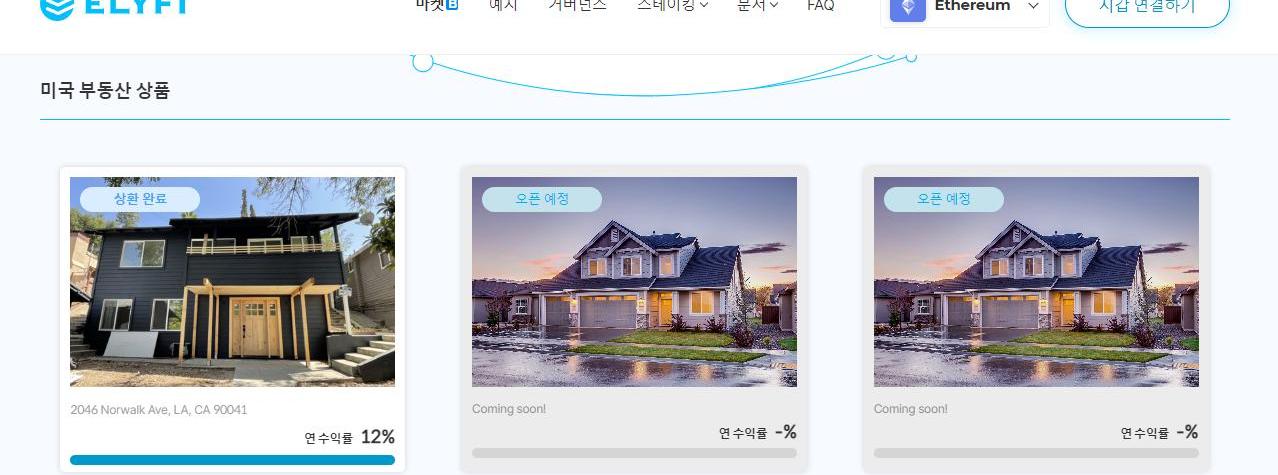

ELYSIA($ELFI)ELYSIA是一種將RWA代幣化的協議,使RWA更容易在區塊鏈上變現。用戶可以將自己的RWA創建為代幣,然后在ELYSIA的DeFi平臺ELYFI上出售,或作為抵押品借出其他加密資產。

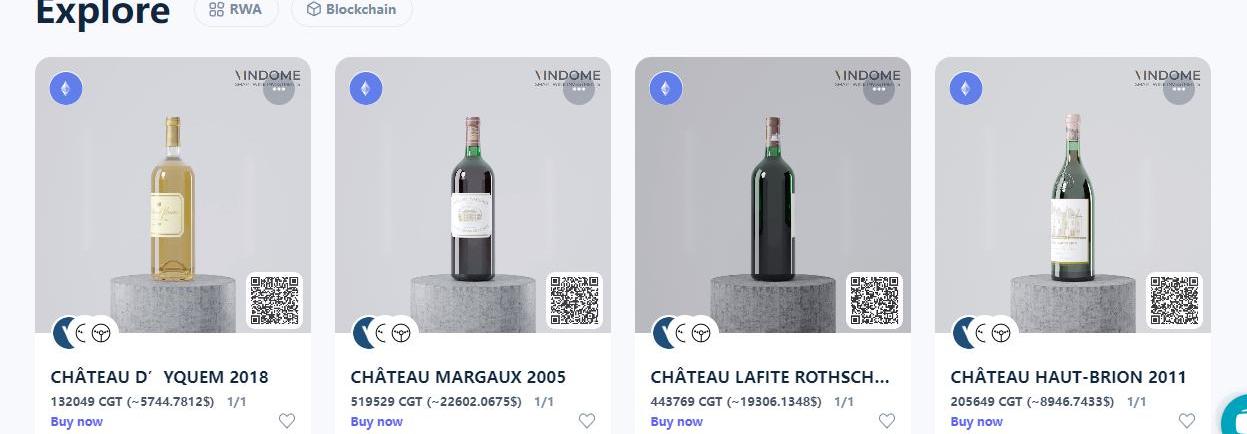

Tangible($TNGBL)Tangible是一個RWA代幣化生態系統。通過推出一個由房地產支持的原生收益穩定幣RealUSD,為用戶提供了接觸RWA代幣化的途徑。在Tangible上,任何人都可以使用RealUSD從世界領先的供應商處購買有價值的實物商品,包括但不限于藝術品、高檔葡萄酒、古董、手表、奢侈品。當用戶購買在Tangible上列出的RWA后,將鑄造TNFT,代表實物。Tangible會將實體物品存入實體保險庫中,并將TNFT發送到買家的錢包。TNFT可自由轉賬、交易。

Ripple合作伙伴Airwallex與美國運通合作擴展商戶支付選項:1月17日消息,Ripple合作伙伴Airwallex已與美國運通(American Express)建立合作關系,以擴大商戶支付接受選項。

藉此合作,澳大利亞、中國香港、新加坡和英國的Airwallex客戶現將能夠通過美國運通卡接受客戶付款,具體方式包括在線支付門戶、Xero發票支付和電子商務購物擴展。

Airwallex透露,此次合作源于客戶的需求,即享受接受美國運通支付的好處,其中包括服務于高端客戶和更好的客戶支付體驗等。(The Crypto Basic)[2023/1/17 11:16:23]

Propy($PRO)Propy為買家、賣家、代理人提供了一個基于區塊鏈和智能合約的房地產交易平臺,有助于即時交易,減少欺詐。目前,該平臺與分布在美國各地的房地產合作伙伴處理了超過40億美元的交易。

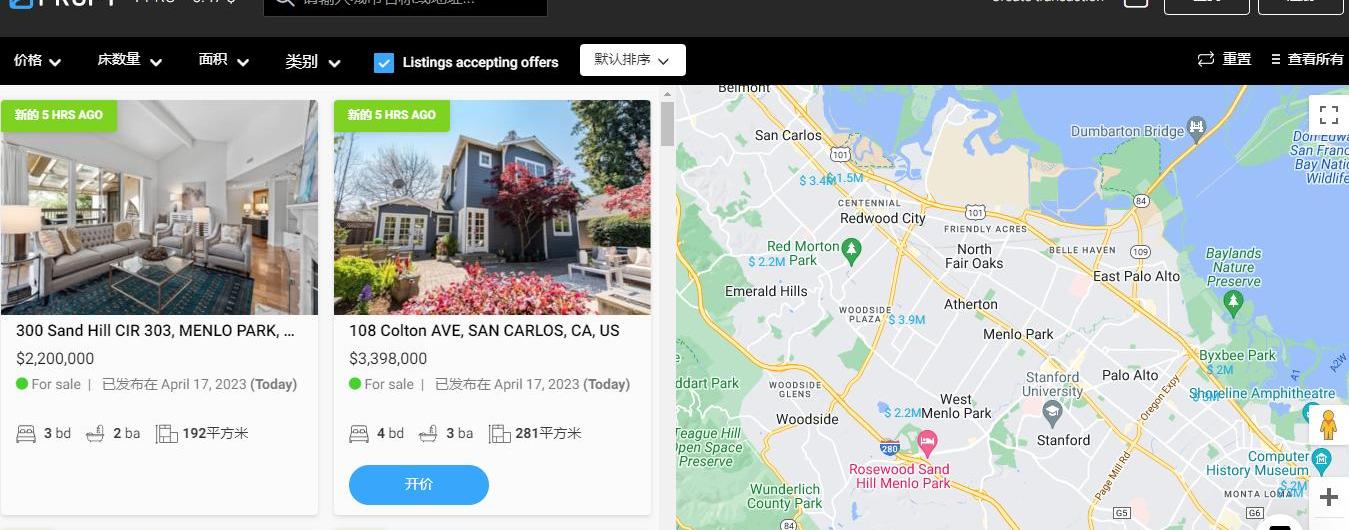

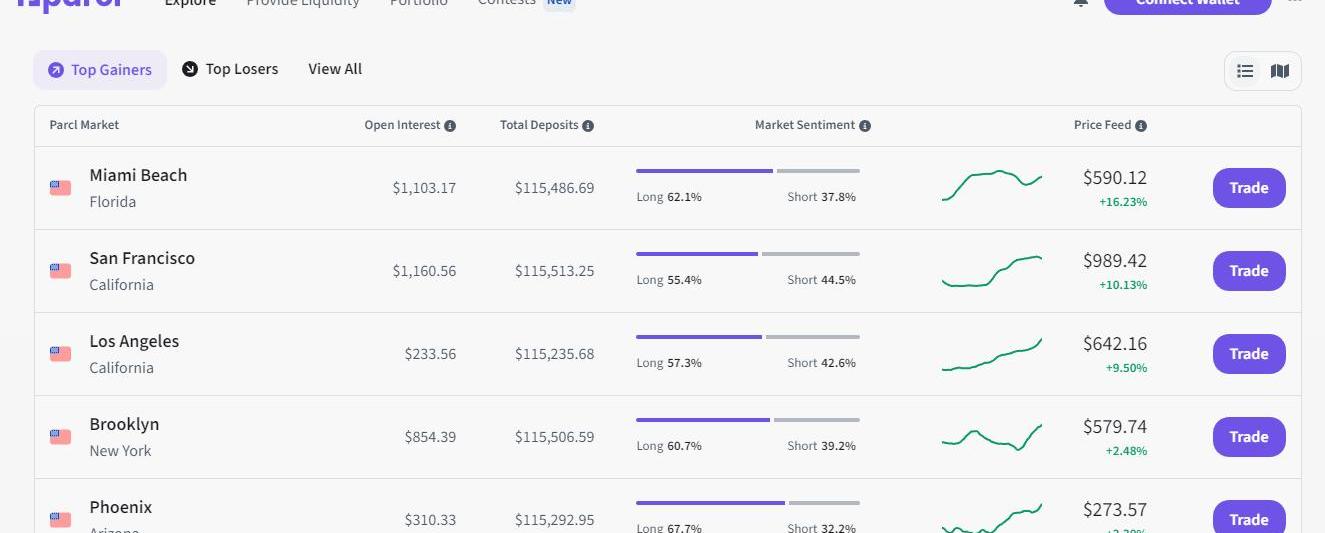

ParclParcl是一個專注于房地產的合成資產交易平臺,提供了可投資于全球房地產市場的價格走勢,用戶可以瀏覽全球房地產市場,并根據他們認為房地產價值的漲跌來做多或做空。

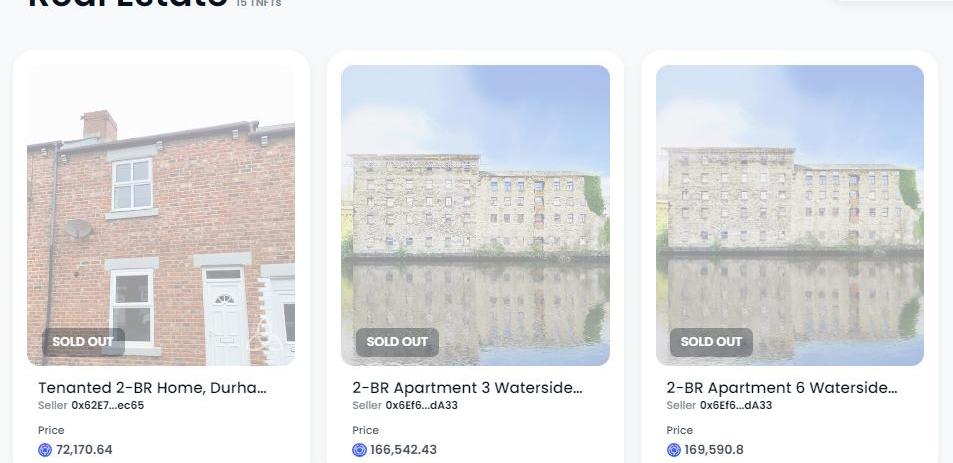

RealTRealT成立于2019年,在此后3年多的時間里,該平臺已經處理了超過5200萬美元的房地產代幣化,投資者可以簡單的購買RWA代幣。已經有970多個房屋在RealT平臺上代幣化,位置分布在美國底特律、克利夫蘭、芝加哥、托萊多和佛羅里達等州。

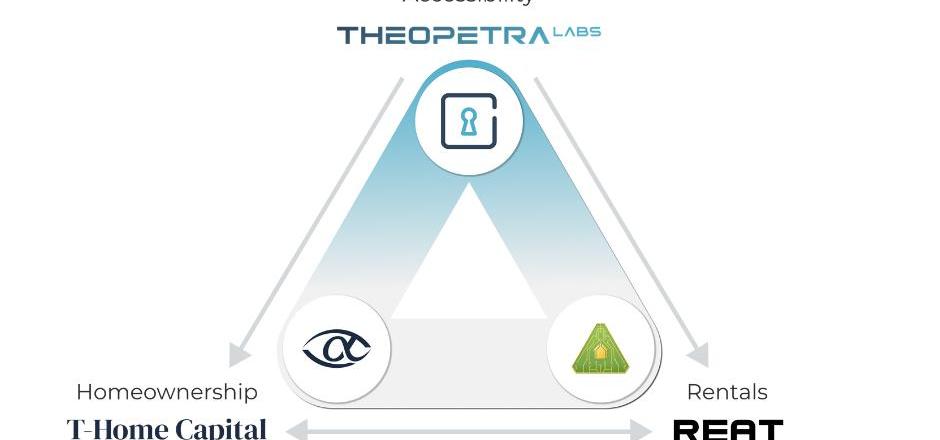

TheopetraTheopetra及其合作伙伴T-Homes、REAT將圍繞$THEO代幣構建一個房地產生態系統,旨在讓美國底層人租得起住宅。

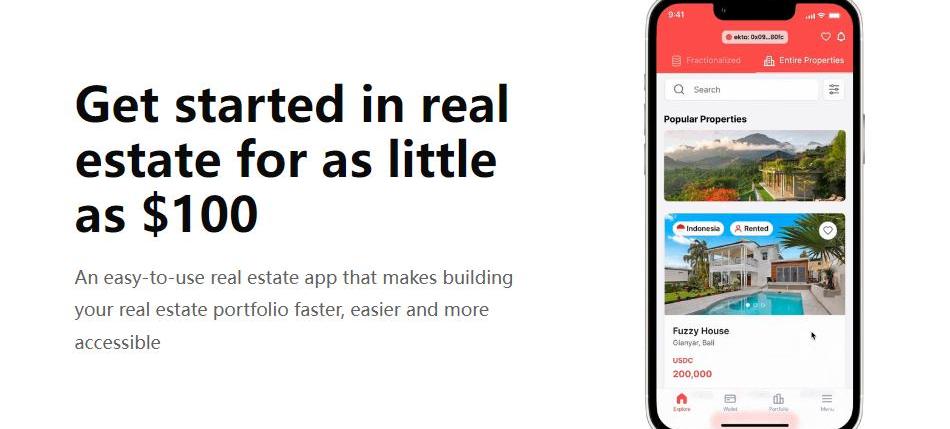

EktaChainEktaChain是一個基于區塊鏈的去中心化房地產交易平臺,旨在讓每個人更快、更容易地從事房地產業務。該平臺允許所有人以低至100美元的金額交易房地產。

MattereumMattereum是一個可以將RWA代幣化為NFT的平臺,包括奢侈品、藝術品、房地產。每筆NFT交易背后都包含有一個簡易的法律框架來處理出現的任何爭議,并且它適用于160多個國家法律。

MyEtherWallet為以太坊2.0推出應用內質押服務:金色財經報道,通過與節點托管服務Staked合作,MyEtherWallet現在為其瀏覽器和移動錢包用戶提供了將ETH質押到以太坊2.0信標鏈存款合約中的服務。MyEtherWallet用戶需要投入32 ETH才能參與,Staked將為他們運行一個驗證器節點。[2020/12/9 14:38:02]

RobinlandRobinland的使命是為房地產行業搭建一個TradFi和DeFi之間的橋梁。通過對高質量、可產生租金的商業房地產資產進行代幣化,可讓其從個人投資者或MakerDAO等機構貸方那里獲取流動性。

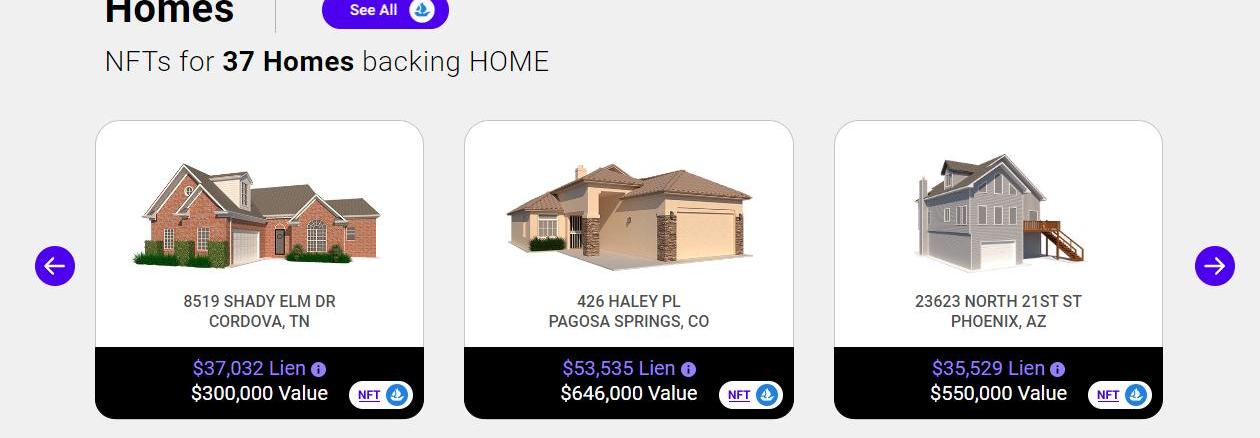

HOMECoinFinanceHOMECoinFinance為投資者提供了通過住房抵押貸款支持的穩定幣$HOME中獲得穩定收益的機會。

二、多資產代幣化

Paxos($PAXG)Paxos是一個區塊鏈金融基礎設施平臺,為企業客戶提供資產代幣化、托管、交易、結算等服務,使任意資產在任何時候都能夠實現可信和即時的轉移。雖然美國監管機構在今年2月份迫使Paxos停止鑄造美元穩定幣$BUSD,但該平臺仍在推廣其黃金錨定幣$PAXG(PAXGold)。Paxos早在2019年就發行了$PAXG,在此后的三年多里,它已經悄然增長到約5億美元的市值。與代表黃金的ETF不同的是,$PAXG代表了持有者持有著實物黃金,并且可以隨時贖回1:1的實物黃金。值得一提的是,Paxos是融資最多的區塊鏈公司之一,總融資額超過5億美元,主要投資者包括OakHC/FT、DeclarationPartners、MithrilCapital和PayPalVentures。

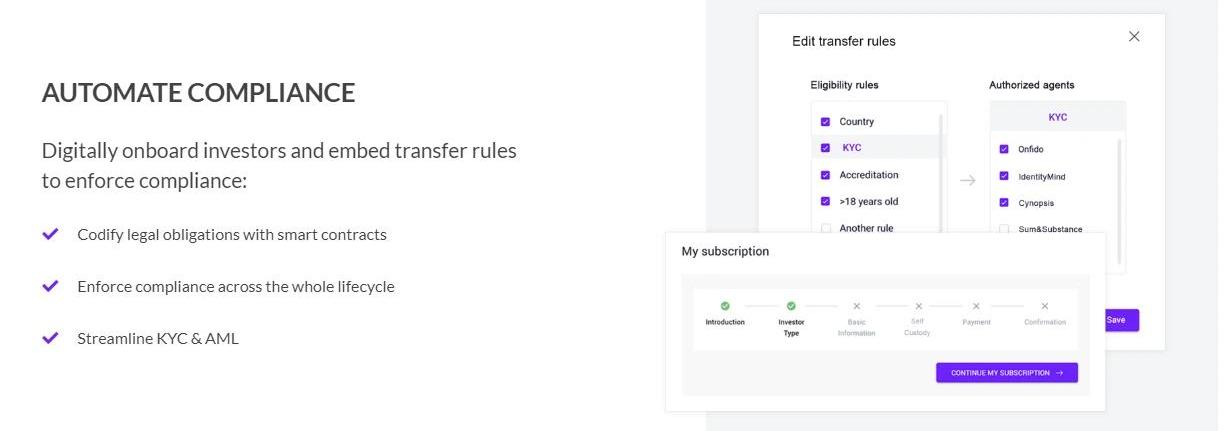

TokenySolutionsTokeny提供企業級的代幣化基礎設施,允許企業合規地發行、轉移和管理區塊鏈上的資產,使他們能夠提高資產流動性。

StrikeX($STRX)StrikeX是一個RWA代幣化生態系統,產品包括:?TradeStrike?StockTokenBridge?StrikeX錢包?TradeX?Xchain?$STRX

INX($INX)INX為RWA代幣和加密貨幣提供了一個符合美國SEC監管的交易平臺。

MyEtherWallet創始人:DeFi擴容解決方案大多以去中心化為代價:金色財經報道,MyEtherWallet創始人兼首席執行官Kosala Hemachandra表示,目前沒有一個單個的區塊鏈可以承載所有DeFi。他認為,DeFi的大多數潛在擴容解決方案都是以去中心化為代價的。他表示,從完全去中心化的區塊鏈的角度來看,沒有一種區塊鏈具有足夠好的擴容解決方案來支持這么多交易。從這種角度來看,以太坊是最好的解決方案。[2020/10/6]

Curio($CUR)Curio是一個RWA代幣化生態系統,產品包括:?Rollapp?CurioInvest?$CSC?CapitalDEX?WrappedFractionalPhysical-NFTs

三、TradFi

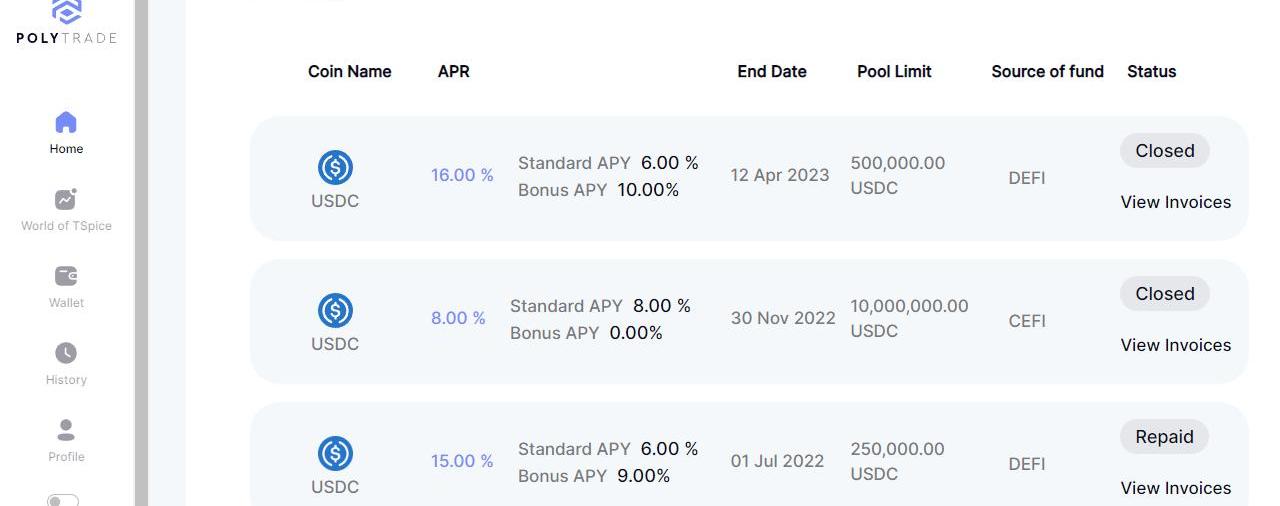

Polytrade($TRADE)Polytrade構建了一個去中心化貿易融資平臺,旨在為多個行業的企業提供無縫貸款。

Defactor($FACTR)Defactor通過將傳統融資與DeFi聯系起來,旨在為企業提供融資機會和流動性。

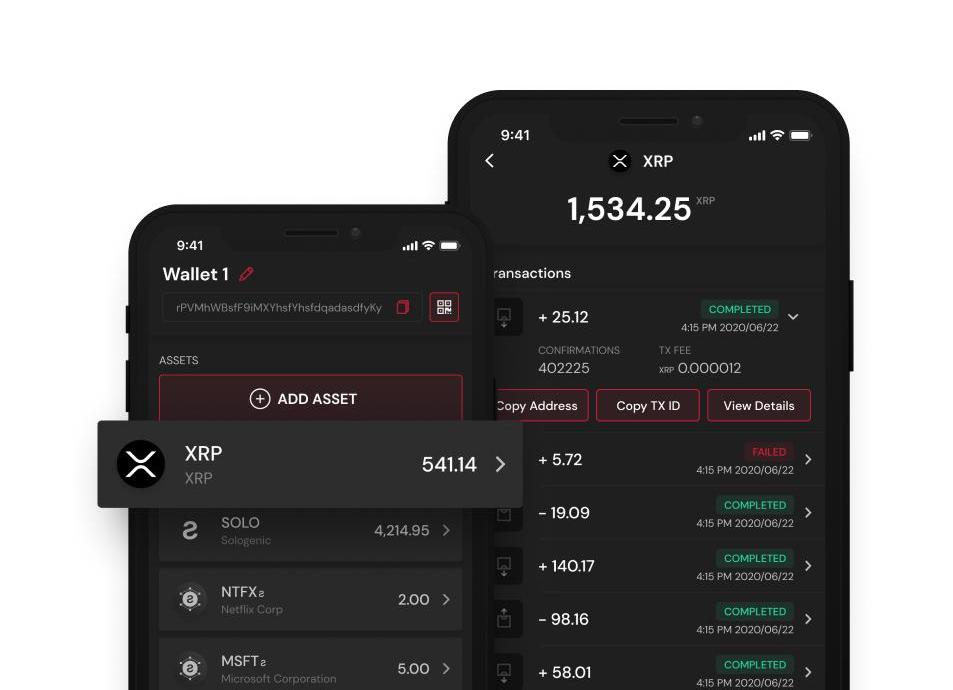

SologenicSologenic是一個RWA代幣化生態系統,產品包括:?SologenicAssetTokenization?SologenicDEX?SologenicNFT市場?Sologenic錢包

ConsolFreightConsolFreight是一家專注于航運業數字化轉型的區塊鏈平臺,提供貿易融資和貨物保險服務。

四、Layer-1

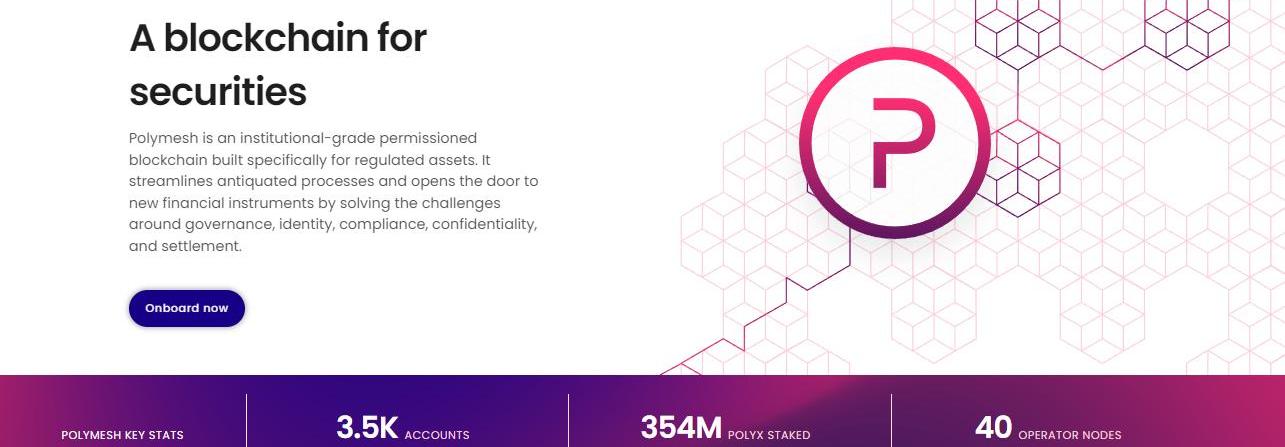

PolymeshNetwork($POLYX)Polymesh是專門為RWA代幣而構建的機構級許可區塊鏈。亮點:?將治理、身份、合規性、機密性納入區塊鏈的核心。?所有參與者——無論是代幣發行商、投資者、節點運營商,都必須先通過去中心化的KYC驗證。?節點運營商必須是金融實體。?原生代幣$POLYX被瑞士法律歸類為實用型代幣。

MANTRAO($OM)MANTRAChain是一個基于CosmosSDK構建的L1區塊鏈,旨在成為一個企業之間相互協作的網絡,吸引企業、開發人員構建從NFT、游戲、元宇宙到合規的DEX等任何應用程序。MANTRAChain上的第一個dApp是MANTRAFinance,其目標是成為一個全球監管的DeFi平臺,將DeFi的速度和透明度帶到不透明的TradFi世界,允許用戶發行、交易RWA代幣。

動態 | Rivet將為以太坊錢包MyEtherWallet提供隱私優先的節點服務:以太坊錢包MyEtherWallet(MEW)宣布與Rivet建立新的合作伙伴關系,以滿足其區塊鏈基礎設施的需求。Rivet提供了一種隱私優先的節點服務,旨在快速、準確、可靠地連接以太坊區塊鏈。(CryptoNinjas)[2019/11/22]

RealioNetwork($RIO)RealioNetwork是一個可互操作的L1區塊鏈,專注于RWA代幣的發行和管理。

Provenance($HASH)Provenance是一個創建于2018年,基于CosmosSDK構建的L1區塊鏈,旨在使金融機構和金融科技公司能夠無縫、安全地發行、交易金融資產代幣。在此后的發展中,該鏈使60多家金融機構、金融科技公司、DeFi以及銀行、信用合作社能夠大規模發行、管理和交易金融資產代幣。截至2023年,Provenance處理了超過120億美元的金融資產交易。

IntainIntain是一個專注于融資、信貸的L1區塊鏈。

五、氣候/ReFi

KlimaDAO($KLIMA)KlimaDAO為個人和組織提供了通過其基礎設施和由真實碳資產支持的$KLIMA代幣直接參與碳信用市場的機會。KlimaDAO旨在解決碳信用市場的關鍵問題:?流動性不足:碳信用有許多不同的種類;不同的中介,分割碳市場的總流動性。?不透明?效率低下

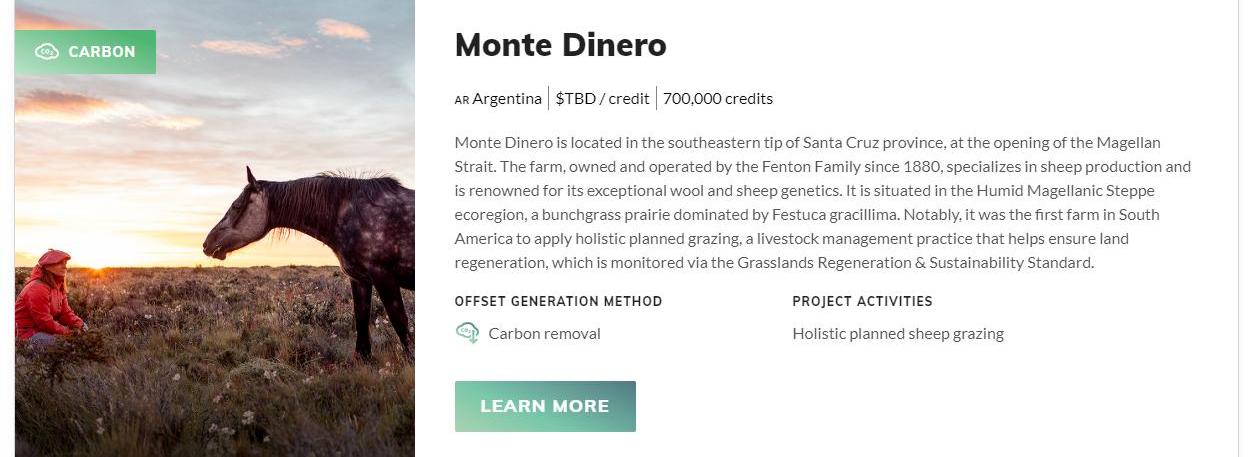

RegenNetwork($REGEN)Regen旨在使用區塊鏈、DeFi和其他Web3工具成為全球可再生生態系統的催化劑。用戶通過購買、交易碳信用代幣和生態信用,為可再生項目提供資金。

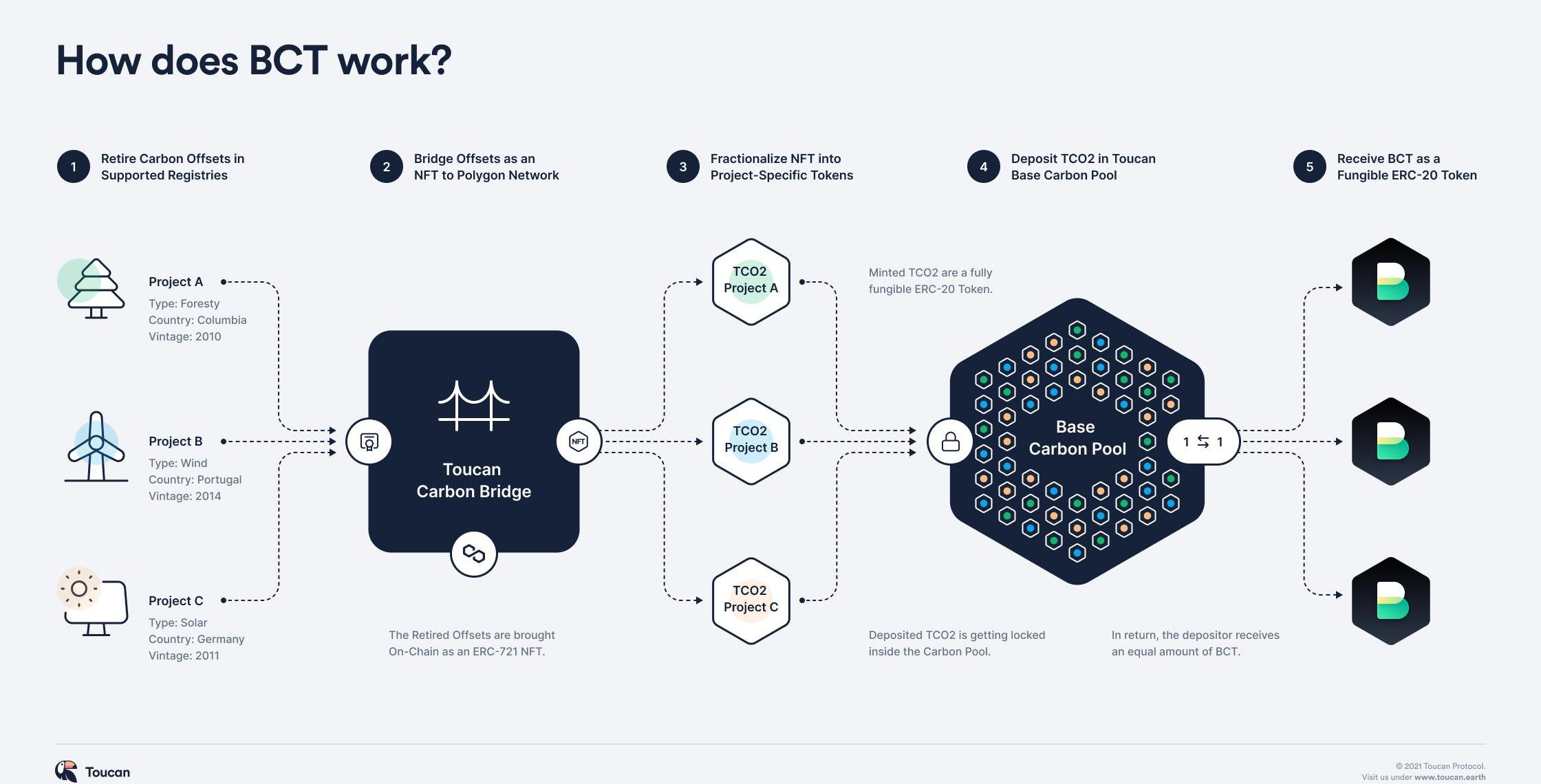

ToucanProtocol($BCT)個人、企業可以通過使用Toucan的基礎設施將碳信用額轉化為代幣,擴大對地球的保護。

FlowCarbonFlowCarbon是一個將碳信用額代幣化的平臺,有助于提高透明度和流動性,幫助擴大碳信用市場。

現場 | Sunny Aggarwal:區塊鏈變成了一個計算市場:金色財經現場報道,全球區塊鏈開發者大會 GBDC 2018 Day2 會議正在進行,會上Cosmos 研究員Sunny Aggarwal表示,2010-2014年是第一代區塊鏈的發展,很多人用比特幣代碼庫進行分叉來開發,但比較難以理解;此后以太坊讓開發更容易,但沒有辦法控制整個生態系統,需要去接受其他人的決定,比如用ETH來支付GAS,還要用他們的賬戶模型。而Cosmos SDK 第三代出現后,讓開發者更容易使用,允許簡單接入的模塊進行選擇,因此區塊鏈變成了一個計算市場。[2018/12/17]

六、農業

AgroGlobalToken($AGRO)AgroGlobalToken是一個加密貨幣,旨在為農業問題提供解決方案并進行大量投資。

LandXFinance($LNDX)LandX是一個去中心化協議,旨在縮小農民和投資者之間的距離。LandX協議使借款人和投資者之間達成協議,投資者為農民提供資金來換取土地的部分未來收益,而農民則解決了用于購買新土地、新設備的融資難題。

七、身份

SpruceIDSpruceID是一家專注于去中心化身份和Web3身份驗證的公司,其開發的身份工具包SSX使用戶能夠在不依賴第三方的情況下管理和控制自己的數字身份。

QuadrataQuadrata是一個去中心化身份系統,企業和消費者可以通過身份證/護照生成一個數字護照,在隱私保護的基礎上無縫訪問整個Web3dApp網絡。

八、私募股權

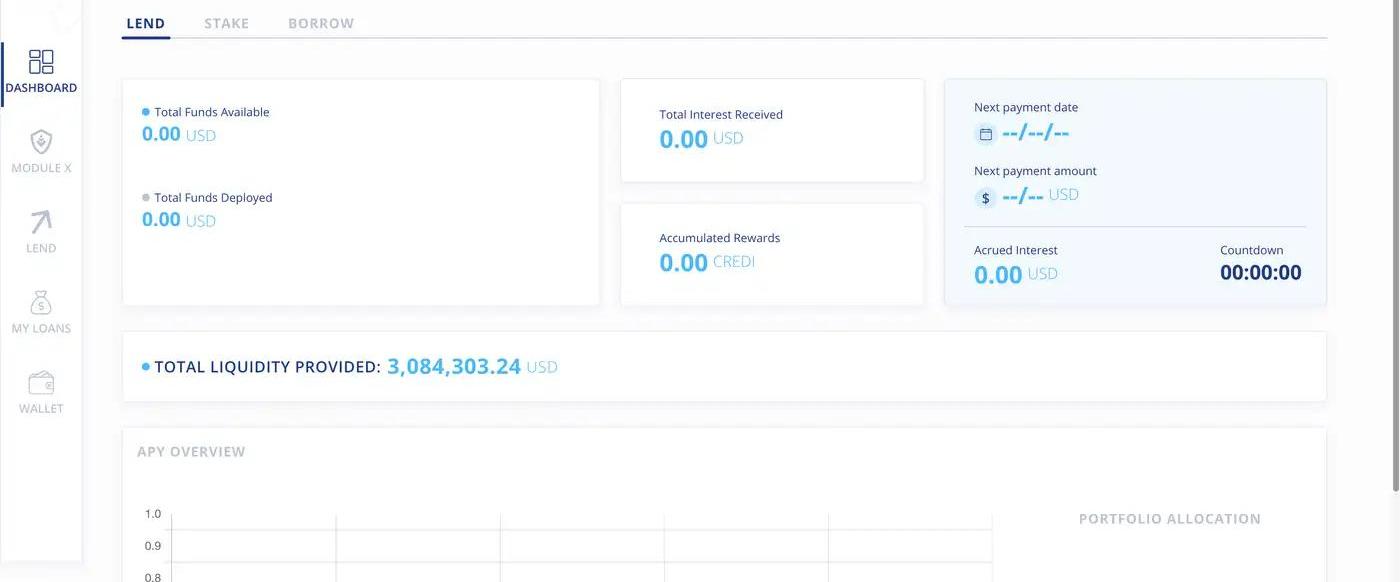

CredefiFinance($CREDI)Credefi將加密貨幣投資者與中小企業借款人聯系起來,旨在向現實世界企業提供去中心化和安全的貸款,同時為貸方提供與加密市場波動無關的固定收益。

KKR管理著價值約4710億美元資產的投資巨頭KKR,已將醫療健康支線基金在Avalanche區塊鏈上代幣化,以增加個人投資者的可及性。大型機構投資者和超高凈值個人參與KKR基金的門檻要求通常是數百萬美元,而個人投資者通過這個“代幣化”的支線基金,投資的最低門檻降到了10萬美金。

九、公共股權

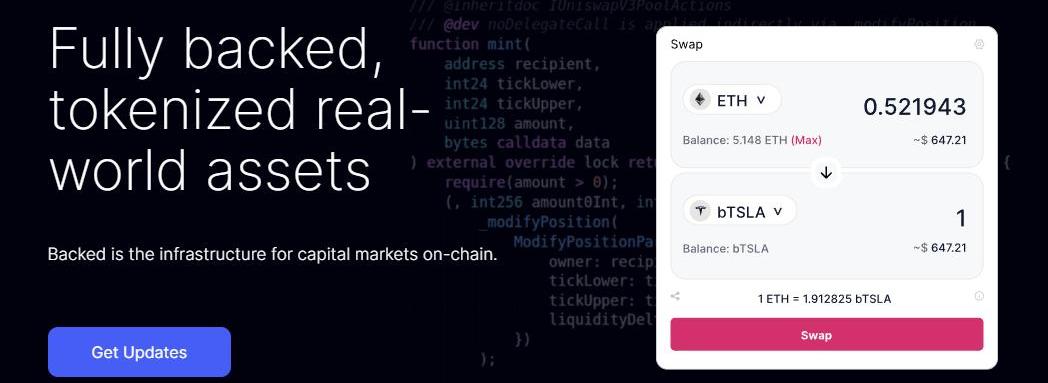

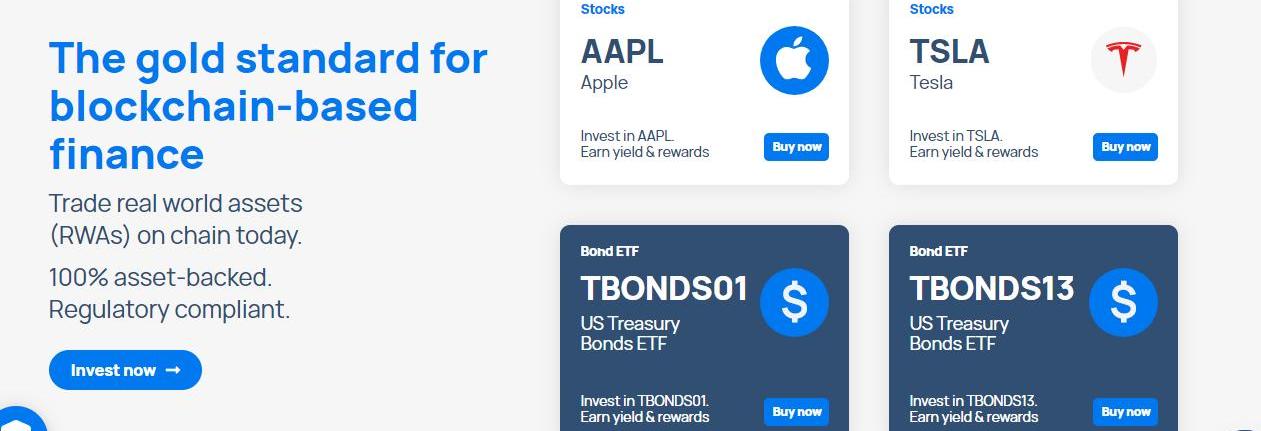

BackedFinanceBackedFinance是一個RWA代幣交易平臺,其中,股票、ETF等RWA被代幣化為可跟蹤市場價格的ERC-20代幣。代幣可在不同錢包間自由轉移,并100%由RWA儲備支持。

十、私人固定收益

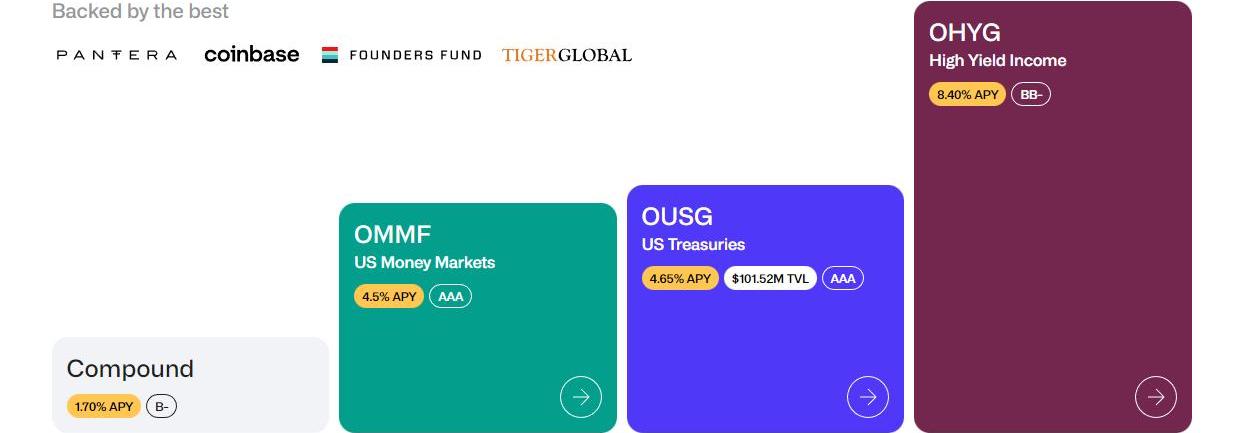

TrueFi($TRU)TrueFi是一個去中心化信貸協議,使機構能夠以固定利率獲得信貸,從而以資本高效的方式對其業務進行再投資。投資者可以將USDC/USDT/TUSD/BUSD選擇對應的貸款資金池為其添加流動性,從而放貸生息賺取收益。TrueFi現階段主要聚焦在向加密原生的交易類投資機構提供穩定幣的無抵押借貸服務,未來將逐步探索向公司和個人發放無抵押貸款。

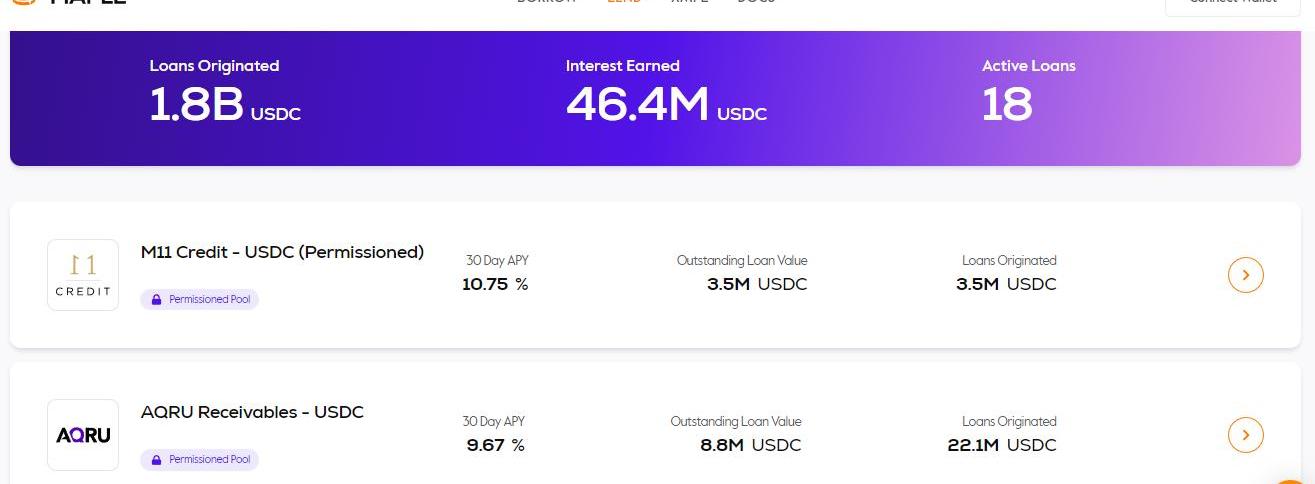

MapleFinance($MPL)Maple是一個去中心化信貸協議,為機構提供無抵押貸款。投資者可以作為流動性提供者將資金存入貸款資金池,為貸款提供資金并賺取收益。

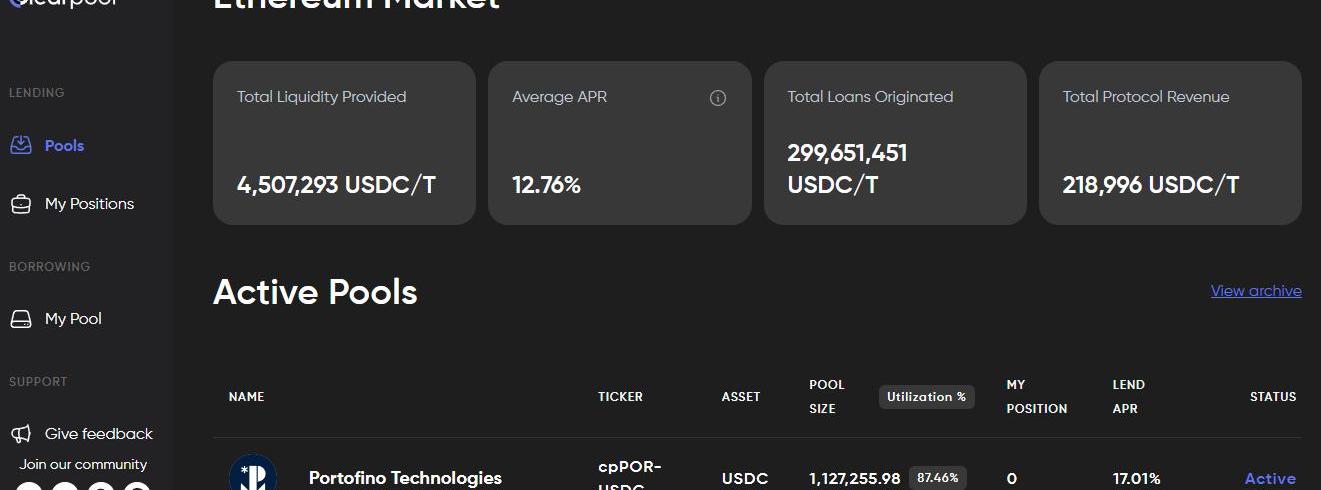

Clearpool($CPOOL)Clearpool是一個去中心化信貸協議,為機構提供無抵押貸款。

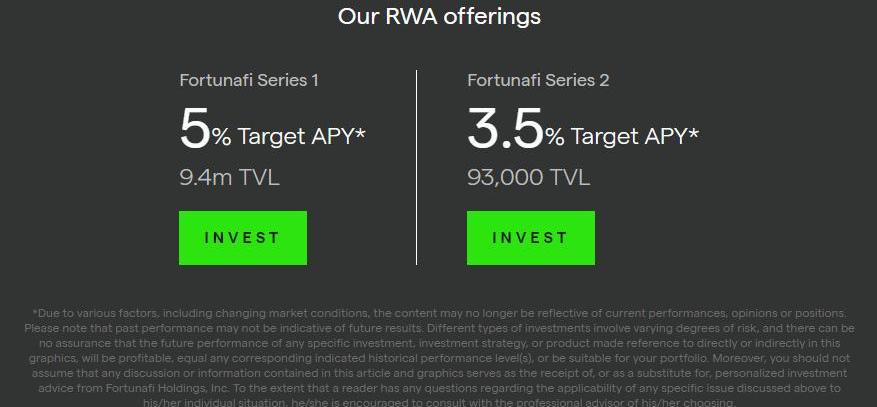

FortunaFiFortunafi是一個去中心化信貸協議,為企業提供無抵押貸款,而企業會把每月的生意收入的一定比例作為還款利息。

十一、公共固定收益

SwarmMarkets($SMT)SwarmMarkets為RWA代幣發行、流動性和交易提供合規的DeFi基礎設施,并受到德國監管機構的監督。

OndoFinance($ONDO)DeFi協議OndoFinance推出了一個基于美國國債和公司債券的代幣化基金。

十二、新興市場

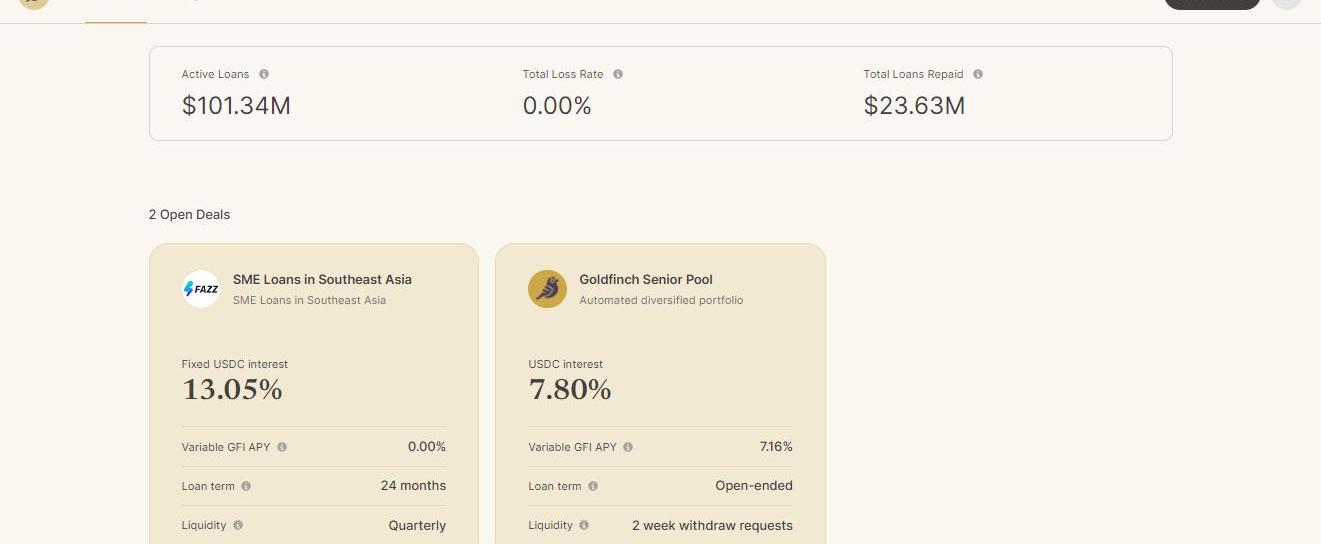

Goldfinch($GFI)Goldfinch是一個面向真實世界債務基金和金融科技公司的去中心化信貸協議,目前貸款總額已超過1億美元。投資者可以向貸款公司資金池提供資金,以賺取利息。

BrúFinanceBrúFinance是一個專注于農產品的去中心化信貸協議,農民可以將他們的農業商品代幣化,并抵押在鏈上,以獲得貸款,而農業商品則被存放在實體倉庫中。由于農產品價格波動仍然很低,因此也很好的保護了借款人和貸款人的利益。

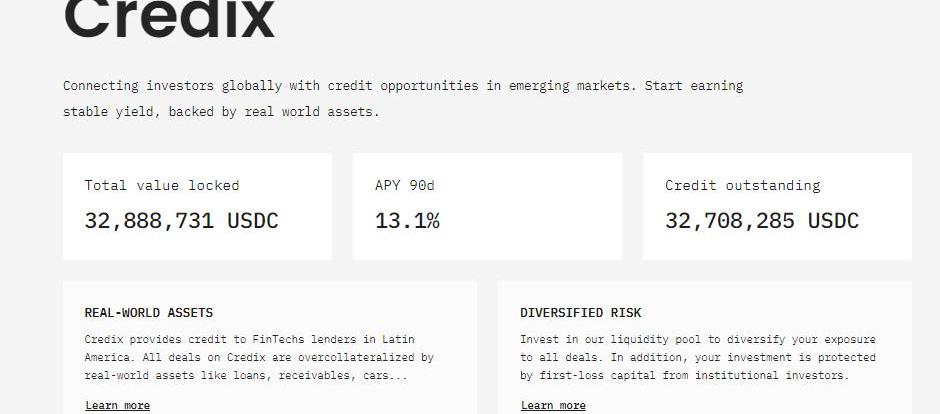

CredixFinanceCredixFinance是一個去中心化信貸協議,專注于為新興市場提供無抵押貸款。

十三、證券型代幣

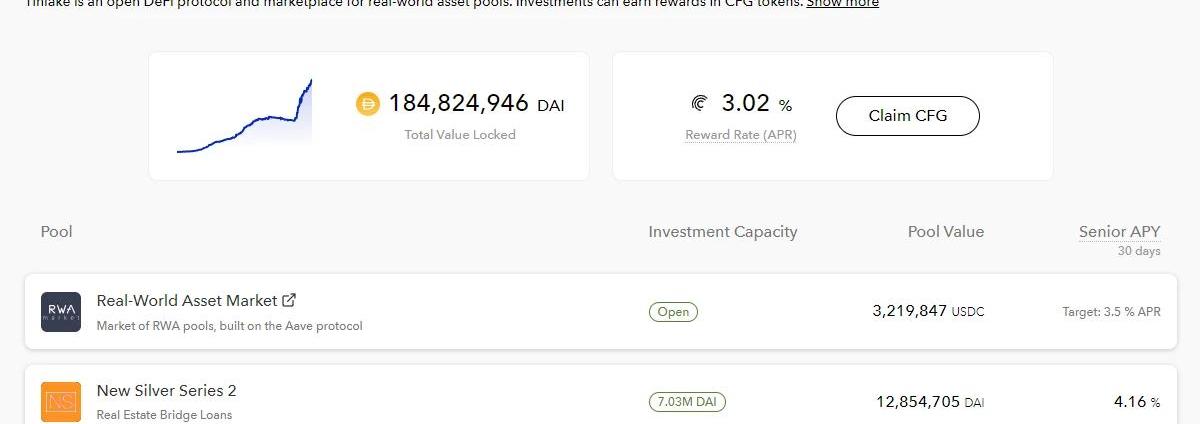

CentrifugeCentrifuge是一個鏈上信貸生態系統,旨在為中小企業主提供一種將其資產抵押在鏈上并獲得流動性的方式。Centrifuge于2017年推出,并已在其市場上為總計3.17億美元的資產融資。

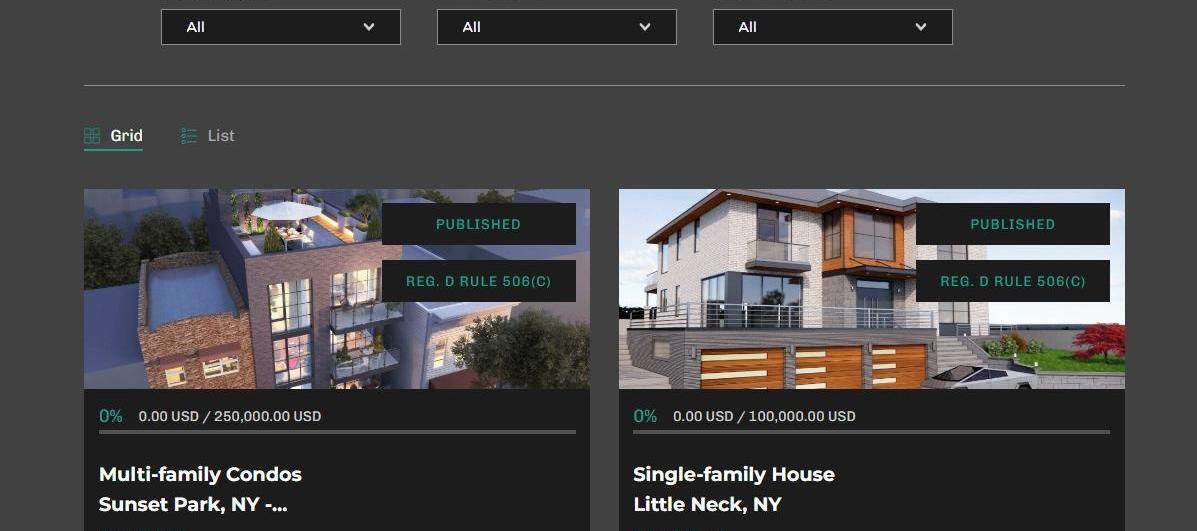

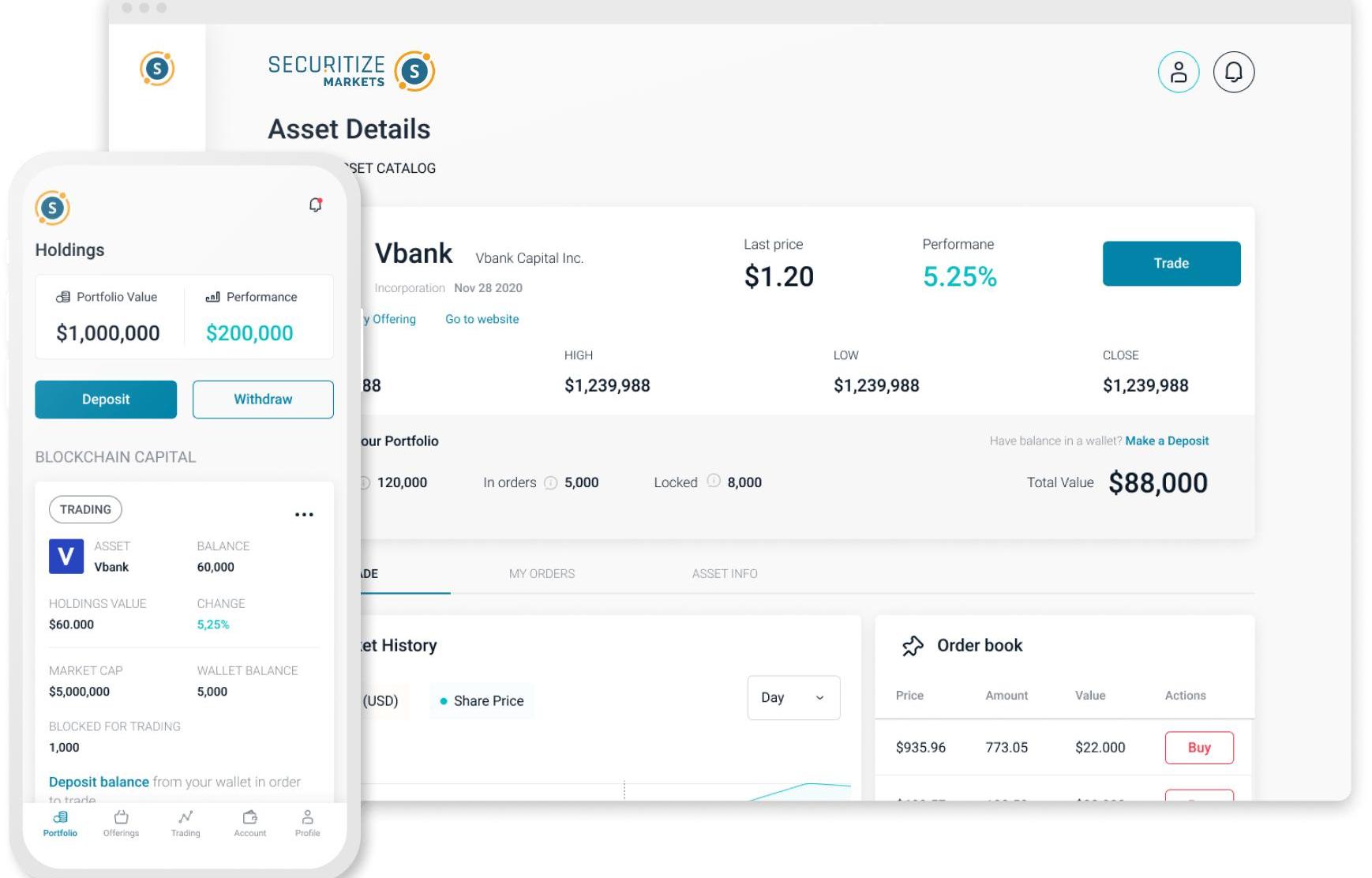

SecuritizeSecuritize開創了一個完全數字化的一體化平臺,用于發行、管理和交易符合現有美國監管框架的數字資產證券。

十四、其他

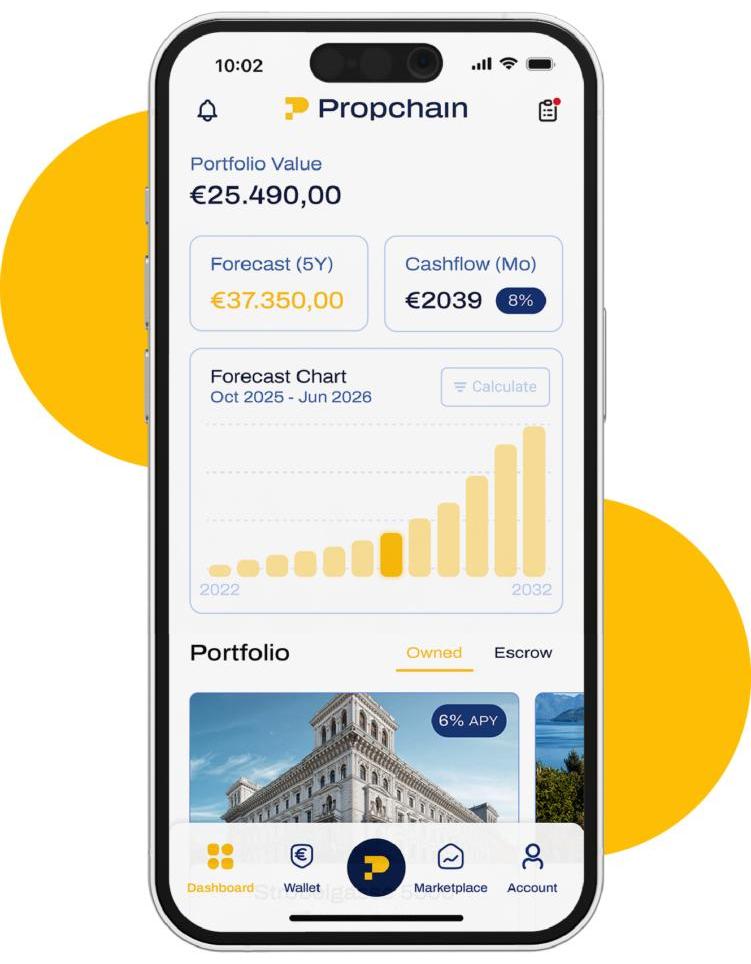

PropChain($PROPC)Propchain是一個基于區塊鏈的房地產代幣投資市場,為用戶提供了投資全球房地產市場的渠道,以及各種性質、規模、估值的工具。Propchain解決了房地產投資者在傳統市場中遇到的許多問題,該平臺不斷采購新房產,在盡職調查后上市代幣,以確保平臺上永遠不會缺少投資選擇,也保證了房產的安全性和可持續性。Propchain允許投資者的投資門檻低至1000歐元。所有房產均由Propchain的物業管理團隊團里,投資者只需從房產中收取租金即可。

GalileoProtocolGalileoProtocol是一個將RWA代幣化為NFT的平臺,NFT支持多鏈轉移。目前該平臺主要提供奢侈品的代幣化服務。

LODELODE是專注于黃金和白銀的代幣化市場,它創建了代表了白銀的代幣$AGX和代表了黃金的代幣$AUX,以便于投資者快速投資、交易、轉移。黃金和白銀實體100%被存放在LODE的實體金庫中。

Project79Project79是一個專注于黃金、礦業、貴金屬倉庫、貴金屬精煉廠、土地所有權的代幣化交易市場。

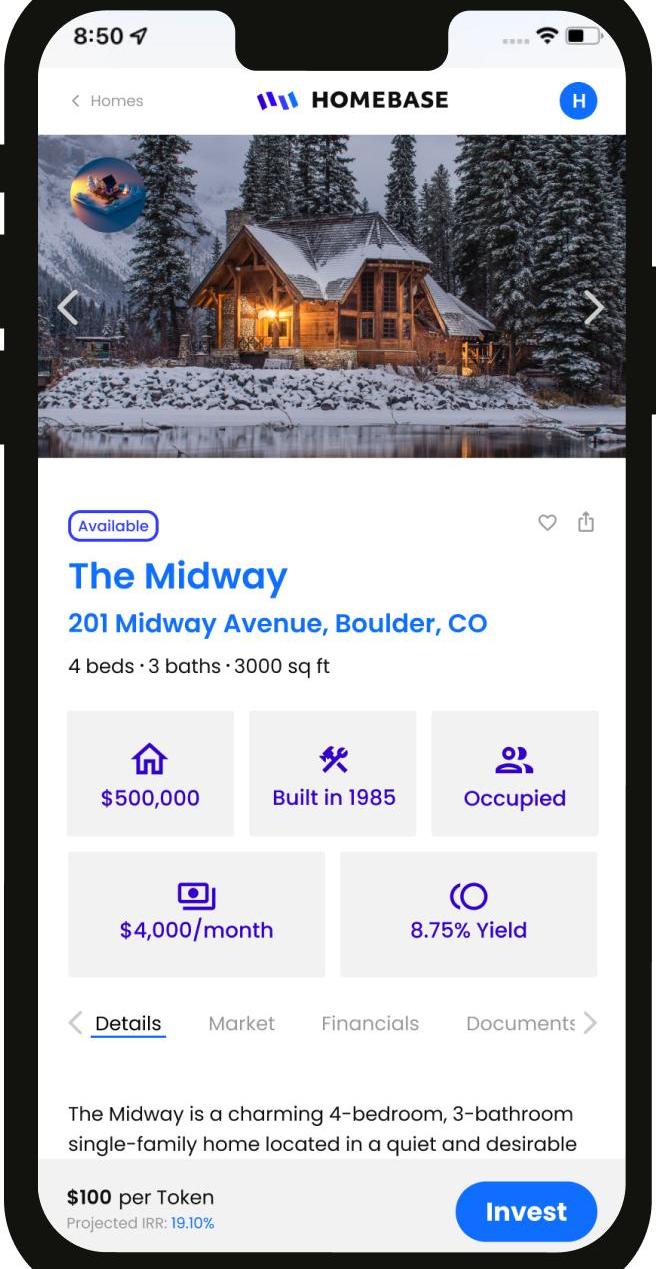

HomebaseHomebase是一個房地產代幣化平臺。通過Homebase,用戶可以以低至100美元的價格投資于產生租金的住宅房地產。

LingoLingo是一個酒店房地產代幣化平臺,代幣持有人不僅可以獲得收益,而且也可以根據持有時長,獲得世界各地酒店的免費住房機會。

風險提示:根據央行等部門發布的《關于進一步防范和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。

加密貨幣交易要學會利用市場數據和工具,比如ARB和APT,從數據上看它們的波動都緊跟著韓國crypto交易市場的趨勢.

1900/1/1 0:00:00PancakeSwap剛剛推出了新的V3版本,也是UniswapV3的一個分叉,不同的是其新版本注重于增強用戶體驗和易用性.

1900/1/1 0:00:00MEV是加密世界最重要的議題之一。它是指驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和Gas費用的區塊生產中所能提取的最大價值.

1900/1/1 0:00:00一、整體概述 DeFi協議CurveFinance已在以太坊主網上部署其原生穩定幣crvUSD。由于crvUSD尚未集成到Curve的用戶界面中,因此要等到UI部署完成后才能向公眾開放.

1900/1/1 0:00:00一、摘要 加密貨幣資產韌性較強 在3月,比特幣結算了6500億美元,促成了約900萬筆交易,通脹率約1.8%,穩定且可預測,已發行約26000個新BTC,吸引了約1300萬個新地址.

1900/1/1 0:00:0020世紀80年代以來,全球廣告市場日益邁入網絡時代。網絡媒介以其廣域性和雙向互動性特征,與廣播、電視和報刊等傳統媒介形成了鮮明的對比.

1900/1/1 0:00:00