BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD+2.41%

LTC/HKD+2.41% ADA/HKD-1.44%

ADA/HKD-1.44% SOL/HKD+2.93%

SOL/HKD+2.93% XRP/HKD-0.53%

XRP/HKD-0.53%

上周末,市場因美國銀行界可能發生的系統性危機而受到沖擊。伴隨硅谷銀行正式破產,其客戶之一Circle的USDC部分質押品存在損失可能,隨之USDC脫鉤。這種現象令人想起了2022年的加密黑天鵝事件,如TerraLuna的崩潰,三箭資本和FTX的垮臺。隨著金融監管機構對SVB的債務作出回應以及Circle的積極運營,USDC價格現已回錨。盡管如此,USDC的波動仍在市場上引起了廣泛的恐慌和不確定性。穩定幣們表現如何?

Dapp和加密行業的震動與宏觀經濟事件高度相關。美國加密公司Circle是第二大穩定幣USDC背后的公司,是受SVB下跌影響最大的公司之一。3月11日,在該公司透露其400億美元儲備中有近8%在硅谷銀行后,該穩定幣失去了與美元的掛鉤,并創下歷史新低。

由于USDC與美元脫鉤,恐慌蔓延到整個加密社區,USDC價格跌至0.8789美元的低點。截至當日收盤,USDC供應涉及19億美元的凈流出,一夜之間從3月10日的427.4億美元跌至3月11日的408.4億美元,降幅4.4%。美國監管機構于3月12日介入,為受SVB破產影響的儲戶和金融機構提供支持。盡管這一消息導致USDC重新掛鉤,但穩定幣的供應量和市值仍下降了9.1%。美元供應量凈流出為39.3億美元,從3月10日初的434.3億美元跌至3月13日底的395億美元。盡管如此,穩定幣TrueUSD和Dai在同一時期出現了顯著的供應增長,凈流入分別為57.4%和27.4%。Tether和Frax等其他穩定幣的供應也略有增長。從絕對值來看,DAI的收益最大,供應增加了13.5億美元,盡管在這個過程中也受到了影響。

美國銀行:美SEC對加密交易所開啟訴訟斗爭后,Coinbase面臨的監管挑戰越來越多:金色財經報道,美國銀行分析師警告,美國證監會(SEC)對加密貨幣交易所開啟訴訟斗爭后,Coinbase Global面臨的監管挑戰越來越多。美國銀行分析師表示,我們認為,最新的監管動向表明,監管方面的阻力正在發酵,不僅可能威脅到Coinbase的部分商業模式,而且意味著管理層被迫分出大量精力。因此,美銀重申了對Coinbase跑輸大市的評級。

美銀還指出,美國證監會似乎瞄準了創建和提供所謂權益質押(staking)服務的企業。透過此類服務中,客戶將其加密貨幣鎖定一段時間,以獲得回報。有關部門質疑,這種做法本質上與投資合約相若,因此應該遵守某些監管規定。

分析師表示,第一季度Coinbase約23%的凈收入來自非比特幣或非以太坊相關交易,其中權益質押服務貢獻了約10%的凈收入。[2023/6/8 21:22:37]

來源:CoinGecko然而,BUSD的供應量保持相對不變,BUSD在2023年2月受到美國監管機構對發行商Paxos的制裁的打擊。BUSD供應量小幅下降了466萬。幸運的是,當美國各銀行周一開門營業時,硅谷銀行持有的33億美元USDC儲備存款完全向公眾開放,有助于穩定市場。盡管如此,SVB的垮臺提醒了人們加密行業所涉及的潛在風險以及風險管理的重要性。在USDC波動期間,DeFi交易激增

美國銀行CEO:美國正面臨相對溫和的經濟衰退:金色財經報道,美國銀行首席執行官Brian Moynihan表示,他認為美國正面臨相對溫和的衰退。考慮到支付給人們的刺激措施數量和他們剩下的錢,一切都表明經濟衰退相對溫和。此外,他指出,最近的經濟因素讓消費者“更加謹慎”。[2023/4/19 14:12:13]

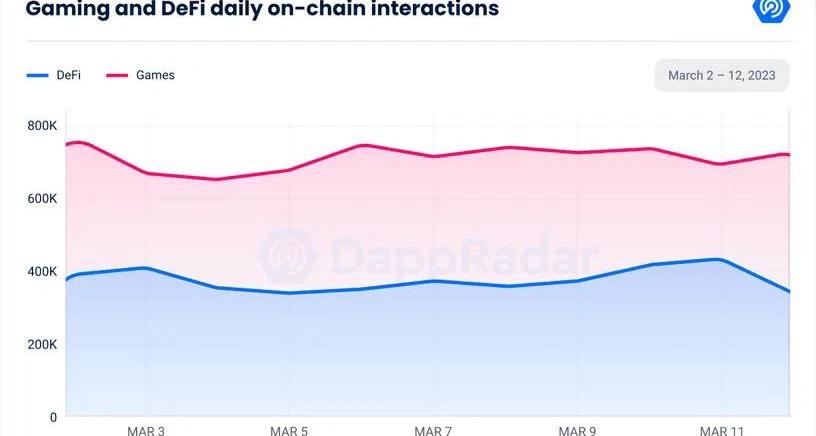

DeFi是最容易受到市場崩潰和不確定性時期影響的Dapp類別。當FTX和Luna崩潰時,DeFi明顯受影響。3月11日,在SVB崩潰和USDC脫鉤之后,DeFi市場的TVL大幅下降,從792.8億美元下降到716.1億美元,下降了9.6%。這一消息在投資者中引起恐慌,導致大量拋售和TVL下跌。幸運的是,13日硅谷銀行的USDC儲備金完全向公眾開放,這一消息導致DeFiTVL銷售額飆升13%,達到811.5億美元。此外,在3月8日至3月11日期間,與DeFi合約交互的獨立活躍錢包數量增長了13%,從421,026個增加到477,094個。

同期,交易數量也從1,356,483次增加到1,668,992次,增長了23%。

哪些DeFiDapp是造成DeFi鏈上峰值的原因呢?UniswapV3是最受歡迎的DEX之一,其獨立活躍錢包數量大幅增加,3月11日星期六超過了67,000個,交易量達到144億美元,是V3有史以來注冊的最高數字。67,000個獨立活躍錢包是自2021年夏天以來UniswapDapp上注冊的最高紀錄。此外,UniswapV3周六的平均交易規模為170,080美元,幾乎是平均值的兩倍,這表明以太坊DeFi巨鯨在上周末非常活躍。

美國銀行:以太坊需要可擴展性改進以保持其市場地位:金色財經消息,美國銀行在一份研究報告中表示,以太坊區塊鏈從工作量證明(PoW)共識機制到權益證明(PoS)的轉變似乎迫在眉睫,因為它需要可擴展性改進以保持其市場地位。該銀行表示,如果沒有可擴展性的改進,以太坊不太可能繼續作為主要的區塊鏈操作系統,并表示:“PoS將以太坊的能源消耗降低了99%以上,降低了投資者作為網絡驗證者產生收益的準入門檻,并改變了ETH的供需動態”。

分析師還指出,Binance Smart Chain(BSC)、Tron、Avalanche和Solana等較新的區塊鏈由于其PoS共識機制、更大的可擴展性和更低的交易費用而從以太坊搶占了市場份額。該銀行補充說,這些功能優勢“可能會隨著Web3生態系統去中心化應用程序的出現而成為關鍵”。(Coindesk)[2022/8/2 2:52:24]

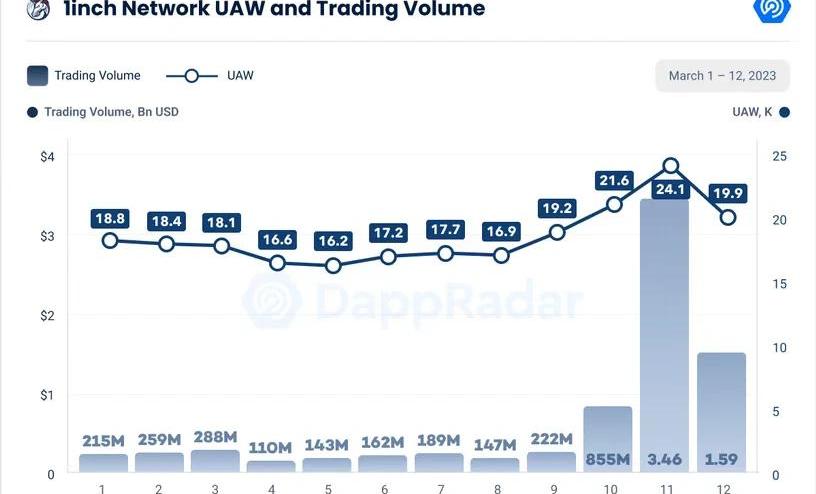

DeFi聚合器1inchNetwork在周六創下了34億美元的Dapp交易量紀錄,在DeFiDapp中排名第二。1inch當天注冊超過24,000獨立活躍錢包,表明其在DeFi領域廣受歡迎。

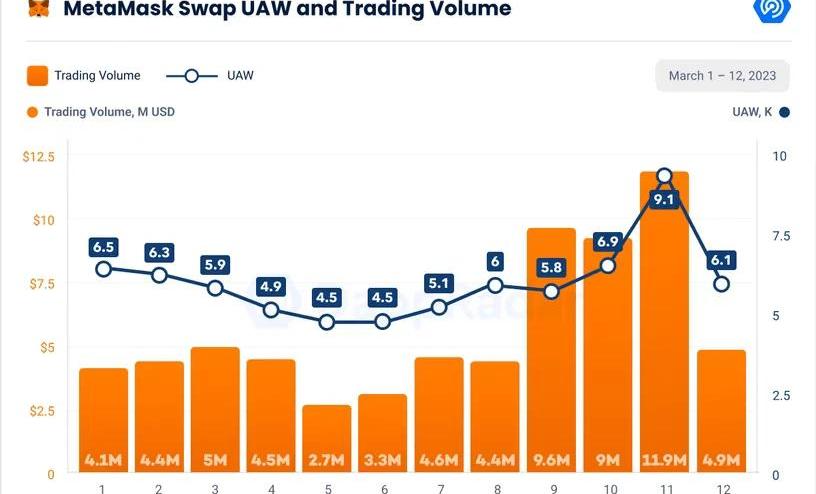

此外,MetaMaskSwap是一個內置于領先錢包軟件中的熱門代幣交易所,在3月11日也經歷了獨立活躍錢包和交易量的激增,達到9.1萬個獨立活躍錢包和1190萬美元交易量,這是我們在2023年1月初看到的數據,當時關于MASK代幣的傳言正在市場傳開來。

聲音 | 美國銀行:加密和石油市場暴跌是市場接近“閃電崩盤”的標志:據路透社報道,美國銀行美林證券的分析師表示,加密貨幣和石油市場的崩潰是市場即將出現的“閃電崩盤”的標志。各種資產類別的波動加劇和去杠桿化,例如過去幾周石油市場的波動,都是熊市演變的跡象。[2018/11/17]

其他DeFiDapp,如0x、Aave和GMX也交易量暴增。雖然周末銀行都關門,傳統投資者需要等到周一才能對SVB的消息采取行動,但DeFi7*24小時在線。這突出了開放系統和透明度的必要性。藍籌NFT在混亂的市場中仍然是一項穩定的投資

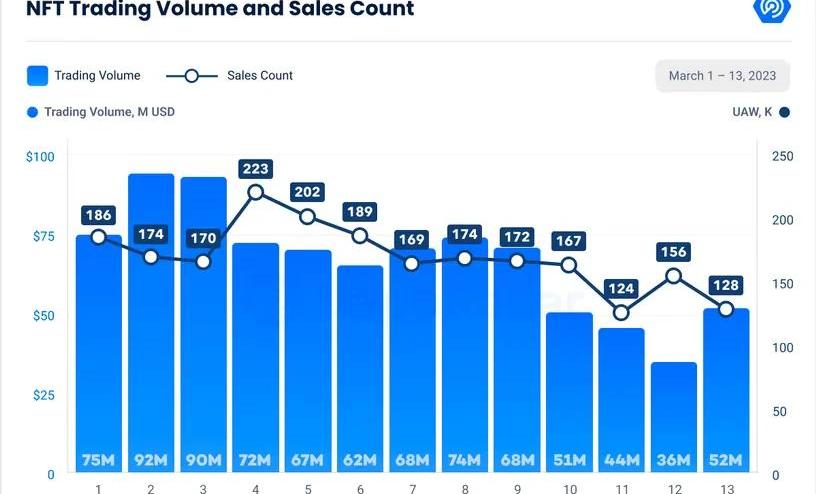

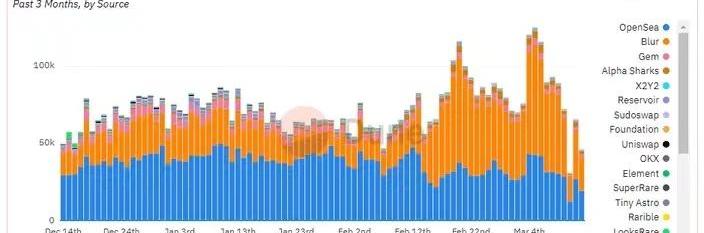

在2023年的大部分時間里,NFT行業一直處于上升軌道,銷量創下歷史新高,主流采用率也在上升。然而,SVB的崩潰及其對USDC的影響也在市場上有所體現。NFT交易量自本月初以來下降了51%,銷售額下降了15.88%。由于所有情況都受到“波動的穩定幣”的影響,NFT交易者活躍下降,周六出現了自2021年11月以來參與率最低的交易者人數,以及2023年最低的單日交易數量。

值得注意的是,盡管NFT交易者的活躍度很低,但交易量并沒有受到相同比例的影響,很可能是因為以太坊的NFT巨鯨仍堅持在Blur第二階段空投中farming。

美國銀行申請區塊鏈數據存儲系統專利:4月12日,美國專利商標局公布了美國銀行在基于區塊鏈的存儲系統上的一項專利申請,該系統具有自動數據認證功能。[2018/4/13]

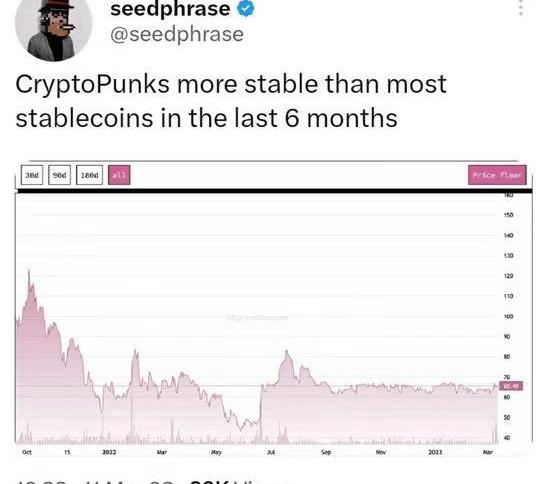

盡管NFT交易量整體下降,但BAYC和CryptoPunks等藍籌NFT的地板價幾乎沒有受到影響,3月11日僅略微低于10萬美元。“復蘇”速度很快,顯示出這些頂級NFT的韌性。

其他藍籌系列,如BAYC生態系統、Azuki和ArtBlocks幾乎沒有受到影響。另一方面,Moonbird和PROOF生態系統由于受到SVB的影響而受到嚴重打擊。

自硅谷銀行倒閉消息傳出以來,Moonbird的市值下跌了18%。然而,地板價有所回升,達到6207美元。3月11日,一個以太坊地址賣出了近500個MoonbirdNFT,損失在9%至33%之間。該地址在批量銷售時實現了9%至33%的虧損,其中200個MoonbirdNFT的虧損超過32%。這些交易都發生在NFT市場Blur上,總損失超過700ETH。值得注意的是,YugaLabs對硅谷銀行的敞口“非常有限”,這意味著該公司的財務狀況不會受到此次危機的嚴重影響。加密游戲也證明了其在金融動蕩時期的韌性

在經濟低迷時期,電子游戲行業一直表現出非凡的韌性,這讓許多分析師認為它不會受到經濟衰退的影響。最近的一次證明是在2008年的經濟衰退中,當時電子游戲的銷量增長了12%,而暴雪和任天堂等主要游戲工作室的交易和游戲機銷量都創下了新高。Web3游戲也是如此嗎?事實是,現在下結論還為時過早,但與其他Dapp類別不同的是,游戲領域的活動在周末的波動性最小。

鏈上游戲活動在周末僅下降了5%,但比前一周增加了10%。因此,當DeFi交易者在USDC有崩潰可能性之際高度活躍時,Web3玩家仍然照常玩游戲。在撰寫本文時,還沒有跡象表明任何大型游戲Dapp或游戲生態系統會受到美國銀行界的影響。這再次證明,Web3游戲的表現應該與傳統電子游戲類似,成功避開了嚴峻的經濟波動時期。哪些Dapp生態系統更受影響?

硅谷銀行的垮臺在加密貨幣社區引發了漣漪般的影響,受波動范圍包括了幾個Dapp生態系統。Circle、Paxos、Coinbase、BlockFi和AvalancheFoundation已經公開確認了他們的敞口頭寸。與此同時,DapperLabs、Ripple、YugaLabs、Pantera、ProofCollective、NovaLabs和Techteryx只分享了他們被披露的信息。

SVB倒閉最重要的影響之一是對USDC穩定幣的影響。恐慌在加密社區蔓延,導致USDC的價格跌至0.8789美元的低點。USDC的供應量為19億美元,從10日的427.4億美元跌至11日的408.4億美元,降幅為4.4%。USDC的脫鉤已經影響了包括MakerDAO在內的幾個Dapp生態系統。MakerDAO是第四大穩定幣DAI的發行商,目前有價值超過31億美元的USDC作為DAI的質押品。為了減少協議對USDC的影響,MakerDAO在周二執行了緊急治理措施。MakerDAO已將USDC流動性池的債務上限削減至0,這意味著流動性提供者將無法從這些流動性池借入DAI。此舉突顯了用需要由銀行托管的資產支持穩定幣的風險。在這種情況下,USDC發行者Circle表示在硅谷銀行風險敞口約占其儲備金總量的8%,隨即USDC在周末脫鉤。USDC占DAI質押品的40%,這使得它很容易受到這種中心化風險的影響。Maker將支持USDC的四個Uniswap金庫的債務上限降至0,因為“這些質押品面臨潛在的USDC突發事件的風險”。該協議擴大了對Paxos的USDP穩定幣的支持,將其USDP保險庫的債務上限從4.5億美元提高到10億美元,同時還將USDPSwap的費用從0.2%降低到0%。根據提案,Gemini穩定幣GUSD的情況恰恰相反,該提案認為Gemini擁有“大量未投保的銀行存款敞口,這可能與風險機構有關”。為了限制潛在的損失,Maker將GUSD的每日鑄幣限額從5000萬DAI降至1000萬DAI。該提案計劃通過將穩定幣的每日鑄造限額從9.5億降低到2.5億,限制DAI交易超過其掛鉤匯率的可能性。此外,該提案將USDCSwap費用從0%提高到1%,使投資者將USDC轉換為DAI的成本更高。最后,該提案主張暫時從Aave和Compound撤出所有資金,以降低整體風險。總之,硅谷銀行的倒閉影響了包括MakerDAO在內的幾個Dapp生態系統。USDC的脫鉤在整個加密社區引起了恐慌,突顯了用需要由銀行保管的資產支持穩定幣的風險。MakerDAO的緊急治理措施目的是減少其對USDC的風險敞口并限制潛在損失。雖然SVB倒閉的長期影響仍然未知,但很明顯,它對加密貨幣市場產生了重大影響。SVB和SignatureBank的崩潰對加密行業,尤其是Dapp生態系統帶來了新的啟示——加密行業需要變得更加“自給自足”,減少對傳統銀行基礎設施的依賴的提案必須提上議程。Silvergate的加密貨幣支付網絡ExchangeNetwork和SigNet網絡等實時支付網絡對于管理流動性、促進場外交易、交易所間套利以及正常營業時間之外的穩定幣贖回至關重要。如果沒有這些解決方案,加密行業必須找到其他方法來管理流動性和法幣流入。

Tags:USDSDCUSDCDEFIusdc幣與usdt幣哪個好usdc幣是誰發行的usdc幣最新消息GenesisDefi

頭條 美SEC主席:權益證明代幣屬于證券,需根據美國法律進行注冊Odaily星球日報訊美國證券交易委員會主席GaryGensler周三向記者表示,根據美國法律,使用質押協議的代幣應被視為證券.

1900/1/1 0:00:00隨后USDC已恢復錨定至0.99,USDC的危機似乎已經解除。Circle聲明:我們很高興看到美國政府和金融監管機構采取關鍵措施來減輕部分銀行系統帶來的風險.

1900/1/1 0:00:00鳴謝:Bifrost系統架構師BuffaloDarwinia技術教育專家RobinWeiChainX技術負責人徐留成在本文寫作過程中提供了咨詢幫助本篇為全篇的第一部分,約14000字.

1900/1/1 0:00:00Etherscan是一個幫助用戶瀏覽以太坊區塊鏈的工具,更常被稱為區塊鏈瀏覽器,每月有8000萬次的訪問量。一直以來,Etherscan是加密貨幣領域中最受歡迎和廣泛使用的工具之一.

1900/1/1 0:00:00加密金融工具的受歡迎程度不斷增長,用戶特別關注投資和財務規劃。這些服務的廣泛傳播使人們比以往任何時候都更容易獲得財富創造和管理機會。長期以來,財務管理的原則基本保持不變.

1900/1/1 0:00:00上周我們盤點了8個即將首發上線的項目,有些項目表現亮眼。比如,HALO在BitgetIEO價格為0.02美元,上線后一度飆升至1.5美元,目前穩定在0.3美元,較IEO價上漲1500%.

1900/1/1 0:00:00