BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD-0.75%

LTC/HKD-0.75% ADA/HKD-1.86%

ADA/HKD-1.86% SOL/HKD-2.87%

SOL/HKD-2.87% XRP/HKD-0.24%

XRP/HKD-0.24%隨著USDC脫錨危機結束,其流動性恢復,USDC也在昨日回漲至1美元,似乎又恢復了往日的穩定幣巨頭地位,但此事件過后,其強大的恢復能力也并未削減行業對穩定幣的擔憂,反而更加劇了對美元掛鉤穩定幣的擔憂。如果USDC不算是穩定的資產類別,那么我們應該在哪儲存我們的1美元呢?今天將介紹一個去中心化借貸協議,也是專注于穩定幣的收益協議:LiquityProtocol,并且LUSD也是近期市場談論較多的穩定幣。LiquityProtocol簡介

LiquityProtocol是一個去中心化借貸協議,也稱CollateralizedDebtProtocol——抵押債務協議,可以通過抵押ETH申請無息借貸,獲得LUSD穩定幣貸款,作為DeFi協議,LiquityProtocol具有不可變、非托管、免費治理的特性,是完全的去中心化DeFi協議。LUSD與USDC、USDT類穩定幣不同的是,后者是1:1與美元掛鉤的,如果資產和負債脫離1:1,那么該類穩定幣就會崩盤,不再穩定。LUSD的區別是,LUSD不是與法幣掛鉤,而是與ETH掛鉤。且該協議具抗審查特性,沒有監管機構可以禁止LUSD的發行,協議完全由代碼操作,代碼是不可變的。LiquityProtocol免息借貸機制是,該協議收取一次性借入和贖回費用。這一費用會根據最近的贖回時間在算法上進行調整。例如:如果近期發生更多的贖回,則借貸利率將增加,從而阻礙借貸。在該項目上進行借貸,需要借款人通過以太坊地址開設一個金庫,每個地址只能有一個金庫,在金庫中存入一定數量的ETH,就可以提取相應數量的LUSD,前提是抵押率不能高于110%,最低借貸數量為2000LUSD。當然,用戶可以隨時清償債務并關閉金庫。雖然ETH也有價格下跌的風險,但該協議會即時清算LUSD到ETH的頭寸,以確保協議完全1:1的抵押借貸比例。LiquityProtocol用例

以太坊網絡未受亞馬遜AWS宕機影響,但對Lido的依賴可能會在未來引發問題:金色財經報道,以太坊新聞周刊創始人Evan Van Ness觀察到,今日凌晨亞馬遜AWS服務中斷事件并未對以太坊網絡產生影響。盡管64.5%的以太坊網絡依賴于亞馬遜托管服務提供商據悉,此次受影響的主要是美國部分地區。但Van Ness補充說,由于在Lido上質押的以太坊數量目前約為710萬(或總數的35%),因此如果中斷發生在歐洲,影響可能會更大,因為Lido嚴重依賴AWS提供的云托管服務。[2023/6/14 21:36:37]

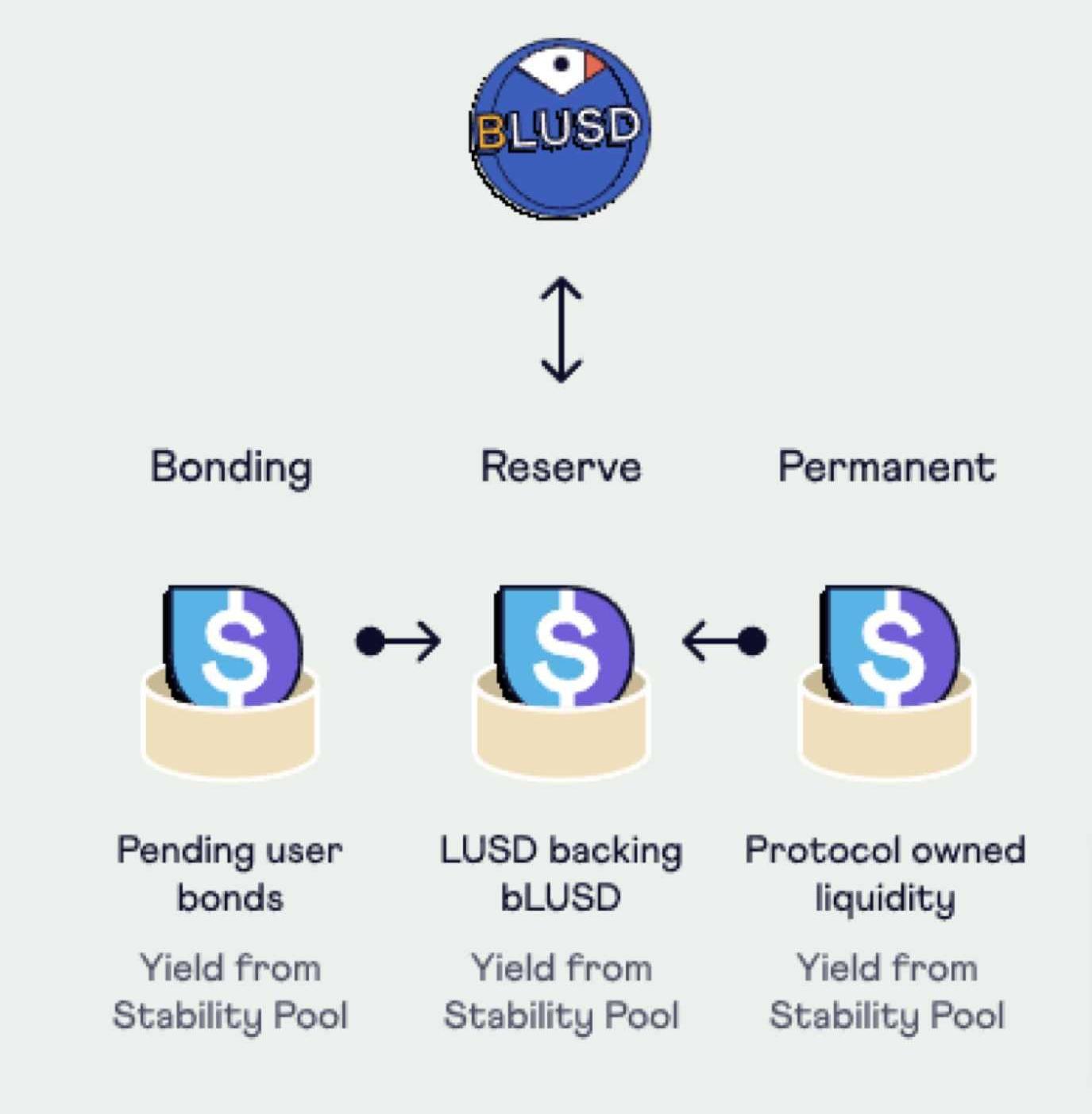

其用例包括:-通過抵押ETH借LUSD;-向穩定幣池存入LUSD確保流動性;-質押LQTY賺取借入和贖回LUSD所支付的費用;-當LUSD低于1美元時,用1美元LUSD兌換價值1美元的ETH。Liquity收益來源分別是:-LUSDBonds-質押LQTY-LUSD穩定池LUSDBonds收益Bond具有加強的自動復合收益率,既可持有也可用于交易。通過三種不同的來源將其收益轉化為bLUSD,也實現了收益增長。Bond本身在技術層面可以作為NFT,并在OpenSea上交易。

ArkInvest增持約430萬美元Block股票:金色財經報道,CathieWood旗下Ark Investment Management增持約430萬美元Block股票。其中,Ark Innovation ETF(ARKK)購買50,858股Block股票,Ark Next Generation Internet ETF(ARKW)購買8064股。按照周五約74美元的收盤價,這些股票合計價值約430萬美元。(TheBlock)[2023/3/18 13:12:14]

bLUSD的優勢分別是:相比在穩定池中存入LUSD,它提供了更高的收益;產生的收益是自動收獲和復合的;也是一種ERC-20token,可以用作底價上漲的抵押品。質押LQTY通過質押LQTY賺取部分協議費用,開始質押后,用戶可以按比例賺取借款和贖回費用。DefiLlama數據顯示,LiquityProtocol在過去24小時內按費用排名第11位。LiquityProtocol的贖回機制是,用戶可以按照價格無限制地將1美元LUSD贖回為1美元ETH,LUSD則被銷毀,但贖回過程需要支付一定費用,如前文所說,隨著贖回量的增多,收取的借貸費用也會增加,從而降低借貸的吸引力,這種機制可以防止新的LUSD進入市場并將價格推低至1美元以下。LUSD穩定池將LUSD存入穩定池中賺取LQTY收益與清算中的ETH收益,目前的APR約為8.42%,如上文所說,清算的收益來自于trove,當用戶存入ETH借出LUSD后,隨著ETH價格下跌,用戶并未進行加倉或者償還部分債務,就會導致抵押率低于110%,進而發生trove的清算。LUSD的特殊機制

Justin Sun過去1小時向Binance地址轉移近1.5億枚USDT:3月12日消息,據 Whale Alert 數據顯示,被標記為 Justin Sun 的地址于過去 1 小時內從 Tether 處收到 1.98 億枚 USDT,隨后向 Binance 地址轉移 1.497 億枚 USDT,共分 3 次轉移,每次轉移 4990 萬枚 USDT。[2023/3/13 12:59:10]

那么LUSD如何保持與ETH穩定掛鉤并維持自己循環供應的呢,LUSD有幾種特殊的機制。硬掛鉤機制指的是LUSD可以1:1兌換為ETH,系統收取一次性贖回費用,每次贖回費用都會增加,若隨著時間的推移沒有發生贖回,則逐漸減少至零。LUSD在贖回時被銷毀。例如,Peg=0.98美元,套利者以0.98美元買入LUSD,以1美元贖回,獲得0.02美元的利潤,LUSD的買入壓力會使其價格上漲;Peg=1.15美元,套利者以110%的抵押率取出最大借款并出售LUSD,以獲得0.05美元的利潤。LUSD賣出壓力使價格降低。軟掛鉤機制指的是,LUSD還受益于間接的的美元平價機制,將LUSD美元平價作為謝林點是其中之一,由于LiquityProtocol將LUSD視為等同于美元,因此兩者之間的平價是協議的隱含均衡狀態。此外,LUSD的借貸與贖回費用相同的機制也防止了防止LUSD供應失控,存入ETH借貸LUSD,借貸費用與贖回費用具有相同的運作方式。LiquityProtocol作為流動性儲備的穩定池也是清算頭寸中償還債務的流動性來源,如果穩定池因清算而耗盡,債務和抵押品將被平均分配,該機制也是LiquityProtocol面對風險的緩沖器。LiquityProtocol還有著特殊的恢復模式,旨在應對大規模清算,當系統的總抵押率低于150%時啟動,抵押率低于150%的頭寸可被清算,恢復模式旨在鼓勵存入ETH和償還債務。LUSD獲取方式

Optimism Airdrop #2已空投OP超過1000萬枚:金色財經報道,據Dune Analytics數據顯示,Optimism Airdrop #2已空投OP超過1000萬枚,本文撰寫時達到11,742,277枚,有資格參與Airdrop 2的地址超30萬個,截止目前為307,965個。[2023/2/22 12:23:23]

除了抵押ETH獲得LUSD,用戶還可以在其他Cex或Dex上獲得LUSDDex:Uniswap、CurveCEX:GeminiLiquityProtocol合作伙伴與token經濟

LiquityProtocol的合作陣容也非常強大,分別都有PanteraCapital、Polychain、NexusMutual、Synthetix、Coinbase、Velodrome、OlympusDAO、Gemini、Huobi,而LUSD也是市值前十的穩定幣。LQTY的最大供應量為一億,循環供應0.91億,Coinmarketcap上顯示目前其市值約為2.85億美元參考鏈接:0xJeff推特Nikyous推特LiquityProtocol官網

中非共和國總統:“加密中心”Sango將于7月3日啟動:金色財經消息,中非共和國總統宣布,“加密中心”Sango將于7月3日啟動,旨在打造成一個吸引全球投資者的所謂“加密中心”,通過使用區塊鏈技術使中非共和國成為非洲最“進步”的經濟體。

此前報道,中非共和國總統正式授權加密貨幣為法幣,稅收繳款接受加密支付。[2022/6/28 1:35:19]

Tags:USDLUSLUSDCOLgusd幣會因為什么漲跌XcelToken PlusFLUSDBiskit Protocol

首先,我將介紹作為跟蹤流動性池表現指標的隱含波動率,這與個人投資者在決定提供流動性時參考的典型APY指標相對應。簡單起見,我將專注于恒定函數做市商,如UniswapV2.

1900/1/1 0:00:00ETHDenver2023大會已進入尾聲,剛剛大會官方公布了評委會選出的入選BUIDLWeek的18個項目.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 3月24日,zkSync宣布主網“zkSyncEra”將以無許可的方式全面開放,供所有人使用.

1900/1/1 0:00:001、MEV的定義、背景 MEV是指通過在區塊內重新排序、插入和審查交易從用戶那里提取的價值,例如套利、清算等。最根本上可以理解為“在創建新區塊時,通過調整Tx的排序從而獲得的額外收益”.

1900/1/1 0:00:00目前以太坊基于零知識證明的擴容方案是ZK-rollup,但其實還有另外兩種解決方案——Validium和Volitions。本文簡單介紹以上3種基于零知識證明的擴容方案.

1900/1/1 0:00:00撰寫:100y.eth編譯:深潮TechFlow最近,Polygon的NFT生態系統正在蓬勃發展。隨著Terra和FTX的倒臺,許多項目已經遷移到Polygon上.

1900/1/1 0:00:00