BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD+0.44%

LTC/HKD+0.44% ADA/HKD-1.32%

ADA/HKD-1.32% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD-0.56%

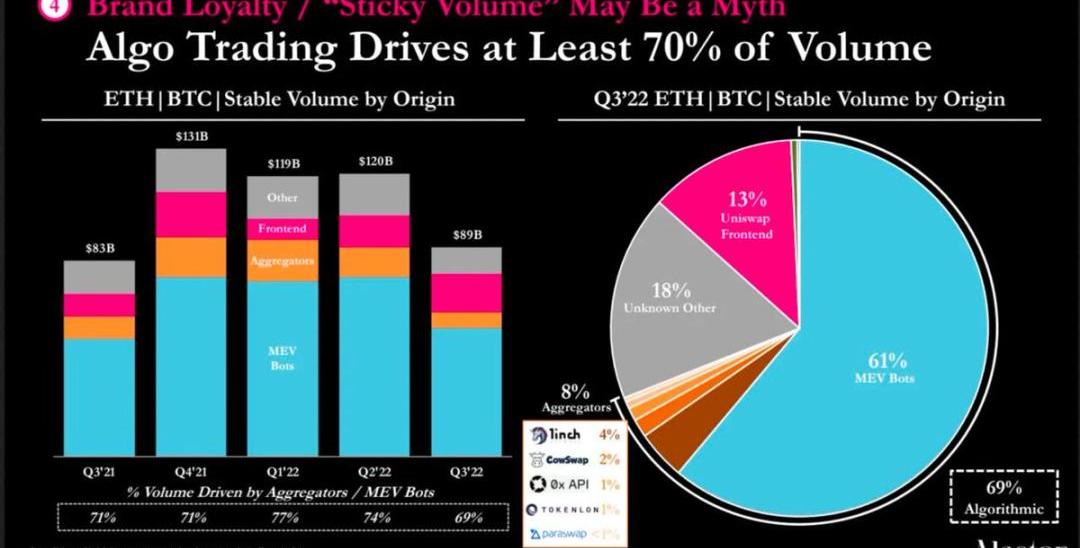

XRP/HKD-0.56%這個帖子是關于我對DEX的分析框架:為什么我認為CurveFinance優于Uniswap,以及為什么Univ3是一個錯誤的產品!簡而言之,有兩個原因:(i)定價權和(ii)盈利能力@DeFi_Made_Here此前發表了一篇關于CurveFinance的帖子,對比了Curve與Uniswap。這促使我寫了這篇內容來提供很多人在對比DEXs時不會考慮的觀點。首先,Uniswapv3推出后,Uniswap放棄了定價權。那是什么意思?對于在多個交易所之間交易的任何資產,只有一個交易所可以擁有定價權。一個例子就是:股票的ADR與主要交易的交易所中的股票。在加密行業中,一個代幣可以在多個交易所、CEX或DEX中上市。為什么說Uniswap在推出v3之后放棄了定價權?這就與LP如何在v3中提供流動性有關——LP為提供最多流動性的地方選擇了一個價格范圍。這稱為集中流動性。為什么是集中的?在Uniswapv2中,流動性沿著xy=k的不變曲線均勻分布,但由于大多數交易活動同時發生在一個范圍內,所以xy=k曲線其他部分的流動性沒有被利用,即資本效率低下。v3設計就是為了解決這個問題。v3比v2更具資本效率,但它需要LPs積極管理他們的頭寸,因為交易對的價格范圍不時變化。這阻止了新項目在v3中為其原生代幣建立新的流動資金池。為什么?由于初始流動性較淺,新代幣的價格區間波動很大,v3中有資金池的新項目需要經常調整價格區間。這帶來了管理流動性的巨大成本,這是他們無法承受的。因此,大多數新代幣都沒有在v3上列出。由于v3上可用的新代幣很少,Uniswap就失去了定價權。怎么回事?要尋找藍籌代幣的價格,人們會參考Binance平臺上的價格。對于幣安未上架的代幣,由于在v3發布之前v2上上架了更多新代幣,人們通常參考v2獲取價格信息。由于管理流動性的巨大成本,v3上的池子大多是流動性強且不太可能劇烈波動的藍籌代幣,Uniswap作為價格信息主要來源的地位分崩離析。所以呢?沒有定價權的DEX中的LP會因為被套利而蒙受巨大損失,不知情的訂單流遠小于有定價權的交易所。套利是對LP造成很大傷害的有流量的主要來源之一。欲了解更多信息:https://twitter.com/DeFi_Cheetah/status/1608677561919508480為什么LP在沒有定價權的DEX中吃虧更多?ANS:更少的不知情訂單流+更多的有流正如@thiccythot_,@0x94305@0xShitTrader所指出的,v3LP由于巨大的有流量而持續虧損-v3交易量的約43%來自MEV機器人!何必呢?這就無法鼓勵用戶成為v3的LP!這就影響了v3的盈利能力。沒有定價權的交易所,很難在行業中占據領先地位,進而影響其盈利能力。相比之下,當檢查穩定幣是否已脫鉤時,用戶會參考CurveFinance而不是CEX!通過比較,定價權的重要性不言而喻。CurveFinance從LP收取50%的費用,Uniswap將100%的費用給LP;Uniswap從所有交易中一無所獲。沒有利潤的企業永遠不是好企業,無論收入看起來有多大。Uniswap意識到了這一點,并提議從LP中抽成。但事情并沒有那么容易。Uniswap這樣做可能會遇到嚴重的麻煩。如前所述,如果沒有定價權,LP將更容易受到有流動的影響,因此提供流動性的動力就會減少。如果Uniswap現在抽成,這會進一步打擊LP。這會導致什么?Univ3上的大部分交易量都不是「粘性」的,因為超過70%的交易量是由算法驅動的。交易量只是跟隨定價。因此LP的激勵更少->TVL和流動性更少->滑點更高且執行價格更糟糕->交易量更低->LP費用更低且LP激勵更低然后,陷入這個死亡螺旋。

資管公司Lyons推出基于CoinDesk Large Cap Select Index的獨立賬戶管理業務:2月8日消息,資產管理公司Lyons Wealth Management推出基于CoinDesk Large Cap Select Index(DLCS)的獨立賬戶管理業務,DLCS是CoinDesk數字資產指數子公司CoinDesk Indices推出的指數,旨在衡量一些最大型的和最具流動性的數字資產的市值加權表現,截至2023年1月4日,DLCS由ADA、比特幣、以太坊、MATIC、SOL組成。[2023/2/9 11:55:29]

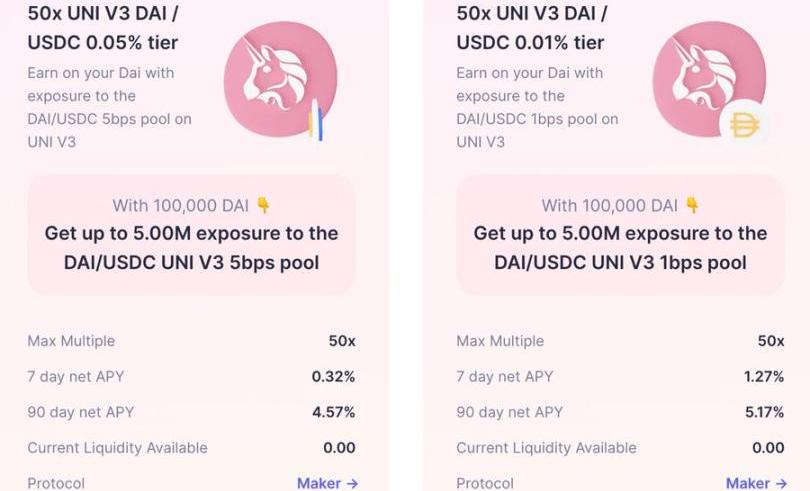

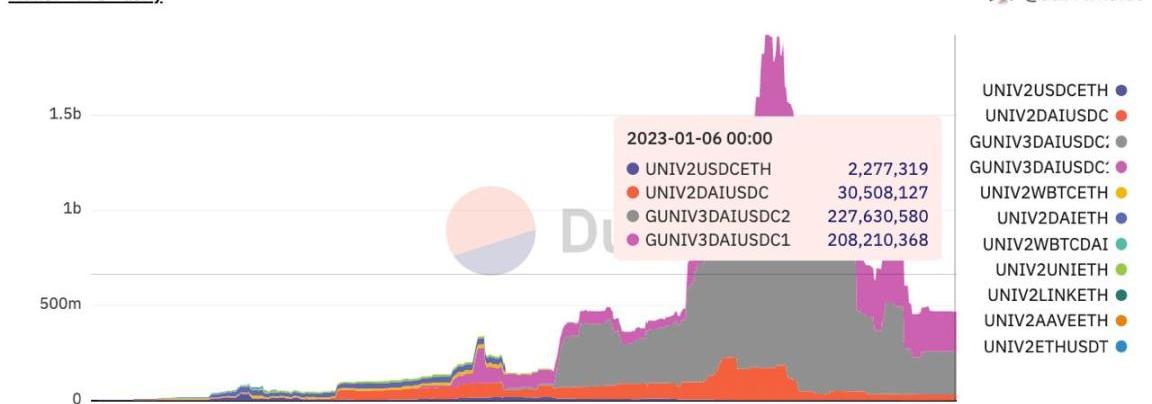

提高LP的交易費用以維持TVL和流動性如何?死亡螺旋不可避免:LP的激勵減少->增加LP的交易費用->更糟糕的執行價格->更低的交易量->更低的LP費用和LP激勵這就是Uniswap一直不推動費用轉換的原因。很多web2科技企業在過去幾年都沒有盈利,但實際上是在構建「護城河」,增強客戶粘性。Uniswap沒有利潤,但無法培養粘性用戶行為,因為只有<15%的交易量來自其前端……為什么CurveFinance優于Uniswap?你能想象如果Univ3像Curve那樣只將50%的費用給LP,它的TVL和交易量會發生什么變化?通過ve模型Curve引導流動性,并賦予$CRV實用性。相比之下,$UNI完全沒有任何實用性,與Uniswap業務沒有相關性。如果Univ3可以從LP那里收取50%的費用并且仍然保持TVL和交易量,那么Uniswap勝過Curve。但事實并非如此,因為它的大部分交易量都不是「粘性」或有機的。Uniswap不能保證說——「隨著時間的流逝,更多的用戶習慣了我們的平臺,導致更多的費用和更多的流動性。」Uniswap上的交易量并不忠誠,除非它可以從其前端大幅增加交易量,否則交易量只會隨著費用轉換的推出而消失。此外,UniswapTVL是加過杠桿的:在$34億美元TVL中,約4.35億來自$DAI/$USDC對,MakerDAO將其杠桿增加到高達50倍,因為它接受Uni$DAI/$USDCLP代幣作為鑄造$DAI的抵押品!然后可以將$DAI重新存入那里以獲得LP代幣來鑄造更多$DAI!

Messari基金持倉分析報告:上半年基金偏向智能合約平臺和DEX:6月27日消息,Messari日前發布2022年上半年基金持倉分析報告。報告指出,截至6月14日,在追蹤的82支基金中,波卡最受青睞,有29支基金持有。其次是Oasis Network(24支基金持有)和Nervos Network(23支基金持有)。

此外,在基金持有率排名前50位的資產中,智能合約平臺類資產占比最高,為37%,其次是去中心化交易平臺,占比16%。[2022/6/27 1:34:11]

跨鏈DEX項目Chainflip Labs融資1000萬美元,Pantera Capital等參投:5月11日消息,總部位于柏林的加密貨幣初創公司Chainflip Labs宣布完成1000萬美元融資,Framework Ventures、Blockchain Capital和Pantera Capital參投,并換取了該公司的股權。關于此次融資的估值未披露。

據悉,Chainflip Labs正在建立一個跨鏈去中心化加密貨幣交易所。Chainflip創始人兼首席執行官Simon Harman稱,該初創公司正試圖通過簡單的界面和用戶體驗“將資本效率發揮到極致”,從而消除封裝代幣或小型錢包的需求。此外,Chainflip計劃在今年晚些時候為其原生代幣FLIP進行IDO。

去年8月,基于去中心化自動化做市商的跨鏈協議Chainflip完成600萬美元融資,Framework Ventures領投,ParaFi Capital、Distributed Global、Delphi Digital、Hypersphere Ventures、Coinbase Ventures、DeFi Alliance、Altonomy、Maven 11、Edenblock和Morningstar Ventures等參投。(The Block)[2022/5/11 3:07:21]

因此,CurveFinance優于Uniswap,因為(i)它具有定價權,可以成為錨定資產價格信息的主要來源,并且(ii)它從LP交易費用中抽取50%,但仍然可以在沒有杠桿的情況下通過其卓越的ve代幣經濟學吸引巨大的TVL!@DeFi_Made_Here提出了一個很好的反駁論點:如果CurveFinanceTVL如此依賴$CRV釋放,一旦$CRV大幅下跌,TVL將由于較低的APR而大幅下降。這是真的,但對于以太坊來說也是如此:如果$ETH暴跌,它更容易受到攻擊并且更不安全。對我來說,web3之所以如此特別,是因為我們每個人都能夠以非托管方式發行數字資產,并通過充分利用代幣發行來引導流動性或其他指標。到目前為止,CurveFinance集中體現了web3項目如何做到這一點。最后,為什么Univ3走錯了一步?它增加了項目管理鏈上流動性的成本,從而放棄了其定價權。與其通過引入多條曲線來迎合不同的加密資產來提高Univ2粘性曲線的資本效率,它只是創建了一個新模型,我認為它是訂單簿的一個更糟糕的版本。現在,通過與聚合器競爭,它已從作為行業的基本效用轉變為消費領域的競爭候選者之一。如果它能專注于使所有波動性加密資產的發行成為必然,那就像電和水一樣——用戶在交換代幣時無法避免使用Uniswap。這是Uniswap在我看來應該走的最佳路徑,顯然它選擇了一條不同的路徑。就是這樣!我希望這能引起一些關于這些藍籌DeFI項目下一步應該做什么的富有成果的討論。歡迎分享給更多人,發表評論表達你的看法!

MDEX(BSC&HECO)新增流動性挖礦名單:據MDEX官方公告,MDEX(HECO)在每區塊挖礦總獎勵不變的情況下,將于2021年5月27日14:30(UTC+8)新增流動性挖礦名單:WHT/BNB,并同時進行流動性挖礦權重調整。同時,MEDX(BSC&HECO)將于2021年5月27日16:00(UTC+8)對董事會獎勵進行調整。調整細節,具體以官網展示為準。DAO管理開啟后,權重調整方案將交由社區投票決定。詳情見官方公告。[2021/5/27 22:48:58]

MDEX(HECO版)新增流動性挖礦名單:MDEX.COM在每區塊挖礦總獎勵不變的情況下,新增流動性挖礦名單。新增流動性挖礦名單如下:

DOGE/USDT、EOS/USDT、ADA/USDT、XRP/USDT。流動性挖礦權重調整細節,具體以官網展示頁面為準。

此次調整將于4月14日 18:00(UTC+8)進行。

DAO管理開啟后,權重調整方案將交由社區投票決定。詳情見公告鏈接。[2021/4/14 20:18:23]

Tags:UNISWAPUniswapDEXLUNIpawswap幣上線uniswap幣不見了Ascendex交易所怎么樣

今日,FTX創始人SBF以2.5億美元保釋。美國美國聯邦檢察官稱,本次保釋創下美國“有史以來最高的審前保釋金”。美國司法部表示,FTX涉嫌欺詐客戶的案件始于2019年.

1900/1/1 0:00:00近期,Solana上的新meme幣BONK為持續走低的加密市場增添了一絲“快樂”情緒。自圣誕節推出以來,BONK代幣的上漲勢頭不減。據Coingecko數據,BONK代幣最高上漲超10倍.

1900/1/1 0:00:00PANews綜合自decrypt、CNBC12月23日,紐約法官GabrielW.Gorenstein批準FTX創始人SBF以2.5億美元保釋并通知SBF下次出庭時間為2023年1月3日.

1900/1/1 0:00:00原文標題:《區塊鏈演化史:加密礦業演化簡史》原文作者:wesely,DeFi之道在加密行業中,礦工是一個特殊的群體,他們是區塊鏈底層安全保障,是加密行業中最富有的和最具話語權的一群人.

1900/1/1 0:00:00Gitcoin是一個對接捐贈者和開源項目創業者的平臺,開發者可以在這里獲得報酬,以使用各種編程語言開發開源軟件.

1900/1/1 0:00:00從誕生之日起,作為去年NFT藍籌項目之一的Azuki,就夾帶著各種光環——三分鐘內售罄、地板價攀升極快、二次元潮牌、填補BYAC后東方市場空白……獨特的美術風格、多樣的營銷玩法以及強大的社區凝聚.

1900/1/1 0:00:00