BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD+1.09%

LTC/HKD+1.09% ADA/HKD+0.91%

ADA/HKD+0.91% SOL/HKD-0.9%

SOL/HKD-0.9% XRP/HKD+0.7%

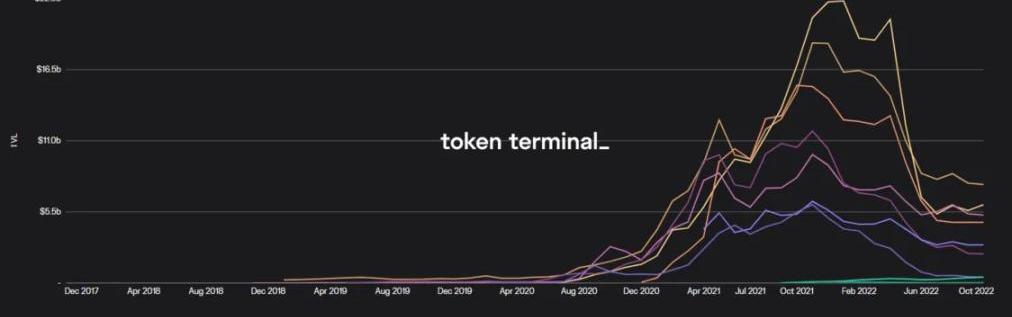

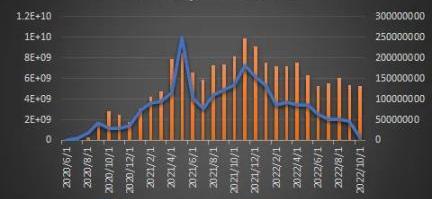

XRP/HKD+0.7%2020年的DeFisummer,眾多項目通過提供流動性挖礦及代幣獎勵帶來的短期TVL的暴漲,但隨著其他項目通過代幣的無底線增發提供更多的APY,資金又瘋狂涌向其他項目,造成短期TVL的暴跌。這樣價格戰帶來的大漲大跌,成為DeFi短期吸引市場關注的重大熱點,但實際造成的結果卻是資金過于投機,無法持續沉淀在項目上進行長期的生態建設與提升。

上一輪DeFi的熱潮在今年年中Terra及Celsuis等項目的崩盤聲中戛然而止。隨著熊市到來,幣圈行情的泥沙俱下,市場開始質疑DeFi的實際作用,很多人甚至認為可能除了旁氏資金盤、套娃以及暴富傳說等短期炒作之外,DeFi并無太多實際價值。熊市的到來使得投機資金退潮,市場也將注意力轉向了能夠真正長期創造盈利的DeFi項目。由此誕生了此輪熊市DEFI的核心敘事邏輯:Realyield。Realyield不再基于協議原生代幣的過度增發,而是鼓勵分享協議利潤來激勵代幣持有及流動性提供。資金利用效率

Paxos Treasury剛剛再次銷毀約7615萬枚BUSD:2月14日消息,Whale Alert數據顯示,Paxos Treasury于今日13:25在以太坊鏈上再次銷毀76152978枚BUSD。

此前金色財經報道,Paxos Treasury過去24小時已銷毀3.42億枚BUSD。[2023/2/14 12:05:58]

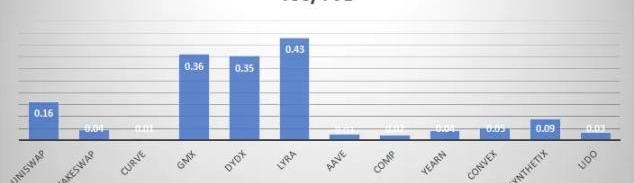

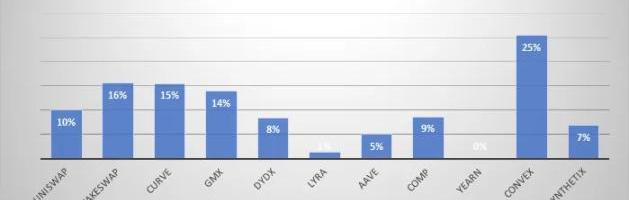

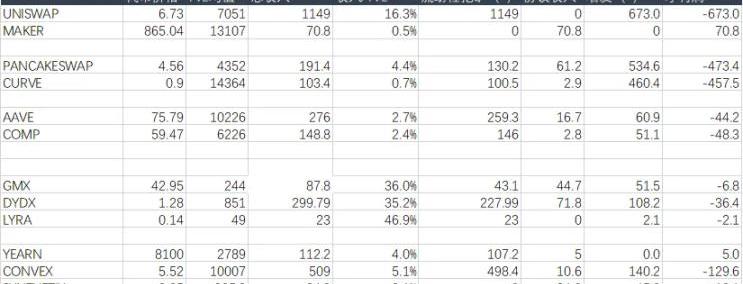

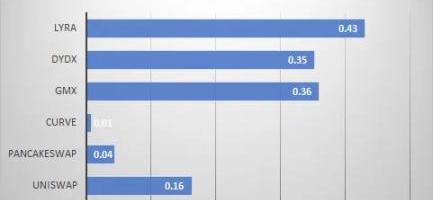

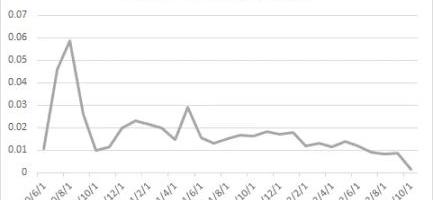

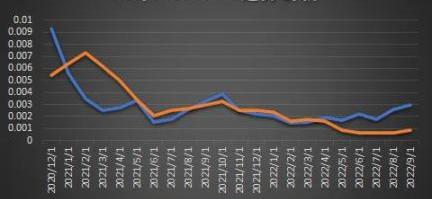

之前的DeFi增長策略過于側重TVL的增長,在通過無限增發代幣吸引TVL后,再利用TVL來產生相關收益。雖然TVL的獲取是行業發展的前提,但TVL的規模及增速并不是評價協議商業模式的最好指標。TVL并不是協議本身擁有的資金,而更是第三方資金,用傳統金融機構資產負債表的角度來看,則更像是一筆負債。TVL只有結合更好的代幣經濟學,專注于如何利用TVL增加盈利收入以及協議擁有的資產之后,才能作為評估協議商業模式優劣的考量指標。在本文中,我們主要引入總收入/TVL指標來評估協議的單位資金利用效率。這個指標類似于傳統金融框架下的ROA,是評估商業模式效率的核心指標。TVL與總收入的結合,時刻提醒不要單方面地專注于TVL,畢竟,資產過大但不太掙錢的話,意味著商業模式的某些核心方面缺乏效率。我們關注到上一輪DeFi項目中由于過于專注TVL的歷史遺留原因,在資金效率方面往往不如新的項目。同時,龍頭項目如UNISWAP在資金效率的表現上大大高于同業,主要是由于其V3上的USDC/ETH池,用極小的TVL創造了巨大的交易量。

Fast Break Labs 完成600萬美元的種子輪融資:金色財經報道,Web 3 初創公司Fast Break Labs在由 Pantera Capital 和早期風險投資公司 Patron 共同領投的種子輪融資中籌集了 600 萬美元公司。Fast Break Labs 正在創建虛擬籃球協會,這是一個在線幻想體育聯盟,玩家可以通過建立一個花名冊,然后與其他虛擬球隊競爭獎品來管理自己的籃球隊。\u2028\u2028本輪融資的其他投資者包括布魯克林籃網隊老板蔡崇信的家族辦公室;英雄聯盟視頻游戲開發商 Riot Games 的 Marc Merrill 和 Thomas Vu;和薩克拉門托國王隊的共同所有人 Aneel Ranadive。\u2028[2022/2/26 10:17:04]

灰度母公司DCG投資Gopax運營商Stream:灰度母公司數字貨幣集團(Digital Currency Group,DCG)投資韓國加密貨幣交易所Gopax運營商Stream,并成為Stream的第二大股東,投資金融未透露。(CoinDesk)[2021/5/6 21:30:48]

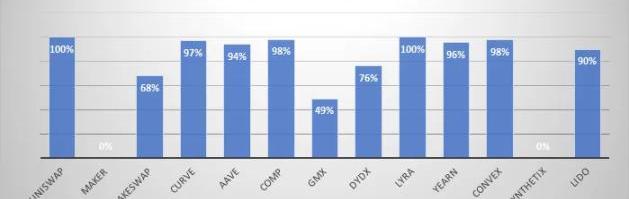

協議留存比例

同時,在上一輪DeFi中,一般的DeFi協議一般通過引入流動性挖礦的方式來獲取TVL,導致大部分收入都無法留存在協議上。其中,以UNISWAP與MAKERDAO為兩個極端:前者基本將所有的交易費收入都分給了參與流動性挖礦的LP,而后者沒有采用流動性挖礦,所有的利息收入收留在了協議上。Maker雖為借貸協議,但其實質是穩定幣發行,考慮到其實際上并不需要特別增加流動性挖礦,Maker實際上可能將所有收入都留存在了協議中,引出了協議真實的凈資產的概念,為未來協議增加一層風控安全墊,類似于TOKEMAK提出的協議控制資產的概念。

Cream Finance:Onsen用戶提供流動性可獲Sushi獎勵:12月24日,Cream Finance發推稱,我們已邁出第一步,在Onsen推出時使用CREAM和CrETH2將Swap轉換為SushiSwap。時間鎖通過后,向CREAM / ETH和CRETH2 / ETH對提供流動性的用戶可以在Sushiswap上質押SLP,并獲得 SUSHI獎勵。[2020/12/24 16:21:36]

大部分項目,為了吸引流動性,都將一部分收入以獎勵的形式發給了LP,很多主流項目甚至基本將收入的90%以上都發給了LP。考慮到很多項目在支付給LP之后還需要自留一部分利潤以應付其他費用如團隊開支、營銷費用等,但實際上大部分協議似乎都沒有為這部分預留足夠的預算。

做為最近的明星項目,GMX在白皮書中明確LP除了獲取GMX代幣獎勵之外,還獲得以ETH計價的70%的平臺費用收益。這種安排為后期協議建設費用,協議自身的PCA積累等都奠定了良好的基礎。另外,GMX在自身代幣釋放上也十分保守。一個好的項目的標志是收益是否以USDC、USDT或任何穩定幣的形式分配,或者以區塊鏈的原生代幣的形式分配。代幣賦能

CSW已撤回針對Blockstream聯合創始人Adam Back的誹謗訴訟:去年6月,CSW曾向英國法院提起針對Blockstream聯合創始人Adam Back的誹謗訴訟。Adam透露,在該團隊提交了辯護文件后,CSW方已決定撤訴,SCA(CSW方律師)拒絕對CSW的撤訴做出任何解釋。此外,CSW同意全額報銷Adam的法律費用,總計約2萬英鎊。(CoinGape)[2020/4/13]

代幣賦能是一個老生常談的話題。牛市背景下,代幣賦能的要求被束之高閣,市場更容易被新鮮的故事及時髦的名詞打動,至于協議是否捕捉了價值,代幣持有人是否可以分享增長的故事,往往不是炒作者關心的話題。忽視代幣賦能,可能讓我們面臨TCP/IP協議類似的問題——是的,TCP/IP協議是一個不可或缺的基礎設施,但并未讓利益相關者獲得任何價值;類似目前的眾多DeFi協議,也是未來去中心化金融體系的「原語」,忽視代幣賦能也會讓其面臨TCP/IP類似的命運?在支付LP激勵,收入終于沉淀到協議層面后,協議還需要面臨流動性代幣增發激勵、團隊及營銷等多種費用開支,實際留存的最終利潤更少。出于分析上的便利,我們此處只假設代幣增發為最大的成本項。每年的增發規模可以從一定程度上反映協議本身對待代幣賦能的態度。

協議利潤估算

此處我們引入協議利潤的概念,即協議留存收入—代幣增發費用。成本項為在當年新增代幣量乘以當前幣價,這個計算不一定反映實際情況,但可以在一定程度上向我們展示哪些DeFi協議在資金效率、協議留存以及代幣賦能等方面,展現出了真實的盈利前景。

DeFi不同賽道的商業持續性

Dex:

主要是通過提供交易服務獲取交易費用收入的協議。交易費用收入分配給了LP以及代幣持有者,LP收入可以視作主要的成本。由于費率的原因,期貨交易的收入一般來說遠遠優于現貨交易的收入。這主要體現在資金利用效率上,因為衍生品交易都是按照名義交易額來收取的。單位TVL創造的收入,UNISWAP只有GMX的三分之一。

其次,現貨交易所費用傾向于長期下降,例如為了擴大交易受眾,UNISWAP就部署到更便宜的POLYGON,同時為了跟CURVE競爭,引入了針對穩定幣對0.01%費用TIER,這些都導致其整體的資本利用效率降低。

借貸:

提供借貸服務的協議,主要是通過利息費用抽成,或者抵押不足貸款的發起費來賺取收入。成本項主要是想存款方支付的利息費用以及GRANTS。貸款平臺從其貸款業務中賺取利息收入。為了最大限度地提高貸款收入和盈利能力,除了簡單地提高費用之外,它還可以調整三個關鍵杠桿:資本效率、新客戶和提高利潤率。例如,Aave推出了核心產品增強版和一些補充產品,所有這些都旨在調整這三個關鍵戰略杠桿中的一個或多個。而今年雖然市場進入熊市,Aave的資金利用效率卻在逆勢上升,說明了其新策略在某種程度上說明了其新產品策略的成功。

抵押不足的貸款產品,甚至不需要抵押物的貸款產品如閃電貸等,具有更強的定價能力,因為它們專注于合規和機構客戶,從而受益于競爭對手更高的進入壁壘。同時,借貸賽道仍然面臨價格戰的壓力,例如近期有宣稱提供免息貸款的平臺獲得融資,說明了借貸模式整體在未來面臨的價格壓力。ASSETMANAGEMENT及流動質押平臺:

資產管理公司從基于AUM的管理費、業績費和/或結構化產品的鑄造和贖回費中獲得收入。長期來看,這模式的盈利質量更強,更不容易受到價格戰的影響。問題:哪些DeFi模式更有前景?

雖然「realyield」可能更為靠譜的評估方式,這種流動性采購模式并不完美。一方面,協議需要盈利才能為利益相關者提供價值,因此對于用戶很少的新項目來說,并沒有多大作用。新項目大多數時候仍需要訴諸流動性挖礦來吸引TVL以及交易員。此外,如果協議需要其收入分給代幣持有者,這意味著他們用于營銷、社區建設及研發的資金更少。從長遠來看,單純看協議利潤來評估項目發展前景可能起到反效果。原地址

Tags:REATVLEFIDEFIFuture Real Estate TokenTVL幣CredefiVerify DeFi

概述 二層網絡已經成為DeFiPerp協議的主要平臺。隨著2022年新玩家的出現,該領域的進化和創新持續增加.

1900/1/1 0:00:00在9月底Paradigm官宣完成了區塊鏈安全項目Blowfish的領投又一次引起了大家對智能合約安全分析領域的廣泛關注.

1900/1/1 0:00:00關鍵要點 Nouns是一個關于如何以最快的方式擴展一個品牌的開源實驗在過去的一年里,它已經獲得了巨大的牽引力,財庫實現了從0到26,000ETH的增長三個關鍵組成部分支撐著Nouns:每日拍賣.

1900/1/1 0:00:00ACMCSS被稱為計算機安全四大頂會之一,本次ACMCSS2022「DeFi與安全」主題Workshop共計收錄10篇論文,大體上分為MEV、DeFi的博弈論與機制設計、AMM三個主題.

1900/1/1 0:00:00頭條 數據:超過1630萬枚APT已充值到幣安,女巫地址占比超65%Odaily星球日報訊根據X-explore的分析,截至北京時間10月19日20:00.

1900/1/1 0:00:00熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:00