BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+2.6%

ADA/HKD+2.6% SOL/HKD+0.02%

SOL/HKD+0.02% XRP/HKD+2.39%

XRP/HKD+2.39%TornadoCash被美國財政部制裁的影響還遠未結束。由于在制裁之后,Circle凍結了TornadoCash錢包中的USDC資金,導致作為最大USDC持有地址的MakerDAO也面臨被制裁的風險,屆時,由74%的USDC提供支持的穩定幣DAI將面臨債務無法獲得支持,出現資不抵債的情況。此外,對于用戶來說,如果所有的USDC都將被凍結,則用戶將無法進行轉入和轉出,也無法清算賬戶,不能提取抵押品,這將導致巨額損失。針對該情況,MakerDAO聯合創始人RuneChristensen在Discord中表示,MakerDAO可能會選擇出售協議中所有的USDC敞口。此前,Yearn核心開發者banteg稱MakerDAO將考慮購買35億美元的ETH,將所有由USDC掛鉤的穩定模塊轉換為ETH,以規避上述可能發生的風險。該言論發表后,立刻引發了社區的強烈討論。其轉變“抵押品”類型以及后續所帶來的的影響成為了大家談論的熱點。MakerDAO面對的選擇

FinCEN要求美國境內金融機構報告有關俄羅斯使用加密貨幣逃避制裁的活動:3月22日消息,美國財政部下屬機構FinCEN已通知所有金融機構,俄羅斯可能會考慮使用加密貨幣來逃避制裁。

周一,FinCEN警告所有美國境內與加密貨幣或可兌換虛擬貨幣(CVC)相關的金融公司,要報告任何可能成為俄羅斯逃避美國等國實施制裁的潛在手段的活動。雖然美國機構認為,俄羅斯政府不能利用CVC來逃避廣泛的制裁,但該國所有金融機構都有義務主動報告來自俄羅斯的可疑活動。(Bitcoinist)[2022/3/22 14:11:00]

為厘清事件始末,Odaily星球日報先對MakerDAO的抵押模型做簡要回顧。DAI是一種超額抵押的穩定幣,可以用存放在MakerDAO協議中的資產來鑄造。目前DAI是加密貨幣中與美元掛鉤的第四大穩定幣,當前市值為69億美元.DAI與美元的掛鉤由Maker的PegStabilityModule(PSM)維護,該模塊允許用戶以一對一的方式交換USDC等穩定幣以換取DAI。目前DAI的抵押品由約74%的USDC、7.4%的ETH和4.1%的WBTC等資產作抵押。

日本首相岸田文雄:采取措施防止俄羅斯使用數字貨幣來避免制裁:3月16日消息,日本首相岸田文雄:將加強對俄羅斯的金融制裁,比如采取措施防止俄羅斯使用數字貨幣來避免制裁。(金十)[2022/3/16 14:00:24]

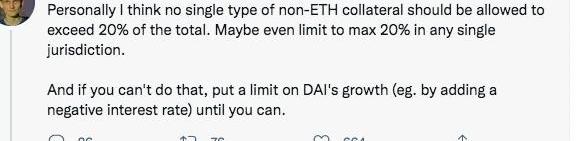

如果將所有的USDC清空換成ETH,那么ETH就是最大的抵押品種類,這預示MakerDAO會放棄多元化抵押品的道路。將如此波動性的資產作為穩定幣的主要抵押品則會面臨:一旦ETH大幅下跌,抵押品的價值將下降,DAI也會迅速貶值。此外,PSM允許以固定利率鑄造DAI,這個固定利率需要1美元多一點的抵押品來鑄造價值1美元的DAI,如果將全部的USDC出售,DAI可能會由于PSM的中斷而脫鉤1美元。對此,Rune表示:“這顯然是自殺,但我認為部分連根拔起的風險或回報是可以接受的,如果我們準備接受這樣的后果,它將大大增加與美元脫鉤的機會。”此外,除了將ETH變成主要抵押品外,社區中的一些人認為,采用現實世界資產,直到你能做到為止。"

韓國電信詐騙利用虛擬貨幣逃脫制裁,導致損失金額增加26%:韓國電信詐騙利用虛擬貨幣逃脫追查,導致去年損失金額大幅度增長。根據韓國金融監管局(FSS)的統計,《2017年電信詐騙情況分析》顯示,2017年電信詐騙案件有49,000多件,損失金額達到2423億韓幣,比前年增長了26%。[2018/2/5]

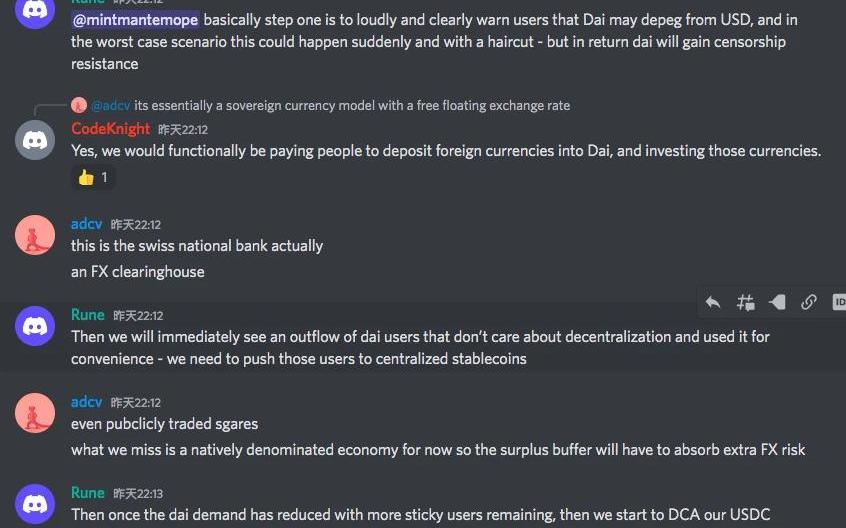

但從當前情況來看,出售USDC也許是團隊的第一的選擇。Rune似乎已經做好了如何將ETH轉變成抵押品的方案,他在Discord中表示:第一步需要明確地警告用戶在最壞的情況下,DAI可能會與美元脫鉤,但作為回報,DAI將不會受到制裁。其次,我們會立即看到一些不關心去中心化,使用DAI僅僅是為了交易方便的用戶迅速流失。我們需要將這些用戶推向中心化穩定幣。然后,一旦DAI的需求減少且粘性用戶增加,我們就開始將我們的USDC抵押品DCA轉換為我們質押的ETH。

俄總統顧問建議使用加密貨幣避開經濟制裁:雖然俄羅斯已經表明正在制定法案,將大大限制普通公民參與加密貨幣交易,但政府對這種新事物的作用卻似乎非常感興趣。最近,俄羅斯總統普京的一位顧問就公開建議使用加密貨幣避開經濟制裁,這種言論引起了人們的極大關注。同時,該地區一些不被認可的獨立國家也在積極踐行這一創意,以發展經濟。[2017/12/14]

雖然該討論目前還沒有開放提案投票,但社區成員在參與討論和做出決定時也應該深入考慮執行風險和市場發出的信號,畢竟如此規模的資產輪換并非小事。大家如何看待MakerDAO的決定

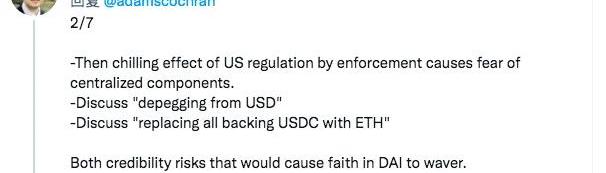

這種針對尚未真正成為威脅而提出的建議似乎造成了很大的分歧。例如,CinneamhainVentures合伙人AdamCochran認為,MakerDAO的增加更多風險資產的支持會增加集中性風險,并且這種寒蟬效應會導致對中心化設施的恐懼。討論“與美元脫鉤”以及“用ETH取代所有支持的USDC”這兩種信譽風險都會導致對DAI的信心動搖。

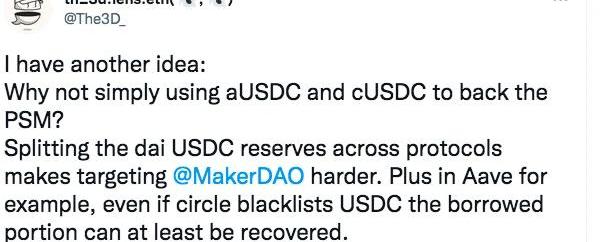

當然,也有人為MakerDAO提出了建設性的意見。即使用aUSDC和cUSDC來支持PSM,將DaiUSDC儲備分給不同的協議,使得針對MakerDAO的工作更加困難。例如在Aave中,即使USDC被列入黑名單,至少可以收回借來的部分。

不過,比起對該事件后續的關注,MakerDAO的代表ChrisBlec似乎對政策抱有很大的意見:“他們可以用任何東西來做文章,他們可能明天就會說花生醬是非法的。如果你買它,吃它,你就會坐牢。那么馬上就沒人會買花生醬。這其實就是極權主義。”Blec認為,就加密技術而言,除非個人匿名交易數字貨幣的可能性被消除,否則美國政府不會善罷甘休。但是從行業角度來看,MakerDAO的DAI無疑對整個DeFi世界產生深遠的影響。豪無疑問,穩定幣是DeFi的基石,沒有穩定幣就不會有各類繁榮的Dapp和生態。并且DAI在去中心化穩定幣中一直穩居第一。但現在來看本次制裁事件也反映出了由中心化法幣支撐的穩定幣為核心的DeFi系統可能存在著很大的問題。如果MakerDAO的USDC真的會被列為制裁對象,其對整個DeFi系統的沖擊是巨大的。其實,針對USDC和USDT這類中心化穩定幣風險的討論也不勝枚舉,但凡穩定幣或者DeFi出現事故,那么有關USDC和USDT可能會被母公司凍結的話題也都會隨時的被拿出來討論。而如今,該話題即將成為可能。在圍觀MakerDAO事件的同時也應該考慮DeFi是否應該降低對中心化穩定幣的依賴。否則,未來可能會有更多的DeFi協議出現此類問題。

核心要點 1/Manta支持隱私交易與公開交易,隱私之于Manta是可選項之一。2/Manta隱私交易,兼容ERC20Token,ERC721、ERC1155等NFT以及靈魂綁定代幣.

1900/1/1 0:00:00經Odaily星球日報不完全統計,8月15日-8月21日當周公布的海內外區塊鏈融資事件共33起,較前一周有一定減少;已披露融資總額約為2.3億美元,較前一周有大幅下降.

1900/1/1 0:00:00主要結論:我們提出了一個L1設計權衡的第一性原理框架:高性能的三難困境。(如上圖)與以太坊相比,Solana的激進的低冗余設計既解釋了它的高性能,也解釋了它的低可靠性.

1900/1/1 0:00:008月11日起,一款名為「SiriusFinance」的全新DeFi項目于Solanium、PolkaBridge、DaoLaunch、DaoStarter、LunaPad等多個Launchpad.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度.

1900/1/1 0:00:00過去的一周可以稱作是「WeekofCC0NFT」:8月1日,知名加密藝術家XCOPY發布推文,宣布他的全部作品將轉為CC0許可;8月3日,加密機構a16z發文《為什么NFT創作者要擁抱CC0》.

1900/1/1 0:00:00