BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.3%

ETH/HKD-2.3% LTC/HKD-2.68%

LTC/HKD-2.68% ADA/HKD-1.2%

ADA/HKD-1.2% SOL/HKD-2.24%

SOL/HKD-2.24% XRP/HKD-3.03%

XRP/HKD-3.03%UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。USDN已經出現抵押不足的情況,且大部分USDN都閑置在Vires中,和Terra的情況類似,風險較大。DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高于1美元,風險最低。FeiProtocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

以太坊鏈上MEV bot遭受攻擊,攻擊者已盜取約115ETH:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,以太坊鏈上MEV bot 遭受攻擊,攻擊者(0x9e189A200E7e6b72a8fA9cCFbA8C800B01Bff520)使用同DubaiCEO代幣相同的合約,該合約存在refund和burnFromAddresses后門函數,其攻擊者通過銷毀MEV bot的token,使MEVbot只能買入而無法賣出。目前,攻擊者(0x9e189A200E7e6b72a8fA9cCFbA8C800B01Bff520)利用后門已盜取MEVbot約115ETH(價值22.5W美元)[2023/7/4 22:17:13]

DAI/MIM

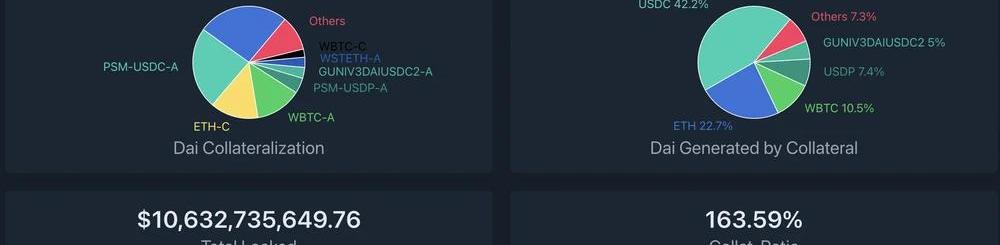

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入MakerVaults,以超額抵押的方式鑄造穩定幣DAI。DaiStats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

紐約金融服務部:接管Signature Bank與其加密業務無關:金色財經報道,紐約金融服務部(NYDFS)發言人表示,周日做出接管Signature Bank的決定與該銀行的加密貨幣業務無關。此前美國前眾議員Barney Frank批評了監管機構的決定,聲稱他們“想要傳遞加密貨幣有害的信息”。NYDFS一位發言人在一份聲明中表示,接管該銀行并將其移交給FDIC的決定是基于該銀行目前的狀況以及它是否有能力以安全和健康的方式開展業務。該發言人表示,他們正在與Signature Bank的高管合作,評估其財務狀況、滿足取款請求的能力以及是否能夠繼續正常運營。該銀行沒有提供“可靠和一致的數據,造成了對該行領導層的嚴重信任危機”。NYDFS表示,Signature是一家擁有更重要業務的銀行,數字資產業務僅占該銀行整體業務的一小部分。(The Block)[2023/3/15 13:04:29]

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是UniswapUSDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為DAI提供了約30億美元無滑點兌換的流動性。3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。4、直接存款模塊。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。DAI在數百個DeFi項目中應用,形成了自己的護城河。AbracadabraMoney中的MIM和DAI類似,采用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。MIM的發行量超過18億,杠桿倍數更高,風險高于MakerDAO。Frax

a16z:已將約4000萬枚UNI投票權無條件委托給外部團體:2月7日消息,a16z加密貨幣投資團隊數據科學與工程主管Eddy Lazzarin發推稱“a16z將大約4000萬枚UNI投票全委托給外部團體(對他們如何投票沒有任何條件),用1500萬枚UNI進行投票(不到委托給其他人的數量的一半)”,并表示,a16z已經對其他11項提案進行了投票,是Uniswap社區中最活躍的成員之一,“委托投票的原因是為了更廣泛的觀點、不那么中心化的投票權以及更多的社區參與”。

金色財經此前報道,a16z通過11個錢包地址控制4150萬枚UNI,約占供應量的4.15%。[2023/2/7 11:51:42]

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS,協議允許用戶用1美元的USDC+FXS鑄造1FRAX,也允許銷毀1FRAX贖回1美元的USDC+FXS。USDC的占比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的占比升高;若FRAX需求不足,算法部分的占比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

《濟南市促進元宇宙產業創新發展行動計劃(2022—2025年)》發布:金色財經報道,近日,山東省濟南市人民政府辦公廳印發了《濟南市促進元宇宙產業創新發展行動計劃(2022—2025年)》(以下簡稱《計劃》),《計劃》為搶抓機遇,加快推進元宇宙產業創新發展,培育壯大發展新動能而制定。

《計劃》指出,“元宇宙”是人類運用數字技術構建的,由現實世界映射或超越現實世界,可與現實世界交互的虛擬世界,具有虛實交互、跨界融合、疊加倍增的基本特征,有廣闊的應用空間和巨大的發展潛力,已成為數字經濟競爭的關鍵賽道。[2022/12/27 22:10:50]

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX7.4億,3Crv5.7億;UniswapV3也中有1.76億美元的FRAX流動性。FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,并沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高于1.0033美元時才能鑄造新的FRAX,當FRAX的價格低于0.9933美元時才能通過協議贖回。4、Frax具備盈利能力,通過“算法市場運營控制器”,將儲備金用于Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造FRAX,并購買FXS銷毀,既有利于擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟蹤CPI的FPI。USDN

新加坡私募股權基金ACA Group放棄收購BitFlyer Holdings:金色財經報道,據日經新聞:新加坡私募股權基金ACA Group已決定放棄收購日本加密貨幣交易商BitFlyer Holdings。[2022/10/1 18:36:57]

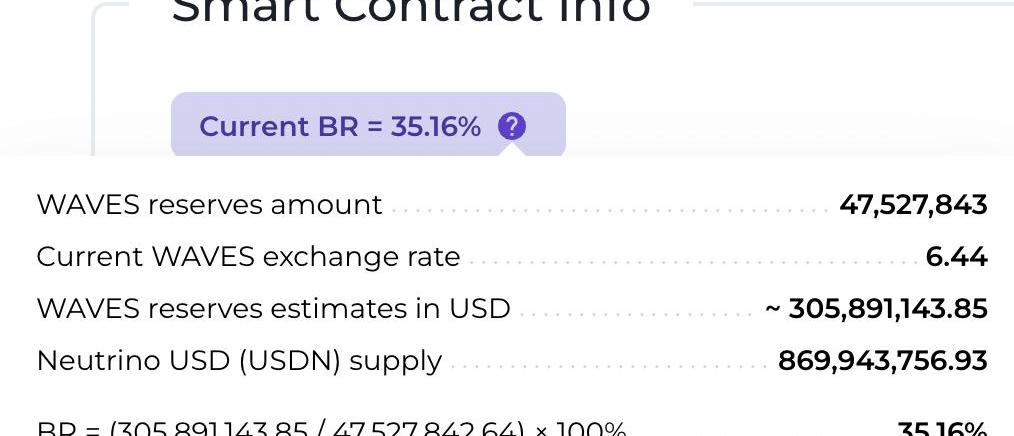

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1USDN間的互換。USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino并不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低于1,需要依靠拍賣治理代幣NSBT來調整。USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

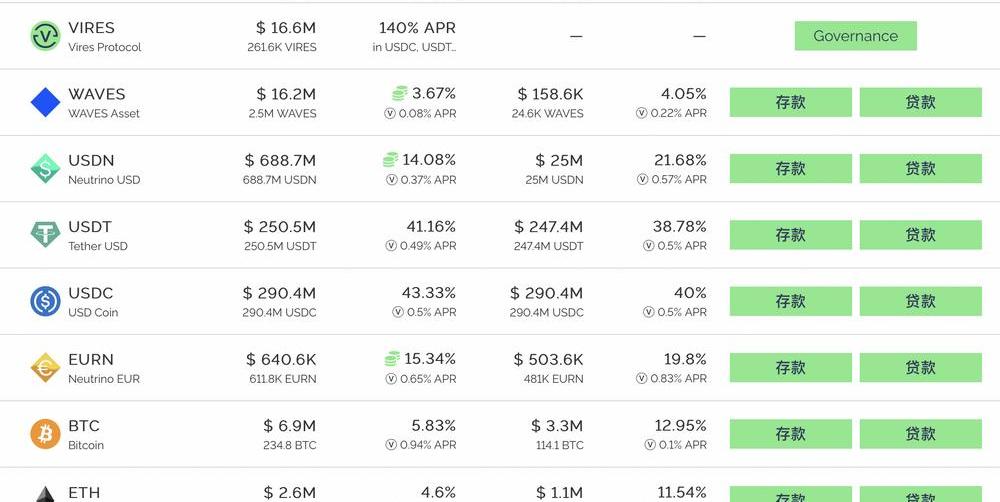

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。USDN的市值已經超過WAVES和NSBT市值之和。USDN的質押收益由Waves區塊鏈的LPoS共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。ViresFinance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,ViresFinance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在ViresFinance中閑置,這部分USDN也可以獲得Neutrino的質押獎勵。

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閑置在ViresFinance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。FEI

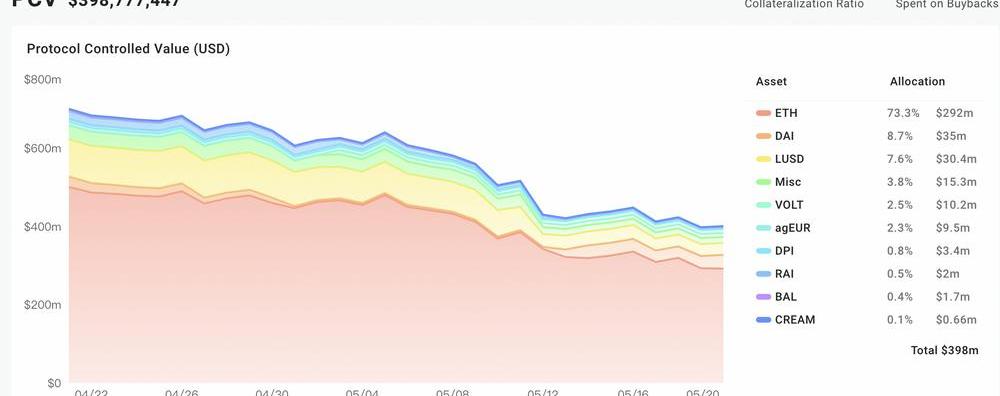

FeiProtocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV的概念,可以將協議持有的各種資產用于創造收益。一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據FeiProtocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。PCV持有的資產價值3.98億美元,其中ETH占比73.3%,DAI占比8.7%,LUSD占比7.6%。

理論上,若ETH價格繼續大幅下跌,FeiProtocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。

重要觀點:Solana在本季度的網絡使用量、開發人員活動、網絡基礎設施和整個生態系統都實現了持續增長;Solana在保持增長的同時還經歷了網絡性能挑戰和財務業績下滑;在經歷了2月份Wormhol.

1900/1/1 0:00:00頭條 Optimism移除約1.7萬個刷單地址,逾1400萬枚OP代幣將重新分配以太坊二層擴容網絡Optimism公布Airdrop#1最新進展稱.

1900/1/1 0:00:00去年是鏈游的大年,阿蟹的爆火將P2E帶上新高度,圈子內也一度出現了各種P2E項目。當時一位華語區投資人更是總結出了打金五絕:中神通$axs、東邪$raca、西#farmersworld、南帝$.

1900/1/1 0:00:00頭條 奢侈品牌普拉達將推出TimecapsuleNFT系列意大利時尚奢侈品牌普拉達將于周四推出100個PradaTimecapsuleNFT,以配合其最新的Timecapsule服裝發布.

1900/1/1 0:00:00介紹 我擁有其中一些代幣的倉位,但在法律上我并不能以對我有利的方式進行交易。這些都不是財務建議,我相信這些代幣中的許多都不會像我們希望的那樣表現。所以請以你自己的方式進行投資.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報7月18日,由Teneo公司主持的三箭債權人第一次會議正式舉行.

1900/1/1 0:00:00