BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD-0.44%

ADA/HKD-0.44% SOL/HKD-0.62%

SOL/HKD-0.62% XRP/HKD-0.06%

XRP/HKD-0.06%

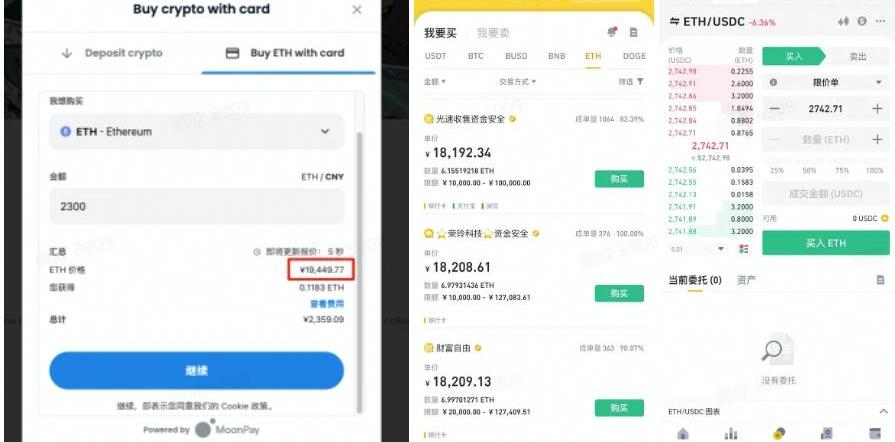

我們通過本文將內部針對MoonPay的投研Memo公開化,希望更好地推動這種開放和信息平權的理念。MoonPay是目前Crypto/NFT世界最知名和規模最大的法幣出入金品牌。對MoonPay常見的稱呼是PayPalforCrypto,但是MoonPay酷且年輕的品牌形象更像Stripe,它對于客戶的戰略性作用則更像Bolt,還充當了一些名人的Web3私人銀行。截止2021年11月底,它累計處理了20億美元的交易、驗證了超過700萬名用戶、接入了超過250個合作伙伴。MoonPay從2019年走向市場就保持盈利,22年收入超1.5億美元。目前MoonPay在市場上的估值大約35億美元。在21年11月,TigerGlobal和Coatue以34億美元估值領投了5.55億美元。今年4月,MoonPay宣布了由JustinBieber、SnoopDogg等60多位名人領投的8700萬美元延續融資。MoonPay不會發行token,終極目標是IPO。我們之前相當長一段時間對MoonPay的信心沒那么強,核心原因在于其過高的定價和繁瑣的KYC——相比場外交易或者在交易所內銀行轉賬,使用信用卡買幣需要支付相當大的溢價,而初次KYC可能需要數十分鐘。這在社交媒體引發了大量的吐槽。此外,MoonPay的核心支付堆棧都有各種嵌入式金融供應商,大的交易所有自建可能,競爭者入場門檻也不會過高。但是MoonPay依舊迅猛的發展勢頭讓我們最近重新從一個“具有馬太效應的市場的第一名”來看待它:如果市場第一名數據增長很猛,而且用戶吐槽很多,那么證明需求極度旺盛,這時候很重要的一點是判斷這個市場是否具有馬太效應,第一名能否享受到用戶增長、品牌信任、投資者資金聚集等要素帶來的好處。法幣出入金是否是一個具有馬太效應的市場以及MoonPay融到的現金怎么花可能會構成開放的討論。通過這篇Memo,我們希望討論:盡管定價、KYC、堆棧壁壘的問題存在,MoonPay為什么仍然值得關注。以下為本文目錄,建議結合要點進行針對性閱讀。01Thesis02什么是MoonPay產品市場機會客戶競爭03MoonPay能成為什么04團隊05商業模式06財務&回報07結論08附錄01.

Thesis

總體而言,我們目前基于以下原因仍然看好這家公司的業務發展潛力:市場層面:

法幣將在未來10年批量流入加密貨幣市場,MoonPay可能成為這個過程中一筆3%的稅。目前整個加密貨幣市場的全球流通市值只有2萬億左右,和將近百萬億規模的股票市場差了2個量級,更多的法幣將流入推動加密貨幣的整體市值提升,MoonPay將與這股趨勢互為因果。以信用卡為代表的卡基支付短期內仍然是歐美的主流支付手段,MoonPay是連接這些卡與數字資產的基礎設施。全球有將近40億張Visa卡,信用卡有將近12億張。單看美國市場,2021年底有創紀錄的1.96億信用卡持卡人,Q3發出了歷史新高的2000萬張卡。雖然信用卡的手續費較高,但是用戶無需像ACH銀行轉賬那樣等待1-3天的時間結算。MoonPay的競爭力層面:

彭博社:The Sandbox正尋求以逾40億美元估值融資4億美元:4月19日消息,知情人士表示,The Sandbox正尋求以超過40億美元估值完成新一輪4億美元融資,正在與潛在投資者就此輪融資進行談判。知情人士稱,新一輪融資的規模和估值等細節仍可能根據市場情緒和投資者需求而變化。The Sandbox代表沒有立即回復置評請求。(彭博社)[2022/4/19 14:33:53]

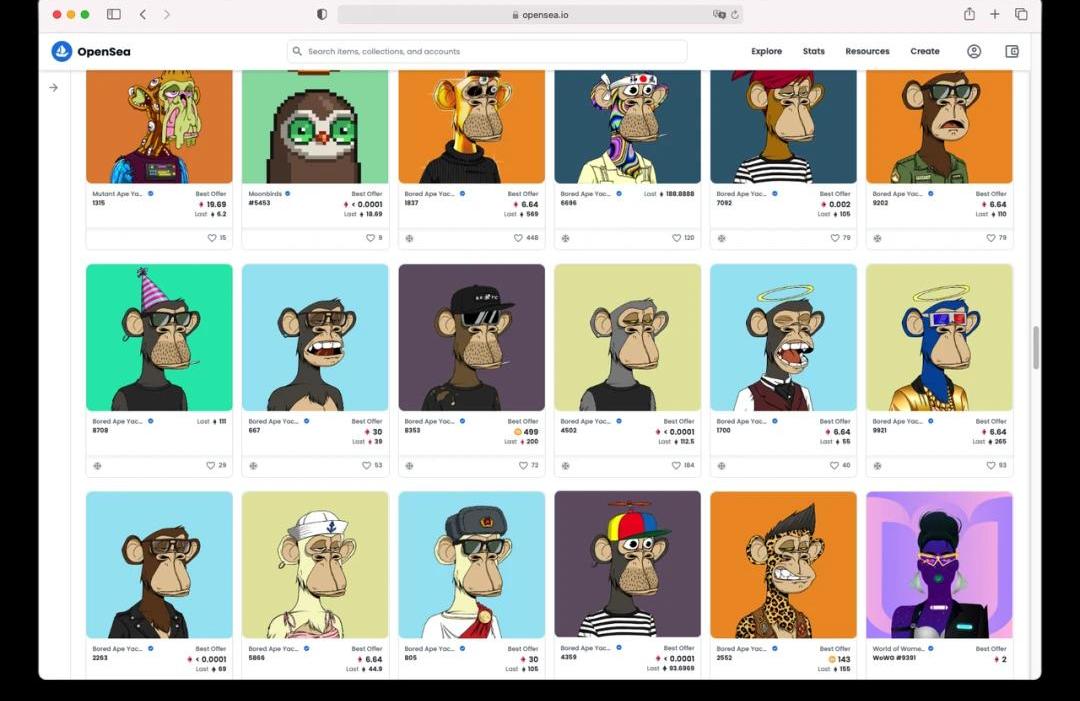

MoonPay對于Web3應用是一個戰略級的企業服務產品。大量的Web3用戶可能是通過具體的應用場景進入加密貨幣世界,他們的本質訴求是購買某個NFT或是某種服務,而不是購買ETH。MoonPay充當了電商網站的那個購物車結算按鈕,幫用戶省去了下載交易所、買幣、將幣打到Metamask的過程,能為商家挽回大量流量用戶。此外,MoonPay在全球160多個國家可用,降低了客戶對接多個供應商的復雜度。得益于強大的消費者心智和KYC的繁瑣程度,MoonPay能享受市場第一名帶來的競爭優勢。從為OpenSea提供服務,到幫助名人買入BAYC,MoonPay將自己與NFT和BAYC深度綁定,打造了潮牌般的品牌,幾乎是法幣入金的代名詞。同時,信用卡買幣的KYC包括billingaddress、信用卡信息、居住地信息、護照等證件上傳和審核——這個過程需要十幾分鐘到一個小時,但是一旦完成,用戶的信息在MoonPay的各類客戶處可用,無需再重復KYC。借助在歐洲的收單通道和全球范圍內的合規牌照,MoonPay能長期尋找第二、第三增長曲線。行勝于言,MoonPay是唯一把握住NFT爆發的法幣入金玩家,并且正在大力投資于NFT生態。從合規視角來看,加密貨幣是一種quasicash,NFT目前被定義為一種獨特的商品,MoonPay在這種框架下可以借助合規和渠道優勢,不斷優化支付成功率并且快速兼容Web3的新資產。團隊層面:

MoonPay的團隊高度Cryptonative和NFTnative,活躍在社群一線并具有市場號召力。MoonPay的CEOIvanSoto-Wright是BAYC和NFT圈子內最重要的KOL之一,而且經常出現在Twitter上回復用戶吐槽。他的首席增長官ZeeshanFeroz則是CoinbaseUK的前CEO,帶領Coinbase在整個英國和歐洲市場的業務。02.

什么是MoonPay?

產品

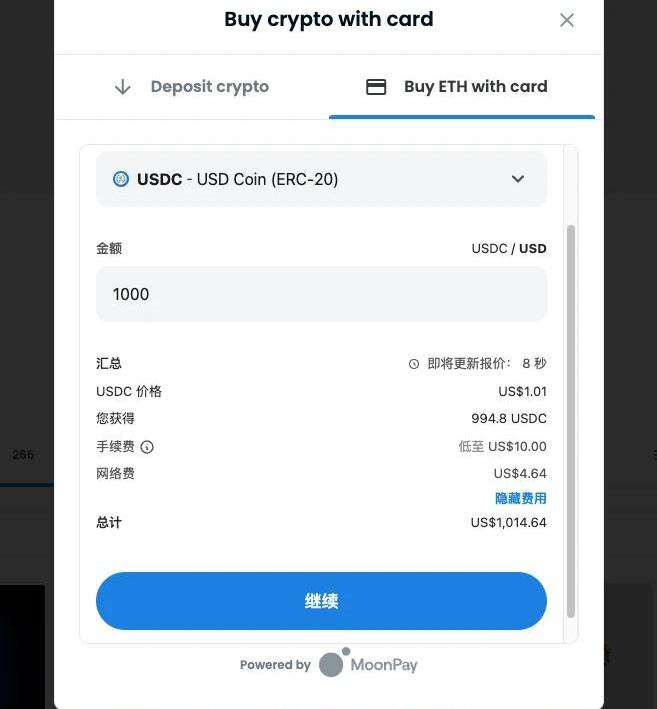

MoonPay從信用卡法幣出入金起家,從去年的NFT之夏開始把一部分業務精力轉向NFT市場,將早期的單一業務迅速擴充至4個產品組成的矩陣:1.On-&Off-Ramp當前的數字貨幣入金市場分為交易所柜臺、OTC及信用卡入金。信用卡入金是MoonPay的最核心業務,為客戶提供Widget、API等多種接入方式,讓客戶的用戶能夠無縫地買賣加密貨幣。一些具體的產品指標包括:支持160+個國家和地區、80+種加密貨幣及30+種法幣250+個合作伙伴,包括Bitcoin.com、Binance、OKEX等交易所,Metamask、Phantom、Slope、Argent、SafeMoon等錢包及OpenSea、OneOf等去中心化應用支付手段上支持信用卡和借記卡、移動支付、賬戶對賬戶支付從Coinbase、Binance、Bittrex、Bitstamp、Okex、Kucoin和Bequant處獲取流動性集成KYC、AML及反欺詐等能力,并兜底欺詐、拒付等風險

Robinhood在IPO中目標估值為350億美元以籌集23億美元資金:Robinhood Markets Inc周一在一份文件中透露,該公司在美國首次公開發行(IPO)的目標估值高達350億美元。此前報道,Robinhood的目標是IPO估值高達400億美元。首次公開募股中將發行約5500萬股股票,以籌集超過23億美元的資金。文件顯示,其中近263萬股由公司創始人兼首席財務官發行。這些收益不會用于Robinhood。該公司表示,預計股價將在38美元至42美元之間。該公司計劃在納斯達克上市,代碼為“HOOD”。高盛和摩根大通是此次發行的主承銷商。(路透社)[2021/7/19 1:03:12]

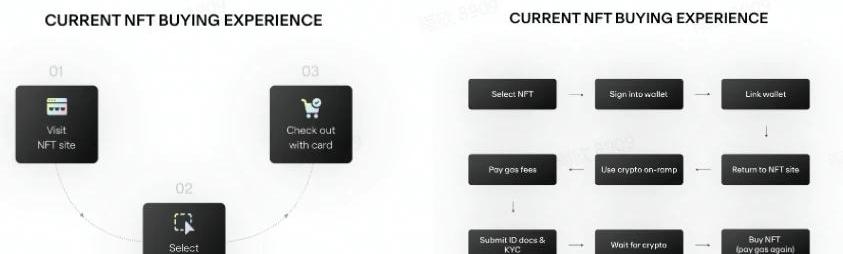

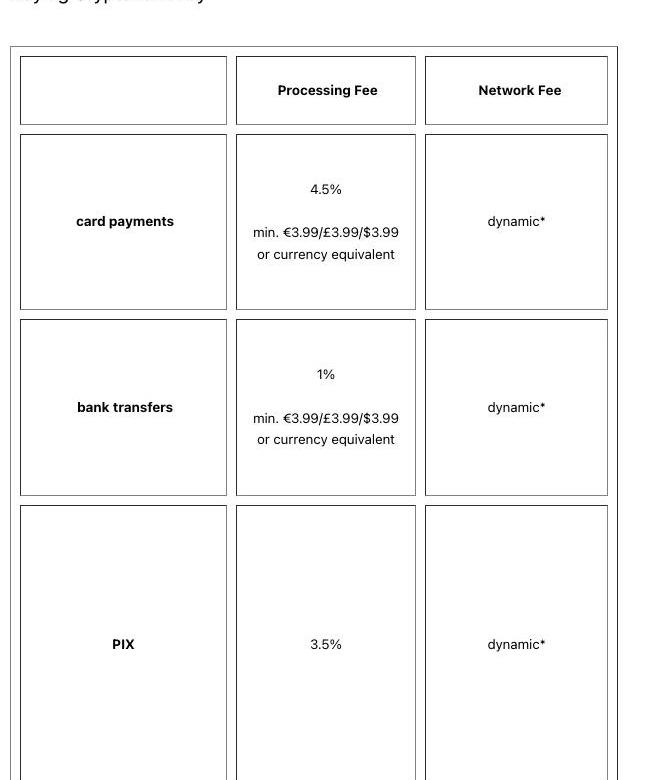

為什么消費者要用MoonPay?省時間:使用MoonPay購買可以不用離開當前應用,直接將加密貨幣添加到錢包;如果不使用MoonPay,他們需要下載交易所、注冊及KYC、買幣、再將幣打到去中心化錢包支持信用卡:歐美有相當多用戶沒有借記卡或者不使用自己的銀行賬戶付款,他們更習慣于使用信用卡進行交易,而信用卡天然不支持OTC懶得多次KYC:一旦完成初次KYC,用戶再到其他地方買幣就不需要再次KYC,而切換其他入金渠道則需要重復KYC為什么客戶要接入MoonPay?提高轉化率:在不使用MoonPay的多個步驟下,OpenSea這樣的去中心化應用在每一步都有極大可能丟失自己的用戶;同時MoonPay自帶流量——跨應用的700萬個KYC用戶,降低了買幣過程中的流失率省時間精力:直接接入Widget或者簡單幾行的API即可開啟,同時MoonPay提供支付和收單渠道,并且跟各個地區的律所合作保證滿足KYC&AML要求,無需擔心合規和資金安全問題獲得額外收入:MoonPay的收費包括4.5%/1%的交易費用和GasFee,客戶可以根據需求及合規程度額外加收一筆affiliatefee這是否是一項有壁壘的業務?從核心支付堆棧角度——沒有,從KYC、支付到反欺詐都有現成的技術供應商;不過值得注意的是早期的Stripe也一樣,它甚至不自己處理支付,而是直接接入了WellsForgo和FirstData從合規角度,MoonPay已經獲取的牌照會是它相對于新進者的優勢,在美國47個州拿到MSB牌照需要2年的時間和數百萬美元的律師費,但這對于Binance、FTX等大玩家來說不構成壁壘

從經營角度,MoonPay作為市場頭部玩家積累的數據和對接的收單方數量可以幫助他們不斷優化支付成功率;作為一家英國公司,MoonPay能和對Crypto更寬松的歐洲收單通道構建起緊密的關系;同時,隨著MoonPay的交易量越大,它向支付處理器等收單方支付的費率可以進一步談判降低根據創始人自己的說法:Moonpay通過與不同的收單機構合作來提高交易成功率。加密貨幣在商戶分類代碼上屬于quasicash。不同的收單機構和收單行對待quasicash的態度和處理方式是不同的,Moonpay嘗試把每一筆特定的交易都導到最容易接受這筆交易的收單機構那里——利用銀行卡BIN判斷發卡行是否crypto-friendly,再決定用哪個收單機構。有些發卡行不愿意接受quasicahs相關的支付,例如在美國有些信用卡是不能用來購買加密貨幣的,銀行在看見屬于加密貨幣的商戶分類代碼之后就會拒絕交易,也會直接拒絕某些收單行。因此,Moonpay需要跟許多收單方合作來提高交易成功率。交易成功率還取決于地理位置。Moonpay作為一家歐洲企業起步,與歐洲收單機構合作。這些收單方跟Crypto商戶合作不錯,而美國則接受度不高。收單方是否愿意合作也取決于MoonPay這種公司的交易量,規模越大,越容易合作。從用戶角度,他們懶得進行多次KYC2.MoonpayConcierge在這項21年11月開始的業務里,MoonPay擔當了類似NFTmarketmaker的角色,先用MoonPayHQ或是CEO的錢包地址買入BAYC、CryptoPunk等藍籌NFT,然后再賣給JustinBieber、JimmyFallon、麥當娜等名人。YugaLabs和MoonPay之間似乎有某種合作關系,Concierge服務不斷推動BAYC出圈并且幫助MoonPay建立了強大的消費者心智。同時,MoonPay融到的現金或者是公司收入的一部分投入到了購買NFT上,現在MoonPayHQ賬號仍然持有許多BAYC、WorldofWomen、Otherland、Moonbirds等高額NFT:

Animoca Brands完成超8000萬美元融資,估值10億美元:5月13日消息,專注于NFT的游戲開發商Animoca Brands今日宣布完成了88,888,888美元的融資,估值為10億美元。Kingsway Capital,Hashkey Fintech Investment基金,RIT Capital Partners和火幣參投。該公司表示,資金將用于產品開發、收購和確保其游戲的許可權。(Cointelegraph)[2021/5/13 21:59:02]

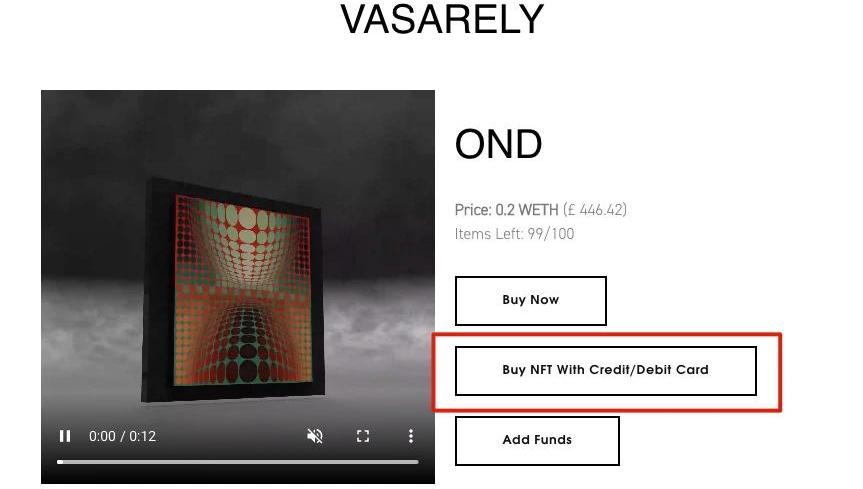

對于名人來說,MoonPay的角色有點像為他們Web3需求服務的私人銀行,擔當了他們“白手套”,幫他們購買和匹配BAYC,替他們保管NFT和Crypto,并在他們希望時將這些資產轉移到他們的去中心化錢包。而這一切都能開出來發票。一些人認為MoonPay和YugaLabs的名人營銷行為違背了Web3精神,屬于莊家行為。從投資者的視角看,我們認為這是一項非常巧妙的業務,這些大額交易對于MoonPay來說本身是可觀的,還完成了對高凈值客戶的教育,并且成功將自己變成了跟NFT和名人強綁定的消費者品牌。3.NFTCheckout盡管在2021年就接入了OpenSea,MoonPay當時為NFT提供的AddFund解決方案是將購買的加密貨幣充值到用戶的去中心化錢包,然后用戶再自行去購買NFT。2022年1月,他們宣布升級了針對NFT的解決方案,推出MoonPayNFTCheckout,將用戶體驗簡化為直接使用信用卡等支付手段購買NFT。這有點像NFTmarketmaker行為的產品化:MoonPay在背后負責將用戶的法幣換為加密貨幣,購買NFT,然后將NFT發送給用戶的錢包。在結算層面,賣家、項目方和平臺將在T+1天后獲得USDC結算。跟把加密貨幣定義為quasicash類似,MoonPay把NFT定義為digitalgoods來優化支付成功率。

MoonPay宣稱這種更順滑的NFTCheckout相比AddFund模式能提升3倍的轉化率。不過盡管這個解決方案已經推出了4個月,并且簽下了OpenSea、Sorare等大客戶,目前這些平臺上選擇支持NFTCheckout的item還非常少。如果希望這個方案獲得大規模采用,MoonPay需要跟更多的一級市場藝術家或創作者合作。他們在4月的最新舉動是與UniverseNFT合作,在其網站上提供這套解決方案。

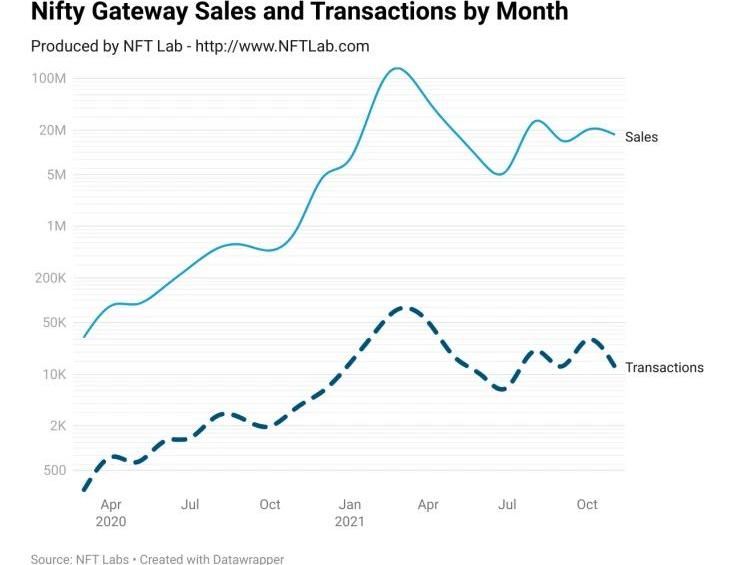

對于MoonPay來說,NFTCheckout是一項有趣的創新業務,每筆交易收取3.5%或3.99美元的手續費,我們預計目前對營收的貢獻有限,也希望能有最新的數據來觀察這項業務的進展。從對標層面看,NFT交易平臺NiftyGateway是最早采用這套支付方案的應用,在2021年月度交易額能接近1億美元,Messari預測它的合理估值在21年3月達到12億美元。

動態 | 比特大陸估值150億美元 位列2018中國超級獨角獸企業第12位:近日,前瞻產業研究院發布《2018年中國獨角獸企業研究報告》。報告統計了截至2018年12月31日,有外部融資且估值超過10億美元的獨角獸企業,中國共有203家企業上榜。與區塊鏈相關的企業中,只有比特大陸上榜,其以150.00億美元的最新估值,位列2018中國超級獨角獸企業(估值超100億美元以上)的第12位。[2019/2/28]

4.HyperMint這是MoonPay在22年4月宣布孵化/資助/支持的最新項目,和a16z投資的Manifold在同一賽道上,提供鑄造NFT的相關服務,簡單的理解是ShopifyforNFT。MoonPay自己把這個業務叫做AWSforNFT,幫助創作者將發行NFT的時間從幾個月縮短到幾天。HyperMint的戰略意義與StripeAtlas有點像,可以幫助MoonPay增加長尾客戶數和改善交易量集中度問題。從另一個角度看,MoonPay似乎在逆向走Shopify的路——先有ShopifyPay,再有電商SaaS。目前HyperMint的早期客戶群是High-End時裝品牌與唱片公司。這是一條被普遍認可為有前景的賽道,但是短期可能并不會產生可觀的影響。MoonPay相比其他創業公司顯然有營銷資源和客戶關系上的優勢,可能擠壓其他ShopifyforNFT玩家跟潮流相關的大客戶合作的空間。

市場機會

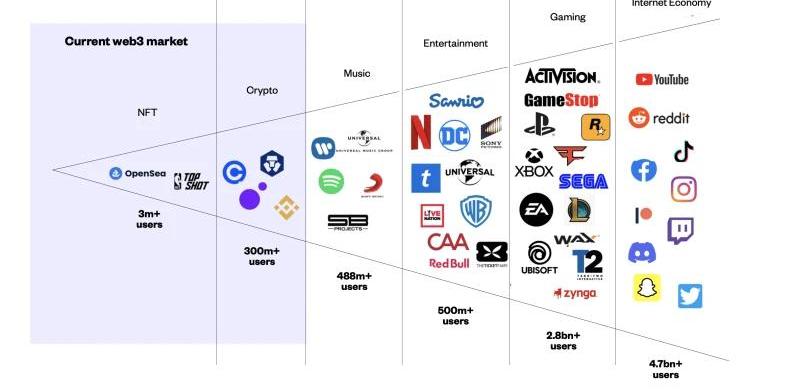

我們認為MoonPay處在Crypto與NFT市場的交集中:加密貨幣,目前整個加密貨幣市場的全球流通市值只有2萬億左右,和將近百萬億規模的股票市場差了2個量級。不論是投機、防通脹還是為了使用去中心化應用,法幣會不斷流入加密貨幣市場,中小額出入金需求會保持旺盛。NFT,將奢侈品、藝術品、收藏品、游戲道具等現實世界的資產累加來看,這是一個7000億美元年營收量級的機會,而MoonPay是推動NFT生態走向主流并實現這一目標的重要驅動力。客戶

我們在上文已經介紹過交易所、錢包、應用三類客戶。隨著市場和資金注意力的變化,MoonPay的頭部客戶似乎會有自然的遷移——它的主要交易額一直由Top5的客戶貢獻,但是里面具體的客戶組成在過去幾個季度不斷變化。我們預計MoonPay未來的交易額和收入仍然會分化為頭部大客戶和可觀的中長尾客戶,但是頭部客戶會隨著Web3核心主題的演變而動態變化。此外,MoonPay獲取最頭部客戶的能力已經得到充分驗證,各條鏈上的頭部錢包幾乎都接入了MoonPay。ETH上最重要的錢包Metamask也在22年4月宣布接入MoonPay,目前已經上線。競爭

獨家 | 郭宏才:區塊鏈項目估值過高現狀不會一直持續:區塊鏈企業與傳統企業在融資方面有何不同?區塊鏈項目是否存在估值過高的問題?金色財經針對這一話題邀請幣圈知名天使投資人郭宏才 (寶二爺)進行獨家專訪,郭宏才指出:在2013-2015年之間耕耘于幣圈的從業者更容易獲得融資,項目本身的背景反而顯得不是十分重要,能否成功吸引更多融資還是要看創始人本身的經驗和知名度。

傳統企業融資之后,流程比較多,且基本都是項目方求著投資人去投資。但區塊鏈企業的投資則不太一樣,流程很簡單,基本都是投資人急著給項目方打幣。本質上存在買方市場和賣方市場的區別。

當前的區塊鏈項目普遍存在估值過高的問題,但這樣的現狀不會一直持續,因為區塊鏈項目會越來越多,且競爭會越來越激烈,估值終將回歸理性。區塊鏈項目估值過高主要是因為團隊持有幣的比例過大,導致籌碼過于集中、估值過高。若籌碼較為分散、Token更為分散,則將有利于降低估值。

雖然區塊鏈項目的投資風險比傳統項目的投資風險更高,但回報率也更高,風險與利潤共存。區塊鏈項目在高風險的同時,也更容易上市幣圈的交易所;而傳統的區塊鏈項目雖然風險較低,但實際上,投資人很難退出,一般要等五年或者十年才會有IPO,且其成功率也往往低于幣圈的項目。[2018/7/21]

MoonPay面臨的競爭來自4種對手:交易所的生態布局,這種競爭更多是間接的,交易所為了更好地服務自己的客戶,而不是將這些服務社會化來搶奪MoonPay的市場空間。對手包括幣安孵化的入金產品Bifinity、FTX自建的入金產品以及Coinbase跟MasterCard合作的NFTCheckout。傳統的收單公司開展加密貨幣業務,Stripe和Checkout.com,它們可以通過服務MoonPay間接服務長尾客戶,因此客戶的爭奪集中在頭部大客戶上,Stripe已經拿到了FTXUS,但這本來也不是MoonPay射程內的客戶。更直接的出入金產品,包括Wyre、Simplex、Transak、Ramp.network等。根據客戶訪談,其中能跟MoonPay相提并論的只有Wyre,它的整體體量在NFT爆發前是MoonPay的一半左右,隨著NFT和OpenSea的爆發這種差距在2021年下半年應該繼續擴大了。而且Wyre的興趣更多在DeFi,而MoonPay目前發力的方向是NFT。NFT市場的Checkout和“Shopify”產品,包括Crossmint和Manifold等。MoonPay的目標客戶更偏向Web2的遷移者們,而Crossmint針對的是更native的群體。總體而言,這是一個格局暫時不清晰的戰場,沒有人能預測NFT在1年后還會不會跟今天的玩法一樣。03.

MoonPay能成為什么?

對于MoonPay最大的質疑在于其核心的支付堆棧實際上沒有壁壘,這個堆棧的每一個環節都有非常成熟的供應商:KYC及身份驗證,MoonPay不同地區用多個不同的供應商,Sumsub是其中一個典型支付Rail,卡網絡、ACH和開放銀行都有現成的基礎設施收單,MoonPay跟checkout.com、WorldPay和PaySafe等收單機構合作,這種合作也不是排他的數字資產流動性,MoonPay在美國一度跟ZeroHash合作,ZeroHash和Paxos一樣,都提供CryptoAsset-as-a-Service,讓客戶在無需持有或是交易任何數字資產的情況提供相關服務反欺詐,MoonPay使用了前Revolut和Coinbase風控團隊成員出來創業做的Sardine,這是市場上幾乎最好的Crypto支付反欺詐服務在這種情況下,我實際上比較認可MoonPay過去采取的策略——不追求堆棧垂直整合的深度,而是追求服務的廣度,迅速從歐洲走向美國和全球。出入金的存量之外,MoonPay的品牌心智、NFT生態影響力和現金讓它有跑出來第二、第三增長曲線的機會:交易所和NFT市場的marketmaker高凈值個人的Web3買手NFT項目從建站、智能合約創建到法幣出售的垂直整合服務……總體而言MoonPay需要/正在做兩件事情:保持目前的勢頭,仍然盡可能簽下盡可能多的客戶,以避免錯過下一波資金入場潮跟時間賽道,在入金業務的客戶中OpenSea這種應用嘗試自建之前找到新的增長曲線04.

團隊

MoonPay的創始團隊是我們有一定顧慮的地方,他們有創業退出的經驗但是不是最頂級的FinTech創始人畫像:聯合創始人&CEOIvanSoto-Wright:FinTech領域的連續創業者,在創立MoonPay之前成立了Saveable,旗下有移動端加密貨幣交易所APOLLO和自動化儲蓄產品OINKY,18年被AI理財助手Plum收購。聯合創始人&CTOVictorFaramond:此前在Apple和法國SaaS創業公司Skello工作。首席增長官ZeeshanFeroz:CoinbaseUK的前CEO,帶領Coinbase在整個英國和歐洲市場的業務。MoonPay目前在LinkedIn上有237名員工,實際團隊人數在300人左右,相比21年年中的92人翻了幾倍。這支團隊支持純遠程辦公,分布在全球,以幫助MoonPay為其160多個國家和地區的客戶提供24/7的支持服務。員工在Twitter和Glassdoor上對MoonPay的反饋都還不錯。小部分的指責是這家創業公司還沒形成特別嚴格的決策流程,同時對于工作的效率和結果都要求很高。核心的管理團隊大多數在倫敦的風險投資及孵化機構HODL.vc工作過一段時間。他們也招到了一些非常不錯的VP級別管理者及顧問,比如監管及反洗錢顧問JamesFreis是美國金融犯罪執法網絡FinCEN的主任,產品及增長VPJoseph-DanilMillwood此前是Uber、Coinbase和Curve的增長團隊管理者。05.

商業模式

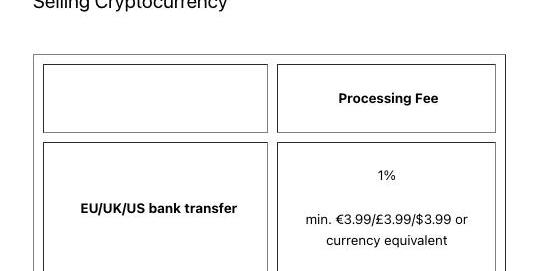

MoonPay針對各類支付收取一定比例的手續費:

同時,根據客戶訪談和我們的邏輯推斷來看,MoonPay還能跟Coinbase、Kucoin的流動性提供方那里吃到一定的滑點返傭。。

06.

財務&回報

從收入角度,在2021年Q2,MoonPay有著單季度超6億美元的交易量,GrossTakeRate超8%,NetTakeRate接近4%。這個TakeRate非常夸張,跟Stripe和Adyen幾乎不在一個量級,和競爭沒那么激烈時的Affirm、Klarna接近。從用戶角度,MoonPay的確更多地被用于中小額交易,平均單筆交易額大約330美元,因此Concierge業務是一個有效地戰略補充。Affirm是一個可以用來類比估值的對象——MoonPay目前8%的takerate在未來降到6%左右會是預期之內的,而Affirm在二級市場經歷過回調的估值會比Klarna等一級市場公司更具有參考意義。Affirm目前66億美元市值,2022年Q2的交易量是44.6億美元,3.6億美元收入,1.8億美元毛利。同時,活躍用戶數1100萬,每個活躍用戶單季度2.5筆交易。如果期望35億美元的MoonPay能貢獻10倍回報,它需要擁有Affirm目前3-4倍的收入體量,這意味著15億美元左右的年收入,將近800億美元的年交易量。對MoonPay比較可行的拆解方案是將平均交易金額提升3倍到900美元,以及將用戶數提升10倍,也就是600到1000萬左右的活躍交易用戶,并且仍然維持目前的交易頻率。我們對用戶數有一定的信心,但是交易金額和交易頻率似乎是過高的目標,特別是在1-2年可預期的熊市內。07.

結論

經過研究和討論,我們內部的結論是:如果仍然相信Web3概念下的應用會帶動法幣中小額出入金和NFT的發展,那么MoonPay還是其中最值得長期關注的公司之一。但是它目前35億美元的價格透支了太多業務預期,特別是對比二級市場的FinTech公司。從silverlining的角度看,它在2021年的增長是30倍以上的,而下一個NFTSummer級別的機會就可能帶來新的10倍的增長。除了MoonPay之外,其背后的反欺詐供應商Sardine也值得關注,它提供一站式的反欺詐服務和無風險的ACH即時結算。在整個Crypto市場下行的周期內有能力同時服務不同行業、按軟件定價而非交易量抽傭定價的FinTech公司可能是更穩妥的選擇。08.

附錄

MoonPay客戶訪談的關鍵Take-away:相比于競爭對手,MoonPay的用戶體驗最好、KYC最順暢,交易成功率很高,用戶粘性比較高。大多公司與MoonPay合作體驗很好,溝通順暢、客戶響應比較及,比Wyre和Simplex好很多。但隨著交易量激增,MoonPay的需求響應沒有之前及時,且與用戶分享的信息不夠多、不夠透明,導致用戶對合作伙伴的一些差評。MoonPay面臨交易所自建入金服務的沖擊,核心攻擊點在于費率。未來入金服務商的價值可能也會降低很多,核心價值在于法律牌照和反詐騙引擎。

我們看一下支撐Tether的USDT穩定幣的儲備,并將其與DeFi和TradFi中的其他類似資產進行比較.

1900/1/1 0:00:00自今年5月以來,加密市場就再也沒有太平過。短短一個月,我們見證了Luna400億美元金融帝國一夜崩塌、ETH2.0全球最大去中心化節點Lido衍生品脫錨、美國最大加密銀行Celsius暫停提款,

1900/1/1 0:00:00撰文:AliceLi,KasperJao1.簡介Avalanche憑借其獨特的子網設計為市場提供了一種有趣的價值主張:它既可以被視為EVM兼容的L1,也可以被視為異構網絡互操作平臺.

1900/1/1 0:00:00從Compound在2020年6月推出“借貸即挖礦”開始帶火了DeFi,“流動性挖礦”已經流行將近兩年時間。由于DeFi帶動鏈上活動量的上漲,導致gas費長期居于高位.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:006月9日,波場TRON創始人孫宇晨宣布聯合波聯儲及多家知名投資機構正式收購知名交易所Poloniex,并同時啟用波場交易所作為其華語社區品牌.

1900/1/1 0:00:00