BTC/HKD+1.32%

BTC/HKD+1.32% ETH/HKD+0.44%

ETH/HKD+0.44% LTC/HKD+2.74%

LTC/HKD+2.74% ADA/HKD-1.44%

ADA/HKD-1.44% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD-0.92%

XRP/HKD-0.92%撰文:楊樹此次「UST脫錨」的崩盤事件中,Terra生態數百億市值在數日內蒸發殆盡,對Terra自身生態帶來了毀滅性打擊,證明了加密市場沒有「toobigtofail」的神話。而對整個加密世界而言,這次堪稱加密「雷曼時刻」的危機,也衍生出一系列的次生災害,我們一起來盤點一下,那些在Terra之外受到嚴重波及的相關項目。穩定幣遭受信心沖擊

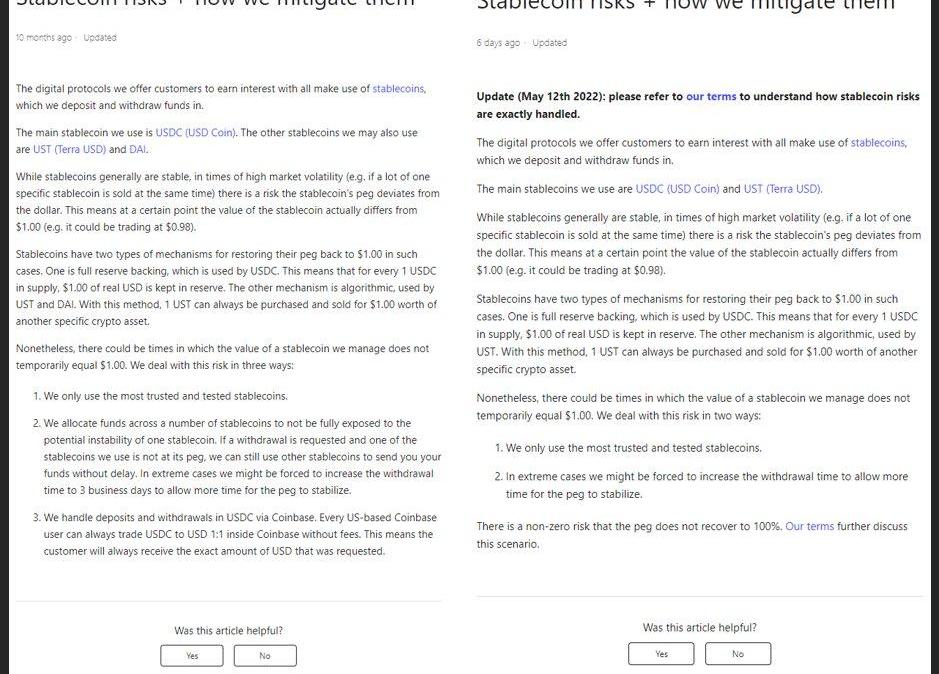

而在熊聲依稀可聞的大背景之下,UST的暴雷也讓市場對穩定幣的信心幾乎降到了冰點,穩定幣似乎不再穩定。USDT等中心化穩定幣

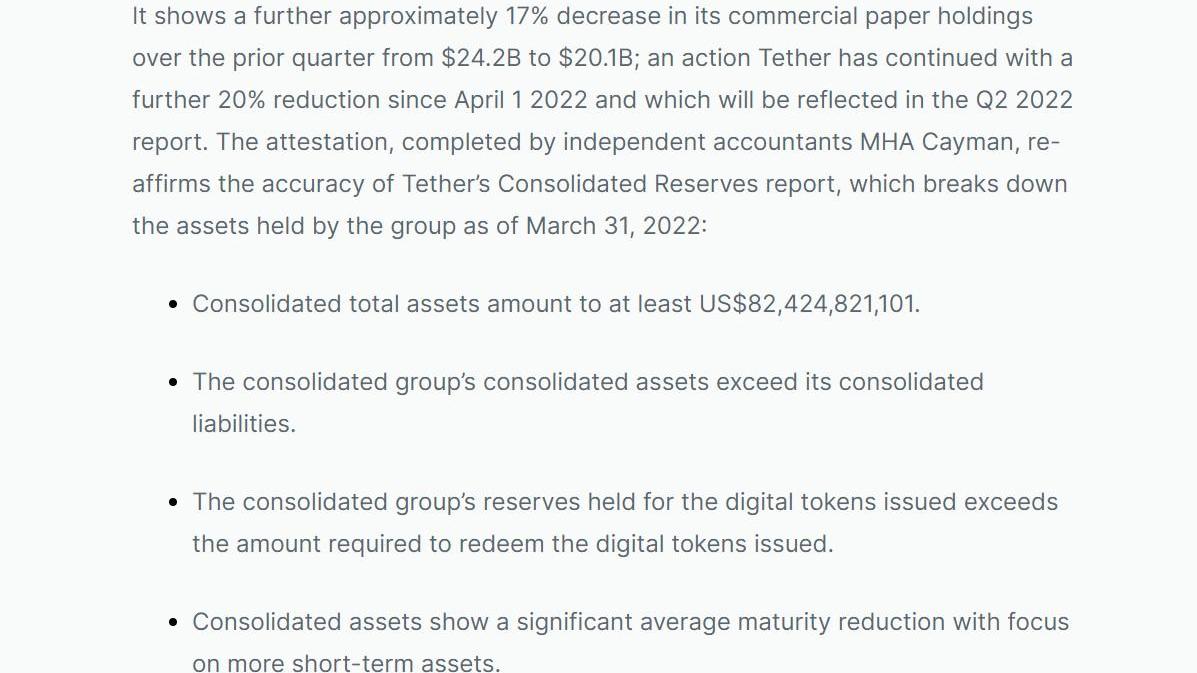

5月11日開始,數年來暴雷聲不絕于耳的USDT率先面臨脫鉤沖擊:從5月11日到5月12日中午,USDT的價格脫離了1美元的掛鉤價,達到0.9565美元的低點,然后在36小時內恢復,最終恢復到0.998美元。在此期間,其他主要穩定幣USDC、BUSD和DAI經歷了1%到2%的溢價,而Tether在5月12日脫鉤壓力最嚴重的時候宣布仍開放贖回,且價值20億美元的贖回已經在進行中,緩解了市場疑慮。隨即5月19日,Tether發布一季度審計報告,截至2022年3月31日,Tether綜合總資產至少為逾824億美元,綜合資產超過綜合負債,進一步穩定了市場信心。

不過USDT還是在過去14天內總流通供應量下降100億美元,CoinGecko數據顯示,截至發文時USDT總流通供應量為733億美元,USDC為532億美元。USDX等去中心化穩定幣

Polkastarter發布Q2季度回顧:23個共籌集460萬美元:官方消息,融資平臺Polkastarter發布Q2季度回顧,在以太坊、BSC和Polygon上,第二季度23個IDO共籌集460萬美元。[2021/7/6 0:31:31]

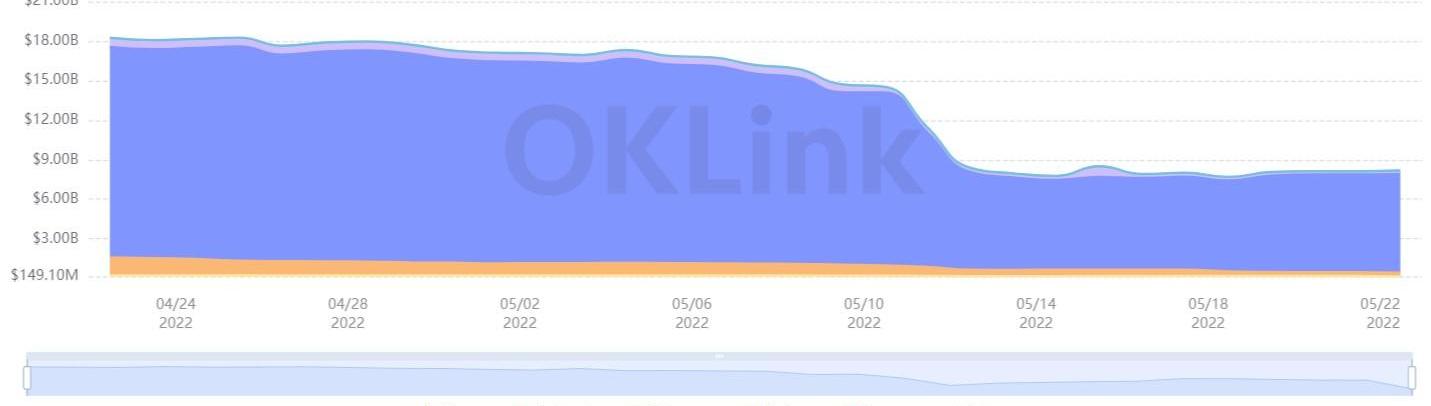

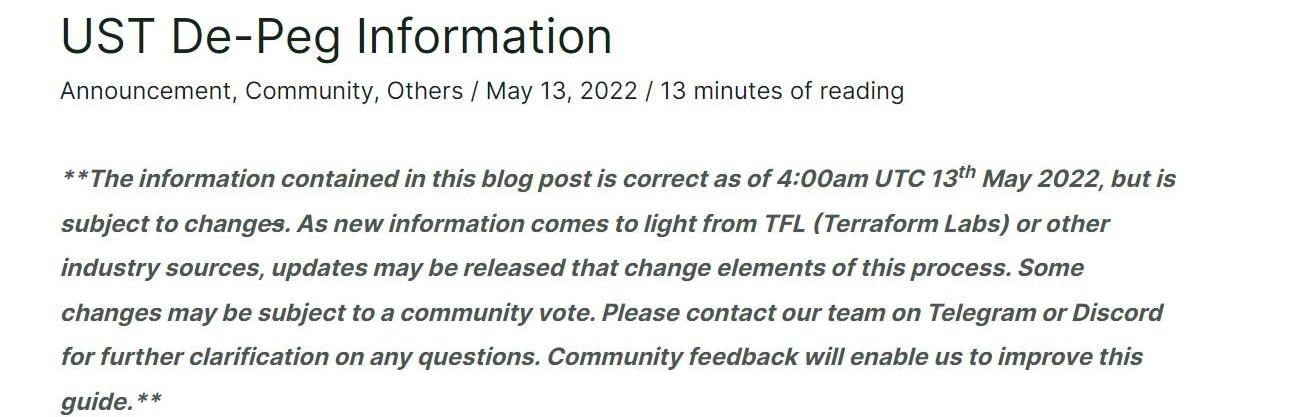

5月13日,KavaNetwork的原生去中心化穩定幣USDX脫錨,價格一度最低暴跌至0.55美元,主要原因便是USDX的部分抵押品為UST,且同樣作為Cosmos生態的區塊鏈網絡,Kava中UST等Terra資產抵押應用也存在風險。隨即5月14日,Kava決定從協議中刪除所有Terra風險資產,所有UST也從Kava移除。但截至發文時,據CoinGecko數據顯示,USDX約0.83美元,仍未完全恢復錨定。

Curve生態迎來危機

Curve鎖倉腰斬80億美元

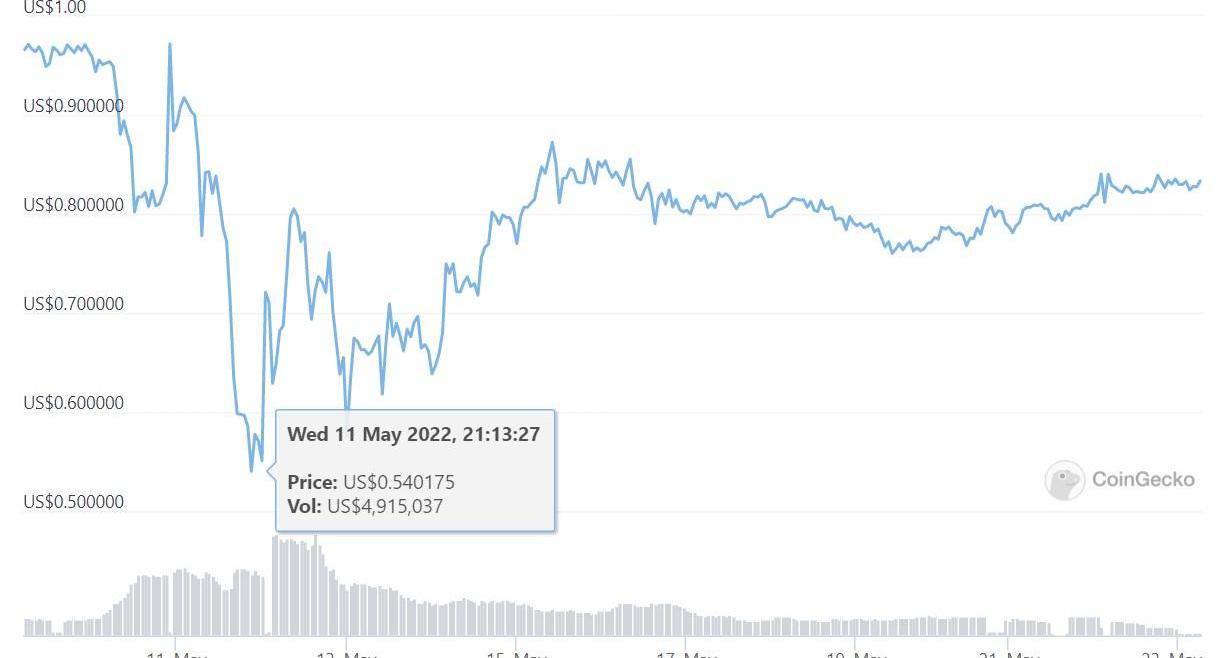

據歐科云鏈鏈上大師數據顯示,5月8日以來,半個月內Curve全網總鎖倉量從170億美元大幅下滑至84億美元,下降逾80億美元,跌幅超50%。

動態 | Voice 團隊發布監管回顧及 Voice 背后的法律與合規:據 IMEOS 報道,Voice 推特連發兩條推特,分享了兩篇文章,分別介紹了 Voice 的監管回顧以及 Voice 背后的法律與合規。內容大致如下:

1. 2019年12月,團隊已與美國證券交易委員會(SEC)就 Voice 的愿景規劃進行磋商討論。Voice 團隊表示一直采用公開透明的方式與監管機構進行磋商,并在文末表示團隊有信心,希望社區成員也抱以信心。

2. 適合Voice-社交媒體、區塊鏈和金融服務的監管環境在全球范圍內都在快速而不均衡的發展中。我們的任務是遵守法律,但仍然會遵守我們的原則,Voice 必須是一個開放和真實的思想交流的地方。

原文鏈接:

1:http://dwz.date/m6w

2:http://dwz.date/m5B[2020/1/30]

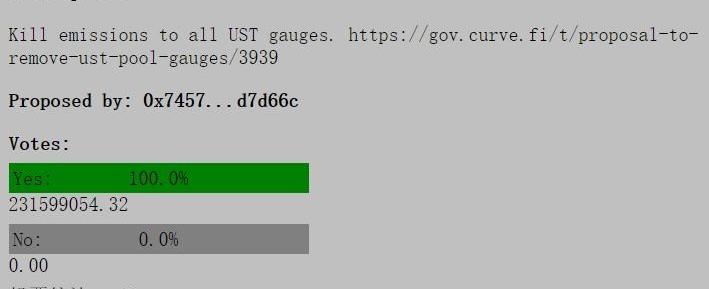

此外Curve社區發布提案投票,建議將UST池移除出Gauges,不再向其提供流動性激勵,此舉旨在防止添加流動性時產生的高滑點以及部分用戶通過流動性池不均勻的分布獲利等情況。截至發文時,該投票獲100%贊成票。

ETH/stETH池持續傾斜

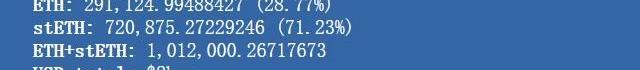

城門失火,殃及池魚。繼USDTCurve池偏離之后,在市場動蕩的背景下,ETH/stETH兌換比例也偏離其1:1掛鉤且逐漸拉大,鏈上ETH2用戶積極換回ETH,截至發文時ETH/stETH池中stETH流動性占比達71%。

動態 | CoinMarketCap 發布 2019 年度回顧:平臺幣漲幅跑贏 BTC:加密貨幣行情網站 CoinMarketCap 發布 2019 年度回顧,在 BTC 對比其他加密資產的價格表現環節,市值前五的平臺幣( BNB、HT、LEO、FTT、ZB )全年平均漲幅(+98%)超過 BTC(+87%),智能合約平臺代幣(ETH、EOS、XTZ、TRX、ADA)全年平均漲幅為 34%,隱私代幣(XMR、ZEC、KMD、XVG、ZEN)全年平均漲幅為 -15%。從時間線來看,2019 年一二季度,平臺幣和智能合約代幣的表現都要優于 BTC,當市場轉為看跌向下時,智能合約代幣回撤的幅度讓全年表現大打折扣。[2020/1/11]

而5月13日LidoFinance已宣布將部署新的stETH/WETH流動性池以改善二者的掛鉤,并提供100萬枚LDO獎勵,建議在新池中stETH與WETH的存款比例為13:1。「預言機攻擊」等DeFi協議損失

在LUNA等的市場價格劇烈之際,部分用戶針對喂價不及時等預言機漏洞進行套利,導致一批借貸、DEX等DeFi協議損失慘重。Venus損失1420萬美元

5月12日09:20左右,Chainlink對LUNA的價格反饋達到價格下限,并被其以0.107美元的價格暫停,而Venus的LUNA市場繼續運行,但現貨價格繼續下跌,4小時后現貨價格約為0.01美元時團隊發現問題并暫停協議。但此間已有用戶通過「預言機攻擊」進行借貸,導致資金損失缺口約1420萬美元,隨后擁有1500萬美元余額的Venus風險基金計劃彌補全部缺口,此外Venus還與BNB加速器基金進行了談判,將為Venus提供即時貸款以支付流動性。DriftProtoco損失1040萬美元

精選 | 九月區塊鏈熱點事件回顧:1.BCH進行網絡壓力測試。

2.首張區塊鏈版權登記證書發布。

3.“粵港澳大灣區貿易金融區塊鏈平臺”9月4日在深圳試運行。

4.馬來西亞證券委員會勒令LVC停止加密貨幣推廣活動。

5.EOS黑客馬拉松倫敦站的挑戰題目。

6.烏克蘭議會擬對其居民征收5%的加密貨幣所得稅。

7.谷歌將解禁加密貨幣廣告。

8.比特大陸在港交所披露招股說明書,上半年凈利潤7.43億美元?。

9.火幣全球運營中心落地海南。

10.“中國區塊鏈+產業聯盟”在海口成立。[2018/9/30]

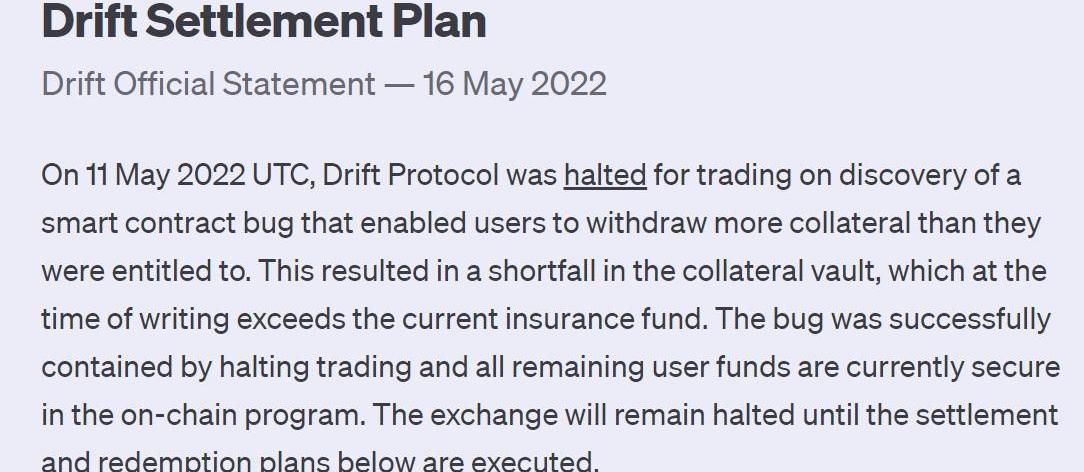

5月12日,受LUNA價格劇烈波動影響,Solana生態永續合約協議DriftProtoco用戶能夠從抵押品庫和金庫中提取比他們有權獲得的更多的抵押品,從而造成1040萬美元的損失,隨即協議被中斷以避免進一步損失。5月17日,DriftProtocol公布結算和贖回計劃,計劃在協議重新上線之前,將此前所有未平倉頭寸均按照UTC時間5月12日19:37進行結算,結算方法根據用戶的賬戶余額和未平倉頭寸上未實現損益的處理情況,確定用戶可以贖回的抵押品總額。

InsurAce支付1500萬美元索賠

除了「預言機攻擊」之外,此前支持給UST錨定投保的保險協議也面臨索賠。5月14日,DeFi保險協議InsurAce發布UST脫鉤報告并啟動用戶索賠程序,符合相應標準的保險持有者有資格提出索賠:購買保單時,在其錢包或在任何托管服務的賬戶中持有UST或任何UST流動性衍生代幣;在脫鉤事件被觸發時持有活躍的USTDe-peg保單;在脫鉤事件被觸發時持有UST或任何UST流動性衍生代幣;據估算,此次可索賠事件InsurAce預計會支付約1500萬美元。

日本金融廳第二次虛擬貨幣研討會要點回顧:日本金融廳將于北京時間今日9:00舉行第三次虛擬貨幣研討會。此前舉行的第二次研討會要點回顧如下:① 日本加密貨幣協會會長奧山泰全:交易所因被檢查而被下達行政處分是恥辱的;但在虛擬貨幣交易行業監管上,日本處于世界領先地位。② deBit已撤回交易牌照申請。至此,日本16家準交易所已有8家撤回了牌照申請,其余8家也全部受到了金融廳行政處罰。③ 參會律師提出提案:對利益沖突的監管;對價格操縱的監管;加密貨幣在用作投機交易的情況下,應被視為有價證券。[2018/5/22]

Stablegains損失客戶資金4200萬美元

5月19日,有網友爆料收益協議Stablegains在未提前披露的情況下將客戶的USDC和USD投入到Anchor,損失了4878名客戶的共約4200萬美元的資金,并且可能無法償還。

Stablegains已將其應用中的計價方式從USD更改為UST,還更改了其條款內容。根據截圖,律師事務所EricksonKramerOsborne已代表其客戶向Stablegains發出信函。投資機構損失慘重

參與Terra生態的投資機構中不乏PanteraCapital這樣「將170萬的投資額變為了1.7億美元的收益」的逃頂高手,但也有相當一部分投資機構「盈虧同源」,得失到頭歸一處。Hashed或損失逾50億美元

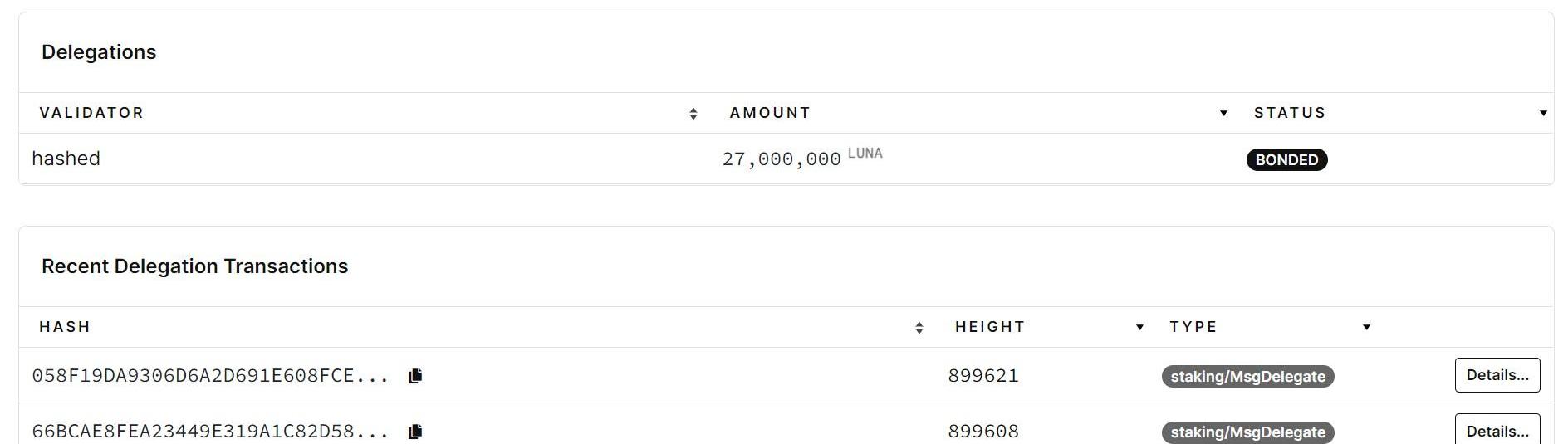

據CoinDesk報道,韓國風投公司Hashed在LUNA崩盤事件后表示,公司財務狀況良好,但根據鏈上數據顯示,該公司在Columbus3主網上質押了超過2700萬枚LUNA,在Columbus4主網質押了970萬枚LUNA,還有1320萬枚LUNA質押在當前Columbus5主網上。

若使用UST脫錨前的價格數據,Hashed的損失總計超過50億美元。Avalanche損失約6000萬美元

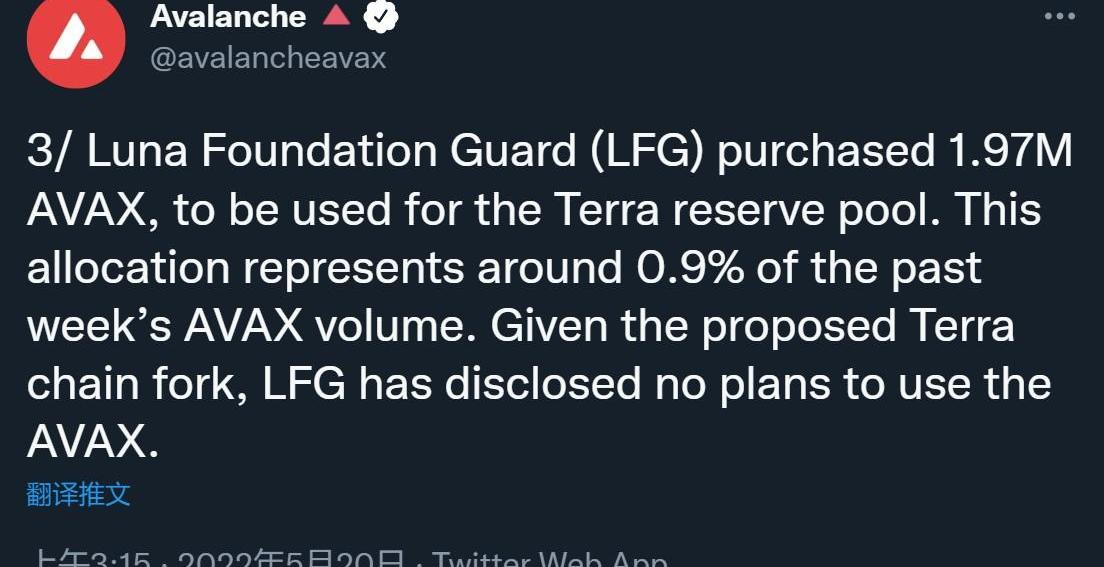

5月22日,AvaLabs首席執行官、Avalanche創始人EminGünSirer在接受福布斯采訪時透露,Avalanche在UST崩盤事件中一共損失了約6000萬美元。此前Avalanche基金會與TerraformLabs達成合作,LunaFoundationGuard購買了價值1億美元的AVAX以增加其UST儲備,其中一部分AVAX是以UST和LUNA「支付」的。

JumpCrypto或損失數億美元

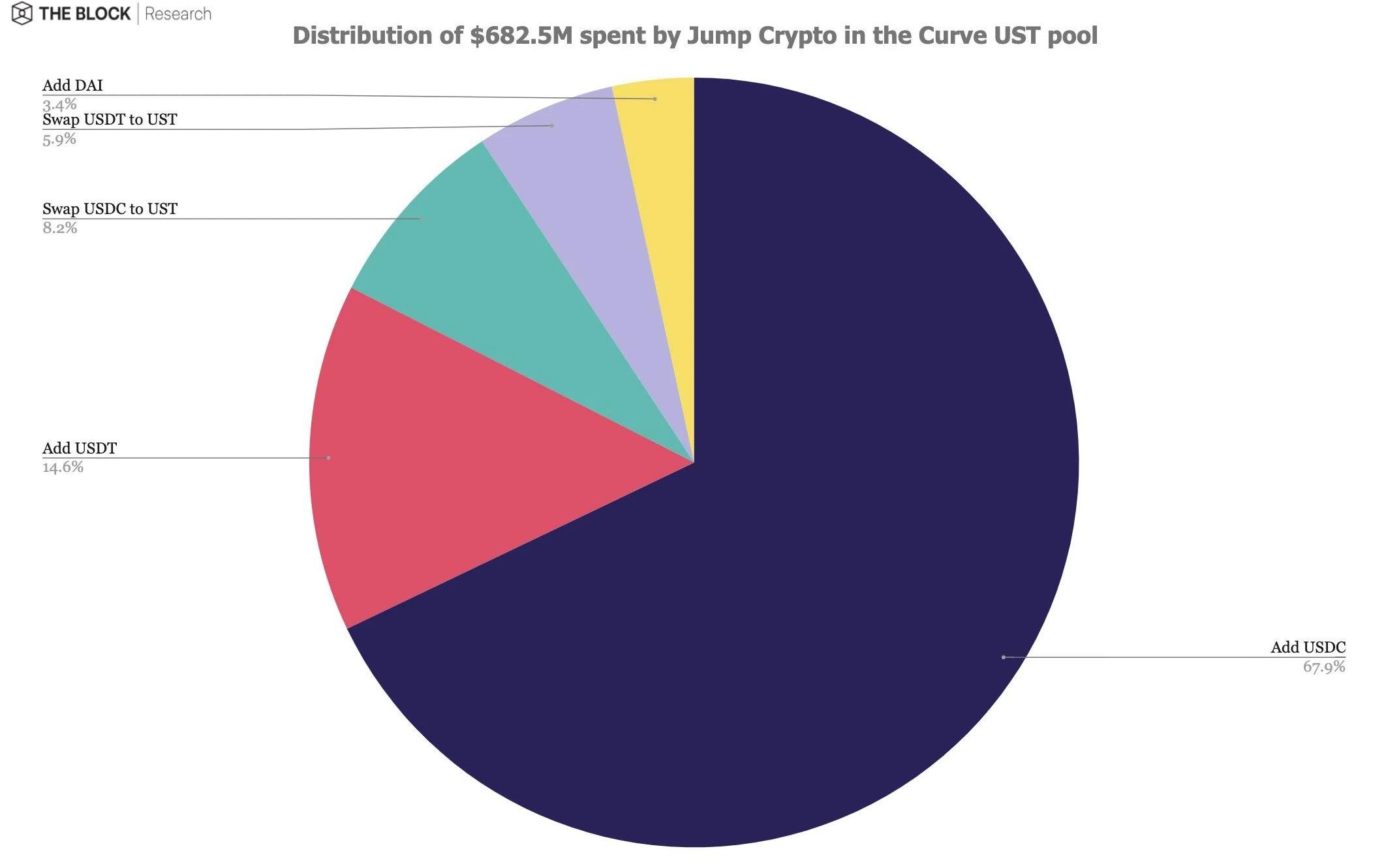

5月16日,TheBlock數據研究總監IgorIgamberdiev表示,JumpCrypto此前試圖穩定UST與美元的掛鉤,并向Curve上的流動性池添加了超6.825億美元的其他美元穩定幣流動性并通過LP代幣撤回了近6億枚UST的流動性。之后JumpCrypto從北京時間5月10日6:00左右開始將UST鑄造為LUNA進行套利,5月12日,JumpCrypto在Terra鏈上完成交易,將6.4億枚UST鑄造為2.21億枚LUNA并委托給5名驗證者。但盡管JumpCrypto使用的資本約等于整個UST池的規模但仍未能阻止其下跌,并在本次事件中至少損失了數億美元。

Delphi相關投資已「完全虧損」

《樓起樓塌的Terra生態,DelphiDigital的「Terra豪賭」反思》一文中,Delphi表示自己在2022年2月參與了LFG融資,DelphiVentures投資了1000萬美元,而在Terra危機期間中沒有出售任何LUNA;根據目前的LUNA價格,這筆資金已完全虧損。另外,DelphiVentures曾在2021年第一季度在二級市場上購買了少量的LUNA代幣;而后繼續加倉,按照LUNA價格高點計算,LUNA和其他Terra資產一度占DelphiVentures資產凈值的13%左右,目前這些資產都處于巨額浮虧狀態。幣安16億美元投資浮盈歸零

5月16日,幣安創始人趙長鵬表示BinanceLabs僅在2018年向Terra投資了300萬美元,并未參與之后的融資,UST是在BinanceLabs投資之后出現的,所以幣安也并不持有UST。而幣安從對Terra300萬美元的投資中收到了1500萬枚LUNA的回報,此外也通過質押獲得了1200萬枚UST,價值最高時達16億美元,但從未移動或出售上述資產。

無論后續Terra的重建進程如何開展,UST、LUNA注定已經成為加密行業的歷史名詞,Terra生態和加密行業都承受了一輪前所未有的信心和系統性考驗。巨鯨落,萬物生。BNBChain、Polygon也都已向Terra生態的建設者和資金伸出橄欖枝,「作為Terra生態的遺產,如何為行業提供新一波的種子選手和可能」,或許是此輪危機的次生災害之后,我們所面臨的最大行業命題之一。

NFTFi概覽 背景 NFT已成為加密世界不可或缺的重要篇章。自2021年出現NFTSummer熱潮至今,以太坊最大的NFT平臺Opensea周交易量已達十億美金量級,獨立錢包數維持在30萬以上.

1900/1/1 0:00:002022年迄今為止的市場表現低沉,不僅是數字資產,幾乎所有資產類別都是如此。全球貨幣政策收緊、美元升值以及風險資產估值下降,引發了大量追加保證金、債務清算和去杠桿化.

1900/1/1 0:00:00本文來自Bitwise,由Odaily星球日報譯者Katie辜編譯。 對于那些沒太密切關注DeFi故事的人來說,聽說DeFi信貸市場的運作正變得平穩、有彈性、穩健,可能會感到驚訝.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00stETH脫錨,價值跌至0.95ETH。 流動性正在枯竭,SmartMoney正在撤出資金,再加上借貸平臺Celsius瀕臨破產的傳聞,這一切可能會引發stETH的大量拋售,我和Messari分.

1900/1/1 0:00:00RaoulPal是全球宏觀金融研究機構GlobalMacroInvestor和RealVision的創始人,也是當前加密領域最知名的KOL之一.

1900/1/1 0:00:00