BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.37%

LTC/HKD-0.37% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD-0.27%

SOL/HKD-0.27% XRP/HKD+2.93%

XRP/HKD+2.93%本文承接的是《我看以太坊2.0:從世界的格局看合并的意義》,講的是以太坊估值和給它估值的邏輯,文章會很長,如果你真的想在投資上有所收獲,請務必看完。1關于以太坊估值的問題,其實業內一直都有在討論,不管是ArthurHayes這樣的創業者,還是類似Kevin這樣的投資人,都或多或少地在思考如何為以太坊做一個更合理的估值體系。不過在聊ETH估值問題之前,我得聊幾句題外話。現在很多人喜歡在區塊鏈行業里談“價值投資”,但99.99%的人是不清楚在加密行業是很難去談價值投資的。價值投資的前身其實就是“撿煙頭”策略:找到那些現金級資產高于股票市值的公司并買入,等到現金資產=股票市值后賣出。這也是巴菲特老師格雷厄姆以及早年巴菲特常用的策略。但隨著巴菲特跟芒格合作后,哥倆突然發現投資收益率最高的部分,幾乎都不是撿煙頭撿出來的,而是那些沒有及時賣出的、后續公司利潤增長又非常快的企業。這時候巴菲特才開始反思,并且調整策略,即不局限于撿煙頭策略,并且將“利潤增長”列入了投資決策中,價值投資也才正式誕生。其內涵就是通過對公司的商業模式、管理團隊等等方面去計算某個公司未來幾年的利潤增長,把未來幾年內能夠賺到的錢折算到現在,并得到一個大概的估值。最后,通過這樣的一個估值和實際的市值做一個比較,從而決定此家公司是否有“價值”,是否值得投資。這就是價值投資體系的核心,以未來現金流貼現建立起來的公司估值模型DCF。那么為什么在互聯網時代,都不能去講純粹的價值投資呢?原因也很簡單,因為互聯網,尤其是移動互聯網極大地解放了生產力。我們說移動互聯網時代帶來的就是全球性的P2P社會化,這種變化所帶來的的影響,也是所有的投資人和創業者所面臨的挑戰,那就是顛覆性的發展所帶來的游戲規則的改變。我舉個例子,傳統汽車行業市值最高的公司是豐田,2400億美元。很多人聽到BBM會很興奮,但沒用,市值說明一切。傳統汽車行業的天花板就是豐田的2400億美元,但我們看特斯拉,特斯拉的市值現在是1.09萬億美元,頂了將近5個豐田。然而特斯拉有利潤嗎?沒有的。記得有一次劉強東跟沈南鵬說,“如果京東能賺很多錢那是一件非常糟糕的事情”。事實上京東也是不掙錢的,但京東的市值現在是800億美金。不止是特斯拉、京東,包括亞馬遜也都一樣。支撐他們高估值的就不再是利潤率,而是極短時間完成的、巨大的市場份額。在傳統行業里,市場的凝聚度是需要超長的時間來積累,并且即便是行業龍頭的市占率也不高。豐田對傳統汽車市場份額是4.3%,又比如中國的女裝行業前十家公司,市場份額加起來大概就是10%~15%。而特斯拉最高時占據了整個電動車行業30%的市場份額,更夸張的是網約車大戰后,滴滴跟優步合并后,市場份額高達95%。那么,這時候的互聯網,還能用巴菲特的價值投資體系么?怎么用?國內巨頭是資本推動商業模式創新,國外的是資本推動技術創新。本質上都是燒錢換市場份額,長時間不賺錢,用DCF估值一套,全是垃圾。所以為什么巴菲特那么排斥互聯網公司?從來不買微軟谷歌,即便是后來選擇蘋果,他也不是把蘋果看成了技術公司,而是消費品。web2.0時代產業革命導致了規則的改變、商業邏輯的改變,使得整個行業出現了“贏家通吃”的游戲規則,導致了價值投資不再適用。那么web3.0時代對web2.0“P2P社會化”形態的完善,以及“瘦平臺、胖用戶”這樣一個趨勢的到來,價值投資又怎么能生搬硬套呢?所以在區塊鏈這個行業里,說自己是“價值投資的”,有一個算一個都是忽悠人。那我們應該怎么做投資?在web2.0時代,張磊提出了“長期持有那些瘋狂創造價值的公司”這樣一個打通一級、二級市場的投資理念;沈南鵬則提出推演式的一級投資理念。但不管怎么變,從格雷厄姆到巴菲特,又到張磊、沈南鵬。大家強調的都是“價值”,只不過在不斷改變的游戲規則中,為“價值”做出了除“利潤增長”之外定義。在加密行業做投資,也是一樣的道理。我們需要為“價值”做出更多的定義,比如我提出來的“風險價值投資體系”我的2021年加密行業投資總結:預判了三個億萬級美元風口,Crypto回報率共計超5000%》最后一部分)也是如此。題外話就算說完了。接下來對以太坊的估值,我也會從風險價值投資體系出發,給出一個我的觀點和結論。2公司的價值在于產品,而產品的價值在于是否真的能改善人們的生活、對社會的發展起到重要的推進作用。從這種意義上來看,不管是巴菲特、沈南鵬、張磊其實也都是殊途同歸。那么,去判斷以太坊的估值也是一樣的道理,我們需要做的就是以“發現價值”的方式去看待以太坊所以,我們一定是有VC式的思維邏輯,能夠用自己的認知去推斷行業、項目未來1~3年的形態,即便可能沒那么完整,最起碼也要提前思考,并且布局一到兩步,這樣才能獲得更豐厚的投資回報。在以太坊誕生之初,大家對它的理解其實非常單一。iCO熱潮之后,部分人借鑒了傳統股市的估值體系來對以太坊進行估值,結果顯然是不OK的。我隨便舉個例子:如果以太坊的GAS費減半,那么以太坊的收益就減半,市盈率就要翻倍。但事實上GAS費減半以后恰恰是讓以太坊鞏固了護城河。后來mysoundwise.com的創始人,TashaChe博士提出要以國家經濟體的概念來為以太坊估值。大概意思就是用“GDP”的概念來表示網絡的總價值。然后利用貨幣數量公式PQ=MV來計算以太坊的網絡價值,那么以太坊網絡的總價值,就等于流通中的ETH總量乘以ETH的周轉次數。這也是現在對以太坊最流行的估值方式。業內普遍的認知是,未來以太坊網絡的GDP會非常可觀,但又不會特別巨大。因為這種估值體系下是將ETH視為貨幣,那么如果要獲得高周轉次數,那么就要讓交易的摩擦成本變得極低。如此一來,ETH的估值就會比較低的,因為它不再有商品價值和溢價空間-----你會用1美元去買1.5美元么?Kevin在去年的一篇文章中做了一個比較好的總結,即要用GDP為以太坊估值,核心就是三點:1)ETH只是一種支付手段2)ETH沒有IP價值3)跨鏈成本接近為零但我們看以太坊的現狀到底如何呢?首先ETH具有極強的“商譽”和IP效應,開發者和用戶更愿意使用以太坊網絡。同時以太坊的市值比Solona市值高了近10倍。同時,以太坊的價值也不再是當年那樣只能當成ICO的發行平臺,而是支持了DeFi生態,GameFi生態,以及可以預見的web3.0生態以及元宇宙生態。那么這樣的現狀下,PQ=MV理論對以太坊的估值就是極其片面且失真的。因此,我們必須要結合整個行業未來的發展,提出一個更“兼容”的估值理論。

曾推廣FTX的名人遭到集體訴訟:金色財經報道,曾推廣加密貨幣交易所FTX的名人正面臨集體訴訟。Tom Brady、Gisele Bundchen、Steph Curry和Larry David都是在訴訟中點名的明星,該訴訟由佛羅里達州的律師David Boies和Adam Moskowitz提起。上周從公司辭職的前首席執行官SBF也在訴訟中被點名。該訴訟稱,Brady, Bundchen和其他人“積極參與”“以收益賬戶的形式發行和出售未注冊證券”。據悉,Boies和Moskowitz也正在對達拉斯小牛隊及其老板Mark Cuban提起類似的集體訴訟,指控其推廣現已破產的加密貨幣借貸公司Voyager。(The Block)[2022/11/17 13:14:10]

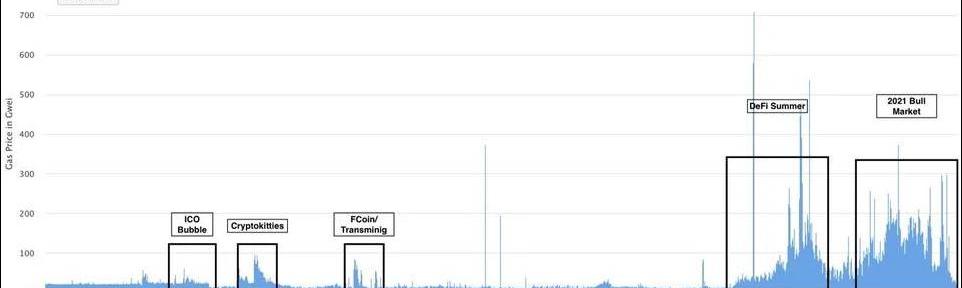

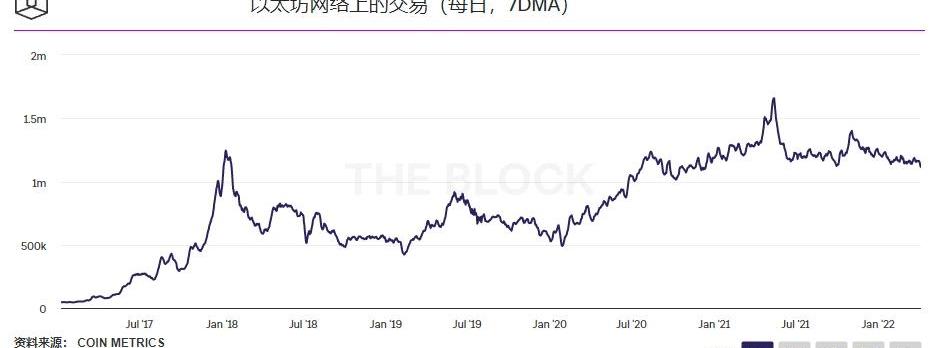

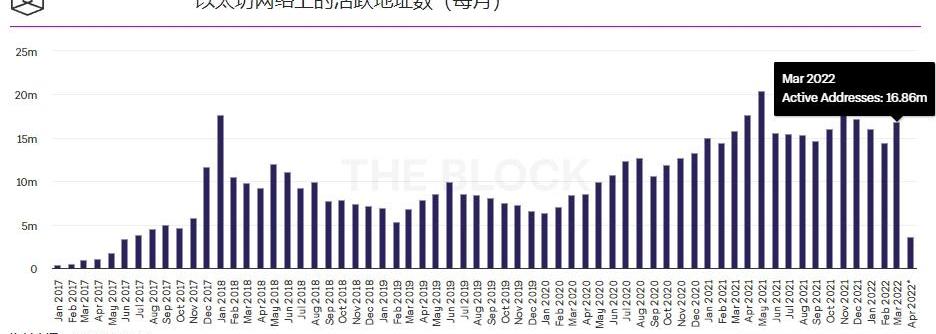

我在很多文章中都提到了風險價值投資體系中所需求的“終局思維”。對于以太坊而言,自從"DeFi之夏"掀起了“減半行情”之后。我們會發現整個以太坊因為DeFi所積累的TVL、促成的交易額所獲得的營收都是數十億美金級的。并且因為AMM所帶來的高收益率,使得整個生態已經完成了“用戶帶來流動性→收益→TVL上升→交易更順暢成本更低→帶來更多的用戶更多的流動性”這樣一種正向循環。同時,因為以太坊在長時間的市場檢驗過程中,不管是去中心化程度還是安全性上,都形成了非常深厚的護城河。其他公鏈如果要想獲得DeFi的市場份額,就只有兩條腿走路:一方面對以太坊跨鏈,讓頭部DeFi項目跨鏈部署;另一方面就是復制同樣完整的生態,并且以激勵的方式來獲得各方面的流動性,也就是俗稱的“用資金來換取空間和時間”。大部分高舉“以太坊殺手”旗幟的公鏈,都是瞄準著以太坊高Gas費和低擴展性而“進攻”。但現實是以太坊通過layer2和未來2.0的路線都是在不斷的優化gas費和擴展性。如果說現在動輒數十、數百美金的交互成本讓很多開發者和用戶望而卻步,那么當以太坊2.0到來和layer2完善使得交易成本和擴展性成指數級降低和提高后。我認為,以太坊的可訪問性是以千倍計數的提高。同樣的,DeFi、web3的生發,也會讓以太坊的估值起到突破性的增長,而不僅僅只是被當成一種具有手段的消費品。此時,以太坊如何估值,就取決未來整個行業會呈現出什么樣的形態。這里我想舉個例子。就以硅谷為例,因為硅谷代表了整個美國的信息產業發展。我們要明白,首先出現的是個人電腦,那么因為有個人電腦,所以就會有軟件,那么同樣的因為軟件需要運行得更快,所以又會要求個人電腦有更好的芯片和硬件。這才有了微軟,有了因特爾,有了戴爾。這里面我們需要去思考一件事,那就是我們可能沒有那么頂級的思維認知和格局,無法成為發明個人電腦、軟件的創業者和投資這些創業者的投資人們,但在這些事物誕生以后快速發展的過程,我們卻是可以一定程度的去預見和參與的。簡單的來說,0~1的誕生過程你我都很難去發掘并且參與,因為做這種事的一個時代才有那么幾個人;但產業在1~100的發展過程中,我們是可以通過哲學層面去判斷并且參與的。我們順這個思考來看以太坊。3以太坊可以成為加密世界的金融層。業界很多人已經看到了這個趨勢。這個趨勢的源頭就是來自于DeFi,去中心化所帶來的的協議開源和代碼開源,就會讓DeFi獲得更好的創新能力,這個速度是遠遠超過CeFi,且傳遞速度和成本也是遠低于CeFi的。同時,因為代幣激勵的原因,不再是只讓項目方、股東、投資人來享受顛覆行業所帶來的紅利,而是能夠將這種利益分發給所有具有眼光的二級投資人以及項目的建設者和用戶。更重要的一點,就是DeFi實現了P2P社會化最后的信任問題,雖然現在還沒有完全解決整個信用體系,但DID和NFT的發展都讓我們看到了建立鏈上信用體系的方法和希望。那么,目前能承載DeFi的公鏈,就是以太坊。而作為以太坊原生代幣ETH的價值,就會隨著DeFi對金融重鑄后,獲得金融層的價值賦能。以太坊可以成為元宇宙、web3的運行層,ETH獲得文化資產價值。這點是Kevin未曾提到的。換而言之,以太坊生態將會是元宇宙中重要的組成部分。當然,我們現在看到很多公鏈,比如flow、sol、near或者是ftm等等,他們在未來可能不會消失。但這些公鏈為了擴展性更好,速度更快,都不約而同地選擇了犧牲“去中心化”。然而我們要明白的是,web3存在的意義就是去中心化帶來的產業顛覆。但從哲學層面來講,中心化和去中心化是矛盾統一體,在去中心化的世界允許中心化事物存在的,比如社交等高頻活動中,對去中心化的訴求也沒有那么大。但是,在經濟類、類、文化類這種涉及到世界體系的關鍵要素中,去中心化才是支撐這個世界存在的意義。因此,即便未來元宇宙是多鏈的格局,但能夠承載經濟、、文化類的社會活動運轉的公鏈,只能是以太坊,現在也只看得到以太坊。如果想象力再張開一些,當有天能夠突破FT→NFT的技術壁壘,那么BTC和ETH還能獲得藝術價值,就如同黃金、白銀被打造成藝術品后,獲得文化資產價值。以太坊可以成為資本資產&貨幣資產我們默認以太坊POS轉型成功,而在POS中,質押者取代了礦工驗證,換句話說,打包獎勵歸于ETH質押者所有。這就意味著ETH不但是作為支付品獲得了使用價值,同時也因為“持有生息”而放大了這種價值。比如我們可以理解成“下蛋的母雞”?那我們來預算一下ETH作為現金資產在未來的總價值。自2017年1月到2022年一月,以太坊網絡交易從44K增長至了1.2M,年增長率高達130%。但這個數據之下,我們看整個以太坊上的活躍地址數僅只有16.6M。

閃電網絡通道數量跌破7.8萬個:金色財經報道,據1ML網站最新數據顯示,比特幣閃電網絡容量已超5100枚BTC,本文撰寫時為5,119.87BTC(過去30天上漲2%)。此外,當前閃電網絡節點為16,347個(過去30天下跌8.6%),通道數量為77,786個(過去30天下降10.1%)。[2022/11/12 12:53:37]

如果你能相信web3帶來的改變堪比早期的互聯網,那么你同樣的可以默認以太坊未來的增長率區間為:3~5年增長率可以保持在100%5~10年增長率可以保持在80%10~15年增長率可以保持在40%15~20年增長率可以保持在20%Kevin以125%的增長給以太坊估算到10年后的日交易筆數為40億。但我覺得這樣的計算方式還是有些問題的----他可能沒考慮到產業加速發展的問題。PC互聯網時代達到一億用戶花費了7年,但進入了移動互聯網時代后,用戶數達到1億時,僅僅只用了三年。什么意思呢?互聯網,從web1到web2,再到未來的web3,他們發展的加速度會越來越快。我們看整個以太坊網絡的月活地址數僅僅只有16M,7日活躍地址數僅只有501K,平均日活不到100K,過去四年的年增長率是140%。我們保守地采用110%的增長預估。這就意味著:4年后,以太坊網絡的7日活躍地址數將達到一個億。Kevin以現在年增長率125%計算10年后以太坊網絡的交易筆數會達到40億,我認為是沒有考慮到以太坊活躍地址數的爆發性增長。所以,以太坊處理的交易筆數會以140%的增長速度,在10年后達到80億筆。同時,Kevin對以太坊交易量爆發增長的判斷我還是非常認可的,那就是:“以太坊交易成本便宜,且成功擴容,可以在智能合約之間進行可編程小額支付,上述假設完全是合理的”我們看到現在以太坊在layer2和執行層的突破,DeFi交易成本已經降低了10~20倍,未來以太坊2.0成功擴展后,這意味著:“以太坊交易成本便宜,且成功擴容,可以在智能合約之間進行可編程小額支付,上述假設完全是合理的。以太坊經過3年多的發展,終于迎來了可擴容解決方案即將落地的時刻。正如我們之前強調的,DeFi交易的成本在未來6-12個月間可以降低20-50倍,這將意味著交易數量會出現指數級增長”那么現在以太坊每天處理了37億美金的ETH和619億美金的穩定幣-----這是遠遠低估的,因為沒有算上ERC20上的其他代幣,那么即便是以70%的年增長率來計算,10年后以太坊處理的總交易量是13萬億美金。按以太坊十年后每天處理80億筆交易并且達到了13萬億美元交易額來計算的話。*13萬億美金其中5%是來自DeFi的高價值交易,而交易費用為總價值的0.05%;*80億筆交易以0.01美元來計算;*交易手續費穩定在5%的增長;*假定十年后無風險利率是2%,必須的風險補償利率是5%,那么ETH的質押者就需要獲得7%的長期收益率。如果滿足上述條件,那么以太坊10年后的費用營收就是1441.8億美金。把費用營收當成“股息”,我們可以算出未來十年后以太坊的總價值是7.5萬億美金。接下來計算作為貨幣資產的部分。這部分價值我們可以粗略地以"數字白銀"來看待。當以太坊網絡成為元宇宙、WEB3的運行層后,ETH一定程度上是可以取代一部分BTC作為“價值存儲”的功能并獲得其價值。當然,這里面雖然有一些前置條件,但我認為是以太坊所能夠觸達的:1)低通脹。目前ETH的通脹率是4.3%,當pos權益證明通脹率就會以質押數量進入動態通縮,目前看來是0.43%,但隨著質押率提高,未來大概率是可以穩定在2%左右2)以太坊2.0的POS能經受住市場的考驗。3)對于DeFi系統的先發優勢和TOP1級的安全性、去中心化。比特幣的貨幣價值是14.6萬億美元,那么ETH如果獲得了BTC10%的份額,那么ETH關于貨幣價值部分的估值則是1.5萬億美元之間。4從過去的發展來看,以太坊的價值其實是一個不斷發掘、不斷被增值的。并且在Crypto行業如此早期的今天,太多的基礎建設還未曾構建,還遠遠沒有進入到落地應用的發展。我們今天對以太坊的估值僅僅局限在:1)消費品2)貨幣價值3)資本資產4)文化資產價值其中文化資產價值無法給出具體估值,因為需要這種價值考慮到歷史、權力以及整個加密世界的總財富,而這是不可想象的、夸張的估值。那么我們即便是以能預估的估值計算,未來10年后ETH的總市值將會達到9+X萬億美元。也就是說,10萬億市值只是10年后ETH的最低估值。那么,與此時此刻ETH的市值相比,還有30倍的空間;如果當你能夠在每一次無法預計的暴跌中抓住機會,那么未來在ETH上的空間,你覺得還有多少呢?

OpenSea新功能導致“數據誤解”,正聯系第三方應用修復:8月3日消息,Metaverse HQ 創始人 JakeandBake 在其社交網站表示,OpenSea 最新上線的 NFT 禮物贈送功能會使禮物接收者被標記為“購買交易”。然而該功能已被惡意利用,有影響力的錢包地址會被贈送某種 NFT,導致社區誤解為該地址的購買行為,進而引發市場跟從效應。

OpenSea 回應表示,承認該功能存在問題,但強調這個問題不是漏洞利用,而是“數據誤解的結果”。OpenSea 表示,似乎第三方錢包追蹤器錯誤地將這些行為歸類為禮物接收者的購買行為,應讓第三方應用程序和開發人員注意,調整他們顯示交易數據的方式。[2022/8/3 2:56:07]

Celsius:客戶現可提出索賠,下次出庭將在8月10日:7月19日消息,Celsius發推披露聽證會情況,表示美國受托人正在迅速組建委員會,以為其客戶的利益服務。Celsius計劃提交一份重組計劃,其中包括為客戶提供長期持有加密貨幣的選項。客戶現在可以通過破產解決方案公司Stretto向Celisus提出索賠。另外Celsius表示,其下一次出庭將是8月10日。

據此前消息,Celsius首次法庭聽證會已于今日凌晨舉行,該會議重點主要在允許Celsius在重組前繼續運營的臨時動議上。[2022/7/19 2:22:57]

Tezos聯創:Celsius申請破產“不在意料之外”:7月15日消息,去中心化開源區塊鏈平臺Tezos的聯合創始人Kathleen Breitman表示,加密市場目前發生的事情,比如數家公司申請破產,不應該讓人感到意外。

在7月15日接受彭博科技采訪時,Breitman引用了加密貨幣借貸平臺Celsius的案例,指出根據加密貨幣市場的狀況,可以預計到一些公司會做出申請破產的決定,因為一些實體建立在薄弱的基礎上。

根據Breitman的說法,從長遠來看,市場調整對淘汰沒有生存機會的企業是有益的。她指出,有可能倒閉的實體的數量將會增加,這些實體是建立在沒有實際意義的理論基礎上的。

Breitman還提到了申請破產的三箭資本,指出該公司的商業模式存在風險,注定要失敗。她稱這種模式“非常糟糕”,沒有生存的機會。(Finbold)[2022/7/15 2:16:12]

Tags:以太坊ETHEFIDEFI以太坊硬幣圖片weth幣等于多少人民幣AurusDeFipinetworkdefi幣最新消息

NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00“空投暴富”的故事一直是業內最津津樂道的話題之一,而刷空投的“刷子”與項目方一直斗智斗勇。5月6日,跨鏈橋HopProtocol正式推出原生代幣HOP,其中8%將空投給早期相關用戶,同時表示報告.

1900/1/1 0:00:00撰文:ZachZukowski編譯:PaulZhang在過去的這一段時間里,越來越多項目都在尋找指導項目的經濟學模型,這通常被稱為「tokenomics」.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00市場觀點宏觀流動性 貨幣流動性整體偏緊。美聯儲5月加息50個基點已成定局,并大概率開始縮表。美元指數突破103.8,創2002年12月以來新高.

1900/1/1 0:00:00本文要點:Optimism空投和生態系統激勵計劃將開啟以太坊擴展解決方案的新時代。PerpetualProtocol、Uniswap和Synthetix是Optimism上最大的應用程序,主導著.

1900/1/1 0:00:00