BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-0.59%

ETH/HKD-0.59% LTC/HKD-0.51%

LTC/HKD-0.51% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-2.87%

SOL/HKD-2.87% XRP/HKD-0.11%

XRP/HKD-0.11%

今日早間,TerraUSD嚴重脫錨,最低跌至0.609USDT。加密市場一度“跌跌不休”,到中午時分,UST已反彈至0.9USDT。法幣支持的穩定幣,如USDC或USDT,通過承諾用1比1贖回真正的美元來提供這一激勵,他們聲稱每發行一個代幣就持有1美元的儲備。由于這一機制,由法幣支持的穩定幣的錨定與其贖回承諾的可信度有關。而以UST為代表的算法穩定幣,往往依賴于套利激勵保持價格錨定,當價格低于錨定價格時,套利激勵創造需求,當價格高于錨定價格時,則會創造供應。具體而言,Terra協議允許其發行的每一個UST被贖回為價值1美元的Terra其它原生代幣——LUNA。因此,例如,如果UST的交易價格是0.99美元,套利者可以通過以下方式贖回:以0.99美元購買1個UST;將購買的1個UST贖回1美元的LUNA;以1美元的價格出售贖回的LUNA。因為贖回過程是通過燒毀UST和鑄造新的LUNA來進行的。與法幣支持的穩定幣一樣,如果UST的贖回過程失敗,那么它的錨定也會失敗。Terra錨定機制的脆弱性

對于每一個想要贖回1美元的UST,必須有人愿意用1美元購買UST,或者,由于Terra的套利機制,你可以以任何價格購買LUNA。否則,如果有更多的UST想脫離Terra,UST顯然不能再以平價交易。人們可能會天真地認為:對于任何可能想要脫錨的UST來說,都應該有足夠多的美元。然而,這個結論是不正確的。市值的定義是市價×流通供給。因此,必須以現行市場價格出售代幣的完整流通供應,才能產生與代幣市值相當的收益。然而,當出售大量代幣時,只有前幾枚代幣才能獲得當時的市場價格,因為價格會很快暴跌。因此,只能從市場中撤出價值相當于代幣市值一小部分的美元。這條推理路線假設了一個人不能賣出超過流通供應量的商品,而對于LUNA來說,考慮到LUNA的可變供應量,也可以超賣。雖然從LUNA市場可以提取的美元的確切數量尚不清楚,但數量有限。如果大于這個未知數量的可提取美元的凈UST要轉換成美元,那么UST的錨定將被打破。這就是為什么UST供應緊縮對錨定構成永久威脅的原因。Terra通過刺激供應擴張來應對這一威脅。然而,這種方法不是可持續的。Terra龐氏經濟

Coinbase 首席法務官將就《數字資產市場結構討論草案》出席國會作證:6月6日消息,Coinbase 發文“我們需要明確的加密規則來保護美國的領導地位和消費者”,表示 Coinbase 首席法務官 Paul Grewal 將于明天在眾議院農業服務委員會就新的《數字資產市場結構討論草案》以及美國對加密貨幣的明確規則手冊的必要性作證,認為《數字資產市場結構討論草案》是制定為加密貨幣設計的可行且平衡的監管制度的良好第一步。Coinbase 表示國會需要劃清界限,區分數字資產和支撐它們的技術何時應該作為商品進行監管,何時應該作為證券進行監管,以及何時不應該適用金融監管等等。[2023/6/6 21:17:55]

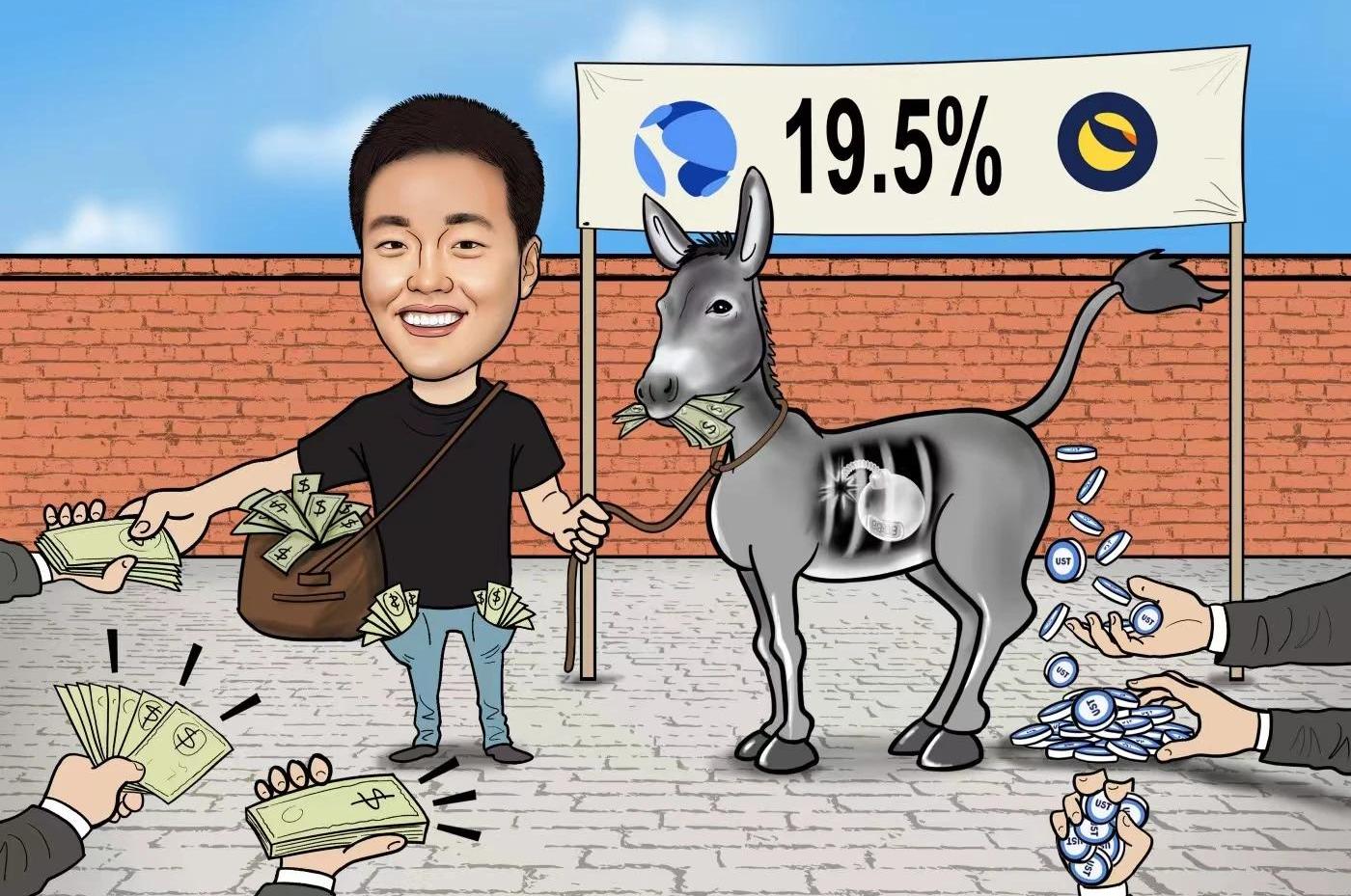

Terra通過其AnchorProtocol提供驚人的19.5%的利率來激勵UST的供應擴張。這個利率可以通過以下三個步驟實現:1USD贖回1UST;將1UST存入AnchorProtocol一段時間并收取xUST利息;將1+xUST轉換為1+xUSD。如上一節所述,步驟3需要“1+xUSD”愿意以1美元的價格購買UST或以任何價格購買LUNA。在UST供應擴大期間,有足夠的美元愿意以平價購買UST,因此在步驟3收到的本金和利息可以完全從美元贖回UST中獲得。隨著步驟1的實現,這些美元大部分轉換成UST,也就是為了從Terra19.5%的利率中獲利。所以,在UST的供給擴張期間,按照Terra19.5%的利率累積的本金和利息都是由進入Terra的新資金支付的,才能享受這個利率。當然,這種龐氏是不可持續的。在未來的某個時候,Terra的特殊利率所吸引的新資金流入將不再足以彌補流出的本金和利息。屆時,Terra對UST供應收縮的抵御能力將受到考驗。在此之前,上面的步驟1對于LUNA的持有者來說是一個泡泡。因為對UST的需求使UST的價格超過了1美元。這促使套利者購買和燒毀LUNA,從而鑄造和賣出UST。因此,LUNA的價格上漲,其“不可持續性”難以被發現。最后,讓我們來看看錨定和它為本地UST提供的19.5%的利率。在撰寫本文時,總共有185億UST。137億UST存入Anchor,每天收取670萬UST的利息。在這些每日支付的利息中,只有大約150萬UST來自借貸者,此外,這些借貸者還得到了分發給他們的ANC代幣的補貼。剩余的500多萬UST來自所謂的收益率準備金。每當收益率儲備低時,Terra就會自動補充,上一次是在2月份,儲備了4.5億UST。Terra用它在成立期間任意分配給自己的資金來完成這些填充。UST拋售死亡螺旋

Cosmos生態鏈Neutron公布Token發行計劃,將向CosmosHub質押者空投:5月24日消息,Cosmos生態鏈Neutron公布其Token NTRN的發行計劃:5月24日開始空投給Cosmos Hub質押者;5月24日至5月31日進行流動性拍賣;5月31日至6月5日流動性拍賣參與者可選擇流動性挖礦;

NTRN的發行計劃于6月5日結束,屆時來自空投和流動性拍賣的Token將在三個月內開始線性釋放。鎖定的Token仍將授予投票權,流動性挖礦獎勵可以立即提取。

5月12日,Cosmos生態無需許可CosmWasm智能合約平臺Neutron已上線主網,成為首個使用Replication Security啟動的Cosmos區塊鏈。[2023/5/24 15:23:05]

UST供應收縮最終可能會由于以下的副作用而引發對供應收縮的致命打擊。對UST的拋售壓力意味著對LUNA的拋售壓力。有兩個原因。首先,一旦拋售壓力將UST壓至1美元以下,套利就會出現。另一方面,UST是Terra生態系統的中心支柱。許多UST離開這個生態系統可能表明對Terra的興趣減弱,進而促使投機的LUNA持有者退出。對LUNA的拋售壓力意味著對UST的拋售壓力。LUNA在UST的贖回過程中扮演著核心角色。如果LUNA的價格大幅或快速下跌,那么UST的持有者可能會擔心未來贖回的可能性,進而決定在他們還能得到回報的時候賣掉UST。這兩種因果關系構成了一個價格負反饋循環。一個代幣上的拋售壓力導致另一個代幣上的拋售壓力,這反過來又導致UST上更多的拋售壓力等。這種惡性循環會將UST和LUNA送入拋售死亡螺旋,在它們各自的價格歸零之前不會停止。最重要的是,即將到來的死亡螺旋本身可以釋放拋售壓力,從而啟動死亡螺旋。下面的兩個圖表顯示了去年發生在因“擠兌”而暴跌歸零的抵押型算法穩定幣項目IronFinance的死亡螺旋,一個類似于Terra的項目。值得注意的是,IRON得到了USDC儲備金的75%支持。這些儲備在死亡螺旋中沒有被消耗,因此IRON的內在價值為0.75美元。也請注意,發生在Terra上的死亡螺旋會由于Terra機制中內置的一些條款而緩慢進行。下一節的場景1說明了這種緩慢的“折磨致死”的歸零過程。

數據:長期比特幣持有者11個月來首次回到盈利狀態:4月28日消息,數據顯示,比特幣的長期持有者近一年來首次盈利。從歷史上看,長期持有者的盈利能力恢復預示著市場的大幅上漲。

根據數據跟蹤公司Glassnode的數據,比特幣長期持有者的7日平均支出產出利潤率(LTH-SOPR)自2022年5月以來首次超過1。SOPR比率高于1表明,平均而言,移動的比特幣正在獲利出售。LTH-SOPR關注在鏈上移動的壽命至少為155天的加密貨幣。[2023/4/28 14:33:16]

2021年6月TITAN價格暴跌至0美元

2021年6月IRON價格跌至0.75美元左右Terra脫錨場景

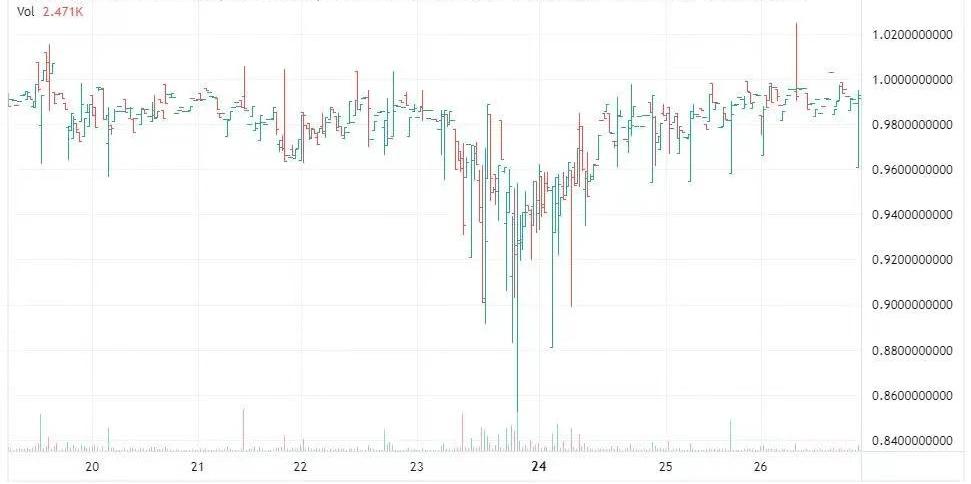

在現實中,Terra協議提供越來越少的價值1UST的LUNA用于每分鐘交易更多UST。例如,當前參數,Terra協議只支付:當每分鐘交易量為45萬UST時,1UST的價格為0.95美元;當每分鐘交易量為700萬UST時,1UST的價格為0.50美元。這一規定扼殺了套利過程。因此,每當需要高套利吞吐量來維持錨定匯率時,錨定匯率就會瓦解。下面的圖表顯示了去年5月發生的脫錨事件。雖然在這種情況下,UST在大約一天后恢復了錨定匯率,但并不能保證每次都會恢復。

Unlock Discount Token(UDT)遭攻擊,損失約3.4萬美元:金色財經報道,據派盾監測,其社區貢獻者發現Unlock Discount Token(UDT)遭到攻擊,損失約3.4萬美元。攻擊者已將16枚ETH轉移到Tornado Cash。[2023/4/21 14:18:04]

UST價格于2021年5月暫時脫錨讓我們假設,在一定的時間范圍內,有凈50億UST想要轉換成美元,但只有40億美元可從LUNA市場提取。正如上文“脆弱性”說明的那樣,UST的錨定匯率在這種假設下必須打破。盡管如此,根據UST持有人的行為,結果可能“不按常理出牌”。如下兩個例子所示:情景1——假設50億UST的持有者希望盡快轉換成美元,但他們不愿意在0.95美元以下出售UST。在這種假設下,UST的價格將跌至0.95美元,套利者將買入并燒毀UST,以鑄造和出售LUNA。然而,只有當套利者能夠為每燒毀1個UST鑄造超過0.95美元的LUNA時,這種套利才能賺到錢。因此,他們必須限制他們的套利吞吐量到45萬UST每分鐘。隨著套利的進行,每分鐘有價值42.75萬美元的新鑄造LUNA被傾銷到市場,不斷壓低LUNA的價格。由于價格下降,為了創造0.95美元的等價價值,每燒毀1個UST就需要鑄造更多的LUNA。經過大約一周的持續套利,42.1億UST將被燒毀,大量的LUNA將被鑄造,40億美元將購買這些LUNA。此時,根據我們的假設,沒有美元愿意再購買LUNA,因此,LUNA的價格最終歸零。隨著LUNA變得一文不值,套利機制停止工作,UST歸零已是必然,Terra已死。雖然走運了的前42.1億的UST被削去了5%,但剩下的7.9億UST卻空手而歸。場景2——正如剛才所看到的,驚慌失措時,UST持有者的耐心是危險的。因此,UST持有者有動力通過接受較低的價格來加速轉換為美元。讓我們假設50億UST的持有者認為每個UST可以得到0.5美元總比什么都沒有好。在這種假設下,UST的價格將下降到0.5美元,并促使套利者將每分鐘高達700萬UST轉換為LUNA。經過大約12個小時的持續套利,50億UST將被燒毀,25億美元將購買所有新鑄造的LUNA代幣。每個想要離開Terra的UST持有者都退出了,盡管損失了50%。在這一點上,脫錨風暴已結束,UST可以重新與美元錨定了。乍一看,情景2似乎是由驚嚇過度的Terra持有者愚蠢地以半價出售Terra造成的暫時脫錨。然而,在現實中,Terra價格恢復是以這些Terra持有者的損失為代價的。如果他們像場景1那樣有耐心的話,就會歸零死亡。這兩個例子表明,Terra能更好地應對銀行擠兌和恐慌,而不是慢慢走向死亡。Terra的援軍:比特幣儲備

Eversend聯合創始人:如果訪問受到限制,比特幣不一定能解決普通人的問題:金色財經報道,Eversend的聯合創始人Atwine近日在接受采訪時表示,中非共和國可能是吸引財富和人力資本的一大舉措。建設者喜歡建設支持性的監管環境。看到一些公司圍繞比特幣和閃電網絡進行建設并不奇怪。但是對有限電力和互聯網訪問的批評是合理的,因為如果訪問受到限制,比特幣不一定能解決普通人的問題。這不應該阻止中非共和國或任何其他國家成為這一領域的快速先行者。這總是有好處的。[2022/6/2 3:58:34]

最近,Terra試圖用非Terra資產來部分支持UST,從而緩解其弱點。在過去三個月里,Terra購買了42500枚比特幣,以及價值3億美元的USDC和USDT。在未來,Terra計劃改變其UST鑄造過程,使其儲備增長與UST供應同步。為了鑄造1個UST,用戶可能需要在Terra的儲備中增加0.4美元的比特幣,并燒毀0.6美元的LUNA。相反,除了LUNA,UST還計劃可贖回比特幣。在本文的剩余部分,我將假設這些計劃已經實現。雖然比特幣儲備確實讓Terra更加穩健,但其根本弱點依然存在。錨定在本質上仍然是脆弱的,因為足夠大的UST供應收縮可以很容易地消耗儲備,然后仍然像以前一樣打破錨定。此外,死亡螺旋的風險持續存在,因為UST的拋售壓力和不斷削弱的儲備之間存在以下負反饋循環。UST的拋售壓力削弱了Terra的儲備。對UST的拋售壓力促使套利者買入并燒毀UST,從而將比特幣從儲備中取出并賣出。賣出這些比特幣會壓低比特幣的價格。因此,Terra的儲備減少了,剩下的比特幣也失去了價值。儲備的下降導致UST面臨拋售壓力。Terra的比特幣儲備和LUNA保證1個UST可以贖回成等值的1美元。這種擔保的削弱可能會促使UST的持有者在他們還能獲利的時候賣掉他們的UST。更糟糕的是,這與加密貨幣市場關系密切。如果儲備由于比特幣價格下跌而削弱,那么LUNA也有可能陷入困境。抓住“比特幣升值”這根救命稻草

現在,如果比特幣儲備能夠足夠有力地擔保UST,從理論上講,所有UST都可以以平價贖回,那么崩盤的風險將不再存在。在過去的10年里,比特幣的價格平均每年翻一番。如果這種升值持續下去,那么UST的部分擔保可能很快變成過度擔保。這就是Terra押注的場景。然而,即使由于比特幣價格的上漲,UST在未來某個時候成為過度擔保,也不能保證它會持續。首先,新發行的UST,每個只增加0.4美元的比特幣儲備,將在供應擴張期間降低質押比率。另一方面,如果比特幣的價格因某種原因逆轉,那么儲備就會失去價值,這同樣會造成更低的質押比率。由于UST再次被低估的風險,Terra在長期內無論如何都將保持脆弱。Terra崩潰的時間越長,崩潰規模就越大,對DeFi和Crypto領域的影響也就越大,甚至可能更深遠。總結

Terra將UST與美元錨定的機制很容易受到UST供應大幅收縮的影響。此外,它具有放大壓力的特性,即使不太大的供應收縮也能觸發拋售死亡螺旋。為了避免這些情況,Terra鼓勵UST擴張供應,它為UST提供了一個人為的19.5%的利率,并依靠龐氏的方法將本金和利息轉換回美元。這種做法顯然是不可持續的。當本金和利息的流出最終超過新吸引的資金的流入時,那么誘發的供應擴張就會變成更加明顯的供應收縮。為了擺脫崩潰,Terra最近開始收購比特幣,并希望比特幣價格上漲能拯救Terra。如果這一希望破滅,誤以為自己持有安全資產的UST持有者才會恍然大悟。推薦閱讀

開啟死亡螺旋or壓力測試結束?UST能被拯救嗎專題:從鼎盛到崩盤,UST的過山車之旅

Tags:USTTerraTERLUNtrustwallet怎么提現人民幣TERRAFORM幣Alterna NetworkLunchDAO

吳說獲得作者授權翻譯轉載,與文中項目無利益相關。前言早在2019年,當我們投資LazyLedger時,模塊化這個詞在區塊鏈設計方面還沒有流行起來.

1900/1/1 0:00:00最近,ApeCoin董事會的一位成員聯系了我,他們要求我對一些提案提供一些反饋,然后我在電話中提出了我的想法。我想公開討論它們,因為我認為它們是有趣的話題.

1900/1/1 0:00:00本文來自微信公眾號TheSeeDAO。 加密貨幣協議開源和無許可的性質,重新引發了關于公共物品的熱議。事實上,區塊鏈的透明度和可訪問性已經重塑了自由交換和聯合的模式.

1900/1/1 0:00:00消息 *本文1000字左右,閱讀時間5分鐘新聞消息顯示,OpenSea于近日收購NFT聚合器Gem.

1900/1/1 0:00:00親愛Bankless老鐵,去年九月,我們發布了Arbitrum基本指南——Arbitrum是以太坊領先的擴展解決方案,當時它剛剛在主網上推出.

1900/1/1 0:00:002022年,區塊鏈行業迎來新的發展時期,但各類安全風險也在不斷升級。成都鏈安新推出的《安全研究季報》欄目,將為大家盤點每季度全球區塊鏈安全態勢.

1900/1/1 0:00:00