BTC/HKD+6.63%

BTC/HKD+6.63% ETH/HKD+10.29%

ETH/HKD+10.29% LTC/HKD+5.42%

LTC/HKD+5.42% ADA/HKD+9.33%

ADA/HKD+9.33% SOL/HKD+10.07%

SOL/HKD+10.07% XRP/HKD+10.56%

XRP/HKD+10.56%撰文:0xLaughing,律動BlockBeats4月NFT市場是火熱躁動的,先是以Moonbirds為首的NFTPASS賽道因其顯著的財富效應而名聲大噪,后有NFT項目Akutar因合約漏洞導致價值3400萬美元的ETH被永久鎖死的事件成了各個社群的熱點話題。同時,本月底即將迎來Otherside的發售,Otherside作為YugaLabs構筑的「猿宇宙」的重要組成之一,發售將采用ApeCoin支付,同時將對BYAC、MAYC的持有者進行空投。一直以來,BAYC因其居高不下的價格讓大部分的投資者望而卻步,如果掏空錢包購買一個BAYC,則會大大限制自己的資金流動性,影響自己的投資效率。但一個藍籌NFT理應是有價值的,它作為一種加密資產,應該像房子、車子一樣可以作為抵押物去借貸。為了解決這個需求,一個全新的經濟模式出現了:將DeFi和NFT結合的NFT借貸。NFT借貸是由智能合約執行,通過它NFT的持有者可以將自己的NFT進行抵押,按照一定的借貸比率來獲得流動資金,在還款后將自己的NFT贖回。簡單以一個示例講解如何以1個BAYC領到2個Otherside空投,同時也解釋了NFT借貸的基本原理:

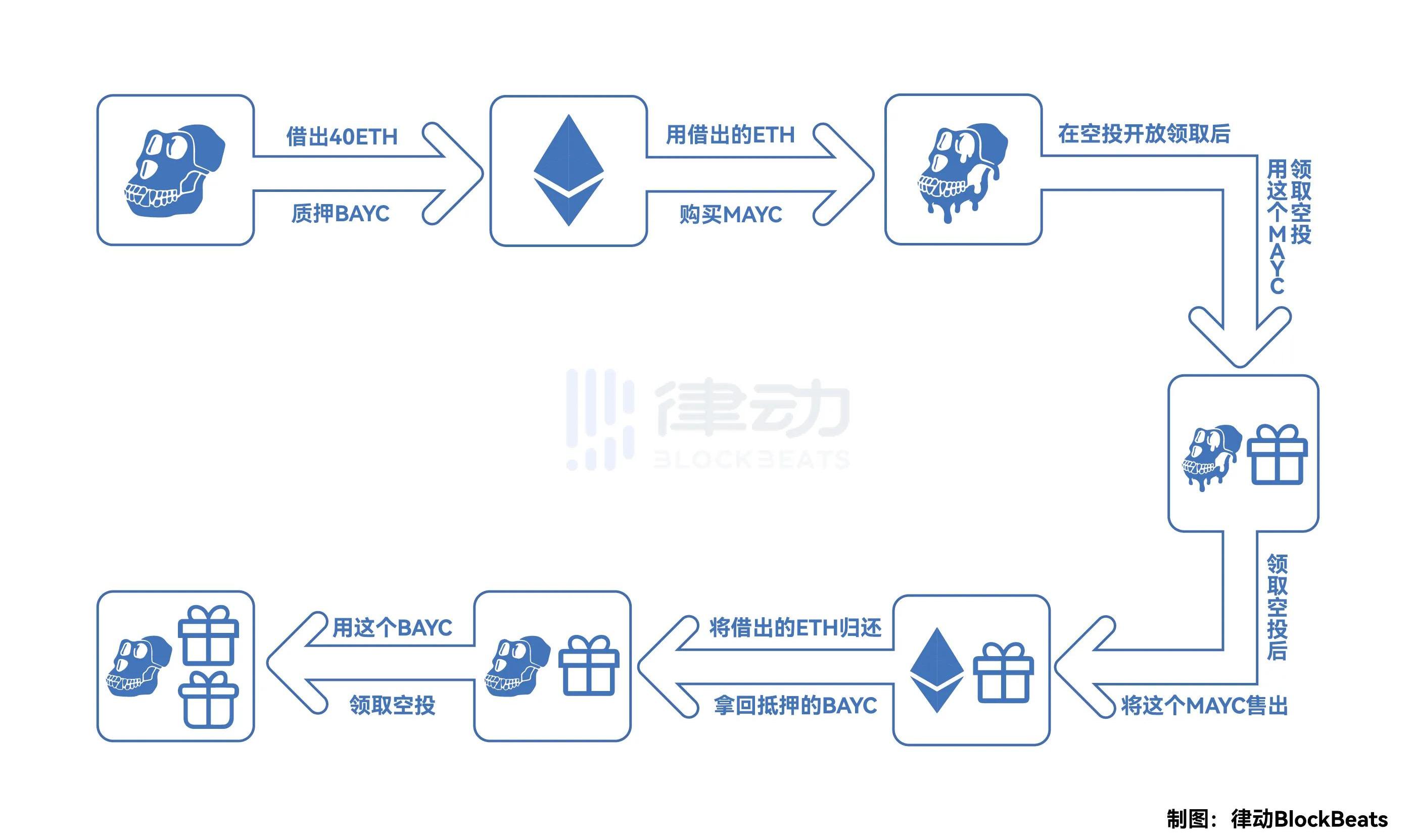

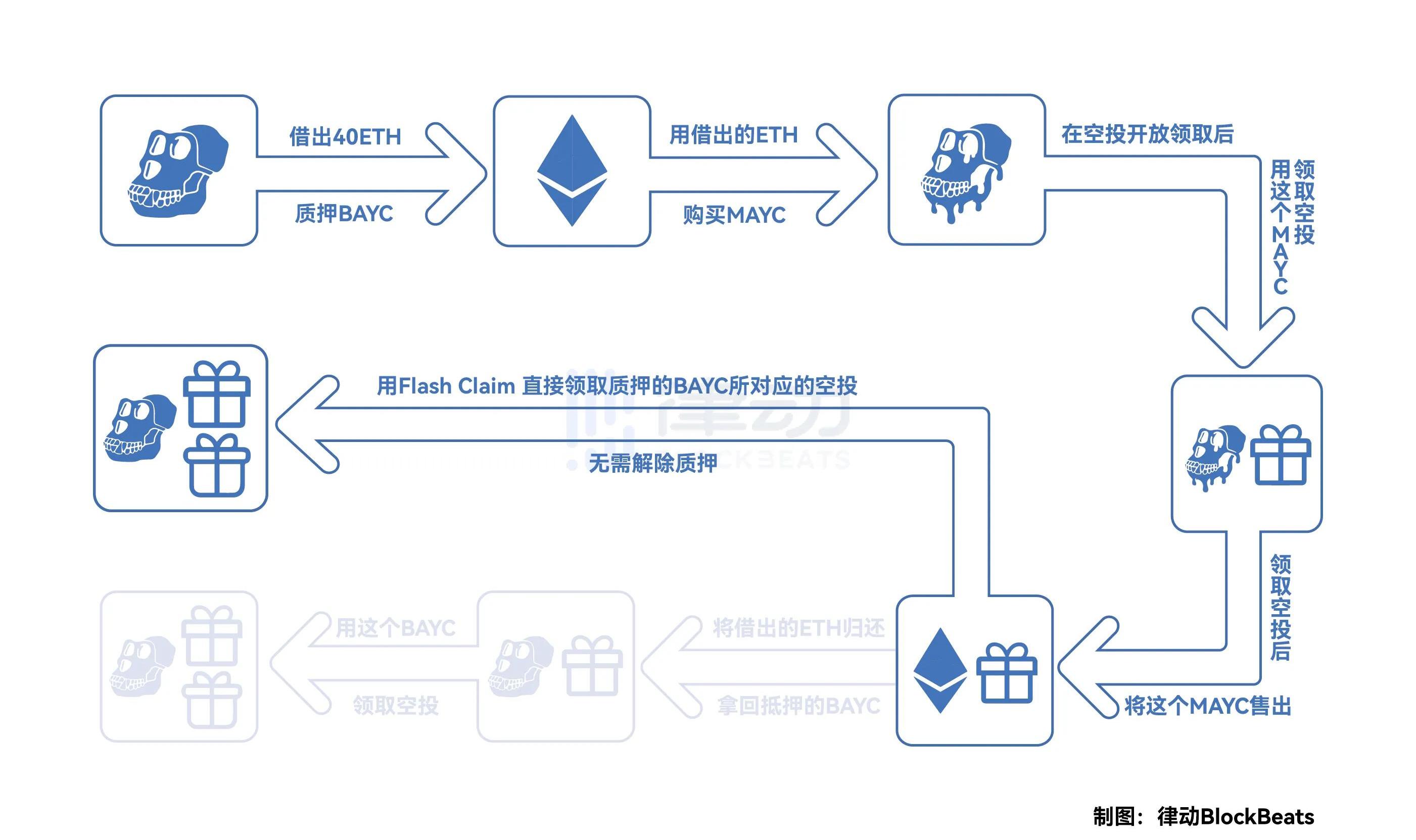

1個BAYC領到2個Otherside空投圖解。假設Otherland空投采用和ApeCoin一樣的領取方法,而不是快照或直接空投到持有者錢包)1.將手中一個BAYC抵押,借出40ETH2.用借出的40ETH買一個MAYC3.在空投領取當天,先用MAYC領取空投4.領取空投后將MAYC以地板價售出,拿回40ETH5.將40ETH(+部分利息)還給借貸平臺,取回自己抵押的BAYC6.用這個BAYC再領取一個空投,最終到手2個空投在其中可以看到NFT借貸起到的關鍵作用:對于貸款方,為貸款方提供資金流動性,提高了資金利用率;對于借款方,可以獲得利息作為提供資金流動性的獎勵。NFT借貸的思路有了,但如何確定某個NFT以什么價格來借貸,如何提高借貸雙方的撮合效率,以及如何解決相關的清算問題是目前NFT借貸平臺正在探索的問題。在眾多NFT借貸協議中,主網上線僅僅一個月的BendDAO表現十分亮眼:治理TokenBEND在不到24小時內實現了超過17倍的漲幅,已成為了BAYC、MAYC最大持倉者,存款借貸TVL超過了65,000ETH。BendDAO迅速「霸占」了NFT借貸賽道,它的成功可以說是具備了「天時地利人和」。BendDAO的業務邏輯

Elon Mask:接下來幾個月,X將增加全面溝通和管理用戶整個金融世界的能力:7月25日消息,Elon Mask在社交媒體上針對推特更名一事發文回應表示,Twitter被X Corp收購,既是為了確保言論自由,也是為了推動X的一切應用程序。這并不是簡單的公司更名,而是(X生態)在做同樣的事情。

Twitter的名字在當時只有140個字符的信息來回傳遞時很有意義——就像鳥兒鳴叫一樣——但現在你幾乎可以發布任何內容,包括幾個小時的視頻。在接下來的幾個月中,X將增加全面溝通和管理用戶整個金融世界(financial world)的能力。Twitter的名字在這種情況下沒有任何意義,所以必須告別這個名字了。[2023/7/25 15:56:47]

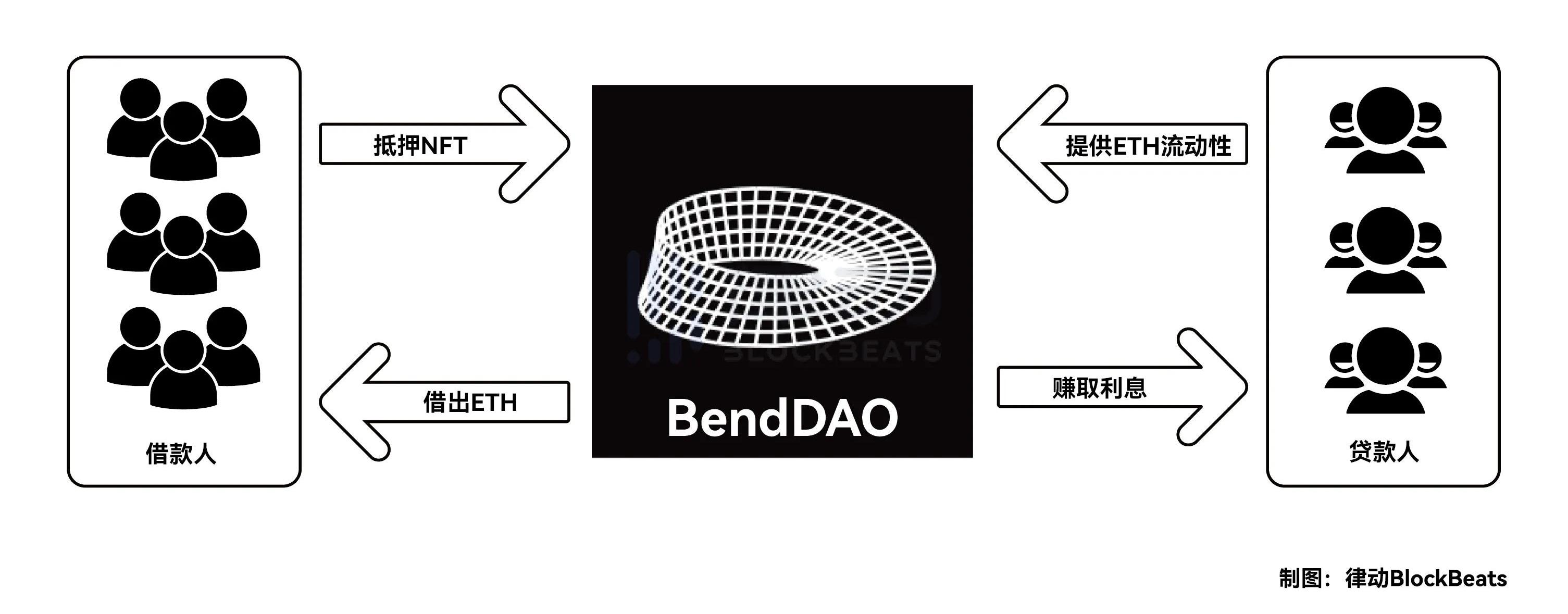

BendDAO是第一個基于去中心化點對池的NFT流動性協議,主要由以下幾個細分業務組成。抵押借貸

BendDAO的抵押借貸業務抵押借貸是BendDAO的核心業務。通過BendDAO,貸款人可以向借貸池提供ETH流動性以賺取利息,借款人可以將NFT作為抵押品即時在借貸池借入ETH,目前BendDAO采用BENDToken補貼的方式實現了負利率借款。預言機喂價

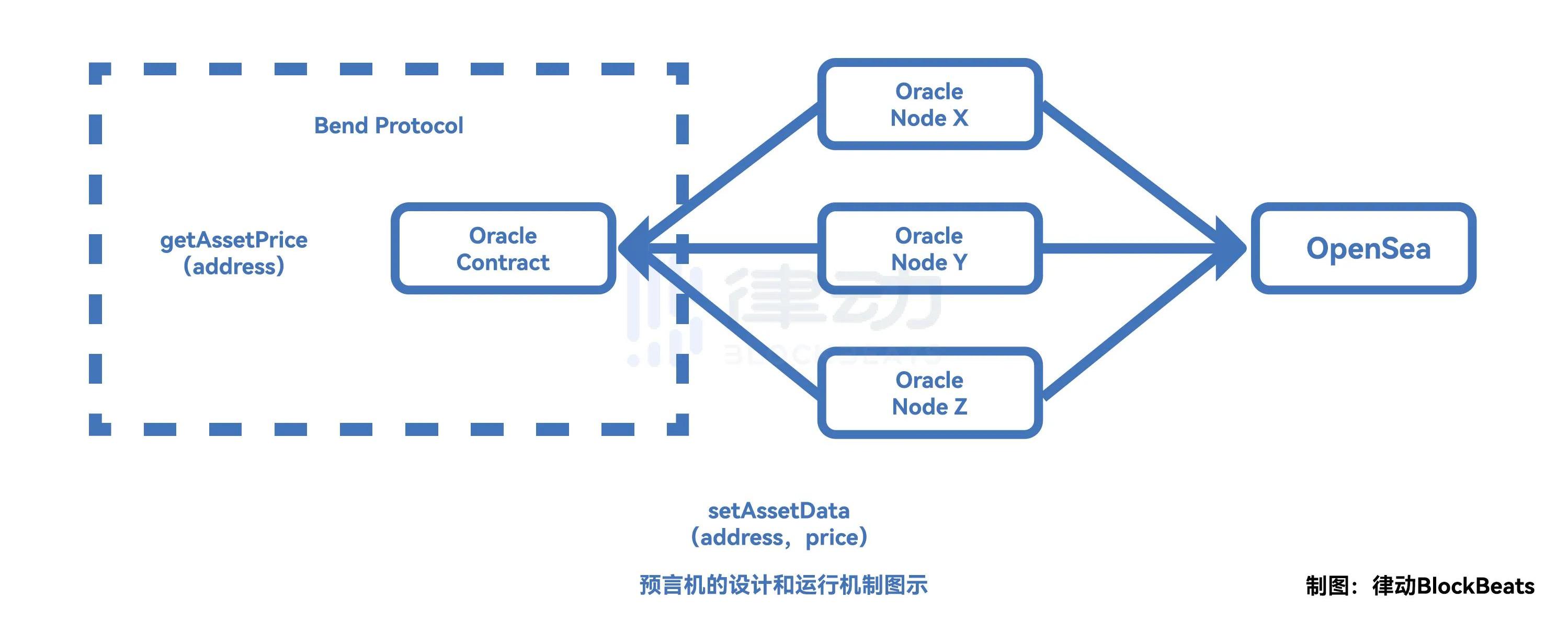

用戶在BendDAO上抵押自己的NFT進行借貸時,BendDAO將來自OpenSea的NFT地板價作為NFT抵押品價格的喂價數據,那么如何保證地板價的準確是十分重要的。BendDAO主要采用以下幾個方法來保證價格的準確度:1.目前僅支持部分藍籌NFT資產,因為藍籌NFT的地板價不易被惡意操縱。2.計算地板價的時間加權平均價格(TimeWeightedAveragePrice,TWAP)來避免OpenSea市場上NFT價格短期內劇烈波動帶來的影響。

預言機的設計和運行機制圖示預言機的設計和運行機制:1.預言機的鏈下節點從OpenSea交易市場獲取NFT的原始地板價數據2.過濾原始地板價數據,如與近期均價的不合理偏差3.使用時間加權平均價格算法對地板價進行計算,確保價格是合理的4.對比鏈上價格與最新地板價的差值,判斷地板價是否需要上傳到鏈上5.調用預言機合約接口將地板價上傳至鏈上合約BendDAO聲稱,為了安全性和可靠性,將會運行多個預言機節點來確保有效的價格數據始終能夠及時上傳到鏈上預言機合約。據悉,BendDAO已經集成了ChainlinkKeepers來實現預言機的喂價。清算贖回拍賣

Solidus Labs 推出全面的全球加密監管指數:金色財經報道,加密市場監測公司Solidus Labs發布了全球加密監管指數,簡稱GCR 指數,該指數主要提供了一個時間點快照數字資產法規目前所處的位置,并對主要國家及其旨在保護消費者和鼓勵創新的監管方法進行排名。

此前消息,Solidus Labs 發起并共同創立了加密市場誠信聯盟 (CMIC),該聯盟現在包括 Coinbase、Circle、Anchorage Digital、Gemini、Robinhood 和其他 33 家領先公司,以推進市場誠信標準。[2022/7/27 2:39:41]

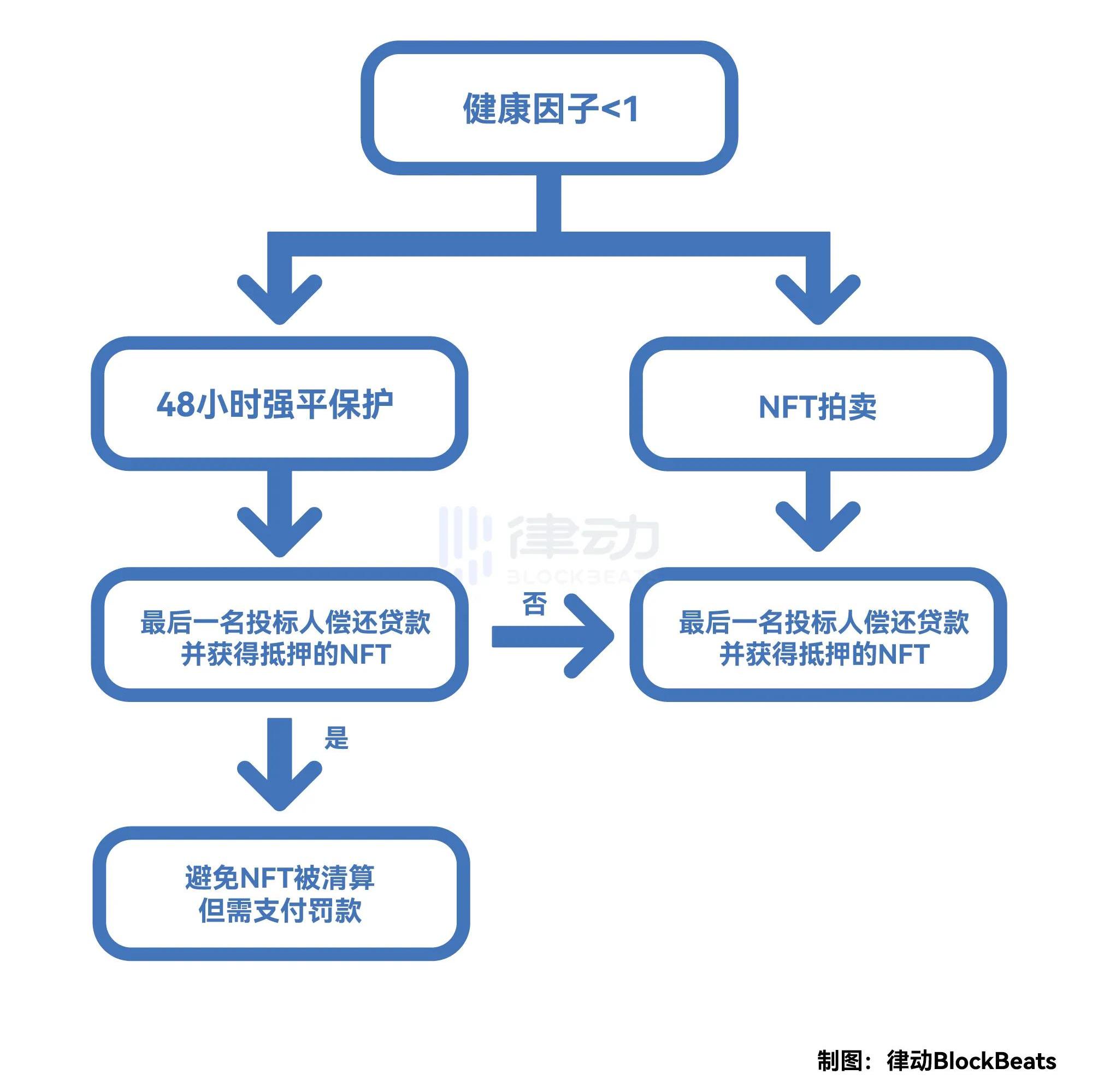

Bend協議使用「健康因子」來對當前的借貸情況進行評估,「健康因子」是對抵押的NFT相對于借出的ETH及其基礎價值的安全性的數字表示,數值越高則資金狀態就越安全,可以抵御清算風險。它的計算公式為:健康因子=(地板價清算閾值)/有利息的債務當抵押的NFT資產地板價下跌,導致其對應貸款的「健康因子」低于1,任何人都可以觸發NFT拍賣的清算,48小時強平保護和NFT抵押品的拍賣將同時啟動。

清算、贖回、拍賣流程以一個具體例子講解整個流程:1.假設BAYC地板價=100ETH,借款人抵押BAYC后以40%的抵押比率借出40ETH2.清算閾值為90%,當BAYC地板價跌至44ETH時,健康因子=(4490%)/(40+利息),由于健康因子小于1,將會觸發48小時強平保護并開啟拍賣流程3.當借款人在48小時內償還借出的40ETH、借貸產生的利息及相關的罰款,即可贖回他的BAYC,避免其被清算4.如果借款人不能及時還款,那么在清算拍賣中出價最高的投標人會負責償還對應的相關債務并獲得這個BAYC作為回報NFT托管

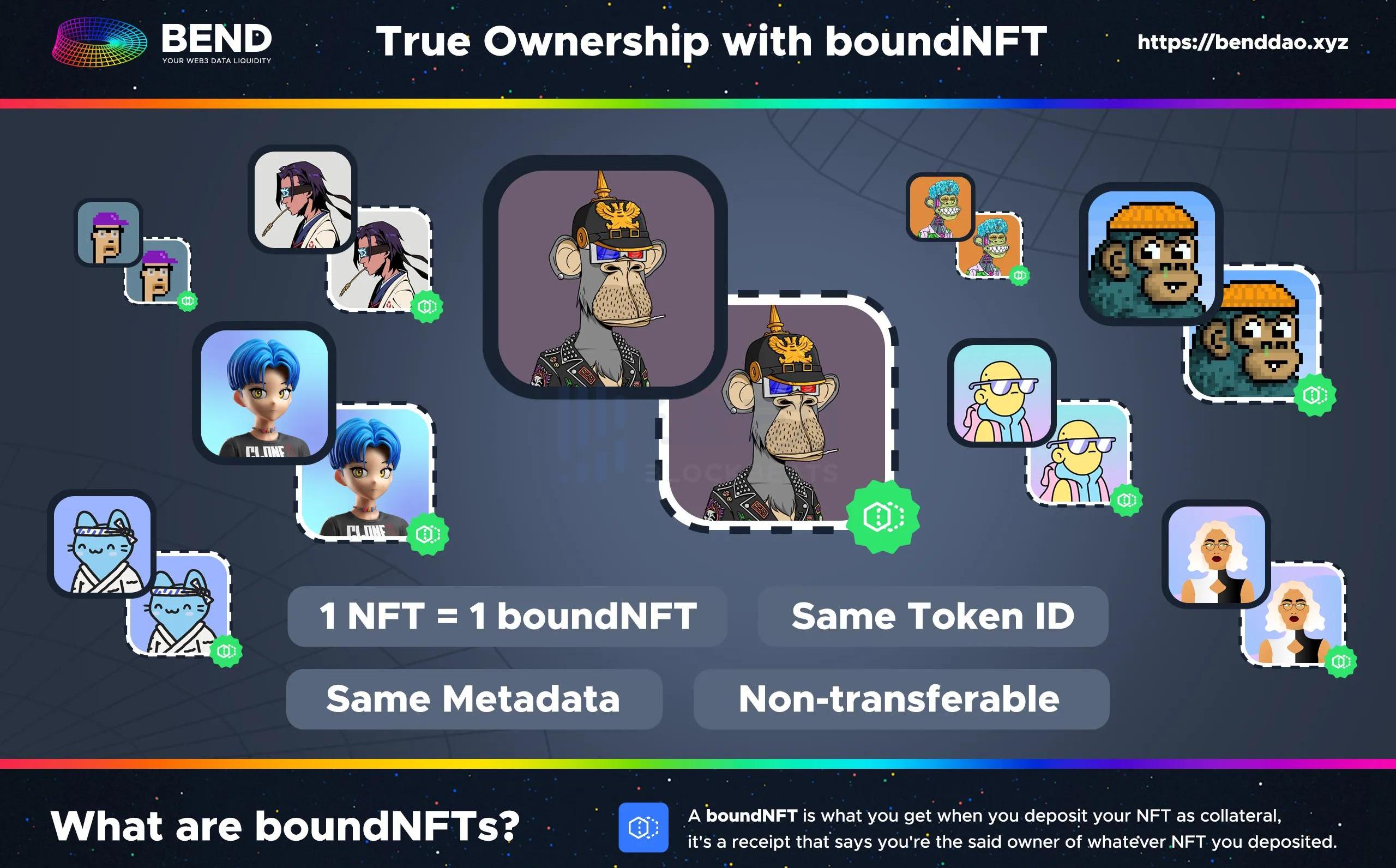

抵押的NFT會有一個相對應的boundNFTBendDAO當借款人向BendDAO抵押NFT時,NFT會被存入BendDAO的NFT池并轉化為boundNFT作為抵押的憑證。boundNFT可以保證用戶擁有與原始NFT相同的元數據和tokenID,這可以保證用戶仍可以在社交媒體上使用原NFT提供的元數據來呈現自己的PFP,同時可以避免黑客攻擊導致自己錢包中的NFT被轉移,還可以通過boundNFT來領取對應的空投。流動性挖礦

IMF:加密貨幣法規應該是全面協調一致的:12月13日消息,國際貨幣基金組織(IMF)最近發布了一些關于如何有效監管全球加密貨幣領域的建議。IMF表示,加密資產正在擾亂現有的金融體系,因此應該在全球范圍內以全面和一致的方式進行監管。IMF強調不協調的監管措施可能會“促進潛在的破壞穩定的資本流動”,因為大多數加密貨幣公司都是跨境經營。對此,IMF列出了監管機構必須包括的三個核心要求:首先,幾個關鍵功能的加密貨幣服務提供商應該得到許可或授權,包括數字資產的轉移、存儲、結算和保管。頒發許可證的標準也應明確規定,并指定相關機構。其次,這些要求應適合這些加密資產的主要使用情況。例如,投資產品應該有類似于證券經紀人的要求,應該由證券監管機構監督。支付產品應該有類似于銀行的要求,應該由中央銀行監管。第三,不同國家的政府應該授權受監管的金融機構提供清晰和全面的加密貨幣風險和參與的細節。[2021/12/13 7:35:23]

BendDAO的借貸雙方都有BENDToken補貼貸款人通過為Bend協議提供資金流動性而獲得流動性挖礦獎勵。在質押ETH后會獲得與相應存入資產的價值以1:1的比例掛鉤的bendETH,它采用與AAVE相同的利率模型,bendETH與aToken的核心價值是一樣的。借款人在抵押自己的NFT進行借款后可以獲得抵押獎勵,這是由于目前Bend協議提供了BENDToken補貼來激勵用戶進行抵押。用戶還可以通過質押BENDToken來進行流動性挖礦,BENDToken的質押者可以按照對應的比例獲得Bend協議全部收入。BEND的Token經濟模型

BEND與veBEND

BEND是BendDAO的治理Token,初始總供應量為100億,BEND持有者可以質押BEND獲得veBEND,目前veBEND有兩個用途:投票:BEND的質押者可以通過參與投票來選擇將哪個NFT作為Bend協議可以支持借入ETH和提供流動性的抵押品。只要支持的NFT流動性得到改善,所有NFT持有者都會受益。分享協議收益:veBEND持有者可以按照對應的比例獲得Bend協議100%的收入。BENDToken分配及釋放

Cosmos發起提案計劃申請資助實施ATOM全面營銷計劃:1月16日,根據Cosmos社區公布的消息,Cosmos第34號提案正在投票中。該提案具體內容為:Cosmos Hub(ATOM)社區請求從社區池支出129208 ATOM,以便實施ATOM全面營銷計劃。該計劃將與AiB(Tendermint)合作執行。待提案34通過后,將立即啟動營銷工作。預計投票將于1月21日結束。[2021/1/19 16:29:15]

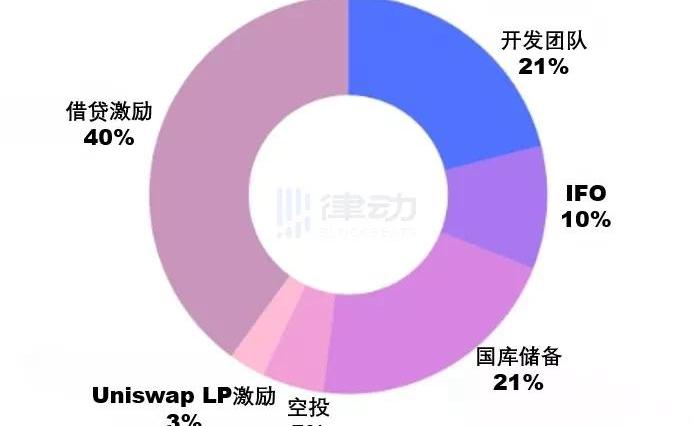

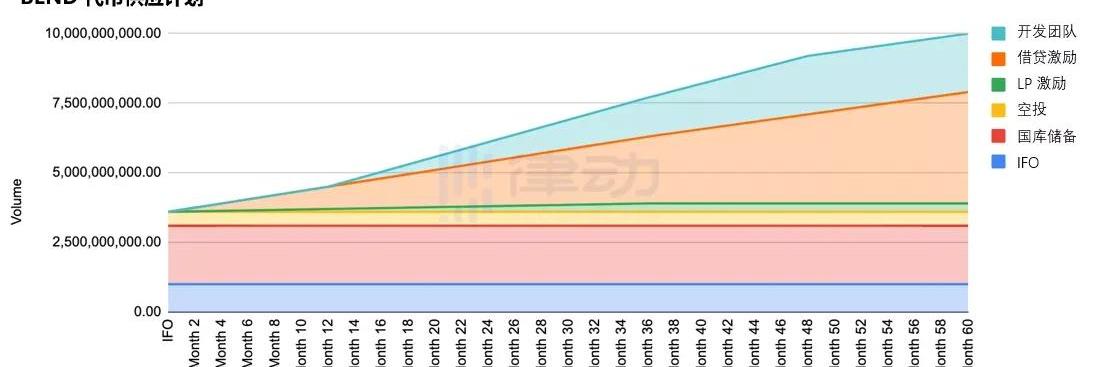

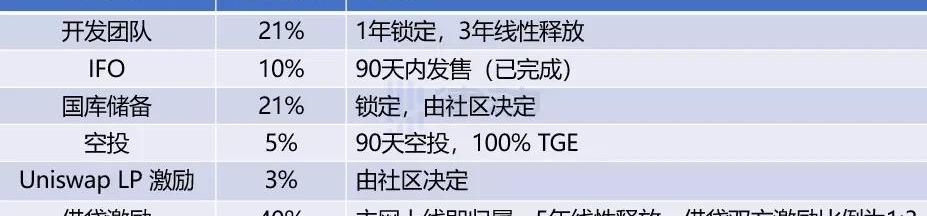

BENDToken的分配及釋放BENDToken分配由六個部分組成:開發團隊21%的BENDToken分配給Bend開發團隊,第1年鎖定,而后3年里的每一年將有7%以秒為單位進行線性釋放。所以在第1年里,分配給Bend開發團隊的Token不會向市場出售,只能參與協議收益的分配。IFO1,000,000,000(10%)的BENDToken將以IFO(InitialFair-launchOffering)的形式發售,這保證了Token以盡可能公平的方式分配。1ETH可以購買333,333BEND,總共募集到3,000ETH,目前IFO已提前完成。每個參與者可以選擇IFO期間的鎖定期,鎖定期為0周至4年。募集到的66%的ETH將用于Bend上的ETH借貸池,34%的ETH將用于Bend協議開發。國庫儲備BENDToken中的21%被鎖定作為國庫儲備,它被用來建立生態系統,同時可以用來應對緊急情況下的資金安全,這些Token的使用只能通過社區投票來決定。空投根據BendDAO的空投規則,BendsToken中的5%作為空投分別發放給了部分OpenSea用戶、藍籌NFT持有者、曾使用過NFTfi的借貸雙方用戶、Discord中500個幸運OG。UniswapLP激勵為鼓勵做市商在Uniswap上提供流動性,BENDToken中的3%將通過流動性激勵分配。UniswapLP激勵將通過DAO治理來決定,目前該激勵計劃已投票通過,可以在BEND/ETHUniswapv2LP進行流動性挖礦。借貸激勵為了鼓勵貸款方和借款方能夠為借貸池提供流動性,有40%的BENDToken將通過借貸激勵分配,并以1:3的借貸比率在5年內線性釋放。BendDAO的特色及優勢

BTC多空持倉比7.6:1 大盤全面走強:大盤全面走強,減半概念強勢,BSV3L、BCH3L 24小時漲幅分別為57.75%、40.75%。BCH、BSV多空持倉總量及多空成交總額持續上漲。此外,EOS、DASH受到資金關注,多空成交總額暴增,較昨日分別上漲313%、288%。

目前已上線減半概念BTC、BCH、BSV、DASH、ZEC,以及ATOM、XTZ、ALGO等26個幣種。以上觀點不構成投資意見,注意投資風險。[2020/3/20]

「點對池」模式實現即時借貸還款

與NFTfi那種點對點的NFT借貸協議不同,Bend協議采用了點對池的方法。用戶在通過BendDAO借貸時,是以地板價的一定的比例作為抵押比率,貸款方供應的流動性池保證了可以為借款方提供足夠的流動性,用戶可以實現即時借貸、還款。無需信任機構審核,通過智能合約即時完成借貸還款,這可以極大地釋放NFT市場的流動性。同時,NFT二級市場上的大部分交易都是圍繞著地板價附近的NFT,即地板價附近的NFT交易頻次更高,而稀有款的NFT的交易頻次則相對較低,點對池的模式可以盡量滿足大多數用戶的需求。點對點借貸需要借貸雙方自行對NFT價值、抵押比率、利息等方面達成共識,這種模式導致借貸雙方每次在使用它借貸時可能需要較長時間來對這些方面達成共識,所以它的撮合效率相較于點對池的模式是較為低下的。「多管齊下」避免用戶由于市場波動造成不必要的損失

健康因子風險等級BendDAO通過計算「健康因子」來對當前的借貸情況進行評估,劃分為多個健康因子等級提前讓用戶對市場波動有相應的預期。48小時強平保障使得借款方可以在市場價格劇烈波動導致清算拍賣觸發時,自己抵押的NFT資產不至于馬上被清算,只要能夠在48小時的清算保護期內償還貸款,則不會被清算。預言機通過計算地板價的時間加權平均價格(TimeWeightedAveragePrice,TWAP),也能夠避免OpenSea市場上NFT價格短期內劇烈波動帶來的影響。真實所有權

NFT具有「不可分割」的特性,「碎片化」的解決方案并不能滿足相關的需求,同時「碎片化」的NFT在資產確權方面也存在一定的問題。而BendDAO通過boundNFT實現了「真正所有權」,用戶將NFT抵押借貸,如果有與抵押的NFT匹配的空投獎勵,那么用戶仍然能夠獲得該空投獎勵。boundNFT以1:1的比例與抵押的NFT錨定,用戶持有的boundNFT可以方便地集成到NFT錢包和社交媒體賬戶中,例如:即使將手中的NFT抵押在Bend協議中,它仍可以作為TwitterBlue的認證頭像。

FlashClaim領取空投更方便由于「真實所有權」,用戶還可以使用BendDAO所開發的FlashClaim在無需解除質押的情況下領取對應的空投,更加方便快捷。這也能夠釋放市場流動性,例如之前ApeCoin的空投使得BAYC、MAYC等NFT項目的持有者獲得了新的資金,這讓市場變得更有活力。FairLaunch保障Token公平分配

1,000,000,000(10%)的BENDToken通過IFO來公平分配,沒有VC融資。BendDAO通過IFO完成協議借貸池流動性的供給,而用戶可以獲得公平的Token分配。提高了NFT市場的資金流動性

NFT借貸作為NFT市場的基礎設施,需求一直很大。原本NFT用戶面臨著兩難的選擇:持有NFT,但資金流動性則會大大受限,高價的藍籌NFT尤甚;售出NFT獲得流動性,可能踏空未來藍籌NFT的漲幅,被「甩下車」。在NFT借貸協議出現后,用戶可以在不出售NFT的情況下獲得資金流動性,而這部分資金又可以反哺NFT市場,促進NFT的交易,進一步加速NFT市場發展。在BendDAO之前的NFT借貸協議沒有很好的解決方案,它們撮合效率低,無法得到廣泛利用。據悉,BendDAO團隊在去年9月開始開發,到今年3月主網正式上線,歷時半年。瞄準了NFT市場借貸效率低的痛點,作為第一個基于去中心化點對池的NFT流動性協議,BendDAO具有先發優勢和頭部效應。可擴展性高

BendDAO交易NFT的功能會在未來上線除了NFT借貸業務,BendDAO似乎也想從OpenSea中分一杯羹。官網顯示計劃上線NFT交易功能,用戶可以通過購買/出售NFT來獲得BENDToken獎勵。在未來,用戶通過「付首付」、「分期購」、「信用貸」等方式去購買一個藍籌NFT也是有可能實現的。NFT市場存在多種需求,BendDAO似乎不想僅僅局限于NFT借貸業務,高擴展性和對未來的無限想象,讓它看起來更像是一個「NFT銀行」。BendDAO潛在的問題

點對池借貸導致稀有的NFT價值被低估

即使是有稀有屬性的BAYC在BendDAO也只能以地板價借貸一個具有稀有屬性的NFT在BendDAO只能以該NFT系列的地板價去借貸,但如果通過點對點借貸對其稀有屬性的價值進行合理評估,實際能借出的資金應該更多。點對點的借貸模式雖然撮合效率相對低下,但如果借貸雙方可以對一個NFT本身的價值達成共識,可以以雙方更滿意的價格完成借貸:借款方借出更多的資金,貸款方獲得更多的利息。但目前NFT市場上還沒有能給非地板價的NFT進行估值的預言機模型,BendDAO采用相對保守的借貸比率也無可非議,保持安全邊際和高效、可持續地運轉是目前的最優解,但NFT市場更期待適用性更廣、能將資金利用率最大化的預言機解決方案。「礦幣」的拋壓與「吸血鬼攻擊」

目前BENDToken主要以作為借貸雙方的補貼以流動性挖礦的方式產出,高APY的補貼短期內可能會吸引大量「流動性蝗蟲」挖礦,不斷產出的BEND「礦幣」通過「挖提賣」可能形成較大的拋壓對幣價造成影響,進而導致APY降低,進入「死亡螺旋」。雖然采用了ve模型,但質押BEND后獲得的veBEND只有投票和分享協議收入的功能。也就是說想要激勵用戶去質押BEND減少拋壓,需要保持可持續的高APY補貼,而這取決于BEND協議能否保持高收入增長。BendDAO作為第一個基于去中心化點對池的NFT流動性協議,目前暫時可以憑借它的先發優勢坐享NFT借貸市場的早期紅利,但如果有相似的競品出現,采用「吸血鬼攻擊」以更高的APY吸引用戶進行質押,可能會進一步加大BENDToken的拋壓,造成幣價下跌。BendDAO能否保持核心競爭力坐穩NFT借貸賽道的頭把交椅尚需觀察。相關的風險

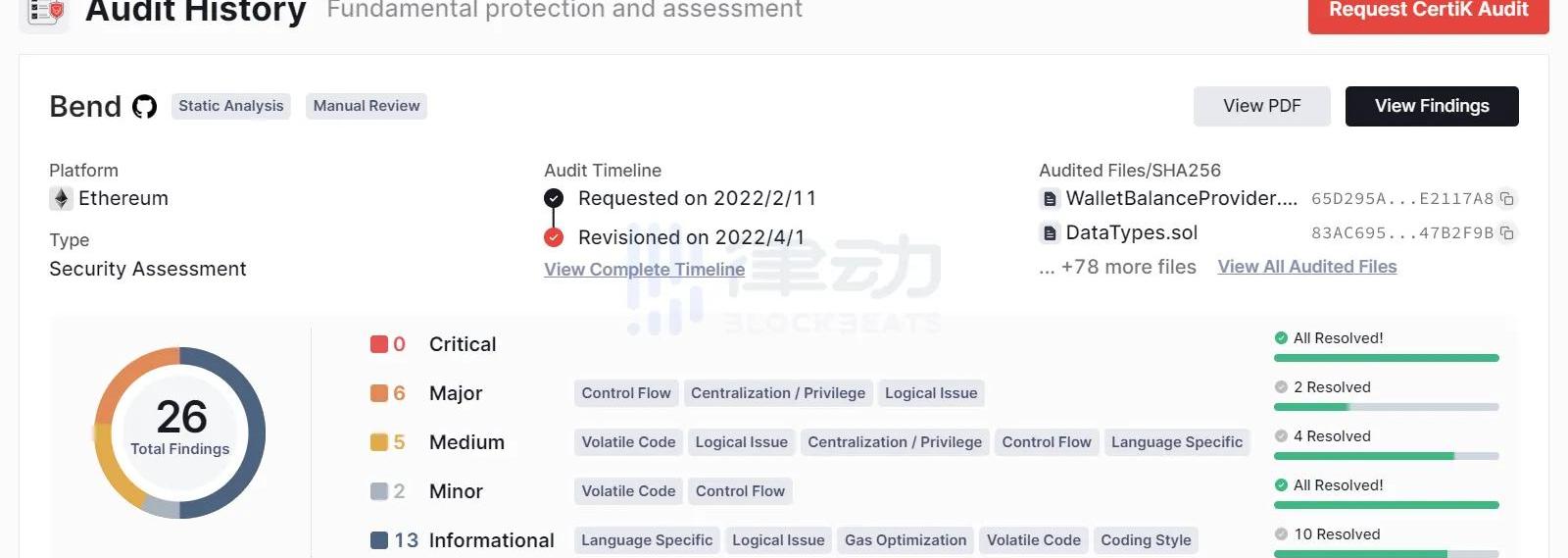

CertiK對BendDAO的審計結果根據CertiK對BendDAO的審計報告,是有一些問題存在的,如拍賣可能因價格波動而失敗、中心化相關風險等。

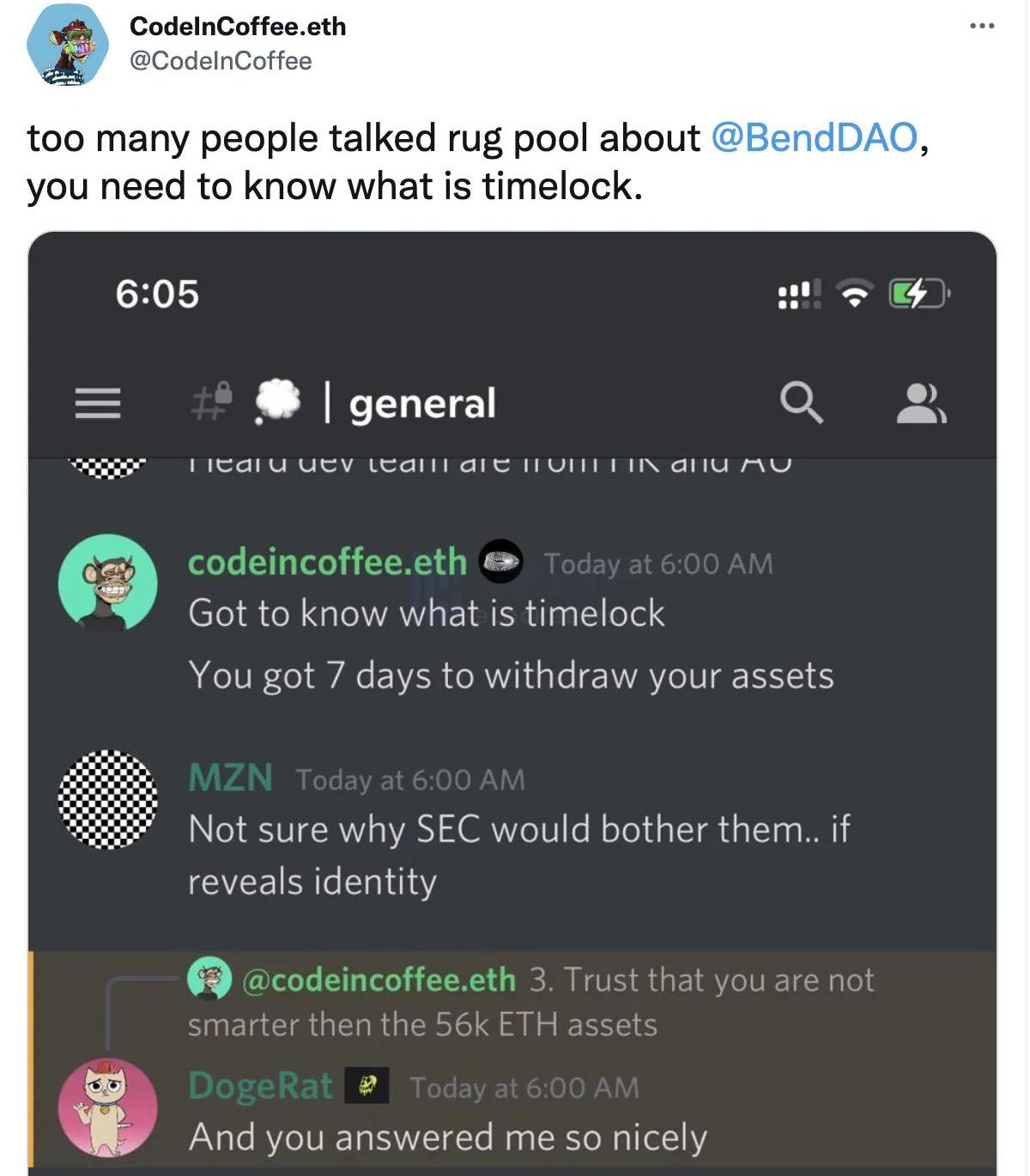

BendDAO創始人@CodeInCoffee對rugpool的相關言論進行回應同時,有推特用戶@0xQuit指出,BendDAO的領取空投和交易是安全的,但它的合約使用了可升級的代理合約讓它看起來像「陷阱」。BendDAO的回復是對領取空投的合約使用可升級的代理合約是為了保證資金安全,同時官方文檔中也指出,BendDAO已將所有Bend借貸協議合約的所有者設置為24小時時間鎖控制器地址,已將所有關于boundNFT協議合約的所有者設置為7天時間鎖控制器地址。另外,在IFO中募集到的3000ETH中有66%為借貸池提供流動性,另有34%用于「Bend協議開發」,這看起來像是團隊通過這種方法額外自留了1000多個ETH,與團隊公布的Token分配中「占比21%鎖定一年的BENDToken分配」有一些出入。此外,BendDAO團隊始終保持匿名也是潛在的風險之一。總結及展望

在過去的一周里,將DeFi與NFT結合的BendDAO可以說是加密圈的明星項目。有的人剛剛聽說它,說它像是暴發的「拆遷戶」;也有人很早就了解過它,好事多磨,優秀的項目需要時間沉淀。事實上,它的成功具備了「天時地利人和」:天時:月底YugaLabs開發的Otherside即將迎來發售和空投,NFT市場需要大量的資金流動性。BendDAO的出現使得用戶可以將自己的藍籌NFT質押來獲得資金參與Otherside的發售。地利:NFT借貸市場缺乏好的解決方案,BendDAO沒有強勁的競爭對手,憑借著先發優勢和依靠多個創新的借貸機制迅速收獲了大量的用戶。人和:有巨鯨分兩次以共計2290ETH的總額幾乎「包場」了IFO,這使得IFO提前結束,BENDToken價格暴漲。在當天不到24小時內,BEND幣價從最低0.00786暴漲至最高0.13812,漲幅高達1,757%。財富效應就是最好的廣告,BendDAO一時成為各個社群的熱點話題。目前NFT市場的總市值已經超過了180億美金,NFT借貸協議作為NFT市場的基礎設施擁有廣闊的前景。BendDAO憑借著它多個創新的借貸機制,利用先發優勢和頭部效應,嘗試著坐穩NFT借貸賽道的頭把交椅。它可能存在一些問題,但瑕不掩瑜。它在一定程度上解決了當前NFT市場借貸效率低下的問題,釋放了藍籌項目的資金流動性,為市場注入了更多的資金流動性、激發了市場的活力,同時也開拓了更多的玩法。在網絡上檢索「NFT借貸」,可以看到這個賽道可謂日新月異,新的NFT借貸項目和相關融資信息層出不窮。它們既能夠助力NFT市場進一步擴張,又作為競爭對手相互掣肘搶占著市場份額。但NFT借貸只是NFT市場需求的一部分,NFT玩家們也在期待著一個功能齊全的「NFT銀行」能夠開發像房產一樣的「付首付」、「分期購」、「信用貸」等新玩法。那么,BendDAO會是第一家成功開業的「NFT銀行」嗎?

Tags:NFTENDBENBENDCorgiNFTGameTendiesBenchmark Protocolbend幣的內在價值

“為何人人皆向往Web3.0,因為這是一個以人為本的時代,個人主權回歸,個人價值凸顯。有能力者將掘金Web3.0.

1900/1/1 0:00:00本文來自微信公眾號老雅痞。2022年4月25日,OpenSea官方發推宣布收購NFT交易聚合器Gem.

1900/1/1 0:00:00這不是馬斯克第一次想私有化一家公司。上一次他想私有化的那家公司叫特斯拉,事情發生在2018年,沒做成,被美國SEC的鐵拳砸了回去。這也不是馬斯克第一次想掌控推特.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報隨著各國央行加息、抑制通脹,全球金融市場在過去幾個月持續下行,加密金融也難以獨善其身.

1900/1/1 0:00:00回顧Terra過去一年的發展,LUNA的價格最高達到119.18美元,市值也曾達到410億美元,其生態業已推出了超過100個項目,涉及DeFi、元宇宙、游戲、NFT等等,其中DeFi項目占大頭.

1900/1/1 0:00:00自90年代創造“元宇宙”以來,一直有很多關于“元宇宙”的討論,但尤其是在大流行期間,在Facebook更名為Meta之后更是如此.

1900/1/1 0:00:00