BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.5%

ETH/HKD-0.5% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD-0.93%

SOL/HKD-0.93% XRP/HKD-0.31%

XRP/HKD-0.31%設計Token經濟模型很難

對于項目而言,Token的經濟學模型的設計至關重要,同時這也是項目里最困難的事情之一。因為這實際上是在從頭開始創建一個完整的經濟系統,并且是在沒有任何現實經驗依據的情況下進行創建。Token模型設計的一個細微錯誤可能會影響整個項目,即使該項目的其他設計都很好,智能合約的不可篡改性進一步強調了初始Token設計的重要性。一旦合約發布之后,需要進行分叉才能對協議進行更新。盡管Token經濟學很復雜,但它仍然受制于經濟學的基本定律,即供求關系。簡單來講,Token經濟模型的設計都是設計影響短期和長期供需的方法。理想情況下,最好的設計是在鼓勵需求的同時減少供應,但這說起來容易做起來難。四大支柱

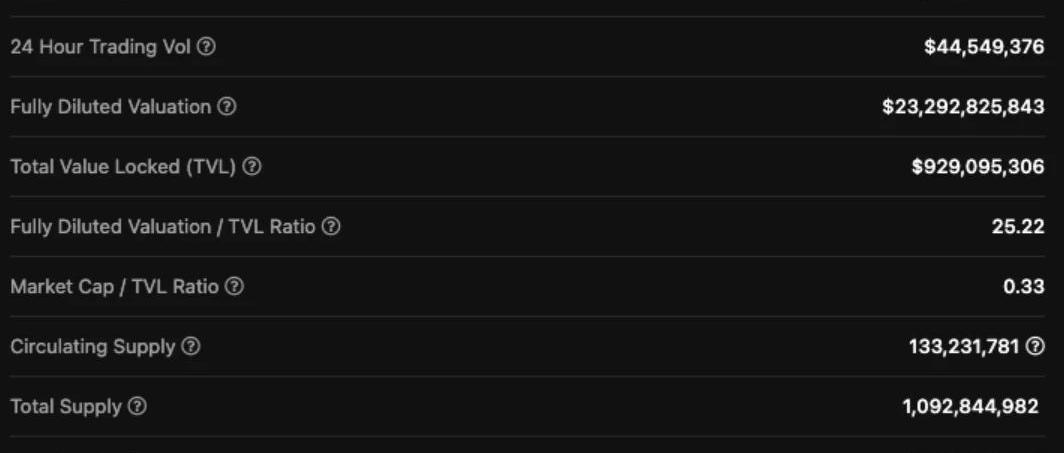

在深入了解「ve」Token設計的復雜性之前,本文將介紹Token經濟學的基礎知識。在我看來,每種加密貨幣都有四個基本的Token經濟學支柱,這是投資者在深入研究Token經濟學之前應該分析的第一件事。支柱上的任何設計缺陷都是Token經濟模型在未來的隱患,如果缺陷很嚴重,可能會導致整個經濟模型倒塌,或者導致項目慢慢流血,就像一座廢棄的建筑物生銹一樣。供應沒有什么比Token的數量管理更基礎更重要的了,Token的數量管理的一部分就是供應。我們可以將供應分為:流通供應量:市場上流通的Token的數量最大供應量:理論上協議所能產生的最大Token的數量總供應量:已發行的Token數量。這包括銷毀和鎖定的Token。即使這些Token不屬于流通供應。供應量越高,價格越低。我相信你經常看到諸如「看看ADA,它只有1美元,想象一下如果它只達到比特幣價格的50%,我會賺多少錢!」之類的言論。因為他們沒有意識到ADA的供應量為450億,而比特幣的供應量為2100萬。這就是為什么市值是比只看Token價格更準確的指標,因為它會影響價格和供應。將流通供應量與總供應量和最大供應量進行比較會發現有趣的現象。比如,如果流通供應量低而總供應量和最大供應量高,這是一個巨大的危險信號,因為你的Token的價值將被稀釋,如下圖:

美國SEC:有關XRP案件的裁決存在重大錯誤,不應予以考慮:金色財經報道,在針對Do Kwon和Terraform Labs的新訴訟文件中,美國SEC表示,有關XRP案件的裁決存在重大錯誤,不應予以考慮。[2023/7/24 15:54:20]

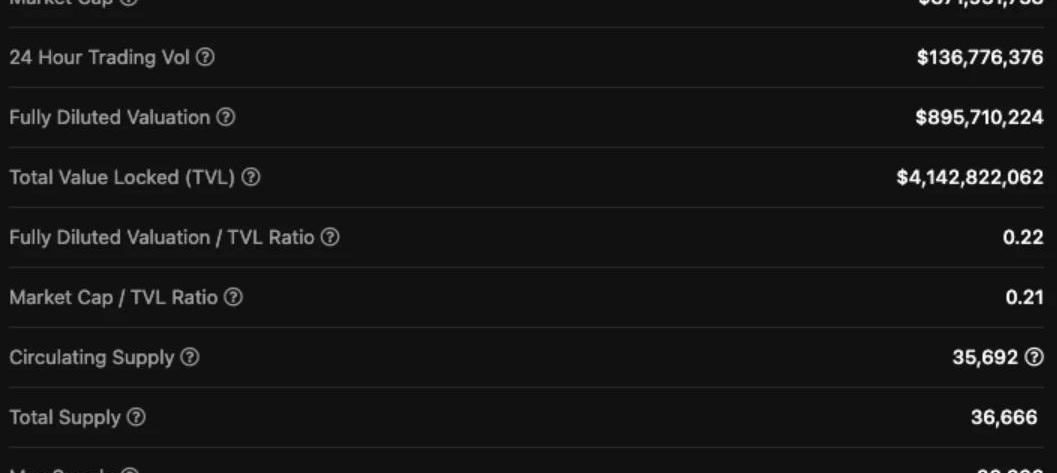

這個Token的流通供應量約為133M,最大供應量為10B。對于你的Token來說大約有8倍的稀釋風險,這是一個重大問題。如果明天所有的Token都被釋放,你的Token價值將是昨天的1/8。假設您今天以3.05億的市值買入,預計5年內將達到100倍。這將使市值達到30B,但完全稀釋后的估值將達到2.3T。此外,即使市值增加,這些Token的定期發行也會增加流通供應量,這將對價格造成下行壓力。這并不是說這個Token的一切都很糟糕,他們甚至可能有辦法抵消供應壓力,但這是長期投資者應該注意的風險因素。短期投資者不太擔心最大供應量,因為Token解鎖的時候他們可能早就跑了。下面是一個相反的例子,流通供應量接近最大供應量。但這并不意味著這個項目是個可靠的項目,但是的確減少了投資者的風險。

Atomic Wallet因被黑客攻擊面臨1億美元集體訴訟:金色財經報道,Atomic Wallet用戶在上個月與朝鮮有關的黑客攻擊中損失了1億美元。一項集體訴訟指控Atomic Wallet及其所有者Konstantin Gladych存在“疏忽和非法”行為。該訴訟稱,該公司至少最早在2022年就“知道Atomic錢包中存在的安全漏洞”。[2023/7/7 22:24:11]

分發Token的分發是投資者應該注意的下一個Token經濟系統的支柱,這是一個非常簡單的支柱。分發是指每個錢包持有特定Token的百分比的分布。你會想要1個人持有70%的代幣供應嗎?如果你想的話,那么那個項目將非常集中,他可以無休止地拋售Token,讓我們這些散戶變得更窮,并且破壞了項目的前途。一個好的分發設計是盡量將token分配給更多人。這樣一來,如果有人想退出,他們的拋售不會對價格產生太大影響。查詢Token分布的最佳方法是查看他們的白皮書中的Token分配圖表,并在區塊鏈瀏覽器上檢查錢包的分布。貨幣政策貨幣政策決定了Token是通脹還是通縮模型,并且還決定了通脹/通縮程度以及項目的整體共識機制。如前所述,高通脹會導致資產價格隨著時間的推移而下跌。低通脹率與POW相結合可能是一件好事,因為它可以在生態系統中創造生產力。以太坊2.0和EIP1559允許在每筆交易中銷毀ETH,理論上應該會讓以太坊變得通縮。這引出了我的下一個想法,即應該如何一起分析Token經濟學的四個支柱中以及它們的相互作用。讓我們回看本文供應部分中高度稀釋的Token的示例。雖然它具有很高的FDV,但假設它的貨幣政策是每年消耗7%的循環供應量和每年5%的代幣釋放計劃,所以即使7/8的供應被鎖定并且存在通脹壓力,這也導致通縮率同比下降2%。在這種貨幣政策下,token將不會面臨任何鎖定的通脹壓力,但實際上,由于流通供應的減少,因此存在負面的供應壓力。尋找各種Token經濟學支柱的相互作用能夠讓我們弄清楚Token經濟學的優點。單純只看一個支柱經常會被誤導。價值捕獲最后一個支柱是協議捕獲了多少價值以及價值應該如何分配。在Web2中,所有獲得的價值都回到了Facebook、Google和Twitter等公司。他們從用戶的數據和社交媒體互動中賺取了數十億美元,而用戶則獲得了零美元的回報。用戶最多會得到一個藍色復選標記。Web3顛覆了這一點,因為協議捕獲了它們提供的價值,并將其分配給Token持有者。您可以成為協議的用戶,并且同時獲得回報。并非所有協議都能有效地捕捉價值,我認為在我們擁有一個可以捕捉協議提供的100%價值的Token架構之前,仍然需要大量的研究和實驗。最簡單的比較例子是2020年的Uniswap與Sushiswap之戰。Uniswap發布了他們的AMM,但沒有發布Token。當然,他們提供了具有大量價值的創新產品,但他們為網絡參與者獲取了0%的價值。然后Sushiswap分叉了Uniswap并隨之創建了SUSHIToken。SUSHI持有者可以對治理問題進行投票,并將他們的SUSHI質押為xSUSHI,并獲得協議產生的交易費用。雖然這種模式遠非完美,但讓Token持有者分享收入比Uniswap的模式獲得的價值要多得多。如果Uniswap在AMM發布時推出了一種能夠獲取價值的Token,那么Sushiswap獲得新用戶將更加困難。VeToken經濟模型

1971枚BTC從未知錢包轉移到Coinbase:金色財經報道,據Whale Alert監測,北京時間9:32有1971枚BTC (約59,557,715美元) 從未知錢包轉移到Coinbase。[2023/6/29 22:07:35]

以上是基礎知識,那么Ve是什么?Ve是「voterescrowed」,自提出以來已經迅速成為一種流行的Token經濟學模型,采用更新的DeFi協議。有趣的是,ve模型是CurveFinance發明的,它是「DeFi1.0」。它的工作方式是鎖定您的CRV代幣,然后將其轉換為具有協議治理能力的veCRV。鎖定期不是固定的,Token持有者可以決定他們想要鎖定他們的CRV多長時間,最長4年。隨著時間的推移,持有者擁有的veCRV數量在其鎖定期間線性衰減。這會激勵持有者定期為veCRV重新鎖定他們的CRV,以最大限度地提高治理和獎勵。主要創新是如何創建加權投票和加權獎勵。此外,一旦您將CRV轉換為veCRV,您就會被鎖定在指定的時間段內。不能像其他協議那樣提早解除鎖定。假設Bill和Alice各有100個CRV。Bill決定將他的CRV鎖定2年,而Alice將她的鎖定4年。即使他們一開始擁有相同數量的CRV,Alice將獲得比Bill多一倍的veCRV,這意味著她將獲得比他多一倍的治理投票和獎勵。VeToken經濟模型的效果veToken經濟模型解決的主要問題之一就是1token=1vote問題。在非ve模型下,大鯨魚可以購買大量代幣進行短期治理并獲得回報,而無需在博弈中承擔除了短期價格之外的任何風險。因此一個同類協議可以購買數百萬美元的競爭者協議Token并投票支持糟糕的提議,然后拋售Token。在ve模型下,這種類型的鯨魚操縱效果要差得多,因為他們的選票不會像長期持有者那樣有價值。如果一個協議或鯨魚想要對另一個協議產生重大影響,他們將不得不鎖定他們的Token一段時間。一旦他們的Token被鎖定,這就產生了以符合協議最佳利益的方式行事的動力。CRV戰爭就是最好的例子。此外,選擇最長鎖定期的協議的鐵桿支持者將比在1token=1vote模型下擁有更大的發言權。與短期投機者相比,這些鐵桿的支持者獲得了更多的收益和被動收入。只要協議繼續推進,質押者就會明白,在可預見的未來,他們將獲得被動收入,而不是在不確定的情況下從一個協議跳到另一個協議。最后,ve模型對4個支柱中的3個有直接影響,分發是和Ve模型唯一關系較弱的支柱。Ve模型通過Token的長期鎖定來影響供應。持有者被激勵長期鎖定他們的代幣,以最大限度地提高影響力和收益。當這些Token被鎖定時,它們會在很長一段時間內退出市場,從而減少拋售壓力。因為供應較少,隨著時間的推移,這應該會有機地導致價格上漲。與1token=1vote的模型相比,這個流通供應表現非常出色。VeToken的持有者是決定協議貨幣政策的人,就像在1token=1vote模型下一樣。不同之處在于veToken模型是一種升級,因為它將協議的長期激勵與質押者的激勵保持一致。如前所述,這會激勵擁有最多既得利益的持有者投票支持協議的有利貨幣政策,而不是讓潛在的惡意第三方或只考慮自己利益的第三方來支持損害協議的政策。Ve模型產生巨大影響的最后一個支柱是協議如何將捕獲的價值分配給其持有者。該模型根據您被鎖定的時間來分配捕獲的價值。但是仍然還有大量空間可以創新以最大限度地獲取價值回報給用戶。創新DeFi領域的很多協議都在努力實現veToken經濟模型,這很棒!與傳統的token經濟模型相比,這是一個進步,但veTokenomics不會成為token設計的巔峰之作。本節將介紹一些項目正在使用veToken經濟模型作為基礎構建的創新設計。Cartel目前正在為他們的BTRFLY代幣創建一個ve版本,但有一點不同。他們計劃發布blBTRFLY和dlBTRFLY代替veBTRFLY,分別代表賄賂鎖定和DAO鎖定BTRFLY。blBTRFLY是面向零售的Token,可為持有者最大化收益,而dlBTRFLY專注于希望最大化其DeFi治理的DAO和協議。簡化理解:blBTRFLY=更高的產量dlBTRFLY=更高的DeFi治理權這是一個以veToken經濟模型為基礎的有趣設計,我將關注它在實踐中的運作方式。下一個創新協議是TraderJoe。他們發布了新的Token經濟學模型,引入了三個Joe衍生品來替代xJOE,分別是:rJoe,sJoe,veJoe。為rJOE質押JOE讓rJOE持有者可以在JOE生態系統中參與項目的launch。為sJOE質押JOE讓sJOE持有者從平臺支付的收入中分得一杯羹。這筆收入以穩定幣的形式支付,這讓用戶可以獲得被動收益。為veJOE質押JOE讓veJOE持有者在Joe農場中獲得更高的獎勵,以及治理權。veToken經濟模型目前處于發展期。我們看到協議開始創建其主要Token的多個衍生品,每個衍生品都有一個特定的用例。這允許用戶在他們最想參與的協議部分上最大化他們的投資策略。結論

FTX新管理團隊:目前為止已恢復約70億美元流動資產:金色財經報道,FTX新管理團隊表示,在保護資產方面已經取得了實質性進展,到目前為止已經恢復了約70億美元的流動資產。

此前消息,根據該團隊周一發布的報告,在去年申請破產時,FTX交易所欠下客戶大約87億美元。[2023/6/27 22:02:06]

總之,Token經濟學很難,協議需要確保四個支柱與經濟系統的正確搭配。此外,他們還需要在這四大支柱之上進行創新,以保持競爭力。VeToken經濟模型向前邁出了一大步,是對以前的Token經濟系統的巨大改進。它減少了供應,獎勵長期投資者,并將協議和投資者激勵措施結合在一起。2022年,更多協議將繼續將veToken經濟模型添加到其設計架構中,并以veToken經濟模型作為四大支柱之上的中間件基礎進行創新以創建獨特的經濟系統。原地址

數據:2022年ENS域名注冊量占其歷史地址的80%:金色財經報道,雖然更廣泛的加密行業在 2022 年經歷了動蕩時期,?但ENS加強了其在域名注冊。數據顯示,2022 年 ENS 域名注冊量占其歷史地址的 80%,與此同時,NFT基金公司1confirmation的普通合伙人Richard Chen將ENS列為期待在2023年被低估的三種產品之一。?Chen強調ENS是房間里最大的NFT大象。此外,他提到ENS擁有自己的PFP版本是可能在2023年提升其業績的一個重要因素。

此外,ENS 在 2022 年也獲得了整個 NFT 市場的良好份額。Chen還認為生成藝術和MEV應用程序和錢包是另外兩個有可能在新的一年蓬勃發展的。[2023/1/3 22:21:53]

Tags:TOKTOKENKENTOKECCB TokenNASDEX TokenSEMI TOKENREALLIQ Token

本屆超級碗LVI有很多值得關注的點。辛辛那提孟加拉隊可能會贏得在該城市的第一個NFL冠軍,因為舊金山的JoeMontana曾在20世紀80年代兩次擊敗他們.

1900/1/1 0:00:00在這份報告中,我們研究了三位NFT收藏家的交易模式和習慣;Pranksy,Dingaling和Wilcox.

1900/1/1 0:00:00DeFi行業最知名的KOL,這次可能真的要退出加密行業了。3月6日,Fantom的高級解決方案架構師AntonNell在其個人社交媒體平臺發文表示,YFI創始人AndreCronje與Anton.

1900/1/1 0:00:00DataSource:FootprintAnalytics1月10日,PulseX的第一階段"Sacrifice"活動結束,使項目的總投資達到近10億美元.

1900/1/1 0:00:00資訊周期:2.21~2.27 韓國大型 金融 機構KB將推出韓國首個加密 投資 基金 在新加坡星展銀行推出加密 交易所 1年后,韓國大型金融機構KB金融集團緊隨其后.

1900/1/1 0:00:002月23日,PolkaWorld舉行了主題為《Polkadot流動性資產專題:如何使用你的cDOT、lcDOT、vsDOT來最大化釋放DOT流動性?》的線上直播,直播文字內容回顧如下.

1900/1/1 0:00:00