BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.83%

ADA/HKD+0.83% SOL/HKD-0.06%

SOL/HKD-0.06% XRP/HKD+0.36%

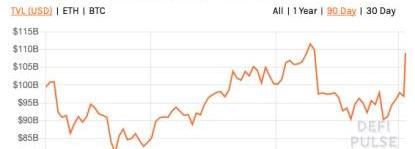

XRP/HKD+0.36%自去年6月的DeFiSummer熱潮以來,DeFi市場持續保持指數級增長,生態不斷繁榮。據DefiPulse數據,DeFi最新總鎖倉價值約1100億美元,即將追平11月上旬的高點。

基于各大公鏈的各類DeFi項目和協議已有近700個,涵蓋十幾個賽道。傳統金融市場的儲蓄、借貸、資產管理、交易所、衍生品、保險、基金等業態,都可在DeFi市場找到相應的鏡像產品。因此,DeFi也被認為是中心化金融的一個去中心化“平行世界”。不過,作為基本金融工具之一的債券,在DeFi市場尚未出現一款真正意義上的去中心化應用。沒有去中心化債券的DeFi市場,顯然是不完整的。究其原因,則是缺乏一個適合債券類產品的標準和協議。為此,一支由來自法國、烏克蘭、印度、馬來西亞、美國的數學、金融、算法領域專家,區塊鏈天使投資人,加密貨幣顧問,MakeDAO、AlphaWallet等知名項目開發者等組成的全球性精英團隊,提出了專門針對債券生態的ERC-3475標準,并基于此標準開發了去中心化債券協議DeBondProtocol,致力于打造一個去中心化債券生態平臺,為DeFi補齊去中心化債券這一重要拼圖。去中心化債券缺席DeFi

以太坊信標鏈社區顧問:今天的市場是一個去中心化的事件:金色財經報道,以太坊信標鏈社區顧問superphiz在社交媒體上表示,我認為今天的市場是一個去中心化的事件。以前由高風險機構持有的以太幣,現在可以以優惠的價格提供給大眾,新的持有者只需要認識到以太坊目前的價格更有價值,并利用這次銷售的機會。[2022/6/19 4:38:21]

債券之于金融市場有多重要?債券是現代商業和市場經濟大廈的基石之一,它與貨幣、票據、股票共同構成基本金融工具。有了這些基本金融工具,實體經濟的投融資需求才能夠得到滿足,市場經濟才得以繁榮。并且,基于這些基本金融工具,衍生出了遠期合約、期貨、期權、權證、掉期等合約產品,從而構成了今天我看到的紛繁復雜的金融市場。其中,債券市場作為一種靈活、有效而又安全的市場機制,可以通過推動儲蓄轉化為投資,為政府、金融機構、企業等資金需求方提供融資,為投資人提供多元化的固定收益產品,為社會財富的穩定增值提供良好的“蓄水池”。以美國為例,10年期國債收益率不但左右著美聯儲貨幣政策走向,而且是美國股市的晴雨表,進而成為全球經濟和金融市場的風向標。美國每年僅發行國債的金額就接近甚至超過GDP的100%,此外還有市政債券、公司債券、聯邦機構債券等。2020年,以美元計價的債券占美國當年名義GDP的132.5%。我們再把目光轉到去中心金融市場。目前已經形成了由智能合約錢包、自動交易工具、收益最大化、無抵押貸款、代幣化基金、協議聚合器、借貸和保證金交易、合成資產、預測市場、去中心化保險、DEX、穩定幣、支付、數據服務等組成的DeFi宇宙生態。傳統金融市場的銀行儲蓄、借貸、資產管理、基金、保險、衍生品等業態都能在DeFi市場找到相應的去中心化應用。然而,至今尚未出現真正意義上的去中心化債券。是DeFi市場沒有發行債券的需求嗎?顯然不是!去中心化債券缺席DeFi,是由于區塊鏈基礎設施不完備,缺乏一個適合債券類產品的標準。DeFi市場通用的標準為ERC-20。ERC-20作為一種同質化代幣標準接口,所有代幣均對應同一個智能合約,執行統一的算法標準,難以滿足更復雜的金融產品需求。而債券類產品對抵押品、發行規模、贖回期、利率、還款方式、還款時間等具有多樣性、非標化要求。而且,債券持有人往往出于投機、賺取差價的需求,對債券的流動性有更高要求。DeBond補齊DeFi債券拼圖

去中心化旅游市場 Winding Tree與美國航空達成合作:11月17日消息,基于以太坊的去中心化旅游市場 Winding Tree 宣布與美國航空(American Airlines:AAL) 達成合作關系,這將允許部分旅客獲得量身定制的預訂選項,為區塊鏈技術開辟了一個潛在的新用例。通過合作,買家能夠直接訪問美國航空公司的航班數據,而無需中介機構,用戶可以進入 Winding Tree 的市場直接預訂旅行并獲得量身定制且具有成本效益的旅行選擇。[2021/11/17 6:55:34]

為了解決上述市場痛點,DeBond團隊提出了專門針對債券生態的ERC-3475標準,并被合并到了ETHmaster。

ERC-3475是一個多重可贖回債券標準,擁有更復雜的數據結構,每一張債券無需額外部署智能合約,即可獲得獨立的算法規則。基于ERC-3475標準,不僅可以創建傳統意義上的標準債券,還能創建期貨、期權等金融衍生品。相比ERC-20,ERC-3475具有顯而易見的優勢:每個債券對應一個獨立合同,允許用戶靈活定制不同的贖回時間、執行條件和利率。債券可以在DeBondDEX交易所上市交易,或者拆分、打包后作為次級債券在二級市場交易。ERC-3475不僅能生成以同質化代幣作為抵押物的債券,非同質化代幣也可以作為抵押物生成債券。舉個例子:假設Alice拿100美元投資于DBIT-USD債券,這100美元將作為抵押物,被轉到DBIT-USDAMM交易對合同。然后Alice會立刻收到200張DBIT-USD債券,這其中可能包含標記為“1”的3.7張DBIT-USD債券,標記為“2”的3.7張DBIT-USD債券、標記為“3”的7.4張DBIT-USD債券……不同標記代表著不同的贖回期。2天后,Alice可以贖回標記為“1”的3.7張DBIT-USD債券。贖回時,她將獲得以DBIT支付的本金和利息。如果她不想持有DBIT,可以根據交易對合同,將DBIT兌換成USDC。4天后,Alice可以贖回標記為“2”的3.7張DBIT-USD債券。6天后,Alice可以贖回標記為“3”的7.4張DBIT-USD債券。……到了第99天,Alice總共收到了價值200美元的200枚DBIT。上述案例中,同樣是DBIT-USD債券,因贖回期不同各自對應獨立的合同,Alice贖回標記為“1”的DBIT-USD債券,并不影響標記為“2”“3”……的DBIT-USD繼續存續。如果她在債券到期前需要用錢,可隨時在DeBondDEX交易平臺將債券轉讓。如果有利可圖,她也可以將持有的DBIT-USD債券拆分,或將多個債券打包成為次級債券再轉讓。當然,DeBond的優勢遠不止于此,其更大的意義在于通過創新性的經濟模型,解決了當前DeFi市場的最大弊端——流動性不可持續。解決DeFi弊端,開啟DeFi2.0時代

去中心化預言機Razor Network推出治理代幣RAZOR:1月28日消息,去中心化預言機平臺Razor Network宣布正式推出原生代幣RAZOR,總供應量將為10枚,其中4億枚RAZOR代幣將作為塊獎勵分配給貸款人,剩余6億枚RAZOR將用于分配給不同的角色。[2021/1/28 14:14:47]

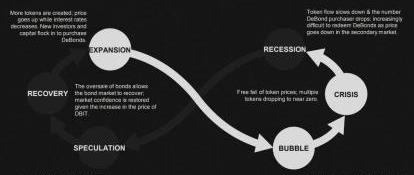

從去年6月的DeFi農耕熱潮至今,轟轟烈烈的DeFiSummer已經走過了近一年半時間。在此期間,DeFi經歷過熱錢涌入和造富效應下的高光時刻,也遭遇了退潮后的一地雞毛。經過一年半的發展,人們逐漸發現了DeFi的弊端:Compound等YieldFarming協議以高收益來吸引早期參與者向其流動性資金池存入更多的資產,然后協議利用早期參與者提供的流動性來吸引更多參與者。但這種激勵模式只能吸引流動性礦工的短期參與,一旦市場上出現了收益更具競爭力的YieldFarming協議,早期參與者就會“挖賣提”,轉走資產,并拋售前期挖礦收益。而在早期參與者短時間內的集中拋壓下,協議代幣價格下跌,進而引發更多流動性礦工退出,出售協議代幣……如此便陷入惡性循環,產生踩踏效應,特別是一旦遇上大市不穩,就極易導致崩盤。因此,流動性挖礦對DeFi協議的初期發展賦能較大,但長期來看,始終頂著一顆流動性枯竭的定時炸彈。在這一背景下,不少人提出了DeFi2.0概念,試圖通過新的機制來解決DeFi協議面臨的問題,DeBond便是其中之一。DeBond不但填補了DeFi市場完全去中心化債券的空白,而且以其創新的經濟模型,解決了DeFi流動性不可持續這一根深蒂固的難題,形成了生態自我修復,經濟周期“擴張—泡沫—危機—衰退—投機—恢復—擴張”的良性閉環。

以太坊的去中心化之路:排名前十的地址持有10%的幣:據trustnodes消息,以太坊持有量排名前十的地址共擁有10833722枚以太幣,相當于目前總量——99865752枚的10.84%。要想成為世上最富有的以太坊持有者,你只需要買入1538422枚以太幣,大約10億美元。排名前三的地址一共有4556297枚以太幣(占比4.56%),這三個地址的交易記錄看起來很相似。從一開始,他們就一直在累積以太幣,并且只接受以太幣,沒有一次提款記錄,因此表明這三個都是冰錢包。[2018/6/6]

1.如上圖,因為DBIT是DeBond生態的結算貨幣,當市場處于擴張期,新的投資者和資本蜂擁而至,紛紛買入DeBond債券,推升DBIT價格。DBIT價格上升,而債券利率下降,吸引更多融資方發行DeBond債券,從而鑄造出更多的DBIT;2.隨著市場進一步繁榮,泡沫開始出現,風險開始擴張,債市出現超買;3.危機到來,此時,代幣價格自由下跌,甚至一些代幣可能會接近歸零;4.接著市場便進入衰退期,代幣流動性下降,購買債券的人數下降,而且隨著債券在二級市場的價格下降,收益率上升,贖回債券越來越困難;5.這時候,由于LP代幣的過度抵押,市場看到了收集低成本債券的抄底機會,而購債需求推升對DBIT的需求,DBIT價格企穩回升;6.隨著越來越多的抄底者進入,增量資金進來,債市景氣度恢復,債券收益率下降,舊債券贖回變得容易。鑒于DBIT價格上漲,市場信心得到修復,市場逐漸復蘇,進入新一輪景氣周期。

Bitfinex宣布推出基于EOS.IO技術的高性能去中心化交易平臺:Bitfinex今天宣布推出EOSfinex--首款基于EOS.IO技術的高性能去中心化交易平臺。EOSfinex將EOS.IO的可擴展性和高速與Bitfinex業界領先的專業技術相結合,實現“上鏈”交換,旨在為交易加密資產提供快速,透明和去信任的平臺。[2018/2/13]

2021年,NFT第三季度交易額達107億美元,環比增長超700%,其中最火的區塊鏈游戲AxieInfinity,創造180萬日均活躍玩家用戶,日均交易額3300萬美元.

1900/1/1 0:00:00每個人都會開始或加入其中。以下是我們需要知道的。什么是DAO?DAO是去中心化自治組織的縮寫。它是企業或組織的web3結構。誰可以開始一個DAO?任何人都可以開始一個DAO.

1900/1/1 0:00:00DeFi周報是Odaily星球日報聯合數據提供方OKLink推出的一檔欄目,從鏈上數據、二級市場數據、熱門項目介紹和一級市場投融資信息四個板塊,展示DeFi世界在過去一周的重要變化.

1900/1/1 0:00:00對大部分人來說,EOS是一個讓人悲傷的名字。當然,悲傷來源于市場表現,作為2018年的絕對龍頭,頭頂著「區塊鏈3.0」、「以太坊殺手」、「創始人為天才開發者BM」這樣的標簽,EOS在行業里一呼百.

1900/1/1 0:00:00加密藝術家JohnKnopf發推稱,他在2021年5月1日以0.08ETH鑄造了NFT作品BoredApe#9452,今天以347ETH的價格賣了出去。 隨后,有網友質疑該筆交易的真實性.

1900/1/1 0:00:002020年初的那場疫情幾乎讓全球經濟陷入停擺的境地,時至今日,短短兩年內,人們的生活發生了翻天覆地的變化,線下活動受到極大的限制.

1900/1/1 0:00:00