BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-4.5%

ETH/HKD-4.5% LTC/HKD-2.84%

LTC/HKD-2.84% ADA/HKD-2.93%

ADA/HKD-2.93% SOL/HKD-2.36%

SOL/HKD-2.36% XRP/HKD-2.18%

XRP/HKD-2.18%歷史不只是面鏡子,也是本參考教材。DeFi正推動CeFi等傳統金融的范式轉移,Uniswap曾照亮DEX的前進道路,相應的,潛力巨大的去中心化衍生品市場也會遵循DEX之路。

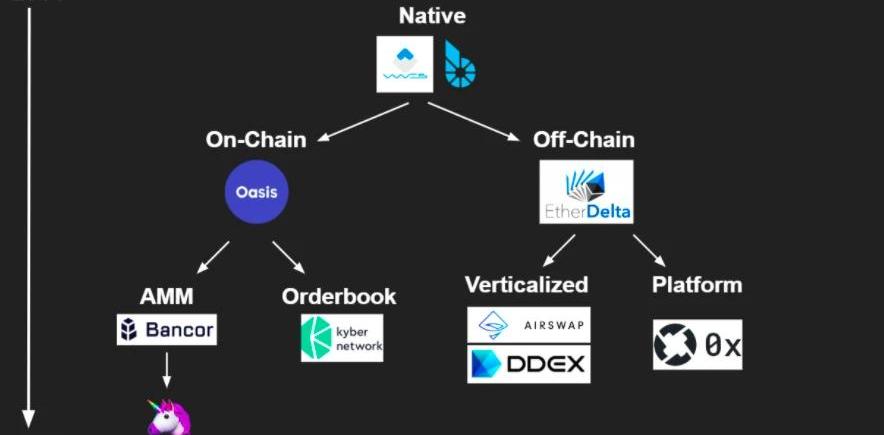

圖片來源:https://medium.com/wtf-dao/a-brief-history-of-decentralized-exchange-e888fb590af8DEX產品設計進化史如圖所示,大概分為幾個階段:1.沒有可用的公鏈基礎設施期這個階段,以太坊還沒有問世,一些早年的加密先驅們為了實現去中心化交易所只能專門為其搭建公鏈,如Bitshare和Wave。為了一個應用定制一條公鏈是一種原生但商業上難以成功的做法,因為再強大的單一應用都不足以從擁有龐大生態的專業公鏈吸引到跨鏈用戶。2.將中心化產品形態移植到區塊鏈上以太坊問世后,人們產生了在以太坊上模擬中心化交易所的樸素DEX設計理念,于是Maker的Oasis和Kyber在鏈上實現了基于Orderbook模型的第一代DEX。但高昂的Gas費阻礙了鏈上流動性的提供,同時,鏈上貧瘠的計算能力也讓訂單撮合捉襟見肘。因此這個階段的DEX未能取得規模化采用。3.將鏈上無法處理的性能問題放到鏈下的妥協設計期在認識到以太坊的性能缺陷后,EtherDelta最早采用了鏈下撮合訂單鏈上交割資產的全新價架構。這個看起來同時采用去中心化和中心化優點的設計卻因為無法剝離中心化運營服務獨立存在而只能以與SEC達成和解告終。4.更加去中心化和加密原生的解決方案從市場上勝出正如我們如今看到的那樣,Uniswap優化了由bancor最早采用的AMM設計方案,以極其簡單優雅的解決方案,讓AMM最終從進化樹中勝出。相比此前那些路徑依賴的設計,AMM擁有為鏈而生的基因,更加的去中心化和原生。和DEX一樣,去中心化衍生品協議正經歷著類似的進化路徑:1.以太坊Layer1不足以支撐衍生品產品的性能要求于是,Injective和DerivaDEX紛提出了構建專用于衍生品交易的公鏈+衍生品協議的組合解決方案。這一方案遭遇了上面提到的DEX遇到的同樣困境。2.將中心化產品移植到鏈上并將訂單撮合放到鏈下衍生品協議對公鏈性能的要求遠高于DEX,所以在以太坊上直接模擬中心化永續合約產品這條路鮮有人嘗試。在Uniswap獲得巨大成功前,更多人把目光直接放在了尋求高性能的Layer2或者側鏈交割資產和鏈下訂單撮合這條路上。這就是為什么Perpetualprotocol的V1選擇搭建在xDai上和dydx使用Starkware的layer2并繼續沿用鏈下撮合的原因。然而這些半中心化的過渡解決方案注定也面臨EtherDelta相似的監管問題。3.將AMM機制復制到衍生品協議中AMM在DEX上取得成功后,部分項目也開始將AMM機制引入去中心化永續合約協議。然而不同于現貨DEX,由于交易者擁有杠桿工具,AMM存在的3個問題在永續合約協議中將會被放大。1)對手方風險:由于LP流動性提供者的流動性混在同一個流動性池中導致無法對沖訂單風險,只能被動承擔對手方風險。2)盤口深度淺:每筆交易都會導致AMM的價格變化,從而使得盤口流動性不足。3)無常損失:AMM的價格和市場價格之間的價差會引發由套利而產生的無常損失。顯然,直接套用AMM到衍生品協議并不是一個一勞永逸的解決方案。Shield’sP2DP可能成為去中心化衍生品領域的流動性機制新范式

意大利央行希望借助區塊鏈技術降低運營成本:5月5日消息,意大利中央銀行希望借助分布式賬本技術(DLT)來降低其運營成本。根據近日的一份報告,意大利央行一直致力于將區塊鏈融入該國的核心銀行系統。而該舉措是由意大利銀行業協會(ABI)推動的。而央行所利用的程序是Spunta Banca DLT,該應用程序由R3的Corda區塊鏈提供支持。(Cryptopotato)[2020/5/6]

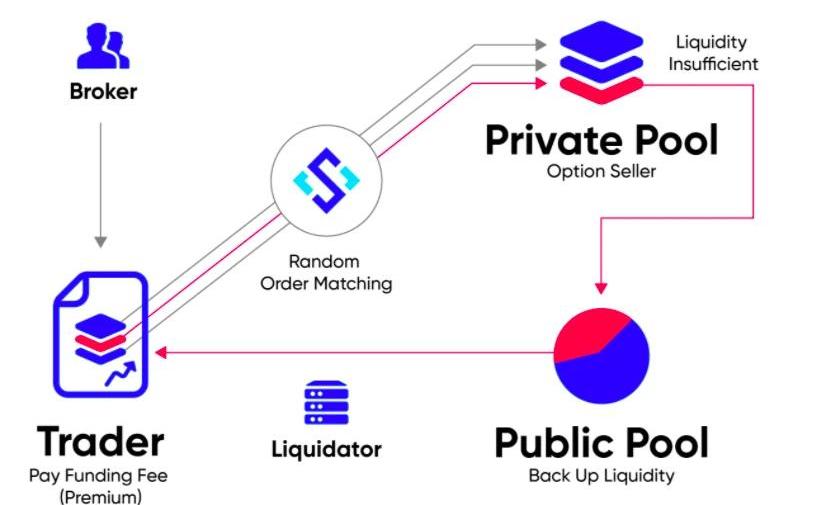

去中心化衍生品協議Shield,首次提出了P2DP的去中心化流動性機制。將AMM的單一流動性池替換為私池和公池的組合流動性模型。訂單首先通過鏈上的隨機訂單匹配算法以預言機的喂價和某一個私池成交。只有當私池的流動性不足時才將該訂單平移到作為儲備流動性池的公池。這一全新的流動性機制成功的解決了AMM的三大問題。1)低對手方風險:每個私池都是由一個獨立的錢包地址構成,所以每個私池都可以清楚了解接單信息從而可以計算持倉風險并進行外部對沖。由于私池承接了大部分對手方風險,使得轉移至公池的風險將十分有限。而公池只有一個,任何人都可以為其提供流動性,風險和收益共擔,因此單一用戶承擔的對手方風險就更加渺小。2)盤口深度深:因為價格來自預言機,Peertodualpools的模型使得公私池都可作為盤口流動性。同時私池擁有5倍公池擁有2.5倍的資金杠桿,又有效的放大了盤口流動性提高了資金使用率。3)無常損失少:相比AMM,預言機的喂價和市場價格之間的價差要顯著的小,因此套利交易導致的無常損失也大幅減少。相比市場上現存的解決方案,Shield的P2DP首次以完全去中心化的方式全面的解決了去中心化衍生品協議的流動性提供問題。長期看,這一流動性機制有潛力成為去中心化衍生品領域的范式方案。另外兩個關鍵因素

聲音 | 中國工程院院士侯立安:環保產業綠色發展要借助新興科技,包括區塊鏈等助力智慧環保:據新浪廣東報道,11月29日上午,第十二屆寰宇生產力論壇在廣東新媒體產業園舉行。中國工程院院士侯立安演講表示,環保產業要想綠色發展,首先要借助新興科技,包括大數據、云計算、物聯網、區塊鏈、智能機器人等信息技術助力智慧環保。[2019/12/2]

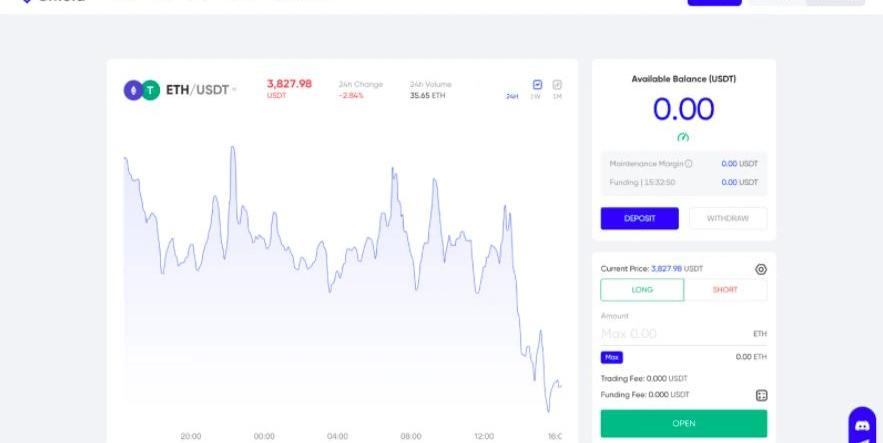

除了優雅的加密原生的AMM機制創新,Uniswap的成功還離不開兩個重要的原因:簡單易用的產品使用體驗截止目前使用去中心化應用對于大部分人來說仍然具有較高的學習成本。如果一個用戶跨越了使用去中心化交互的難題后仍然還要在學習一個復雜交互的DeFi產品時,這一產品將很難在當前被廣泛使用。只需要三步操作就可以完成一筆交易的極簡體驗是Uniswap相比同行勝出的另一個關鍵因素。滿足了差異化的市場需求另外,DEX無需審核極低發行和維護成本的特點滿足了中心化交易所無法滿足的長尾資產發行和交易這一差異化需求,成為Uniswap崛起的最根本因素。極簡交易體驗和差異化市場定位的Shield永續期權擁有相似的成功基因。基于Shield衍生品協議,Shield團隊構建了首個永續期權產品。第一個無需移倉、免于移倉風險和費用的長周期期權。Shield首次求解出永續期權期的精確定價并通過切割非線性過程尋求線性近似解的方法成功實現了永續期權在鏈上的定價。Shield永續期權只允許交易者做期權的買方和選擇平值作為行權價,極大簡化了非專業用戶進入期權市場的門檻。實際上正是由于這些改進,讓Shield永續期權的交易體驗更貼近永續合約。因此,在永續合約交易者看來,Shield永續期權是一個高杠桿、不爆倉、最大虧損為每期的持倉費而收益無限的高波動率市場中的交易工具。這也使得Shield永續期權的目標市場從標準期權的利基市場走向了有潛力挑戰永續合約的新藍海市場。極簡的交易體驗

聲音 | 政協委員張占斌:可借助區塊鏈等技術解決小微企業融資難問題:據新京報消息,近日,在兩會經濟策沙龍之“問道民營經濟”上,全國政協委員、中共中央黨校(國家行政學院)馬克思主義學院院長張占斌表示,要想辦法解決民營企業、小微企業融資難、融資貴的問題。有些地方服務民營經濟、小微企業有一些創新的辦法,例如借助于互聯網、大數據、區塊鏈等技術介入金融部門的創新。[2019/3/12]

如圖,Shield永續期權是一個極其簡單的交易工具。交易者只需要:①在持倉費賬戶存入持倉費②選擇開倉方向輸入開倉數量③使用計算器確認接下來的持倉收費,點擊開倉即可擁有一份永續期權。相比傳統美式期權或者永續合約,極簡的Shield永續期權大幅降低了衍生品的學習成本和交易風險,從而更有可能獲得廣泛的應用。差異化的市場定位和Uniswap不同,次級資產的發行需求是一個在中心化世界就已經被驗證的需求,只是由于CEX的商業模式決定了這些需求無法被滿足。而衍生品市場不同,并沒有中心化衍生品交易所通過提供次級資產的衍生品交易對而獲得生態位。這可能是因為次級資產的價格容易被操控而導致基于此價格的衍生品市場是一個非公平市場,交易者進入將面臨極高的風險,從而鮮有人參與。同時,也沒有做市者敢于提供流動性,因為沒有足夠的外部流動性對沖風險。那么,去中心化衍生品的差異化市場在哪里?1)抗審查、無需信任的全球性易接入一個顯著的答案是,對于那些受監管影響中心化交易所無法展業地區的用戶,抗審查的去中心化交易協議是一個不錯的選擇。同時,無論身處全球何處,即插即用無需注冊無需信任的輕松使用體驗也是去中心化交易協議在長期視角下獲得青睞的原因,正如bitcoin對全球匯兌系統的沖擊一樣。然而這一切,必須建立在充分的去中心化基礎上,那些無法去中心化的協議長期看將無緣這一市場。堅持構建完全去中心化交易網絡的Shield協議無疑是這一長期愿景的典型代表。2)中心化衍生品交易所滿足不了的新交易需求當前多數衍生品協議都是將中心化永續合約產品復制到鏈上,定位于傳統永續合約的交易需求。而正如前文所述,除非這一交易需求受監管影響而從CEX溢出,去中心化衍生品協議很難短時間將需求轉移。正如DEX的主流幣交易量當前也無法和CEX匹敵一樣。Shield協議沒有選永續合約作為第一個構建在協議之上的產品,而是選擇了高度創新并直指永續合約痛點的永續期權。永續合約在近幾年的發展過程中,取得了斐然的成功,但同時其高風險和易爆倉的問題也被市場廣泛共識。利用期權的特點,Shield永續期權平滑了風險,延長了用戶的交易時長,減少了持倉焦慮。更好的滿足了永續合約交易者的幾個根本需求:1)零滑點:通過預言機喂價作為開倉價格,無訂單薄或AMM的滑點問題;2)高杠桿:以持倉費來計算的杠桿率將高達25倍到數百倍;3)無爆倉風險:無保證金被強制清算風險;4)有限虧損、無限收益:損失只有可計算的持倉費而盈利側沒有上限。Shield創新了傳統期權,從而開創了中心化衍生品交易所不能滿足的新市場。無論是專業期權交易者、永續合約交易者還是交易新手都可以通過Shield永續期權完成新的交易策略。小結

聲音 | 大連日報:借助區塊鏈技術完善期貨交易平臺:大連日報發表題為《以期貨中心建設為依托強化我市區域性金融中心功能》的文章稱“借助區塊鏈技術,完善期貨交易平臺”。探索利用區塊鏈技術提升交易和結算效率,基于區塊鏈技術打造新一代金融資產交易平臺。在征信領域,利用區塊鏈技術的優勢完善企業和個人信用信息基礎數據庫,在信息更加透明前提下降低審核成本,并且積極推動建立個人貸款風險預警系統,實現期貨交易安全化、網絡化和國際化。[2019/1/9]

DEX的發展歷史告訴我們,路徑依賴式的照搬中心化產品的金融產品、IT架構、商業模式到去中心化世界,其結果都以失敗告終,去中心化衍生品領域也不例外。唯獨以Crypto-naive的方式,生于去中心化世界的產品才能擁有成功的基因。Shield的P2DP作為一種全新流動性機制,有機會超越AMM成為去中心化衍生品協議的新范式。同時,作為Shield協議上的第一個學術級創新產品,Shield永續期權以其極簡的交易體驗和差異化的市場定位極有可能復制Uniswap的成功基因照亮去中心化衍生品賽道的前進之路。

現場 | 王和:借助區塊鏈可以打造相互信任2.0時代:金色財經現場報道,在清華大學經濟管理學院數字金融資產研究中心成立大會上,原中國人保財險副總裁、執行總裁王和演講表示,區塊鏈技術重構了保險領域的信用體系,從中介證明代表的信任轉變成基于算法的信任,從社會信任轉變為自然信任,正在呈從中心逐漸邊緣化趨勢。保險界可能會重回“后信任”模式,打造相互信任2.0時代。[2018/11/2]

Tags:ELDSHIELDSHIAMMYIELD AppPolyShield.FinanceSHIBADOLLARSGAMMA

11月30日,隱私網絡IronFish宣布完成2770萬美元A輪融資,本輪融資由a16z領投,EladGil、紅杉資本、ElectricCapital、DylanField、AlanHoward.

1900/1/1 0:00:00第五章市場基礎設施 1.比特幣期貨etf是國家支持的狗屎10月中旬批準的比特幣期貨etf對非華爾街投資者來說很糟糕.

1900/1/1 0:00:00作者|Footprint分析師Simon編輯|ColinWu本文為吳說與Footprint獨家合作內容近期游戲類融資十分火爆.

1900/1/1 0:00:00區塊鏈似乎是適用于線上投票的完美技術。它們可以充當“公告板”,即在幾十年的電子投票研究中被假設的全球分類賬。更妙的是,區塊鏈使 智能合約 成為可能,它可以自主地執行鏈上選舉,并排除選舉機構.

1900/1/1 0:00:00「每周編輯精選」是Odaily星球日報的一檔“功能性”欄目。星球日報在每周覆蓋大量即時資訊的基礎上,也會發布許多優質的深度分析內容,但它們也許會藏在信息流和熱點新聞中,與你擦肩而過.

1900/1/1 0:00:00數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00