BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+1.12%

ADA/HKD+1.12% SOL/HKD+1%

SOL/HKD+1% XRP/HKD+0.67%

XRP/HKD+0.67%關于協議dYdX

dYdX是去中心化的衍生品交易協議,采用了「鏈外撮合+鏈上結算」的設計,使資金與交易更加安全及透明,同時也保證了較高的性能及響應速度。dYdX作為全球領先的去中心化合約交易平臺有著顯著的優勢:在交易手續費方面費用低,無gas成本;在取款處理效率方面速度極快,無需等待即可從Layer2取款;在安全和私密性上,StarkWare的二層技術通過零識證明提高了安全性和隱私性;在交易處理方面,dYdX交易可立即執行并且數小時內在區塊鏈上完成確認;在保證金利用率方面,dYdX可以交叉使用保證金,一個賬戶訪問不同交易對的倉位。關于代幣DYDX

DYDX是一種治理代幣,允許社區通過投票治理dYdX協議。延伸閱讀:三分鐘速覽dYdX空投、交易、LP獎勵規則及領取方式dYdX發行細則:

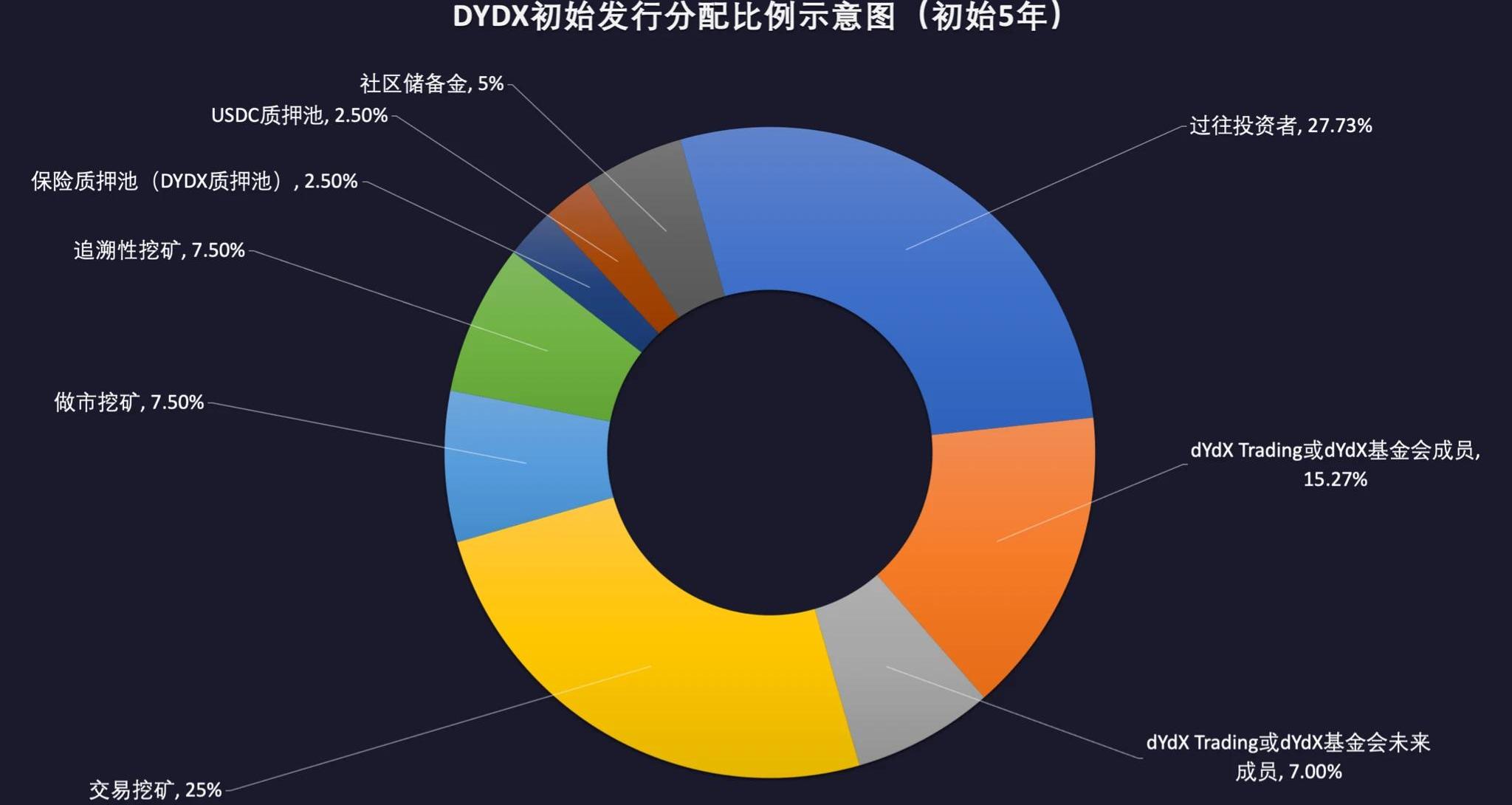

DYDX的Token發行總量為10億,并且會在五年內分發給所有的dYdX的生態參與方,包括社區用戶,投資人和dYdX團隊。五年之后,社區可以投票決定DYDX代幣的通脹率進行增發;現定的最高通脹率為每年2%。分配機制50%分配給社區,具體如下:25%分配給交易挖礦的用戶7.5%分配給追溯性挖礦用戶7.5%分配給做市挖礦做市商5%分配給社區儲備資金2.5%分配給參與流動性質押池的用戶2.5%分配給參與DYDX質押用戶●27.73%分配給過往投資者●15.27%分配給dYdXTrading或dYdX基金會成員●7.00%分配給dYdXTrading或dYdX基金會的未來成員

調查:83%的受訪加密用戶預計Shapella升級前后會有更多ETH被質押:4月7日消息,OKX今天發布了一項關于Shapella升級的市場影響的調查結果,該升級定于4月12日進行,將允許提取質押以太坊。主要發現包括:

- 83%的受訪者預計,未來三個月將有更多的ETH被質押;

- 63%的受訪者預測,到2023年底,ETH將創下超過5000美元的歷史新高;

- 79%的受訪者預計ETH的價格對Shapella的反應與Merge的反應不同。其中59%的人認為在升級前后幣價會持續上漲;20%的人認為會橫盤;

- 33%的受訪者認為ETH將在2023年6月超過目前的6個月高點2000美元,但仍低于12個月高點3000美元;

- 34%的受訪者預測ETH將低于2000美元,而33%的人認為到2023年6月至少將達到3100美元;

截至2023年4月5日,1790萬枚ETH被質押,相當于超過340億美元。投資者在質押ETH上的年利率目前為4.65%,這一數字隨著質押ETH池的增加而減少。(PR Newswire)[2023/4/8 13:50:51]

DYDX主要用途

DYDX主要用于合約治理和手續費折扣。DYDX的手續費折扣的具體政策是什么?

DYDX的具體折扣費用會根據用戶賬戶上的DYDX持有數量決定。DYDX代幣獎勵活動的起始和結束時間是?

追溯性挖礦從2021年8月3日15:00:00UTC開始,到2021年8月31日15:00:00UTC.日結束,為期一個時段。交易挖礦從2021年8月3日15:00:00UTC開始,到2026年8月3日15:00:00UTC結束,為期五年。做市挖礦從2021年8月3日15:00:00UTC開始,到2026年8月3日15:00:00UTC結束,為期五年。流動性質押池從2021年8月3日15:00:00UTC開始,到2026年8月2日15:00:00UTC結束,為期五年。保險質押池從2021年9月8日15:00:00UTC開始,到2026年9月7日15:00:00UTC結束,為期五年。參與挖礦有什么要注意的事情嗎?

今日恐慌與貪婪指數為60,貪婪程度微升:金色財經報道,今日恐慌與貪婪指數為60(昨日為58),貪婪程度微升。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/2/21 12:19:18]

對參與流動性質押池和保險質押池的用戶,如果需要取出質押款,需要在每個時段(EPOCH)的冷凍期之前發出請求,現定的冷凍期為14整天。對參與追溯性挖,交易挖礦和做市挖礦的用戶,需要在每個時段(EPOCH)結束后等待7天獲取DYDX代幣。2021年9月8日15:00:00UTC,第一個時段結束8天后,所有DYDX代幣會第一次自動解鎖;屆時,市場上會有大約8.11%的DYDX代幣流動性。DYDX的獲取規則

現階段,有五種不同的方式可以獲得DYDX代幣。如果您過去使用過dYdX的任何一代產品,包括Layer1的現貨,杠桿和合約和Layer2的合約產品,您都可以參與只開放給老用戶的追溯性挖礦項目。如果您是使用dYdXLayer2合約產品的新用戶,你可以參與我們的交易挖礦,流動性質押池和保險質押池。如果您是專業的做市商,如果您曾在dYdX提供過5%以上的流動性,可以參與做市挖礦項目。現階段,只有選定的做市商可以從流動性質押池里借出USDC。在未來,社區可以投票決定哪些做市商可以從USDC借貸追溯性挖礦

概述:7.5%的DYDX代幣會通過追溯性挖礦分發給dYdX。截止中國時間2021年7月26日00:08:00的快照將DYDX分配給所有dYdX協議的歷史用戶。分配等級分為五種,取決于所有dYdX協議的使用情況。根據DYDX和dYdXLayer2協議在美國的使用限制,追溯性挖礦不能提供給位于美國或任何其他受禁止的司法管轄區、在美國或任何其他受禁止的司法管轄區注冊或以其他方式成立公司或者是美國或任何其他受禁止的司法管轄區居民的用戶。任何與推測未來空投的機器人活動明顯相關的賬戶也被排除在追溯獎勵之外。挖礦規則:如果要申領DYDX,歷史用戶必須在首個28天時段內滿足如下dYdXLayer2協議的里程碑:

福布斯:16種平臺幣總市值超620億美元,實際價值存疑:11月15日消息,據外媒報道,全球超過16家加密貨幣和DeFi交易所創建了其平臺幣,這些代幣的總市值超過620億美元。這些代幣類似于FTX的FTT,不代表公司的任何股權,僅有的價值是使用這些代幣的客戶可以在交易所以折扣形式的進行交易,在類似于安利等多層次營銷機構的系統中,將新交易員介紹給平臺的客戶也會獲得交易所代幣。相比之下,DeFi代幣聲稱可以為持有者提供提議和變更投票平臺的能力。交易所代幣充當了加密貨幣自我實現泡沫的燃料。但實際上,許多大型DeFi平臺將治理權集中在大投資者和創始團隊手中。此外,正如FTT并未向持有人提供FTX的股份一樣,購買DeFi代幣并不一定會將所有權轉讓給底層平臺。Coinbase和Kraken沒有發行平臺幣的原因或是因為他們擔心平臺幣可能會被SEC視為證券。

在福布斯列出的這16個平臺中,平臺幣市值前三的為BNB、OKB和UNI,12個月跌幅分別為55%、31%和78%。12個月跌幅前三的是FTX的FTT(97%)、Synthetix Network的SNX(78%)和PancakeSwap的CAKE(68%)。上述12個月跌幅未記錄Bidget的BGB和Whitebit的WBT。(福布斯)[2022/11/15 13:06:06]

dYdXLayer2協議上的任何歷史成交量都將計入用戶的申領里程碑。在0時段結束時,任何未申領的DYDX將被沒收,并自動轉移至社區資金庫。如何查看自己的獎勵額度?用戶可以去到此頁面查看自己的額度:trade.dydx.exchange/portfolio/rewards用戶什么時候可以提取和轉移自己的代幣?在第一個時段結束8天之后,2021年9月8日11:00,用戶可以開始提取和轉移自己的代幣。交易挖礦

加密借貸公司Ledn將收購基金管理公司Arxnovum:金色財經報道,據一份新聞稿稱,多倫多加密借貸公司Ledn已同意收購加拿大資產管理公司Arxnovum,交易費用未披露。這筆交易預計將在今年年底前完成,屆時Arxnovum將成為樂通資產管理公司(Ledn Asset Management)的子公司。

Arxnovum成立于2021年,在加拿大被監管為投資基金經理、投資組合經理、大宗商品交易經理和豁免市場交易商。(coindesk)[2022/10/6 18:41:09]

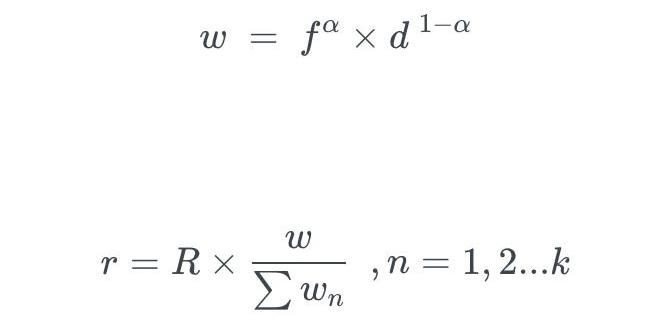

概述:25%(250,000,000)的DYDX代幣會通過交易挖礦分發給dYdX的交易用戶。挖礦規則25%的DYDX代幣會在五年時間,以每個時段為最小單位分發給所以參與dYdX合約交易的用戶,每個時段會分發3,835,616個DYDX。每個交易用戶在每個時段內可以獲得的DYDX代幣將由每個用戶的交易手續費和持倉量占整體交易手續費和持倉量的比重而決定,具體計算公式如下:

注釋:r:交易挖礦獲取Token數量。R:將在該時期池中的所有交易者之間分配的總獎勵f:交易者在該時期支付的總交易費用w、個人交易者得分、所有交易者得分的總和。d、交易者在該時期所有市場的平均持倉量k、該時期的交易者總數α、確定費用與未平倉合約權重的范圍內的常數。初始值為α=0.7。如何查看當前時段已經獲得的獎勵?對于當前時段,用戶可以在此頁面查看自己的交易手續費,持倉量和獲得的獎勵:https://trade.dydx.exchange/portfolio/rewards對于過去時段,用戶可以在此頁面查看:https://dydx.community/history/rewards用戶什么時候可以領取獎勵?每個時段結束后7天,用戶可以申領交易挖礦的獎勵做市挖礦

今日恐慌與貪婪指數為9,等級仍為極度恐慌:金色財經報道,今日恐慌與貪婪指數為9(昨日為7),恐慌程度有所緩解,等級仍為極度恐慌。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2022/6/17 4:33:59]

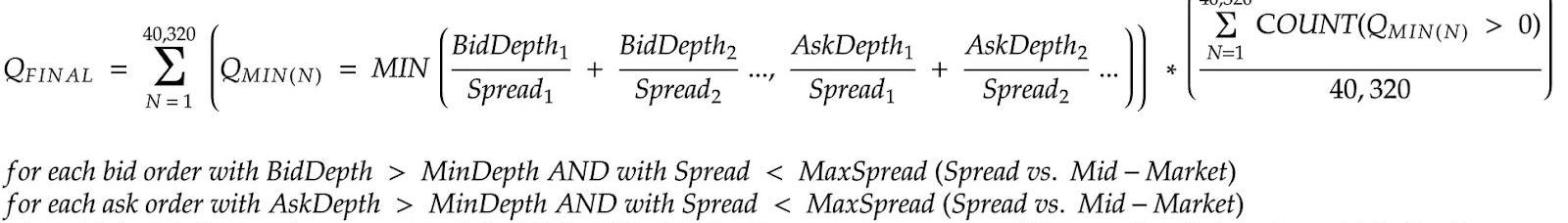

概述:7.5%(75,000,000DYDX)的DYDX代幣會通過做市挖礦分發給dYdX的流動性提供商。挖礦規則7.5%的DYDX代幣會在五年時間,以每個時段為最小單位分發給流動性提供商,每個時段會分發1,150,685個DYDX。任何以太坊地址都可以賺取這些獎勵,但必須滿足在前一個時段提供大于5%的掛單流動性每個流動性提供商在每個時段內可以獲得的DYDX代幣將由其做市的深度,買賣價差,在現時長和支持的交易對數目決定;具體的計算規則如下:

如何申領獎勵?每個時段的獎勵結束后7天,流動性提供商可以通過dYdX提供的API來申領代幣獎勵。流動性質押池:

概述:2.5%(25,000,000DYDX)的DYDX代幣會通過流動性質押池分發給dYdX的質押用戶。目的為進一步提高流動性網絡效應,激勵專業做市商,DYDX將被分配給向流動性質押池質押USDC的用戶。公認的和經社區批準的做市商將使用質押的USDC基于Layer2協議進行做市,從而進一步提高市場的可用流動性。用戶如何參與質押流動性?用戶可以在此頁面參與:https://dydx.community/dashboard/pools/liquidity點擊質押第一次質押之前,要允許dYdX協議使用USDCDXDX的代幣獎勵如何發放和申領?質押者可以隨時開始和退出流動性質押池,DYDX的獎勵也會根據每個用戶的USDC所占整體流動池的比例,實時計算并發放給質押用戶,用戶如何從質押資金池提現?如果要在時段結束后能夠提現資金,質押人必須至少在時段結束前14天請求解除質押資金。如果質押人不請求提現,他們質押DYDX將被轉入下一時段。可以在此頁面進行操作:https://dydx.community/dashboard/staking-pool/liquidity有哪些做市商可以參與資金池借貸?首批獲得批準的做市商包括Wintermute、AmberGroup、Kronos、Sixtant和DATTrading,他們今年一直在dYdXLayer2協議上積極做市。參與流動性質押池的風險是什么?雖然做市商無法從dYdXLayer2協議提現USDC,只能將資金用于做市;然而,如果做市商因為做市虧損了資金,并且無法補充流動性質押池,那么用戶質押的USDC也有可能會虧損掉。保險質押池:

保險質押池的目的是什么?自dYdXLayer2協議推出以來,用戶安全和保護一直是重點關注的問題。為此,DYDX將分配給質押DYDX到保險資金池的用戶,從而為dYdXLayer2協議提供額外的安全保護。有多少DYDX代幣會通過流動性質押池分發?2.5%(25,000,000DYDX)的DYDX代幣會通過流動性質押池分發給dYdX的質押用戶保險質押池什么時候上線?2021年9月8號15:00UTC.用戶如何參與質押流動性?用戶可以在此頁面參與:dydx.community/dashboard/pools/safety點擊質押第一次質押之前,要允許dYdX協議使用DYDXDXDX的代幣獎勵如何發放和申領?質押者可以隨時開始和退出流動性質押池,DYDX的獎勵也會根據每個用戶的DYDX所占整體流動池的比例,實時計算并發放給質押用戶,用戶如何從質押資金池提現?如果要在時段結束后能夠提現資金,質押人必須至少在時段結束前14天請求解除質押資金。如果質押人不請求提現,他們質押DYDX將被轉入下一時段。可以在此頁面進行操作:https://dydx.community/dashboard/staking-pool/liquidity參與流動性質押池的風險是什么?質押人決定將DYDX鎖定在保險資金池,可能會造成資金缺口事件,這可能進一步導致DYDX治理酌情削減質押資金。社區資金庫

社區資金庫將保留DYDX由DYDX持有人決定其如何使用,無論是用于補助金、新流動性礦池還是任何其他計劃。DYDX將在五年內持續被委托給社區資金庫。從社區資金庫中支出任何DYDX都必須進行治理投票。如需了解更多詳情,請查閱此處。如果治理決定實行永久性通貨膨脹,那么在五年后,任何新創造的DYDX都將被委托給社區資金庫。治理

DYDX賦予持有人進行提議和對dYdXLayer2協議的修改投票的權利。DYDX治理基于AAVE治理合約,并支持基于DYDX持有量的投票。治理內容

與此同時,DYDX持有人將對以下方面擁有直接和不可撤銷的控制權:分配社區資金庫的資金dYdXLayer2協議上的新代幣上市dYdXLayer2協議的風險參數流動性權益質押池中做市商的資金分配向流動性權益質押池添加新做市商出現虧損時,確定保險資金質押池的支出額針對推出時便存在的任何獎勵和資金池進行變更治理合約本身提案類型

提議分四種類型,參數各不同,它們影響著提議的長度和執行情況。執行器必須驗證每種類型的提議:短時間鎖執行器可以執行通常變更獎勵和激勵合約或者需要快速干預的社區資金庫的提議。長時間鎖執行器可以執行變更影響治理共識的dYdXLayer2協議部分的提議。Merkle-pauser執行器可以執行凍結Merkleroot的提議,Merkleroot會根據每個用戶的累計獎勵余額定期更新,以便在建議的根不正確或具有惡意的情況下,可以隨著時間的推移向用戶分配新的獎勵。Starkware執行器可以執行通常變更目前需要Starkware進行干預的部分協議的提議。更多

追溯性挖礦及交易挖礦獲取DYDX數量查詢:http://trade.dydx.exchange/portfolio/rewards流動性質押池地址:http://dydx.community/dashboard/staking-pool/liquidity保險質押池地址:https://dydx.community/dashboard/staking-pool/safety治理投票鏈接:http://dydx.community/dashboard/DYDX論壇:https://forums.dydx.community/

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 今天凌晨,一款名為SpacePoggers的項目進行了NFT發售.

1900/1/1 0:00:00此前去中心化資產管理服務Zapper曾推出「做任務,送NFT」活動,賺得不少熱度,而最近,Odaily星球日報發現神秘地址正在出手闊綽地“掃貨”.

1900/1/1 0:00:00通過資產定價模型找出被低估的資產,這或許是傳統金融人最愛干的事。當他們看到比特幣,這種不會產生現金流的「垃圾」價格一路飆升,市值超越伯克希爾-哈撒韋時,他們會酸酸地說:「這場龐氏騙局很快就要結束.

1900/1/1 0:00:008月13日14:00,由Acala&Karura聯合Odaily星球日報舉辦的「明日之星—見證Kusama生態DeFi新玩法」線上直播活動正式開始.

1900/1/1 0:00:00UniqueNetwork是一條NFT鏈,用于為Kusama和Polkadot的PoS解決方案提供NFT技術支持.

1900/1/1 0:00:008月16日,FTX交易所創始人SBF發推文討論了美元在加密貨幣中的影響力及加密貨幣監管等問題。以下是推文內容:FTX交易所24小時交易量是多少呢?據CoinGecko數據的API接口顯示是205.

1900/1/1 0:00:00