BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+1.03%

ETH/HKD+1.03% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD+0.09%

ADA/HKD+0.09% SOL/HKD+0.21%

SOL/HKD+0.21% XRP/HKD-0.16%

XRP/HKD-0.16%經過8年持續不斷的努力與探索,比特幣ETF的發展并沒有因為SEC的謹慎態度而放慢腳步,相反,各家機構都在通過提升行業透明度以及合規性,爭取第一支比特幣ETF的上市。2021年2月,加拿大資產管理公司PurposeInvestments的比特幣ETF在多倫多交易所成功上市交易,使得更多機構看到了希望。「美國比特幣ETF申請歷史」

圖1.早期美國比特幣ETF申請歷史圖源:HuobiETF長期投資專業人士JohnHyland將2019年之前的申請失敗原因總結為“申請文件存在致命缺陷”。例如,Winklevoss和VanEck的文件都提議他們自行保管比特幣,這顯然存在安全隱患。此外,他們在NAV定價方面也存在隱患。Winklevosses兄弟提議以交易量僅占全球交易量3%的單一加密貨幣交易所為其定價,而且此交易所是他們自己所擁有的。VanEck則打算使用OTC報價。顯然,SEC不會批準任何有明顯設計缺陷或風險披露不足的產品。「美國加密貨幣ETF進展」

分析:比特幣礦工正處于嚴重財務壓力,儲備庫約有7.82萬枚BTC存在賣出風險:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,比特幣礦工目前正處于嚴重財務壓力,大約有7.82萬枚比特幣存放在礦工儲備庫中,存在賣出風險。由于最近比特幣算力和難度被推到了歷史新高,比特幣生產成本增加,礦工們每Exahash算力只能賺到6.65萬美元/天。自2019年以來,礦工余額增加了10倍,目前他們持有的比特幣總數為7.82萬枚。按1.93萬美元的價格計算,這些比特幣總共價值15.09億美元,對于一個日益窘迫的行業來說,這是一個非同小可的風險。其中,絕大多數是由與BinancePool、Poolin、Lubian和F2Pool相關的礦工持有。整個2022年,這些礦工的比特幣余額停滯不前。[2022/10/27 11:48:03]

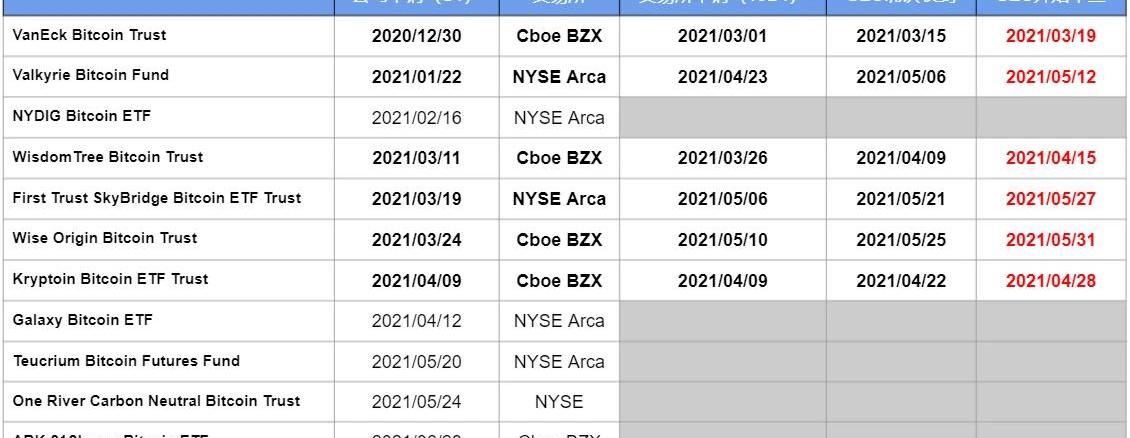

目前美國等待SEC審批的ETF共有11支,其中六支ETF的交易所也提交了申請。CboeBZX提交了其中4支的上市申請,NYSEArca提交了2支。SEC在收到交易所申請后須在限期內給出答復。

SBF:我們剛剛用比特幣買了一輛特斯拉卡車:FTX聯合創始人SBF發推文稱,“我們剛剛用比特幣買了一輛特斯拉卡車,”在此條推文中SBF還詢問馬斯克“想不想在Blockfolio里開一個Tesla商店”。[2021/3/31 19:33:00]

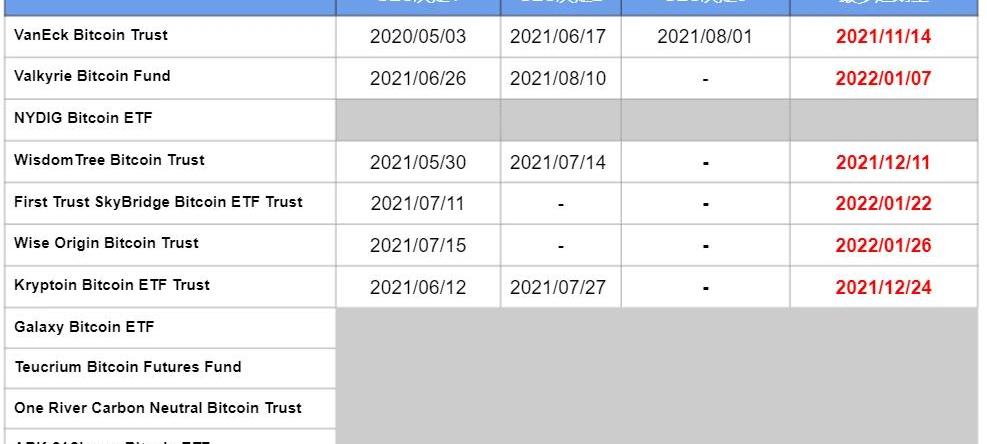

圖2.美國11支待批準ETF時間表11支ETF的申請中,VanEckBitcoinTrust是最早遞交申請的,SEC于今年3月19日開始審核程序。之后于5月3日和6月17日,SEC兩次宣布推遲做出決定并希望進一步征求公眾意見。

聲音 | 易理華:造成市場大跌是因為比特幣共識破裂 投資者信心減少:在杭州舉行的“重構世界·2018區塊鏈新經濟杭州峰會”上,了得資本易理華在會上表示,造成市場大跌的原因有四: 一是比特幣分叉造成共識破裂; 二是全球經濟下滑,科技巨頭普跌,市場蒸發萬億美金; 三是ICO趨嚴,美國SEC對ICO的懲罰性措施已出; 四是在區塊鏈發展的這一年里,很多項目沒有進展,加之問題頻發,引發市場不良反應,造成投資者信心減少。[2018/11/20]

圖3.美國11支待批準ETF進度表從ETF申請的時間表來看,今年11月14日前SEC將對VanEckBitcoinTrust做出最終的決定,這可能將是后續10支待批ETF的風向標。「基于比特幣現貨的ETFVS基于比特幣期貨的ETF」

比特幣和以太坊的增長將使加密貨幣市場市值超過了5000億美元:根據外媒分析,比特幣和以太坊是全球市場上最具價值的兩種加密貨幣,他們價格的增長使得加密貨幣市場市值超過4500億美元,基于當前的趨勢,很有可能在5月份,市場就會突破5000億美元大關。[2018/5/4]

從結構來看,目前提交SEC審批的ETF中主要分為基于比特幣現貨的ETF和基于比特幣期貨的ETF。基于比特幣現貨的ETF旨在反應比特幣價格,目前11支ETF申請中有10支采取這種模式。該類型ETF將直接持有比特幣,并交由第三方托管機構托管。在一般情況下不會持有現金或現金等價物。而基于比特幣期貨的ETF旨在追蹤比特幣期貨價格,例如TeucriumBitcoinFuturesFund和VanEck2021年6月提交給SEC的比特幣ETF方案就采用了這種模式。該類型的ETF主要把資產投入基準期貨合約及現金及現金等價物,如短期國庫券、貨幣市場基金、活期存款帳戶及商業票據等。從機構的角度來看,這一嘗試將是未來比特幣ETF的重要發展方向。通常認為,美國SEC會先批實物ETF后批合成ETF,因為基于比特幣現貨的ETF風險更小也更安全。但與先前旨在直接持有比特幣的ETF結構相比,基于期貨的ETF結構也具有以下優點:更受發行機構的歡迎:

張向寧:對比特幣、全體數字加密貨幣、ICO和對區塊鏈,有四個態度:中國第一代互聯網企業家張向寧繼續發文談區塊鏈,他強調稱:曾提到過對比特幣的態度(特別是對比特幣價格漲跌的態度)、對全體數字加密貨幣的態度、對ICO的態度、對區塊鏈的態度,這是四個態度,對這四方面的每一種態度,都應該極其慎重,并能夠以發展的眼光看待這些創新和對應的問題。[2018/3/27]

現貨不一定比期貨更穩定,因為BTC價格波動大,而期貨有固定合約期限;期貨ETF可以全天交易,而不是在交易結束后每天出售一次,更有利于流動性。更可能獲得監管機構批準:

隨著美國商品期貨交易委員會監管的比特幣衍生品增加,一定程度上會給加密數字貨幣金融市場帶來大量流動性,從而進一步打消SEC在其合法合規方面的疑慮;比特幣期貨上市表明比特幣期貨已經處在監管視野中,SEC歷來否決比特幣ETF申請的理由是比特幣作為資產不受監管,這就有了強有力的監管支撐。更受市場歡迎:

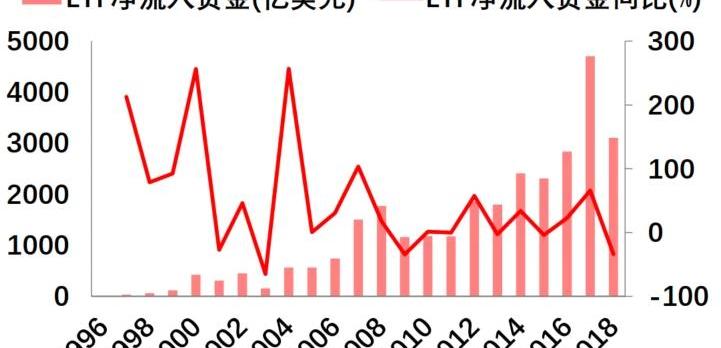

全球ETF基金的總規模顯著增加,美國作為最大的ETF市場近年來也不斷吸引存量資金持續流入。ETF市場的資金活躍意味著投資者更有興趣購買新的產品,尤其是比特幣這種新興資產。

圖4.美國ETF凈流入資金規模圖源:《美國ETF市場解析》,中信建投但是風險也更大:

需要同時承擔投資ETF的風險和期貨基金的相關風險,除了市場風險之外,還要考慮一定的操作風險和復制對沖成本風險。根據萬向區塊鏈首席經濟學家鄒傳偉分析:比特幣期貨偏離現貨價格的風險。如比特幣期貨到期后的續做風險。投資于風險低、流動性高的金融產品可能面臨市場風險、信用風險和流動性風險等。杠桿率控制不好的風險。基于比特幣期貨的比特幣ETF更難跟蹤比特幣價格走勢,在加密資產市場劇烈波動時,比特幣期貨有可能暫停交易。「監管的態度」

自2017年以來,SEC多次拒絕比特幣ETF的申請。SEC的主要擔憂是比特幣的價格容易受到市場操縱。即使比特幣ETF只從最合規的加密貨幣交易所獲取價格,比特幣的價格也可能在信譽較差、限制較寬松的交易所受到操縱。而SEC沒有權力監管這些交易所,因為比特幣和其他廣泛交易的代幣不是證券。美國商品期貨交易委員會(CFTC)也沒有相應權力監管。此外,SEC認為加密市場缺乏透明度,還有潛在的流動性不足問題。這都意味著在投資者保護方面存在風險,沒有相應的規則或條例來防止欺詐、操縱和其他濫用行為。而那些認為SEC新任主席GaryGensler應該批準ETF的人認為,如今加密市場規模已經發展到難以操縱的地步。比特幣期貨的上市,起到了價格發現作用,并且是在CFTC監管的交易所進行交易。對SEC來說,上述兩項發展是有幫助的,但還不夠。最好的情況是在國會加強了對加密貨幣的監管之后再批準比特幣ETF上市,但這種情況在不久的將來發生的可能性很低。GaryGensler對加密貨幣非常了解,并教授過相關課程。這或許有利于將來SEC制定明智的監管舉措來進一步規范化加密貨幣行業的發展。未來,如果SEC批準比特幣ETF,將向那些多年來一直拒絕接受它的傳統投資者發出明確的信號,比特幣朝著合法投資又邁出了重要的一步。本文來自:IDEG,星球日報經授權轉載

前世今生 說是前世今生,其實從Meebits問世到現在也就剛過去了4個月,但伴隨著最近Meebits交易量的飆升,不得不感慨,NFT一天,幣圈十年.

1900/1/1 0:00:00北京時間8月13日凌晨0點,我們在全球社區舉辦了一場直播。這場直播有多火,看看twitter轉發數就知道! 在昨晚的直播中,Manta核心貢獻者Shumo、Victor、Kenny跟大家同步了M.

1900/1/1 0:00:00每一個部分都在擴大UST的使用范圍,加強反饋環路方面發揮著關鍵作用,在生態系統內創造了更深層次的流動性和價值.

1900/1/1 0:00:00不到1小時CryptoGladiator在OEC注冊地址數已達到3萬個。幣圈的變化真的太快了,可能前一段時間還在參與DEFI挖礦,現在可能全民GameFi“邊玩邊賺”了.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂 摘要: Polygon以2.5億美元收購以太坊Layer2擴展解決方案HermezNetwork.

1900/1/1 0:00:00今天,越來越多的企業開始探討數字化轉型,希望借助新技術保障企業可持續發展并能夠對外部的商業機會有更深刻的洞察。而這股企業數字化浪潮早在全球疫情大爆發以前就開始興起并一直延續至今.

1900/1/1 0:00:00