BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+3.5%

ETH/HKD+3.5% LTC/HKD+1.89%

LTC/HKD+1.89% ADA/HKD+2.94%

ADA/HKD+2.94% SOL/HKD+1.66%

SOL/HKD+1.66% XRP/HKD+0.6%

XRP/HKD+0.6%本文轉自MintVentures,研究員:許瀟鵬;星球日報經授權轉載第三節Defi藍籌的護城河

1.何謂護城河?

護城河是價值投資理論的重要概念之一,由沃倫巴菲特在1993年致股東信當中首次提出,他在信中這樣說到:“最近幾年可樂和吉列剃須刀在全球的市場份額實際上還在增加。他們的品牌威力,產品特性,以及銷售實力,賦予他們一種巨大的競爭優勢,在他們的經濟堡壘周圍形成了一條護城河。相比之下,一般的公司在沒有這樣的保護之下奮戰。”在后續的文字和講話中,巴菲特對護城河的概念進行了更多的解釋,比如在2000年的股東大會上,他說:“我們根據‘護城河’加寬的能力以及不可攻擊性作為判斷一家偉大企業的主要標準。而且我們告訴企業的管理層,我們希望企業的護城河每年都能不斷加寬。這并不是非要企業的利潤要一年比一年多,因為有時做不到。然而,如果企業的‘護城河’每年不斷地加寬,這家企業會經營得很好。”盡管巴菲特本人并沒有系統地總結過什么什么是“護城河”,但后來的研究者把公司護城河的要素總結為以下四類——無形資產:比如品牌、專利、特許經營權。客戶轉換成本:顧客從一個產品\\服務切換到另一個產品\\服務時所產生的成本,這里的成本包括時間、財務以及情感等。網絡效應:當商品或服務的價值隨著更多人使用而增長時,就會發生網絡效應。成本優勢:能夠以低成本交付服務或生產商品,在價格上削弱其競爭對手。成本優勢可能來自于企業規模、資源稟賦、地理位置等。所以,護城河可以理解為:穩固而持久的競爭優勢的來源。而優質的產品、領先的市場份額,優秀的管理團隊,嚴格意義上并不屬于護城河,因為這些因素很難長久保持,有很大的不確定性,也容易為競爭對手所模仿或破壞。但需要說明的是,并非只有擁有強大的護城河的企業才能獲得增長和值得投資,護城河較淺的公司同樣可以憑借產品創新、優秀的團隊和執行力獲得階段性的成功,就如現在很多增長迅速的Defi項目一樣。2.Defi藍籌項目的護城河

財經雜志:幣安創始人趙長鵬已成為華人首富,并躋身全球十大富豪之列:11月30日,據財經雜志微博發布消息稱,加密交易所幣安成立四年,據內部人士透露,按照目前交易規模,幣安估值將達到3000億美元。而根據《福布斯》數據,創始人趙長鵬擁有30%的幣安股份。按此計算,趙長鵬的身價現已達到900億美元(相當于5733億元)。這一身價意味著趙長鵬已成為華人首富,并躋身全球十大富豪之列。

今年11月初,《福布斯》雜志公布了中國富豪榜單。排名第一的是農夫山泉董事長鐘睒睒,身價為4244億元。字節跳動創始人張一鳴(3825億元)、寧德時代創始人曾毓群(3272億元)、騰訊創始人馬化騰(3162億元)緊隨其后。相比之下,趙長鵬的身價超出中國內地首富鐘睒睒35%。[2021/11/30 12:41:13]

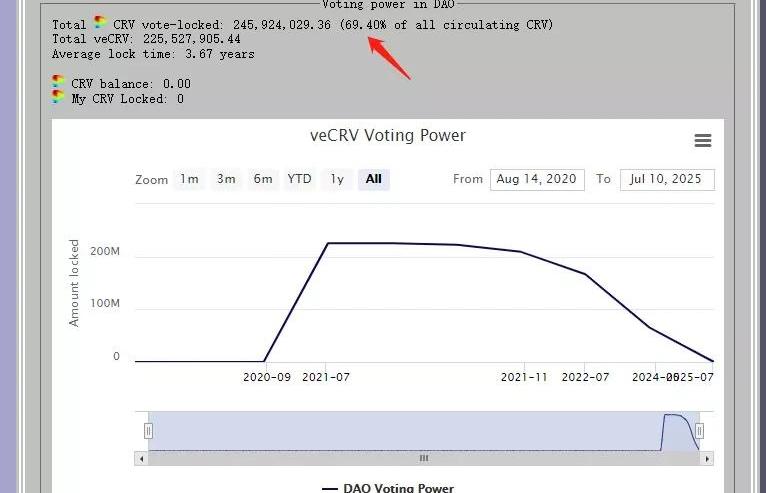

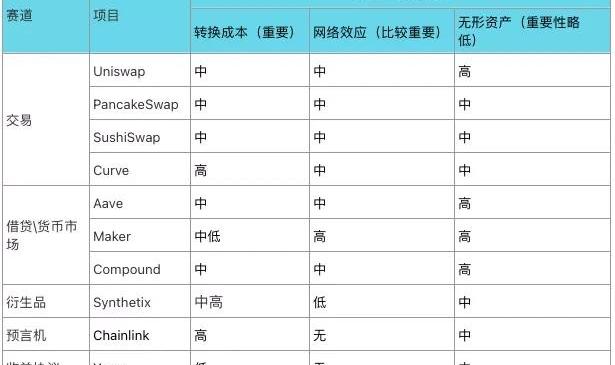

與現實世界一樣,如今Defi項目同樣面臨著越來越嚴峻的競爭,它們也在尋求和構建屬于自己護城河,而價值投資的護城河理論在加密世界依舊有效。目前來看,對于Defi領域的大部分項目來說,護城河四要素的影響力依此為:客戶轉換成本>網絡效應>無形資產>成本優勢。首先說客戶轉換成本我們可以把一個Defi產品的用戶分為個人用戶和外部協議,轉換成本對于兩者來說都存在,但是對于后者來說影響力更大。以借貸協議Aave來說,它已經成為大量其他Defi協議的收益和流動性源頭,是Defi樂高的底座,如果與Aave接入的某個Defi協議想要轉向其他借貸協議來替代Aave,意味著全新的協議調研、代碼更改以及整體協議安全性的再審計,這個過程不但需要付出較高的時間和財務成本,還將面臨新Defi樂高組合的不確定性。而對于個人用戶來說,其轉換成本會比協議用戶低不少,甚至有很多用戶享受探索新產品的樂趣。盡管如此,優秀的Defi產品也會通過精心設計的機制把個人用戶留下來,提高其轉換成本。在這方面,Curve為我們提供了堪稱經典的案例。當用戶購買其項目代幣Crv后,只有將Crv進行Staking才能獲得平臺手續費分紅、流動性做市收益加速等核心權益,而且質押時間越長,其收益和權益也就越高,所以目前有超過69%的流通Crv都在平臺進行了質押,平均質押時間達到了可怕的3.67年。

動態 | 百度研究院發布2020十大科技趨勢預測 區塊鏈入圍:金色財經報道,12月24日,百度研究院發布2020十大科技趨勢預測,其中趨勢9為:區塊鏈將以更加務實的姿態融入更多場景。隨著區塊鏈技術與AI、大數據、IOT 和邊緣計算的深度結合,數據和資產線下線上的映射問題逐一解決。圍繞區塊鏈構建的數據確權、數據使用,數據流通和交換等解決方案,將在各行各業發揮巨大的作用。例如,在電商領域,可保證商品的全流程數據真實性;供應鏈領域,可保證全流程數據的公開和透明,以及企業之間的安全交換;在政務領域,能實現政府數據的打通,實現證件的電子化等等。[2019/12/24]

Curve的質押頁面:https://dao.curve.fi/locker我們有理由相信,這些用戶在接下來的3年多時間里,將會很難離開Curve,他們會一直是Curve的忠實用戶,以及熱心的社區治理關注者。在本文提到的10個Defi項目中,大多在客戶轉化成本方面擁有護城河,尤其是——Curve:被大量外部協議接入,并通過代幣鎖倉長期綁定用戶Aave:被大量外部協議接入,是它們的基礎流動性層Synthetix:用戶在質押SNX后會強制鑄幣sUSD,有利于從投資者到交易用戶的轉化,成為交易用戶后,投資者解除抵押的意愿也會明顯降低,循環形成一個比較有黏性的Staking+產品系統PancakeSwap:BSC上最大的DEX,為大部分需要交易的BSC協議信任和接入Compound:與Aave類似Chainlink:它的大部分客戶都是Defi協議,更換預言機合作方的綜合成本很高其次,Defi產品的網絡效應。網絡效應在公鏈競爭中的作用非常明顯,體現為用戶數量、開發者數量、資金體量三者相互增強的生態飛輪,無數“以太坊殺手公鏈”都倒在這個強大的規則之下。網絡效應在交易、借貸平臺等多邊用戶市場也存在。在Uniswap上,交易者越多,交易量越大,就會吸引越多的做市商來做市提供流動性,而做市深度的提升又會反向提高交易者的用戶黏性,以此實現相互的強化。但是由于區塊鏈項目的開源屬性,以及流動性挖礦的興起,新興項目可以通過Fork項目代碼+挖礦補貼來吸血已有項目的用戶和做市商,SushiSwap就以此來追趕此前一度被認為網絡效應強大的Uniswap,BSC上的大量新型Dex也通過類似方式來挑戰PancakeSwap,然而從結果來看,這種做法成功率越來越低,Uniswap和Pancake依舊分別是以太坊和BSC上活躍用戶數量最高的DEX,網絡效應構建的護城河幫助它們抵御了一定程度的攻擊。Defi中另一個網絡效應的經典案例是Maker發行的穩定幣Dai,Dai的流通范圍越廣,接納它的協議和用戶越多,其貨幣網絡的價值也就隨之越高。其他去中心化抵押穩定幣的后來者如Liquity發行的LUSD,即使擁有更優越的經濟機制,但是短時間還是很難趕超不斷擴張的Dai。關于Liquity的深度研報,請見:Liquity穩定幣市場的后起之秀在本文提到的10個Defi項目中,具有明顯網絡效應的項目是——Maker+Dai組成的貨幣協議4個交易平臺類項目Aave和Compound的借貸雙邊市場Defi的無形資產可能也是他們的護城河之一。我們在Defi世界里會觀察到一種現象:盡管其他借貸協議的存款收益率更高,也通過了知名安全公司的審計,但是很多用戶依舊只愿意在Compound、Aave等老牌項目中存款。他們的理由是:這兩個項目安全運營的時間更久,經歷了多輪考驗,更值得信賴。由此可見,品牌作為一種無形資產,對于Defi協議來說是極具價值的。盡管與現實世界品牌力量的情感屬性不同,Defi協議的品牌往往來自于長時間無風險運營的口碑、去中心化的社區精神甚至領導人的社區影響力等等。另一種悄悄興起的Defi無形資產可能是受BUSL保護的原創代碼,Uniswap在V3的代碼發布前就通過該手段防止自己的代碼被Fork,盡管后來依舊出現了匿名項目Fork其代碼的事件,但至少這對重視自己聲譽的項目以及實名項目的Fork形成了阻礙。但就如產品本身不是堅固的護城河,原創代碼帶來的競爭優勢也并不牢固,因為其他項目或許正在進行與老牌項目完全不同的模式創新。由于本文提到的10個項目都是廣受認可的知名項目,在無形資產中的品牌方面,它們都有一定的優勢,當然,該優勢相比轉換成本和網絡效應來說并不牢固。由于區塊鏈商業的可組合性,抗監管帶來的靈活性,當下異常活躍的加密風投資本支持,加上Defi項目的全業務在線化不需要大量的固定成本,成本優勢可能是Defi商業中最少見的護城河因素。我們發現,優秀的Defi藍籌項目在以上護城河中至少擁有1項,甚至2到3項,這使得它們更難以被后來的競爭者所追趕,這也許就是Curve相對于PancakeSwap和SushiSwap擁有更高PE估值的原因之一。

聲音 |安永: 2017年以來99%的代幣收益集中在前十大ICO代幣中:據ey.com報道,安永研究顯示,2017年以來獲得收益的幣種中,大部分(99%)集中在前十大ICO代幣中,其中大部分屬于區塊鏈基礎設施類。而2017年在加密貨幣交易所上市的主要ICO代幣中,有86%低于其初始上市價格。[2018/10/19]

第四節總結

一個Defi項目能成為藍籌級別的選手,其原因非常多樣,比如本身處于好賽道,也有可能是趕上了行業爆發期的紅利,比如Defi挖礦浪潮給Yearn帶來的機會,或是團隊本身相當優秀。但是藍籌項目們想要繼續在市場上保持領先,就需要擁有健康的收入和代幣價值捕獲模型,以及更重要的:足夠寬的護城河,以此才能獲得用戶、投資者以及合作伙伴的長期追隨和青睞。在分析了10個當下的藍籌項目后,就目前來看我們認為Curve、Aave、Syntheix在以上多個方面的綜合表現更為優秀,有望保持目前的藍籌位置,甚至更進一步。Curve:收入模式清晰,優秀的代幣模型設計,大大提高了項目參與者對于Crv的整體需求并進行鎖倉,這也提高了該項目用戶和投資者的轉換成本,由于Curve也是典型的雙邊市場,網絡效應的存在也能對嘗試進入這個領域的后來者起到狙擊效果。Aave:收入模式清晰,代幣經濟價值的捕獲方式合理。借貸協議在Defi的基礎性地位,以及外部協議用戶更換組合協議的較高轉換成本,讓Aave的競爭優勢比較穩固。此外,較長的發展歷史,以及運營期間的0重大安全事故,也讓很多普通用戶與機構用戶愿意放棄其他借貸協議的高收益,優先選擇Aave。Synthetix:收入模式清晰,代幣經濟價值的捕獲方式合理,衍生品賽道又長又寬。其獨特的代幣抵押機制,也讓Synthetix的投資者更容易通過質押代幣,而轉換為產品的交易用戶,不容易離開。然而需要強調的是,在自由、開放、透明的加密世界,現有Defi領先者的護城河相比傳統世界企業的護城河要脆弱地多,后來者通過經濟機制創新、產品迭代甚至巨額補貼,都可能讓前者的護城河被輕易跨過。更具探索精神也更為理性的Defi用戶,對于一個產品的癡迷程度也遠小于普通用戶對于傳統品牌的熱情。所以,盡管我們不認為Defi的核心團隊是項目的護城河,但他們是項目開疆拓土的進攻端,只有團隊持續保持勤奮進取和創新,現有的項目壁壘才不會被后來者逐漸蠶食。依此來看,即使是投資相對成熟的Defi龍頭項目,也是一樁價值投資和風險投資并重的復雜決策,而這正是在這日新月異的的加密世界里投資掘金的樂趣與挑戰所在。*如果以上內容存在明顯的事實、理解或數據錯誤,歡迎給我反饋,我將對研報進行修正。

世界十大銀行的雇員加入Cashaa:據Pr Newswire消息,來自HSBC、巴克萊銀行、美國銀行、摩根大通等十余家銀行的雇員進入Cashaa(CAS)工作,其核心工作人員在過去3個月已新增28名,并在六月底將增至49名。[2018/5/19]

中國信通院魏凱:區塊鏈技術在十大金融領域有三大共性:中國信通院云計算和大數據所主任、國際電信聯盟分布式賬本標準組副主席魏凱對第一財經記者表示:“整體而言,區塊鏈技術目前在10大金融領域顯示出應用前景,分別是資產證券化、保險、供應鏈金融、場外市場、資產托管、大宗商品交易、風險信息共享機制、貿易融資、銀團貸款、股權交易交割。這些金融場景有三大共性:參與節點多、驗真成本高、交易流程長,而區塊鏈的分布式記賬、不可篡改、內置合約等特性可以為這些金融業務中的痛點提供解決方案。”[2018/4/8]

作者|谷昱01清算機制優化清算機制及其算法是借貸協議的核心能力所在,直接決定了用戶抵押品是否爆倉以及爆倉的具體價位,以確保平臺方以及貸方不會遭受損失.

1900/1/1 0:00:00Layer2.financev1.0版本測試網今天正式上線!這也是我們layer2.finance從v0.1升級到v1.0的最后一步.

1900/1/1 0:00:00簡而言之:社交可擴展性賦予了比特幣核心價值,使其成為了如此強大且至關重要的科技技術。「千篇一律的書籍以及各路知名人士在發表演講時都會重復著:『我們應該培養時刻思考我們究竟在做什么的習慣!』,但這.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 閱讀延伸:《Messari二季度DeFi報告:DeFi正向全球開放金融體系大步邁進》隨著DeFi繼續下行,市場可能會進入一個短期看跌但中期看漲的狀態.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 穩定幣真的穩定嗎?隨著新一輪關于穩定幣儲備金爭論的開始,Tether的一籃子儲備資產問題再次引起了人們的關注.

1900/1/1 0:00:00撰文:KevinYang,IDEG合伙人、FundamentalLabs投資合伙人編譯:李科行業概況和趨勢如果看一下市值,我們會發現加密數字貨幣市場已經發展成為一個萬億級市場.

1900/1/1 0:00:00