BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-1.36%

ETH/HKD-1.36% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+5.29%

ADA/HKD+5.29% SOL/HKD-1%

SOL/HKD-1% XRP/HKD-0.48%

XRP/HKD-0.48%總結上周期權市場的數據,我們發現:現貨價格不大,期權成交低迷;短期隱含波動率逐漸走向穩態,看漲期權正在重新修復溢價;比特幣與以太坊在本周沒有走出獨立行情,DeFi藍籌表現強勁;短端隱含波動率繼續回落,市場短期內不會出現超預期波動。比特幣

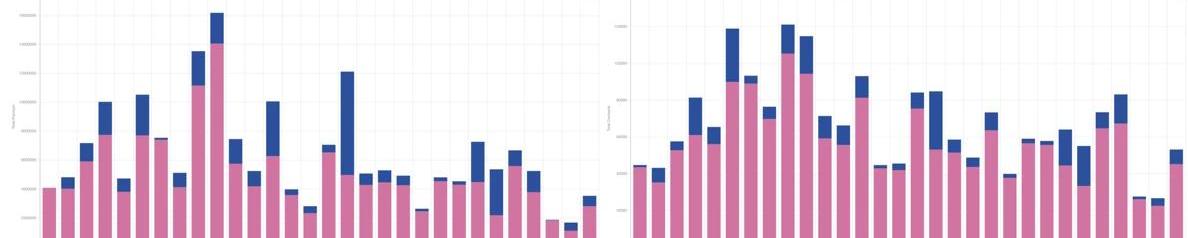

七月份的第二周,比特幣的成交較為平穩,成交量沒有出現異常的變化,但是在權利金口徑,期權成交出現一定的縮減,交易正在慢慢從價外期權向價內期權靠攏,期權市場預計比特幣不會出現大幅波動。

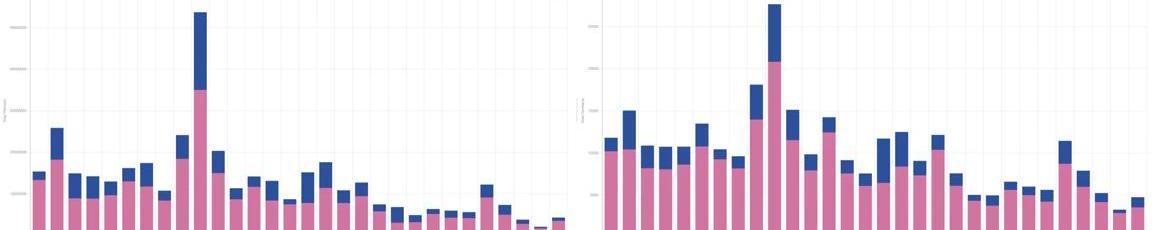

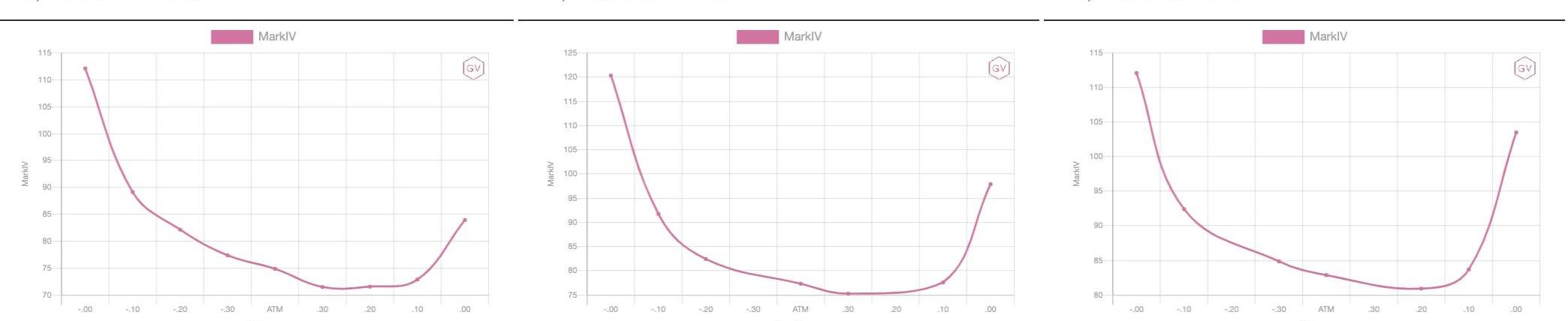

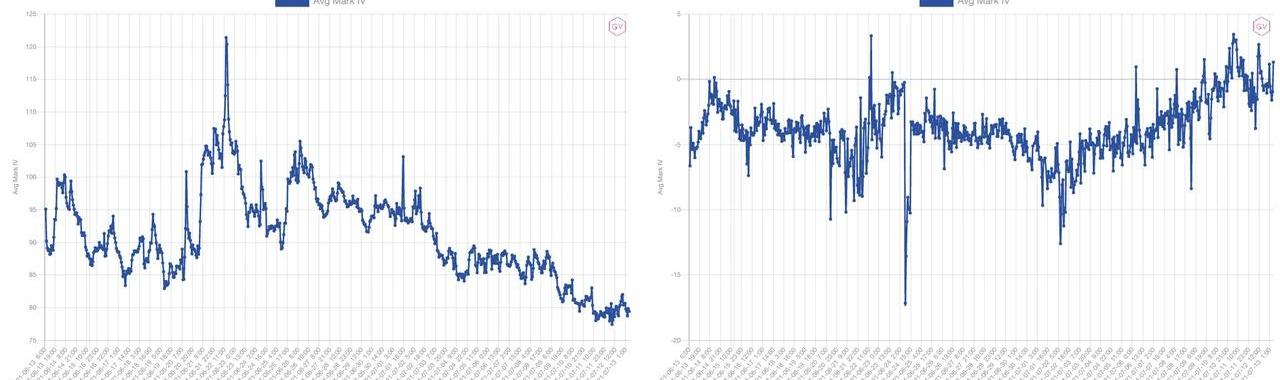

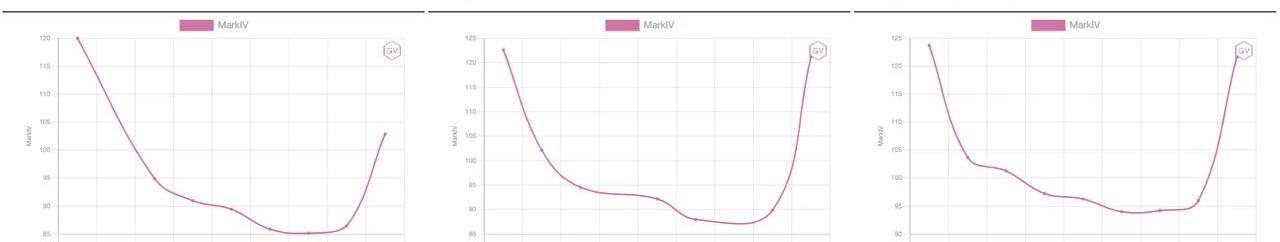

比特幣期權權利金成交量與比特幣期權合約成交量,截至7月13日18:00,數據來源:gvol.io過去七天,比特幣的現貨價格一直維持在33,000美元附近。市場逐漸走向盤整,隱含波動率曲面下移的非常明顯。從中、短期隱含波動率曲面來看,看漲期權與看跌期權的溢價逐漸收窄,如果不出現超預期的變動,我們有望在短端看到穩態的波動率曲面。

期權市場數據顯示BTC第三季度價格波動將大于ETH:金色財經報道,根據加密衍生品研究公司Skew的數據,ETH及BTC的三個月隱含波動率之差在周日跌至-2.4%的歷史低點。Skew首席執行官Emmanuel Goh表示,這一數字呈現負值表明,期權市場預計未來三個月BTC的波動性將大于ETH。該指標在2月份創下33%的歷史新高,此后一直呈下降趨勢。

注:隱含波動率是用期權價格、標的資產價格和其他關鍵指標計算出來的,反映了投資者對某項資產在特定時期內波動或風險程度的預期。[2020/6/30]

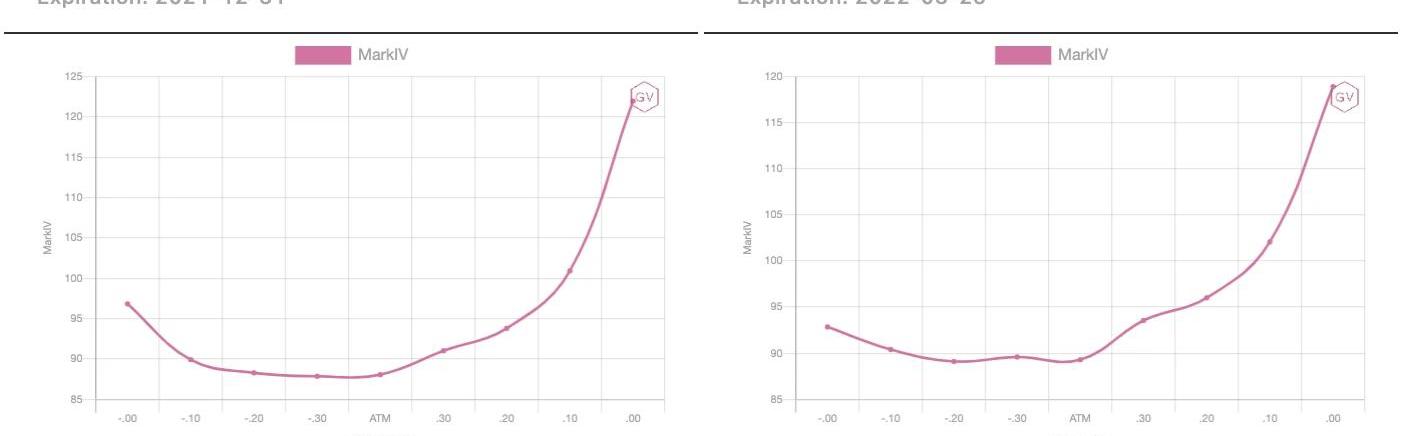

短期比特幣期權隱含波動率曲面變化,截至7月13日18:00,數據來源:gvol.io從遠期隱含波動率曲面來看,價值投資者對比特幣的信心從未改變,與此同時,距現在90天到期期權隱含波動率曲面已經出現正向偏斜。

Skew數據:盡管DeFi頗受關注 但ETH-BTC期權市場價格額外波動很小:加密數據分析平臺Skew分享發推稱,盡管近期DeFi和以太坊頗受關注,但ETH-BTC期權市場價格的額外波動很小。[2020/6/23]

遠期比特幣期權隱含波動率曲面變化,截至7月13日18:00,數據來源:gvol.io市場重新向好從礦工的凈寸頭變化中得到印證,由于眾所周知的原因,礦工曾在六月面對較為嚴重的拋售壓力。這樣的情況已經得到緩和,根據Glassnode所公布的數據,礦工重新開啟了“屯幣模式”,其比特幣持倉凈變動又負轉正。與此同時,礦工的算力已經顯著的修復調整,目前哈希率已經從低點80EH/s恢復至110EH/s,雖然距離高點180EH/s仍存在一定差距,不過好在礦工算力已經穩定,其經營活動正在逐漸向好。

Longhash:比特幣期權市場爆炸式增長或對比特幣市場波動性產生影響:6月17日,Longhash發文稱,2020年第三季度,比特幣期權市場經歷了爆炸式增長。此前直到2019年初,比特幣市場主要還是由現貨和期貨交易所占據。隨后,灰度比特幣信托基金這樣的投資機構工具以及Deribit等期權交易所的交易量和未平倉合約都出現了迅速的增長。根據Skew的數據,截至6月15日,期權市場的未平倉合約總價值徘徊在15億美元上方。具體而言,Deribit在期權市場上有11億美元未平倉合約,占據了約70%的市場份額。CME比特幣期權產品成交量在5月也創下了歷史新高。根據Skew,CME有望在6月繼續突破其歷史最高月成交量。如果說2018年和2019年主導市場的是現貨和期貨市場上的散戶投資者,那么專業交易員和機構可能會在2020年占據很大一部分比特幣交易量。來自期權以及機構市場還有高盛等主要金融機構的數據表明,專業和機構投資者間的交易活動正在增加。這種趨勢的轉變可能也會在長期內對比特幣市場的波動性產生影響。[2020/6/19]

CME比特幣期權市場在30天內增長10倍:金色財經報道,在最近的30天里,CME比特幣期權的未平倉合約總額增加了十倍以上,從5月11日的3500萬美元增加到6月10日的3.73億美元。此外,未平倉合約從6月5日至10日連續六天創下歷史新高。這一大幅增長表明,機構投資者對受監管的比特幣衍生品交易的興趣迅速增長。一位發言人表示,盡管有了這樣的增長,CME“仍無計劃推出其他加密貨幣產品”。據悉,按未平倉合約或衍生品合約總數衡量,CME占全球比特幣期權市場的20%以上。根據Skew的說法,CME現在是僅次于Deribit的全球第二大比特幣期權市場。[2020/6/16]

比特幣礦工凈頭寸變化,數據來源:glassnode在2020-2021年Q1的數字資產牛市中,交易所持有比特幣一直保持著減少的趨勢,在四月后半期這樣的趨勢出現了反轉,投資者慢慢將手中的數字資產存到交易所賣掉,比特幣現貨價格在這個過程中也出現調整,在五月份至六月份的時間窗口中,交易所持有的比特幣余額增長了140k。在七月份,我們很高興的看到投資者在交易所中購買比特幣,根據glassnode公布的數據,交易所的比特幣總余額在過去三周減少了約40k。這樣的下降呈現出一定的趨勢,截止發文,數字資產交易所余額為2,560k比特幣。

動態 | 日本公司Cryptact設立子公司 以創建加密貨幣期權市場:據日經新聞消息,日本Cryptact公司成立子公司“投資者的money”(投資家のマネー),以創建為規避加密貨幣價格變動風險的期權市場。目前該公司正在進行實證實驗,一邊關注監管動向一邊申請金融商品交易商執照。[2019/3/5]

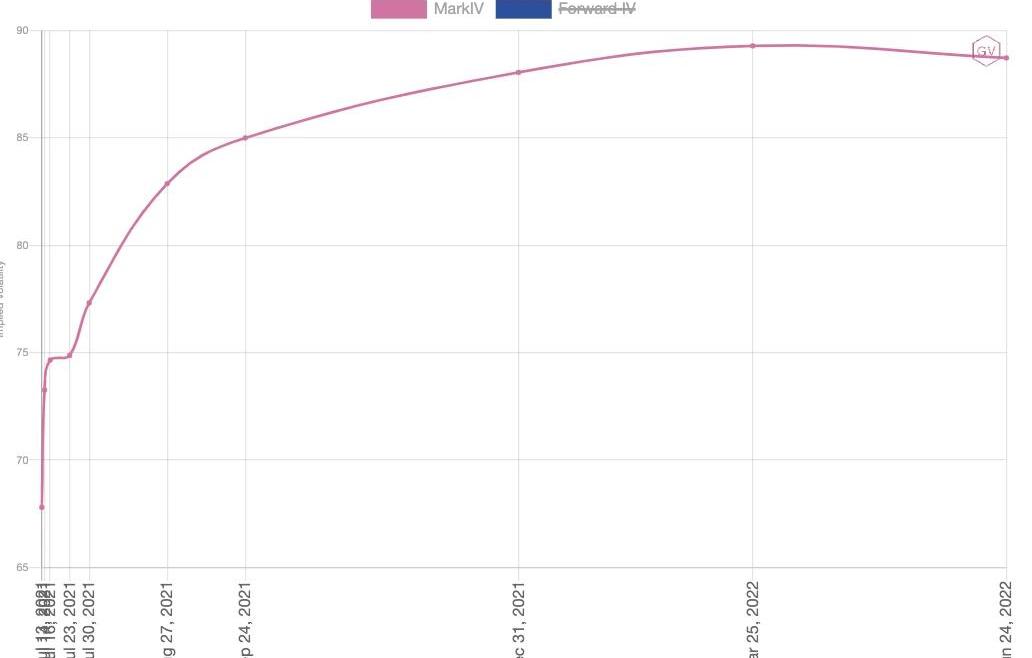

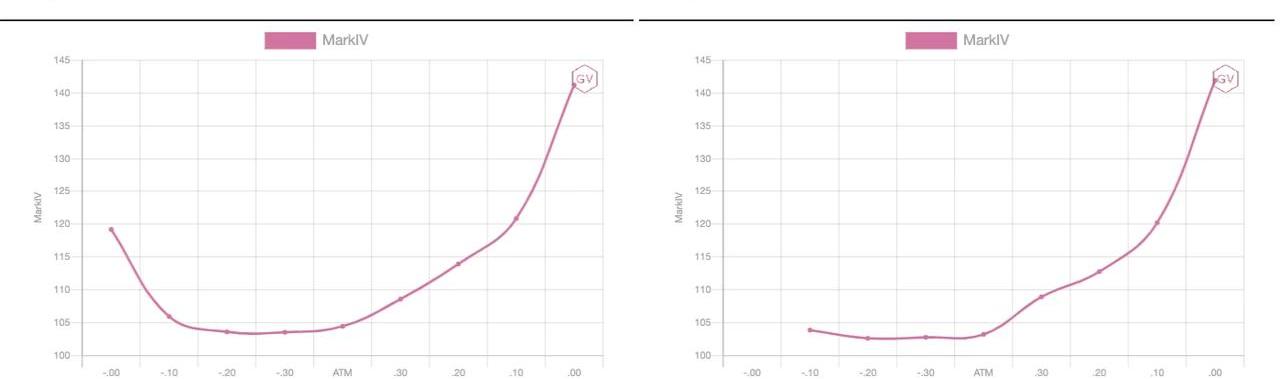

交易所資產負債表中比特幣數量變化,數據來源:glassnode從隱含波動率期限曲線進行觀測,由于過去七天比特幣現貨價格一直在低幅震蕩,短端隱含波動率回落使得波動率空頭獲得不小的收益,期限曲線的升水形態逐漸陡峭。

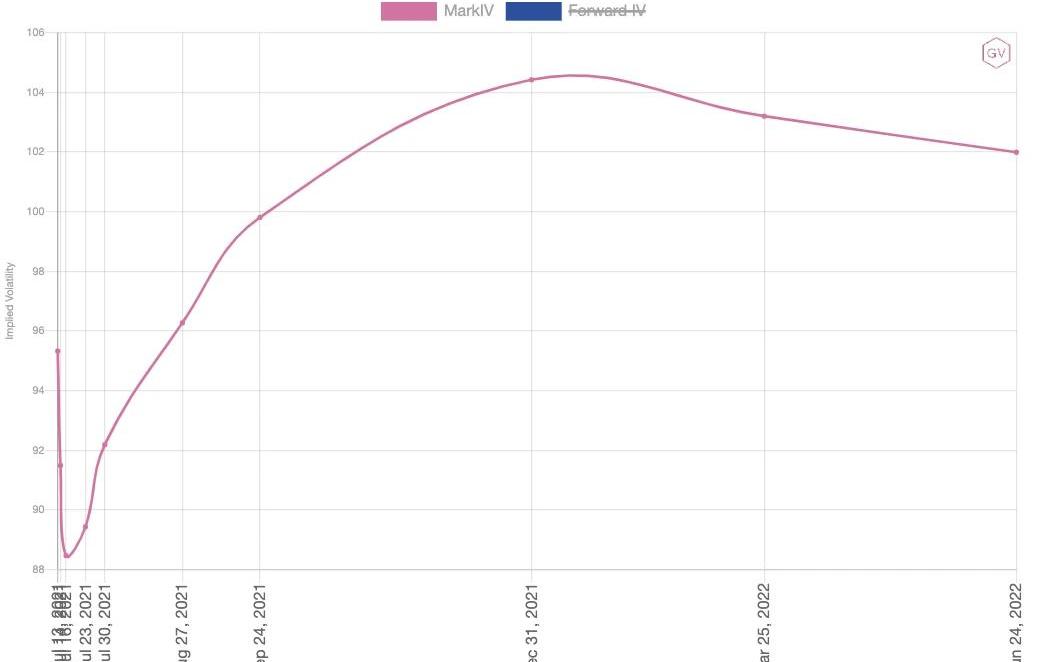

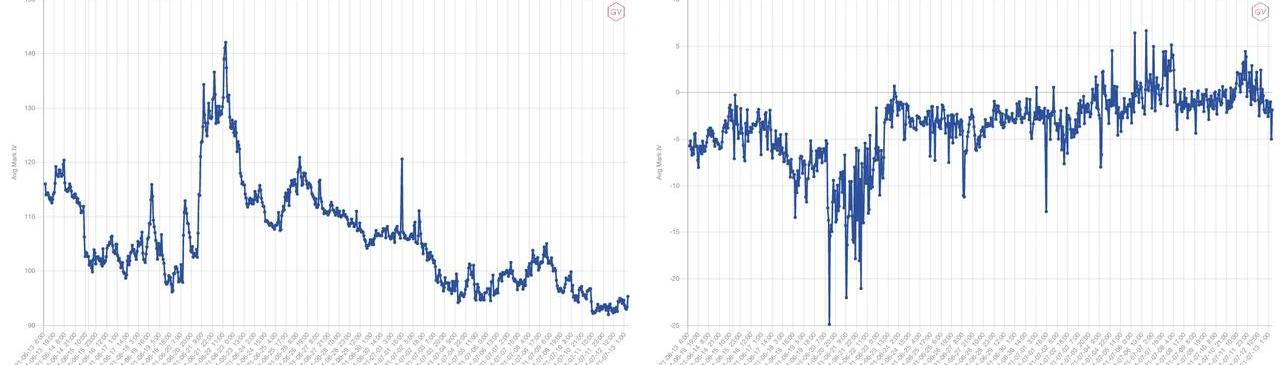

比特幣期權隱含波動率期限結構,截至7月13日18:00,數據來源:gvol.io從高階數據來看,在值期權的隱含波動率逐漸回落,投資者不看好未來市場的波動增加,另外盡管比特幣期權的偏度不太穩定,總體來看也在逐漸修復,截止發文,比特幣期權偏度回升值個位數正值,這樣的水平已經是“519”之后的最高點。

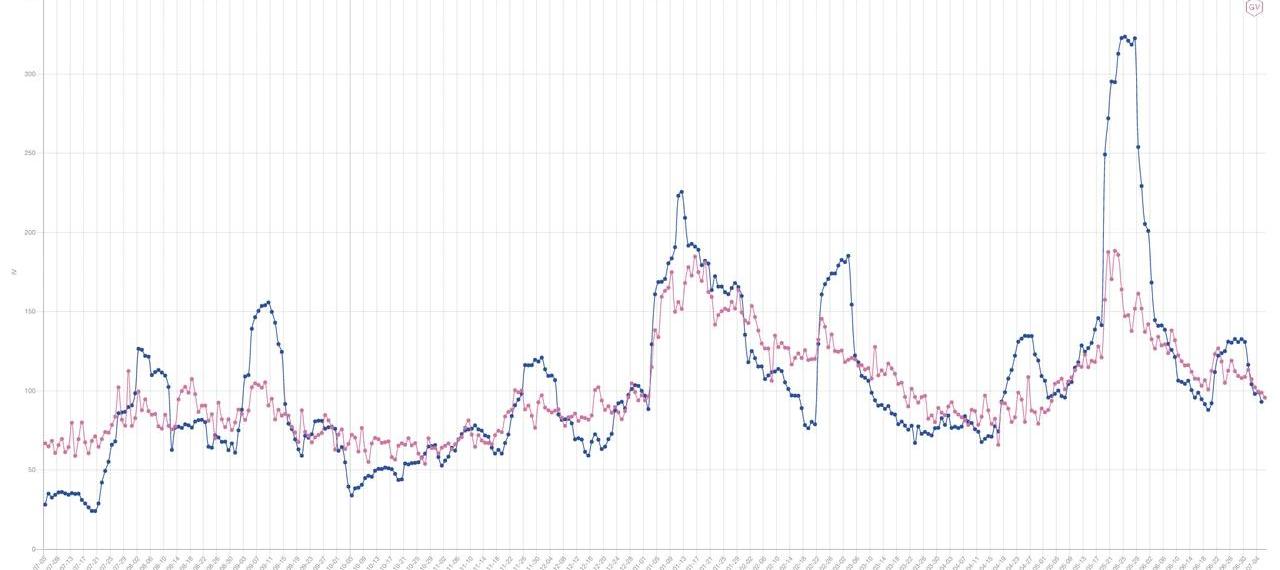

比特幣期權隱含波動率與偏度過去1個月變化,截至7月13日18:00,數據來源:gvol.io從歷史波動率進行觀測,盤整的現貨價格走勢拉低了現實波動率,因此當前隱含波動率存在著一定的溢價水平。

歷史波動率與隱含波動率的對比,截至7月13日18:00,數據來源:gvol.io以太坊

由于行情的穩固,以太坊的期權成交同樣平穩。

以太坊期權成交量,截至7月13日18:00,數據來源:gvol.io從隱含波動率曲面來看,以太坊與比特幣的表現類似。從中、短期隱含波動率曲面觀測,看跌期權的溢價優勢已經沒有那么明顯。考慮到近在咫尺的“倫敦升級”,這樣的表現也不讓人吃驚。

以太坊期權短期隱含波動率曲面變化,截至7月13日18:00,數據來源:gvol.io從遠期來看,投資者對以太坊看漲期權的交易則更加活躍,遠期隱含波動率的正向偏斜程度要高過比特幣。

以太坊期權遠期隱含波動率曲面變化,截至7月13日18:00,數據來源:gvol.io觀測隱含波動率的期限曲線,與比特幣的曲線形態類似,以太坊的隱含波動率曲線呈現出升水的結構,12月31日到期的隱含波動率出現一定的凸起。

以太坊期權隱含波動率期限結構,截至7月13日18:00,數據來源:gvol.io參考高階數據,在值期權隱含波動率進一步下降,多頭的反彈存在著一絲疲弱的跡象。與比特幣一樣,以太坊期權偏度值正在逐漸走回均衡。

以太坊期權隱含波動率與偏度過去1個月變化,截至7月13日18:00,數據來源:gvol.io觀測波動率的歷史變動情況,考慮到現實波動率可能進一步回落,隱含波動率仍然處于折價狀態。

歷史波動率與隱含波動率的對比,截至7月13日18:00,數據來源:gvol.io結論

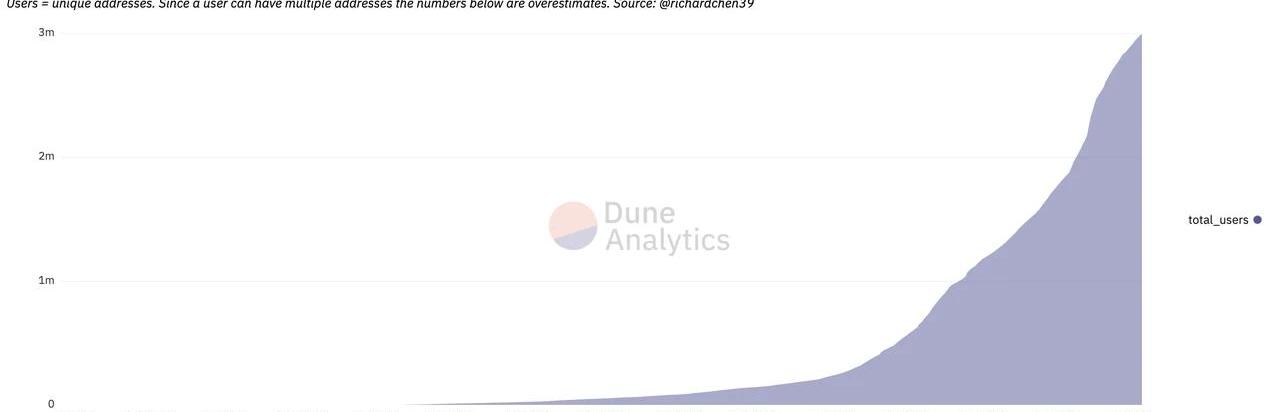

近期市場的行情主線在于DeFi藍籌,Uniswap、AAVE、Compound等通證在七月份均走出了不錯的行情。如我們之前周報中所講的,幣價的調整沒有影響到DeFi的經濟活動:新用戶數量、質押量、交易筆數等指標都在企穩向好。下半年的行情指向是否會重新回到DeFi?是一個值得思考的問題。

DeFi使用者增長情況,截至7月13日18:00,數據來源:DuneAnalytics

自從薩爾瓦多宣布將比特幣作為國家法定貨幣后,一直受到市場的關注,特別是加密貨幣市場的關注,很多人想知道,如果該法案正式實施后,大家再投資比特幣,是不是就意味著合法做外匯了.

1900/1/1 0:00:00上周,中國境內礦場開始新一輪的密集關閉,央行與各大金融機構也發文打擊加密貨幣,恐慌情緒在市場中蔓延。比特幣也受到影響,在上周一度跌下29000美元,而后多頭反擊,最后周線收盤表現不錯.

1900/1/1 0:00:00本文來自騰訊安全應急響應中心,作者宙斯盾流量安全分析團隊Pav1,星球日報經授權轉載。引文2021年上半年,虛擬加密貨幣(Cryptocurrency,下文簡稱“虛擬貨幣”)價格屢創新高的新聞一.

1900/1/1 0:00:00《區塊鏈行業觀察》專欄·第33篇作者丨TracyLevine編者注:本文作者為TracyLevine,ForbesCoaches委員會成員、TracyLevineForbes委員會成員.

1900/1/1 0:00:00收錄于話題 #每日期權播報 播報數據由Greeks.live格致數據實驗室和Deribit官網提供。在大部分行情下,看跌期權的持倉都要少于看漲期權.

1900/1/1 0:00:00CelercBridgev1.0版本今天正式主網上線!用戶可以立即使用cBridge在Ethereum、Arbitrum和BinanceSmartChain以及Polygon進行高速低成本跨鏈和.

1900/1/1 0:00:00