BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+3.74%

LTC/HKD+3.74% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+3.51%

SOL/HKD+3.51% XRP/HKD-0.46%

XRP/HKD-0.46%在2009年,有位叫中本聰的年輕人......抱歉,這可能太久遠了。所以,讓我們從2021年開始說起吧。在由NavalRavikant主持的對以太坊聯合創始人的TimFerrisShow中,討論到加密貨幣的未來時,VitalikButerin強調了一些可能打開潘多拉盒子的東西“我認為比特幣生態系統確實有自己的定時炸彈,比如Tether就是一個例子"。什么是Tether,為什么它是一個定時炸彈?是什么讓VitalikButerin認為這是“僅限比特幣“存在的問題?相反的是,有些人已經將其標記為加密貨幣雷曼兄弟,有可能將加密貨幣送入“冰河時代”,還有可能會阻止它被進一步采用,或者會使整個加密貨幣世界崩潰。在雷曼兄弟的案例中,集權的悖論在于它最終阻止了系統性崩潰。事實上,像美聯儲和政府這樣的核心參與者拯救了金融系統。在加密領域,如果沒有負責防范系統性風險的殺手锏,一切都會出錯。這是否就意味著一切的結束?我相信回答這些問題至關重要,以確保我們能繼續看到區塊鏈和加密生態系統的發展和我們夢寐以求的Web3.0真正實現。然而,要實現這一目標,我們需要明確目前存在的短期威脅。除了加密貨幣中發生的所有詐騙項目、傳聞和邪教之外,Tether是最危險的一項,因為它被當作“真實的商品”出售,可能偽裝成有史以來最偉大的龐氏騙局。所以在這里我們重新整理一下。快速了解Tether的歷史

比特幣在2010年獲得了關注,使其他代幣能夠建立在比特幣協議之上的想法開始興起。這催生了Mastercoin項目,其愿景是解決比特幣大規模應用的兩個最重要的障礙——不安全性和不穩定性。因此,Mastercoin被一些人譽為“發明了ICO”空間。到2015年,Mastercoin將更名為Omni。重新命名的Omni協議將作為Tether的基礎,它建立在該協議之上。與此同時,Tether最初被稱為“Realcoin”,后來到2014年才更名為Tether。正如其網站所解釋的那樣,如今“Tether代幣以建立在比特幣、以太坊、EOS、Tron、Algorand、SLP和OMG區塊鏈上的數字代幣形式存在。”進一步解釋,“Tether平臺代幣100%由Tether的儲備支持。根據TetherLimited的服務條款,Tether代幣可兌換的。轉換率為1TetherUSDT代幣等于1美元。”Tether從一開始就有一個明確的使命,那就是通過提供所謂的穩定幣來促進數字貨幣的交易。穩定幣本身是一種與基礎資產掛鉤的數字貨幣。就Tether而言,這就是美元。因此,通過將Tether與美元掛鉤,任何將其加密貨幣轉換回穩定幣的人都具有能夠在各種數字資產之間進行交易的優勢。他們可以在不發生劇烈價格波動的情況下做到這一點,而價格波動是加密世界固有的。簡而言之,穩定幣已成為流動性提供者,尤其是對于中心化交易所而言。作為流動性的提供者,這些貨幣和交易所接受它們作為流動性儲備一樣好。目前有數多種穩定幣,比如前三名Tether、USDCoin和BinanceUSD的市值已經接近1000億。這些穩定幣都受到了人們的歡迎,以至于此時比特幣和美元之間并沒有真正的轉換,而是比特幣與USDT之間慣例已被廣泛采用。這個含義很重要,因為它意味著法定貨幣中不存在比特幣流動性。這再次帶來了嚴重的系統性風險,因為在短期內,如果大量的USDT被兌換成美元,很容易發生大規模的流動性短缺問題。事實上,雖然有些人可能會爭辯說“嘿,當比特幣超過6000億美元時,Tether的市值才超過600億美元而已”。然而,這種說法是不合邏輯的。因為如果發生流動性危機,比特幣的價格不知會跌至什么樣的水平。Tether:中心化交易所的代幣

67,090,000枚USDT從Tether Treasury轉移到Kraken:金色財經報道,據WhaleAlert監測,67,090,000枚USDT從Tether Treasury轉移到Kraken。[2023/6/13 21:32:32]

是什么推動了穩定幣的大規模采用,尤其是Tether?當人們可以輕松地將穩定幣兌換成美元時,這讓交易者沒理由不使用它們,這種現象是多方面原因造成的。然而,中心化交易平臺的激勵措施在很大程度上推動了穩定幣的采用。穩定幣的好處之一是交易時所需的中介費用較低。穩定幣之所以成為投資者的首選數字貨幣,第二個原因是,一些中心化交易所已開始就只接受它們。根據《是什么使穩定幣保持穩定》的論文中,早在2019年,Binance和Poloniex等加密貨幣交易所開始接受穩定幣作為交易媒介。這意味著這些交易所的“流動性”是由穩定幣調節的。這將我們帶回Tether的一個核心問題。因為其核心假設是,在大規模清算的情況下,Tether仍能贖回人民幣,同時保持與美元的匯率。這里的關鍵問題在于,這種匯率制并不會得到維持。但更糟糕的是,如果出現流動性短缺問題,可能會對整個加密經濟產生巨大的負面多米諾骨牌效應。那么中心化交易所的流動性是如何發揮作用呢?中心化交易所流動性如何運作?

具有諷刺意味的是,中心化交易所是建立在比特幣基礎上最早可行的商業模式之一。這是一個悖論,正如俗話所說,“不是你的私鑰,不是你的代幣”這意味著你不需要任何人為你保管私鑰。盡管如此,“我們保留您的私鑰”一直是Coinbase等交易所的主要商業模式。在過去十年中,隨著眾多中心化交易所破產,加密社區吸取了慘痛的教訓。那么,是什么讓這種中心化交易所的商業模式成功?因為它允許越來越多的人參與,而這些用戶不必擔心錢包、存儲和更復雜的問題。你注冊了一個像Coinbase這樣的網站,它有一個簡潔的用戶界面和游戲化的部分,這讓你擁有了很棒的體驗,在一頓操作之下,以至于讓你覺得自己已經是一個專家了。通過使用“你不必擔心你的私鑰”的標語,中心化交易所顯著增加了他們的用戶群,并且隨著大多數加密貨幣價格的上漲,運營中心化交易所變得非常有利可圖。在2021年第一季度,像Coinbase這樣的平臺的收入增長了近10倍,從1.79億美元增長到15.9億美元。整個中心化交易所的商業模式都是基于交易量的,因為它們主要通過交易費用來賺錢。因此,中心化交易所通過輕松擴大用戶群體在加密市場創造了奇跡。他們使用了一個捷徑來解決流動性問題:穩定幣。回到Tether

Celsius在Lido V2上線前轉移價值7.81億美元的stETH:5月16日消息,加密借貸公司Celsius在剛啟用提現功能的Lido V2上線前,將其持有的428,015枚stETH(價值為7.81億美元)轉移到Lido staked Ethereum錢包地址。鏈上數據表明Celsius在幾小時后執行了0.1stETH的測試提取。(Cointelegraph)[2023/5/16 15:05:37]

為什么穩定幣解決了流動性問題,卻帶來了其他嚴重的系統性風險?在2018年一篇題為《為什么穩定幣毫無意義》的文章中,Tether被稱為“幼稚的穩定幣”,因為它不是作為一種獨立貨幣引入的。相反,它更像是鈔票或付款承諾,它告訴你,如果你想把USDT兌換成美元,這將很容易得到支持。但是這里有一個問題,因為使鈔票有價值的是您可以信任持票人的程度。值得注意的是,Tether的承載者是一家名為Bitfinex的私人公司。這也是為什么2021年成為去中心化交易所的關鍵一年。正如Decrypto所說,“允許交易所在不依賴買家和賣家創造流動性的情況下交換代幣。”目前,DEX正在處理某些根本性的問題。簡而言之,中心化交易所使用穩定幣來解決短期流動性,但它們也會產生一系列的問題,尤其是與Tether相關的問題。最基本的是,他們只是要求投資者必須信任持有者,從而將系統集中起來,扼殺了基于區塊鏈的系統的整個前提。當承擔者是一家缺乏透明度的私人公司時,情況只會變得更糟。讓我們開始進入Bitfinex。Bitfinex概覽Bitfinex是一個非常受歡迎的中心化交易所,使其躋身前五名中心化易所之列。它總部位于香港的iFinexInc.,而Tether主要由一家名為TetherLimited的公司發行,該公司由Bitfinex的同一所有者擁有。那么問題出在哪里呢?讓我們先看看對于持有者來說難以信任的危險信號。當然,假設在不受監管的私營企業支持的這些穩定幣上完全可以實現“區塊鏈經濟”。所以,如果我們想要一個由中央交易所和穩定幣驅動的系統,就需要監管。第一個危險信號:與美元1:1錨定的謊言

5億枚USDT從Tether Treasury轉移至FTX:11月6日消息,Whale Alert數據顯示,5億枚USDT從Tether Treasury轉移至FTX。[2021/11/6 6:35:38]

早在2018年,Bitfinex就被指控隱藏了8.5億美元的資金,偽裝成Tether儲備。正如紐約總檢察長所說“Bitfinex和Tether不計后果地非法掩蓋了巨額財務損失,以維持他們的計劃并保護他們的底線,”司法部長詹姆斯繼續說道:“Tether聲稱其虛擬貨幣始終由美元支持,這是一個謊言。這些公司掩蓋了投資者面臨的真正風險,它們由無證、不受監管的個人和實體經營,在金融體系最黑暗的角落里交易。該決議明確表示,那些在紐約州交易虛擬貨幣的人認為他們可以避開我們的法律。上周,我們起訴以關閉Coinseed的欺詐行為。本周,我們將采取行動結束Bitfinex和Tether在紐約的非法活動。這些法律行動發出了一個明確的信息,即我們將抵制企業的貪婪,無論是來自傳統銀行、虛擬貨幣交易平臺,還是任何其他類型的金融機構。”因此可以得出結論:今天達成的交易迫使Bitfinex和Tether停止與紐約居民的所有交易。此外,為保證遵守此限制,這些公司必須向OAG提交月度報告。這個例子已經引發了關于Tether是否適合作為穩定幣的重大問題,我們正處于一個規模仍然限制在10億美元以下的時代。今天的協議迫使Bitfinex和Tether停止與紐約居民的所有交易。此外,為保證遵守這一禁令,這些公司必須向OAG提交月度報告。這一案例已經引起了人們對Tether作為穩定幣的擔憂,而在我們所處的時代,這一切本是可以避免的,因為規模仍然限制在10億美元以下。早在2018年,《紐約時報》的一篇文章也聲稱,2017年比特幣價格被Tether操縱。同樣,即使只有懷疑這可能是真的,這也是所有加密世界的一個嚴重問題。第二個危險信號:持有巨量商業票據

分析 | “Bitfinex被控挪用Tether資金”一事或將對比特幣ETF審批造成負面影響:LongHash發文稱,“Bitfinex被指控使用Tether資金秘密彌補8.5億美元的損失”一事或將對美國SEC審批比特幣ETF造成負面影響。若真如NY AG(紐約總檢察長辦公室)所指出的那樣,那就意味著Bitfinex和Tether在沒有通知投資者的情況下進行了后門交易。此前Tether在沒有發布公開聲明的前提下悄悄地修改了服務條款;Bitfinex亦保持沉默,而后因取款延遲和與銀行不穩定的關系而陷入困境。令人擔憂的是,Bitfinex目前是比特幣第二大現貨交易所,其數據由Bitwise提供。作為在SEC閉門研討會上被稱為可靠的比特幣交易所,Bitwise這次并沒有向其客戶適時傳達有關Bitfinex資金的信息。這可能會再次給予SEC質疑比特幣市場的理由。但文章同時也表示,長期來看,比特幣ETF還是有望被批準的。[2019/4/28]

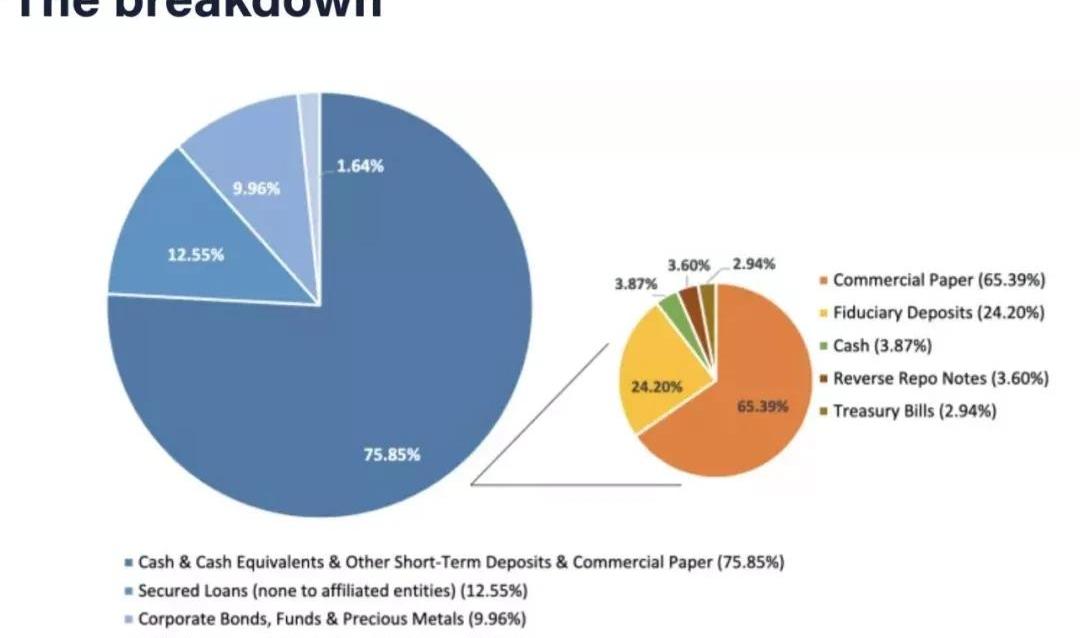

來源:Tether《Tether》于2021年3月首次發行,現在它已經發展成為龐然大物。正如英國《金融時報》所指出的,雖然Tether聲稱擁有3.87%的現金儲備,但它也擁有龐大的商業票據儲備,推動其在全球占據主導地位。因此,這項研究報告中最令人擔憂的部分是商業票據支持,這代表了Tether最重要的支持。根據Coindesk的說法,商業票據是一種可以隨時轉換為現金的公司債務形式,也可以不轉換為現金,這主要取決于發行人和市場狀況。Coindesk進一步指出,Tether拒絕透露貸款的債務人或抵押品的名字。”因此,仍有很多疑問需要解答。第三個危險信號:Tether印鈔機在NassimNicholasTaleb和PaulSantos在Twitter上的帖子中,PaulSantos強調了兩個非常重要的點:比特幣的價格走勢受Tether交易對BTC/USDT支配,而非BTC/USD,檢查成交量圖。即使你從未交易過Tether,Tether也是BTC。交易所缺乏流動性。當市場崩潰需要阻止美元外流時,它們都會在同一時間關閉。Taleb回答說:“如果正確的話,它可以有效地印刷Tether。”如果這是正確的,則意味著與中央銀行一樣,Tether正在創造貨幣以注入經濟中的短期流動性,但在它背后有一家私人公司,我們對這家私人公司知之甚少,如果不是他們最近提供的崩潰情況的話。想象一下,如果整個金融系統建立在一個向你承諾“我保證我會還你”的基礎上,但隨后向你展示了一個裝滿衛生紙的錢包,你會是什么感覺。關鍵要點

動態 | Tether treasury目前僅持有三分之一USDT:在上周末從Bitfinex手中收購了過剩的比特幣后,Tether treasury目前持有USDT總供應量的約三分之一。回收USDT的趨勢,實際上是將Token從交易所和流通中移除,在此之前,Tether treasury一直在注入流動性。[2018/10/22]

通過擴大投資者的用戶群體,中心化交易所已經成為加密經濟的主要推手,其標語是“你不必擔心你的私鑰”。由于大多數銀行仍然認為加密貨幣具有高風險性,因此沒有或少數傳統銀行愿意與這些交易所開展業務。這導致了出現了解決這些中心化交易所面臨的短期流動性問題的解決方案:穩定幣。從本質上講,穩定幣是加密版的紙幣,其中的持卡人可以在數字貨幣與美元等標的資產之間保持穩定的掛鉤,而這些穩定幣的受歡迎程度取決于中央交易所是否愿意接受它們。事實證明,穩定幣在2021年非常成功,因為它們讓投資者避免支付更高的中介費用。它使人們可以隨時將它們轉換為其他數字貨幣,但這也構成了巨大的系統性風險。總之,BTC/Tether掛鉤可能是比特幣流動性的很大一部分。總而言之,如果你想將比特幣轉換回美元,您必須首先通過USDT。如果Tether沒有實際美元支持,則根本沒有流動性。更糟糕的是,如果出現流動性外流,整個加密行業可能會不堪一擊。如果沒有中央權威來拯救系統,會發生什么?這值得我們思考。

Tags:ETHTETHERETHEtogetherbnb能睡幾個WHTETGRMOON幣男生ethereal代表什么意義Diversified Staked Ethereum Index

Mandy:Hello,大家好,我是Odaily星球日報的Mandy,感謝老朋友499的邀請,能來和大家一起聊聊現在不僅在加密行業.

1900/1/1 0:00:00在傳統金融中,期權是一種金融衍生品,賦予持有人在指定日期或之前任何時間,以事先約定的價格購買或出售持有資產的權利.

1900/1/1 0:00:00對于加密企業/團隊來說,監管的收緊可能會導致嚴厲處罰,包括罰款、限制等。為避免這種情況,必須及時做出調整,遵守FATF的規定.

1900/1/1 0:00:00自4月14日比特幣價格沖上64840美元的歷史高位之后,此后便掉頭向下,甚至一度跌至30000美元,跌幅超過50%。比特幣的總市值也從1.18萬億美元跌至6100億美元.

1900/1/1 0:00:00熱點解讀——NFT平臺Autograph將開發饑餓游戲、暮光之城等IP,IP衍生品新賽道? 饑餓游戲 暮光之城由橄欖球運動員TomBrady創辦的NFT平臺Autograph宣布與獅門影業和數字.

1900/1/1 0:00:00MotoGP?的各位愛好者和收藏家們請注意,激動人心的時刻到了,諸位期待已久的拆卡包功能今天上線啦!幾個月前,我們首次發售了MotoGP?Ignition收藏品,隨后在4月再次發售.

1900/1/1 0:00:00