BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.06%

ETH/HKD-0.06% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD+0.08%

ADA/HKD+0.08% SOL/HKD-0.89%

SOL/HKD-0.89% XRP/HKD-0.41%

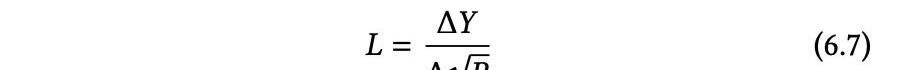

XRP/HKD-0.41%5月5日在以太坊推出的UniswapV3是最激動人心的DeFi更新,可以說沒有之一。據最新消息,若通過社區投票V3將部署到以太坊擴容網絡Arbitrum,帶來更快的交易速度同時降低交易費用。那么V3究竟有哪些具體的創新呢?首先打開UniswapV3的技術白皮書,它的第一章便總結了其核心技術特點——“ConcentratedLiquidity”。也就是說在V2的基礎上,V3著重在解決AMM資金利用率低的問題。下面這個公式便是其核心公式,即用相對值來計算流動性L,流動性是單位“價格變化”的資金量。在一定的交易量的情況下,如果流動性好,價格變化就小,流動性不夠的話,價格波動就大。

UNI突破40美元關口:火幣全球站數據顯示,UNI短線上漲,突破40美元關口,現報40.0288美元,日內漲幅達到0.17%,行情波動較大,請做好風險控制。[2021/4/28 21:08:06]

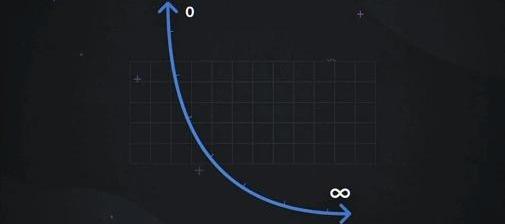

相信不少人看到這么復雜的公式都會眉頭一緊,不過不要緊,我們先從它的曲線說起。熟悉Uniswap產品的交易者都應該知道,它的“自動化做市”的核心是一個乘積固定的數學模型:x*y=k,k是一個常數。也就是任何一個兌換池的總流動性都需要滿足這條曲線上的公式,流動性提供者放進的x和y資產會均勻地分布在各個價位點進行做市。“它就像是eBay,如果你想要賣什么,直接掛上去就好了。”項目早期投資人之一BorisWertz這樣比喻Uniswap的簡潔。但實際上,大部分時候的代幣價格只會集中在某個小區間內成交,其它價位的資金都是閑置的,也就導致了資金利用率低這一痛點,而這幾乎是DeFiAMM項目都想要突破的上限。根據發稿時的數據,UniswapV2的總鎖倉量達68.8億美元,但是24小時交易額只有9.5億美元,占比僅為13.8%。這是很低的一個數字,意味著非常少的流動性被集中化。

Uniswap初始流動性挖礦結束 流動代幣總價值下降約44.72%:Uniswap于11月17日20:00結束初始流動性挖礦計劃。官方數據顯示,Uniswap當前流動代幣總價值約為17.7億美元(-44.72%),24h交易量約為3.77億美元(+52.87%)。[2020/11/17 21:06:13]

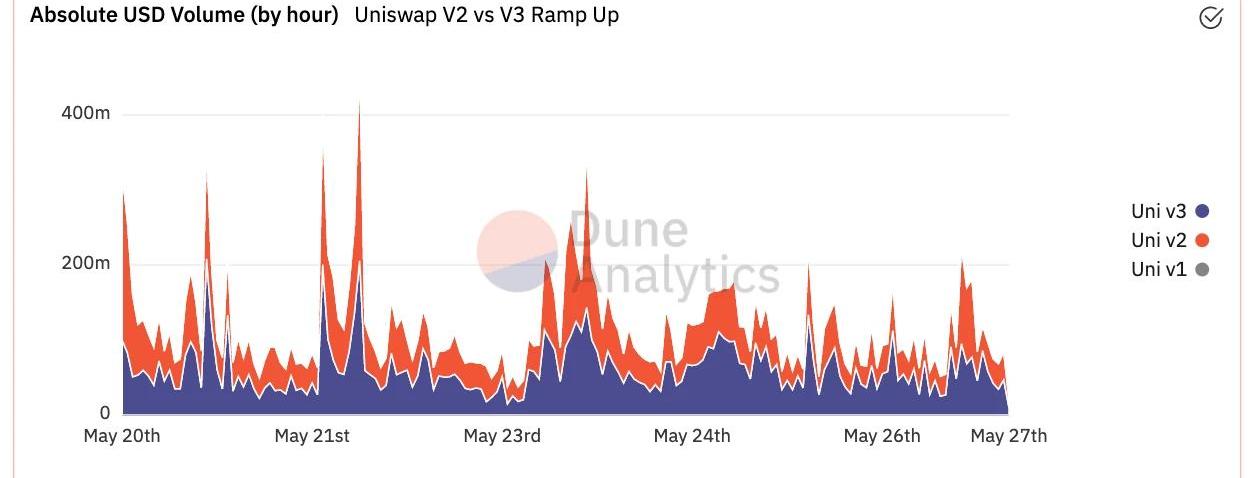

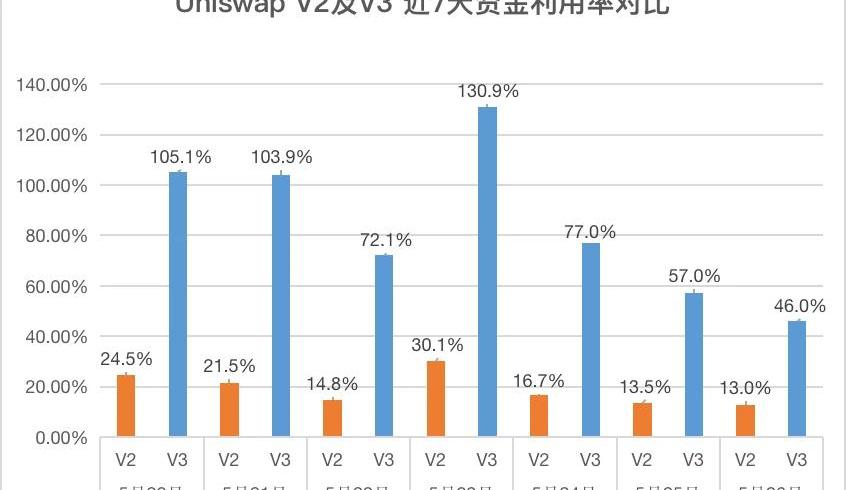

V3上線后日交易量增長迅速,此圖為近7天與V2的日交易量對比為了集中力量解決這一痛點,Uniswap更新V3后,官方表示資金的利用率預計提高4000倍。我們可以通過數據驗證一下,經過統計最近7天日交易量和鎖倉量,可以計算得出其資金效率其實并沒有達到官方申明的高倍數。其中資金效率=交易量/鎖倉量。

數據:Uniswap鎖倉量突破20億美元,位列榜首:Debank數據顯示,去中心化交易協議Uniswap鎖倉量已突破20億美元,位列榜首。Maker以16億美元鎖倉量位列第二位,SushiSwap以15億美元鎖倉量緊隨其后。

注:DeBank共統計了50個項目樣本,總鎖倉量(TVL)系通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/9/3]

根據上表我們可以得出結論,在總鎖倉量低于V2的情況下,V3相較于V2的資金利用率確實有明顯的提高,大概為V2的4倍左右。那么V3究竟采用了哪些方式去提升資金利用率呢?1.“區間做市”——允許在特定價格范圍內提供流動性。

1inch聯合創始人:Mooniswap確實復制并修改了一些Uniswap的源代碼:針對“Mooniswap抄襲Uniswap”一事,1inch聯合創始人Anton Bukov回應稱:“我們確實復制并修改了一些網站(Uniswap)的源代碼,這是因為Uniswap團隊在開發和開源方面做得很好。這正是Uniswap團隊希望看到的——幫助其他開發者進行AMM開發。”

去中心化交易聚合平臺1inch發推推薦用戶從Uniswap V2遷移至其自動化做市商服務Mooniswap。Uniswap創始人Hayden Adams對此回應稱,12天前1inch告知稱不會與Uniswap競爭,很明顯他們撒謊了。Hayden Adams還意指1inch在復制其協議、品牌及交易界面、分析網站后創建遷移合約并發布代幣來激勵使用。[2020/8/23]

動態 | 涉足區塊鏈領域的風投機構Union Square投資回報率仍為行業最佳之一:據The Information獲得的內部數據,涉足區塊鏈領域的風險投資機構Union Square Ventures在近幾年依舊保持了不錯的投資回報水平,甚至可能是行業內投資回報率最高的風投機構之一。截止去年6月30日,旗下三支分別在 2012、2014和2016年募集的基金,投資回報率分別為 32%、21% 和 32%。據悉,USV是加密貨幣和區塊鏈創投企業的早期投資者,投資組合包括了Coinbase。在去年的博客中,聯合創始人Fred Wilson稱該公司在區塊鏈行業的投資占公司所有活躍投資組合的 15%,而且占近期投資的 25%。[2019/11/23]

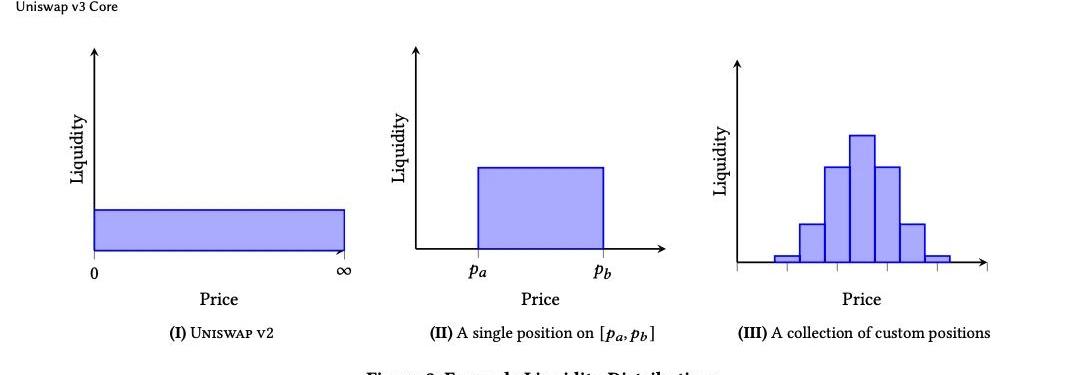

LP允許在特定價格范圍內做市可以想象一下這樣的機制,把整體流動性提供曲線分為一個個小的“容器”,官方稱之為“價格刻度”,每個“容器”的價格區間很小,并且每個都是一個小型的自動化做市商。也許你會想,這怎么有點像創建了一個訂單薄?是的,例如在USDC/ETH交易對價格在1700-1800美元之間提供流動性,這些資金會在多個區間內進行交易。相比于V2“分配均勻”在所有價格點上相同的流動性,V3的流動性是由一系列不同區間上的流動性組成,這樣就緩解了部分資金閑置、利用率低的問題,下圖形象地表現了流動性如何分布。

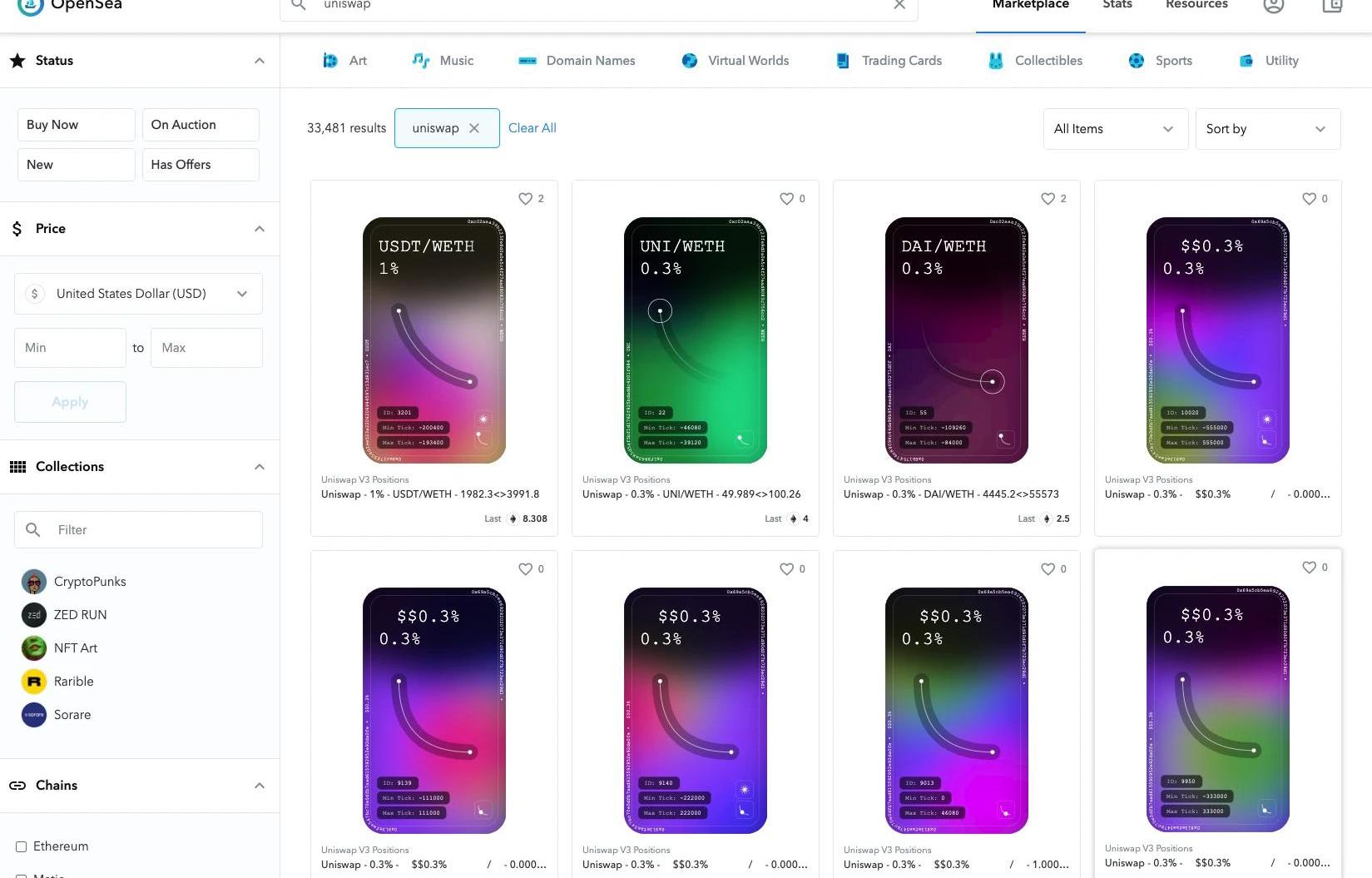

白皮書中V2的流動性與V3區間內的流動性對比當然也有分析指出這樣做市的弊端,這樣將資產與某個價格區間綁定,對交易量小的普通流動性提供者不夠友好,首先跨多個區間內進行交易的Gas費會增高。其次當價格范圍設置不合理時,做市收益會受到影響,不像專業DeFi人士和專業做市商會因其策略的優越而受惠更多。而在UniswapV2中,每個LP都是按照比例分配流動性池的收益。Uniswap也在給社區文章中表示了對未來的希冀:希望未來市場中能夠出現“Uniswap策略整合商”這樣的角色,他們能夠匯總小交易者的資金,并將收益分攤給他們,實現成本的平衡。這也引出了V3版本的第2個創新思路——NFT。2.UniswapLP代幣NFT化在V3版本中,如果每一個Uniswap的LP倉位都是獨一無二的話,你會聯想到什么?是的,非同質化代幣NFT。因為每一個LP設置的價格區間不同,便可以用NFT代表自己獨立的倉位,V3中貫徹了這一思想,用NFT取代原來發行的同質化ERC-20的LP代幣。

有用戶在交易平臺OpenSea出售代表UniswapV3倉位的NFT將金融策略變成NFT是在創造一種比數字貨幣更聰明的“錢”,因為它是完全自動化運行的交易模式,或者說是金融工具,省去了人與人之間之間交易的對接、談判、簽署的繁瑣中間消耗,讓交易更易于輕松達成,也讓普通人更容易參與,合作效率更高。但也有一個小負面影響,因為它的獨一性,這些NFT代幣之間無法互換,當然也依然有外部合約協議可以將其轉化成同質化代幣。除此以上2點重點的創新之外,V3還有其他2項針對手續費和價格查詢的主要更新:3.使用費用等級制來取代V2單一的0.3%的手續費,這樣設定的目的是為了使流動性提供者提前選擇可以接受的風險水平,并且更加合理地補償——無疑讓交易更人性化。4.采用優化的價格輸入機制,通過保存過往的價格查詢記錄,讓價格查詢更快、成本更低。以上便是V3版本的核心競爭力,究竟好不好用呢?只有上手交易一下才知道。相信在未來,V3也會創造出更多周邊基礎設施和衍生品的機會,吸引更多的資金和人才進場,產生正向螺旋效應。正如UniswapV3白皮書中寫到的那樣:UniswapV2的核心合約不需要的都應該變為周邊(應用)。UniswapV3的發布將帶來圍繞其周邊功能的各種賽道的投資機會,在短期的未來,隨著做市商逐漸意識到V3資本效率的提高,V3的做市資金會越來越龐大,我們可以預見基于UniswapV3的主動做市策略賽道將百家爭鳴,從而衍生出更多的投資機會。

Tags:UNISWAPUniswapNFTLuniverseZeroSwaplayer幣和uniswap的關系Milady Vault (NFTX)

Odaily星球日報譯者|念銀思唐 摘要: -薩爾瓦多共和國總統NayibBukele計劃引入立法,使其成為世界上第一個采用比特幣作為法定貨幣的主權國家.

1900/1/1 0:00:00播報數據由Greeks.live和Skew.com提供。市場經歷了12日,19日和23日三次大幅下跌后,市場情緒比較悲觀,Skew一度從明顯負偏轉為明顯正偏,虛值Put的價格快速上升.

1900/1/1 0:00:00上月回顧 上月,MixMarvel與DAOSquare達成戰略合作,并參加了多場AMA活動,向全球用戶展示了MixMarvel孵化與合作的多個項目.

1900/1/1 0:00:00在目前的加密貨幣世界中,比特幣無論是市值、算力或是共識,都占據著絕對統治地位。即便如此,曾經在圈外人看來,投資比特幣是一種很Low的行為,也就形成了一種投資圈的"鄙視鏈".

1900/1/1 0:00:00爆倉數據 爆倉數據可以直觀地展現出市場出現快速波動行情時,合約倉位被強平的情況,雖然理論上說這一數據的大小與對應時段價格波動的幅度呈簡單正相關,但是該數據仍然存在一些細節值得關注.

1900/1/1 0:00:00頭條 中證報:嚴禁虛擬貨幣交易炒作,央行約談部分銀行和支付機構中國證券報今日刊文表示,嚴禁虛擬貨幣交易炒作央行約談部分銀行和支付機構。文章認為,防止虛擬貨幣炒作,要及時切斷交易資金支付鏈路.

1900/1/1 0:00:00