BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-0.32%

ADA/HKD-0.32% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD-0.33%

XRP/HKD-0.33%據說現在幣圈最穩的賺錢方法是零擼和白嫖。零擼經常要付出大量勞動,而單幣池子白嫖香到不行:把幣存進挖礦池子里,啥都不用做,等待挖礦產出就是收錢,幾乎毫無風險,跟“睡覺賺錢”沒兩樣!

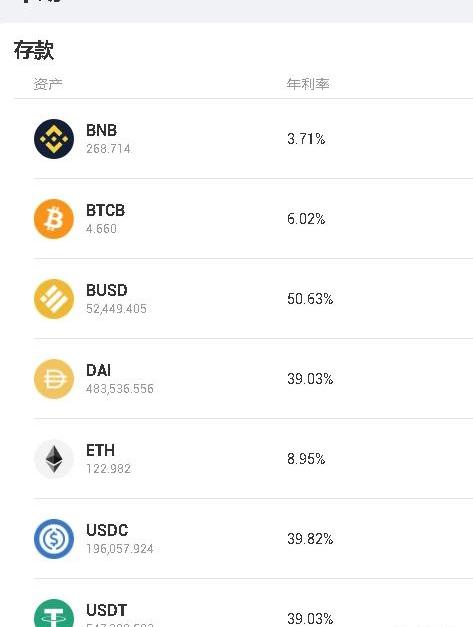

借貸協議中超高的存款利息是不是跟前些年那些走路賺錢、刷視頻賺錢的味道有點像?是的,哪能有這么好的事呢。除開智能合約的代碼風險,多數情況下會開啟單幣池白嫖的項目并不多。其次所謂挖礦產出的幣,最后你是需要賣給別人才能變現,賺別人手里的錢,而不是憑空生出。這意味著如果沒有人購買,你挖到的礦與空氣無異。但并不是所有的單幣質押都在挖空氣,因為它還有更實際、穩定的收益產生方式:借給別人吃利息。利息的存在是有經濟學原理的,放貸人將錢外借,不僅冒著收不回的風險,還放棄了在外借期間,自己用錢去賺更多錢,或者享受生活的機會,因而利息是合理的且一直存在。DeFi世界里能給我們帶來利息收益的是借貸協議,類似現實世界里的銀行,吸收存款,發放貸款,存款人吃利息,貸款人付利息。借貸協議吃利息的風險由于利息計算方式的不同和目前DeFi的火熱態勢,借貸協議里的利息遠高于傳統銀行:需求多的穩定幣借貸,高的時候年利息可以達到80%,而平常狀態,也能維持在20%左右。這幾乎無風險的超高利息,讓圈外投資者都大量買入USDT等穩定幣來理財,香到不行,還出現了“這就是DeFi對普通人的意義“的說法。沒風險是不存在的。智能合約的風險是一方面,更難把握的風險在于——”清算“。

Avalanche鏈上DeFi協議總鎖倉量為106.1億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為106.1億美元,24小時增加0.04%。鎖倉資產排名前五分別為AAVE(30.6億美元)、TraderJoe(14.3億美元)、Benqi(12.9億美元)、Curve(11.5億美元)、multichan(6.83億美元)。[2022/2/13 9:48:22]

加密市場在上周日遭遇大跳水,幾乎全線下跌近20%,DeBank的數據顯示,這一天,全網借貸協議過去24小時清算量達到4500萬美金,其中AAVE、Venus、Compound位列前三。值得一提的是,Flux借貸協議在這天的大瀑布下0清算。清算是啥?當前主流的DeFi協議都是抵押借貸,用戶存入某些資產用作抵押之后,才可以進行貸款,這與現實中大家會抵押車、房等獲取資金一樣。通過這樣的操作,用戶可以在不賣掉所持幣種的情況下,獲得更多的資金去投資,代價是相應的借款利息,應用得當會是投資者在牛市中非常有力的輔助工具。在DeFi抵押借貸協議中,當抵押存款價值超過借款價值,借貸協議運轉良好,使借款人可以獲得流動資金,同時無須出售其存入協議的資產。然而,當抵押存款價值下降,或者借款價值升高時,借款人會有動機逃避還款,這有可能讓存借雙方都陷入困境。

中國金融四十人論壇:DeFi具有一定中心化特征存在“共謀”風險:1月9日消息,中國金融四十人論壇發文《為什么說“去中心化金融”蘊含巨大金融風險》表示,DeFi容易給人一種完全去中心化錯覺,但事實恰恰相反。因為算法不能預判所有可能發生的情況,這就導致DeFi系統中不可避免存在一定程度的中心化特征。首先,所有DeFi平臺都有中心化的治理框架。其次,在特定制度安排下,決策權可能會集中在那些大型穩定幣持有者手中。最后,實際上存在的中心化安排導致可能持幣量大的少數賬戶“共謀”。

DeFi仍處于起步階段,提供與傳統金融體系類似的金融服務,自然也存在類似的脆弱性。但是,DeFi的高杠桿等特點使其不穩定性更甚。一是DeFi市場具有高杠桿率、順周期性特點,缺乏應對外部沖擊的機制。二是所謂的“穩定幣”其實并不“穩定”,存在流動性錯配和運行風險。三是雖然當前DeFi基本獨立于傳統金融體系,但是未來關聯性可能會逐漸增加,DeFi對傳統金融體系的外溢影響也可能會越來越顯著。

DeFi仍處于早期發展階段,但隨著區塊鏈擴展性的改善、傳統資產大規模代幣化,未來DeFi可能會在金融體系中發揮重要作用。鑒于DeFi當前面臨的主要挑戰與傳統金融體系類似,對其進行監管可參考現有規則。一是監管DeFi活動應遵循“同樣的風險,同樣的規則”原則。二是DeFi并非完全去中心化的特點可以是監管的天然切入點。[2022/1/10 8:37:04]

Cobo資管業務升級?將推出DeFi基金:據官方消息,加密貨幣托管平臺 Cobo 舉辦主題為”全球市場機遇與如何把握加密貨幣新機會”的內部分享,Cobo 聯合創始人神魚,Cobo 資管 VP Alex 左、Cobo 市場 VP 于菲墨等參與并發表觀點。 在分享中,Cobo 宣布資管業務全面升級,推出全球”Cobo Key Person 節點人”計劃,并計劃推出 DeFi 基金,產品設有 3 種不同階梯。?Cobo資管業務全面升級,將推出 DeFi 基金,目前已面向海外高凈值和機構預售。[2021/8/24 22:34:48]

所以有了清算,即在你的抵押資產不足以覆蓋你的借款時,引發的一個操作,清算會導致存款的抵押資產被其他人買走,并可能需要繳納一定的罰金。傳統金融由銀行或者專業的清算機構進行檢測和執行,而DeFi則由智能合約和清算人執行。主流借貸協議清算區別清算觸發概率

劉昌用:平臺幣此次價格持續上漲的主要原因是轉型DeFi:2月22日,知密大學創始人劉昌用發微博稱,平臺幣此次價格持續上漲的主要原因是轉型defi。作為完全競爭市場的主體,交易所并不能像傳統交易市場那樣獲得政府牌照的保護,而必須緊跟市場。因此,盡管defi的出現對交易所原有商業模式帶來巨大沖擊,但交易所迅速轉型defi,并轉化原有用戶資源到defi生態,從而分享了defi創新紅利,直接后果是平臺幣大漲。這個現象值得傳統金融領域深思。目前的密碼經濟的熱點仍然集中在金融領域,核心是密碼貨幣交易及相應衍生金融形態。密碼金融(包括密碼貨幣、token、defi)還沒能融入到全球經濟,融入的難點在于去中心化的經濟組織模式要從貨幣向身份、存儲、社交、信用等全球經濟基礎設施進一步拓展,這可能還需要三五年的時間。[2021/2/22 17:38:38]

觸發DeFi清算的主要指標是存款總額和未償還借款的比例,當未償還的債務總額達到一定程度時,就會觸發清算。清算觸發的比例會隨著各個產品團隊的設定不同。具體來說,會受到抵押資產的市場認可度、波動性、流動性和所在區塊鏈網絡的性能影響。MakerDAO、AAVE、COMPOUND、VENUS與Flux的清算觸發線如圖。

Messari前主管:YFI代幣通脹計劃被否,讓人懷疑是否有很多Bitcoiner悄悄成為DeFi巨鯨:Messari前主管、股票及加密貨幣交易員Qiao Wang發推稱,YIP 30(一項增加YFI供應量的提議)遭到大多數人反對,這一事實讓我懷疑是否有很多Bitcoiner悄悄成為了DeFi巨鯨。

據此前報道,yearn.finance通過推特發布YFI代幣通脹計劃(提案YIP 30)的投票結果,10577393名投票者中,61.26%的人投反對票。yearn.finance表示,看起來代幣持有者反對進一步的代幣發行。推特用戶評論稱,這意味著YFI具有潛力并且供應量較低,將會使其比BTC更加看漲。[2020/8/2]

MakerDAO采用了一個讓用戶自行選擇質押率和穩定費率組合的辦法,但總體而言它的清算觸發線是在較高的位置。Venus同樣用了非常高的清算觸發線。Flux的清算觸發線相比最低,只有抵押率低于110%才會觸發清算,這對借貸用戶更加友好,對極端行情的抵御能力更強。Flux相對統一的清算觸發抵押率,也更利于用戶了解自己的風險。清算觸發抵押率的區別,會在遇上極端行情時體現出來。假設Bob在以上項目中各存了100美金的ETH,并借出了50USDT,如果遇上ETH下跌20%的情況,則Bob在MakerDAO、Venus中的存款會被清算,Compound中的存款也接近清算,Flux和AAVE中的存款是相對安全的。清算執行效率

鏈上手續費的高低和交易確認時間,會影響清算的進行。因為清算需要清算人發起交易,因此清算人需要支付鏈上交易的手續費,當獲得的清算收益,低于手續費支出時,則不會有人進行這筆清算。這對整個平臺是不利的。以太坊的手續費早已讓普通用戶無法忍受,BSC鏈上的Gas也在提高。鏈上手續費影響清算人執行清算的積極性,這一點上,已經部署三鏈的Flux優勢明顯。比如在Conflux鏈上可以零手續費的在鏈上發起交易、調用合約。這個零手續費與Gas無關,是這個網絡獨有的手續費代付機制,Flux平臺的清算者將沒有”倒貼錢“的顧慮,能幫助Flux的整體運行更加安全平穩。

左側為Flux上的存款交易,手續費為0,右側為Gas在47的低水平時一筆以太坊交易手續費,達到了12美金Flux的借款用戶也可以利用這個優勢,鏈上快捷的交易確認和0手續費,讓用戶更有機會在行情進一步劇烈變化之前,完成還款或者增加抵押物的操作,從而避免清算帶來的損失。清算人收益

清算邏輯上也有區別。Flux進行清算前,智能合約會先將清算人的代還資金轉移至借貸池子中,保證借貸池的資金充足。并且清算人可以獲得被清算的多種資產,這區別于AAVE、Venus、Compound的只能獲得其中一種資產。AAVE的清算人最多可以清算50%的抵押品,并且必須用借出資產代為清算償還,能獲得的獎勵只能是存款中的某一項資產。Compound清算人可以償還全部欠款,但只能選擇欠款中的某一項資產作為獎勵。借貸是一種杠桿行為,過高的杠桿會導致風險的加大。清算就是懸在這些喜歡過高杠桿用戶頭頂上的達摩克里斯之劍。它是一種懲罰措施,清算的存在,為的是保護放貸人的利益和整個項目的穩定運行,也是一種讓投資者對把握好投資風險的一種提示。清算需要有高效的機制,激勵投資者進行穩健投資同時,平衡多方風險,需要更多的探索。

作者:JamesChiu,本文最初發表于blocktempo。 引言:肇因于低利率及量化寬松的金融環境,加密貨幣市場迎來瘋漲的牛市周期.

1900/1/1 0:00:00如果說過去五年,全球區塊鏈的競爭維度是性能與應用,參與行為是“自下而上”,那么接下來五年的競爭指標與發展模式將會出現“大反轉”,可持續發展、低碳減排將會成為新的競爭維度.

1900/1/1 0:00:00在自去年開始的「長牛周期」中,無數細分領域和項目的價值被重新認識。我們不禁叩問,推動這輪牛市的力量是什么?下一個發動機會在哪兒?4月22日下午,為了和大家共同探討這些問題,BlockArk&am.

1900/1/1 0:00:00我們期待已久的時刻已經到來:Polkamarkets已經向我們最活躍的成員和早期支持者推出了MVP測試網封閉測試!我們從各位那里得到最有力的支持,特別是從早期的測試者.

1900/1/1 0:00:00這段時間chia搶盡風頭,如果還不知道chia,你都不好意思說自己是做區塊鏈的。chia含著金鑰匙誕生,從創始人到投資機構再到愿景,都可以拿來講故事.

1900/1/1 0:00:00加入PolkaWorld社區,共建Web3.0! 波卡 Polkadot0.8.30已經發布!這是一個優先級比較低的升級!https://github.com/paritytech/polkad.

1900/1/1 0:00:00