BTC/HKD+0.55%

BTC/HKD+0.55% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.78%

LTC/HKD+0.78% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD+2.18%

SOL/HKD+2.18% XRP/HKD-0.61%

XRP/HKD-0.61%作者:JamesChiu,本文最初發表于blocktempo。

引言:肇因于低利率及量化寬松的金融環境,加密貨幣市場迎來瘋漲的牛市周期。不過隨著景氣復蘇,貨幣政策緊縮已成定局,也就是說,牛市或許已經走到中后期,市場風險也越來越高。這時候,如果投資人依然采「全倉現貨/合約」策略,那只要市場觸發黑天鵝事件,脆弱的配置將讓投資人回吐獲利甚至是虧損。如何利用「杠鈴策略」提升資產反脆弱的特性,就是本文想告訴讀者的。反脆弱是《黑天鵝效應》一書作者塔雷伯首先提出的概念,意指即使遇到最糟糕的情況,仍不會受到傷害,而他提出的方法之一就是「杠鈴策略」。極端保守+極端冒險的杠鈴策略

塔雷伯借用了杠鈴兩端加重的概念,在杠鈴兩邊分別采取「極端保守」和「極端冒險」的配置,避開中間地帶,以保守的強固特性對抗黑天鵝風險,而在極端冒險的配置上,獲取收益。

至少有8位加拿大政客擁有加密貨幣:5月18日消息,Bitcoin Magazine發推稱,現在至少有 8 位加拿大政客擁有比特幣和加密貨幣。[2022/5/18 3:25:33]

–圖片來源:Fourweekmba–以傳統金融投資配置為例,假設投資人手中持有90%現金資產,其余10%購買高風險的證券,這樣一來,不管市場如何變化,損失都會控制在10%之下,而高風險證券也很有可能帶來收益。反觀如果投資人將手中90%資金配置在「中等風險」的資產,只要遇上黑天鵝事件,就可能導致全軍覆沒的慘況。有趣的是,杠鈴策略相當適合加密貨幣市場。眾所周知,加密貨幣市場相當兩極,其中現貨、期貨/期權合約、加密衍生商品接屬高風險投資,而另一端則是幾近零風險的「固定收益」,例如放貸、資金費率套利。有限損失+無限收益的正凸性效應

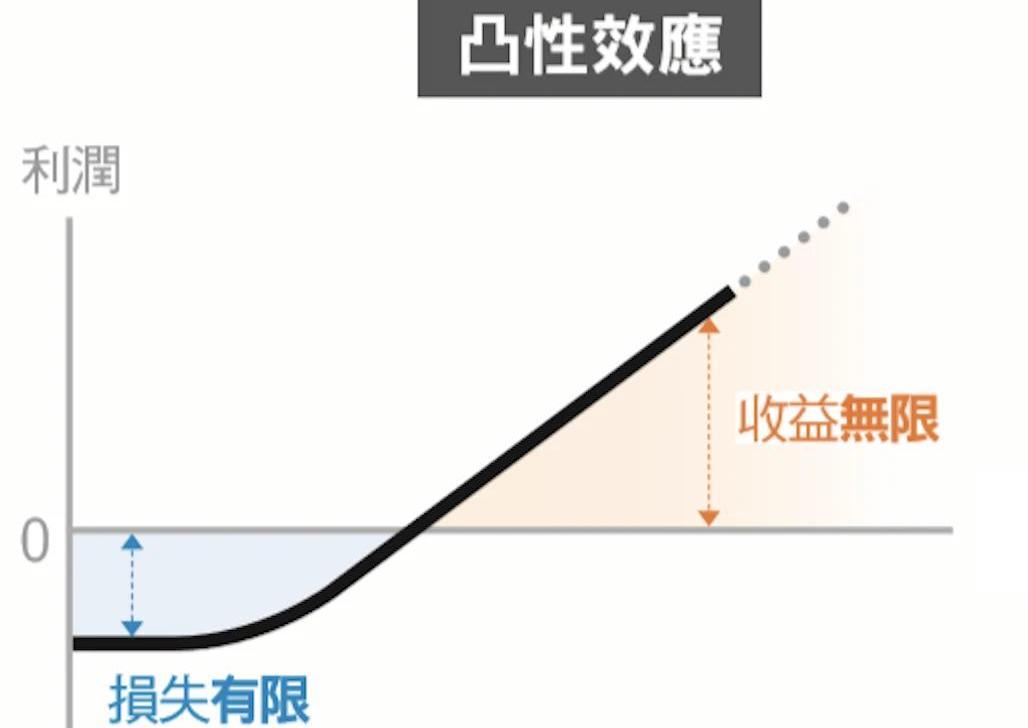

在杠鈴策略中,投資人手中上有劍和盾。面對市場風險,杠鈴策略一端的極端保守策略提供了「盾的效果」,盾加強了反脆弱效果;另一端的極端冒險策略則是,形成了正向的不對稱,塔雷伯稱之為「正凸性效應」。舉例來說,在去年312黑天鵝事件的時候,投資人如果拿出5%作多比特幣,不管是現貨或是開低倍率合約,放到今日,投資人獲得的報酬會是1,400%,若是投資人是開兩倍杠桿合約,則會獲得2,800%的報酬。這就是「劍的效果」。劍和盾加在一起,也就造成了損失有限,但收益無限的正凸性效應。

泰國央行重申反對使用加密貨幣支付:1月24日消息,泰國央行重申反對使用加密貨幣支付。(金十)[2022/1/24 9:09:20]

–圖片來源:Managertoday–固定收益商品介紹

傳統金融市場投資人都清楚,美國國債殖利率通常視作市場的零風險利率,是最保險的固定收益商品,而在加密貨幣市場,同樣也有幾近零風險的固收收益商品,分別是借貸、資金費率套利。多數有提供永續合約、季度合約的交易所都有提供期權套利和資金費率套利,但僅有FTX和Bitfinex有提供借貸,因此下列兩種工具將會以FTX交易所的產品作為例子。固收工具:FTX借貸

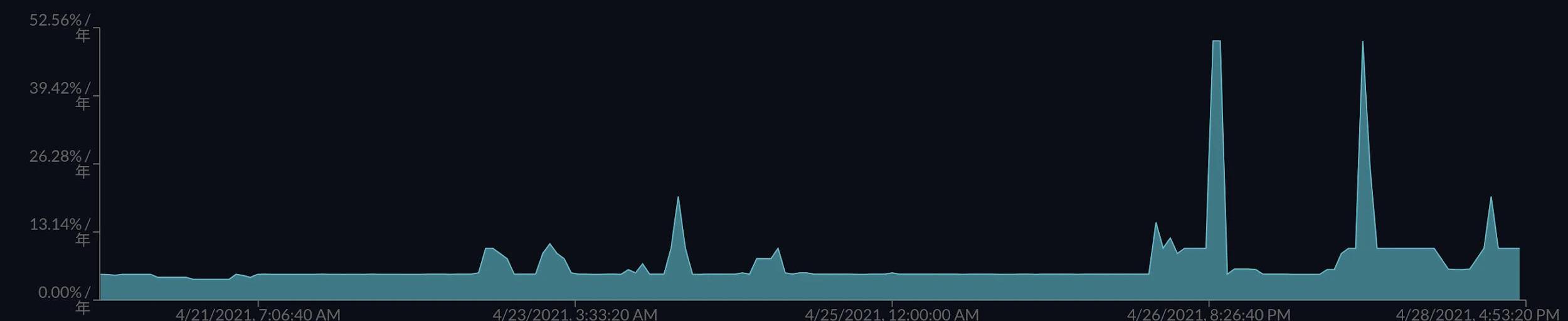

借貸是加密貨幣市場的特殊產品。正如大家所知,加密貨幣具價格高波動的特性,因此在大行情之時,許多人會愿意以「高利率」的代價,借貸短期資金,但這個短期可能只是數天而已。如果借款人成功獲利,還款自然無虞,倘若借款人最后是虧損的,交易所的保證金機制也可以確保放貸者可回收本金和利息。因此借貸也被視為是加密貨幣市場的無風險利率。借貸利率主要是根據市場資金需求而定。以FTX為例,穩定幣USDT在過去約是5%至10%的年收益率,但若是大行情來臨,借貸利率偶爾會高達50%,甚至更高。

動態 | 數據顯示:加密貨幣錢包數量呈指數增長:據今日消息,市場和消費者數據提供商Statista的最新數據顯示,截至2019年中,加密市場中已經創建超4000萬個加密貨幣錢包,而在2016年,這一數字僅為約800萬。而Statista最新統計則是基于加密錢包提供商Blockchain.com的數據。[2019/10/2]

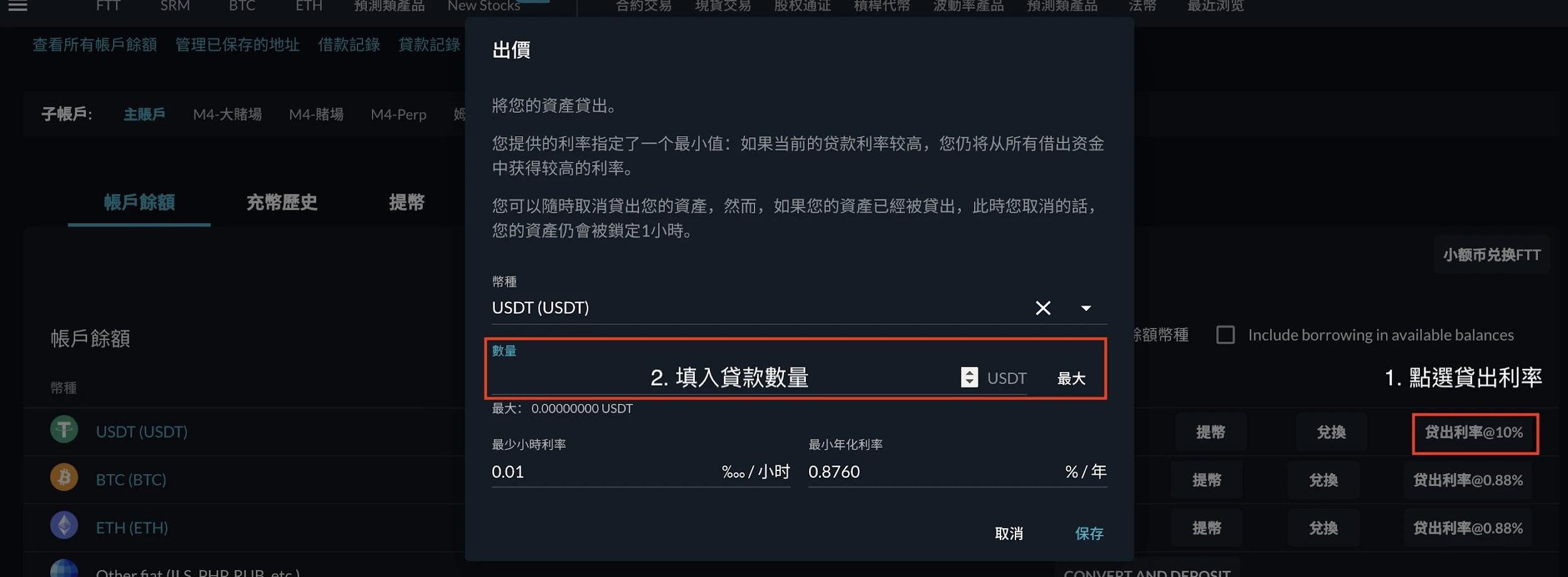

–圖片來源:FTX官網–FTX借貸也很容易操作,僅需要兩個步驟:點選「貸出利率」,接下來選擇想貸出的加密貨幣數量。下方的最少小時利率、最小年化利率留空即可,FTX系統會以市場利率自動成交,萬一投資人填過高的利率,反而不會成交。

–圖片來源:FTX–固收工具二:資金費率對沖

永續合約沒有交割日期,而資金費率就是平衡多空的機制。永續合約價格高于現貨時,資金費率為正,多頭持倉者每小時需支付費用給空頭持倉者。這個套利機制會鼓勵多頭平倉,或是吸引套利者。套利者可在市場購買現貨,再以一倍杠桿做空,多空平衡下,套利者就可以每小時領取資金費率。FTX熱心群友小龍整理了FTX歷史資金費率的GoogleSheet,方便用戶能參閱年化收益率。筆者提醒讀者,有些年收益率高的競爭幣,市值較小、波動較高,因此在賺取資金費率上,還是建議交易量較大的加密貨幣,例如ETH、BTC。需要注意的是,若是永續合約的價格低于現貨,資金費率就會轉負,那么持有空單持有者反而需要支付費用,這也是此套利最大的風險。目前其它交易所都是每八小時支付資金費率,而FTX則是每小時支付,這也避免了在支付前資金費率突然轉負的風險,相對合理許多。如何用固定收益打造杠鈴策略

動態 | WazirX創始人堅信印度政府將積極監管加密貨幣:此前,印度交易所Koinex和Zebpay宣布關閉業務。針對此事,印度另一交易所WazirX創始人Nischal Shetty表示,這對于印度的加密貨幣生態系統來說是不幸的。但從更大的角度來看,會發現加密技術將永遠存在。這是繼互聯網之后的下一個重大革命。監管方面的不確定性要求交易所進行相應調整,銀行禁令生效后,我們是第一個推出創新的P2P解決方案的加密交易所。此外,其表示,WazirX正在爭取印度加密貨幣法規,其已經運行一個名為IndiaWantsCrypto的Twitter活動大約有320天了。很多新聞工作者和有影響力的人都參加了該運動。其堅信,印度政府將積極監管加密貨幣。(cryptoslate)[2019/9/23]

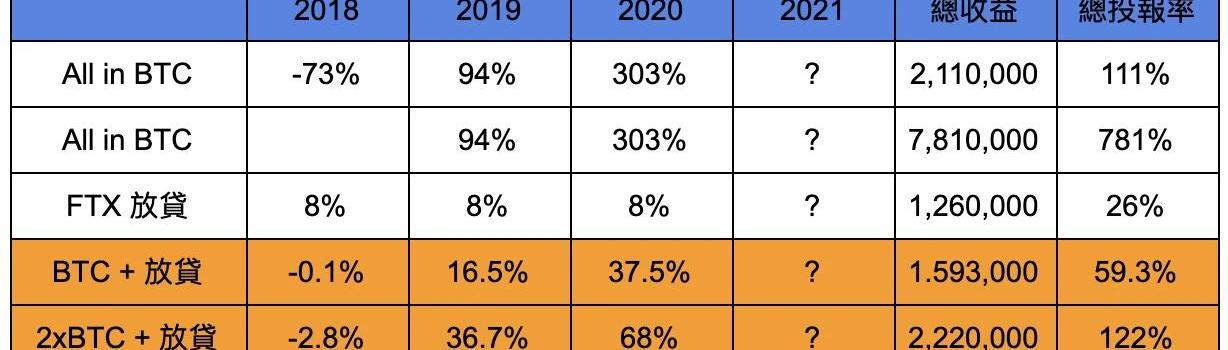

依據杠鈴策略的邏輯,低風險承受度的加密投資人可考慮90/10或是80/20配置,將多數資金配置在固定收益。舉例來說,投資人有100萬美元的資金,那可以將90%的資金配置在借貸策略,撰稿當下USDT的年收益率為10%,算保守一些,以8%計算,那么90萬的年收益就是7.2萬美元。剩下的資金便可以投入在更高風險的投資,例如現貨或是合約。以投資比特幣為例,2018、2019、2020年比特幣的收益率分別為-73%、+94%、+303%。下表是2018年至2020年的收益率計算,分別計算只投資比特幣、只投資放貸,另外還有使用杠桿策略的總收益和投報率。可以看見,100萬美元資金在2019年開始全用來購買比特幣是表現最好的,三年的總投報率是驚人的781%。毫不意外地,只用來放貸的投報率表現最平庸,三年投報率「僅26%」;而是用杠桿策略的「BTC+放貸」以及「兩倍BTC多單+放貸」報酬率分別為82.5%以及214%。

美國政壇元老羅恩?保羅:美聯儲貨幣政策推動比特幣等加密貨幣價格飛漲:前美國國會議員羅恩?保羅(Ron Paul)表示,他認為是美國政府的貨幣政策(量化寬松)推動了比特幣等加密貨幣價格的增長,“我認為加密貨幣反映出了美元貨幣體系的災難。”[2017/12/21]

一定會有讀者要問,為什么不全倉比特幣就好?投報率是最高的。這是因為不確定比特幣是否下跌。舉例來說,只看2019、2020年的話,比特幣當然表現最好,但是如果是從2018年開始投資呢?投報率就只剩下110%,僅比BTC+放貸高出30%,相當于每年多10%,但付出的風險卻遠不止如此。反觀使用杠鈴策略的BTC+放貸和2xBTC+放貸,在2018年下跌時,僅損失-0.1%、-2.8%。而隔年2019年便可以將資金再重新配置成90%放貸、10%BTC,三年下來的投報率分別為-0.1%、+16.5%以及+37.5%,甚至2xBTC+放貸的總績效比從2018年開始AllinBTC還要好,但所承擔的風險卻小很多。此外,我們也無法確定比特幣一路長紅,又或是像2017、2018那樣暴跌。假設2021年,比特幣下跌70%,那會上圖會怎么變化?

可以看到,萬一2021年發生黑天鵝事件,導致比特幣下跌70%,那么從2018年開始全倉比特幣的投報率是-25.7%,且這是四年的總投報率,相當于一年賠掉6.4%,這樣還不如在銀行定存。即使是2019年才開始全倉比特幣的投資人,其投報率也只剩下134%。僅比2xBTC+放貸高出18%,但倉位的曝險程度極高。相反的,如果使用杠鈴策略分散風險,那么在2019年投報率僅下跌0.1%和-3%,而總投報率分別約是60%、116%,相當于每年有約15%和30%的投報率。這就是杠桿策略的優勢,在黑天鵝事件發生時可有效控制損失,但在牛市時依然可以維持良好績效。子帳戶方便管控風險

對希望做好風險控管的投資人而言,FTX還有額外好用的工具:子帳戶。子帳戶創建功能,讓用戶只需要在一帳號中創建子帳號,就能將不同資產分開管理。子帳號之間的資金是獨立的,如此一來,投資人就可以將交易股權通證和加密貨幣的帳號分開,如此一來,不但能更好管理資產,控制風險,同時對于報酬也更一目了然。現貨杠桿交易則是可讓用戶抵押現貨,借入另外一種資產。以上方的例子來說,假設用戶買入了比特幣現貨,那么預計比特幣跌幅不會超過70%,那么用戶就可以抵押比特幣借出穩定幣,并將資金用在其它投資,像是DeFi挖礦,加大收益。這就是現貨杠桿的好處,提升用戶資金使用效率。但筆者提醒讀者,抵押比特幣借出資產也會收取利息,所以其它投資的收益需大于利息,才會獲利。此外,也需要注意到風險管控,現貨交易、DeFi挖礦等投資雖然可獲得高獲利,同時風險也較高,若是對投資商品不理解,或是風險承受較低的投資人,不建議使用現貨杠桿。投資像開車,不需要當賽車手才能抵達目的地

每個人的風險承受能力不同,上圖是以最保守的90/10配置固定收益和比特幣,如果風險承受度稍高的投資人,也可以用80/20配置,甚至可以在保守配置上加上資金費率套現,增加收益。2017年底,比特幣從高點19,891美元僅花了八周,就下跌至6,000美元,相當于下跌約70%,時間回到一年前,實體經濟出現流動性危機時,比特幣在兩天內下跌超過50%,試問投資人可以承受在短時間內,獲利都回吐嗎?更何況,不是所有人都有如此高的風險承受能力,因此,將資金以杠桿策略配置,加強配置的反脆弱性對有一般人就顯得相當重要。杠鈴策略的精髓并非尋求「收益極大化」,而是加強反脆弱性,先求降低損失,再求有限部位創造更高效益。在投資上,只要杠鈴策略運用得宜,便可以創造穩定性更高的投資組合,同時保有主動積極的凸性效應。

Tags:比特幣加密貨幣FTXBTC比特幣行情最新價格加密貨幣行情軟件GameStop tokenized stock FTXbtc兌換人民幣匯率最高多少

據官方最新消息,平行鏈測試網Rococo已上線公益平行鏈Statemint,并開始測試資產發行.

1900/1/1 0:00:00本文來自Decrypt,原文作者:JeffJohnRobertsOdaily星球日報譯者|余順遂 摘要 從今天開始,用戶可以購買、持有和出售比特幣等四種加密貨幣.

1900/1/1 0:00:00昨天有朋友咨詢,UNI在這輪牛市中,什么價格開始止盈。關于止盈,我首先會按不同的品種進行分類判斷,將我自己的持倉分為大盤幣和中小盤幣.

1900/1/1 0:00:00如果說過去五年,全球區塊鏈的競爭維度是性能與應用,參與行為是“自下而上”,那么接下來五年的競爭指標與發展模式將會出現“大反轉”,可持續發展、低碳減排將會成為新的競爭維度.

1900/1/1 0:00:00在自去年開始的「長牛周期」中,無數細分領域和項目的價值被重新認識。我們不禁叩問,推動這輪牛市的力量是什么?下一個發動機會在哪兒?4月22日下午,為了和大家共同探討這些問題,BlockArk&am.

1900/1/1 0:00:00據說現在幣圈最穩的賺錢方法是零擼和白嫖。零擼經常要付出大量勞動,而單幣池子白嫖香到不行:把幣存進挖礦池子里,啥都不用做,等待挖礦產出就是收錢,幾乎毫無風險,跟“睡覺賺錢”沒兩樣! 借貸協議中超高.

1900/1/1 0:00:00