BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-0.66%

ADA/HKD-0.66% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD-0.04%

XRP/HKD-0.04%編者按:本文來自巴比特資訊,作者:AriahKlages-Mundt,編譯:隔夜的粥,星球日報經授權發布。在這一系列文章中,我們將說明陀螺儀協議的穩定幣設計與其它穩定幣項目的對比。這篇文章是關于元穩定幣的對比部分,而接下來的第2部分以及第3部分則是關于算法穩定幣、托管型穩定幣以及杠桿穩定幣的對比。所謂元穩定幣,是指由一籃子其它穩定幣組成的穩定幣。這種設計的想法,在于一籃子穩定幣可以分散個體穩定幣的風險,在某種程度上這是正確的,但它又會面臨一種新類型的風險,我們稱之為可組合性風險,或者說一個系統中的問題可以影響到其他的系統。

算法穩定幣今日平均漲幅為8.28%:金色財經行情顯示,算法穩定幣今日平均漲幅為8.28%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:AMPL(+24.96%)、ONS(+24.32%)、BAC(+18.31%)。領跌幣種為:RSR(-2.55%)、MITH(-1.49%)、FRAX(-1.22%)。[2021/10/30 6:21:30]

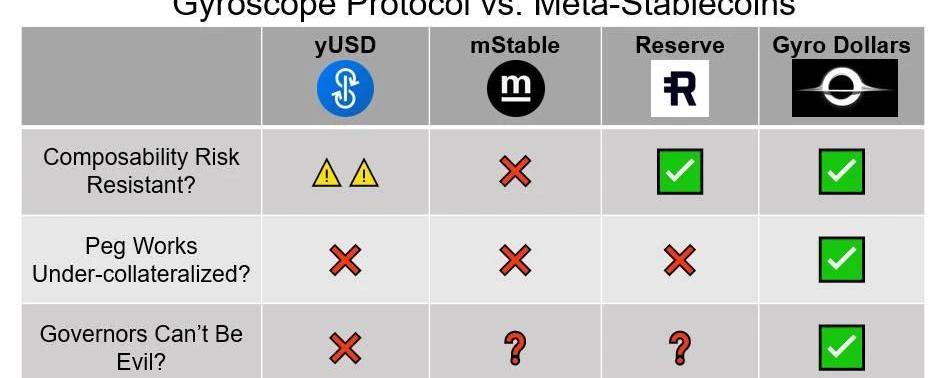

?=好的,?=存在疑問,?=不足,????=危險元穩定幣面臨的可組合性風險

一類元穩定幣的籃子形式,是采用自動做市商中的流動性提供者頭寸。由于這些資金池是在去中心化交易所上建立的市場,籃子權重是以代幣形式隨交易需求而發生變化。因此,除了潛在的穩定幣風險之外,元穩定幣還承擔著AMM固有的LP風險。例如,yUSD是Yearn根據yCRVCurveAMM池子中的頭寸發行的穩定幣,它由USDT、Dai、USDC以及TUSD組成。假設其中一個穩定幣在這個籃子中出現了問題,則yCRV池子將演變為僅持有失敗的穩定幣,因此yUSD的價值也會變為零。此外,yCRV池子將資產存儲到Aave和Compound中,因此,如果這兩個系統中的任何一個出現問題,都會導致yUSD的價值出現問題。

算法穩定幣今日平均漲幅為4.63%:金色財經行情顯示,算法穩定幣今日平均漲幅為4.63%。8個幣種中8個上漲,0個下跌,其中領漲幣種為:BAGS(+10.82%)、BAC(+8.19%)、MITH(+7.82%)。領跌幣種為:FRAX(-0.44%)。[2021/6/27 0:09:37]

yUSD可組合性風險,任何一層中的組件失效,都會導致元穩定幣被波及因為選擇了這種方式,yUSD穩定幣面臨著巨大的可組合性風險,這會放大任何單個組件中的問題。公平地說,Curve池子是通過承擔這種風險在賺取收益,但對于普通用戶而言,這種風險可能是沒有被意識到的,類似的情況也適用于mStable,但它的風險控制要稍微好一些,Aave、Compound或三個穩定幣中的任何一個出現問題,都會導致mStable失效。此外,單獨一個穩定幣的故障,會導致mStable穩定幣的價值跌去33%。

算法穩定幣今日平均漲幅為10.04%:金色財經行情顯示,算法穩定幣今日平均漲幅為10.04%。8個幣種中7個上漲,1個下跌,其中領漲幣種為:LUNA(+30.21%)、RSR(+19.11%)、BAGS(+16.10%)。領跌幣種為:AMPL(-0.87%)、BAC(-0.29%)。[2021/2/10 19:26:34]

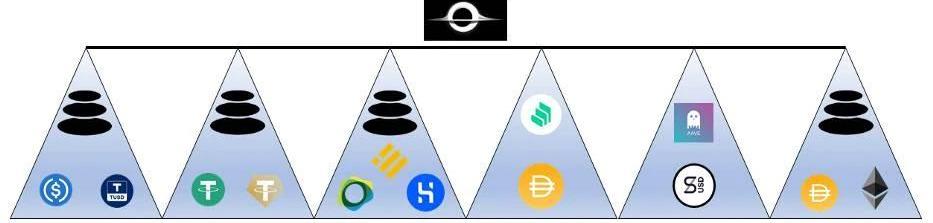

陀螺儀將可組合性風險分層,單個金庫的故障不會導致級聯效應陀螺儀通過分層可組合性風險來解決這一問題,同時保持資本效率,其原理是將儲備金分成較低級別的金庫,并小心控制風險,通過這種方式,各個金庫之間幾乎沒有重疊的風險。因此,單個金庫的故障對其余金庫不會產生影響,如果有金庫出現了問題,陀螺儀系統將通過錨定協調機制來維持穩定幣在1美元。在一個金庫出現失敗后,陀螺儀儲備也可以通過剩余金庫的收益率恢復過來。一個元穩定幣的籃子也可以有代幣形式的靜態權重,這與交易所交易基金更為相似,Reserve協議穩定幣就是這樣工作的。然而,與陀螺儀不同的是,如果Reserve協議籃子組件出現故障,這種機制就無法維持住錨定匯率。治理可提取價值

Gate.io 上線ESD算法穩定幣DeFi挖礦理財:據官方公告,Gate.io上線ESD算法穩定幣DeFi挖礦理財。收益按七日平均持倉發放,收益率來自算法穩定幣項目智能合約價格穩定機制的代幣釋放,只有算法穩定幣出現溢價需要釋放的時候才會出現較高收益,因此每日收益波動較大,為保證資金安全,減少轉賬操作成本和風險,Gate.io將通過保持最低限度敞口和轉賬次數的方式降低風險,因此不會與鏈上收益率保持一致,但可以有效降低用戶參與門檻和減少風險,請務必了解清楚。

希望參與到平臺用戶可以關注Gate.io ”理財寶“,Web和App均可參與。[2020/12/27 16:38:02]

所有去中心化穩定幣都會面臨的一個共同問題是治理是否健全,這引發了一個新的術語:治理可提取價值。在今天的DeFi系統中,管理者通常可以通過損害協議而獲得更好的回報,例如,通過引入有問題的抵押品類型以尋求短期利潤,甚至公然采取惡意行動竊取用戶資金。與法律制度所支持的傳統公司治理相比,DeFi的風險更大,因為很多DeFi項目的治理者實際上是匿名的。今天,一個常見的GEV緩解措施是在治理措施生效之前添加一個時間延遲,這樣做的目的,是讓用戶有時間在惡意更改之前從協議中提取資金。但在保護方面,這通常是不夠的,原因有二:首先,很多DeFi系統沒有退出流動性的機制,因為Dai只能通過創建它的金庫來贖回。第二,時間延遲往往很短,并且用戶也沒有經常跟蹤智能合約細節的習慣,這導致用戶資金仍然無法得到有效保障。在當前的元穩定幣系統中,yUSD是沒有GEV保護措施的,yearn由多個管理者共同管理,這些管理者能夠任意改變金庫的策略,使得惡意竊取抵押品成為可能。此外,yearn的治理是沒有時間延遲的,mStable稍微好一些,它的延遲時間為一周,而Reserve系統則尚未進入全面治理階段。也就是說,這些系統中存在的GEV問題仍然是值得擔憂的。而陀螺儀的治理則采用了一種制衡機制,比如,GyroDollar持有者有權在時間延遲期間對提案進行否決。如果有足夠多的用戶爭先恐后地抗議惡意治理行為,他們就能夠阻止這種治理提案。

而關于陀螺儀與算法穩定幣、托管類型穩定幣以及杠桿穩定幣的對比,你可以繼續關注接下來的第二部分和第三部分內容。

編者按:本文來自Ourea無涯社區,Odaily星球日報經授權轉載。社交代幣,是一種以個人或組織的聲譽、服務、品牌為支持的代幣,并充當社區與個人價值增長的強力驅動.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JamieRedman,編譯:夕雨,星球日報經授權發布。比特幣價格在過去兩天內恢復了上漲勢頭,在本周二早上觸及2021年3月的高點54822美元.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:王大樹,Odaily星球日報經授權轉載。DeFi一直是行業熱議的賽道,在這個賽道越來越成熟后,開始被市場進行細分,除了常提及的借貸和DEX外,一些微創新的工具也逐漸.

1900/1/1 0:00:00編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。從DeFi熱潮盛行之時,擴容就一直是以太坊難以擺脫的魔咒,尤其是今年BSC等其他公鏈項目的成熟以及波卡平行鏈上線的有序推.

1900/1/1 0:00:00據消息,去中心化交易平臺DODO的wCRES/USDTV2資金池被黑客攻擊,轉走價值近98萬美元的wCRES和近114萬美元的USDT.

1900/1/1 0:00:00好的密碼管理工具需要滿足以下幾點要求:最好是免費的盡量開源——開源意味著你可以隨時檢查軟件的源代碼,知道其源代碼背后正在運行什么,可以確保沒有任何秘密跟蹤程序.

1900/1/1 0:00:00