BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-1.18%

ADA/HKD-1.18% SOL/HKD+0.84%

SOL/HKD+0.84% XRP/HKD-0.59%

XRP/HKD-0.59%編者按:本文來自金色財經,Odaily星球日報經授權轉載。本文將通過金融估值模型,分析SUSHI到達100美元的可能性。股利貼現模型是投資者通過預測未來支付的股息,衡量資產價值的一種傳統模型。該模型雖然基于對未來增長的假設,但可作為任何生產性資產當前價值的基礎。這個模型并不適用于所有DeFi代幣,只適合向持幣者發放紅利的代幣,如MKR、SUSHI和KNC。本文就通過金融模型來分析SUSHI的價值,研究SUSHI價格到達100美元的可能性,它的現價只有20美金不到。SUSHI估值分析模型

SushiSwap是一個建立在以太坊上的DEX,同時它也是由社區管理的AMM。在過去6個月里,SushiSwap一直是交易量和總流動性最大的DEX。截至發稿時,SushiSwap平均每日名義交易量為2-4億美元,自上線以來,累計收入已超1億美元。最近,SushiSwap啟動了一個項目,將整個平臺的部分交易費用分給持幣者。初期,投資者和市場參與者現在可以通過質押獲得代幣獎勵。此外,代幣的估值能夠量化,因為可以利用建模來預測代幣未來價格。本文通過估值模型,分析SushiSwap平臺及其原生代幣SUSHI的內在價值。SushiSwap代幣:SUSHI及xSUSHI

SushiSwap現已上線Cover-ETH代幣對流動性挖礦:Cover Protocol在推特上宣布,SushiSwap現已上線Cover-ETH代幣對的流動性挖礦,用戶可以在SushiSwap的“Farms”儀表盤通過提供流動性來賺取SUSHI代幣。[2021/1/8 16:43:04]

SushiSwap的原生代幣是SUSHI,用于社區治理,社區通過SUDHI代幣,能夠對協議的所有重大變化進行投票。雖然許多DEX提供類似的結構化治理代幣,但SushiSwap是首批向持幣者分紅的公司之一,分紅來自平臺的交易費用池。當市場參與者在SushiSwa上交易時,需要收取30個基點的費用。5個基點的費用以流動性提供者代幣的形式添加到SushiBar資金池中,然后會用這些代幣來購買SUSHI。買入的SUSHI會按比例分配給資金池中的xSUSHI持幣者,持幣者則會收到SUSHI。

Sushi團隊公布其Bento Box借貸平臺:12月2日,YFI創始人Andre Cronje與開發者SushiChef發推公布其合作推出的借貸平臺Bento Box。據了解,用戶可以自行選擇交易對喂價所使用的預言機。[2020/12/2 22:52:17]

該分紅產生的凈效應類似于傳統股票市場的股息,允許持幣者通過代幣不斷獲利。SushiSwap在這方面開創了首例,因為它本身擁有激勵機制,持幣者可以分得協議的交易費。我希望在未來,其他治理代幣也會產生類似模式,讓持幣者可以分得一部分交易費。估值模型基本原理與假設

BiKi ETF專區SUSHI3S/USDT 24H最高漲幅18.42%:據BiKi平臺ETF專區行情顯示,截至今日16:00,ETF3S專區SUSHI3S/USDT 24H最高漲幅18.42%%,現凈值2.2014USDT; ETF5S專區QTUM5S/USDT 24H最高漲幅16.97%,現凈值0.2292USDT; BCH5S/USDT 24H最高漲幅16.66%,現凈值0.1177USDT。

?ETF5L/5S和ETF3L/3S是一種錨定標的5倍做多、5倍做空和3倍做多、3倍做空某種數字資產的指數基金,相比合約有操作簡單、永不爆倉、無保證金等特點,BiKi ETF管理費為0.1%。[2020/11/9 12:05:41]

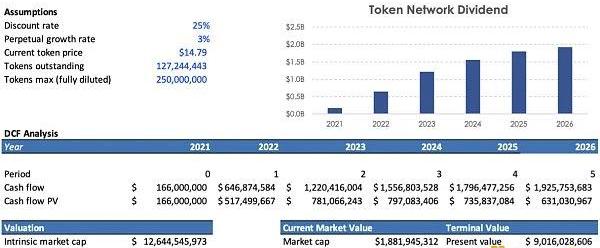

在傳統股票市場中,對于會支付股息的股票,人們會通過預期折現率,將未來現金流量折現為現值,對該股票進行估值,這個模型也稱為“股息折現模型”。未來現金流折現后相加的和就是凈現值。在這個模型中,我利用歷史交易量和交易費,以作為計算現金流的起點。因為第一年全年的分紅時間點還不清楚,我預計在今年剩下的時間里會進行分紅,假設在2021年剩下的幾個月份中,交易量會以過去三個月的速度增長。這是模型的周期0。在第1-5個周期,我預計隨著DEX市場變得更加成熟和飽和,現金流將在第3-5年逐漸減少。因此,未來交易量增長率類似于J型曲線模型。早期公司發展都會呈現這一模式,隨后速度會加快,然后隨著時間推移逐步放緩。第5年后SushiSwap的終值可以通過計算得出。假設的數值折現率:25%終端增長率:3%在第1-5時期中交易費用的增長:10倍左右交易費用:穩定在5個基點終端增長率以每年3%的速度建模,符合整個行業和經濟的情況。在該模型中,終端增長率通常與公司所在國家的GDP相等。在美國,經濟年增長率通常在1.5-4%。折現率設定為25%。在區塊鏈網絡和公司初期發展階段,折現率通常都是25%。折現率的計算方法結合了債券收益率以及一些風險因素,債券收益率通常以10年為周期,不受風險影響。但是,SushiSwap是新實體,因此與傳統公司和更成熟的區塊鏈網絡相比,風險也更大。然而,SushiSwap誕生將近一年,擁有可靠的用戶群,團隊和治理結構非常透明,因此,風險不會比類似項目高出太多。這一比率仍然可以根據不同假設進行調整,通常折現率在20-40%之間。過去,我一直致力于針對不同項目計算不同折現率,折現率可以量化為“代幣成本”。值得留意的是,隨著債券收益率的上升,折現率也會上升,因此該區塊鏈網絡的價值就會下降,尤其是一個區塊鏈網絡的大部分現金流基于未來折現。過去六個月,債券收益率從0.6%大幅上升至1.6%。由于SushiSwap的折現率仍高于債券收益率,即使對大部分債券進行重新定價,也不會對SUSHI的凈現值造成很大影響。SushiSwap估值模型

SushiSwap創始人宣布將控制權轉讓給FTX創始人SBF:SushiSwap創始人Chef Nomi剛剛發推稱,已將時間鎖管理控制權限發送給SBF(FTX創始人兼首席執行官Sam Bankman Fried),并正在將控制權轉讓給SBF。[2020/9/6]

如上圖所示,基于我的合理假設,整體市場如果繼續增長,SushiSwap目前的內在價值約為126.4億美元,而代幣價值約為100美元。市場也存在相當大的風險,例如,DeFi加密貨幣交易可能會減少,這會嚴重影響SushiSwap的交易量,導致交易費收入下降。競爭對手數量也會增加,產生類似項目,流動性、費用和交易量方面也會產生競爭,對SUSHI產生負面影響。本文不構成任何投資建議,投資前請做好充分研究。

作者|秦曉峰 編輯|郝方舟 出品|Odaily星球日報 一、整體概述 3月9日,ETCGroup在德意志 交易所 推出以太坊ETP,其代碼為ZETH.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。周日,韓國數字貨幣市場的交易量一度超過了該國股市的日平均交易量.

1900/1/1 0:00:00北京時間3月5日下午,幣安智能鏈用戶反饋,DeFi項目MeerkatFinance遭遇攻擊,損失高達3150萬美元,其中包含價值1400萬美元的BUSD和價值1760萬美元的BNB.

1900/1/1 0:00:00在傳統金融領域,衍生品是市場上存在的最古老的金融合約形式之一,歷經了幾個世紀的發展,其也成為最受歡迎的金融工具之一。通常,衍生品中使用的基礎資產包括貨幣、大宗商品、債券、股票、市場指數和利率.

1900/1/1 0:00:00編者按:本文來自WebX實驗室Daily,Odaily星球日報經授權轉載。據DeBank數據顯示,當前DeFi市場的真實鎖倉量已經達到了450億,在經歷了被很多人視為泡沫的那個夏天后,DeFi市.

1900/1/1 0:00:00有時候我會在文章中列出自己投資過的一些數字貨幣,雖然我的目的并不是讓大家在看到文章后也買入那些幣,因為其中有些幣我自己對它未來是否有潛力也不是太確信,而是作為實驗試著買入的,而有些幣即便我看好.

1900/1/1 0:00:00